Ценным бумагам не относятся к: Что не относится к ценным бумагам? Перечень с описанием – Ценная бумага — Википедия

Что не относится к ценным бумагам? Перечень с описанием

Не сомневаемся, что определение «ценная бумага» слышал каждый. Такой документ в нашей стране находится под контролем государства и регулируется законодательными актами. Правда, обычному человеку достаточно сложно понять, в чем разница между ценной бумагой и простым документом. Информация в этой статье поможет определить, какие документы к ценным бумагам не относятся.

Определение понятия

На простом языке ценная бумага – это не что иное, как документ, предоставляющий владельцу имущественные права, которыми разрешено воспользоваться либо же передать третьим лицам. Сделать это можно только при наличии соответствующего документа. У каждого из таких документов есть свои особенности. На уровне законодательства к таким бумагам предъявляется ряд требований.

Рынок ценных бумаг относится к рынку, который строго регулируется 39 Федеральным законом. Он утверждает, что эмитентами таких ценных документов могут быть юридические лица, банковские организации, а также госструктуры. Что касается физических лиц, то они не могут выпускать ценные бумаги, но вправе их покупать у третьих лиц или же непосредственно у эмитентов.

Что такое ценная бумага?

К ценным бумагам не относятся документы с определенными характерными чертами:

- От договора такой документ отличается тем, что владелец ценной бумаги не обременяется обязательствами. При этом по факту ее владения появляются права, благодаря которым может быть заявлено право требования.

- Об отличительной характеристике ценных бумаг говорится уже в их названии. То есть для того, чтобы стать их владельцем, нужно заплатить определенную цену эмитенту или третьему лицу.

- Ценные бумаги очень серьезно контролируются государством, и к ним есть целый ряд жестких требований. Обязательным является их составление по определенной форме с указанием номера и всех необходимых реквизитов.

- Обязательна защита от подделки с помощью водяных знаков.

- Основываются на международных конвенциях, поэтому к таким документам одинаковые требования во всех странах. Это делает ценные бумаги очень удобными. Ведь они могут вращаться не только в одном государстве, но и далеко за его пределами.

Что не является ценной бумагой?

К ценным бумагам не относятся следующие документы:

- Перечень ценных бумаг включает чек, но его ни в коем случае не нужно путать с привычным в обиходе каждого кассовым чеком, который выдается обычно при совершении покупок в магазине. Чек дает право снять определенную сумму одному лицу со счета второго. А вот кассовый чек просто подтверждает операцию и не предоставляет своему владельцу никаких имущественных прав.

- Нередко встречается, что к ряду ценных бумаг причисляют фьючерс. Логика здесь есть, потому что у него есть действительно похожие характеристики. Дело в том, что фьючерс – это документ, который подписывается двумя сторонами, которые фактически являются его владельцами. Но он все же больше похож на договор, поскольку у каждой стороны есть не только права, но и обязанности.

- В истории было время привязанности валюты к золотому резерву. Именно в это время деньги тоже причислялись к ценным бумагам, поскольку предоставляли своему владельцу возможность получения услуг и товаров, а также обладали определенным номиналом. Сегодня же деньги получили строгое регулирование другими законодательными актами и не имеют привязанности к чему-либо.

- Нотариальная доверенность представляет собой регулируемый законодательством документ, который имеет определенную форму. Владелец документа обладает определенными правами. Однако никакой материальной выгоды она не несет, из-за чего к ценным бумагам не относится.

Чем отличаются вексель и долговая расписка?

Многие путают вексель и долговую расписку. Это можно объяснить тем, что и первый, и второй документ является подтверждением права требования долга именно у того лица, которое его выдало.

Вексель относится к ценным бумагам, поскольку предоставляет право требовать долг, но при этом он не связывает кредитора и заемщика ссудным договором. А вот долговая расписка привязана к договору, который составляется между сторонами сделки. Преимущество векселя в том, что его владельцы могут значительно быстрее и гораздо легче взыскать долг.

Что такое опционы?

В современном мире мы все чаще слышим понятие «опционы». Однако мало кто сейчас понимает, что именно кроется под этим словом.

По своей сути опцион действительно причисляется к ценным бумагам. Более того, вместе с ней владелец получает исключительные права на какой-то ресурс. В то время как эмитент наделяется обязанностями. Также опцион по выгодной цене можно реализовать другому владельцу.

Единственный минус такой бумаги заключается в том, что в нашей стране она пока что не используется. Если зарубежные законы прописывают условия его владения, то в российском законодательстве о нем нет даже упоминания.

Федеральный закон о рынке ценных бумаг

Чтобы получить четкое представление о том, что же подразумевается под понятием «ценные бумаги», стоит внимательно ознакомиться с Федеральным законом, носящим название «О рынке ценных бумаг».

Согласно статье 143-й ГК РФ, к видам ценных бумаг относятся:

- облигации;

- государственные облигации;

- чек;

- вексель;

- банковская сберегательная книжка на предъявителя;

- депозитный сертификат;

- акция;

- коносамент;

- приватизационные ценные бумаги;

- акции.

Что такое дивиденд?

Существует мнение, что к ценным бумагам относятся дивиденд и процент. Однако это не совсем корректно, но само понятие на рынке ценных бумаг присутствует.

По своему экономическому содержанию ценные бумаги – это долгосрочные обязательства, которые берет на себя эмитент, по выплате владельцу документа дохода в виде дивидендов либо же фиксированных процентов.

Чаще всего дивиденды выплачиваются по акциям. При этом их выплата происходит только из прибыли акционерского общества, а также на выплату влияет решение собрания акционеров и результаты финансово-хозяйственной деятельности.

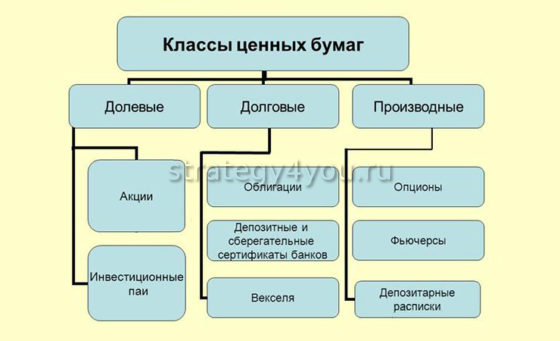

Классификация ценных бумаг

Простыми словами, ценная бумага представляет собой актив, благодаря которому его владелец получает право на получение прибыли, каких-либо благ, товаров, услуг или денег.

Такие документы классифицируются по следующим параметрам:

- Бессрочные и срочные, то есть такие, которые имеют ограниченный срок действия или вообще не имеют его. В первом случае имущественные права утрачивают силу сразу же после истечения срока действия ценной бумаги. А вот во втором убрать их из оборота можно только в том случае, если эмитент снова выкупит их у владельца.

- Форма оформления. Документы могут быть оформлены как на бумажном носителе, так и без него.

- Форма обладания. Могут быть именными или предъявительскими. При этом именные выдаются только конкретному лицу, которое не может их передавать во владение третьим лицам.

- Эмиссионные — выпускаются эмитентом периодически в определенном количестве, и неэмиссионные.

- Форма учета. Могут быть регистрируемые или нерегистрируемые бумаги. При этом первые обязательно регистрировать в реестре предприятия или государства.

- Национальная принадлежность. В зависимости от того, кто является эмитентом, могут быть иностранные или отечественные ценные бумаги.

- Форма выпуска. По этому параметру могут быть государственные или негосударственные бумаги. Несложно догадаться, что эмитентом государственных являются органы госструктуры.

- Форма функционирования. По этому принципу разделяются на первичные и вторичные. К первому типу относятся ценные бумаги, которые покупаются у эмитента. При этом покупка вторичных возможна и у стороннего лица.

- Цель эмиссии. По этому типу могут выделяться инвестиционные (они нужны для того, чтобы привлечь финансовый поток) или неинвестиционные (необходимы для поддержания статуса компании).

- Степень риска. Благодаря этому определяется риск, который несет владелец (может быть низким, средним и высоким). Подобная характеристика имеет сильное влияние на стоимость. Ведь риск увеличивается с увеличением стоимости ценной бумаги.

- Способ привлечения. Могут быть долевые (акции относятся к ценным бумагам такого типа, они предполагают получение доходности от привлеченных инвестиций) и долговые (в этом случае привлекается заем, который подлежит оплате).

- Форма прибыльности. В этом случае могут быть доходные и бездоходные ценные бумаги. В первом случае предполагается, что владелец получит прибыль. В то время как бездоходные только подтверждают то, что деньги или какие-либо другие материальные активы были инвестированы.

- Вид номинала. Благодаря этому можно говорить о том, что некоторые ценные бумаги имеют цену, а другие нет.

Выводы

Рынок ценных бумаг представляет собой очень сложный механизм, от понимания которого зависит грамотное инвестирование. Если знать, к чему относятся ценные бумаги предприятия, можно корректно ими распоряжаться и получать доход.

Нужно понимать, что ценная бумага представляет собой модифицированные деньги, которые должны не просто храниться, а работать, гарантируя владельцу дополнительный доход. Поэтому то, что к такому понятию не имеет отношения, не может называться ценной бумагой.

Просмотры:

1 419

Что не относится к ценным бумагам

Наверняка, каждому приходилось слышать такое определение, как ценная бумага. Это документ, который регулируется законодательными актами в нашей стране. Но простой человек не до конца понимает суть данного определения и может перепутать ценную бумагу с простым документом. Рассмотрим, что такое ценные бумаги, а также что не относится к ценным бумагам.

Что это такое

Если говорить простыми словами, это документ, который дает имущественные права своему владельцу, ими можно воспользоваться или передать во владение третьим лицам при наличии документа. Данные документы имеют свои особенности и отличия, но об этом позже, а также к ним есть ряд требований на уровне законодательства.

Рынок ценных бумаг строго регулируется Федеральным законом №39. Согласно ему стать эмитентом ценных бумаг могут органы государственной власти, банковские организации и юридические лица. Физические лица не могут их выпускать, зато могут покупать у эмитента или третьего лица.

В статье 143 Гражданского кодекса приведен список документов, которые относятся к ценным бумагам, в нем всего 15 позиций, среди них сберегательные сертификаты, чеки, акции, облигации, векселя, залоговая, закладное свидетельство и другие.

Отличительные характеристики ценных и неценных бумаг

Рассмотрим, какие черты характерны для документов, которые не относят к видам ценных бумаг:

- Ценная бумага дает право требования, то есть по факту ее владелец имеет какие-то права, но не обременен обязанностями, это и отличает ценную бумагу от договора.

- Для ценной бумаги характерна ее стоимость, то есть название говорит само за себя, чтобы стать обладателем такого документа, нужно заплатить его цену владельцу, или непосредственно эмитенту.

- К таким документам есть ряд жестких законных требований, они должны быть составлены по определенной форме с указанием реквизитов, а также номера. Кроме того, ценные бумаги должны быть защищены от подделки водяными знаками.

- Ценные бумаги могут вращаться не только в пределах одного государства, а далеко за его пределами, поэтому требования во всех странах к таким документам одинаковые, они были основаны на международных конвенциях.

Теперь рассмотрим, что ценной бумагой не является:

- Многие путают долговую расписку и вексель, потому что по факту и тот и другой документ подтверждает право требования долга у лица, которое данный документ выдало. Действительно, вексель – это тоже документ, позволяющий требовать долг в определенной сумме, но он не привязан к ссудному договору между заемщиком и кредитором. Долговая расписка привязана с договором между сторонами сделки. К тому же владельцы векселя могут гораздо быстрее и проще взыскать долг на законных основаниях.

- В списке ценных бумаг есть чек, но не стоит его путать с кассовым чеком, который вам выдают в магазине при совершении покупок. Чек, как ценная бумага, дает право одному лицу снять со счета другого определенную сумму, а кассовый чек по сути это кассовый отчет, который не дает никаких имущественных прав своему владельцу.

- Некоторые причисляют Фьючерс к ряду ценных бумаг, и не просто так, он действительно имеет схожие характеристики. Но есть разница, фьючерс – это документ, подписанный двумя сторонами, они же фактически оба являются его владельцами, а также каждая из них обладает как права, так и обязанности, поэтому это скорее договор.

- В определенный период истории, а именно когда валюта была привязана к золотому резерву, деньги также считались ценной бумагой, ведь они также имеют определенный номинал и дают своему владельцу право на получение товаров или услуг. Но деньги, в настоящее время не имеют привязанности к чему-либо и строго регулируются другими актами законодательства.

- Нотариальная доверенность – это тоже документ, имеющий определенную форму, и строго регулируется законодательством, кроме того, она также дает определенные права своему владельцу, но они не несут никакой материально выгоды держателю, и соответственно не могут называться ценными бумагами.

- Опционы, в настоящее время довольно часто приходится слышать данное понятие, что это такое? По сути, опцион – это действительно ценная бумага, то есть вместе с ней владелец приобретает исключительные права на определенный ресурс, а эмитент обязанности. Кроме того, опцион можно продать другому владельцу по выгодной стоимости. Но в нашей стране нет такого понятия, как опцион, чего нельзя сказать о зарубежных государствах, а если в российском законодательстве данное понятие не упоминается.

Чтобы четко понимать, что это такое и что к данному понятию не относиться рекомендуется ознакомиться ФЗ «О рынке ценных бумаг».

Что относится к ценным бумагам

Классификация

Итак, ценная бумага простыми словами, это актив, то есть право на получении каких-либо благ, денег, товаров или услуг, прибыли. Рассмотрим, по каким параметрам классифицируются данные документы:

- срочные и бессрочные, то есть с ограниченным сроком действия и без него, в первом случае по истечении срока действия имущественные права владельца теряют свою силу, во втором единственный способ убрать их с оборота – это выкупить эмитенту;

- по форме оформления: на бумажном носителе и без него;

- по форме обладания: именные и предъявительские, то есть соответственно, именные выдаются конкретному лицу, а он, в свою очередь, не может передавать свои права третьим лицам;

- эмиссионная и неэмиссионная, разница в том, что эмиссионные выпускаются периодически в определенном количестве;

- по форме учета: регистрируемые и нерегистрируемые, первые подлежат обязательной регистрации в реестре государства или предприятия;

- по национальной принадлежности, отечественные и иностранные, в зависимости от эмитента;

- по форме выпуска государственные и негосудасртвенные, при выпуске государственных, эмитентом являются органы государственной структуры;

- про форме функционирования: первичные и вторичные, к первичным относится покупка непосредственно у эмитента, вторичные можно купить у стороннего лица

- по цели эмиссии: инвестиционные, продажа с целью привлечения финансового потока, и неинвестиционные нужны для поддержания статуса компании;

- по степени риска, то есть определяется какой риск несет владелец, высокий, низкий или средний, это в большей степени определяет их стоимость, то есть чем больше стоимость, тем выше риск;

- по способу привлечения денежных средств: долевые, они же предполагают привлечение инвестиций с получением доходности, и долговые, то есть с привлечением займа подлежащего оплате;

- по форме прибыльности: доходные и бездоходны, доходные предполагают получение прибыли, а бездоходные прибыли владельцу не приносят, лишь подтверждают факт инвестирования денег или других материальных активов;

- по виду номинала: то есть некоторые имеют цену, а другие не имеет стоимости.

Обратите внимание, что ценные бумаги не классифицируются по стоимости, потому что данный параметр зависит от нескольких факторов, влияющих на стоимость, и метода осуществления оценки.

Классификация ценных бумаг

На самом деле рынок ценных бумаг – это довольно сложный механизм, ровно так же как и отношения у его участников. Единственное, что нужно понять, что ценная бумага – это модифицированные деньги, которые должны работать и приносить дополнительный доход. Соответственно, все то, что не относится к данному понятию, ценной бумагой называться не может.

Что не относится к ценным бумагам? Перечень с описанием

0

Не сомневаемся, что определение «ценная бумага» слышал каждый. Такой документ в нашей стране находится под контролем государства и регулируется законодательными актами. Правда, обычному человеку достаточно сложно понять, в чем разница между ценной бумагой и простым документом. Информация в этой статье поможет определить, какие документы к ценным бумагам не относятся.

Определение понятия

На простом языке ценная бумага – это не что иное, как документ, предоставляющий владельцу имущественные права, которыми разрешено воспользоваться либо же передать третьим лицам. Сделать это можно только при наличии соответствующего документа. У каждого из таких документов есть свои особенности. На уровне законодательства к таким бумагам предъявляется ряд требований.

Рынок ценных бумаг относится к рынку, который строго регулируется 39 Федеральным законом. Он утверждает, что эмитентами таких ценных документов могут быть юридические лица, банковские организации, а также госструктуры. Что касается физических лиц, то они не могут выпускать ценные бумаги, но вправе их покупать у третьих лиц или же непосредственно у эмитентов.

Что такое ценная бумага?

Что такое ценная бумага?

К ценным бумагам не относятся документы с определенными характерными чертами:

Что не является ценной бумагой?

К ценным бумагам не относятся следующие документы:

Чем отличаются вексель и долговая расписка?

Многие путают вексель и долговую расписку. Это можно объяснить тем, что и первый, и второй документ является подтверждением права требования долга именно у того лица, которое его выдало.

Вексель относится к ценным бумагам, поскольку предоставляет право требовать долг, но при этом он не связывает кредитора и заемщика ссудным договором. А вот долговая расписка привязана к договору, который составляется между сторонами сделки. Преимущество векселя в том, что его владельцы могут значительно быстрее и гораздо легче взыскать долг.

Что такое опционы?

Что такое опционы?

В современном мире мы все чаще слышим понятие «опционы». Однако мало кто сейчас понимает, что именно кроется под этим словом.

По своей сути опцион действительно причисляется к ценным бумагам. Более того, вместе с ней владелец получает исключительные права на какой-то ресурс. В то время как эмитент наделяется обязанностями. Также опцион по выгодной цене можно реализовать другому владельцу.

Единственный минус такой бумаги заключается в том, что в нашей стране она пока что не используется. Если зарубежные законы прописывают условия его владения, то в российском законодательстве о нем нет даже упоминания.

Федеральный закон о рынке ценных бумаг

Федеральный закон о рынке ценных бумаг

Чтобы получить четкое представление о том, что же подразумевается под понятием «ценные бумаги», стоит внимательно ознакомиться с Федеральным законом, носящим название «О рынке ценных бумаг».

Согласно статье 143-й ГК РФ, к видам ценных бумаг относятся:

- облигации;

- государственные облигации;

- чек;

- вексель;

- банковская сберегательная книжка на предъявителя;

- депозитный сертификат;

- акция;

- коносамент;

- приватизационные ценные бумаги;

- акции.

Что такое дивиденд?

Существует мнение, что к ценным бумагам относятся дивиденд и процент. Однако это не совсем корректно, но само понятие на рынке ценных бумаг присутствует.

По своему экономическому содержанию ценные бумаги – это долгосрочные обязательства, которые берет на себя эмитент, по выплате владельцу документа дохода в виде дивидендов либо же фиксированных процентов.

Чаще всего дивиденды выплачиваются по акциям. При этом их выплата происходит только из прибыли акционерского общества, а также на выплату влияет решение собрания акционеров и результаты финансово-хозяйственной деятельности.

Классификация ценных бумаг

Простыми словами, ценная бумага представляет собой актив, благодаря которому его владелец получает право на получение прибыли, каких-либо благ, товаров, услуг или денег.

Такие документы классифицируются по следующим параметрам:

Выводы

Рынок ценных бумаг представляет собой очень сложный механизм, от понимания которого зависит грамотное инвестирование. Если знать, к чему относятся ценные бумаги предприятия, можно корректно ими распоряжаться и получать доход.

Нужно понимать, что ценная бумага представляет собой модифицированные деньги, которые должны не просто храниться, а работать, гарантируя владельцу дополнительный доход. Поэтому то, что к такому понятию не имеет отношения, не может называться ценной бумагой.

Источник

Просмотры:

349

Что не относится к ценным бумагам? Перечень с описанием

Не сомневаемся, что определение «ценная бумага» слышал каждый. Такой документ в нашей стране находится под контролем государства и регулируется законодательными актами. Правда, обычному человеку достаточно сложно понять, в чем разница между ценной бумагой и простым документом. Информация в этой статье поможет определить, какие документы к ценным бумагам не относятся.

Определение понятия

На простом языке ценная бумага – это не что иное, как документ, предоставляющий владельцу имущественные права, которыми разрешено воспользоваться либо же передать третьим лицам. Сделать это можно только при наличии соответствующего документа. У каждого из таких документов есть свои особенности. На уровне законодательства к таким бумагам предъявляется ряд требований.

Рынок ценных бумаг относится к рынку, который строго регулируется 39 Федеральным законом. Он утверждает, что эмитентами таких ценных документов могут быть юридические лица, банковские организации, а также госструктуры. Что касается физических лиц, то они не могут выпускать ценные бумаги, но вправе их покупать у третьих лиц или же непосредственно у эмитентов.

Что такое ценная бумага?

К ценным бумагам не относятся документы с определенными характерными чертами:

- От договора такой документ отличается тем, что владелец ценной бумаги не обременяется обязательствами. При этом по факту ее владения появляются права, благодаря которым может быть заявлено право требования.

- Об отличительной характеристике ценных бумаг говорится уже в их названии. То есть для того, чтобы стать их владельцем, нужно заплатить определенную цену эмитенту или третьему лицу.

- Ценные бумаги очень серьезно контролируются государством, и к ним есть целый ряд жестких требований. Обязательным является их составление по определенной форме с указанием номера и всех необходимых реквизитов.

- Обязательна защита от подделки с помощью водяных знаков.

- Основываются на международных конвенциях, поэтому к таким документам одинаковые требования во всех странах. Это делает ценные бумаги очень удобными. Ведь они могут вращаться не только в одном государстве, но и далеко за его пределами.

Что не является ценной бумагой?

К ценным бумагам не относятся следующие документы:

- Перечень ценных бумаг включает чек, но его ни в коем случае не нужно путать с привычным в обиходе каждого кассовым чеком, который выдается обычно при совершении покупок в магазине. Чек дает право снять определенную сумму одному лицу со счета второго. А вот кассовый чек просто подтверждает операцию и не предоставляет своему владельцу никаких имущественных прав.

- Нередко встречается, что к ряду ценных бумаг причисляют фьючерс. Логика здесь есть, потому что у него есть действительно похожие характеристики. Дело в том, что фьючерс – это документ, который подписывается двумя сторонами, которые фактически являются его владельцами. Но он все же больше похож на договор, поскольку у каждой стороны есть не только права, но и обязанности.

- В истории было время привязанности валюты к золотому резерву. Именно в это время деньги тоже причислялись к ценным бумагам, поскольку предоставляли своему владельцу возможность получения услуг и товаров, а также обладали определенным номиналом. Сегодня же деньги получили строгое регулирование другими законодательными актами и не имеют привязанности к чему-либо.

- Нотариальная доверенность представляет собой регулируемый законодательством документ, который имеет определенную форму. Владелец документа обладает определенными правами. Однако никакой материальной выгоды она не несет, из-за чего к ценным бумагам не относится.

Чем отличаются вексель и долговая расписка?

Многие путают вексель и долговую расписку. Это можно объяснить тем, что и первый, и второй документ является подтверждением права требования долга именно у того лица, которое его выдало.

Вексель относится к ценным бумагам, поскольку предоставляет право требовать долг, но при этом он не связывает кредитора и заемщика ссудным договором. А вот долговая расписка привязана к договору, который составляется между сторонами сделки. Преимущество векселя в том, что его владельцы могут значительно быстрее и гораздо легче взыскать долг.

Что такое опционы?

В современном мире мы все чаще слышим понятие «опционы». Однако мало кто сейчас понимает, что именно кроется под этим словом.

По своей сути опцион действительно причисляется к ценным бумагам. Более того, вместе с ней владелец получает исключительные права на какой-то ресурс. В то время как эмитент наделяется обязанностями. Также опцион по выгодной цене можно реализовать другому владельцу.

Единственный минус такой бумаги заключается в том, что в нашей стране она пока что не используется. Если зарубежные законы прописывают условия его владения, то в российском законодательстве о нем нет даже упоминания.

Федеральный закон о рынке ценных бумаг

Чтобы получить четкое представление о том, что же подразумевается под понятием «ценные бумаги», стоит внимательно ознакомиться с Федеральным законом, носящим название «О рынке ценных бумаг».

Согласно статье 143-й ГК РФ, к видам ценных бумаг относятся:

- облигации;

- государственные облигации;

- чек;

- вексель;

- банковская сберегательная книжка на предъявителя;

- депозитный сертификат;

- акция;

- коносамент;

- приватизационные ценные бумаги;

- акции.

Что такое дивиденд?

Существует мнение, что к ценным бумагам относятся дивиденд и процент. Однако это не совсем корректно, но само понятие на рынке ценных бумаг присутствует.

По своему экономическому содержанию ценные бумаги – это долгосрочные обязательства, которые берет на себя эмитент, по выплате владельцу документа дохода в виде дивидендов либо же фиксированных процентов.

Чаще всего дивиденды выплачиваются по акциям. При этом их выплата происходит только из прибыли акционерского общества, а также на выплату влияет решение собрания акционеров и результаты финансово-хозяйственной деятельности.

Классификация ценных бумаг

Простыми словами, ценная бумага представляет собой актив, благодаря которому его владелец получает право на получение прибыли, каких-либо благ, товаров, услуг или денег.

Такие документы классифицируются по следующим параметрам:

- Бессрочные и срочные, то есть такие, которые имеют ограниченный срок действия или вообще не имеют его. В первом случае имущественные права утрачивают силу сразу же после истечения срока действия ценной бумаги. А вот во втором убрать их из оборота можно только в том случае, если эмитент снова выкупит их у владельца.

- Форма оформления. Документы могут быть оформлены как на бумажном носителе, так и без него.

- Форма обладания. Могут быть именными или предъявительскими. При этом именные выдаются только конкретному лицу, которое не может их передавать во владение третьим лицам.

- Эмиссионные — выпускаются эмитентом периодически в определенном количестве, и неэмиссионные.

- Форма учета. Могут быть регистрируемые или нерегистрируемые бумаги. При этом первые обязательно регистрировать в реестре предприятия или государства.

- Национальная принадлежность. В зависимости от того, кто является эмитентом, могут быть иностранные или отечественные ценные бумаги.

- Форма выпуска. По этому параметру могут быть государственные или негосударственные бумаги. Несложно догадаться, что эмитентом государственных являются органы госструктуры.

- Форма функционирования. По этому принципу разделяются на первичные и вторичные. К первому типу относятся ценные бумаги, которые покупаются у эмитента. При этом покупка вторичных возможна и у стороннего лица.

- Цель эмиссии. По этому типу могут выделяться инвестиционные (они нужны для того, чтобы привлечь финансовый поток) или неинвестиционные (необходимы для поддержания статуса компании).

- Степень риска. Благодаря этому определяется риск, который несет владелец (может быть низким, средним и высоким). Подобная характеристика имеет сильное влияние на стоимость. Ведь риск увеличивается с увеличением стоимости ценной бумаги.

- Способ привлечения. Могут быть долевые (акции относятся к ценным бумагам такого типа, они предполагают получение доходности от привлеченных инвестиций) и долговые (в этом случае привлекается заем, который подлежит оплате).

- Форма прибыльности. В этом случае могут быть доходные и бездоходные ценные бумаги. В первом случае предполагается, что владелец получит прибыль. В то время как бездоходные только подтверждают то, что деньги или какие-либо другие материальные активы были инвестированы.

- Вид номинала. Благодаря этому можно говорить о том, что некоторые ценные бумаги имеют цену, а другие нет.

Выводы

Рынок ценных бумаг представляет собой очень сложный механизм, от понимания которого зависит грамотное инвестирование. Если знать, к чему относятся ценные бумаги предприятия, можно корректно ими распоряжаться и получать доход.

Нужно понимать, что ценная бумага представляет собой модифицированные деньги, которые должны не просто храниться, а работать, гарантируя владельцу дополнительный доход. Поэтому то, что к такому понятию не имеет отношения, не может называться ценной бумагой.

Виды ценных бумаг, классификация, эмиссия.Рынок ценных бумаг.

Ценная бумага в современной системе экономики представляет собой особый финансовый инструмент, который позволяет развиваться большим организациям путём получения дополнительных инвестиций.

Содержание этой статьи

Поскольку этот вид операций с документами достаточно сложный процесс, существуют виды ценных бумаг, которые помогают классифицировать их по определённым признакам.

Рынок ценных бумаг наполняют различные документы, которые функционируют в экономике. Различают всего два вида бумаг, впоследствии разделяющихся на подвиды.

Основная классификация бумаг

Основные – это документы, которые дают своему владельцу собственнические права на какие-либо активы. К активам обычно относятся товары, имущество, деньги или ресурсы.

Подразделяются они на первичные и вторичные бумаги. Первичные выражают права на имущество, товары или другие активы в документальной форме. Вторичные документы – это и есть ценные бумаги, которые функционируют на рынке.

Виды основных активов

Основные ценные бумаги включают в себя следующую группу:

- Акции – это документ, который выпускается акционерными обществами и закрепляет за своими держателями определённые привилегии. Как правило, к таким привилегиям относятся различные права на участие в деятельности компании, а также дают право на долевое участие владельца бумаги в капитале АО. Эмиссия ценных бумаг такого порядка является попыткой привлечь дополнительные средства на развитие новых проектов.

- Облигации – это документы, подразумевающие получение фиксированной суммы средств через определённый промежуток времени. Для владельцев облигаций такие выплаты являются хорошим дополнительным заработком.

- Векселя – это бумаги, которые подразумевают долгосрочные обязательства, имеющие установленную письменную форму. Векселя обязывают указанное в нём лицо выплатить долг после истечения установленного периода. Сумма выплаты также вписывается в документ.

- Банковский сертификат является подтверждением того, что на его счёт поступила определённая денежная сумма и теперь она функционирует в пользу банковского учреждения. За пользование вкладом банк на основании контракта обязуется выплачивать клиенту проценты. Альтернативой сертификату может выступать сберегательная книжка, которая выдаётся банком.

- Коносамент – это документ международного класса, заключается для морских перевозок. В нём оговариваются различные детали погрузки и разгрузки, а также вопросы, касающиеся получения оплаты и прав на перевозки.

- Чек является документально оформленным приказом на выплату банком фиксированной суммы его держателю. В качестве чекодателя может выступать юридическая организация или гражданин, которые располагают собственными средствами, размещёнными на банковских счетах.

- Варрант – это бумага, которая подтверждает право своего владельца выкупить эмиссионные ценные бумаги по установленной стоимости в ограниченные сроки.

- Закладная является дополнением к ипотечному или залоговому контракту. На основании этого документа владелец может требовать возмещение займа.

- Инвестиционный пай – это бумага, выдающаяся лицу, инвестировавшему средства, и подтверждает его право на получение процентов или имущества из паевого фонда.

- Депозитарная расписка является документом, подтверждающим отношения между инвестором и эмитентом. При этом выпускающее бумаги лицо или организация находятся на территории другой страны.

Банковский вексель, видео:

Деривативы

Второй вид ценных бумаг принадлежит к производственной классификации. Бумаги, принадлежащие к этой категории, не имеют документального выражения.

Но, несмотря на отсутствие материального проявления, деривативы являются подтверждением права или обязательства.

У производственных бумаг также существует собственное разделение на подвиды:

- Фьючерсный контракт – это документация, которая подтверждает сделку купли-продажи товара или ресурса в определённый временной промежуток, но по заранее обговоренной стоимости. Этот документ не является строгим контрактом, обязательным к выполнению, но он обязывает продавца предоставить актив в будущих периодах, а покупателя оплатить покупку. Вся сделка проводится с участием посредника, который принимает у покупателя залог на покупку. Залоговые средства являются единственным гарантом на проведение операции.

- Опцион является документом, на основании которого приобретается не товар, а право на его приобретение. При этом данное право имеет фиксированную стоимость, которая должна быть выплачена продавцу в течение определённого срока.

- Свопы представляют собой договорённость между лицами или организациями по поводу обмена активов или их стоимости на основании контракта. Преимуществом такого договора является возможность инвестора снизить риски, связанные с курсовыми разницами, а также получать прибыль от операций с валютой или понизить расходы на обслуживание бумаг. Главными контролирующими органами, которые курируют деятельность свопов, являются банковские учреждения и дилеры.

Признаки деления ценных бумаг на группы

Классификация ценных бумаг подразумевает разделение документов по различным показателям для удобства использования в финансовой сфере. Существуют следующие принципы для классификации бумаг:

1. Время функционирования: срочные и бессрочные. Первый вид имеет определённый период действия, а именно краткий, средний, долгий или же с правом отзыва. Второй вид подразумевает отсутствие у бумаги срока давности.

2. Форма функционирования: безбумажная и бумажная. Безбумажная форма подразумевает отсутствие документального оформления. Бумажная, наоборот, отражена на документальном носителе.

3. Форма обладания: предъявительская и именная. Документами в предъявительской форме могут обладать любые акционеры, поскольку они не содержат личных данных и оформляются на предъявителя.

Именные бумаги содержат личную информацию о владельце на титуле, а также регистрируются в специальном реестре.

4. Порядок передачи. Для передачи бумаг существуют два способа, а именно вручение по соглашению сторон либо на основании приказа.

5. Форма выпуска: эмиссионная и неэмиссионная. Эмиссия ценных бумаг в первом случае осуществляется одинаковыми партиями в равных временных промежутках. Во втором случае бумаги выпускаются исключительно индивидуально.

6. Форма учёта: регистрируемая и нерегистрируемая.

Регистрируемые документы обычно заносятся в специальный реестр государства, банка или общества. В реестре содержатся сведения не только о самой бумаге, но и о её владельце.

Нерегистрируемые бумаги не подлежат внесению в списки и могут свободно продаваться и перепродаваться на биржах.

7. Национальная принадлежность: отечественная и иностранная.

Отечественные бумаги выдаются внутри государства компаниями, которые являются резидентами страны и работают согласно её законодательству.

Иностранные бумаги выпускаются компаниями, которые действуют за пределами государства, но при этом её документы имею право функционировать на отечественных биржевых рынках.

8. Форма выпускающей организации: государственная и негосударственная.

Государственные ценные бумаги выпускаются на рынок различными государственными организациями.

Негосударственные документы – это бумаги коммерческих организаций, которые не относятся к государственной структуре.

9. Место функционирования: первичный и вторичный рынок.

Первичный рынок бумаг – это место, куда ценные бумаги попадают после выпуска. Здесь можно приобрести ценные активы непосредственно у организации, которая произвела эмиссию.

Вторичный рынок ценных бумаг содержит в своих активах те бумаги, которые уже были перепроданы или выпущены вторично. Приобрести акции или облигации какой-либо компании здесь уже можно через «вторые руки».

10. Цель выпуска: инвестиционная и неинвестиционная.

Инвестиционные бумаги выпускают с целью привлечения дополнительных средств на развитие.

Неинвестиционные документы эмиссируют в обращение с целью поддержания статуса компании на рынке.

11. Степень риска: высокорисковые бумаги – это документы, которые требуют крупных вложений, но при условии получения дохода.

Чаще всего такими бумагами выступают акции. Среднерисковые – это активы со средней доходностью. К ним относятся облигации корпораций.

Низкорисковые – это документы государственного займа. Безрисковые бумаги не влекут никакого ущерба для своего владельца, так как чаще всего оказываются краткосрочными.

12. Способ привлечения денежной массы: долговой и долевой.

Долевые денежные средства привлекаются инвестированием и отражаются как капитальные вложения. Долговые средства являются заёмными и подлежат возврату.

13. Степень прибыльности: доходная и бездоходная.

Доходные бумаги подразумевают под собой возможность для своего держателя получить за них дополнительные средства в виде выплаты процентной ставки или дивидендов.

Бездоходные активы чаще всего являются простым подтверждением того, что инвестор сделал взнос в общество в виде денег или товаров, но прибыль по ним получить невозможно.

14. Вид номинала: постоянный и переменный.

Поскольку каждая ценная бумага имеет свою стоимость, то она должна быть указана на бумаге. Если документ имеет свою стоимость, значит, он имеет постоянный номинал.

В том случае, если бумага выпускается без стоимости или с нулевой ценой, то её номинал будет переменным.

Кто такой трейдер и как им стать? — здесь больше полезной информации.

Действующие лица на бирже

Для того чтобы покупка определённых бумаг принесла желаемую выгоду, необходимо разбираться во всех классификациях документации или же обратиться к специалисту.

Профессиональные участники рынка ценных бумаг расставят приоритеты для новичка, помогут ознакомиться с работой на бирже, а также ознакомят с видами рыночной деятельности.

Любые виды профессиональной деятельности на рынке ценных бумаг связаны с работой как с документами, так и с клиентами. Можно отметить следующие виды деятельности:

Вас заинтересует эта статья — Olymp Trade — обзор брокера.

- Брокерская деятельность.

- Депозитарная деятельность.

- Работа дилеров.

- Ведение реестра держателей активов.

- Работа клиринговых служб.

Все эти организации получают специальную лицензию, которая позволяет им проводить операции с ценными бумагами, а также собирать данные об их владельцах.

Без государственного разрешения данные компании работать не имеют права, а за любое нарушение внутреннего устава их могут лишить права на работу.

Для работы на рынке главное понимать, что ценные бумаги – это модифицированные деньги, которые должны работать и приносить дополнительный доход.

– оцените статью, 3.67 / 5 (кол-во голосов — 3) You need to enable JavaScript to vote

Понравилась статья? Покажите её друзьям:

CashGain.ru

Похожие записи

Что не относится к ценным бумагам

Виды ценных бумаг в российском законодательстве. К ценным бумагам статья 143 Гражданского Кодекса РФ относит:

- Государственные облигации

- Облигации

- Векселя

- Чеки

- Депозитные и сберегательные сертификаты

- Банковские сберегательные книжки на предъявителя

- Коносаменты

- Акции

- Приватизационные ценные бумаги

- Другие документы, которые законодательством о ценных бумагах или в установленном им порядке отнесены к числу ценных бумаг.

В статье 912 второй части ГК РФ вводятся еще четыре вида ценных бумаг:

- двойное складское свидетельство;

- складское свидетельство как часть двойного свидетельства;

- залоговое свидетельство (варрант) как часть двойного свидетельства;

- простое складское свидетельство.

Пятнадцатый вид российской ценной бумаги дается в Федеральном законе «Об ипотеке (залоге недвижимости)» от 16 июля 1998 г. № 102-03 —

…

Сделка РЕПО (от англ. repurchase agreement) — сделка покупки (продажи) ценной бумаги с обязательством обратной продажи (покупки) через определенный срок по заранее определенной цене. Иначе, соглашение РЕПО может рассматриваться как краткосрочный заем под залог ценных бумаг, чаще всего краткосрочных долговых бумаг денежного рынка, и не является ценной бумагой.

Написать комментарий

Данная запись опубликована в 26.02.2010 19:45 и размещена в Кто хочет стать миллионером.

‘Вы можете оставить отклик

Мало букафф? Читайте есчо !

Первый русский сайт поисковик — это …

Февраль 26, 2010 г.

Первую русскоязычную поисковую систему, названную «Rambler» (англ. — странник, бродяга), в порядке личного увлечения разработал Крюков Дмитрий Витальевич. 8 октября 1996 года он выложил программу в сеть, а весной 1997 года создал счетчик «Рамблер-Топ-100». …

Читать

Какого цвета нет в спектре

Февраль 26, 2010 г.

Излучение оптического диапазона (видимый свет и ближнее инфракрасное излучение) свободно проходит сквозь атмосферу, может быть легко отражено и преломлено в оптических системах. Источники: тепловое излучение (в том числе Солнца), флюоресценция, химические …

Читать

что это такое, виды, что к ним относится

Долевые ценные бумаги – это инструмент, который предоставляет его владельцу право на четко обозначенную часть имущества компании-эмитента. В момент покупки такой бумаги ее владелец получает возможность претендовать на определенную часть прибыли компании, долю имущества при ликвидации, участие в управлении и т.д.

Долевые ценные бумаги – это инструмент, который предоставляет его владельцу право на четко обозначенную часть имущества компании-эмитента. В момент покупки такой бумаги ее владелец получает возможность претендовать на определенную часть прибыли компании, долю имущества при ликвидации, участие в управлении и т.д.

Долевые ценные бумаги – это активы, которые являются свидетельством внесения их владельцем какой-то суммы в совокупный капитал.

Таким образом, за указанную стоимость физическое/юридическое лицо покупает долю в выпустившей акции компании, определенные права и возможности. Все это обязательно указывается в документах и четко обозначается.

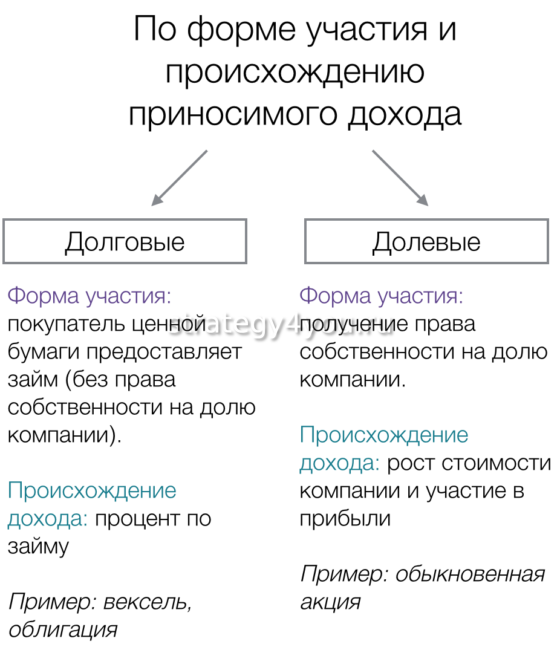

От долговых долевые бумаги отличаются тем, что они формируют собственный капитал компании в то время, как долговые – заемный. Благодаря долевым бумагам компании-эмитенту удается привлекать к своей деятельности инвесторов, расширяться, увеличивать капитал.

Какие ЦБ относят к долевым

К долевым ценным бумагам относят самые разные финансовые инструменты, которые дают владельцу право на часть дохода, имущества и т.д. компании, которая выпустила бумаги. Часто долевые путают с долговыми бумагами, но увидеть их отличие очень просто.

Долговые ценные бумаги представляют собой заемный капитал компании-эмитента, а долевые – собственный. Благодаря облигациям, например, компании привлекают со стороны дополнительное финансирование – попросту берут в долг. И это долговые бумаги.

А вот акция – это долевая ценная бумага, благодаря выпуску акций компанию как бы делят на небольшие части и продают физическим/юридическим лицам, которые выступают инвесторами (но не кредиторами). Их еще называют акционерами.

Благодаря привлеченным средствам компания создает основной капитал, развивается, а потом выплачивает дивиденды держателям акций, предоставляет им управленческие функции и дает другие преимущества, предусмотренные уставом и иными документами.

Долевые ценные бумаги оцениваются по определенному алгоритму. Необходимость в оценке может появиться при покупке, продаже, эмиссии, других операциях. Стоимость долевых бумаг обычно определяется специалистами, с обязательной оценкой рыночной цены.

Долевые ценные бумаги оцениваются по определенному алгоритму. Необходимость в оценке может появиться при покупке, продаже, эмиссии, других операциях. Стоимость долевых бумаг обычно определяется специалистами, с обязательной оценкой рыночной цены.

Основные критерии оценки долевых ценных бумаг:

- Ликвидность.

- Размер оцениваемой доли (пакета).

- Уровень контроля, которым обладает владелец.

- Уровень доходности актива.

- Конъюнктура фондового рынка.

Методы оценки стоимости долевой ценной бумаги:

Методы оценки стоимости долевой ценной бумаги:

- Затратный – предполагает определение цены бумаги с использованием метода чистых активов: стоимость акции считают посредством вычитания всех обязательств компании из рыночной цены ее активов. Показатели считаются с учетом конкретной даты.

- Доходный – основывается на дисконтировании будущих финансовых потоков: прогнозируется прибыль с учетом перспектив и особенностей развития компании, рисков.

- Сравнительный – применяются способы рынка капитала и сделок: специалист анализирует информацию про цены покупки/продажи акций таких же компаний на фондовом рынке, корректирует данные с учетом отличий предприятий.

Классификация

Прежде, чем рассматривать виды долевых ценных бумаг, стоит изучить различные типы активов, классифицируемые по тем или иным параметрам.

Какими бывают ценные бумаги:

- По функциям – долевые (определяют долю инвестора в общем капитале), долговые (предполагают возврат суммы долга в указанный срок с процентами), платежные (служат официальным платежным инструментом), производные (бездокументарные, появляются в связи с изменением стоимости), товарораспорядительные (для обслуживания оборота товаров), залоговые.

- По срокам обращения – долгосрочные (5 лет и больше), среднесрочные (1-5 лет), краткосрочные (до 1 года).

- По способу передачи прав собственности – бумаги именные и предъявительские, ордерные.

- По форме выпуска – в документарной форме и бездокументарной.

Рассматривая виды и особенности долевых ценных бумаг, обычно имеют ввиду только акции и фондовые паи. Акции бывают обыкновенными с правом управления компанией и получения прибыли, а также привилегированными с правом установки ограничений в управлении компанией и дополнительными управленческими правами.

Инвестиционный пай также относится к долевым ценным бумагам, ведь он подтверждает долю владельца в имуществе инвестиционного фонда. Пай в фонде не предполагает выпуска производных ценных бумаг, не обладает номинальной стоимостью, не считается эмиссионной ценной бумагой, но фиксирует основные права владельца в бездокументарном виде.

Долевые акции и их виды

Данный тип ценных бумаг закрепляет права владельца на определенную долю имущества предприятия-эмитента и распоряжение собственными долями по установленной либо определяемой стоимости.

По сути, долевые ценные бумаги удостоверяют право владельцев принимать участие в акционерном капитале, давая конкретные права. К таким ценным бумагам относятся акции, сертификаты владельцев паев/долей в ПИФах.

Акции – самый распространенный тип долевых ценных бумаг. Они являются подтверждением права владельца на получение дивидендов и управление компанией, части имущества в случае ликвидации. Бумага данного типа является бессрочной – на вторичном рынке срок ее обращения ограничен лишь фактом ликвидации компании-эмитента. Акции бывают простыми и привилегированными.

Акции – самый распространенный тип долевых ценных бумаг. Они являются подтверждением права владельца на получение дивидендов и управление компанией, части имущества в случае ликвидации. Бумага данного типа является бессрочной – на вторичном рынке срок ее обращения ограничен лишь фактом ликвидации компании-эмитента. Акции бывают простыми и привилегированными.

Все акции, которые были выпущены компанией-эмитентом, создают акционерный капитал. В то время, как все владельцы ценных бумаг выступают в роли акционеров общества – то есть, совладельцев компании. Акция обыкновенного типа предоставляет владельцу право на долю компании. Собственник обладает правом голосовать на собраниях, быть членом надзорных и управляющих органов, реализовывать другие функции в четком соответствии с объемами и типом имеющихся у него прав.

Также владелец акции имеет право на часть дивидендов, их размер считают по результатам работы предприятия в течение отчетного периода и лишь при условии, что общее собрание приняло решение про выплату дивидендов. Владелец акций может требовать информацию касательно ведения хозяйственной деятельности, а также имеет право претендовать на часть имущества предприятия в случае банкротства/ликвидации (того, что останется в ведении после полного расчета с кредиторами).

Права инвестора напрямую зависят от доли в уставном капитале:

Права инвестора напрямую зависят от доли в уставном капитале:

- 1-2% — право получать информацию, выдвигать кандидатов в управление, участие в формировании повестки собраний.

- 25%+1 – можно блокировать решения собрания касательно вопросов изменения устава, реорганизации, заключения сделок, ликвидации предприятия.

- 30%+1 – можно созывать новое общее собрание акционеров компании.

- 50%+1 – право принимать решения на собрании (исключая вопросы изменения устава, ликвидации предприятия, реорганизации).

- 75%+1 – у инвестора есть полный контроль над компанией и право принимать любые решения.

Привилегированные ценные бумаги и их преимущества

Данные ценные бумаги относятся к долевым, но нужно отметить, что такое вложение акционеру предлагает несколько уникальных преимуществ.

Так, владельцы привилегированных акций не имеют никаких прав в управлении предприятием, но обладают первоочередным правом на распределение прибыли в формате дивидендов и на получение доли имущества в случае банкротства эмитента.

Дивиденды по обычным акциям в случае работы предприятия в убыток не выплачиваются вообще. А вот владельцы привилегированных ценных бумаг все равно могут получать определенную в уставе сумму – в истории можно найти такие примеры в большом количестве.

Дивиденды по обычным акциям в случае работы предприятия в убыток не выплачиваются вообще. А вот владельцы привилегированных ценных бумаг все равно могут получать определенную в уставе сумму – в истории можно найти такие примеры в большом количестве.

Привилегированные акции предпочтительнее тогда, когда компания работает в убыток или получает небольшой доход. Если же прибыль большая, то привилегированная акция приносит в разы меньше дивидендов в сравнении с обычной. В уставном капитале цена привилегированных акций должна составлять не больше 25% по номиналу.

Основные типы привилегированных акций:

- С долей участия – дают дивиденды поверх установленной суммы, если сумма дивидендов по обычным акциям больше ранее заявленной цифры.

- Кумулятивные – по ним объявленные (но не начисленные) владельцу дивиденды платятся в последующие периоды.

Некумулятивные – их собственники теряют дивиденды за определенный период, если выплата за него не объявлялась.

Некумулятивные – их собственники теряют дивиденды за определенный период, если выплата за него не объявлялась.- Конвертируемые – инвестор имеет право менять их по заранее определенной ставке на указанное количество обычных акций.

По выплатам дивидендов акции могут быть: с фиксированной/плавающей ставкой, гарантированной выплатой. Есть объявленные (эмитент имеет право выпускать их дополнительно) и размещенные акции (уже в обращении).

Выбор между обычной и привилегированной акцией обычно происходит после просчетов прибылей и рисков. При покупке привилегированной ценной бумаги владелец не рискует ничем и имеет гарантии. А вот обыкновенные акции могут стать риском, зато приносят намного больший доход в случае успешной работы компании.

Паи фондов как вид долевых ценных бумаг

Паи инвестиционных фондов (ПИФы) также относятся к долевым ценным бумагам. Инвестиционные фонды бывают разных видов, но в основном в качестве активов для вложений используют ценные бумаги в том числе (наряду с недвижимостью, паями других фондов и т.д.).

Паи инвестиционных фондов (ПИФы) также относятся к долевым ценным бумагам. Инвестиционные фонды бывают разных видов, но в основном в качестве активов для вложений используют ценные бумаги в том числе (наряду с недвижимостью, паями других фондов и т.д.).

Цена активов фонда точно делится на одинаковое количество паев, которые может купить инвестор. Таким образом, он покупает часть инвестиционного портфеля фонда, среди которого обычно есть и акции компаний.

Фондом управляет компания или физическое лицо, они же выпускают, продают и покупают паи. Инвестиционный пай – именная ценная бумага, предоставляющая право инвестору на долю имущества ПИФа.

Права у всех пайщиков одинаковые. Как правило, инвестиционный пай идет в обращение в электронной бездокументарной форме, учет владельцев ведется в реестре.

Обращение долевых ценных бумаг на рынке

На рынке долевые ценные бумаги обращаются свободно. Акции могут быть именными либо на предъявителя. Именные не обращаются на рынке, так как учет их передачи иным владельцам осуществляется путем записи в специальном реестре. Акции на предъявителя на фондовом рынке обращаются свободно, с ними могут осуществляться различные операции.

На рынке долевые ценные бумаги обращаются свободно. Акции могут быть именными либо на предъявителя. Именные не обращаются на рынке, так как учет их передачи иным владельцам осуществляется путем записи в специальном реестре. Акции на предъявителя на фондовом рынке обращаются свободно, с ними могут осуществляться различные операции.

Долевые бумаги оцениваются на рынке в соответствии с жизненным циклом, включающим такие этапы: выпуск, размещение первичное, обращение. Цена может быть рыночной и номинальной. Рыночная создается в процессе обращения на рынке, ее определяют уровни спроса/предложения по всем заключенным в текущий момент сделкам. Номинальная стоимость указывается компанией-эмитентом при выпуске.

Обращение ценных бумаг предполагает заключение гражданско-правовых сделок, связанных с удостоверением перехода всех прав на бумаги на первичном, вторичном рынках. Выпуск бумаг должен быть зарегистрирован в госорганах, обращение начинается лишь после полной оплаты выпуска, регистрации отчета про итоги.

На вторичном рынке обращение акций, паев осуществляется проведением операций по покупке/продаже актива на биржевых площадках. На биржах есть масса разных инструментов торговли долевыми ценными бумагами, поэтому операции осуществляются как с самими акциями и паями, так и производными. Все операции допускается совершать удаленно, через брокеров.

Продажа паев ПИФов на вторичном рынке предполагает определенную специфику, поэтому через Интернет (удаленно) не может осуществляться. Процедура предполагает оформление договора продажи паев, передачи поручения в депозитарий и тут без личного присутствия сторон, назначения оператором счета брокерской компании обойтись не удастся.

Обороты различных рынков ценных бумаг растут постоянно, а акции и паи в инвестиционных фондах выступают активами в ведении краткосрочной, средне/долгосрочной торговли как для спекуляции, так и для длительного инвестирования.

Некумулятивные – их собственники теряют дивиденды за определенный период, если выплата за него не объявлялась.

Некумулятивные – их собственники теряют дивиденды за определенный период, если выплата за него не объявлялась.