Чек долевая ценная бумага: Ценная бумага — Википедия – Ценные бумаги: виды, категории, классификация

акция, облигация, банковский сертификат, вексель

Ценная бумага представляет собой денежный платежный документ, подтверждающий отношения между эмитентом и владельцем. Ценная бумага является основным объектом всех сделок, осуществляющихся на рынке ценных бумаг. Из Гражданского Кодекса (ст. 142) следует, что ценной бумагой принято считать документ, в обязательном порядке содержащий все необходимые реквизиты, тем самым удостоверяя имущественные права его владельца.

Гражданский Кодекс (ст. 143) включает в перечень ценных бумаг следующие документы: государственная облигация, облигация, сберегательный и депозитные сертификаты, вексель, акция, чек, коносамент, банковская сберегательная книжка на предъявителя, приватизационные ценные бумаги, а так же ряд иных документов, которые определены законом и отнесены к данному виду денежных документов.

Эмиссионная ценная бумага закрепляет за собой совокупность как имущественных, так и не имущественных прав. При этом, данный документ размещается выпусками и имеет равные сроки осуществления прав и объем внутри одного их выпуска, независимо от сроков приобретения ценной бумаги. Таким образом, все владельцы конкретных ценных бумаг равные по своим правам.

Стоит отметить, что ценная бумага может быть выпущена как в наличной, так и в безналичной форме. При этом, все наличные (документарные) бумаги подразделяются на именные, на предъявителя и ордерные. Так, именная ценная бумага предполагает указание имени ее владельца и может быть передана ему только при помощи цессии (передаточная надпись). Тогда как ценная бумага на предъявителя не содержит такой записи и может быть передана другому лицу посредством ее вручения. При необходимости передать ордерную ценную бумагу в обязательном порядке используется специальный документ – ордер (приказ владельца данной ценной бумаги).

Акция

Акция представляет собой эмиссионную ценную бумагу, которая закрепляет за собой право ее владельца на участие в акционерном обществе, тем самым претендуя на часть имущества, которое может остаться после его ликвидации. Кроме этого, акция предполагает получение ее владельцем дивидендов в качестве прибыли акционерного общества. Акции являются бессрочными бумагами, что означает ее действие на рынке ценных бумаг до тех пор, пока существует акционерное общество, выпустившее ее. Дело в том, что само по себе акционерное общество не обязано выкупать данные бумаги, какой бы случай не настал (ликвидация, реорганизация и т.д.). В случае ликвидации предприятия акции можно считать недействительными.

Данные ценные бумаги могут быть как именными, так и на предъявителя. При этом, выделяют две основные категории акций: простые и привилегированные. Независимо от вида акций ее владельцы являются акционерами общества и могут претендовать на его имущество.

Простые акции (обыкновенные) дают возможность их владельцу участвовать в голосовании на собраниях акционеров, в случае если ранее осуществилась полная оплата акций. Выплата дивидендов и ликвидационной стоимости по простым акциям осуществляется только после произведения выплат держателям привилегированных акций.

Привилегированные акции – данный вид ценной бумаги не дает права ее владельцу участвовать в голосовании собрания акционеров. Исключения составляют случаи, при которых данное право закреплено за владельцами при создании устава акционерного общества. Преимущество данной бумаги состоит в том, что при ликвидации общества владельцы в обязательном порядке получают полагающиеся им дивиденды, а так же ликвидационную стоимость. В свою очередь привилегированные акции подразделяются на:

- конвертируемые – ценная бумага, предполагающая последующий обмен на обыкновенные акции или же иной вид привилегированной акции. При этом, условия обмена ценных бумаг устанавливает непосредственно эмитент;

- кумулятивные акции – ценные бумаги, предполагающие накопление денежных средств в качестве дивидендов в случае, если владелец акций отказывается от получения выплат в срок и капитализирует средства. Условия накопления, включая сроки капитализации, так же определяются эмитентом.

При этом, все акции, независимо от их вида и осуществляемых ими функций, разделяются на размещенные и объявленные. Так, размещенные акции представляют собой все те ценные бумаги, которые уже были ранее реализованы. Благодаря данным акциям существует возможность определить размер уставного фонда акционерного общества. Вместе с размещенными, общество так же имеет право размещать объявленные акции в качестве дополнения. В уставе акционерного общества строго определено количество выпуска данного вида акций.

Следует остановиться на наиболее распространенных понятиях, связанных с реализацией акций.

Номинал акции представляет собой ее стоимость. Совокупность номинальной стоимости всех акций и определяют размер уставного капитала акционерного общества.

Капитализация представляет собой показатель, благодаря которому можно определить объем капитала компании, благодаря реализации акций.

Консолидация акций – процедура, определяющаяся исключительно общим собранием акционеров. Она предполагает, что две или же больше акций могут быть конвертированы в одну абсолютно новую акцию того же вида. В случае, если процедура консолидации была произведена, в уставной капитал акционерного общества вносятся соответствующие изменения относительно количества объявленных акций, а так же касательно их номинальной стоимости.

Доходы по акциям могут быть представлены в двух видах. Прежде всего, в виде ее курсовой стоимости. Но для получения данного вида дохода акцию следует предварительно продать, причем, чем выгоднее акция будет продана, тем большую прибыль удастся получить. Данный способ получения прибыли считается немного рисковым, но, тем не менее, способен принести ее держателю не малую прибыль. Те, кто менее склонен к рискам предпочитают получать дивиденды. Цена таких акций может со временем повышаться, правда, не всегда быстро. Решение о выплате промежуточных дивидендов может быть принято советом директоров акционерного общества, тогда как вопрос о выплате годовых дивидендов принимается общим собранием акционеров, но по рекомендации совета директоров.

О степени доходности акций, ее качестве и спросе говорят соответствующие рейтинги. Такие рейтинги проводят всемирно известные аналитические компании, дающие оценку акциям тех или иных акционерных обществ, предприятий и т.д. Наиболее популярными аналитическими компаниями являются «Standard & Poor», а так же «Moody’s Investors Service». Так, присвоенный путем соответствующих обозначений рейтинг конкретной акции в значительной степени влияет на заинтересованность инвесторов, а потому и на доходности данной ценной бумаги. На примере рейтингового агентства «Standard & Poor» можно рассмотреть процедуру оценки акций. Так, при наличие оценки А+ можно считать, что акции присвоен наивысший рейтинг, тогда как С означает, что рейтинг акции очень низкий.

Существует еще одно определение, благодаря которому можно негласно оценить рейтинг акций тех или иных предприятий. Так, предприятия, имеющие высокий кредитный рейтинг непосредственно в своих отраслях называются «голубые фишки». Приобретение акций таких предприятий предполагает в дальнейшем растущий капитал, ведь, как правило, такое инвестирование сулит только доход. Безусловно, и цены на акции данных предприятий не малые. Статистические данные показывают, что цена «голубых фишек» зачастую только растет и крайне редко можно наблюдать ее падение. Акции подобных предприятиях всегда востребованы и осуществить их покупку-продажу на фондовом рынке возможно в любое время.

Как известно, все акции размещаются на фондовом рынке и цены на них постоянно изменяются. На изменение цен влияет большое количество факторов. Проследить за движением акций на рынке (спад и рост спроса на бумаги) можно при помощи тренда – вектора движения рынка. Важнейшими инструментами определения динамики фондового рынка являются соответствующие индексы.

Фондовый индекс представляет собой среднестатистический показатель изменения цен на активы. Выявив текущее значение индекса, и сопоставив его с предыдущим значением можно провести оценку поведения рынка, сгруппировать все произошедшие события за отчетный период (от макроэкономических ситуаций до корпоративных событий конкретных предприятий: слияние, ликвидация, отставка директоров и т.д.). На основе полученных данных появляется возможность составить прогноз на ближайшее время.

Следует иметь в виду, что в зависимости от того, какие именно ценные бумаги были выбраны при расчете фондового индекса, можно осуществить характеристику рынка. Это может быть показатель как для всего рынка в целом, так и показатель внутри конкретной отрасти. Так, вполне возможно выявить наиболее стремительно развивающиеся сектора экономики, так и те отрасти, развитие которых приостановлено. Исходя из полученных данных, так же можно смело строить прогнозы на спрос и предложение конкретных акций.

Самым известным из всех существующих фондовых индексов является индекс Доу-Джонса. В данный индекс входят 30 американских организаций и промышленных компаний. Данный индекс подразделяется на четыре вида: транспортный, коммунальный, промышленный и составной. Принято полагать, что, не смотря на довольно большое количество существующих фондовых индексов, только Доу-Джонс способен рассчитать наиболее точный показатель.

Облигация

Облигация представляет собой долговую ценную бумагу, определяющую отношения займа между ее владельцем и эмитентом. Главной особенностью данного вида ценной бумаги является то, что облигация подразумевает под собой предоставление кредитных средств, оформленных в виде долгового обязательства. Таким образом, облигация является срочной бумагой и эмитируется на определенный срок, по истечению которого облигация должна быть выкуплена по ее номинальной стоимости. Выпуском данной ценной бумаги могут заниматься как акционерные общества, частные предприятия, так и общегосударственные и местные органы власти. Все облигации подразумевают получение дохода, или как его еще называют – купон.

Существует несколько видов облигаций:

- Классическая (твердопроцентная, купонная). Данный вид облигации подразумевает выплату заранее фиксированного дохода.

- Облигация с переменным купоном. Доход по данной ценной бумаге изменяется в силу определенных факторов. Как правило, на стоимость облигации влияет рыночная экономика, а потому не редко и инфляция. Именно поэтому величина купона по данной облигации напрямую зависит от изменения показателей рыночной экономики. При выходе положительных макроэкономических новостей стоимость облигаций может в разы вырасти, ровно, как и упасть, в случае если соответствующие новости были негативными.

- Конвертируемая – данный вид ценной бумаги может быть обменен на акции или иные облигации, согласно оговоренным ранее условиям эмиссии.

- Бескупонная – данный вид облигации не подразумевает получение купонов. В данном случае доход инвестора напрямую зависит от разницы между номинальной стоимостью бумаги и ценой ее покупки. Одним словом – чем дешевле купить, и дороже продать, тем большую прибыль можно получить от сделки.

Наряду со стандартными видами облигаций существуют так же и такие понятия как мировая облигация и еврооблигация. В данном случае мировая облигация представляет собой ценную бумагу, выпущенную сразу в нескольких странах, тогда как еврооблигация – бумага, выпущенная эмитентом в валюте сторонней страны.

Все государственные облигации подразделяются на ценные бумаги рыночных и нерыночных займов. Наиболее популярными облигациями рыночных займов являются следующие:

- облигация федерального займа, представляющая собой бумагу среднесрочного займа и подразумевающую переменный купон;

- государственная краткосрочная облигация, выпускаемая в безналичной форме, предполагающая нулевой купон;

- облигация государственного сберегательного займа – среднесрочная ценная бумага на предъявителя;

- облигация внутреннего валютного займа – ценные бумаги, выпущенные в 1993 году с целью погашения задолженности Внешэкономбанка. В последствие данные облигации дополнительно были выпущены в 1996. Купон по облигации составляет 3% в год.

Особым видом негосударственных облигаций является жилищный сертификат. Данная ценная бумага представляет собой передачу права ее владельцу на приобретение квартиры в случае покупки определенного пакета облигаций. Таким образом, приобретение жилищного сертификата означает, что средства на строительство жилья были внесены и в последствие владелец облигации имеет право рассчитывать на собственное жилье.

Степень доходности облигаций, как и на примере с акциями, так же определяется путем присвоения рейтингов. Наиболее влиятельным аналитическим агентством так же является «Standard & Poor», В данном случае рейтинг не распространяется на облигации, эмитентами которых являются центральные государственные органы. Все дело в том, что данные организации отличаются довольно низкой надежностью.

Банковский сертификат

Банковский сертификат – ценная бумага, утверждающая размещение средств в банковском учреждении, тем самым предполагающая получение, как суммы номинала бумаги, так и начисленных % по ней. Владельцем банковского сертификата является бенефициар.

Виды банковского сертификата:

- Сберегательный – данная ценная бумага предназначена для физических лиц, которая выпускается сроком до трех лет. По сберегательному сертификату начисляются купоны, как и в случае с облигациями. Данный вид бумаги может быть как именным, так и на предъявителя. Точно, как и в случае с акциями, именной сертификат вручается лично владельцу в руки посредством цессии, а сертификат на предъявителя может вручаться другому лицу с целью передачи непосредственному владельцу.

- Депозитный – данная ценная бумага предназначена исключительно для юридических лиц. Предельным сроком выпуска депозитного сертификата является один календарный год.

Вексель

Вексель представляет собой долговое обязательство, согласно которому владелец бумаги обязуется возвратить оговоренную сумму средств в указанные сроки. Вексель нередко используется не только в качестве кредита, но и в качестве средства расчета за товары или услуги. Довольно многие предприятия используют вексель в качестве платежного документа. Следует обратить внимание, что вексель не имеет точной формы оформления, с присущими для подобных ценных бумаг обязательствами реквизитами. Как правило, данный документ составляется в произвольной форме, сохраняя при этом свое предназначение – фиксированные суммы и сроки возвраты платежей.

Виды векселей:

- Простой – согласно данной бумаге, векселедатель обязуется в оговоренные сроки уплатить указанную сумму средств векселедержателю.

- Переводной – в данном случае по просьбе или приказу лица, выдавшего вексель, осуществляется уплата оговоренной суммы средств в указанные сроки третьему лицу.

- Дружеский – как правило, подобные ценные бумаги не заключаются между организациями, так как предполагают заем и возврат средств на основе взаимопомощи.

- Бронзовый – данное название является не официальным и целью выписки такой бумаги являются мошеннические операции. Зачастую, данная ценная бумага выписывается от неплатежеспособного лица. В последствие полученные средства перепродаются третьему лицу.

Все векселя делятся на финансовые – те, благодаря которым оформляются все денежные операции, и коммерческие – векселя, возникающие в случае предоставления коммерческого займа.

Было интересно?

Пожалуйста, поделитесь в социальных сетях: И подпишитесь, чтобы ничего не пропустить:

Ценные бумаги — что это, их виды, классификация

Категория: Экономические термины / Дата: 23.05.2019

В этой статье мы разберемся, что такое ценные бумаги. Рассмотрим их виды, приведем классификацию и дадим характеристики. Также мы поговорим про самые распространенные их типы: акции, облигации и деривативы.

1. Что такое ценные бумаги простыми словами

Ценные бумаги (Securities) — это финансовые документы, которые законодательно подтверждает права на ее владения держателям и с другой стороны накладывает требования на ее эмитентов.

Определений ценных бумаг существует множество. Главная идея в том, что они дают некое право и обязательство.

В большинстве случаев ценные бумаги наделены рыночной стоимостью, но в прямом смысле слова деньгами назвать их нельзя. Хотя они обладают теми же свойствами, что и деньги — обращаемостью и ликвидностью.

С юридической точки зрения ценная бумага рассматривается, как дающая имущественные права. С экономической это один из видов ценностей, которые можно обменять на деньги.

Большинство из них котируются на рынке ценных бумаг (фондовый рынок/биржа). В России это ММВБ (Московская межбанковская валютная биржа, англ. «MICEX»). Доступ к торгам осуществляется через специализированных брокеров.

Функции ценных бумаг

- В большинстве случаев ценные бумаги позволяют обеспечить удобный способ организации и функционировании коммерческих субъектов. Они дают упрощенную передачу материальных прав и другие возможности.

- Сохранение ценности и богатства. Они позволяют сохранять платежеспособность денег и зарабатывать реальный доход, который опережает инфляцию.

- Характеризуют состояние экономики

- Регулирования денежного обращения

- Универсальный кредитно-расчетный инструмент

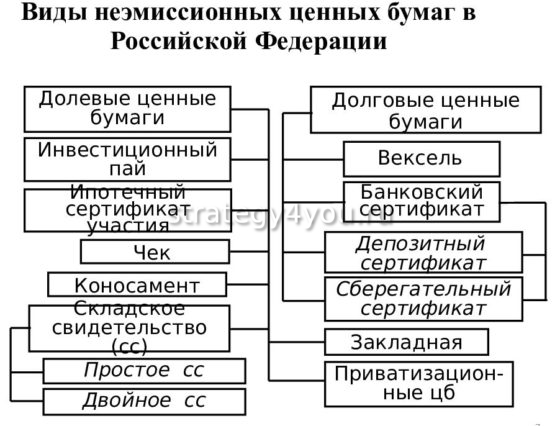

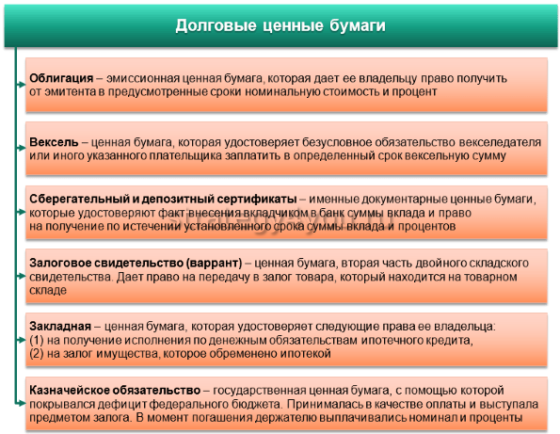

Долговые ценные бумаги и их виды

Долговые ценные бумаги – это отдельный вид ценных бумаг, которые предоставляют выпускающей их структуре возможность привлечь дополнительные средства, а покупателю гарантируют возврат средств к определенной дате с процентами.

Долговые ценные бумаги – это отдельный вид ценных бумаг, которые предоставляют выпускающей их структуре возможность привлечь дополнительные средства, а покупателю гарантируют возврат средств к определенной дате с процентами.

ДЦБ – это вид договора займа, который фиксирует отношения организации, выпустившей долговую бумагу (эмитента) и организации/частного лица, купившего бумагу (инвестора). Инвестор в оговоренный срок получает номинальную стоимость бумаги и прибыль в виде процентов.

Виды и принципы начисления процентов могут быть разными, но основная суть взаимоотношений такова: эмитент продает бумаги по определенной цене и привлекает средства, инвестор покупает бумаги за определенную сумму и обязательство вернуть ее в установленный срок с дополнительными выплатами. Эмитент получает в свое распоряжение деньги, которые может использовать по усмотрению, владелец бумаг – делает удачные инвестиции и может рассчитывать на пассивный доход.

Долговые бумаги обращаются на различных биржах, бывают разных типов – векселя и облигации, депозитные сертификаты и казначейские обязательства, но самыми популярными считаются облигации (государственные или корпоративные) и векселя.

Таким образом, долговые ценные бумаги (облигации, векселя или другие виды) выступают в качестве финансового инструмента, который выпускается компанией-эмитентом и продается любому, кто готов внести требуемую сумму средств. Долговое обеспечение – это обещание эмитента вернуть потраченную инвестором сумму с процентами до срока погашения инструмента.

В современном мире долговые ценные бумаги выступают эффективным средством привлечения дополнительных заемных средств для государственных и частных компаний, а для инвесторов – прекрасным вариантом получения более высокого и безопасного заработка, чем депозит в банке или обычный заем частному лицу под проценты.

Долговые обязательства

Чтобы определить, что такое долговые ценные бумаги, следует понимать, что они, в первую очередь, удостоверяют долговые обязательства компании-эмитента в отношении держателя. Это заем по сути, по которому выплачиваются основная сумма и проценты.

Долговые ценные бумаги могут эмитироваться государством, международными организациями, самоуправлениями, коммерческими обществами, кредитными учреждениями. Бумаги могут обеспечиваться залогом или не предполагать такого. В договоре займа могут прописываться различные условия.

Особенности ценных бумаг долгового типа:

Особенности ценных бумаг долгового типа:

- Номинальная стоимость – основа расчета процентов, выплачивается в день погашения.

- Срок погашения – это дата, когда эмитент обязан выплатить держателю основную сумму и закрыть обязательства. Бумаги могут быть краткосрочными (до года), среднесрочными (1-10 лет), долгосрочными (от 10 лет).

- Купонная ставка – так называется процентная ставка, которую платит эмитент владельцу бумаг, может быть плавающей либо фиксированной. Плавающая зависит от краткосрочных процентных ставок, фиксируется на конкретный период. Краткосрочные бумаги не предполагают купона, ведь они эмитируются с дисконтом (разница между номинальной ценой и стоимостью ценной бумаги).

- Дата выплаты купона – срок, в который осуществляется процентный платеж.

- Производные долговые ценные бумаги – это заем, который предполагает какие-то особые условия (пример: конвертируемые облигации, которые в указанную дату можно поменять на акции).

Покупая ценную бумагу, клиент в момент совершения сделки фиксирует ставку доходности. Она зависит от стоимости покупки, ставки купонной, накопленной купонной прибыли, которая выплачивается прошлому владельцу бумаги. Ликвидность бумаг зависит от массы факторов (сегмент рынка, объем эмиссии, рыночная ситуация, уровень спроса/предложения и т.д.).

Основные преимущества долговых ценных бумаг:

- Хорошая альтернатива депозитам в банке – выше доход.

- Возможность продать бумаги до срока погашения.

- Сохранение накопленных процентов при продаже, отсутствие штрафов.

- Большой выбор сочетаний условий – валюта, доходность, срок вложения, риски.

- Возможность сформировать хороший портфель – купить ценные бумаги предприятий из разных стран, секторов экономики, диверсифицировав вложения.

Долговая ЦБ – это разновидность договора займа

К долговой ценной бумаге относится все то же, что касается и договора займа, просто условия могут быть немного иными. Ведь речь идет о денежных взаимоотношениях между заемщиком и эмитентом. Бумага представляет собой письменное свидетельство, выданное банком либо иным кредитным учреждением для подтверждения внесения денег.

Процентная прибыль обычно известна заранее, в течение срока существования не меняется. Выпуск облигаций и других бумаг данного типа схож с кредитованием, с той лишь разницей, что тут отсутствует залог и существенно упрощена процедура перехода прав требования.

Схожесть долговых ценных бумаг с займом и подтверждение того, что это действительно разновидность кредита, определяет сама цель выпуска облигаций – для эмитента это способ привлечения дополнительных средств (оформления кредита, по сути) на большой срок на выгодных условиях. Просто тут кредитором выступает не банк, а инвесторы, которые купили долговые ценные бумаги.

Схожесть долговых ценных бумаг с займом и подтверждение того, что это действительно разновидность кредита, определяет сама цель выпуска облигаций – для эмитента это способ привлечения дополнительных средств (оформления кредита, по сути) на большой срок на выгодных условиях. Просто тут кредитором выступает не банк, а инвесторы, которые купили долговые ценные бумаги.

В остальном же принцип тот же: вкладчик обязуется не требовать вложенных средств до срока погашения бумаги, эмитент гарантирует возврат денег с процентами в указанную дату. Безопасность такого вложения, как правило, высока, ведь возможность эмитировать ценные бумаги предоставляется после массы проверок эмитента на соответствие нужным требованием, процедура проводится с привлечением определенных структур и регуляторов.

Классификация

К долговым ценным бумагам относятся несколько видов инструментов, которые пользуются разной популярностью. Самые распространенные и востребованные среди инвесторов облигации, также популярны векселя.

- Вексель – письменно заверенное обязательство одной стороны выплатить другой определенную сумму в срок.

- Облигация – это долговая ценная бумага, которая отображает обязательство эмитента в окончании указанного срока выкупить ее по зафиксированной цене, а на протяжении времени владения ею позволяет получать дивиденды (проценты, дисконт и т.д.).

- Сберегательный сертификат – выпускается кредитными организациями, позволяет получать дивиденды на протяжении времени его действия и предполагает возврат инвестиций в конце срока.

- Казначейское обязательство – бумага похожа на облигацию, но ее финансовое обеспечение реализуется за счет бюджета в то время, как эмитентом является государство.

Где обращаются и как выпускаются ДЦБ

Долговые ценные бумаги обращаются на фондовых биржах, рынках ценных бумаг. Физические и юридические лица (обычные люди и организации) имеют возможность их покупать и продавать, отдавать в залог и использовать во всех случаях, предусмотренных правилами и условиями работы на бирже. Спектр применения долговых ЦБ достаточно большой.

Долговые ценные бумаги обращаются на фондовых биржах, рынках ценных бумаг. Физические и юридические лица (обычные люди и организации) имеют возможность их покупать и продавать, отдавать в залог и использовать во всех случаях, предусмотренных правилами и условиями работы на бирже. Спектр применения долговых ЦБ достаточно большой.

Выпускают бумаги эмитенты, в роли которых могут выступать государство, государственные организации, частные учреждения. Структура должна обладать хорошей репутацией, пройти проверку, процедуру эмиссии. Выпуск осуществляется на фондовой площадке, торги ведутся посредниками.

Виды

К долговым ценным бумагам могут относиться самые разные инструменты, но основных существует всего четыре. Некоторые из них более востребованы и широко применяются (облигации, например), другие менее распространены.

Облигации

Облигация – это платежное обязательство эмитента вернуть держателю стоимость ценной бумаги и выплатить дополнительный доход в виде процентов. Средства возвращаются только в указанный срок (дата погашения).

Облигация – это платежное обязательство эмитента вернуть держателю стоимость ценной бумаги и выплатить дополнительный доход в виде процентов. Средства возвращаются только в указанный срок (дата погашения).

Виды облигаций по сроку:

- Краткосрочные – до 5 лет

- Среднесрочные – 5-15 лет

- Долгосрочные – от 15 лет

Главные преимущества облигаций для эмитента:

- Экономия на обслуживании займа – обычно аналогичные кредиты предполагают большие проценты и расходы.

- Возможность получить средства на долгий срок (в сравнении с банком).

- Возможность сохранить неделимым капитал организации, не отдавать никому управление (права собственности на активы тут нет, в отличие от акций, например).

- Шанс привлечь серьезных инвесторов, повысить ликвидность бумаг, совершить более выгодные сделки.

- Сроки возврата средств и проценты строго определены.

По типу выплат облигации бывают купонными и бескупонными. Купон – это процентная ставка по бумаге. Бескупонные облигации предполагают, что процентная ставка равна 0, выплата будет осуществлена лишь по завершении срока.

Виды купонных облигаций:

- Постоянный купон – выплаты регламентированы, осуществляются по срокам, зафиксированной в самом начале процентной ставке.

- Переменный – сроки зафиксированы, ставка может плавать.

- Индексируемые – ставка корректируется по уровню инфляции, выплаты осуществляются периодически.

Как правило, все выплаты по облигациям четко определены, реализуются в окончании срока, но бывают и иные варианты. Возвратные облигации держателю можно «сдавать» до завершения срока действия, отзывные эмитент может выкупать досрочно.

Вексель

Виды векселей по вероятности погашения:

Виды векселей по вероятности погашения:

- Товарный – является обязательством расчета за продукт в указанные сроки, актуален для расчетов за услуги и товары.

- Финансовый – результат кредитного договора, предполагает работу с деньгами, часто используется компаниями для увеличения оборотного капитала.

- Бронзовый – реального денежного обеспечения не имеет, используется в мошенническим схемах, где один или больше участников вымышлены.

- Дружеский – выписывается, когда участники сделки являются настоящими людьми/организациями и оказывают финансовую помощь, но реальной сделки нет и на возврат средств инвестор не рассчитывает.

Легальными и защищенными законодательством являются первых два типа векселей.

Основные группы векселей:

- Простой – является подтверждением права владельца ждать уплаты долга в указанный момент, в зафиксированном объеме от эмитента.

- Переводной – дает возможность получить сумму долга по поручению владельца третьему лицу, о чем выполняется соответствующая запись на самом бланке векселя. Данный порядок обязательно должен устраивать все 3 стороны отношений – если должник согласен выплатить сумму третьему лицу, оно получит деньги.

Предъявить вексель к оплате может физическое/юридическое лицо. Обращение ценной бумаги не требует обязательной регистрации действий в государственных органах. ЦБ можно передавать друг другу на основании индоссамента – специальная надпись на обороте бланка. Предъявить требования должнику может последний владелец, который записан на обороте бумаги.

Предъявить вексель к оплате может физическое/юридическое лицо. Обращение ценной бумаги не требует обязательной регистрации действий в государственных органах. ЦБ можно передавать друг другу на основании индоссамента – специальная надпись на обороте бланка. Предъявить требования должнику может последний владелец, который записан на обороте бумаги.

Основные отличительные особенности векселей:

- Товарный вексель может использоваться для расчетов за работы/услуги/товары.

- Чтобы выпускать бумагу, компания должна обладать лицензией ЦБ РФ.

Обязательно участие 2 субъектов (простого векселя), в процессе которого фиксируется обязательно эмитента перед инвестором. В переводной форме принимают участие минимум 3 субъекта, когда один одновременно является кредитором и плательщиком.

Обязательно участие 2 субъектов (простого векселя), в процессе которого фиксируется обязательно эмитента перед инвестором. В переводной форме принимают участие минимум 3 субъекта, когда один одновременно является кредитором и плательщиком.- В случае с казначейскими векселями эмитентом выступает государство.

Преимущества инвестирования в векселя:

- Погашение бесспорно – риски минимальные.

- Векселя можно передавать.

- ЦБ выступает одновременно и вложением, и средством оплаты.

Казначейские обязательства

Такие обязательства на рынке размещать есть право лишь у государства. При покупке данного типа ЦБ компания или частное лицо вносят вклад в бюджет страны и на протяжении всего срока получают прибыль.

По завершении срока действия бумаги сумма инвестору возвращается. Такие векселя выступают частью внутреннего долга государства, выпускаются на срок 1-10 лет.

Сберегательные сертификаты

Депозитный сертификат является долговой ценной бумагой, подтверждающей обязательство банка выплатить вложенные деньги с процентами по истечении срока. Сберегательный сертификат – аналог депозитного вклада, но дает ряд таких преимуществ, как: четкое прогнозирование прибыли за счет фиксированной процентной ставки, возможность использования в качестве обеспечения/гарантии, более высокий процент.

На фондовом рынке сертификаты продаются по рыночной либо номинальной стоимости. Именные сертификаты нельзя передавать, на предъявителя (без указания владельца) можно свободно использовать в различных операциях на рынке.

Роль в экономике страны

Долговые ценные бумаги играют немаловажную роль в экономике страны. Они гарантируют инвесторам высокий уровень надежности вкладов капитала, получение прибыли. Компании и государство получают возможность решать различные проблемы, более успешно вести дела и бизнес, давать возможность инвесторам заработать.

Для чего нужны ДЦБ в экономике страны:

Для чего нужны ДЦБ в экономике страны:

- Возможность компаниям, государственным структурам получать финансирование без дополнительных затрат и рисков.

- Привлечение частными компаниями крупных инвесторов, компаний с целью повышения ликвидности бумаг.

- Привлечение государством средств в бюджет без довыпуска денег в обращение, эффективное финансирование госпрограмм по соцобеспечению, строительству и т.д.

- Развитие фондового рынка, привлечение к нему всех слоев инвесторов.

Роль в экономике государственных ДЦБ:

- Регулирование инфляционного процесса.

- Перераспределение капитала по приоритетности развития разных секторов экономики.

- Влияние на стабилизацию курса валют.

- Использование в качестве инструмента для регулирования объемов денежных масс.

Инструменты привлечения денежных средств

Многие предприниматели воспринимают долговые бумаги именно как инструмент получения в свое распоряжение дополнительных денежных средств без необходимости отдавать кому-то часть компании или право на принятие решений касательно ее работы. Если сравнивать с обычным банковским кредитом, то такой вариант предполагает массу преимуществ: выплату меньших процентов, надежность, отсутствие залога и т.д.

Банковский сертификат

Такие сертификаты имеют право выпускать лишь банки, которые отвечают установленным требованиям. Банковский сертификат – долговая ценная бумага, которую по принципу работы можно сравнить с банковским депозитом.

Бланк сертификата предполагает наличие всех степеней защиты, производится лишь в специализированных типографиях с лицензиями. Если какой-то из реквизитов на бланке отсутствует, он сразу теряет статус ценной бумаги. Регистрационные журналы, папки с корешками сертификатов сохраняются в несгораемых шкафах, денежных хранилищах.

В отличие от чека или векселя, банковский сертификат в качестве платежного/расчетного средства не используется. Когда приходит срок окончания обращения бумаги, держатель получает сумму вклада и проценты.

В процессе эмиссии банком бумаг, полученные средства входят в его заемный капитал и должны быть включены в состав капитала, являющегося базой определения расчетов всех важных финансовых нормативов банка. Это привлеченные средства банка. Чтобы оформить бумагу, достаточно иметь при себе паспорт, можно рассчитаться наличными или средствами вклада, уже положенного в банк.

Основной недостаток банковского сертификата – невозможность его участия в системе страхования всех вкладов физлиц. Проценты выплачиваются в момент погашения сертификата по предъявлении бумаги. Основная цель бумаги – заем денежных средств банком для реализации определенного проекта, деятельности.

Денежные взаимоотношения между эмитентом и заемщиком

Долговые ценные бумаги – это разновидность договора займа. Все виды ЦБ являются примерами вложений капитала с целью инвестиций с одной стороны, правовым средством финансирования инвестиций. Организации получают возможность привлечь дополнительные средства без необходимости продавать активы или доли в компании.

Долговые ценные бумаги – это разновидность договора займа. Все виды ЦБ являются примерами вложений капитала с целью инвестиций с одной стороны, правовым средством финансирования инвестиций. Организации получают возможность привлечь дополнительные средства без необходимости продавать активы или доли в компании.

А вот для покупателя долговые ценные бумаги – средство исключительно заработка, так как они не дают права на часть компании-эмитента, ее имущество или активы. Единственная цель покупки ДЦБ – получение прибыли в виде процентов без какого-либо личного вклада в развитие эмитента (кроме денег), что может считаться пассивным доходом.

В момент покупки ценных бумаг инвестор и эмитент вступают в финансово-экономические, гражданско-правовые отношения, подпадающие под регламент условий эмиссии ЦБ.

Основная ценность ЦБ – предоставление инвесторам возможности принимать участие в разнообразных отношениях/операциях, основанных на условиях, содержании ЦБ.

Основная ценность ЦБ – предоставление инвесторам возможности принимать участие в разнообразных отношениях/операциях, основанных на условиях, содержании ЦБ.

В то время, как в случае банковского кредитования предметом отношений заемщика и кредитора выступает сумма средств, то инвестор и эмитент работают с ценными бумагами, за которыми стоит капитал (вложенные в тех или иных целях денежные средства, принимающие участие в общественно-полезной или предпринимательской деятельности).

В момент продажи ценной бумаги прошлый владелец отдает новому свое место инвестора и право участвовать в операциях с ценными бумагами. А вот все гарантии уже обеспечивает эмитент – в плане соблюдения условий, выплат, обращения и т.д.

Актуальность заимствования финансов с помощью ДЦБ

Преимущества данного вида заимствования средств успели оценить многие компании. В современном мире такой вариант получения финансов практикуется давно. Ценные бумаги могут быть долевыми и долговыми. И главный плюс долговых – то, что они не дают собственнику никаких имущественных прав и возможности влиять на принятие решений о развитии и работе компании.

Преимущества данного вида заимствования средств успели оценить многие компании. В современном мире такой вариант получения финансов практикуется давно. Ценные бумаги могут быть долевыми и долговыми. И главный плюс долговых – то, что они не дают собственнику никаких имущественных прав и возможности влиять на принятие решений о развитии и работе компании.

Долговые ценные бумаги предполагают исключительно кредитные отношения – инвестор покупает документ, подтверждающий его вложения в эмитент и дающий право по истечении указанного срока получить обратно сумму и проценты.

Эмитировать ДЦБ могут государственные органы, юридические лица. Наиболее популярны государственные ЦБ, так как они считаются более надежными.

После того, как выплаты совершены, отношения между инвестором и эмитентом заканчиваются: обязательства исполнены, стороны друг другу ничего не должны. Эмитент использовал средства на свои нужды, вкладчик получил процент, избежав всех сложностей и рисков с оформлением кредита в банке.

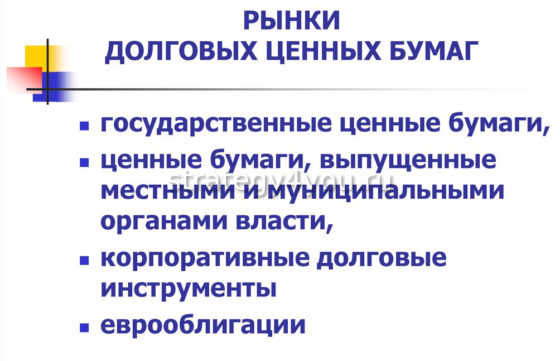

Государственные ДЦБ

Данный тип долговых ценных бумаг представляет собой форму существования внутреннего долга страны. Тут в качестве эмитента выступает непосредственно государство. Основные преимущества государственных ЦБ – максимальный уровень надежности и безопасности вклада, льготное налогообложение (в сравнении с другими видами бумаг, направлениями инвестирования).

Данный тип долговых ценных бумаг представляет собой форму существования внутреннего долга страны. Тут в качестве эмитента выступает непосредственно государство. Основные преимущества государственных ЦБ – максимальный уровень надежности и безопасности вклада, льготное налогообложение (в сравнении с другими видами бумаг, направлениями инвестирования).

Государственные ценные бумаги обычно размещаются через министерства финансов или центральные банки. В качестве основных инвесторов выступают страховые и пенсионные фонды, население, инвестиционные фонды и компании. Бумаги могут выпускаться в документарной (присутствует бланк) и бездокументарной формах (присутствует лишь запись на счету в депозитарии).

Распространение государственных ЦБ в безбумажной форме может осуществляться через аукционные торги, методом открытой продажи по установленным ценам всем желающим, посредством закрытого распространения только для определенных инвесторов и т.д.

На рынке облигаций государственные ценные бумаги обычно занимают лидирующее место (доля доходит до 50%). В России наибольший удельный вес принадлежит среднесрочным и долгосрочным облигациям.

Что такое вексель, облигация, акция и чек. Основы

Что объединяет такие понятия как вексель, облигация, акция и чек. Как разобраться в этих инструментах? Среди имеющихся бухгалтерских, инвестиционных и финансовых понятий часто происходит путаница. В данной статье рассмотрим такие понятия как акция, облигация, вексель и чек, выведем информацию и узнаем об имеющихся сходствах и отличиях.

Вступление

Если вам в голову пришла мысль, что инвестиции в ценные бумаги это то, что вам необходимо, то мы можем вас только поздравить, вы выбрали верный маршрут. Если вы уже заглянули в некоторые сводки по бумагам, то скорее всего вашему вниманию предстали некоторые понятия, о сущности которых вы не знаете ровным счетом ничего. Так что же такое все эти бумаги, какие типов они бывают, в чем они похожи и чем отличаются?

Основные виды

Что объединяет такие понятия, как облигация, вексель, чек и акция?

- В первую очередь, конечно же, надо отметить, что все они представляют рынок ценных бумаг.

- Во вторых, все они являются инструментом для заработка инвестора.

- В третьих, каждое из этих понятий требует детального рассмотрения поближе.

Акция

Итак, акция – это ценная бумага, представляющая собой сертификат, подтверждающий что держатель этой бумаги является владельцем соответствующей количеству акций процентной части некоего предприятия, которое и выпустило эти самые акции. Выпускаются такие ценные бумаги исключительно компаниями, имеющими юридическое формирование в виде ОАО или ЗАО – открытого, либо закрытого акционерного общества. Закрытое, в данном случае, говорит о том, что акции компании невозможно купить постороннему человек. Они были распределены при создании фирмы, посредством вложенного основателями капитала. А вот ОАО, как раз таки, и занимается тем, что продает собственные акции на публичных рынках. Любой желающий, при наличии у него должной суммы денег, может приобрести пакет акций самостоятельно, либо посредством брокера.

Вексель и облигация

Слова вексель и облигация имеют много общего. Обе эти бумаги являются долговым обязательством, где держатель векселя получил его в обмен на взнос определенной суммы, данной в долг лицу, выпустившему этот самый вексель.

Облигация обладает похожим принципом. Разница между ними состоит лишь в том, что вексель лишь возвращает деньги в срок, в том время как облигация позволяет получить дополнительный доход за счет процентов, выплачиваемым в адрес держателя все время до погашения задолжености. Облигация может быть выпущена не только фирмой, но и государством. А значит такая инвестиция будет обнадежена всей экономической ситуаций в стране, взявшей в долг.

Чек

Чек также представляет собой ценность. Основное назначение чека – подтверждение платежа. Он может быть выдан после расчета, либо вместо расчета, обладая способностью покрыть оговоренную в записи сумму. Чек является популярным методом безналичного расчет. Когда один человек, вместо передачи суммы денег, передает лишь квитанцию. Некий фрахт определенной суммы со своего счета, подтверждающую что он согласен оплатить указанную денежную массу и скрепляет свое слово личным чеком, подписью и печатью. Лицо, получившее чек, вправе требовать по нему свои деньги в банке, где они будут списаны со счета расплатившегося и переданы получателю. Чеки, выписанные крупными компаниями также могут служить объектом торгов, но это крайне не популярный не не самый доходный актив, который в свое ипостаси уступил место облигациям.

Пожалуй это основные виды ценных бумаг, которые популярны в обиходе начинающего инвестора. Детально разобраться в них вам поможет опыт и дополнительная литература, но для общего представления указанного более чем достаточно. Будьте внимательны и успешны в своих инвестициях!

Что такое долевые ценные бумаги? Объяснение простым языком

Всем привет. Если вы еще не инвестировали куда-либо свои средства, то пришло время это сделать. Но во что вложиться, чтобы получить прибыль выше, чем по банковским вкладам и гособлигациям? Конечно же, в долевые ценные бумаги.

В этой статье расскажу важную информацию об этих биржевых активах, проведу сравнение долговых и долевых ценных бумаг. Приятного чтения.

Что это такое и зачем они нужны

К долевым ценным бумагам относят активы, покупая которые, инвестор становится одним из совладельцев компании, получает долю в бизнесе. Если бизнес успешный, то рыночная цена ЦБ на длительных периодах растет. Главное отличие долевых ЦБ от долговых состоит в том, что инвестор не является кредитором для компании, не дает ей деньги в долг под процент.

Долевые ценные бумаги едва ли не самые ликвидные активы из всех, обращающихся на фондовом рынке.

Виды

Есть 3 вида долевых ценных бумаг:

- акции

- сертификаты акций

- инвестиционные паи.

Первые являются лидером по популярности среди участников рынка.

Акции

Акция — долевая ценная бумага, что дает ее владельцу следующие права:

- Участвовать в управлении компанией (в собрании акционеров).

- Получать части прибыли компании в виде дивидендов. Вся прибыль равномерно распределяется между акционерами. Дивиденды по ценным бумагам российских компаний обычно выплачиваются раз в год, у западных фирм — раз в квартал.

- При ликвидации компании все ее имущество продается, выплачиваются долги. Оставшиеся средства распределяются между акционерами.

Выпускаются АО и ПАО (ранее ЗАО и OAO). ЦБ АО могут приобрести только учредители компании и доверенный круг лиц. Активы ПАО обращаются на фондовом рынке, купить их может любой желающий.

На собрании акционеров избирается совет директоров, управляющий компанией. Сила голоса акционера прямо пропорциональна объему его доли. Наличие более 50% долевых активов (контрольного пакета) дает практически неограниченную власть в плане управления.

Если контрольным пакетом никто не обладает, то акционеры с 20-25% ЦБ могут накладывать вето на любое решение. Мелкие инвесторы, имеющие более 1% ценных бумаг, могут требовать отчеты о собраниях, доклады по принятым решениям.

Так выглядели акции пару десятилетий назад

Так выглядели акции пару десятилетий назад

Сертификат акций

Сертификатом акций называется ЦБ, подтверждающая факт владения инвестором всех акций, перечисленных в списке. В сертификате указывается название компании, количество активов, их стоимость. Сертификаты обычно используются в тех случаях, когда ценные бумаги не имеют листинга на бирже или же когда компании, в которые вкладывается инвестор, имеют статус АО.

Инвестиционные паи

Существует 2 вида инвестиционных фондов:

ПИФ (паевой инвестиционный фонд) — это фонд, состоящий из средств большого количества инвесторов, каждому из которых принадлежит определенная доля в этом фонде. ПИФы создаются и управляются управляющей компанией (УК), они являются коллективным вариантом доверительного управления. ПИФ не является юридическим лицом.

Инвестиционный пай — ценная бумага, что подтверждает долю инвестора в имуществе фонда и дает право забрать из ПИФа денежные средства в соответствие с долей. Паи ПИФов могут торговаться на бирже. На Мосбирже есть такие активы, их ликвидность околонулевая. ПИФы в РФ очень непопулярны из-за высокой комиссии для инвесторов.

Гораздо более популярны ETF, о которых написана отдельная статья, рекомендую ее почитать.

Таблица сравнения

Различают 2 вида акций:

- обыкновенные

- привилегированные.

Проведем их сравнение.

| Обыкновенные | Привилегированные |

| Владельцы могут участвовать в собрании акционеров. | Владельцы не могут участвовать в собрании акционеров |

| Размер дивидендов зависит от прибыли компании и стратегии ее развития. Дивиденды могут и не выплачиваться, такие акции называют обыкновенными с отложенным платежом. | Размер дивидендов фиксирован. Дивиденды должны выплачиваться ежегодно. Чаще по привилегированным дивиденды ниже, чем по обыкновенным, зато они гарантированные. |

| Риски при покупке обыкновенных стандартно высокие. | При покупке привилегированных риски снижаются. Такие активы считаются промежуточными между облигациями и обыкновенными акциями. |

| Более ликвидные долевые активы | Менее ликвидные долевые активы. |

| Выделяют 3 эшелона акций в зависимости от ликвидности: 1 эшелон, или голубые фишки. В него входят акции самых крупных по капитализации компаний. Обладают очень высокой ликвидностью. Риски инвестиций минимальны. 2 эшелон. Средняя ликвидность, средний уровень риска. 3 эшелон. Низкая или вообще нулевая ликвидность. Купить такие их не всегда реально из-за неадекватного спреда. Все новые предприятия относятся к 3 эшелону. Риски максимальные. | |

Как долевые ценные бумаги обращаются на рынке

Изначально у ЦБ номинальная стоимость, по которой они первично продаются на рынке. IPO (initial public offering) — процесс первичного размещения ценных бумаг эмитента на бирже. После IPO все акции уже будут считаться купленными на вторичке. Иногда эмитент может проводить дополнительный их выпуск.

Цена на акции устанавливается самим рынком, то есть зависит от спроса и предложения. Если компания показывает хорошие результаты, регулярно выплачивает дивиденды, постоянно выдает хорошие новости, цена ее акций будет расти. Однако даже хорошие показатели не дают гарантию роста цены активов. Это хорошо видно на российском примере: деятельность вроде бы успешная, но западные санкции давят цену вниз.

Кстати, для акций существует понятие объективная стоимость. Объективная стоимость оценивается только исходя из анализа деятельности организации-эмитента. К примеру, ЦБ многих американских компаний считаются сильно переоцененными с реальной стоимостью в разы ниже.

Российский фондовый рынок, наоборот, считается сильно недооцененным. Однако все это лишь теоретические индикаторы: рыночная стоимость никак не обязана равняться объективной, но на длительном интервале она все же будет к ней стремиться.

Паи ПИФов и сертификаты тоже можно купить на бирже. Их цена прямо зависима от инвестируемого актива.

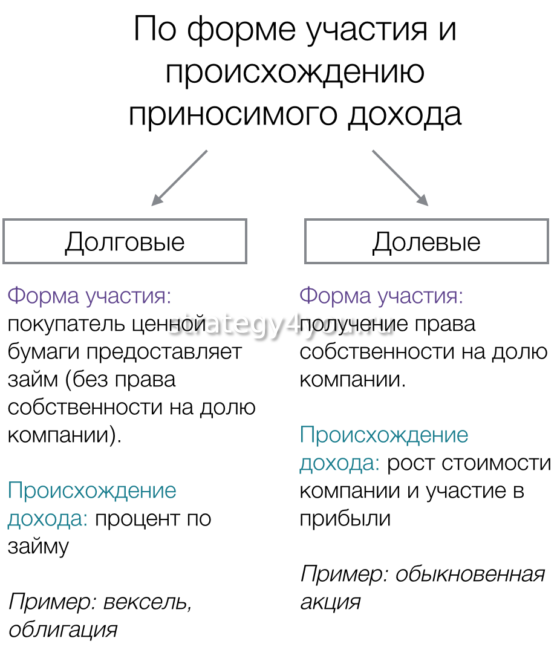

В чем разница между долевыми и долговыми ценными бумагами

| Критерий сравнения | Долговые ценные бумаги | Долевые ценные бумаги |

| Обращаются на фондовой бирже? | Да | Да |

| Доходность | Низкая (7-12%) | Потенциально высокая (до 50%) |

| Уровень риска | Низкий | Высокий |

| Причины возможных просадок | Банкротство компании | Банкротство, финансовые кризисы, лопнувшие пузыри |

| Тип инвестиций | Краткосрочный | Для инвесторов в основном долгосрочный |

| На чем зарабатывает инвестор | Накопленный купонный доход+пара процентов роста рыночной цены | Дивиденды+рост рыночного курса |

| Возможен ли дейтрейдинг? | Маловероятно | Да |

| Ликвидность | Высокая | Очень высокая |

| Доход гарантирован? | Да | Нет |

| Кто является эмитентом | Государство, муниципальные структуры, корпорации | Только АО и ПАО |

| Срок ценной бумаги | Фиксированный | Бессрочный |

| Основной принцип | Инвестор выступает в роли кредитора эмитента | Инвестор — партнер и совладелец эмитента |

Нюансы

Долговые бумаги всегда считаются менее рискованными, поскольку при банкротстве в первую очередь выплачиваются долги, только потом доли акционерам. Главное, что нужно знать, — долговые ценные бумаги являются низкорискованными, низкодоходными, а долевые — высокорискованными, высокодоходными.

О трастовых сертификатах

Трастовый сертификат — неэмиссионная ЦБ, выдаваемые при передаче активов инвестора в доверительное управление и подтверждающие право владения этими активами. Трастовые сертификаты относятся к редко используемым вариантам долговых ЦБ.

Выгодно ли эмитенту выпускать долевые бумаги

Безусловно, выгодно. В этом можно убедиться хотя бы потому, что все крупные мировые компании выпускают свои акции. Помимо крупных, есть мелкие, у них — свои долевые ЦБ. Даже у небольшого магазинчика в вашем дворе наверняка есть несколько владельцев-акционеров, просто их долевые ценные бумаги не торгуются на бирже.

Выпуск долевых ценных бумаг является самым простым и доступным способом привлечения капитала.

Что выгоднее инвестору

Ответ на вопрос напрямую зависит от целей самого инвестора: какой доход он желает получить и каким рискам готов себя подвергнуть. Главное — не забывать о диверсификации долевых активов и не вкладывать все деньги во что-то одно.

Акции, сертификаты или паи

Мы уже выяснили, что покупать паи в РФ абсолютно невыгодно, есть куда более профитный аналог под названием ETF. А вот в акции вложиться вполне стоит, ну или купить у кого-либо сертификат на акции. Покупка сертификата дает отличную возможность диверсифицировать свои активы.

Долевые или долговые ценные бумаги

Наиболее разумным решением будет закупить и то, и то. Нужно только определить пропорции. Если хотите более высокую прибыль и готовы к риску, увеличивайте долю акций в портфеле, если нужна надежность — закупайте больше долговых бумаг. Опять же полная диверсификация подразумевает, что долевые ценные бумаги обоих типов составляют лишь часть вашего общего инвестиционного портфеля.

Помимо ЦБ, стоит вложиться и в другие активы, например, золото или недвижимость.

Заключение

Обратить внимание на долевые ценные бумаги следует каждому инвестору. Этот инструмент очень простой и прибыльный. Не знаете, во что вложиться, — вкладывайтесь в долевые ценные бумаги, все просто. Любые высоколиквидные акции в перспективе принесут вам прибыль, но помните о диверсификации рисков.

Всем хорошего профита, не забудьте поставить лайк, подписаться в соцсетях, чтобы отслеживать появление новых интересных статей.

Ценные бумаги

Ценная бумага – это особый документ, составленный для удостоверения имущественных прав. Реализация или передача имущественных прав при таком случае возможна исключительно при предъявлении этого документа. Ценная бумага обладает характерными свойствами:

- Обладает документарностью (является документом)

- Имеет оборотоспособность (ценные бумаги принимают участие в гражданско-правовых сделках, что означает, что ценные бумаги можно приобрести, подарить, продать и т.п.)

- Достоверность подтверждена гарантиями государства, так и правами и обязанностями касательно ценной бумаги.

- Отражает имущественные гражданские права

Существуют:

Долевые ценные бумаги, удостоверяющие владение обладателя ценной бумаги долей имущества компании;и долговые ценные бумаги, не определяющие их обладателя как владельца имущества компании, но удостоверяющие долговые отношения между ним и компанией, т.е. обладатель ценной бумаги, грубо говоря, «дал компании в долг».

Ценные бумаги бывают следующих видов

Вид | Сущность | Особенные черты | |

Акция | — ценная бумага, утверждающая за обладателем права на обретение дохода в виде дивидендов, а также права на владение долей собственности в капитале компании | Обыкновенные акции, характеризующиеся:

| Привилегированные акции, характеризующиеся:

|

Облигация | — долговая ценная бумага, которая закрепляет за ее обладателем право на получение в установленный срок номинальную стоимость этой облигации и/или оговоренного ранее процента/имущественного эквивалента. |

| |

Вексель | — долговая ценная бумага, определяемая обязанностью векселедателя уплатить определенную векселем денежную сумму в установленный временный срок векселедержателю. | Права на вексель могут передаваться (переводной вексель), в случае чего изменяется векселедатель; или не передаваться (простой вексель). | |

Чек | — ценная бумага, обязывающая банк, на который чекодатель оформил чек, выплатить прописанную в чеке сумму чекодержателю. | Для совершения такой банковской операции чекодатель должен иметь счет в банке, на который он оформляет чек, | |

Депозитарная расписка | — ценная бумага, которая предусматривает хранение каких-либо ценных бумаг в банке страны без права использования этих бумаг резидентами других стран. | Банк, осуществляющий подобное хранение ценных бумаг, называется депозитарным (кастодиальным) банком. | |

Фьючерс | — заключение такого контракта дает право покупателю получить товар в будущем, но по нынешней цене (в случае увеличения или уменьшения стоимости). Иными словами, как бы купить товар заранее. | Такой контракт предполагает обязательное совершение покупки в будущем. | |

Обязательно участие 2 субъектов (простого векселя), в процессе которого фиксируется обязательно эмитента перед инвестором. В переводной форме принимают участие минимум 3 субъекта, когда один одновременно является кредитором и плательщиком.

Обязательно участие 2 субъектов (простого векселя), в процессе которого фиксируется обязательно эмитента перед инвестором. В переводной форме принимают участие минимум 3 субъекта, когда один одновременно является кредитором и плательщиком.