Ipo плюсы и минусы: Вывод компании на IPO: преимущества и недостатки

Вывод компании на IPO: преимущества и недостатки

Сопутствующие услуги:

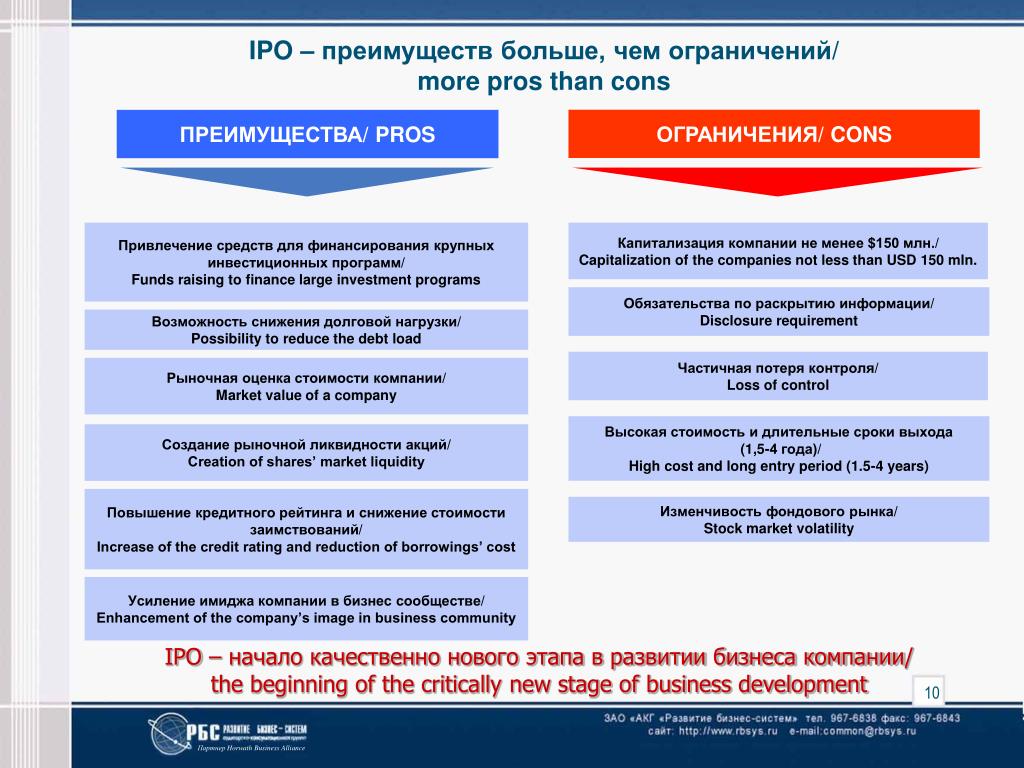

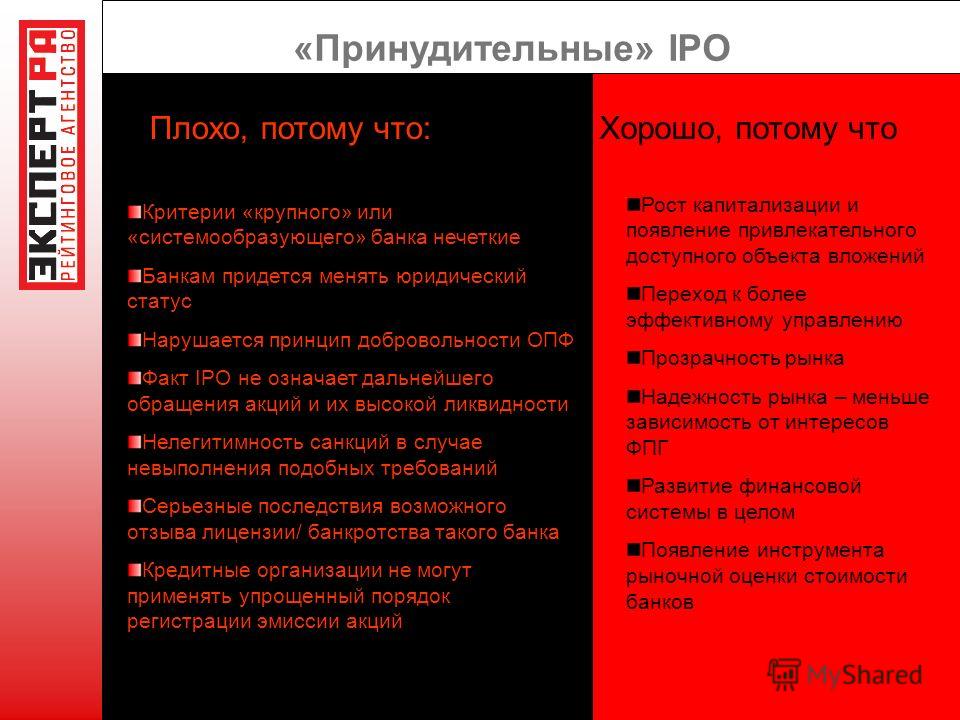

Вывод компании на IPO — достаточно привлекательная возможность как для улучшения имиджевой составляющей компании, так и для увеличения собственной прибыли. Однако не стоит забывать, что при всех положительных моментах, публичное размещение акций – это в какой-то степени и рискованное мероприятие, имеющее определенные трудности и недостатки. Поэтому проводить IPO стоит только после подробного анализа сложившейся ситуации на рынке ценных бумаг и в самой компании.

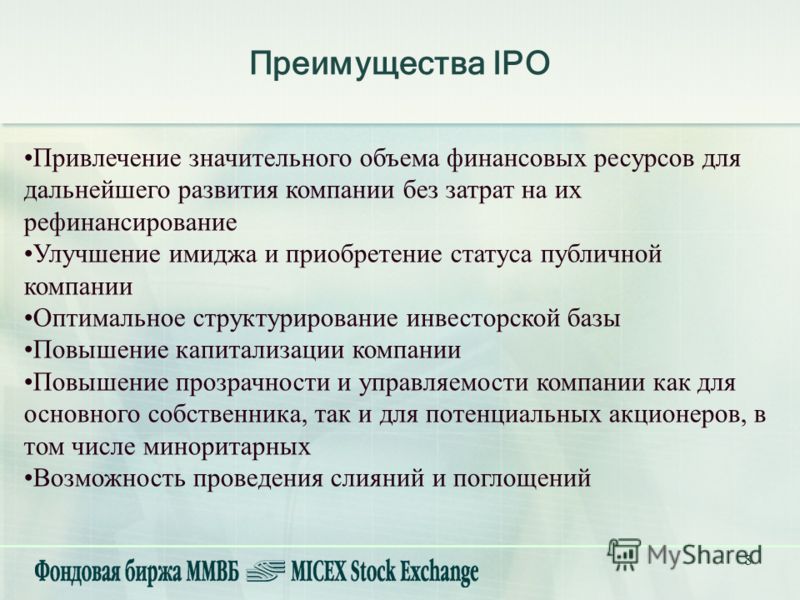

Преимущества выхода на IPO

- Вывод компании на IPO, в первую очередь, преследует цели увеличения ее стоимости. Доходы от публичного размещения акций зачисляются на баланс организации, в результате чего ее балансовая стоимость возрастает. При этом собственный капитал компании увеличивается вследствие двух факторов: из-за роста акционерного капитала, вызванного продажей акций, и за счет добавочного капитала от полученного эмиссионного дохода.

- Улучшается текущее финансовое состояние компании. Вывод на IPO обеспечивает мощный приток денег, что дает возможность компании обновлять техническую базу, расширять свой бизнес, не прибегая к заемным средствам. Кроме того, многие компании направляют прибыль от публичного размещения акций на рекламу, маркетинг, исследования продуктов и услуг – то есть на все то, что может увеличить прибыльность и эффективность бизнеса.

- Благодаря проведению IPO появляется возможность получения объективной оценки стоимости компании, повышается ее капитализация. Текущая стоимость компании оценивается рынком в биржевых котировках. Объективная оценка необходима в следующих случаях:

- При расширении бизнеса через слияние или поглощение. Участники этих процессов получают независимый механизм оценки, значительно облегчающий процесс переговоров.

- При желании первоначального владельца диверсифицировать актив и перевести часть своих ценных бумаг в наличные средства.

В условиях ликвидного рынка осуществить это можно в любой момент.

- При использовании акций в виде залога под кредит или заем. Условия получения дополнительных заемных средств напрямую зависят от ликвидности и текущей стоимости бумаг компании. Кроме того, использовать акции для получения кредита — более выгодно для собственников, чем продавать эти бумаги, поскольку в последнем случае есть риск потерять контроль над компанией.

- Средства, вырученные от проведения IPO, могут быть использованы как дополнительные компенсации — держателям акций, основателям и владельцам компании, инвесторам, руководству и сотрудникам, если таковые обладают акциями компании.

- Вывод компании на IPO в том числе способствует улучшению корпоративной культуры и увеличению лояльности сотрудников.

Теперь руководство сможет более успешно привлекать и сохранять в компании нужных сотрудников, предлагая им компенсационные планы и схемы, связанные с приобретением акций и опционов по фиксированной или льготной цене. Данные компенсационные схемы не только позволяют сохранить в компании средства и обеспечить налоговые льготы, но и отлично стимулируют работников компании.

Теперь руководство сможет более успешно привлекать и сохранять в компании нужных сотрудников, предлагая им компенсационные планы и схемы, связанные с приобретением акций и опционов по фиксированной или льготной цене. Данные компенсационные схемы не только позволяют сохранить в компании средства и обеспечить налоговые льготы, но и отлично стимулируют работников компании. - Появляется возможность формирования долгосрочного капитала на выгодных условиях. Из-за своего статуса и, как следствие, непрозрачности структуры, показателей эффективности и других факторов частные компании обычно имеют ограниченный доступ к заемным средствам. Это приводит к тому, что на определенном этапе своего функционирования они испытывают существенный недостаток финансов, что неблагоприятно сказывается на их развитии, тормозя его. Статус публичности не только открывает доступ компании к новому источнику финансирования – рынку, но и облегчает получение традиционных кредитных ресурсов.

- Повышается престиж, статус и кредитный рейтинг предприятия. Если акции компании обращаются на бирже, то вследствие проведения IPO предприятие становится более узнаваемым и конкурентоспособным, возрастает число его потенциальных клиентов и партнеров. А увеличение его кредитного рейтинга позволяет уменьшить стоимость привлекаемых из-за рубежа заемных средств.

- Выход собственника из бизнеса становится выгодным. Практика показала, что предоставляемая собственникам возможность использования IPO для выгодного выхода из бизнеса является одним из немаловажных факторов, определяющих популярность этого инструмента, особенно в нашей стране. Грамотное проведение IPO дает возможность владельцам получить за свои акции максимальную цену. Кроме того, при выходе собственника этот инструмент не позволяет бизнесу перейти к нежелательным лицам, например, конкурентам. И что немаловажно, продавая бизнес через публичный рынок, его владелец может не только выйти из него, но и впоследствии вернуться.

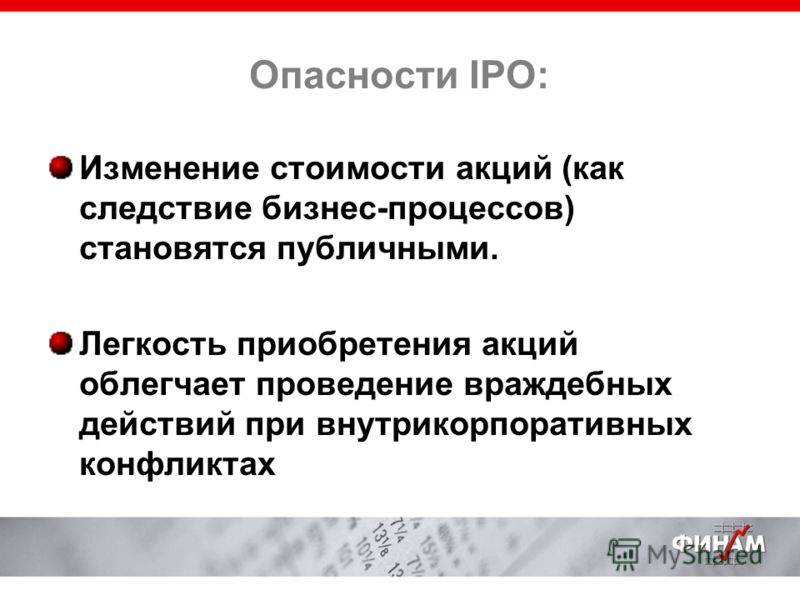

Возможные сложности, связанные с выводом компании на IPO

- Возрастает количество проверок. После того как компания станет публичной, информация о ней откроется для общественности и государственных органов. Это приводит к необходимости подготовки обязательных квартальных и годовых отчетов и проведения периодических аудиторских проверок.

- Деятельность компании, вышедшей на IPO, становится прозрачной. Выше мы говорили о прозрачности компании в качества преимущества. Но она же может быть и существенным недостатком. Наиболее уязвимыми областями, которые такая компания обязана освещать в своей отчетности, являются:

- полный перечень владельцев компании;

- объемы, размеры, уровень заработной платы, компенсаций, выплат, премий руководящих лиц;

- финансовые показатели, характеризующие текущую деятельность компании.

Доступность подобной финансовой и иной информации, в т. ч. и для конкурентов, может быть совсем не в интересах компании. Так, например, если внимательно изучить отчетность, можно получить полное представление о денежных потоках предприятия и его кредитоспособности.

ч. и для конкурентов, может быть совсем не в интересах компании. Так, например, если внимательно изучить отчетность, можно получить полное представление о денежных потоках предприятия и его кредитоспособности. - На компанию, вышедшую на IPO, могут оказывать влияние многочисленные владельцы акций. Как правило, не в их интересах вызывать трудности у руководства, но бывают случаи, когда даже один держатель акций может создать довольно большие проблемы.

- Подготовка компании к ее выводу на IPO достаточно сложна и требует больших денежных и временных затрат. Чтобы провести IPO, необходимо привлечь множество специалистов: юристов, андеррайтеров, аудиторов, бухгалтеров, маркетологов, финансовых и информационных специалистов, а также высших руководителей компании и, в некоторых случаях, независимых экспертов. Подготовка к IPO нередко занимает год и более – время, за которое могут произойти серьезные изменения, как в бизнесе, так и на рынке в целом.

А в результате, после столь серьезной и длительной подготовки, может оказаться, что момент для поведения IPO был выбран не самый удачный.

А в результате, после столь серьезной и длительной подготовки, может оказаться, что момент для поведения IPO был выбран не самый удачный. - На руководителей компании будет постоянно оказывать давление необходимость получать ежеквартальную прибыль. Если компания не сможет справиться с поставленными перед ней задачами, то это с большой вероятностью повлечет снижение цены на акции.

- За выходом компании на IPO следует особый период, называемый «закрытым», в течение которого держатели акций не могут продавать свои ценные бумаги. Существует немалая вероятность того, что под влиянием множества факторов цена на акции за это время может упасть.

Стоит отметить, что все перечисленные недостатки, связанные с выводом компании на IPO и приобретением ею статуса публичной, не являются характерными для абсолютно всех предприятий. Их влияние на предприятие необходимо проводить в контексте его задач и поставленных целей. При тщательном планировании мероприятий по выходу на IPO и привлечении квалифицированных, опытных консультантов влияние данных недостатков можно свести к минимуму.

См. также: «Процедура выхода на IPO».

Вернутся в раздел «Информационные материалы».

Что такое IPO (Реальные Примеры) и Как это работает

Успех, который ждет компанию при изменении статуса с частного на публичный, уже не нуждается в доказательствах – представлять акции компании на самых крупных биржах в мире не только престижно, но и выгодно.

Однако провести IPO не так просто – процесс это длительный и трудоемкий.

Что такое IPO – определение и суть процесса

Initial Public Offering (IPO) – предложение организацией принадлежащих ей акций общественности. Таким образом, акционером общества может стать каждый желающий. Выход компании на IPO приводит к тому, что предъявляемые требования к ней со стороны регулирующих инстанций принципиально изменяются. Процедура IPO начинается с первичного размещения акций. Данная процедура длится от нескольких месяцев до года.

Главная цель проведения IPO это

– привлечение сторонних средств, которые можно эффективно использовать в качестве инвестиций либо для развития бизнеса. Акции, в свою очередь, покроют часть расходов при заключении сделок. Кроме того, выход на IPO дает возможность получить в штат компании высококвалифицированных специалистов. И, наконец, компания получает возможность попасть в список крупнейших мировых бирж, что существенно повышает её престиж.

Грубо говоря, ай-пи-о позволяет продавать акции компании на фондовой бирже, где купить их может любой желающий. В самом начале проходит так называемый первичный рынок, когда акции компании продаются непосредственно напрямую, то есть продавцом выступает сама компания. В момент IPO акции расходятся как горячие пирожки, а когда они заканчиваются, продавцами акций уже будут выступать сами инвесторы, это называется вторичный рынок.

На первом этапе компания получает прибыль от продажи акций, нередко суммы исчисляются сотнями, миллионами и миллиардами долларов.

Посмотрите занятное видео о том, что такое IPO и в чем его суть:

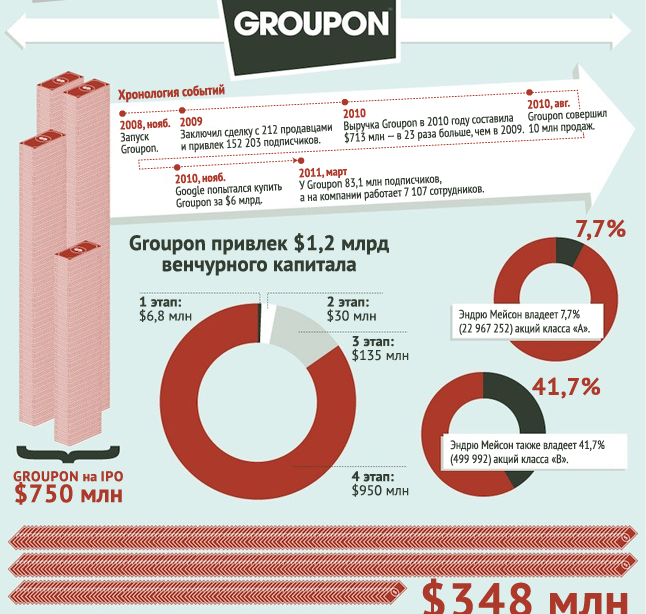

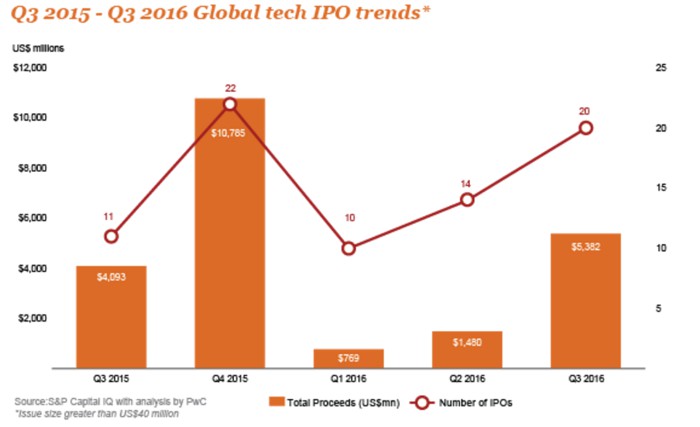

Примеры IPO

В 2007 году состоялось проведение “народного” IPO российского банка ВТБ. Это было одно из крупнейших событий для банковской системы в России, в тот день капитал банка увеличился на 8 млрд долларов. Изначально акции были предложены по цене 13,6 копеек но всего за год акции упали до трех копеек, и до сих пор торгуются по цене вдвое ниже изначально предложенной.

Что случилось с акционерами вы можете прочитать более подробно в статье про акции ВТБ.

Всем известная компания Facebook в мае 2012 года провела IPO по цене за акцию в $38. Компания заработала на этом 16 млрд долларов, но уже к августу цена на их акции упала вдвое. Правда с этого момента они начали неуклонно расти:

- VISA в 2008 году при проведении IPO заработала 17,9 млрд долларов

- Компания Yandex на IPO на бирже NASDAQ смогла заработать 1,3 млрд долларов

- IPO китайского банка ICBC в 2006 году принесло 22 млрд долларов

- GM, проведя публично размещение в 2010 году, получила 23 миллиарда

- ABC в этом же 2010 году прибавила на свои счета 22,1 миллиарда

- AIA – 20,5 миллиарда

- В 2013 при IPO Twitter получили 14,5 миллиарда

- А Google в далеком 2004 году прибавила 1,6 миллиарда

- Роснефть в 2006 году привлекла 10,6 миллиарда

- UC Rusal в 2010 году получила 2,24 миллиарда

- Российская компания ПИК при “народном” IPO получила 1,93 миллиарда

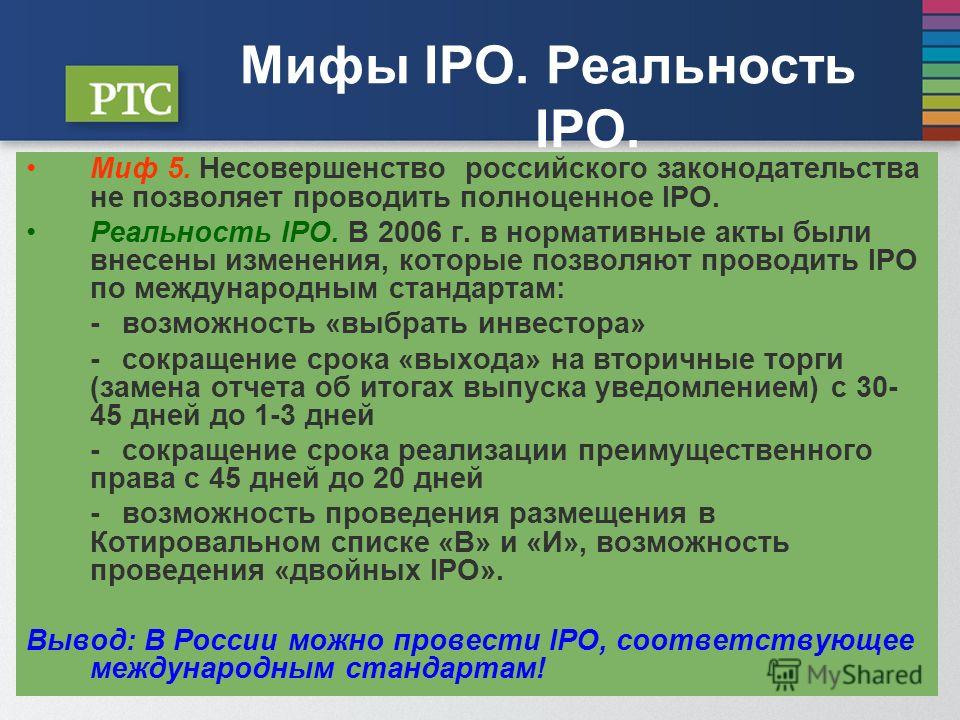

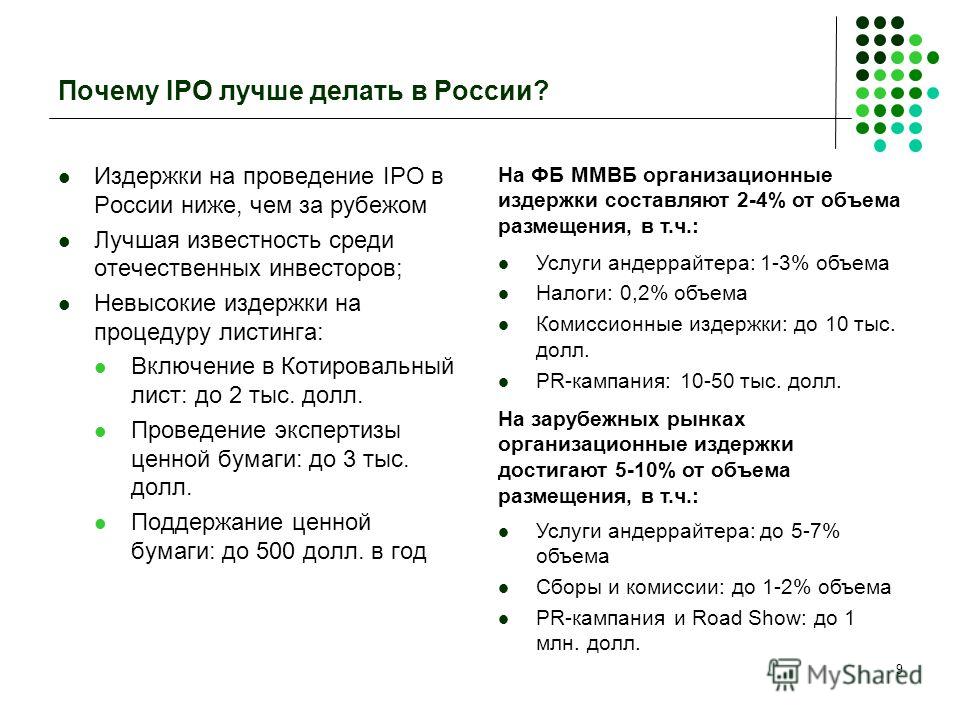

Выход IPO в России

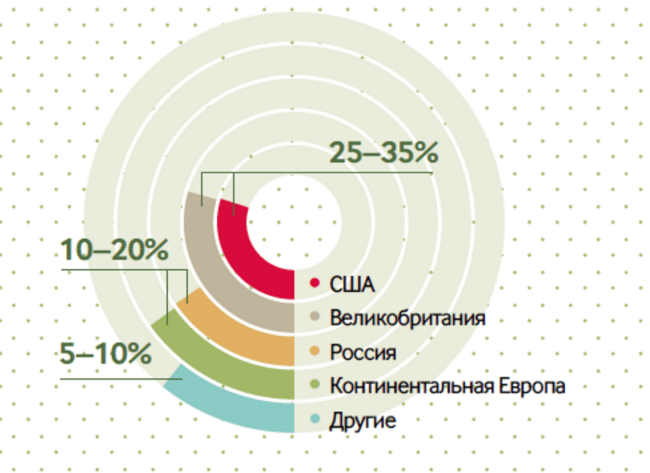

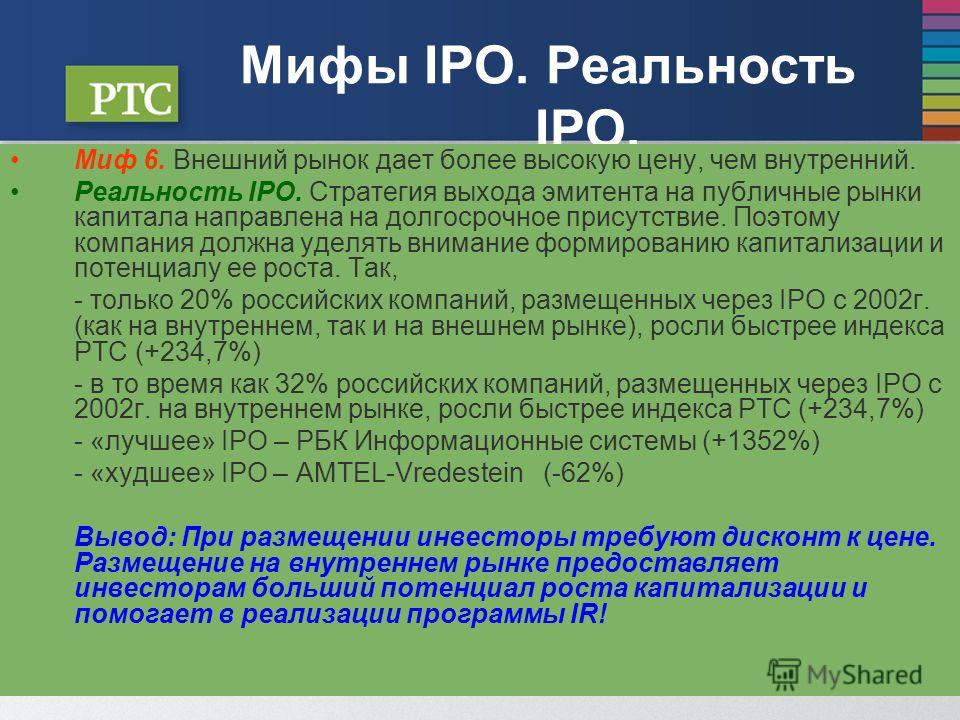

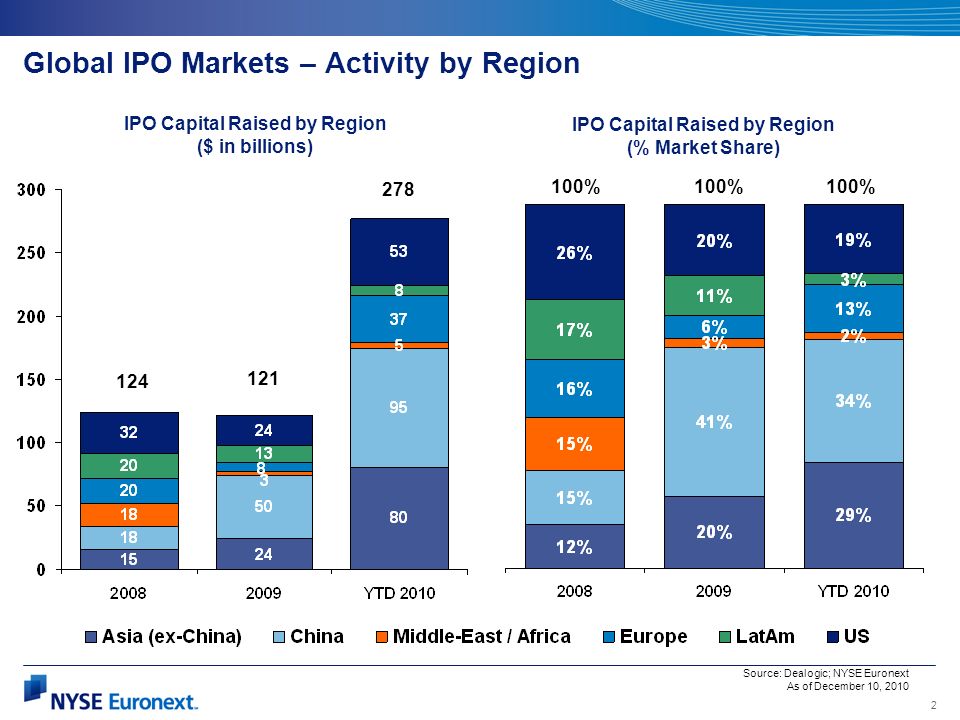

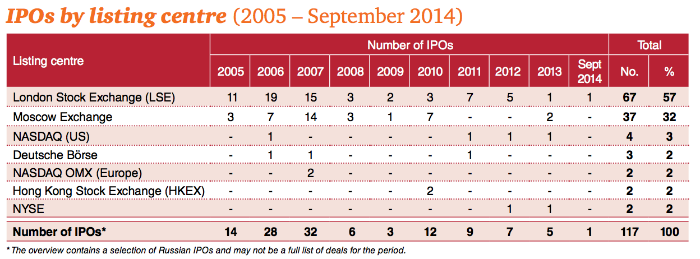

IPO в России имеет свои особенности. Как показывает практика, наши компании не проявляют особой активности на отечественном рынке, предпочитая проводить операции за рубежом. Как бы то ни было, в последнее время IPO российских компаний стало проходить и на бирже Москвы, что можно назвать позитивной тенденцией.

Как показывает практика, наши компании не проявляют особой активности на отечественном рынке, предпочитая проводить операции за рубежом. Как бы то ни было, в последнее время IPO российских компаний стало проходить и на бирже Москвы, что можно назвать позитивной тенденцией.

По словам С. Егишянца, занимающего пост главного экономиста ITinvest, причина этого ясна – основные капиталы по-прежнему находятся за границей.

Рынок IPO, к примеру, очень развит в Китае благодаря хорошему состоянию местного финансового рынка.

Рекомендованные для вас статьи:

В то же время размещение IPO на российских площадках – явление достаточно редкое. Правила IPO в нашей стране довольно серьезны, в то время как рынок развит недостаточно, а существенная часть принадлежащих крупным бизнесменам активов, в свою очередь, хранится в зарубежных банках. Все это приводит к тому, что организация IPO в России не вызывает у компаний никакого энтузиазма.

В настоящий момент в России находится около двухсот закрытых компаний с денежным оборотом примерно 500 миллионов долларов каждая. Все они способны выйти на IPO.

Все они способны выйти на IPO.

Специалисты утверждают, что количество размещенных облигаций за последние несколько лет увеличилось примерно на половину. При этом около 40% выпуска акций на биржу отечественных компаний проводились на российских площадках.

В последнее время российские предприятия стали интересоваться биржами, находящимися в нашей стране. Специалисты считают, что отечественный IPO имеет положительную динамику развития и крупные ресурсы для роста. Но в долгосрочной перспективе ожидается рост и доли размещений на площадках других стран.

Что такое народное IPO

Стоит уточнить, что такое Народное IPO оно несколько отличается от классического. Ценные бумаги такого размещения рассчитываются в масштабах страны и необходимы для населения, где работает эмитент. Народное IPO работает для приватизации, которая необходима, чтобы укрепить бюджет. В России чаще такие IPO проводят государственные компании.

Один из примеров – продажа казенных активов Англии, в 80-90 годах только граждане Англии могли купить акции нескольких крупных национальных компаний – British Gas, Rolls Royce, British Steel и еще нескольких.

Публичное привлечение денежных средств – вклад в будущее любого предприятия. Для проведения успешной сделки необходимо четко определять и доводить до участников рынка цели, задачи и стратегию компании. Иногда предприятия стараются из-за всех сил, чтобы добиться быстрых результатов, зарекомендовав себя на рынке. Но только правильное управление желаниями инвесторов может позволить предприятиям реализовать долгосрочные программы.

Организация IPO

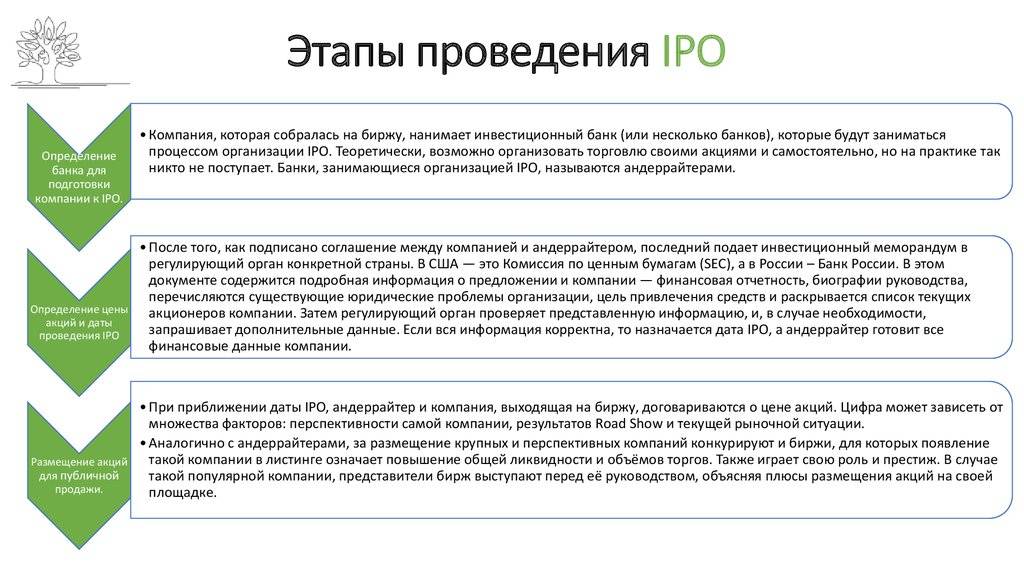

Первичное размещение – IPO начинается с найма инвестиционного банка (андеррайтера). Несмотря на то, что в теории компания может продавать акции своими силами, практического воплощения данная возможность не получила. Договор между банком и фирмой предусматривает такие ключевые аспекты сделки, как тип стоимость акций, а также сумма привлекаемых средств.

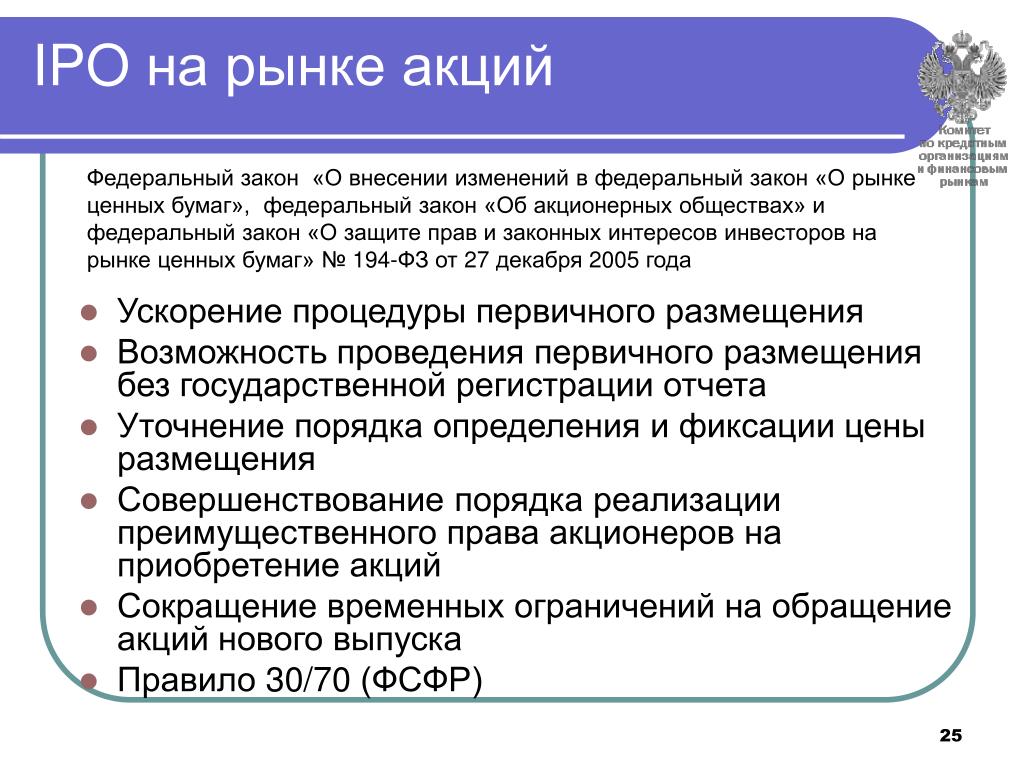

После его заключения андеррайтер должен подать инвестиционный меморандум в регулирующую инстанцию. Российское IPO контролируется Банком России. Меморандум содержит сведения о руководстве и акционерах компании, решившей выйти на IPO, финансовую отчетность, информацию о текущих проблемах фирмы, цели привлечения средств. После проверки данных назначают дату IPO.

После проверки данных назначают дату IPO.

Выгода инвестиционных банков

Андеррайтеры получают прибыль на разнице между стоимостью акций до момента проведения IPO и установленной к началу торгов. Возможность заработать средства на сотрудничестве с перспективной компанией создает серьезную конкуренцию между потенциальными андеррайтерами.

Обычно они проводят презентацию фирмы, решившейся на проведение IPO, для привлечения наиболее перспективных инвесторов при этом последние получают возможность стать держателями акций еще до объявления торгов (данный процесс носит название allocation).

Стоимость акций определяется выходящей на биржу организацией и инвестиционным банком незадолго до даты IPO. Цена зависит от различных факторов – начиная с ситуации на финансовом рынке до перспектив самой фирмы. В это время возникает серьезная конкуренция между биржами, борющимися за право разместить серьезные компании в своем листинге.

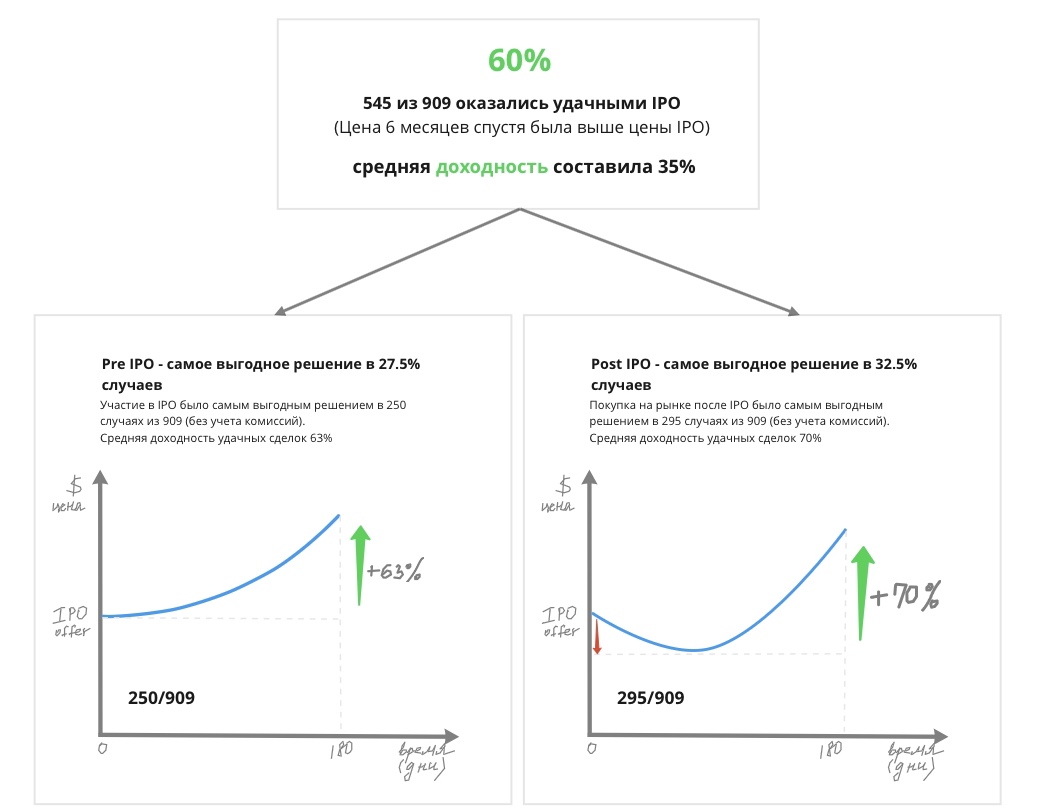

После IPO акции становятся доступны частным инвесторам лишь после официального начала торгов, то есть по открытию работы биржи утром. Впрочем, приобретать их в первые дни не стоит – разумнее будет дождаться стабилизации цен, хотя часто акции после IPO имеют склонность расти до 300%, но после резкого роста могут упасть до первоначальной стоимости. Именно такая непредсказуемость и добавляет риски.

Впрочем, приобретать их в первые дни не стоит – разумнее будет дождаться стабилизации цен, хотя часто акции после IPO имеют склонность расти до 300%, но после резкого роста могут упасть до первоначальной стоимости. Именно такая непредсказуемость и добавляет риски.

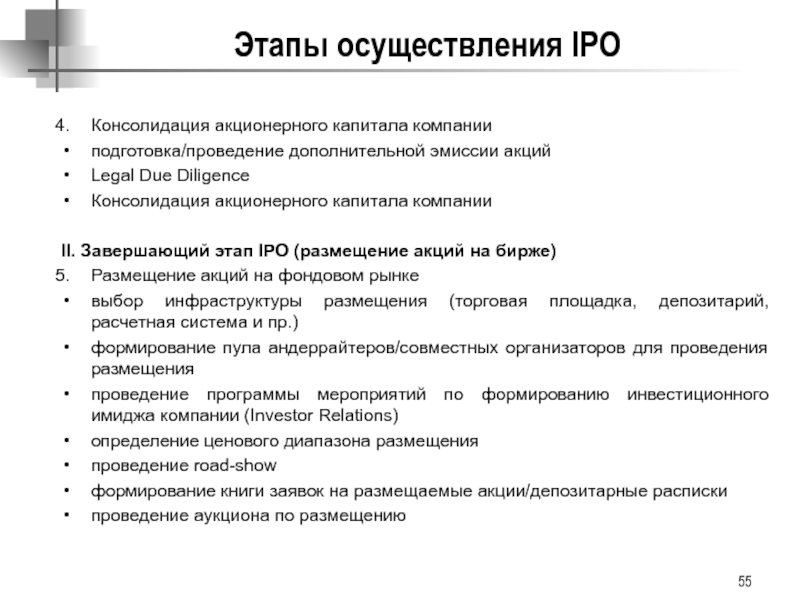

Этапы IPO

- Регулировка деятельности фирмы. Подготовку к IPO следует начинать как можно раньше. С момента решения о размещении до начала торгов должно пройти примерно четыре года. До начала непосредственного размещения требуется наладить прозрачность юридической структуры фирмы, повысить качество управления, получить положительную репутацию заемщика, повысить известность бренда на рынке.

- Выход предприятия на рынок. За год до планируемой даты фирме необходимо решиться с андеррайтером. В этом случае проводится тендер, иногда организатором эмиссии становится банк, имеющий общие проекты с предприятием. Вместе с андеррайтером рассматриваются возможные варианты биржевых площадок, предполагаемые цены размещения, размер пакета акций.

Подготовка к выходу на рынок занимает около четырех-шести месяцев, после чего осуществляется IPO.

Подготовка к выходу на рынок занимает около четырех-шести месяцев, после чего осуществляется IPO. - Ожидание подходящего момента. К основным факторам, влияющим на размещение, относятся готовность фирмы к реализации проекта и состояние рынка. К примеру, не стоит спешить, если на протяжении одной недели ожидается первичное размещение большого количества других компаний. Каждая биржа имеет неблагоприятные периоды: Рождество в Америке и Европе, период отпусков летом. Необходимо помнить, что даже в этом случае рыночные условия могут измениться под воздействием каких-либо факторов, поэтому тайна успешности IPO будет сохранена до конца его проведения.

- Период работы с инвесторами. Финансовые специалисты утверждают: IPO только начинается после первичного размещения акций. Большого внимания требуют поддержка сайта компании, публикация отчетности, работа с инвесторами. Попутно следует вести борьбу с обманщиками и быть готовыми к общему спаду рынка.

Специалисты в сфере финансов пророчат российскому IPO неплохое будущее. Почему тогда отечественные компании отдают преимущество проведению IPO на зарубежных биржах? Ответ лежит на поверхности: все капиталы – на Западе, именно поэтому там и размещают акции корпорации со всего мира.

Почему тогда отечественные компании отдают преимущество проведению IPO на зарубежных биржах? Ответ лежит на поверхности: все капиталы – на Западе, именно поэтому там и размещают акции корпорации со всего мира.

Все более популярным становится IPO в Китайской Народной Республике – местный рынок капитала вырос, и привлечь китайские денежные средства желают многие. Инвесторы не спешат размещаться на российских площадках из-за защиты прав собственности и слишком маленькой вместимости рынка. Значительная часть свободных активов, находящихся во владении бизнесменов и политиков,размещена не на счету государственных банков, а в зарубежных офшорах и фондах. В этих условиях можно понять поведение российских компаний, ищущих места за границей. Кроме того, для многих российских предприятий с иностранным капиталом участие в IPO – приоритетное требование акционеров, стремящихся увеличить прибыли и минимизировать возможные риски.

Видео: Процедура выхода на IPO

vimeo.com/video/190010203?byline=0&portrait=0″/>

Плюсы и минусы IPO

Решение провести IPO свидетельствует о том, что компания стабильно развивается и готова к переходу на новый уровень. Став публичной, фирма может рассчитывать на приток квалифицированных сотрудников и рост деловой репутации.

Размещение акций на бирже – один из основных аппаратов финансирования и совершенствования предприятия. Привлечение новых материальных благ во время IPO позволяет предприятию получить недостающие для расширения денежные средства. Система позволяет найти самые выгодные источники капитала и уменьшает стоимость привлеченного субсидирования. IPO позволяет открыть новые возможности в мире бизнеса, помогает оптимизировать структуру капитала и получить дополнительный доступ к фондовому рынку, в том числе и зарубежному.

Впрочем, IPO имеет и минусы.

Во-первых, требования IPO для такой компании ужесточаются, а контроль за ними, в том числе и финансовый, усиливается. Минусом системы является усиленное внимание после «выхода в свет» со стороны органов регулирования. Существует огромное количество правил, выдвигаемых государством и биржевыми площадками, которых должна придерживаться любая компания.

Минусом системы является усиленное внимание после «выхода в свет» со стороны органов регулирования. Существует огромное количество правил, выдвигаемых государством и биржевыми площадками, которых должна придерживаться любая компания.

Во-вторых, рассчитывать на скорую прибыль могут разве что крупнейшие IPO – самые известные и быстрорастущие компании.

Еще один недостаток – не всегда предприятие способно продать свои акции и заработать деньги после IPO из-за снижения их курса и капитализации бизнеса. Ввиду отсутствия биржевой истории у эмитента, инвестор не может предугадать, как поведут себя акции предприятия в будущем, а поэтому участие в IPO, практически, во всех случаях рискованно.

И, наконец, стоимость IPO довольно высока.

Проведение IPO – процедура востребованная и в современных условиях необходимая. Решиться на этот шаг может не каждая компания, однако выгода в случае перехода фирмы в статус публичной компании очевидны. Очевидно, что в России IPO получит широкое распространение – нужна лишь законодательная поддержка среднего и крупного бизнеса.

Очевидно, что в России IPO получит широкое распространение – нужна лишь законодательная поддержка среднего и крупного бизнеса.

Плюсы, минусы и ключевые вопросы IPO-инвестирования | Грамотные инвестиции

Первичное публичное размещение акций ( IPO ) — это когда частная компания становится публичной, делая свои акции доступными инвесторам для покупки на фондовой бирже или внебиржевом рынке.

✅ Преимущества:

Акции, приобретенные во время первичного публичного размещения акций, могут обеспечить огромный прирост капитала через десятилетия.

⚠️ Минусы:

Самый большой недостаток для инвесторов IPO — это волатильные колебания цен . Когда стоимость ваших акций резко падает, очень трудно оставаться инвестором. Не у всех IPO счастливый конец.

Например, в течение всего трех лет после IPO в 1999 году Webvan потеряла сотни миллионов долларов. Инвесторы, купившие на IPO по 26 долларов за акцию, которая в первый день продемонстрировала рост на 65%, в конечном итоге

Бенджамин Грэм, основоположник инвестирования, рекомендовал в «Интеллектуальном инвесторе» избегать IPO, потому что предыдущие владельцы пытаются привлечь капитал по более высокой цене, что снижает шансы приобретения вашей доли со скидкой.

Вместо этого, утверждал он, дождитесь некоторого сбоя в бизнесе, который приведет к падению курса акций в течение нескольких лет и даст возможность приобрести акции с дисконтом. Позиция Грэма — консерватизм, дисциплина и безопасность.

☑️ Как оценить покупку акций IPO

Если вы решили покупать акции IPO, обязательно учитывайте сильные стороны самого бизнеса.

Необходимо самому себе ответить на ряд вопросов:

1️⃣ Если этот бизнес не растет достаточно высокими темпами, чтобы оправдать его цену, какова вероятная причина? Каковы вероятности возникновения этих сбоев?

2️⃣ Какие конкурентные экономические рвы защищают бизнес? Есть ли товарные знаки или патенты, опытные руководители или какой-то другой уникальный фактор, защищающий его?

3️⃣ Что мешает другой компании разрушить данный бизнес?

Подумайте также о своем личном уровне комфорта в бизнесе и о том, как им управлять:

Устойчива ли эта бизнес-модель и финансовая основа данной компании, или вероятно ее старение из-за технического прогресса или отсутствия достаточного капитала?

4️⃣ Если цена акции снизится на 50% из-за краткосрочных проблем в бизнесе, хватит ли вам смелости продолжать удерживать эти акции без лишних эмоций?

Проанализируйте должную осмотрительность в отношении компании и ее перспектив, прежде чем тратить свой капитал. Это может быть сложно сделать, поскольку компания, скорее всего, не обнародовала значительный объем финансовой информации, но это имеет решающее значение для вашего успеха.

Это может быть сложно сделать, поскольку компания, скорее всего, не обнародовала значительный объем финансовой информации, но это имеет решающее значение для вашего успеха.

Когда дело доходит до успешных инвестиций в IPO, шансы на выигрыш невелики. IPO, как класс, не очень хорошо работают по сравнению с рынком. Часто акции при размещении уже оценены по справедливой стоимости, или даже являются переоцененными.

IPO является высокорисковым инструментом. Действуйте на фондовом рынке, имея торговый план и стратегию. Если у вас еще нет Личного финансового плана, то Запишитесь к нам на бесплатную онлайн встречу и мы все расскажем. Подарите себе четкую инструкцию, что вам нужно делать, чтобы выйти быстрее на пассивный доход.

👍 Ставьте лайки и подписывайтесь на канал!

➡Если хотите получать оперативную информацию, подписывайтесь на телеграм канал Кубышка — Финансы

Риски компаний и инвесторов при IPO. Плюсы и минусы.

Автор ipo-invest.ru На чтение 7 мин. Просмотров 233 Опубликовано

Просмотров 233 Опубликовано

IPO или первичное размещение акций компании на фондовой бирже заслуженно считается одним из самых эффективных способов привлечения капитала, который необходим для дальнейшего развития бизнеса. Он представляет интерес для всех участников процесса – как эмитента ценных бумаг, так и потенциальных инвесторов.

Главное достоинство IPO для компании состоит в получении долгосрочного капитала на привлекательных условиях без необходимости увеличения кредитной нагрузки на предприятие. Преимущества инвесторов заключаются в возможности вложить средства с выгодой, став совладельцем перспективного стартапа.

Принимая решение о проведении или участии в IPO, необходимо учитывать не только достоинства мероприятия, но и возможные риски. Но прежде чем перейти к их описанию, следует кратко рассмотреть, что представляет собой эта процедура, каковы особенности и правила первичного выхода фирмы на биржу.

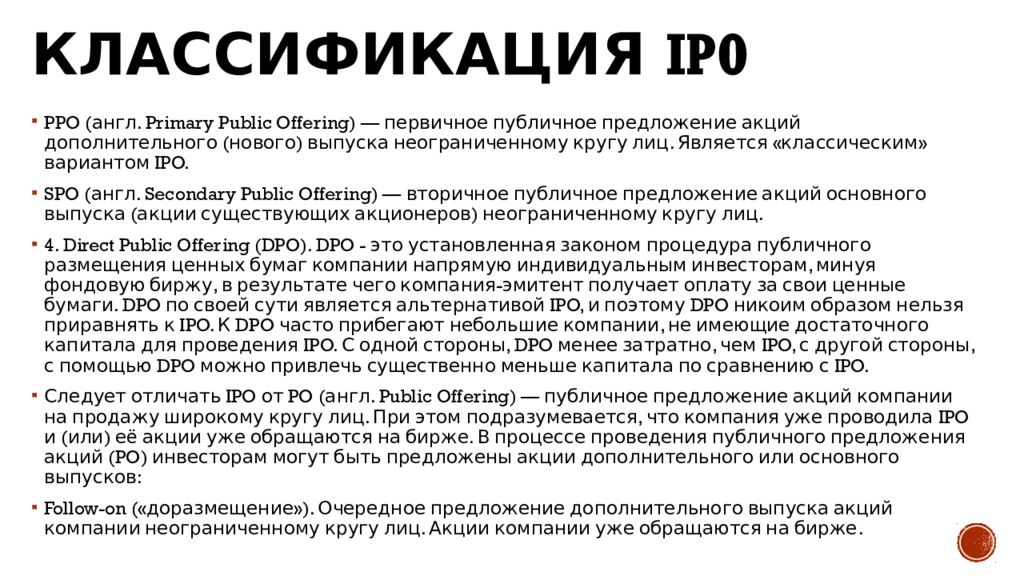

Определение, этапы и основные преимущества

IPO – это аббревиатура Initial public offering, что переводится с английского как первичное публичное размещение. Термин означает выход компании на фондовый рынок с целью реализации собственных ценных бумаг для получения финансовых ресурсов. Обычно речь в подобной ситуации идет об акциях предприятия. IPO является публичным мероприятием, участие в котором может принять любой игрок рынка. Поэтому процедура жестко регламентируется законодательством стран, в которых производится размещение акций, и контролируется фискальными органами.

Альтернативный вариант привлечения средств – частное размещение акций среди ограниченного количества потенциальных инвесторов. Такое мероприятие подвергается намного менее жесткому контролю.

Процедура IPO предполагает последовательное выполнение нескольких этапов:

- Принятие решения о размещении.

- Выбор торговой площадки (российская Московская биржа или зарубежные LSE, NASDAQ, NYSE и другие).

- Выбор инвестиционного банка (андеррайтера) и других участников команды по размещению акций (юридическая и аудиторская компании, финансовый консультант, PR-агентство).

- Работа над публичным статусом, повышение инвестиционной привлекательности предприятия.

- Юридически-информационное сопровождение.

- Фондовые торги.

- Анализ результатов размещения.

Главные достоинства выхода на биржу для эмитента бумаг очевидны. Они заключаются в следующем:

- привлечение инвестиций на заметно более выгодных условиях, чем при других возможных вариантах – частном размещении акций, кредитовании, выпуске облигаций или векселей и т.д.;

- повышение уровня публичности и известности организации, особенно заметное при успехе мероприятия;

- увеличение стоимости предприятия, а как следствие — капитала его владельцев;

- эффективная защита от нежелательного поглощения другими участниками рынка.

Основным плюсом участия для инвестора становится возможность в сжатые сроки увеличить собственные средства. Примеры успешных выходов на биржу, наглядно демонстрирующих описанные преимущества, хорошо известны.

Один из самых последних – размещение ценных бумаг Beyond Meat. Компания специализируется на изготовлении заменителя мяса из разнообразных растительных продуктов. Она стала участником фондового рынка 1 мая 2019 года. В течение одного дня торгов цена акции взлетела со стартовых $25 до $59. Далее рост продолжался – пиковая стоимость составляла почти $240 за 1 акцию. Затем цена упала до $80-90, сейчас равняется чуть более $111, что в любом случае следует считать большим успехом.

Важно понимать, что каждый пример успешного IPO сопутствует большому количеству намного менее удачных. К числу недостатков мероприятия следует отнести сравнительно высокий уровень финансовых и временных издержек, необходимых на проведение мероприятия. Но главным минусом первичного размещения справедливо считаются риски, которые существуют как для эмитента, так и для инвестора. Для минимизации возможных негативных последствий следует отдельно рассмотреть наиболее серьезные опасности, сопутствующие IPO.

Для минимизации возможных негативных последствий следует отдельно рассмотреть наиболее серьезные опасности, сопутствующие IPO.

Риски эмитента

С некоторой долей условности риски выхода на фондовую биржу для эмитента группируются по трем категориям – по стадии проведения. Первая касается подготовительных мероприятий, вторая связана непосредственно с торгами, а к третьей относятся отрицательные последствия, которые проявляются после завершения процедуры.

Риски отмены размещения

Вероятность отмены размещения акций существует вплоть до самого начала торгов. Такое решение инициируется либо самим эмитентом, либо принимается по независящим от него причинам. Величина возможных финансовых убытков определяется тем, насколько большой объем подготовительных мероприятий был произведен. Еще более неприятным следствием отмены становится серьезный удар по репутации компании, что подтверждается статистикой – примерно 9% подобных предприятий удается успешной выйти на биржу со второй или последующей попытки.

Различают 5 основных причин отмены мероприятия в процессе подготовки:

- Резкое изменение рыночной конъюнктуры. Кризис на фондовом рынке нередко приводит к отказу от размещения бумаг из-за очевидного опасения низкого спроса со стороны потенциальных инвесторов. Поведение эмитента в подобной ситуации вполне логично. Более того, большая часть упомянутых выше 9% успешных повторных IPO переносится именно по этой причине.

- Одновременный выход на фондовый рынок нескольких крупных участников. Анализ финансовых экспертов показывает цикличный характер IPO. Причем он касается не только определенных временных промежутков, но и конкретных отраслей или секторов экономики. В подобной ситуации у инвесторов попросту не хватает средств для полного выкупа всех размещенных бумаг или для назначения устраивающей эмитента цены.

- Правовые риски. Самый типичный пример – обнаружение ошибок или неточностей в документации компании-эмитента.

Как уже было отмечено выше, процедура жестко контролируется финансовыми регуляторами, что подразумевает выполнение большого количества разнообразных требований.

Как уже было отмечено выше, процедура жестко контролируется финансовыми регуляторами, что подразумевает выполнение большого количества разнообразных требований. - Разногласия между владельцами и андеррайтером по цене размещения акций. Стандартные правила не обязывают эмитента размещать акции на бирже по цене, с которой не согласен. Он имеет право отказаться от выхода на фондовый рынок, если предложенная андеррайтером стоимость кажется слишком низкой. При этом не имеет значения, являются ожидания эмитента объективными или завышенными.

- Плохая маркетинговая работа андеррайтера. Рассматриваемое мероприятие является сложным с организационной точки зрения. Успех размещения ценных бумаг определяется слаженной работой всех участников процесса, в первую очередь — андеррайтера. Поэтому нередко формируется пул или синдикат инвестиционных банков, занимающихся совместным маркетингом акций.

Риски этапа торгов

Основной риск непосредственных торгов на бирже – недооценка акций эмитента, результатом которой становится размещение ценных бумаг по цене ниже рыночной. Продажа акций по заниженной стоимости ведет к уменьшению полученного капитала. По статистике, средний размер недополученных компанией из США средств составляет около $9,1 млн. Это примерно в 2 раза выше издержек по оплате услуг инвестиционного банка, выступающего в качестве андеррайтера.

Продажа акций по заниженной стоимости ведет к уменьшению полученного капитала. По статистике, средний размер недополученных компанией из США средств составляет около $9,1 млн. Это примерно в 2 раза выше издержек по оплате услуг инвестиционного банка, выступающего в качестве андеррайтера.

Самый простой способ минимизировать риск недооценки при выходе на биржу – создание специального комитета по определению рыночной цены акций, причем в его состав должен входить как минимум один независимый директор. Связанные с работой дополнительной структуры расходы компенсируются уменьшением недополученной в ходе торгов прибыли.

Пост-IPO риски

Далеко не все фирмы, которые провели IPO, продолжают успешную работу. Значительная их часть (почти 20%) прекращает деятельность в течение последующих 5 лет. Выделяют несколько категорий риска после проведения первичного размещения акций:

- финансовые. Вызваны необходимостью сохранять прозрачность деятельности компании, управляя ею с учетом интересов, а также ожиданий инвесторов;

- нормативно-правовые.

Связаны с нарушениями требований законодательства по оформлению отчетности, обязательной для публичных организаций. Любой подобный факт крайне негативно сказывается на рыночном курсе акций, как следствие — капитализации предприятия;

Связаны с нарушениями требований законодательства по оформлению отчетности, обязательной для публичных организаций. Любой подобный факт крайне негативно сказывается на рыночном курсе акций, как следствие — капитализации предприятия; - стратегические. Привлечение стороннего капитала от продажи ценных бумаг предоставляет возможность реализации новых инвестиционных проектов. Не все из них оказываются успешными, тем более — если руководство компании не имеет соответствующих навыков и опыта;

- операционные. Работа в публичном статусе вынуждает предприятие совершенствовать информационную инфраструктуру и системы. Результатом нововведений часто становится снижение эффективности и потерю – полную или частичную – контроля и управляемости компанией.

В виде дополнительного риска следует отметить человеческий фактор. Он выражается в том, что проведение мероприятия оказывает непосредственное влияние на каждого сотрудника компании, отвлекая от выполнения должностных обязанностей.

Риски частного инвестора

Главный плюс частного инвестора при участии в IPO – возможность быстро получить весомую прибыль. Как и в большинстве подобных случаев, высокая доходность сопровождается не менее серьезными рисками. Примеры успешного размещения акций (включая описанный выше выход на биржу компании Beyond Meat) балансируются большим количеством намного менее удачных мероприятий.

Главная опасность для частного инвестора связана с высокой волатильностью или изменчивостью стоимости ценных бумаг, впервые появившихся на рынке. Очень сложно сделать обоснованный прогноз направления, в котором будет происходить изменение их стоимости. Самый простой способ минимизировать риски – диверсифицировать вложения и работать с грамотными финансовыми консультантами или брокерами.

Видео по рискам IPO

Преимущества и недостатки IPO – 1 часть

Преимущества и недостатки IPO – 1 часть

13. 05.2012 admin

05.2012 admin

Выгоды компаний, приобретаемые ими при выходе на IPO, многочисленны. Главной причиной выхода на IPO считается привлечение капитала и облегчение его привлечения в будущем. Выход компании на IPO действительно дает доступ к небанковским финансовым средствам, однако с первичным размещением акций связаны и другие преимущества. Часто компании с большим объемом долга вынуждены платить высокие проценты банку. Выход компании на IPO не только приводит к уменьшению финансового рычага, но и к снижению затрат на привлекаемый долг (вследствие раскрытия информации и получения альтернативного источника финансирования). Переговорная сила компании с банками и финансовыми институтами возрастает. Выход на IPO привлекателен и для акционеров, так как дает им возможность продать часть своей доли и диверсифицировать свой портфель акций. Также среди выгод IPO можно назвать повышение спроса на акции, улучшение имиджа компании и корпоративной культуры, диверсификацию инвестиционного портфеля инвестора.

Преодоление финансовых ограничений

Ключевым преимуществом первичного размещения акций является получение нового источника финансирования. Нередко в условиях асимметричной информации компании сталкиваются с очень высокими ставками по банковским кредитам. В таких условиях компании с высокой инвестиционной активностью и большим финансовым рычагом захотят выйти на IPO для финансирования будущих инвестиций или для сокращения величины долга.

Увеличение переговорной силы в отношениях с банком

В качестве единственного заемщика банк может воспользоваться своим монопольным положением к доступу к информации. Выходя на фондовый рынок, компания раскрывает информацию потенциальным инвесторам, тем самым расширяя их круг и увеличивая предложение капитала, что ведет к возможности получать более дешевые финансовые средства. Именно к такому выводу приходят эксперты, изучавшие данный вопрос. При этом вероятность выхода на IPO выше для компаний с высокими процентными ставками по долговым обязательствам. После IPO эти процентные ставки должны падать, а размер кредитной линии, наоборот, возрастать.

После IPO эти процентные ставки должны падать, а размер кредитной линии, наоборот, возрастать.

Уменьшение финансового рычага

Уменьшение финансового рычага приводит к снижению рисковости портфелей акционеров.

Использование возможностей

Если та или иная отрасль переоценена, то это создает дополнительные стимулы у компаний, относящихся к ней, выйти на IPO, чтобы использовать благоприятную конъюнктуру и привлечь большее количество финансового капитала, а также увеличить стоимость своего бизнеса.

определение, плюсы, минусы, процесс 2021

Определение: Для первичного публичного размещения IPO не подходит. Как говорится в названии, именно тогда компания изначально предлагает акции акций публике. Его также называют «публичным». IPO — это первый раз, когда владельцы компании отказываются от участия в акционерном капитале.

Преимущества IPO для компании

IPO — захватывающее время для компании. Это означает, что он стал достаточно успешным, чтобы потребовать гораздо больше капитала, чтобы продолжать расти.

Это означает, что он стал достаточно успешным, чтобы потребовать гораздо больше капитала, чтобы продолжать расти.

Чаще всего для компании достаточно денег для финансирования масштабного расширения. Для владельцев, наконец, пришло время нажиться на всей их тяжелой работе. Обычно они выделяют значительную часть акций. Они стоят, чтобы сделать миллионы в тот день, когда они станут общедоступными.

IPO позволяет компании привлекать лучших талантов, поскольку она может предлагать опционы на акции. Он может заплатить руководителям небольшую зарплату. Он обещает, что позже они смогут обналичить деньги в результате IPO.

Недостатки IPO для компании

Процесс IPO требует большой работы. Это может отвлечь лидеров компании от их бизнеса. Это может повредить прибыли. Они также должны нанять инвестиционный банк, такой как Goldman Sachs или Morgan Stanley. Они помогают компании преодолевать сложности процесса. Эти банки дороги.

Во-вторых, владельцы бизнеса, возможно, не смогут взять много акций для себя. Вместо этого их первоначальные инвесторы могут потребовать от них вернуть все деньги на предприятие.

Даже если они берут акции, они не могут продавать их в течение многих лет. Они могут повредить цену акций, если они начнут продавать большие блоки. Инвесторы увидели бы это как недоверие к своим частям.

В-третьих, они могут потерять контроль над своим бизнесом. Совет директоров мог даже уволить их.

В-четвертых, публичная компания подвергается пристальному вниманию со стороны регулирующих органов. К ним относятся Комиссия по ценным бумагам и биржам и Закон Сарбейнса-Оксли. Многие детали бизнеса компании и ее владельцев становятся общедоступными. Это может дать ценную информацию конкурентам. (Источник: «Как подготовиться к IPO», Inc, 1 февраля 2010 г.)

Преимущества IPO для инвесторов

IPO — это захватывающее время. Первоначальные акции акций доступны только тем, кто об этом знает. Многие инвесторы предпочитают попасть в «на первом этаже». Это связано с тем, что акции IPO часто могут стремительно расти, когда они впервые продаются на фондовом рынке.

Многие инвесторы предпочитают попасть в «на первом этаже». Это связано с тем, что акции IPO часто могут стремительно расти, когда они впервые продаются на фондовом рынке.

Недостатки IPO для инвесторов

Обычно существует статья, которая ограничивает продажу IPO инвесторами в течение первых 30 дней. Это разочаровывает, когда ценность IPO растет, а затем падает на землю через несколько дней.

Какие IPO означают экономику

Количество выпущенных IPO обычно является признаком состояния фондового рынка и экономики.Во время спада, IPO снижаются, потому что это не стоит хлопот, когда цены на акции депрессивны. Когда IPO увеличиваются, это обычно означает, что экономика снова встает на ноги.

Что такое процесс IPO?

IPO занимает около года. Это составляет более 2 миллионов долларов в виде сборов и других расходов.

Большинство компаний назначают сотрудника, который будет руководителем проекта.

Следующий шаг — собрать команду IPO. Это состоит из инвестиционного банкира, юристов, бухгалтеров и экспертов SEC.

Первая задача команды — собрать необходимую финансовую информацию. Это включает в себя идентификацию, а затем продажу или списание нерентабельных активов. Команда должна найти области, где денежный поток может быть увеличен. Некоторые компании также ищут нового руководства и новый совет директоров для запуска новой публичной компании.

От восьми до десяти месяцев до запуска IPO компания собирает проспект. Он распространяет его для комментариев. Проспект включает трехлетнюю историю финансовой отчетности.

Шесть месяцев, он должен написать контракты о переходе для поставщиков. Он должен заполнить финансовые отчеты и представить их для аудита.

За три месяца до проведения IPO совет проводит и проводит аудит. Компания присоединяется к фондовой бирже, в которой перечисляется ее IPO.

В последний месяц компания отправляет свой проспект в SEC. Он выпускает пресс-релиз и продает акции.

Помимо авансовых сборов, компании платят около 500 000 долларов США в год в учете и страховых сборах только за то, что они являются публичной компанией. Более подробную информацию см. В следующих источниках: «Процесс IPO», Мэтт Х. Эванс, CPA, CMA, CFM. «Как подготовиться к IPO», Inc, 1 февраля 2010 года.

Более подробную информацию см. В следующих источниках: «Процесс IPO», Мэтт Х. Эванс, CPA, CMA, CFM. «Как подготовиться к IPO», Inc, 1 февраля 2010 года.

Плюсы и минусы IPO Skype 2021

Skype планирует начать публичное размещение в размере 100 миллионов долларов США (IPO) менее чем через год после выхода из eBay и приобретения частными инвесторами. Проспект запланированного IPO показывает, что Skype созревает, но эта зрелость может произойти за счет того, что сделало Skype тем, чем он является сегодня.

Skype зарекомендовал себя на основе предоставления бесплатных звуковых вызовов Skype-to-Skype и видео чат с компьютера. Воспользовавшись вездесущей природой Интернета и недорогой VoIP-технологией, Skype также предоставляет относительно дешевые тарифы для голосовых вызовов практически в любой точке мира.

Skype быстро превратилось в фамилию. У него 560 миллионов зарегистрированных пользователей — на 41 процент по сравнению с прошлым годом. Более восьми миллионов таких пользователей платят клиентам, а Skype в среднем составляет около 124 миллионов подключенных пользователей каждый месяц — статистика также растет. Skype хочет развиваться за пределы этих бесплатных канцелярских принадлежностей для потребителей, и становится более сильной силой в онлайн-коммуникациях.

Skype хочет развиваться за пределы этих бесплатных канцелярских принадлежностей для потребителей, и становится более сильной силой в онлайн-коммуникациях.

Цель Skype — осознать и лояльность пользователей установленного бренда Skype и применить его к новым продуктам и услуги для получения большего дохода. Он хочет больше конкурировать с провайдерами VoIP, такими как Vonage, и хочет, чтобы его присутствие было известно в корпоративном мире с такими предложениями, как Skype для бизнеса.

Skype довольно агрессивно оценивает мобильную связь. Он разработал приложение iPhone для iPhone, которое недавно добавило возможность многозадачности и запуска в фоновом режиме, а также возможность размещения вызовов по сети AT & T 3G. Skype также имеет сделку с Verizon, чтобы разрешать Skype-звонки в своей сети.

Вливание наличных денег на IPO может позволить Skype предлагать различные инновационные новые функции и услуги, а также предоставлять ему маркетинговый бюджет, чтобы помочь генерировать больше платежеспособных клиентов и более широкое внедрение бизнеса. Тем не менее, IPO также может быть чем-то вроде Box Pandora.

Тем не менее, IPO также может быть чем-то вроде Box Pandora.

С инвесторами приходят требования. Акционеры ожидают роста цен и дивидендов. Они хотят вернуть свои инвестиции, и это давление может кардинально изменить способ ведения бизнеса — возможно, удушение творчества и инноваций ради дохода и прибыли.

Не поймите меня неправильно — доходы и прибыль хороши , и Skype имеет все права (или обязательство с точки зрения акционера) преследовать их. Просто общественность привносит совершенно новую динамику в процесс бизнес-решений, и стремление к прибыли может заставить Skype отказаться от бесплатных услуг или начать взимать плату за услуги, которые в настоящее время бесплатны, чтобы покрыть накладные расходы и сохранить доход.

Я ожидаю, что IPO в Skype может быть успешным. Но компания, которая появляется на другой стороне, может быть принципиально иной, чем у Skype, который у нас есть сейчас.

IPO

: определение, плюсы, минусы, процесс

IPO — это сокращение от первичного публичного размещения акций. Это когда компания изначально предлагает публике акции. Это также называется «выходом на биржу». IPO — это первый случай, когда владельцы компании передают часть своей собственности акционерам. До этого компания была частной.

Это когда компания изначально предлагает публике акции. Это также называется «выходом на биржу». IPO — это первый случай, когда владельцы компании передают часть своей собственности акционерам. До этого компания была частной.

Четыре преимущества

IPO — захватывающее время для компании. Это означает, что он стал достаточно успешным, и для его дальнейшего роста потребуется гораздо больше капитала.Часто для компании это единственный способ получить достаточно денег для финансирования масштабного расширения. Средства позволяют компании инвестировать в новое капитальное оборудование и инфраструктуру. Он также может погасить долг.

Акции полезны для слияний и поглощений. Если компания хочет приобрести другой бизнес, она может предложить акции в качестве формы оплаты.

IPO также позволяет компании привлекать лучшие таланты, потому что она может предлагать опционы на акции. Они позволят компании выплачивать руководству довольно низкую заработную плату авансом. Взамен у них есть обещание, что они смогут обналичить позже IPO.

Взамен у них есть обещание, что они смогут обналичить позже IPO.

Для владельцев, наконец, пора заработать на своей тяжелой работе. Это либо частные инвесторы, либо высшее руководство. Обычно они присуждают себе значительный процент от первоначальных акций. Они готовы заработать миллионы в день, когда компания станет публичной. Многие также пользуются престижем листинга на Нью-Йоркской фондовой бирже или NASDAQ.

Для инвесторов это называется «попасть на первый этаж».»Это потому, что акции IPO могут резко взлететь в цене, когда они впервые будут размещены на фондовом рынке.

Четыре недостатка

Процесс IPO требует большой работы. Это может отвлечь руководителей компании от их бизнеса. Это может повредить прибыли. Им также необходимо нанять инвестиционный банк, например Goldman Sachs или Morgan Stanley. Этим инвестиционным фирмам поручено руководить компанией, когда она проходит через сложный процесс IPO. Неудивительно, что эти фирмы берут изрядную плату.

Во-вторых, владельцы бизнеса могут не иметь возможности забрать много акций для себя. В некоторых случаях первоначальные инвесторы могут потребовать от них вернуть все деньги в компанию. Даже если они купят свои акции, они не смогут продать их годами. Это потому, что они могут повредить курс акций, если начнут продавать большие блоки. Инвесторы увидят в этом недоверие к бизнесу.

В-третьих, владельцы бизнеса могут потерять контроль над бизнесом, потому что Совет директоров имеет право уволить их.

В-четвертых, публичная компания подвергается тщательной проверке со стороны регулирующих органов, включая Комиссию по ценным бумагам и биржам. Его руководители также должны соблюдать закон Сарбейнса-Оксли. Многие подробности о бизнесе компании и ее владельцах становятся общедоступными. Это может дать ценную информацию конкурентам.

Значение IPO для экономики

Количество выпущенных IPO обычно является признаком здоровья фондового рынка и экономики. Во время рецессии IPO падают, потому что они не стоят хлопот, когда цены на акции падают.Когда количество IPO увеличивается, это может означать, что экономика снова встает на ноги.

Во время рецессии IPO падают, потому что они не стоят хлопот, когда цены на акции падают.Когда количество IPO увеличивается, это может означать, что экономика снова встает на ноги.

Процесс IPO

По данным Института корпоративных финансов, процесс IPO состоит из пяти этапов.

Выбрать ведущий инвестиционный банк

Во-первых, владельцы должны выбрать ведущий инвестиционный банк. По данным CNBC, этот конкурс красоты проводится за шесть месяцев до IPO. Банки-заявители подают заявки, в которых подробно указывается, сколько будет собираться IPO, и комиссии банка.Компания выбирает банк на основе его репутации, качества исследований и опыта в отрасли компании.

Компании нужен банк, который будет продавать акции как можно большему количеству банков, институциональных инвесторов или физических лиц. Собирать покупателей несет ответственность банк. Он выбирает группу банков и инвесторов для распределения финансирования IPO. Группа также диверсифицирует риски.

Банки взимают комиссию от 3% до 7% от общей продажной цены IPO.

Процесс IPO инвестиционного банка называется андеррайтингом. После выбора компания и ее инвестиционный банк подписывают договор андеррайтинга. В нем подробно описывается сумма денег, которую необходимо собрать, тип ценных бумаг, которые будут выпущены, и все комиссии. Андеррайтеры гарантируют, что компания успешно проведет IPO и что акции будут проданы по определенной цене.

Комплексная проверка

Второй шаг — это комплексная проверка и подача нормативных документов. Это происходит за три месяца до IPO.Его готовит команда IPO. В его состав входят ведущий инвестиционный банкир, юристы, бухгалтеры, специалисты по связям с инвесторами, специалисты по связям с общественностью и эксперты SEC.

Команда собирает необходимую финансовую информацию. Это включает выявление, а затем продажу или списание убыточных активов. Команда должна найти области, в которых компания может улучшить денежный поток. Некоторые компании также ищут новое руководство и новый совет директоров для управления недавно открытой публичной компанией.

Некоторые компании также ищут новое руководство и новый совет директоров для управления недавно открытой публичной компанией.

Инвестиционный банк подает заявление о регистрации S-1 в SEC. Это заявление содержит подробную информацию о предложении и информацию о компании. Отчет включает финансовую отчетность, информацию об управлении и любые юридические проблемы. В нем также указывается, где будут использоваться деньги и кому будут принадлежать акции до того, как компания станет публичной. В нем обсуждается бизнес-модель фирмы, ее конкуренция и риски. В нем также описывается управление компанией и компенсация исполнительного руководства.

SEC проведет расследование в отношении компании. Он гарантирует, что вся предоставленная информация верна и что все соответствующие финансовые данные были раскрыты.

Стоимость

Третий шаг — ценообразование. Это зависит от стоимости компании. На это также влияет успех роуд-шоу и состояние рынка и экономики.

После того, как SEC одобрит предложение, она вместе с компанией установит дату IPO. Андеррайтер должен составить проспект эмиссии, включающий всю финансовую информацию о компании.Он рассылает его потенциальным покупателям во время роуд-шоу. Проспект включает трехлетнюю историю финансовой отчетности. Инвесторы подают заявки с указанием того, сколько акций они хотели бы купить.

Андеррайтер должен составить проспект эмиссии, включающий всю финансовую информацию о компании.Он рассылает его потенциальным покупателям во время роуд-шоу. Проспект включает трехлетнюю историю финансовой отчетности. Инвесторы подают заявки с указанием того, сколько акций они хотели бы купить.

После этого компания заключает контракты на переход для поставщиков. Он также должен заполнить финансовую отчетность для представления аудиторам.

За три месяца до IPO совет директоров собирается и рассматривает результаты аудита. Компания выходит на биржу, на которой проводится IPO.

В последний месяц компания отправляет свой проспект в SEC.Он также выпускает пресс-релиз, в котором объявляется о доступности акций для общественности.

За день до IPO участники торгов выясняют, сколько акций они смогли купить.

В день IPO генеральный директор и старшие менеджеры собираются на Нью-Йоркской фондовой бирже или NASDAQ в первый день торгов. Они часто звонят в колокольчик, чтобы открыть биржу.

Стабилизация

Четвертый шаг — стабилизация. Это происходит сразу после IPO.Андеррайтер создает рынок для акций после их выпуска. Это гарантирует, что есть достаточно покупателей, чтобы поддерживать цену акций на разумном уровне. Он длится всего 25 дней в «период затишья».

Переход

Пятый шаг — это переход к рыночной конкуренции. Он начинается через 25 дней после IPO по окончании периода затишья. Андеррайтеры предоставляют оценку доходов компании. Это помогает инвесторам в переходе к использованию общедоступной информации о компании.

Через шесть месяцев после IPO внутренние инвесторы могут продавать свои акции.

Итог

Частная корпорация становится публичной компанией через IPO. Он продает доли собственности или акции на публичном рынке. Выход на биржу позволяет компании получить любое из четырех преимуществ:

- Расширение за счет огромного увеличения капитала.

- Возможности по приобретению или слиянию с другой компанией.

- Объект для конкурентного привлечения талантливого менеджмента.

- Огромное увеличение стоимости инвестиций для первоначальных частных инвесторов.

Но у IPO есть и недостатки:

- Процесс требует огромных затрат.

- Первоначальные владельцы могут не иметь возможности немедленно продать свои акции, так как это может снизить их стоимость.

- Контроль над бизнесом переходит к Совету директоров. Это могут быть или не состоять из первоначальных корпоративных владельцев.

- Компания сейчас находится под постоянным контролем SEC.

Процесс IPO состоит из пяти этапов:

- Выбор инвестиционного банка

- Комплексная проверка и подача документов

- Оценка

- Стабилизация

- Переход к рыночной конкуренции.

Объем выпущенных акций на рынке может указывать на здоровье экономики. Снижение может сигнализировать о рецессии, в то время как повышение может указывать на экономический подъем.

Каковы преимущества и недостатки публичного размещения компании?

Что такое IPO?

Первичное публичное размещение акций (IPO) — это первая продажа акций компанией.Небольшие компании, стремящиеся к дальнейшему росту своей компании, часто используют IPO как способ получения капитала, необходимого для расширения.

Хотя дальнейшее расширение является преимуществом для компании, когда компания становится публичной, возникают как преимущества, так и недостатки.

Преимущества по сравнению с недостатками публичного размещения

Как было сказано ранее, финансовая выгода в виде увеличения на душу населения l является наиболее явным преимуществом. Капитал может использоваться для финансирования исследований и разработок (НИОКР), финансирования капитальных затрат или даже для погашения существующей задолженности.

Выход на IPO — это дорогостоящее и трудоемкое мероприятие. Выгоды от выхода на IPO могут быть многочисленными, но могут быть и недостатки, особенно для малых предприятий.

Еще одно преимущество — это повышение осведомленности общественности о компании, поскольку IPO часто привлекают внимание общественности, делая свою продукцию известной новой группе потенциальных клиентов. Впоследствии это может привести к увеличению доли компании на рынке. IPO также может использоваться физическими лицами в качестве стратегии выхода.Многие венчурные капиталисты использовали IPO, чтобы заработать на успешных компаниях, которым они помогли создать.

Плюсы и минусы публичной компании

Даже с учетом преимуществ IPO публичные компании часто сталкиваются с рядом недостатков, которые могут заставить их дважды подумать перед выходом на биржу. Одно из наиболее важных изменений — необходимость дополнительного раскрытия информации для инвесторов. Кроме того, публичные компании регулируются Законом о фондовых биржах 1934 года в отношении периодической финансовой отчетности, что может быть затруднительно для новых публичных компаний.Они также должны соответствовать другим правилам и положениям, которые контролируются Комиссией по ценным бумагам и биржам (SEC).

Что еще более важно, особенно для небольших компаний, стоимость соблюдения нормативных требований может быть очень высокой. Эти расходы только увеличились с принятием Закона Сарбейнса-Оксли. Некоторые из дополнительных расходов включают подготовку документов финансовой отчетности, плату за аудит, отделы по связям с инвесторами и комитеты по надзору за бухгалтерским учетом.

Ключевые выводы

- Для того, чтобы стать IPO, компания должна иметь возможность оплачивать подготовку документов финансовой отчетности, плату за аудит, отделы по связям с инвесторами и комитеты по надзору за бухгалтерским учетом.

- IPO часто привлекают к себе внимание, делая свою продукцию известной более широкому кругу потенциальных клиентов, но выход компании на рынок — это огромный риск.

- Малым предприятиям может быть сложно потратить время и деньги, необходимые для выхода на IPO.

- Частные компании обладают большей автономией, чем государственные.

Особые соображения

Публичные компании также сталкиваются с дополнительным давлением рынка, которое может заставить их больше сосредоточиться на краткосрочных результатах, а не на долгосрочном росте. Действия менеджмента компании также становятся все более предметом пристального внимания, поскольку инвесторы постоянно стремятся к увеличению прибыли. Это может побудить руководство использовать несколько сомнительные методы для увеличения прибыли.

Прежде чем принять решение о выпуске акций на биржу, компании должны оценить все возможные преимущества и недостатки, которые могут возникнуть. Обычно это происходит во время процесса андеррайтинга, поскольку компания работает с инвестиционным банком, чтобы взвесить все за и против публичного предложения и определить, соответствует ли оно интересам компании в этот период времени.

Пример: SNAP Inc.

Snap Inc (SNAP), известная прежде всего своим флагманским продуктом Snapchat, резко упала после IPO. В марте 2017 года компания привлекла 3,4 миллиарда долларов. Несмотря на первоначальный скачок цены IPO, превышающей 17 долларов, акции компании изо всех сил пытались удержать эту прибыль. В своем первом квартальном отчете в качестве публичной компании Snap сообщил о неутешительных показателях роста числа пользователей. В мае 2017 года инвесторы подали в суд, утверждая, что компания сделала «существенно ложные и вводящие в заблуждение» заявления о росте числа пользователей. В январе 2020 года Snap заплатил 187,5 миллиона долларов. Акции компании продолжают торговаться значительно ниже цены их IPO.

В марте 2017 года компания привлекла 3,4 миллиарда долларов. Несмотря на первоначальный скачок цены IPO, превышающей 17 долларов, акции компании изо всех сил пытались удержать эту прибыль. В своем первом квартальном отчете в качестве публичной компании Snap сообщил о неутешительных показателях роста числа пользователей. В мае 2017 года инвесторы подали в суд, утверждая, что компания сделала «существенно ложные и вводящие в заблуждение» заявления о росте числа пользователей. В январе 2020 года Snap заплатил 187,5 миллиона долларов. Акции компании продолжают торговаться значительно ниже цены их IPO.

Плюсы и минусы публичных компаний

Если вы являетесь членом совета директоров крупной или быстрорастущей компании, может наступить время, когда вас и ваших коллег попросят определить, следует ли этой компании «стать публичной».”

Investopedia объясняет: «Публичность означает первичное публичное размещение акций (IPO) частной компании, в результате чего она становится публично торгуемой и принадлежащей ей организацией. Компании обычно выходят на биржу, чтобы привлечь капитал в надежде на расширение ».

Компании обычно выходят на биржу, чтобы привлечь капитал в надежде на расширение ».

Компании, решившие стать публичными, не только сталкиваются с огромными возможностями для роста своей организации, им также приходится иметь дело с недостатками или проблемами, связанными с переходом.

Согласно опросу, проведенному The Next Million, вот некоторые из основных проблем выхода на биржу:

1) Стоимость

Нет, переход на IPO — дело не из дешевых.Investopedia сообщает: «Требуются юристы, инвестиционные банкиры и бухгалтеры, и часто приходится нанимать внешних консультантов. Для подготовки к IPO может потребоваться год или больше ».

Кроме того, несвоевременное IPO может в конечном итоге нанести серьезный ущерб финансовому росту и стабильности компании.

2) Финансовая отчетность

Открытие компании также делает большую часть информации и данных этой компании общедоступными. Мало того, что члены совета директоров будут вынуждены соблюдать более строгие стандарты, потребуются периодические аудиты, а публичная отчетность может вызвать пристальное внимание со стороны акционеров, что иногда приводит к судебным искам акционеров.

Мало того, что члены совета директоров будут вынуждены соблюдать более строгие стандарты, потребуются периодические аудиты, а публичная отчетность может вызвать пристальное внимание со стороны акционеров, что иногда приводит к судебным искам акционеров.

3) Отвлекающие факторы, вызванные процессом IPO

Поскольку процесс IPO представляет собой серьезное мероприятие, члены совета директоров должны осознавать, что стремление к публичному размещению может отвлечь от усилий других подразделений компании. Допустим, вы входите в совет директоров технологической компании, которая решила стать публичной.

Если руководители компании сосредоточены на процессе IPO, они могут упустить возможность улучшить свой продукт или упустить из виду перспективного конкурента.

4) Аппетит инвесторов

Не у каждой компании есть масса последователей, которые жаждут владеть акциями. Совет директоров должен помочь своей компании оценить, будет ли интерес к ее IPO достаточным, чтобы сделать переход оправданным.

Преимущества выхода на фондовый рынок

Возможно, ваш совет директоров решил, что обслуживаемая компания полностью готова к публичному размещению. Вы взвесили все недостатки и нашли способы защитить компанию в надежде, что сможете добиться дальнейшего роста в новых финансовых условиях.Польза может быть огромной. Они включают, но не ограничиваются:

- Компания может собрать много денег и БЫСТРО. Как пишет FindLaw, «новый капитал привлекается без связанных рисков, ограничений и стоимости долга или ограничений венчурных капиталистов».

- Этот приток денежных средств помогает снизить соотношение долга к доходам компании, а также предоставляет больше средств на такие вещи, как реклама, более качественные компенсационные пакеты и разработка новых продуктов.

- Опционы на акции могут стать полезным инструментом для привлечения высшего управленческого персонала.

- Публичным компаниям часто бывает легче привлечь талантливых специалистов.

- Публичность предоставляет компании множество возможностей для рекламы и освещения в СМИ.

- Investopedia делится: «Клиенты обычно лучше воспринимают компании, представленные на крупных фондовых биржах, что является еще одним преимуществом перед частными компаниями. Во многом это связано с регулярным аудитом и проверкой финансовой отчетности, которые публичные компании должны проходить на регулярной основе.”

- Публичные компании часто имеют большее влияние, когда дело доходит до переговоров с поставщиками.

- И многое другое!

Решение о публичности не должно приниматься поспешно. Хотя преимущества могут быть огромными и интересными для растущей организации, трудности могут оказаться слишком обременительными, если процесс не рассчитан по времени.

Члены правления

обязаны оценить каждый аспект этого перехода, чтобы убедиться, что он правильный для всех заинтересованных сторон компании.

IPO

или IP-номер: плюсы и минусы приватности

Начало этого года на публичных рынках было шатким: в январе индексы S&P 500, Nasdaq 100 и DJIA упали более чем на 5%. Ожидается, что эта низкая производительность окажет сдерживающее влияние на рынок IPO в этом году, заставив некоторые компании, готовящиеся к публичному размещению, пересмотреть свою стратегию — в конце концов, зачем прыгать на публичные рынки, если вам будут давать более низкую ценность, чем компания действительно стоит? Оказывается, некоторые могут посчитать это замаскированным благословением, поскольку публичные рынки не всегда благосклонны к избранным частным рынкам.С момента своего IPO многие такие компании столкнулись с серьезным отставанием от рынка в целом: Angie’s List (-42%), Groupon (-91%), Zynga (-78%) и другими.

Ожидается, что эта низкая производительность окажет сдерживающее влияние на рынок IPO в этом году, заставив некоторые компании, готовящиеся к публичному размещению, пересмотреть свою стратегию — в конце концов, зачем прыгать на публичные рынки, если вам будут давать более низкую ценность, чем компания действительно стоит? Оказывается, некоторые могут посчитать это замаскированным благословением, поскольку публичные рынки не всегда благосклонны к избранным частным рынкам.С момента своего IPO многие такие компании столкнулись с серьезным отставанием от рынка в целом: Angie’s List (-42%), Groupon (-91%), Zynga (-78%) и другими.

Выход на фондовый рынок не был благоприятным для этих компаний и, возможно, был бы лучше, если бы они остались частными. Многие компании предпочитают оставаться частными, а некоторые даже вообще отказываются от внешних денег, применяя самодостаточный подход к сбору денежных средств. В других случаях публичные компании принимаются в частную собственность, либо для повторного вывода на публичные рынки позднее, как Wendy’s (+ 100% с момента ее IPO), либо для того, чтобы оставаться частными в долгосрочной перспективе, как Dell или Бургер Кинг. Это важное решение с огромными последствиями в любом случае, и поэтому оно должно быть хорошо продуманным. В этом духе вот список плюсов и минусов конфиденциальности.

Это важное решение с огромными последствиями в любом случае, и поэтому оно должно быть хорошо продуманным. В этом духе вот список плюсов и минусов конфиденциальности.

Pro: IPO может быть очень дорогостоящим

Публикация чревата расходами. Первоначальные расходы, такие как судебные издержки и сборы за андеррайтинг, не говоря уже о скидке андеррайтера, могут быстро возрасти. Часто упускают из виду плату за выездную презентацию, которую банкиры взимают, чтобы вызвать интерес к компании перед IPO, поскольку большинство компаний, выходящих на биржу, не имеют такой же ценности, как Facebook или Google.По оценкам PWC, средняя компания тратит около 3,7 миллиона долларов, непосредственно связанных с IPO, а 87% опрошенных финансовых директоров указали, что потратили более 1 миллиона долларов. Кроме того, с публичной компанией связаны дополнительные бизнес-расходы: квартальная отчетность, дополнительный персонал, ресурсы, соблюдение нормативных требований — все это увеличивает расходы. Фактически, более 50% финансовых директоров, опрошенных PWC, заявили, что создание публичной компании обходится дороже, чем они ожидали.

Фактически, более 50% финансовых директоров, опрошенных PWC, заявили, что создание публичной компании обходится дороже, чем они ожидали.

Источник: «Рассматриваете IPO? Издержки публичного выступления могут вас удивить », — автор PWC.

Против: сохранение конфиденциальности может сдерживать рост

Избегание внешних денег, будь то публичный листинг акций на бирже или принятие венчурных или частных инвестиций, может перекрыть основные, иногда жизненно важные источники средств для некоторых небольших компаний. Многие стартапы имеют отрицательные денежные потоки, называемые темпами сжигания, которые привели бы их к банкротству без вливания денежных средств. У этой проблемы есть два возможных решения: 1) сокращение расходов или 2) увеличение притока денежных средств. Бережливый стартап действительно может использовать только вариант № 2, который сам по себе может быть реализован путем увеличения прибыльности или привлечения денежных средств в виде долга или капитала. .

.

Хотя долги могут быть чрезвычайно полезными, они также могут убить компанию, если ими неправильно управлять. С другой стороны, акционерный капитал — гораздо более мягкий источник финансирования. Денежные средства от раунда инвестиций в акционерный капитал можно использовать для более быстрого роста бизнеса, обеспечивая как прибыль, так и чистую прибыль. Кроме того, внешние инвесторы могут привнести в бизнес огромный опыт, связи и ноу-хау, что делает предложение акций потенциально гораздо более ценным, чем просто сумма привлеченных денежных средств.

Pro: оставаться приватным — значит сохранять контроль

Многие предприниматели отказались от внешних инвестиций в акционерный капитал, чтобы сохранить контроль над своей компанией.Хотя можно сохранить контроль даже на протяжении всего предложения акций, это неизбежно в некоторой степени ослабит влияние учредителя на бизнес, а размывание собственности по понятным причинам нежелательно. В качестве крайнего примера возьмем непрекращающуюся борьбу Дов Чарни за право собственности на компанию American Apparel. Однако даже если структура собственности компании спроектирована таким образом, что основатель сохраняет контроль над акциями большинством голосов, как это сделал Марк Цукерберг с Facebook, им придется иметь дело с гораздо большим количеством голосов по мере увеличения числа акционеров и каждого из них. совет стоимостью два цента.Если станет слишком сложно справиться с этим, компания может потерять фокус, и ценность может в конечном итоге исчезнуть.

Однако даже если структура собственности компании спроектирована таким образом, что основатель сохраняет контроль над акциями большинством голосов, как это сделал Марк Цукерберг с Facebook, им придется иметь дело с гораздо большим количеством голосов по мере увеличения числа акционеров и каждого из них. совет стоимостью два цента.Если станет слишком сложно справиться с этим, компания может потерять фокус, и ценность может в конечном итоге исчезнуть.

Против: IPO иногда означает привлечение капитала ради привлечения капитала

Спросите владельца любой успешной частной компании, и он скажет вам, что их телефоны разорваны с предложениями от ранних инвесторов и инвестиционных банков, желающих получить кусок своего пирога. Да, всегда лестно быть востребованным, и это может показаться хорошей проблемой, но собирать деньги, когда в них нет необходимости, может быть так же плохо для малого бизнеса, как и недостаток.«Потому что мы можем» — плохая причина для любой компании мобилизовать капитал, поскольку это указывает на то, что у руководства нет планов относительно денежных средств, и они, вероятно, в конечном итоге будут потрачены впустую.

Да, всегда лестно быть востребованным, и это может показаться хорошей проблемой, но собирать деньги, когда в них нет необходимости, может быть так же плохо для малого бизнеса, как и недостаток.«Потому что мы можем» — плохая причина для любой компании мобилизовать капитал, поскольку это указывает на то, что у руководства нет планов относительно денежных средств, и они, вероятно, в конечном итоге будут потрачены впустую.

Это очень захватывающе и определенно повышает эгоизм владельцев, но если руководство ослеплено знаками доллара, расходы могут быстро выйти из-под контроля, что приведет к небрежным расходам, начиная от разработки продуктов, у которых нет рынка, до странных, лишних привлечение новых рабочих мест к раздутой рабочей силе. Иногда лучше просто сказать «спасибо, но нет».”

Pro: конфиденциальность помогает поддерживать корпоративную культуру

Хотя некоторые считают корпоративную культуру неважной, на самом деле это скорее отражение того, что эти люди работают в бизнесе с менее чем звездной средой. Фантастическая культура — это то, что поддерживает вовлеченность и продуктивность сотрудников в зачастую сложной среде стартапов. Привлечение посторонних, государственных или частных, означает также привлечение внешних культур, которые могут вступить в противоречие с внутренней.Кроме того, внешние инвестиции укрепляют оценку компании в сознании ее акционеров, крупнейшие из которых часто являются инсайдерами компании. Руководители, которые в одночасье становятся бумажными миллионерами, могут изменить свое отношение и образ мышления с потенциально негативными последствиями. Сохранение уникальной культуры обеспечивает сплоченную команду, которая использует свои сильные стороны, защищая от превращения в обремененную бюрократией ферму из подавленных рабочих.

Фантастическая культура — это то, что поддерживает вовлеченность и продуктивность сотрудников в зачастую сложной среде стартапов. Привлечение посторонних, государственных или частных, означает также привлечение внешних культур, которые могут вступить в противоречие с внутренней.Кроме того, внешние инвестиции укрепляют оценку компании в сознании ее акционеров, крупнейшие из которых часто являются инсайдерами компании. Руководители, которые в одночасье становятся бумажными миллионерами, могут изменить свое отношение и образ мышления с потенциально негативными последствиями. Сохранение уникальной культуры обеспечивает сплоченную команду, которая использует свои сильные стороны, защищая от превращения в обремененную бюрократией ферму из подавленных рабочих.

Хотя этот список не является исчерпывающим, он затрагивает некоторые важные вопросы, над которыми следует подумать при рассмотрении предложения акций для вашего бизнеса.Это грандиозное решение с серьезными последствиями и вескими аргументами, которые нужно привести обеим сторонам, и определенно не то, к чему следует относиться легкомысленно.

Плюсы и минусы подачи на IPO

Проведение первичного публичного размещения акций кажется конечной целью для все большего числа успешных стартапов — но должно ли это быть? Хотя многие из сегодняшних промышленных гигантов обязаны своим богатством сильному IPO, сам процесс намного более рискован, чем может показаться.

Итак, прежде чем вы позвоните в звонок на Нью-Йоркской фондовой бирже, давайте рассмотрим наиболее важные плюсы и минусы подачи заявки на первичное публичное размещение акций.

Преимущества первичного публичного предложения

Основная причина, по которой небольшие компании выходят на IPO, — это возможность быстро привлечь огромные суммы капитала. Эти деньги можно использовать для инвестирования в НИОКР, приобретения новых материальных активов и даже для погашения корпоративных долгов. В любом случае IPO помогает компаниям привлекать капитал для экспоненциального роста своей компании, не говоря уже о всеобщем очаровании того, чтобы стать миллионером в одночасье (по крайней мере, на бумаге).

Ваши акции теперь буквально обозначены как валюта

Вы можете использовать акции своей компании для финансирования будущих приобретений, заплатив часть покупной цены на складе.Как это круто? Кроме того, опционы на акции могут служить основным стимулом как для сотрудников, так и для подрядчиков и обычно считаются бесценным активом при найме на работу.

Вы по телевизору!