Кредиторы и дебиторы: Что такое дебиторская и кредиторская и задолженность | Кредитор, дебитор – Кто Такие Дебиторы И Кредиторы В Бухучете

Дебет и Кредит, Дебиторы и Кредиторы – что это и с чем их едят?

Если вы интересуетесь бухгалтерским учетом, и хотите его изучить, то вы наверняка слышал понятия «дебет», «кредит», «дебиторы, «кредиторы»…

Что означают эти слова? Итак, давайте разберемся поподробнее.

Начнем с понятий «дебет» и «кредит».

Эти слова – латинские. С латинского языка «дебет» или “debet” — означает «он должен».

Дебет – это абстрактное понятие. А вот применяется оно для конкретных вещей. Так, должники предприятия называются «дебиторы».

Например, такая ситуация.

Предприятие ООО «Василек» торгует сахаром оптом. ООО «Василек» отгружает своему контрагенту ООО «Ромашка» 5 тонн сахара на условиях, что оплата поступит через неделю.

Пока ООО «Ромашка» не оплатила за полученный товар, для ООО «Василек» это предприятие – дебитор, так как оно –должно.

А сама возникшая задолженность для ООО «Василек» называется

Итак.

Дебиторы – предприятия, должники относительно нашего предприятия. Вся задолженность перед предприятием — это дебиторская задолженность этого предприятия.

Перейдем к понятию «кредит».

Понятие, конечно, многим знакомое, из банковской сферы. В то же время, есть разница в произношении. Так, банки предлагают «кредИт» (ударение на последний слог).

А в бухгалтерском учете используется понятие «крЕдит» (ударение на первый слог).

С латыни «кредит» или «credit» означает «он верит». Кредиторы – это все те, кому должно предприятие (то есть они верят).

Обратимся снова к примеру, приведенному выше, и посмотрим на операцию с позиции предприятия ООО «Ромашка».

Для ООО «Ромашка» поставщик ООО «Василек» является кредитором. И будет оставаться кредитором до тех пор, пока «Ромашка» не рассчитается за полученный товар. Задолженность, возникшая у ООО «Ромашка» в результате данной операции, называется «кредиторской».

Итак. Кредиторы – это все, кому должно предприятие, вся задолженность предприятия перед другими – это кредиторская задолженность этого предприятия.

Также понятия «дебит» и «кредит» применяются при ведении учета на бухгалтерских счетах. Об этом – в дальнейших статьях.

Марина Фоменко (с)

преподаватель ВБУЦ БалансПрофи

это кто? Учет дебиторской задолженности :: BusinessMan.ru

Дебиторы – это должники, в роли которых могут выступать как физические, так и юридические лица или субъекты экономики, имеющие задолженность. Деятельность любого предприятия не обходится без взаимодействия с дебиторами и кредиторами. Задолженность, возникающая за дебиторами, называется дебиторской.

Виды дебиторов

В зависимости от типа задолженности, различают дебиторов по:

- векселям полученным;

- взносам в собственный капитал;

- оплате заработной платы, налогов и выплатам прочим кредиторам.

Каждый человек в своей жизни находился в роли дебитора: займы у банков или других физических лиц, долги за коммунальные услуги – все это приводит к возникновению задолженности.

Рассматривая статус дебитора в рыночной экономике, можно с уверенностью сказать, что основные дебиторы предприятия – покупатели. Некоторая сумма задолженности приходится и на сотрудников. Повернув ситуацию с другой стороны, обнаружим, что и сама организация становится дебитором при наличии долгов перед государством, физическими и юридическими лицами.

В чем отличие дебиторов от кредиторов?

При характеристике дебиторской задолженности или понятия дебиторов непременно возникает вопрос о сущности кредиторов. Это два крепко взаимосвязанных явления, имеющие противоположные значения. Если дебитор – это должник, то кредитор – та сторона, которая требует исполнение долгового обязательства. Например, при отгрузке неоплаченного товара в роли дебитора выступает покупатель, а кредитором является продавец.

Дебиторы и кредиторы связаны одним целым – суммой долгового обязательства. Одна сторона предоставляет средства на определенных условиях (или же вовсе без договора), а вторая обязуется их исполнить. При этом задолженность для дебитора будет кредиторская, а для кредитора – дебиторская. Получается, что дебиторы – это должники, а задолженность, сумма которой причитается кредитору – дебиторская.

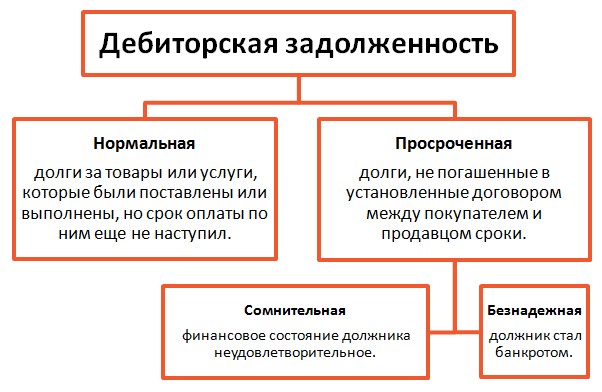

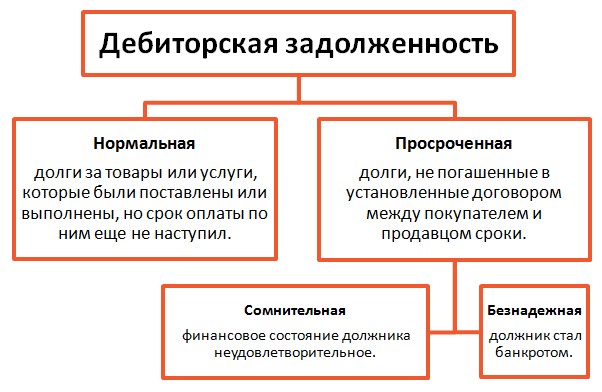

Нормальная и просроченная задолженность дебиторов

При возникновении обязательств перед юридическим лицом (например, торговым предприятием) регистрируется факт дебиторской задолженности. Она может иметь краткосрочный (менее одного года) и долгосрочный (более одного года) период погашения. К нормальной дебиторской задолженности относятся те обязательства, срок исполнения которых еще не наступил. Например, покупателю были отгружены товары, оплата за которые согласно договору поступит после частичной реализации.

Когда дебиторы это обязательство нарушают, т. е. не укладываются в установленный для погашения срок, возникает просроченная задолженность. Существует два вида просроченных обязательств дебитора – сомнительное и безнадежное.

Сомнительный и безнадежный долг дебитора

В тех случаях, когда дебиторская задолженность за поставленный товар не была погашена в срок и не имеет поручительства, залога или иной гарантии выплаты долга, ее считают сомнительной. Просроченные обязательства возможно выполнить, используя отсрочку или расплачиваясь при помощи векселей, акций или равноценного бартера.

Если обратиться в суд уже не представляется возможным, сомнительная задолженность становится безнадежной. Это означает, что возместить такой долг уже нельзя. Ситуация возникает в случаях:

- ликвидации юридического лица;

- банкротства должника;

- прошедшего срока подачи иска, если долг не был подтвержден.

Сумму долга, нереального к получению, списывают в финансовый результат.

Дебиторская задолженность в системе финансового менеджмента

Величину долга дебиторов характеризуют как составляющую оборотных активов предприятия. Работа, связанная с контролем долгов дебиторов, важный момент организации системы управления предприятием.

Экономисты рекомендуют придерживаться следующего алгоритма:

- Осуществлять планирование общей суммы максимально возможного долга дебиторов.

- Устанавливать кредитный лимит для покупателей.

- Контролировать формирование дебиторской задолженности.

- Привлекать к активному участию сотрудников в разработке новых сценариев и решения проблем, связанных с дебиторской задолженностью.

Независимо от того, какая политика контроля будет разработана и принята на предприятии, необходимо тщательно следить за результатами финансового анализа долгов дебиторов.

Показатель оборачиваемости деб. задолженности

Для анализа величины задолженности дебиторов используют коэффициент оборачиваемости, который вычисляют по формуле: Коб = В ÷ Дзср, где:

В – выручка от процесса реализации;

Дзср – среднее значение долга дебиторов за рассматриваемый период.

Среднюю величину определяют как сумму долга на начало и конец периода, деленную на 2. Для расчета периода оборота задолженности дебиторов используют формулу: Тоб.д.з. = Тп ÷ Коб, где:

Тп – рассматриваемый период в днях.

Значение периода оборота долга дебиторов характеризует среднюю величину времени отсрочек платежей, которые компания предоставляет им.

Полученные данные по показателям дебиторской задолженности могут быть искажены за счет того, что в ее состав входят также обязательства по выданным авансам и задолженность собственников по взносам в уставный капитал.

Бухгалтерский учет дебиторской задолженности

Дебиторская задолженность – имущественное право организации, поэтому ее сумма входит в состав активов. Для учета таких сумм используют несколько счетов бухгалтерского учета, основными из которых являются:

- 62 – для отражения дебиторской задолженности покупателей;

- 70, 71, 73 – для учета задолженности сотрудников по подотчетным суммам и прочим операциям;

- 75 – для отражения сумм задолженности учредителей;

- 76 – отражает расчеты с дебиторами по иным операциям;

- 60 – в случае выдачи аванса в счет поставляемой продукции;

- 68, 69 – в случае переплаты суммы платежей в бюджет.

Сумма, указанная в дебете перечисленных счетов, говорит об обязательствах дебитора. Как только задолженность погашается, бухгалтер осуществляет проводку с указанием внесенной суммы в кредите счетов учета долгов дебиторов.

Если платежи по обязательствам дебиторов просрочены и не могут быть востребованы с них, сумму относят в дебет счета 91.2. В случаях, когда дебитор после судебного разбирательства оплатил все наложенные санкции, результат относят в прочие доходы предприятия (сч. 91.1).

Создание резерва сомнительных долгов

Учет дебиторской задолженности, которая перешла в разряд сомнительной или безнадежной, предусматривает создание резерва сомнительных долгов. Стоит помнить, что совершение этого действия в первую очередь регламентирует учетная политика. Списать в резерв можно только дебиторскую задолженность покупателей. Операцию отражает проводка: Д 63 Кт 62.

Сумму включают в состав операционных расходов, тем самым заранее уменьшая прибыль предприятия. При этом сам долг не исчезает, а числится на забалансовом счете 007 на протяжении 5 лет. Чем предприятие оставляет шанс на востребование задолженности в случае, если финансовая ситуация дебитора изменится.

Когда дебитор погасит задолженность, сумму спишут со счета резерва в доход предприятия: Дт 91.1 Кт 63 (Дт 91.1 Кт 007).

Дебиторы – это одни из контрагентов в системе рыночных отношений покупателей и заказчиков. Уделяя должное внимание кредитной политике предприятия, можно избежать образования безнадежной задолженности, которая тормозит экономическое развитие компании.

Дебиторская задолженность: от А до Я

Время чтения: 6 мин. Нет времени читать?

Содержание статьи

1. Что такое дебиторская задолженность?

Дебиторская задолженность – это финансовые и товарные активы компании, работающие на контрагента в результате сделки, договора и т.п. В роли контрагента могут выступать покупатели, подрядчики и другие подотчетные лица. Дебиторская задолженность относится к имуществу компании (ее активам) и подлежит инвентаризации независимо от срока погашения.

Простыми словами понятие дебиторская задолженность компании – это сумма долга, которую еще не вернули заемщику, за определенные услуги или товар.

Приведем пример дебиторской задолженности:

Предприятие «MAX» специализируется на изготовлении строительных смесей. У него имеется несколько дебиторов (должников), это фирмы, которые не имеют финансовой возможности произвести оплату товара сразу. Две стороны заключают договор с указанием срока погашения задолженности и всех нюансов в случае его невыполнения. Таким образом, компания «MAX» не отказывая в займе, в будущем получит экономическую прибыль.

К содержанию

2. Чем отличается дебиторская и кредиторская задолженность?

При дебиторской задолженности у вашей компании имеются должники, а в случае кредиторской задолженности должниками являетесь вы. С одной стороны, отсутствие дебиторской задолженности свидетельствует об осторожности компании, так как не все должники в конечном итоге имеют возможность вернуть долг. Но и при этом фирма лишает себя потенциального дохода от добросовестных контрагентов.

Касательно кредиторской задолженности, та же история, ее высокий уровень указывает на проблемы компании, а отсутствие демонстрирует успешность и окупаемость бизнеса собственными силами. Но так как КЗ является сторонним капиталом, было бы глупо не воспользоваться возможностью развиваться за счет чужих инвестиций. Из этого следует вывод, что значение имеет не само наличие, а объем и соотношение дебиторской и кредиторской задолженности.

К содержанию

3. Виды дебиторской задолженности

Существует множество критериев, по которым можно классифицировать виды дебиторской задолженности, но мы обратимся к основным.

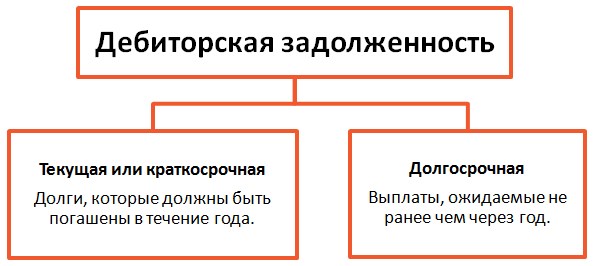

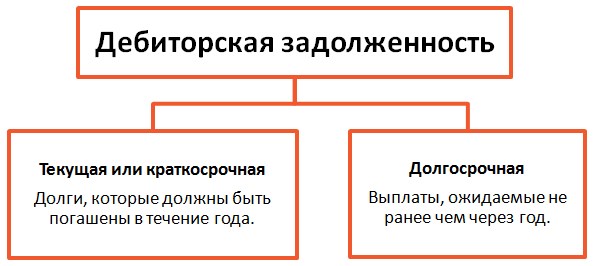

В зависимости от срока погашения:

В зависимости от поступления оплаты:

Во избежание серьезных последствий неуплаты долга, фирмы создают резервы по сомнительным долгам. Объемы резервов утверждаются индивидуально, все зависит от финансового положения дебитора и вероятности погашения обязательств. Устанавливается резерв по сомнительным долгам после проведения инвентаризации.

К содержанию

4. Управление дебиторской задолженностью предприятия

Часто встречаются ситуации, когда предприятие, стремясь увеличить прибыль, начинает перегружать себя дебиторами, что в итоге может привести к большому количеству неоплаченной задолженности и даже к банкротству предприятия. Разумные управленцы уделяют большое внимание объему долгов и ведут строгий учет дебиторской задолженности с помощью различных инструментов, например Excel.

Методы управления дебиторской задолженностью:

- Усиление работы с дебиторской задолженностью – взыскание долгов, не прибегая к помощи судебных органов.

- Контроль баланса и анализ кредиторской и дебиторской задолженности.

- Мотивация сотрудников отдела сбыта (относительно принятия мер, с целью максимально быстрого возврата средств со стороны дебиторов)

- Подсчет реальной стоимости ДЗ, учитывая возможность ее продажи.

- Создание системы реализации, при которой регулярно и гарантированно будут происходить платежи, например система скидок для пунктуальных клиентов.

- Расчет предельного уровня дебиторской задолженности.

- Аудит потерь от ДЗ (какую прибыль могла получить фирма в случае моментальной оплаты и использования этих денег).

При грамотном контроле и управлении дебиторской задолженностью, предприятие максимально может оградить себя от рисков, связанных с непогашением долгов, снижением платежеспособности и недостатком оборотных средств.

К содержанию

5. Инвентаризация дебиторской задолженности

Инвентаризация дебиторской задолженности – это сверка документов с контрагентами, подтверждение наличия задолженности и ее размеров. Проводят инвентаризацию перед годовым отчетом, сменой главного бухгалтера, при ликвидации или реорганизации предприятия и в случае чрезвычайных ситуаций, например пожара.

Инвентаризация осуществляется на определенную дату, предприятие отправляет данные по задолженности своим заемщикам, и те должны в письменной форме подтвердить или опровергнуть наличие и сумму долга. Это в идеале, но на деле не все так гладко, во-первых, инвентаризация может занять большое количество времени, в некоторых фирмах показатели доходят до месяца. Во-вторых, не все должники отвечают на запросы, особенно те, чья задолженность уже давно ждет, чтобы ее погасили.

Далее проблема заключается в урегулировании несоответствий данных, в таком случае приходится сверять все проведенные операции с данным предприятием, особую сложность это создает, если предприятие находится в другом городе или, еще лучше, в другой стране. При отправлении справки о дебиторской задолженности, нужно учитывать тот факт, что предприятие может являться и дебитором и кредитором одновременно. Даже если по подсчетам вы оказались должником, ведомость высылать нужно, при этом указывать сумму и дебиторской и кредиторской задолженности.

После проведения сверок, предприятие должно составить акт инвентаризации, некоторые устанавливают собственный шаблон формы, или же используют стандартный, например: образец 1 (скачать).

К содержанию

6. Оборачиваемость дебиторской задолженности

Оборачиваемость дебиторской задолженности показывает, насколько быстро фирма получает оплату ДЗ за проданные товары и услуги.

Коэффициент оборачиваемости дебиторской задолженности показывает, насколько эффективные меры предпринимает организация для минимизации ДЗ. Этот показатель количественно измеряет, сколько раз фирма получила оплату за период в размере среднего остатка неоплаченной задолженности от своих покупателей.

*Средний остаток дебиторской задолженности рассчитывается как сумма дебиторской задолженности покупателей по данным бухгалтерского баланса на начало и конец анализируемого периода, деленное на 2.

Формула оборачиваемости дебиторской задолженности:

Период оборачиваемости дебиторской задолженности в днях формула:

*ОДЗ в днях показывает количество дней, в течение которых задолженность остается неоплаченной.

Как таковой нормы коэффициента оборачиваемости не существует, для каждой отрасли она будет различной. Но в любом случае, чем выше ОДЗ, тем лучше для организации, это означает, что покупатели быстро погашают задолженность.

К содержанию

7. Взыскание дебиторской задолженности

Любое предприятие встречается с проблемой непогашения дебиторской задолженности. Конечно, у покупателя могут быть различные веские причины, но кого это волнует? Компания желает взыскать свои деньги за предоставленный товар.

Возврат дебиторской задолженности можно осуществлять разными методами, например, нанять мафию, ну а если законно, то лучше предъявить претензию или обратиться в судебные органы. Если вы решили уладить конфликт полюбовно, вам следует направить претензию должнику, чтобы четко изъяснить вашу позицию и выяснить имеет ли он какие обоснованные возражения.

В обращении взыскания дебиторской задолженности нужно указать следующие пункты:

- Требование уплаты долга

- Подробный расчет суммы возникшего долга

- Расчет начисления процентов

- Крайний срок погашения задолженности

- Предупреждение об обращении в суд

Помимо этого, под претензией должна стоять подпись уполномоченного лица, так же следует приложить копии всех документов, имеющих отношение к задолженности. Если должник получил ваше письмо (должны быть доказательства) и не отреагировал в установленные сроки, то со спокойной совестью вы можете обращаться в суд с требованием возврата дебиторской задолженности.

К содержанию

8. Списание дебиторской задолженности

По закону задолженность считается просроченной, если истек срок исковой давности долга (3 года) и безнадежной задолженностью, если фирма не имеет возможности выплатить долг. На этих основаниях предприятие имеет право списать задолженность. Списание безнадежной просроченной дебиторской задолженности разрешено проводить в заключительный день периода, в котором прошел срок исковой давности.

Списание дебиторской задолженности с истекшим сроком давности можно осуществить двумя методами. Первый – использовать для этой цели резерв сомнительных долгов, если для данного долга резерв не был предусмотрен, то списать на финансовые результаты. Проводки списания дебиторской задолженности нужно проводить исключительно по каждому обязательству отдельно. Причиной для этого могут служить результаты инвентаризации, письменные подтверждения или распоряжение руководителя предприятия.

Образец приказа о списании дебиторской задолженности: образец 2 (скачать).

Списание безнадежной ДЗ не является фактический аннулированием долга, поэтому в течение пяти лет после списания дебиторская задолженность отражается в балансе. И на протяжении всего периода нужно следить за финансовым состоянием должника, не появилась ли у него возможность погасить долг.

К содержанию

9. Отчет по дебиторской задолженности

Для руководителя важно иметь представление о том, какое количество средств он может использовать, когда будут следующие поступления и на основании отчета продумывать свои действия относительно финансов. Так же по данным отчета можно дать оценку дебиторской задолженности каждого клиента, кто ответственно совершает платежи, а кто даже не понимает важности своевременной уплаты долга.

Образец расшифровки дебиторской и кредиторской задолженности образец: образец 3 (скачать).

К содержанию

10. Продажа и покупка дебиторской задолженности

Если у вас нет ни малейшего желания разбираться с должниками, но желаете вернуть средства, вы можете продать дебиторскую задолженность, если есть лица, каковым это будет интересно. Зачастую это люди, которые сами имеют долг перед дебитором. Предприятие имеет возможность купить дебиторскую задолженность, по более низкой цене, так сказать со скидкой, а затем предъявить должнику документы и потребовать возврата долга по полной стоимости. Для продажи задолженности согласия должника не нужно, достаточно будет его известить о продаже долга.

Оптимизация системы продаж предприятия и минимализация рисков в работе с дебиторской и кредиторской задолженностями

Дебитор и кредитор в одном лице: возможен ли «сомнительный» резерв | Журнал «Главная книга»

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 14 января 2011 г.

Содержание журнала № 2 за 2011 г.

О.Г. Хмелевской, юрист

Часто деловые отношения между контрагентами не заканчиваются одной сделкой. И может случиться, что ваш кредитор станет вашим же дебитором. К примеру, он вам оказал услуги, а вы ему поставили товары, но никто друг другу ничего не платил.

А иногда в рамках одного договора отгружают несколько партий товара. При этом поставщик не отгрузил часть товаров из той партии, которую покупатель оплатил, и в то же время покупатель не полностью рассчитался по уже поставленным товарам. Таким образом, в рамках одного договора у обеих сторон возникает и дебиторская, и кредиторская задолженность. Можно ли создавать резерв по сомнительным долгам для целей налогообложения прибыли в таких случаях?

Кто и как создает резерв по сомнительным долгам

Сомнительным признается любой долгп. 1 ст. 266 НК РФ:

- возникший в связи с реализацией товаров, выполнением работ, оказанием услуг;

- не погашенный в установленные договором сроки;

- не обеспеченный залогом, поручительством, банковской гарантией.

Если контрагент одновременно ваш «сомнительный» дебитор и кредитор, то вы можете создать резервы по долгам

Соответственно, включить в резерв по сомнительным долгам дебиторскую задолженность может только поставщик. Покупатель же на такое «счастье» рассчитывать не может, поскольку у него дебиторка связана с авансом, а не с реализацией.

Итак, если вы — поставщик и у вас выполняются все условия для создания резерва по сомнительным долгам, то вы вправе включить в резерв по сомнительным долгам:

Ну и, само собой, общая сумма резерва по сомнительным долгам не может быть более 10% от выручки отчетного (налогового) периодап. 4 ст. 266 НК РФ. Других ограничений нет.

СИТУАЦИЯ 1. Дебиторка и кредиторка по разным договорам

Вспомним, что обязательство прекращается полностью или частично зачетом встречного однородного требования, срок которого наступилст. 410 ГК РФ. А поскольку для зачета достаточно заявления одной стороны, налоговые органы иногда делают вывод, что дебиторская задолженность контрагента, являющегося одновременно и вашим кредитором, не является сомнительной и не включается в резерв. Минфин тоже считает, что в резерв можно включить только разницу между дебиторской и кредиторской задолженностью одного контрагентаПисьмо Минфина России от 06.08.2010 № 03-03-06/1/528.

В судебной практике нет однозначного подхода к решению этого вопроса. ФАС Волго-Вятского округа и ФАС Западно-Сибирского округа считают, что если есть возможность провести зачет взаимных требований, то для включения дебиторки в резерв по сомнительным долгам нет основанийПостановления ФАС ВВО от 16.11.2009 № А29-7170/2008; ФАС ЗСО от 19.08.2009 № Ф04-6065/2008(12933-А67-26). Правда, в этих спорах речь шла о контрагентах — взаимозависимых лицах. ФАС Центрального округа и Девятый арбитражный апелляционный суд указывают, что зачет — это право, а не обязанность. Пока нет заявления о зачете — нет и зачета. Поэтому ничто не мешает налогоплательщику включить дебиторскую задолженность при наличии кредиторской в резерв по сомнительным долгамПостановления Девятого арбитражного апелляционного суда от 07.07.2008 № 09АП-5378/2008-АК, 09-АП-5379/2008-АК; ФАС ЦО от 18.03.2009 № А09-7845/07-20.

СИТУАЦИЯ 2. Дебиторка и кредиторка по одному договору

В случаях, когда речь идет о дебиторской и кредиторской задолженности не только по одному контрагенту, но еще и по одному договору, резерв по сомнительным долгам по такой задолженности уж точно не оставит налоговиков равнодушными. Но и здесь отстоять правомерность создания резерва можно.

Ведь обязательство прекращается полностью или частично зачетом именно однородного требованияст. 410 ГК РФ. В нашем случае об однородности требования и речи быть не может: поставщик вправе требовать от покупателя деньги, а покупатель, в свою очередь, может требовать поставки товарап. 1 ст. 454, ст. 506 ГК РФ. А раз зачет невозможен, то и претензии, возникшие по этому основанию, будут необоснованными.

Зачет возможен

Зачет невозможен

Еще одним аргументом в споре будет то, что Минфин допускает создание резервов в таких случаяхПисьмо Минфина России от 16.03.2010 № 03-03-06/1/142.

***

Конечно, любимую фразу налоговиков «необоснованная налоговая выгода» вы наверняка услышите, но в налоговом законодательстве нет препятствий для создания резерва по сомнительным долгам при наличии дебиторской и кредиторской задолженности по одному и тому же контрагенту.

Другие статьи журнала «ГЛАВНАЯ КНИГА» на тему «Дебиторка / кредиторка»:

2019 г.

- Как списать проблемную дебиторку, не дожидаясь истечения 3 лет, № 9

- Как обеспечить получение оплаты от должника, № 6

- Учетные последствия мирового соглашения при увеличении цены, № 19

- Мировое соглашение об уменьшении цены: как отразить в учете, № 18

- Накапливать дебиторскую задолженность не стоит, № 15

2018 г.

- Аванс заплатили, а товар не получили: что с налогами, № 9

- Покупатель — банкрот: безопасное исполнение сделки, № 5

- Налоговые последствия уступки требования, № 20

- Поправки в ГК РФ: что нового?, № 11

2017 г.

- Долги в у. е., возникшие до 2015 года: учет и списание, № 3

- Тест: учет денег в лопнувшем банке, № 24

- Проблемная дебиторка: списать или взыскать?, № 23

- Применять досудебный порядок можно реже, № 14

- Вам заплатили «за того парня»: что делать, № 11

Дебиторская задолженность (понятие): что это простыми словами

Привычные для бухгалтеров термины плавно вливаются в жизнь обычных россиян и предпринимателей. Для того чтобы понимать о чем говорят в новостях, либо что подразумевают контрагенты, когда оперируют словами «дебиторка» или «кредиторка» следует разобраться в терминологии. Бробанк разъяснит, что такое дебиторская задолженность, и в чем ее отличие от кредиторской.

Описание «дебиторской задолженности» простыми словами

Дебиторская задолженность, она же дебиторка — это все суммы, которые контрагенты, граждане, компании или другие должники обязаны заплатить предприятию или индивидуальному предпринимателю. Если описать дебиторку простыми словами, то это все неоплаченные долги, которые находятся в балансе по дебетовому счету. Это может быть долг подрядчика, неоплаченный счет за товар или услугу со стороны покупателя или расчет с другими подотчетными лицами.

Дебиторская задолженность относится к имущественным активам, поэтому подлежит обязательной инвентаризации, которую проводят независимо от срока погашения. В состав дебиторки входят не только денежные долги, но и другие неисполненные обязательства. Чтобы понимать, когда речь идет о дебиторской задолженности, приведем несколько примеров:

- компания поставила товар или оказала услуга, а расчета не было;

- переведена предоплата за услугу, но она не была оказана;

- предприниматель или предприятие выдали заем сотруднику;

- в налоговую службу, пенсионный или другой фонд было перечислено больше средств вследствие бухгалтерской ошибки:

- непоступившие товары с частичной или полной предоплатой, которые будут позже переданы от контрагента.

Кроме того к появлению дебиторки могут привести:

- недобросовестность контрагента;

- финансовая нестабильность или банкротство поставщика;

- ошибка компании или банка, которая допущена при проведении платежа.

Каждая из таких операций приводит к формированию дебиторской задолженности по счетам предприятия или ИП.

Что хорошего и плохого в дебиторке

Без дебиторской задолженность никакой бизнес в принципе невозможен, разве что все контрагенты будут рассчитываться только по предоплате. Но большинство партнеров предпочитают схему постоплаты, когда вначале поступает товар или оказывается услуга, а потом происходит расчет. Поэтому при завоевании новых рынков сбыта и расширении клиентской базы дебиторка неизбежна.

С другой стороны отсрочка платежа выгодна для обеих сторон: покупатель получает «чужие» оборотные средства, а продавец новый рынок сбыта. Главное в этом случае не накапливать много долгов.

Большая дебиторская задолженность негативно сказывается на финансовом состоянии компании. Оборотные средства не поступают на счета, и наступает стагнация. Чем больше объем задолженности, тем выше риск ее невозврата. Это может пагубно сказаться на устойчивости бизнеса.

У предприятия или предпринимателя постепенно иссякает источник средств для ведения дел. Приходится для удержания на плаву ожидать возврата дебиторки или открывать собственную кредиторскую задолженность. В этом случае уже свой долг требует затрат на возврат и комиссию, которые устанавливают кредиторы.

Различия между кредиторской и дебиторской задолженностью

Начинающие предприниматели иногда могут считать, что хорошо, когда есть дебиторская задолженность и плохо, когда есть кредиторская. В обывательском понимании дебиторка — всё что должны вам, кредиторка — всё что должны вы.

Отсутствие долгов в пользу ИП со стороны контрагентов говорит об осторожной стратегии. Из-за боязни рискнуть предприниматель работает только по предоплате либо расчетами в день поставки. Но такой подход в длительной перспективе невозможен. Тем более, что он лишает бизнес части прибыли, которую могут приносить добросовестные плательщики.

Кредиторская задолженность более показательный параметр. Многие компании могут обходиться почти полностью без нее. Но с расширением клиентских связей, все равно возникают договорные отношения с частичными предоплатами, либо клиент берет взаймы у других кредиторов.

Даже сформированный фонд заработной платы, сумма для выплаты дивидендов акционерам или объем начисленных налогов относятся к кредиторской задолженности. Поэтому правильнее оценивать не наличие дебиторки и кредиторки как таковых в балансе предприятия, а обращать внимание на их соотношение.

Если не использовать бухгалтерские формулы, то вкратце можно сформулировать такие тезисы:

- Когда кредиторка выше дебиторки у компании недостаточно собственных финансов. Просматриваются определенные проблемы с устойчивостью. Но при этом в расчет принимаются и другие ресурсы компании.

- Если дебиторка в разы выше кредиторки, то компания экономически здорова, надежна и платежеспособна.

Важно помнить, что существенный перекос ни в одну, ни у другую сторону невыгоден для стабильного бизнеса.

Виды дебиторки

Классифицируют дебиторскую задолженность по нескольким признакам. С точки зрения бухгалтерии, обращают внимание период, за который долги будут погашены. По этому критерию выделяют:

- Краткосрочную или текущую дебиторку. Ее срок погашения меньше 12 месяцев. Если задолженность изначально была долгосрочной, но постепенно ее срок стал меньше календарного года, она будет переведена в категорию текущей.

- Долгосрочную. Дебиторская задолженность относится к этой категории, если контрагент по условиям договора проведет расчет с компанией не раньше, чем за 12 месяцев.

По типу оплаты дебиторские задолженности бывают:

- Срочные, реальные или нормальные долги, когда максимальный срок выплаты, прописанный в договоре, не истек.

- Просроченные возникают в том случае, когда контрагент не исполнил обязательства в ту дату, которая указана в контракте. Внутри этого типа различают сомнительную и безнадежную задолженность.

Сомнительная и безнадежная дебиторская задолженность

Сомнительной задолженность со стороны дебитора не может стать до тех пор, пока не истечет срок оплаты. Если конкретной даты в договоре с контрагентом нет, то ее определяют субъективно исходя из характера и содержания аналогичных сделок. Кроме того сомнительным долг может быть признан не только исходя из даты, но когда в СМИ или других источниках опубликовали информацию о финансовых трудностях контрагента. Как только появляются подозрения, что дебиторка может стать сомнительной бухгалтерия начинает формировать резервы под нее.

Безнадежным долг дебитора становится тогда, когда у компании нет шансов его вернуть. Это происходит в двух случаях:

- Истек срок исковой давности. Период исчисляется от даты, когда началась просрочка с даты исполнения обязательств дебитором. Максимальный период — 3 года.

- Обязательство невозможно исполнить. Например, компания была признана банкротом и исключена из реестра юрлиц. Но если дебитор индивидуальный предприниматель, то даже после снятия с учета он продолжает отвечать по долгам своим имуществом. Задолженность ИП будет признана безнадежной, если он начнет процедуру личного банкротства и судебным приставам не будет из чего взимать долги.

Очень редко дебиторка сразу становится безнадежной. Обычно процесс начинается с сомнительной. Какой формировать резерв под сомнительную задолженность компания решает после проведения инвентаризации.

Способы снижения сомнительной и безнадежной дебиторки

Каждый предприниматель сталкивается с дилеммой: затормозить средства в дебиторке или упустить выгоду, отказывая потенциальным клиентам. Поэтому важно заранее определить максимальный размер дебиторской задолженности с учетом стоимости заемных средств, которые понадобится взять до момента расчета должников. Кроме того не упустить момент, что не все контрагенты могут быть финансово дисциплинированными. А также включить вероятность форс-мажоров и других непредвиденных просрочек при зачислении средств.

Чтобы минимизировать риски возникновения сомнительных и невозвратных долгов можно использовать такие инструменты:

| Наименование | Описание |

| Авансовые расчеты | Если все договора будут предусматривать 100% предоплату, то большая часть дебиторки не сформируется. Минус — не все клиенты готовы работать по такой схеме, а это напрямую отразится на прибыли и упущенных выгодах. Вариант подходит только для монополистов или сфер, где очень низкая конкуренция. |

| Обеспечение сделки | В качестве обеспечения может выступать залог, поручительство или банковская гарантия. При нарушении договорных обязательств гарант берет на себя обязательства по исполнению расчетов. Либо в распоряжение предприятия переходит залог-обеспечение поставщика. |

| Аккредитив | При таком варианте расчетов в сделке принимает участие банк, который оформляет аккредитив. Деньги поступают не напрямую продавцу, а на спецсчет в банке. После этого банк информирует поставщика о зачислении средств, а тот отгружает товар или оказывает услугу. Когда поставщик предоставляет в банк документы об исполнении обязательств, то получает расчет. Аккредитивная форма расчетов защищает интересы и продавца и покупателя, но за услугу понадобится платить третьей стороне — банку. |

Для снижения рисков до заключения договора следует провести экспертизу контрагента:

- проверить состояние основных фондов и уровень платежеспособности партнера;

- узнать информацию о компании и ее авторитетности в сфере;

- проверить включение в госреестр;

- на сайте ФССП промониторить на наличие возбужденных дел и исполнительных производств в отношении компании;

- выяснить всю доступную информацию о руководителе и финансово-ответственных лицах.

Кроме того важно уделить внимание тем представителям контрагента, которые подписывают договора. Проверить их полномочия и права на такие действия, чтобы сделка была законной.

Что делать с проблемной дебиторкой

Когда долг уже отнесен к сомнительной дебиторке, для компании, которой должны, еще не все потеряно. В-первую очередь следует запустить процесс планомерной работы по взысканию долга. Законные методы состоят из таких этапов:

- Первым шагом должнику следует признать свою компанию банкротом. Такое развитие событий подходит не всем бизнесменам. Поданная жалоба в налоговую службу со стороны дебитора стимулирует контролирующие органы на усиление внимание к компании-должнику. В некоторых случаях это приводит к ускорению процесса расчета по сомнительной дебиторской задолженности.

- Продать дебиторку коллекторскому агентству. Сумма, которое заплатят при выкупе, редко превышает 30-50% от общего долга. Но если компания отчаялась вернуть свои деньги, то такой подход поможет уменьшить понесенные убытки.

- Подать судебный иск. При этом срок долга должен не превышать 3 года с момента возникновения. Дело рассматривается от 2 до 6 месяцев.

- На следующем этапе работа проходит с судебными приставами, которые помогают вернуть дебиторку.

- Обращение в банк должника. Когда вынесено судебное решение банк обязан его исполнить. Если на счетах должника остались деньги, то они будут направлены на расчеты по обязательствам.

- Если ничего не помогло, и дебиторка осталась, то останется ее только списать за счет собственного сформированного резерва.

Еще один способ минимизировать риски невозврата дебиторской задолженности — застраховать ее. В страховом договоре прописывают условия страхового случая, правила оценки платежеспособности поставщика и другие пункты, которые помогут отрегулировать действия сторон.

Соотношение дебиторской и кредиторской задолженности

Обновление: 11 августа 2017 г.

В ходе управления предприятием необходимо поддерживать баланс между размерами различных видов задолженности, так как несоблюдение оптимальных размеров соотношения может свидетельствовать о неэффективном использовании имеющихся средств предприятия. И поэтому так важно контролировать соотношение дебиторской и кредиторской задолженности.

Как рассчитать соотношение

В процессе ведения бизнеса у предприятия возникают различные виды задолженности, когда предприятие оказывается должно поставщикам, персоналу и прочим кредиторам, но и различные контрагенты имеют задолженность перед предприятием (подотчетные лица, покупатели).

Коэффициент, показывающий, каково соотношение между суммами задолженности дебиторов и обязательств перед кредиторами рассчитывается как частное от деления, где в числителе отражается сумма всей имеющейся у данного хозяйствующего субъекта дебиторской задолженности, а в знаменателе – сумма всех имеющихся обязательств перед кредиторами. Формулу для расчета коэффициента, по которому производится расчет соотношения дебиторской и кредиторской задолженности, можно представить в виде формулы 1.

К = сумма дебиторской задолженности / сумма кредиторской задолженности (1)

Что показывает и каков оптимальный показатель соотношения

Показатель, рассчитанный на основании формулы 1, показывает, какая сумма дебиторской задолженности приходится на один рубль обязательств перед кредиторами.

Оптимальным считается показатель, равный единице, что означает равенство между задолженностью дебиторов хозяйствующему субъекту и обязательствами перед кредиторами.

В качестве оптимального допускается значение показателя равным 0,9, что означает, что обязательства перед кредиторами могут быть не более 10% дебиторской задолженности.

Если соотношение отклоняется от оптимального. Что это значит?

Получение коэффициента менее единицы означает превышение кредиторской задолженности над дебиторской. Если коэффициент, учитывающий соотношение данных видов задолженности, получается более единицы, то это свидетельствует о превышении дебиторской задолженности над обязательствами перед кредиторами.

Отклонения в ту или иную сторону от оптимального показателя соотношения могут создавать угрозу для финансового положения предприятия:

- в случае получения коэффициента более единицы, свидетельствующего о том, что на предприятии на конкретную дату сумма дебиторской задолженности больше, чем сумма кредиторской задолженности, означает то, что происходит отвлечение денежных средств из оборота предприятия. Это влечет за собой риск необходимости привлечения кредитов и займов при нехватке средств для обеспечения деятельности хозяйствующего субъекта. Кредиты банков или займы могут быть дорогостоящими, что отрицательно может повлиять на финансовое состояние предприятия;

- в случае получения коэффициента менее единицы, свидетельствующего о том, что на предприятии на конкретную дату сумма кредиторской задолженности больше, чем сумма дебиторской задолженности, создает угрозу финансовому положению предприятия за счет вероятности невозможности погашения своих обязательств ввиду отсутствия средств.

Пример расчета соотношения

Приведем пример расчета соотношения между различными видами задолженности на основе ООО «Микрон» за 2014 – 2016 гг.

Данные для расчета представлены в таблице 1.

Таблица 1. Расчет соотношения различных видов задолженности ООО «Микрон» за 2014 – 2016 гг.

| Показатель | 2014 г. | 2015 г. | 2016 г. | Изменения | |

|---|---|---|---|---|---|

| 2015 г. к 2014 г. | 2016 г. к 2015 г. | ||||

| Задолженность дебиторов, тыс. р. | 17890 | 20167 | 16432 | +2277 | —3735 |

| Обязательства перед кредиторами, тыс. р. | 19567 | 18348 | 37564 | —1219 | +19216 |

| Соотношение дебиторской и кредиторской задолженности, р. | 0,91 | 1,09 | 0,43 | +0,18 | —0,66 |

Как видно из представленных данных в таблице 1, задолженность дебиторов в ООО «Микрон» в 2014 году составляла 17890 тыс. р., а обязательства перед кредиторами – 19567 тыс. р. Коэффициент, отражающий соотношение между этими видами задолженности в 2013 году, составляет: 17890 / 19567 = 0,91. Полученный результат означает, что на 1 рубль задолженности кредиторов приходится 0,91 рубля дебиторской задолженности и данный показатель находится в рамках оптимального соотношения.

В 2015 году задолженность дебиторов составляет 20167 тыс. р., обязательства перед кредиторами – 18348 тыс. р., соотношение между ними составляет: 20167 / 18348 = 1,09. Полученный результат свидетельствует о том, что в 2015 году задолженность дебиторов превышает обязательства перед кредиторами и на один рубль кредиторской задолженности приходится 1,09 рубля дебиторской.

В следующем, 2016 году соотношение между задолженностью дебиторов и обязательствами перед кредиторами составляет 16432 / 37564 = 0,43, что намного ниже приемлемого значения, которое находится в диапазоне от 0,9 до 1. В 2016 году на один рубль обязательств перед кредиторами приходится всего 0,43 р. дебиторской задолженности, что создает угрозу финансовому положению предприятия за счет вероятности невозможности погашения своих обязательств ввиду отсутствия средств.

Также читайте:

Дебиторская и кредиторская задолженности: в чем отличие?

Для успешного ведения бизнеса компании и предприниматели взаимодействуют с третьими лицами, заключая сделки.

Это могут быть поставщики сырья, реализаторы продукции, коммунальные службы, банковские и иные структуры. В результате взаиморасчетов возникают долговые обязательства, в том числе по кредитным договорам. Рассмотрим, что такое дебиторская задолженность и как ее погасить.

Отличие кредита от дебита

Отличия между кредиторской и дебиторской задолженностью проявляются в форме обязательств. В первом случае одна организации имеет финансовые долги, которые могут выражаться в следующем:

- задолженность за товары/услуги перед контрагентами;

- невыплата заработной платы;

- неуплата налогов и сборов.

Дебиторская задолженность — это долг ваших партнеров по сделке, который вы вправе взыскать в установленным законом порядке.

Оборачиваемость дебиторской задолженности

Под оборачиваемостью дебиторской задолженности следует понимать срок погашения долга за услуги/товар. Это позволяет максимально точно характеризовать финансовую стабильность контрагента.

Читайте также

Как рассчитывается оборачиваемость дебиторской задолженности

Коэффициент оборачиваемости дебиторской задолженности

Наши юристы рекомендуют провести анализ платежеспособности контрагента прежде чем вступать с ним в финансовые договоренности. Учет дебиторской задолженности требует правомерного анализа, включая коэффициент оборачиваемого долга, который можно подсчитать по стандартной формуле.

Рассмотрим, что такое коэффициент задолженности и для каких целей он исследуется. В случае дебиторского долга он позволяет определить выручку контрагента на 1 рубль долга, что является показателем ликвидности компании.

Формула для расчета:

- коэффициент = выручка за 1 год/среднее значение долга/100

- средняя ДЗ (дебиторская задолженность) = (начальная ДЗ + ДЗ на дату расчета)/2.

Для определения текущей ликвидности в числитель включают все оборотные активы, в том числе запасы, финансовые вложения и дебиторку. В знаменатель — долговое обязательство, которое должно быть выплачено в течение 1 года. Норма полученного значения не должна быть менее 2. При результате 1 и меньше организация не сможет рассчитаться по долгам даже в случае массовой распродажи имеющихся активов.

Читайте также

Регистрация и права ребенка, рожденного в гражданском браке

С несостоятельным контрагентом невыгодно оформлять сделки — это негативно отразится на вашей компании и ее стабильности.

Анализ дебиторской задолженности

На практике для анализа используются различные методы:

- оценка оборачиваемости;

- итог по отчислениям активов в счет текущих долговых обязательств по дебиторской задолженности;

- анализ долгов по каждому контрагенту;

- динамика за последние годы — горизонтальный анализ;

- соотношение долгов внутри дебиторской задолженности — вертикальный анализ;

- сравнение роста долгов;

- исследование оснований для неплатежеспособности компании;

- исчисление процента невозврата по ДЗ;

- изучение платежеспособности всех действующих и потенциальных контрагентов;

- выявление абсолютно безнадежных долгов, что требует формирование резерва на сумму сомнительного долга и т.д.

Обратите внимание!

При сопоставлении дебиторской и кредитной задолженности на основании бухгалтерского баланса определяется ликвидность организации — абсолютная и текущая.

Отражение дебиторских обязательств

Как дебиторская, так и кредиторская задолженность обязательно фиксируются в бухгалтерском балансе и приложении к документу.

В данном случае следует учитывать сумму недоимки на начало и конец года. Также стоит определить срок оплаты, что указывает на краткосрочность (до 12 мес.) и долгосрочность (свыше 12 мес.) обязательств.

Виды дебиторской задолженности

Она может быть нормальной и просроченной. Под нормальным долгом подразумеваются:

- обязательства за товары и услуги до окончания установленного срока расчета;

- авансовый платеж по договору;

- выплаты наличных средств на командировку и хозяйственные нужды до окончания срока отчетности по тратам.

Просроченная дебиторская задолженность наступает:

- при нарушении выплат в установленные соглашением сторон сроки;

- отсутствие отчета по полученным авансовым платежам и тратам.

Просроченные долги подразделяются на сомнительные и безнадежные — неуплата в установленный по договору срок или вследствие ликвидации компании, а также по иным обстоятельствам.

Перевод сомнительного долга в безнадежный возможен по следующим основаниям:

- срок исковой давности прошел — он составляет 3 года;

- невозможность исполнения обязательств;

- ликвидация дебитора;

- вынесено решение государственным/муниципальным органом о безнадежности долга.

Обратите внимание!

С 1 января 2018 года безнадежный долг граждан вследствие банкротства будет полностью аннулирован (они признаются погашенными).

Инвентаризация дебиторской задолженности

Инвентаризация дебиторки проводится перед началом бухгалтерского отчета, не менее 1 раза в год. При формировании резерва по сомнительных долгам компания должна проводить эту процедуру ежеквартально или ежемесячно, что позволяет точно определить сумму резерва.

Списание дебиторской задолженности

Списать безнадежный долг или отсрочить его можно на добровольной основе или в ходе судебного разбирательства. Получить отсрочку по сроку давности можно в следующих ситуациях:

- ваш должник принял акт сверки, поставив свою подпись;

- была выдвинута просьба об отсрочке платежа в письменной форме;

- произведены выплаты неустойки/процентов;

- оформлено дополнительное соглашение о признании обязательств;

- подан иск, который был принят судом к рассмотрению.

Если срок был прерван по определенным причинам, то давность дебиторской задолженности начинает исчисляться заново. Она не может превышать 10 лет с начала долговых обязательств.

Процедура списания

Списание долга и порядок процедуры зависит от наличия резерва по сомнительным долгам. При его наличии делается запись о списании долга за счет установленного лимита.

В случае превышения суммы резерва разница переходит в счет иных расходов — Дт 91.2 Кт 62 и т.д. Учтенный долг по списанию в течение 5 лет фигурирует по дебету счета 007, а по истечении данного периода списывается безвозвратно.

Обратите внимание!

При отсутствии резерва составляются проводки, которые также хранятся на протяжении 5 лет.

В налоговом учете списание ДЗ может проводиться только при налоге на прибыль методом начислений. Если вы работаете по УСН, ЕНВД, а также ОСНО, то учесть безнадежный долг в счет резерва, указав об этом в налоговой отчетности, не получится.

Взыскание дебиторской задолженности в судебном порядке следует проводить при поддержке компетентных адвокатов.

Управление дебиторской задолженностью

Какие меры следует предпринять для урегулирования дебиторской задолженности руководителю организации:

- контроль над оборотом документов;

- грамотное оформление договора с контрагентами (лучше под руководством опытных юристов), который включает:

- обязательства обеих сторон;

- сроки по платежам;

- порядок выплат;

- ответственность;

- проверка контрагентов на платежеспособность, что является главным звеном для правильного распределения активов компании не в убыток, а в доход.

Погашение дебиторской задолженности

Оно подразумевает несколько этапов в досудебном и судебном порядке. Для мирного разрешения конфликта следует предпринять несколько действий:

- при задержке следует устно и письменно уведомить контрагента о долге;

- при превышении срока 30 дней необходимо направить претензию;

- для правильного решения спора согласно законодательству к делу следует привлечь опытных юристов.

Обратите внимание!

В случае неуплаты ДЗ более 90 дней вам следует направить иск в суд о взыскании.

Потребуется предоставить пакет документов:

- подтверждение факта невыплаты первичными документами по товару, услугам, денежным переводам и иным обязательствам;

- бухгалтерский отчет;

- анализ поступлений от контрагента с открытыми долгами на дату обращения.

Нарушение порядка судопроизводства, бухгалтерской и налоговой отчетности предусматривает административную или уголовную ответственность.

Образец искового заявления о взыскании задолженности

iskovoe-zayavlenie-o-vziskanii-debitorskoi-zadolgennosti.docx ≈ 14 КБ

Мы не рекомендуем вам составлять документ самостоятельно. Обратитесь к юристу!

Скачать образец

Часто задаваемые вопросы

Снимаются ли долговые обязательства с ИП после его ликвидации?

Нет, ИП несет ответственность по долгам не только как предприниматель, но и как физлицо. Это предусматривает реализацию его личного имущества, за исключением случаев банкротства, что будет актуально с 01.01.2018 г.

Какие сроки для погашения дебиторской задолженности?

Срок исковой давности составляет 3 года. По сомнительным долгам с 01.01.2018 года уменьшение кредиторской задолженности исчисляется с даты возникновения первого случая при условии наличия нескольких обязательств в разное время.

Когда с гражданина списывается долг как безнадежный?

Если физлицо признано банкротом после 1 января 2018 года, его освобождают от всех долговых обязательств, включая банковские обременения.

По другим вопросам, касающимся дебиторской и кредиторской задолженности, новых поправок в законодательство РФ можно получить консультацию на сайте или по контактному телефону.

Резюме

Не все долги могут быть ликвидированы безвозвратно по действующим нормативам. В результате подобной оплошности со стороны кредитора он будет вынужден участвовать в сложных процедурах по взысканию платежей с контрагентов, что требует юридических познаний и временных затрат. Правильный подход к ситуации позволит избежать проволочек в последствии.