Маржа це: Неприпустима назва — Вікіпедія

Как посчитать маржу? | Logaster

Содержание:

1.Понятие маржи

2.Маржа и наценка: в чем разница

3.Как рассчитать маржу онлайн?

4.Как рассчитать маржу с помощью Excel

Начиная свое дело, большинство предпринимателей не знакомо со многими экономическими понятиями и процессами. Тем не менее со временем и это приходиться осваивать. Ведь владельцы бизнеса всегда заинтересованны в развитии и увеличении доходов их детища.

Одним из ключевых понятий, которые помогают увидеть объективную картину состояния дел, оценить рентабельность и понять, как вывести компанию на следующий уровень, является понятие маржи.

В этой статье мы будем разбираться, что же такое маржа, что даст понимание ее показателей, узнаем, чем она отличается от наценки и познакомимся со способами расчета — самостоятельно, с помощью онлайн-калькуляторов и Microsoft Excel.

Понятие маржи: что означает этот показатель и зачем он нужен бизнесу?

Маржа — это соотношение между покупной и продажной ценой товара. Чаще всего экономисты рассчитывают маржу в процентах по простой формуле:

Чаще всего экономисты рассчитывают маржу в процентах по простой формуле:

Прибыль/Доход × 100% = Маржа

Например, если маржа компании составляет 27%, каждый доллар выручки приносит 27 центов прибыли. Оставшиеся 73% — это расходы компании. Эти расчеты показывают насколько эффективна компания в коммерческом плане, другими словами — насколько хорошо ей удается превращать доход в прибыль.

Чтоб оценить рентабельность предприятия, его результативность, нам следует копнуть еще чуть глубже и познакомиться с понятием валовой маржи (ВМ). Формула ее расчета несложна:

Сумма выручки от продаж — Сумма расходов на изготовление товара = ВМ

Понимая объемы ВМ, можно понять и объемы чистой прибыли. Для этого из суммы выручки необходимо вычесть:

- расходы на изготовление товара или стоимость работы людей, предоставляющих услугу;

- налоги

- задолженности;

- бытовые и коммунальные затраты.

Таким образом, получив и проанализировав эти показатели, мы увидим цельную картину о состоянии дел в компании и поймем — где находятся тонкие места, что нужно доработать и где сработали эффективно.

Маржа и наценка: в чем разница

Еще одно понятие, с которым мы сталкиваемся в контексте темы о марже — наценка. При этом далеко не все понимают разницу между этими терминами. Давайте разбираться.

Если не вдаваться в подробности, маржа — это доход, который получает компания за вычетом расходов. А наценка – это надбавка к себестоимости. Цель наценки прежде всего — покрытие издержек: расходы на доставку, реализацию и т.д. Для того, чтоб окончательно расставить все точки над I, разграничив понятия, мы просто запомним формулы.

Мы уже знаем, что маржу мы рассчитываем:

Прибыль/Доход × 100% = Маржа

А вот, чтоб рассчитать процент наценки, мы воспользуемся формулой:

(Отпускная цена — Себестоимость)/Себестоимость * 100 = Наценка

Т. е., если компания приобрела товар за 60 долларов, а продала его за 80, прибыль составит 20 долларов, а значит маржа равна: 20/80 * 100 = 25%

е., если компания приобрела товар за 60 долларов, а продала его за 80, прибыль составит 20 долларов, а значит маржа равна: 20/80 * 100 = 25%

Тогда как торговая наценка будет: (80 — 60) / 60 * 100 = 33,33%

Как рассчитать маржу онлайн?

Сегодня есть сотни возможностей автоматизации процессов в бизнесе. Расчет экономических показателей не стал исключением. Это касается не только калькуляторов маржи. Некоторые из сервисов позволяют оценить рентабельность бизнеса в целом. Такие опции значительно облегчают жизнь современному бизнесмену — как начинающему, так и бывалому, ведь это существенно экономит время и снижает риск допущения ошибок.

Мы подготовили свой топ-5 бесплатных сервисов расчета маржи онлайн.

Kalku

Бизнес калькулятор расчета маржи позволяет получить коэффициент рентабельности бизнеса в процентах. Результат показывает наценку в процентах от себестоимости.

Результат показывает наценку в процентах от себестоимости.

Кроме того, доступны три опции расчета: расчет себестоимости продаж, валовых продаж или розничной цены, абсолютное значение наценки или скидки.

Profit Margins Calculator

Простой в использовании калькулятор в несколько кликов поможет вам рассчитать чистую и валовую маржу. Если у вас возникли трудности в понимании экономических терминов, загляните во вкладку Термины (Definitions). Там вы найдете их определение и формулы, по которым тот или иной показатель рассчитывается.

Omnicalculator

Платформа предоставляет набор разных бизнес-калькуляторов, с которыми вы сможете рассчитать цену по рентабельности, наценку, валовую прибыль, цены на продукты с учетом НДС и без него. К тому же есть возможность печати полученных результатов.

Сalculatestuff

Введите себестоимость продукта (Cost price) и цену продажи (Selling price), нажмите на кнопку расчета (Calculate) и вы получите процент вашей маржи. Сервис предоставляет ссылку на полученный результат, и возможность поделиться им с помощью Twitter и Facebook.

Сервис предоставляет ссылку на полученный результат, и возможность поделиться им с помощью Twitter и Facebook.

Calculator.net

Калькулятор представлен только на английском языке, тем не менее предлагает объяснения каждого используемого термина. Здесь вы сможете рассчитать рентабельность производства и продаж продукта или ведения бизнеса в целом. Укажите любые два значения, чтобы рассчитать третье.

Как рассчитать маржу с помощью Excel: пошаговая инструкция

Случается и такое, что интернета под рукой нет. Но если есть рабочий ПК, Microsoft Excel поможет рассчитать размер прибыли, просто создайте таблицу и введите правильную формулу. Не забудьте сохранить себе пошаговую инструкцию расчета маржи в Excel.

- Создайте новую таблицу в Microsoft Excel. Введите в таблицу следующие данные:

столбец А — Цена продажи; столбец B — Себестоимость; столбец С — Прибыль; столбец D — Маржа.

- В каждую колонку внесите соответствующие цифры.

- В колонке С подсчитываем прибыль. Эти результаты нам понадобятся для расчета маржи. Для этого, выделив ячейку С2, вводим в строку формул: =(A2-B2), затем нажимаем Enter.

4. Теперь подсчитаем маржу в столбце D. Для этого в ячейке D2 вводим формулу: =C2/A2*100 и нажимаем Enter. Эта формула рассчитает процентное значение маржи.

Управление бизнесом сегодня — не самая простая задача для предпринимателя. Но для того чтоб это было максимально комфортно, существует множество способов, например онлайн-сервисы как Logaster.

Сегодня мы говорили о важных понятиях и приемах их применения на практике. Надеемся, что у нас получилось придать вам уверенности и дать вам несколько инструментов для еще более эффективного менеджмента вашего дела.

Контент-маркетолог компании Logaster. Знает все о бизнесе и охотно делиться этими знаниями с читателями. Интересуется историями успеха известных брендов. Главный интервьюер успешных клиентов Logaster.

Интересуется историями успеха известных брендов. Главный интервьюер успешных клиентов Logaster.

Маржа (gross profit) ᐈ простыми словами, формулы расчёта

Содержание:

Маржинальность

«Чистая маржа»

Валовая маржа

Маржа и наценка. В чем разница?

Итоги

Маржа – это финансовый показатель, который отображает соотношение между прибылью и себестоимостью товара или услуги. Довольно часто начинающие предприниматели делают простую ошибку, соотнося маржу к себестоимости. Здесь следует кое-что прояснить. В финансовом эквиваленте маржа и выручка равны между собой, однако, в отличии выручки, которая соотносится к себестоимости, маржа сравнивается с общими доходами от объема реализуемого товара. Поэтому процент маржи (а этот показатель измеряется в процентах) будет ниже чем процент прибыли.

Определить показатель маржи просто. Он определяется с помощью такой формулы:

Маржа = (доход — себестоимость) * 100 / доход

Таким образом получаем процент маржи.

Например, компания реализовала продукцию на сумму в 30000. Себестоимость составила 22000. Производятся расчеты:

(30000-22000) *100 / 30000 = 8000 * 0,0033 = 26,66

Как видим, в этом случае маржа составила 26,66 процентов.

Благодаря использованию маржи, отображается маржинальность предприятия. Маржинальность – это способность компании приносить прибыль в соответствии с объемами вложенного капитала. Маржинальность является тем же самым, что и рентабельность.

Расчет маржинальности производится с помощью такой формулы:

Коэффициент маржинальности = прибыль от единицы продукции / цена единицы продукции

Здесь ничего сложного нет. Если компания занимается реализацией множества типов продукции, то маржинальность рассчитывается, как по каждому из них, так и для всех вместе взятых. Таким образом менеджеры компании могут вычислить, какая именно деятельность приносит больше прибыли, что позволяет эффективно изменять стратегию для достижения максимального результата.

Показатель, благодаря которому рассчитывается общая рентабельность предприятия, называется «чистая маржа». Этот показатель отображает сумму, которая остается в компании после оплаты всех ее обязательств за отдельно взятый прошедший период. Расчет чистой маржи производится таким образом:

Чистая маржа = Чистая прибыль * (100 / выручка)

Показатель чистой маржи отличается в различных сферах бизнеса. Например, маркетинговые агентства за кампанию по продвижению услуги или товара берут от 20 до 25%, которые начисляются сверху себестоимости кампании.

Однако, новые предприятия, в надежде завоевать долю рынка, стараются ставить низкую ставку маржи, чтобы выглядеть привлекательными в глазах клиента.

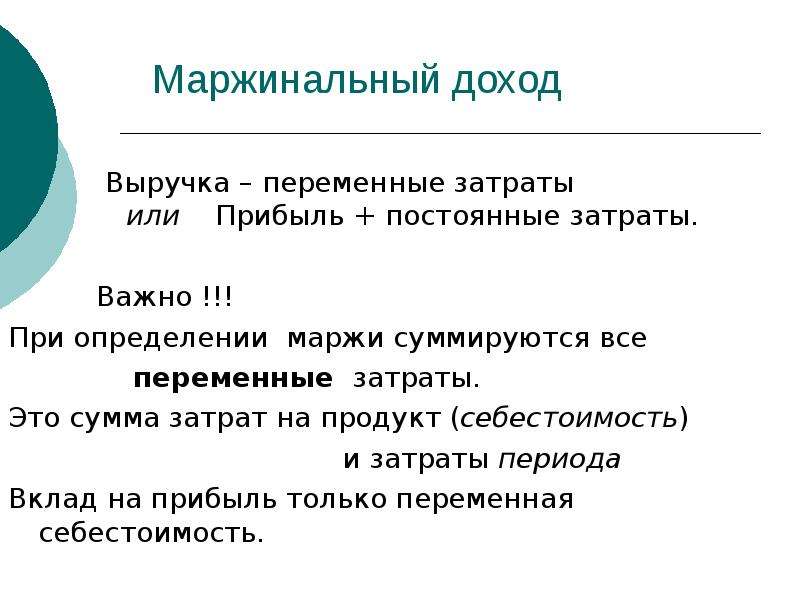

Валовая маржа рассчитывается с игнорированием постоянных расходов компании на реализацию продукции. Затраты: аренда, зарплата персонала или коммунальные услуги не учитываются при расчете валовой маржи. В стандартной ситуации ставка валовой маржи в 2-2,5 раза больше, чем ставка чистой маржи.

Многие путают эти понятия, хотя они совершенно разные. Маржа рассчитывается уже после всех операций, которые проводились для реализации продукции, отдельного проекта или услуги. Маржа показывает эффективность работы компании постфактум, тогда как наценка –это просто сумма, которую компания насчитывает сверху себестоимости товаров или услуг.

Использование этого показателя позволяет определить такие факторы:

- Маржинальность предприятия.

- Динамику работы предприятия.

- Прибыльные сферы.

- Затратные сферы.

- Ценных клиентов.

- Поведение валового дохода.

- Количество денег, которые получает предприятие, реализовав единицу товара.

Что такое маржа

Поділіться з друзями — підтримайте проект

Вести успешную деятельность в какой-либо сфере часто мешает недостаток знаний. Потому, прежде чем приниматься за дело, нужно разобраться в терминологии и основных понятиях.

Понятие в экономике

Под маржой в торговле понимают разницу между стоимостью реализации продукции и ее себестоимостью. Кроме того, этот показатель широко применяется и в других сферах (фондовый рынок, банковское дело и т. д.). И везде определение этого понятия несколько отличается, имеет свою специфику. Маржа может быть и абсолютной величиной, и относительной.

Для начала рассмотрим суть этого понятия в торговле. Здесь для измерения маржи используются два значения: цена продажи и себестоимость товара.

Для вычисления применяется такая формула:

Маржа = (Цена продажи — Себестоимость) / Цена продажи × 100%.

Величины в формуле измеряются в любой денежной единице.

Когда специалисты анализируют, насколько эффективно работает предприятие, они особое внимание уделяют валовой марже, которая представляет собой разницу между общей выручкой компании и дополнительными расходами. К последним также относят переменные затраты. На них непосредственно влияет объем производства. Валовая маржа очень важна и для определения чистой прибыли компании, которая в свою очередь влияет на формирование основных фондов.

К последним также относят переменные затраты. На них непосредственно влияет объем производства. Валовая маржа очень важна и для определения чистой прибыли компании, которая в свою очередь влияет на формирование основных фондов.

Характерно, что маржу по-разному понимают в нашей стране и в Европейском Союзе. У нас маржу приравнивают к чистой прибыли, составляющей разницу между стоимостью продажи и себестоимостью. В Европе же маржа — это величина относительная, которая рассчитывается путем деления прибыли от реализации на размер выручки по отпускной цене. Этот показатель является очень важным для анализа эффективности работы предприятия.

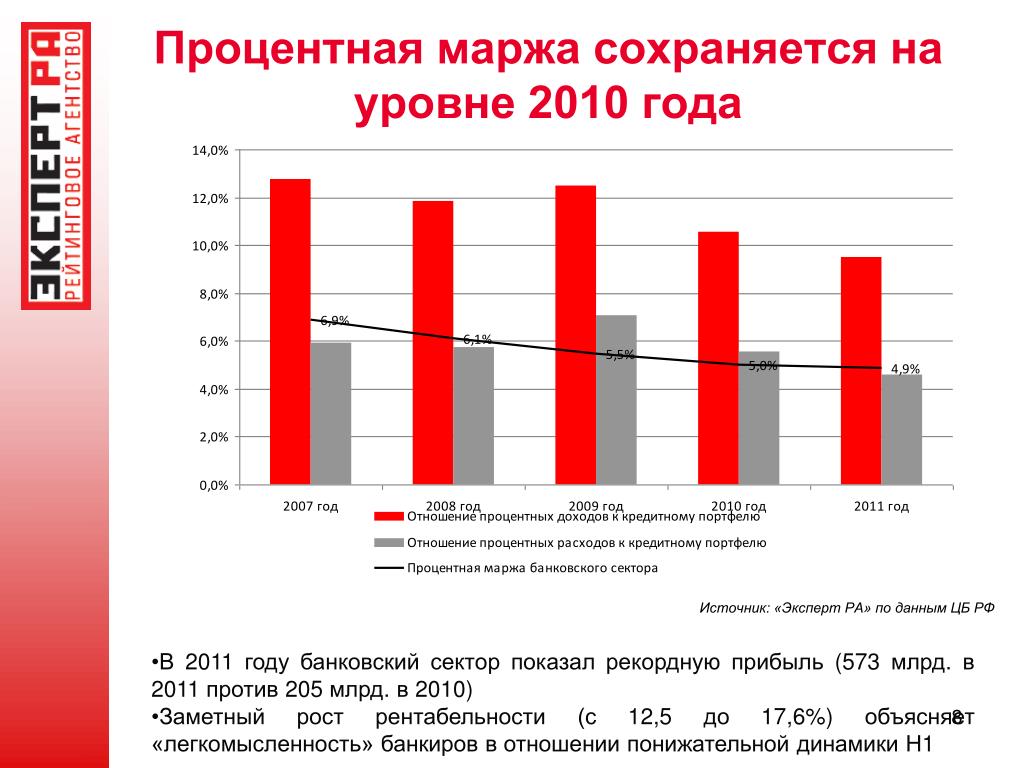

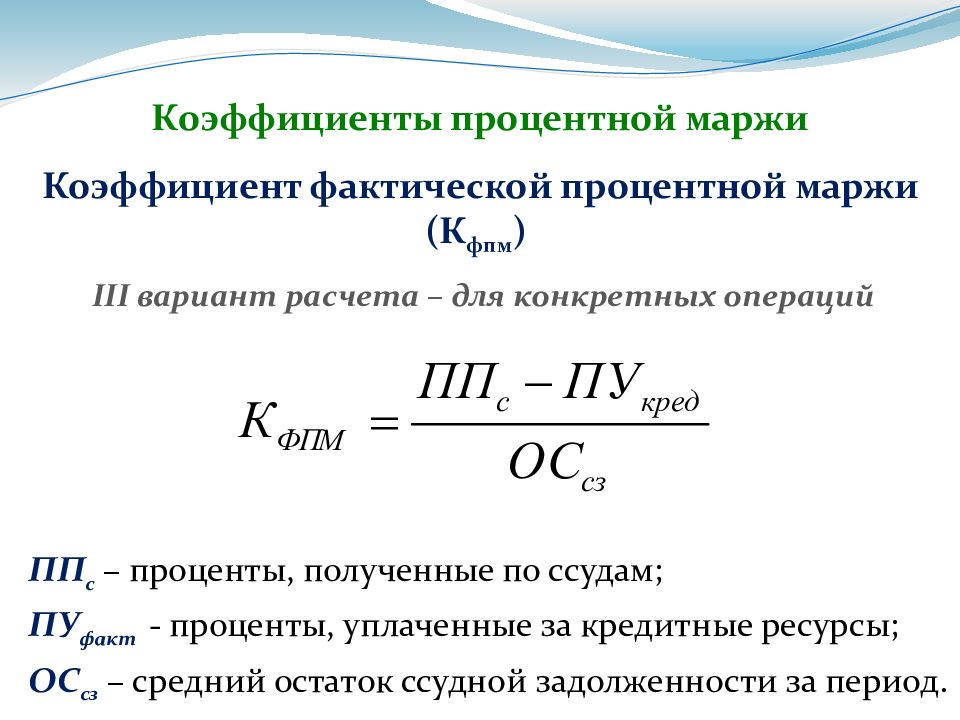

Применение в банковской сфере

В банковском деле применяют понятие кредитной маржи. Она формируется за счет неравенства между стоимостью приобретаемого товара и суммой, которая выдается в кредит. Все условия описываются в кредитном договоре. Прибыль любого банковского учреждения формируется за счет того, что процентная ставка по предоставляемым кредитам устанавливается выше, чем по депозитным вкладам. В данном случае мы имеем дело с процентной маржой. Ее можно вычислить, отняв от процентной ставки по доходным операциям ставку по финансовым обязательствам банка. Чистая прибыль у банкиров формируется благодаря кредитованию и инвестированию.

В данном случае мы имеем дело с процентной маржой. Ее можно вычислить, отняв от процентной ставки по доходным операциям ставку по финансовым обязательствам банка. Чистая прибыль у банкиров формируется благодаря кредитованию и инвестированию.

Если кредит предоставляется под залог имущества, используется термин «гарантийная маржа». Она возникает, когда залоговое имущество стоит дороже, чем сумма предоставляемого кредита.

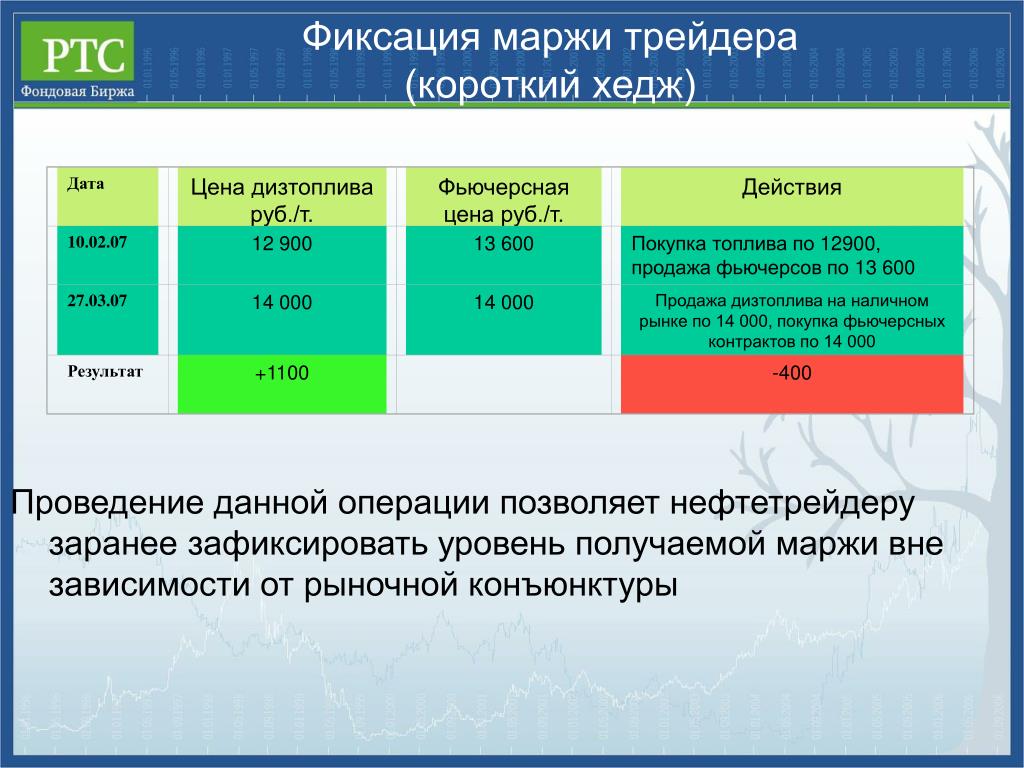

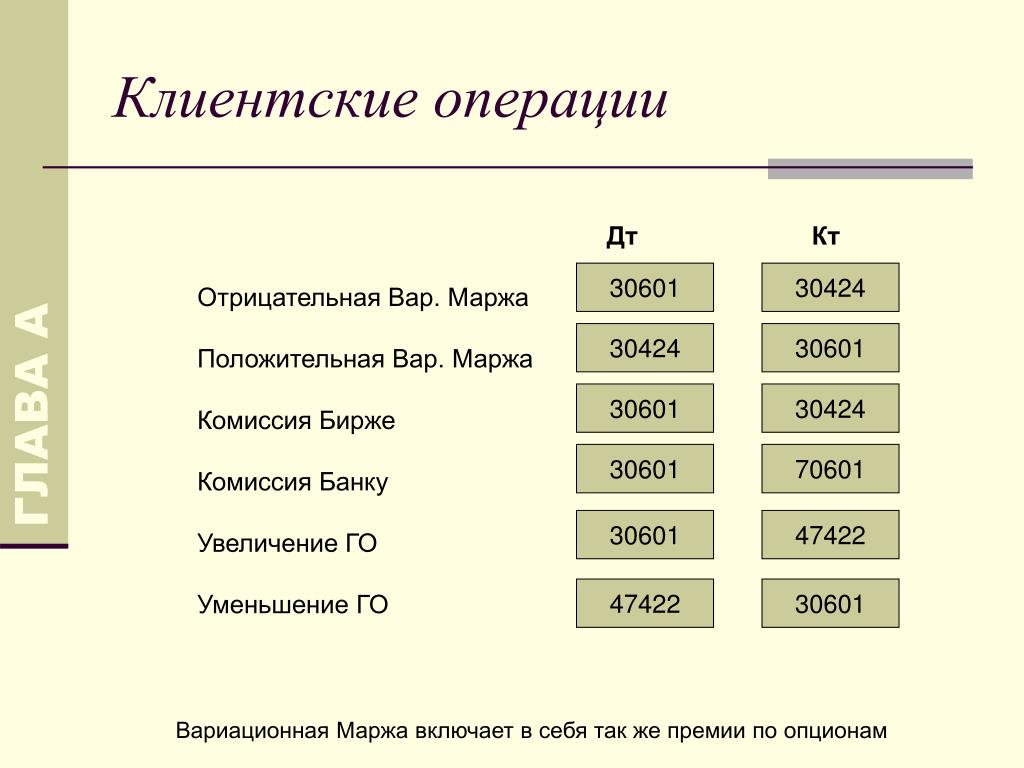

Использование в биржевой деятельности

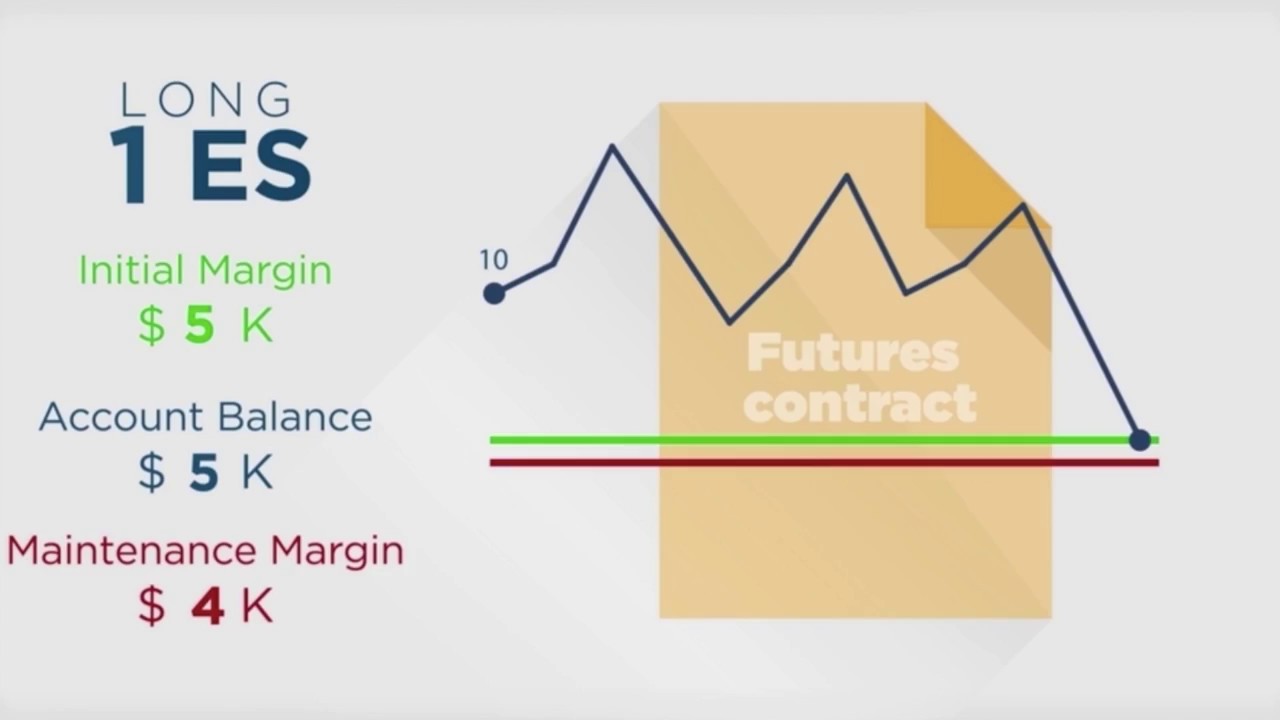

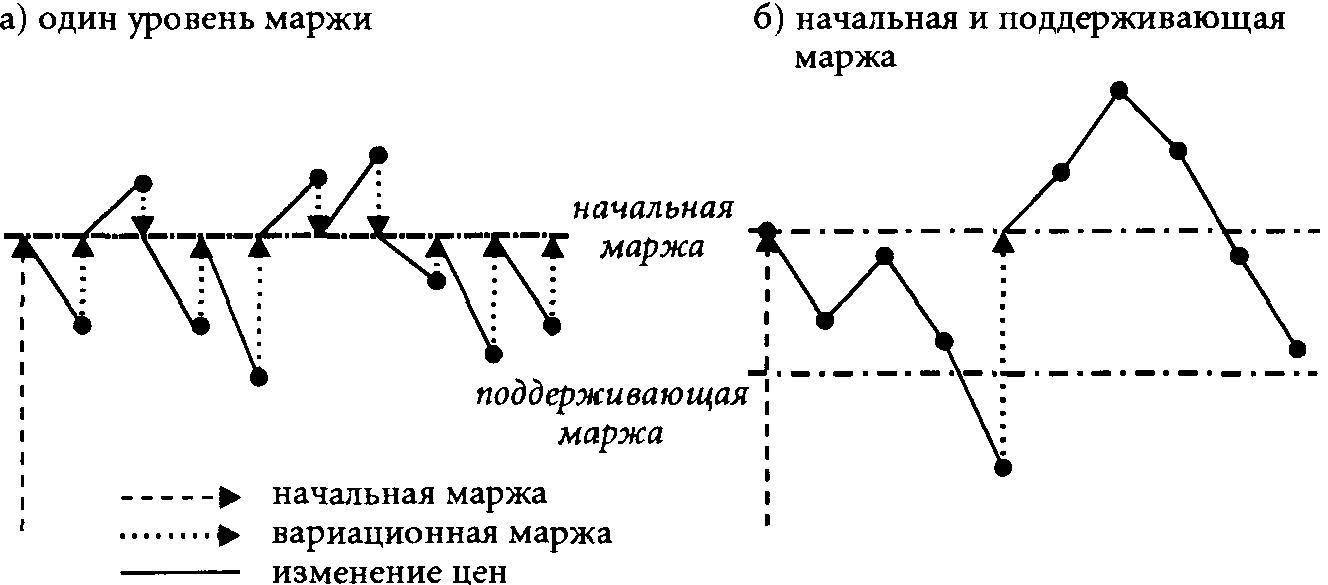

При торговле фьючерсами используют понятие вариационной маржи. Она возникает из-за того, что на направление биржевых котировок постоянно меняется. Рассчитывают вариационную маржу с момента заключения сделки.

Предположим, мы открыли позицию на приобретение фьючерсного контракта на какой-либо торговый инструмент по цене 140000 пунктов, а через некоторое время котировки выросли до 140100. Тогда вариационная маржа составит 100 пунктов. Исходя из цены одного пункта можно вычислить значение маржи в денежной единице. Если сделка сохраняется до конца дня, то по окончании торгового дня положительная маржа превратится в доход, а с открытием новой сессии начнется расчет новой маржи.

Если сделка сохраняется до конца дня, то по окончании торгового дня положительная маржа превратится в доход, а с открытием новой сессии начнется расчет новой маржи.

Таким образом, за каждый день торгов будет определяться маржа в размере прибыли или убытка по сделке. Если же позиция не закрывается в течение нескольких дней, то каждодневная маржа суммируется, и выводится общий результат. По имеющемуся текущему итогу мы сможем сделать вывод о правильности или ошибочности заключенной сделки. Если результат будет положительным, значит, позиция открыта правильно и приносит прибыль. Если же итог отрицателен, позиция приносит убыток.

Отличие маржи от наценки

Биржевая деятельность весьма специфична и знакома далеко не всем. Соответственно, и значение маржи в этой сфере понятно преимущественно брокерам и трейдерам. Понятие торговой маржи существенно отличается и применяется в более широких кругах. Но и этот термин, несмотря на значительное распространение, не все понимают правильно, считая, что торговая маржа и торговая наценка — это одно и то же.

Тем не менее, очень легко разобраться, чем отличаются эти величины. Если наценка определяется делением значения прибыли на значение себестоимости, то при определении маржи значение себестоимости заменяется значением цены реализации.

Лучше уяснить, чем маржа отличается от наценки, поможет конкретный пример.

Если товар был закуплен по 75 гривен, а продан по 100, то размер наценки составит:

(100-75)/75=0,33, то есть 33% от себестоимости.

Маржа в этом случае будет равняться:

(100-75)/100=0,25, то есть 25% от цены реализации.

Поділіться з друзями — підтримайте проект

Что такое первоначальная маржа и вариационная маржа?

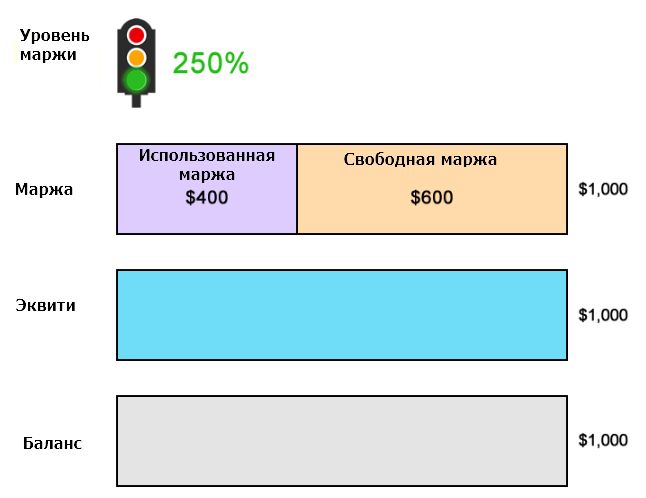

Первоначальная и вариационная маржа предназначены для защиты вас от неблагоприятных рыночных условий посредством создания буфера между вашими торговыми возможностями и уровнем маржи при принудительном закрытии позиций.

- Первоначальная маржа: проверка размера маржи до совершения сделки проводится при размещении ордера, то есть при открытии новой позиции размер имеющегося на счете маржинального обеспечения должен быть достаточным для выполнения требования к первоначальной марже применительно ко всей марже портфеля.

- Вариационная маржа: проверка размера маржи проводится на постоянной основе, то есть проверяется наличие на счете минимального количества денежных средств или одобренного маржинального обеспечения, необходимых для поддержания открытой(ых) позиции(й). Вариационная маржа используется при расчете использования маржи. В случае невыполнения вами требования о ее минимальном размере произойдет принудительное закрытие позиций.

Как первоначальная маржа и вариационная маржа отображаются на платформе?

Вы можете увидеть первоначальную маржу и вариационную маржу, доступную для открытия новой(ых) позиции(ий), а также первоначальную маржу и вариационную маржу, зарезервированную для обеспечения текущей(их) открытой(ых) позиции(ий) в различных разделах платформы. В модуле Окно торговли отображается следующая информация:

В модуле Окно торговли отображается следующая информация:

- Доступная первоначальная маржа и вариационная маржа

- Воздействие первоначальной и вариационной маржи: требование к размеру начальной маржи, которое необходимо соблюдать для открытия новой позиции

- Воздействие вариационной маржи: требование к размеру маржи для поддержания позиций, которое необходимо соблюдать для поддержания открытой позиции

В модуле Детали счёта отображается следующая информация:

- Зарезервированная первоначальная маржа: требование к совокупной начальной марже для всех открытых позиций на счете

- Доступная первоначальная маржа: маржа, доступная для открытия новых позиций

Как надлежащее использование первоначальной маржи позволит предотвратить полное использование маржи?

При размещении нового ордера существующие открытые позиции и ордера включаются в расчет требования к начальной марже.

Требование к первоначальной марже = Начальная маржа для нового ордера + Сумма (начальная маржа, используемая в открытых ордерах) + Сумма (начальная маржа, используемая в портфеле)

Рассмотрим следующую торговую ситуацию.

Вы вносите на счет сумму в размере 10 000 долл. США. Вы решили купить 100 000 USDJPY. Других открытых позиций у вас нет.

| Торговля (USDJPY) | Совокупная позиция | Воздействие первоначальной маржи (долл. США) | Требование к первоначальной марже (долл. США) | Доступная первоначальная маржа (после открытия позиции)(долл. США) |

1 | Купить 100 000 |

| 2000 (100 000 × 2,00%) | 2000 | 8000 (10 000 – 2000) |

2 | Купить 100 000 | 200 000 | 2000 (100 000 × 2,00%) | 4000 (2000 + 2000) | 6000 (8000 – 2000) |

3 | Купить 100 000 | 300 000 | 2000 (100 000 × 2,00%) | 6000 (4000 + 2000) | 4000 (6000 – 2000) |

4 | Купить 100 000 | 400 000 | 2000 (100 000 × 2,00%) | 8000 (6000 + 2000) | 2000 (4000 – 2000) |

5 | Купить 100 000 | 500 000 | 2000 (100 000 × 2,00%) | 10 000 (6000 + 2000) | 0 (2000 – 2000) |

Любая дальнейшая попытка покупки активов будет отклонена, поскольку доступная начальная маржа была использована.

Как рассчитывается использование маржи для поддержания позиций?

Использование маржи для поддержания позиций означает долю маржинального обеспечения, используемого для торговли продуктами с кредитным плечом. Оно рассчитывается следующим образом.

Использование маржи для поддержания позиций = (100 × Зарезервированная маржа для поддержания позиций)/(Остаток на счете + Другое обеспечение – Активы, которые нельзя использовать в качестве маржинального обеспечения)

Что такое 100-процентный уровень использования маржи при принудительном закрытии позиций?

Автоматическое принудительное закрытие позиций произойдет при 100-процентном (обеспечение) использовании маржи.

Приведем пример.

Вы вносите на счет сумму в размере 10 000 евро. Вы решили купить 100 000 EURUSD. Других открытых позиций у вас нет.

Требование к начальной марже = 100 000 × 1,50% = 1500 евро

Требование к размеру маржи для поддержания позиций = 100 000 × 1,00% = 1000 евро

Использование маржи (на момент заключения сделки) = 10,0% (1000 евро/10 000 евро)

Предположим неблагоприятный сценарий, когда в результате движений рынка на вашем счёте возникают нереализованные убытки в размере 9000 евро.

Использование маржи = 100,0% (1000 евро/[10 000 евро – 9000 евро])

Таким образом, вы полностью использовали маржинальное обеспечение, следовательно, дальнейшее проведение сделок невозможно (кроме принудительного закрытия открытых позиций). Вы нарушите маржинальные требования. В соответствии с требованиями о принудительном закрытии позиций при снижении маржи мы будем обязаны незамедлительно отменить или закрыть все непогашенные позиции или их часть, а также отменить любые открытые ордера.

Маржинальная платформа Binance: различия между новым режимом изолированной маржи и режимом кросс-маржи

Маржинальная платформа Binance: различия между новым режимом изолированной маржи и режимом кросс-маржи

На маржинальной платформе Binance запущен режим изолированной маржи в дополнение к существующему режиму кросс-маржи. Вы можете выбрать 5x кросс- или 5x изолированную маржу на новой торговой странице, как показано ниже.

В изолированном режиме маржа не зависит от каждой торговой пары:

Каждая торговая пара имеет независимый счет изолированной маржи.

Только определенные криптовалюты могут переводиться, храниться и заимствоваться на конкретном счете изолированной маржи. Например, на счете изолированной маржи BTCUSDT доступны только BTC и USDT. Вы можете открыть несколько счетов изолированной маржи;

Только определенные криптовалюты могут переводиться, храниться и заимствоваться на конкретном счете изолированной маржи. Например, на счете изолированной маржи BTCUSDT доступны только BTC и USDT. Вы можете открыть несколько счетов изолированной маржи;Позиция независима в каждой торговой паре. Если требуется маржа, она не будет добавлена автоматически, даже если у вас достаточно активов на других счетах изолированной или кросс-маржи, и вам, возможно, придется добавить ее вручную;

Уровень маржи рассчитывается отдельно для каждого счета изолированной маржи на основе актива и задолженности на изолированном счете;

На отдельных счетах изолированной маржи риск изолирован. Ликвидация не влияет на другие изолированные счета.

Подробнее о торговле с изолированной маржой читайте в правилах изолированной маржинальной торговли.

В кросс режиме маржа распределяется по аккаунту пользователя:

Пользователь может открыть только один кросс-маржинальный счет, все торговые пары будут доступны в этом счете;

Активы на кросс-маржинальном счете распределяются между всеми позициями;

Уровень маржи рассчитывается в соответствии с общей стоимостью активов и задолженности на кросс-маржинальном счете;

Система проверит уровень маржи кросс-маржинального счета и отправит пользователю уведомление о добавлении маржи или закрытии позиций.

Ликвидация одной позиции ликвидирует все остальные позиции.

Ликвидация одной позиции ликвидирует все остальные позиции.

Подробнее о торговле в режиме кросс-маржи читайте в правилах торговли с кросс-маржой.

Пример

День первый: рыночная цена ETH составляет 200 USDT, а рыночная цена BCH — 200 USDT. Пользователь A и пользователь B перечислили по 400 USDT на свои маржинальные счета в качестве маржинального баланса и покупают ETH и BCH с плечом в 5х. Пользователь А торговал в режиме кросс-маржи, а пользователь B торговал в режиме изолированной маржи. (в этом примере торговые комиссии и проценты не рассматриваются).

ДЕНЬ ПЕРВЫЙ | Пользователь A (Кросс-маржа) | Пользователь B (Изолированная маржа) | ||

Активы | 5 ETH | 5 BCH | 5 ETH | 5 BCH |

Обеспечение | 400 USDT | 200 USDT | 200 USDT | |

Уровень маржи | (5 ETH * 200 + 5 BCH * 200) / 1600 = 1. | (5 ETH * 200) / 800 = 1.25 | (5 BCH * 200) / 800 = 1.25 | |

Статус | Нормальный | Нормальный | Нормальный | |

День третий: цена ETH выросла до 230 USDT, цена BCH упала до 180 USDT.

ДЕНЬ ТРЕТИЙ | Пользователь A (Кросс-маржа) | Пользователь B (Изолированная маржа) | ||

Активы | 5 ETH | 5 BCH | 5 ETH | 5 BCH |

Уровень маржи | (5 ETH * 230 + 5 BCH * 180) / 1600 = 1.28 | (5 ETH * 230) / 800 = 1.44 | (5 BCH * 180) / 800 = 1.125 | |

Статус | Нормальный | Нормальный (+ 150 USDT прибыли) | Маржин-колл сработал (Пользователь должен добавить маржу) | |

День пятый: цена ETH снизилась до 220 USDT, а цена BCH упала до 120 USDT при условии, что оба пользователя решили не добавлять маржу.

ДЕНЬ ПЯТЫЙ | Пользователь A (Кросс-маржа) | Пользователь B (Изолированная маржа) | ||

Активы | 5 ETH | 5 BCH | 5 ETH | 0 |

Уровень маржи | (5 ETH * 220 + 5 BCH * 160) / 1600 = 1.06 | (5 ETH * 220) / 800 = 1.38 | (5 BCH * 120) / 800 < 1 | |

Статус | Сработал маржин-колл (Пользователь должен добавить маржу) | Нормальный (+ 100 USDT прибыли) | Позиция ликвидирована | |

Подробнее о маржинальной торговле на Binance читайте в Руководстве по маржинальной торговле от Binance Academy.

Маржа у ф’ючерсній торгівлі

Основу клірингових розрахунків складає система депозитів, або гарантійних внесків, які потрібні від учасників біржових операцій. У біржовій практиці такі депозити отримали назву маржі.

У біржовій практиці такі депозити отримали назву маржі.

Маржа – це своєрідна кровоносна система ф’ючерсного ринку. Щодня із зміною цін мільйони доларів, євро у вигляді маржі переміщаються від учасників біржових операцій до їх клірингових фірм і між цими кліринговими фірмами і розрахунковою палатою біржі.

Бездоганне функціонування цієї системи є життєво важливим для біржового ринку, оскільки вона представляє гарантію того, що всі учасники ринку виконають свої фінансові зобов’язання по біржових операціях. Так, розрахункова корпорація товарної біржі Чікаго зберігає дуже жорсткий контроль над маржами у міру коливання цін. Вона також гарантує те, що на рахунку постійно буде достатня маржа для того, щоб всі контракти товарної біржі Чікаго були виконані.

Успіх даної системи очевидний. З моменту її виникнення в 1925 р., жоден клієнт на даній біржі або ж за її межами не втратив грошей унаслідок невиконання зобов’язань по ф’ючерсних позиціях на ринку.

Термін «маржа» має множинне тлумачення і зустрічається як на біржовому ф’ючерсному ринку, так і на ринку цінних паперів.

Коли клієнт замовляє покупку або продаж ф’ючерсного контракту, від нього потрібно виставити грошовий фонд — маржу, яка є фінансовою гарантією того, що він виконає свої зобов’язання.

Мінімальні вимоги маржі для ф’ючерсних контрактів зазвичай коливаються в межах від 5 до 18% від номінальної вартості контракту, а вищезгадані вимоги визначаються ф’ючерсними біржами. Проте, брокерські фірми можуть зажадати більшої маржі, чим мінімальний рівень, потрібний біржею.

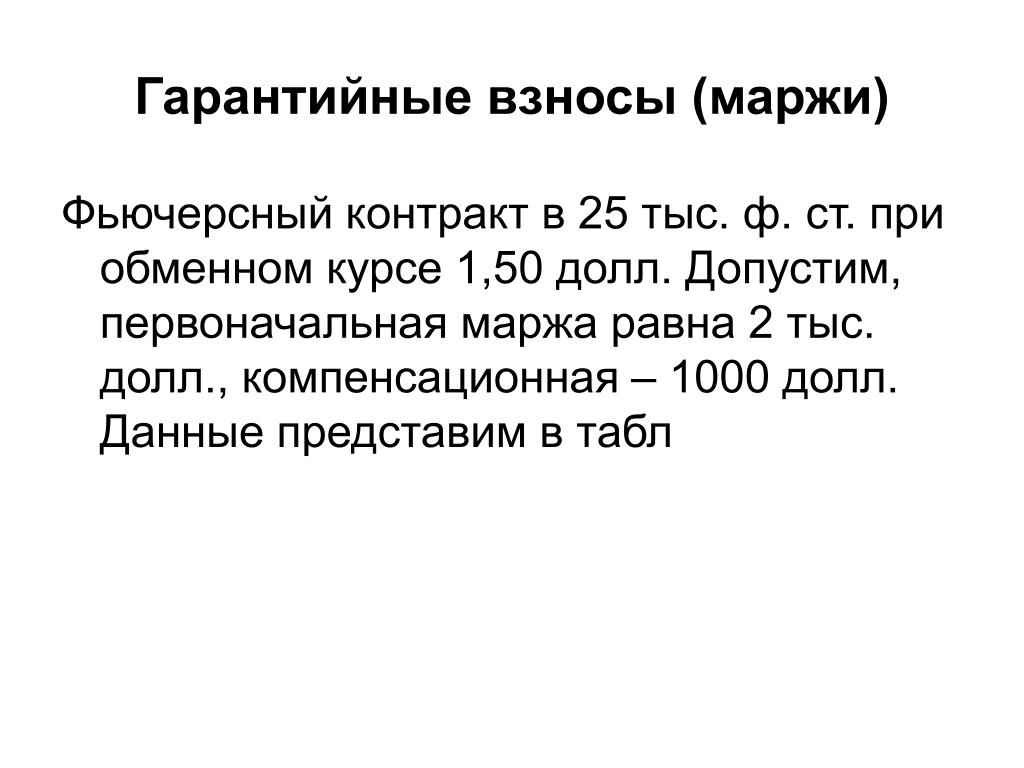

Первинна сума, яку учасник торгів повинен внести на рахунок при приміщенні свого замовлення, називається первинним гарантійним внеском. Маржа щодня кредитується або ж вноситься до дебету на основі цін, що існували у момент закриття біржі (і називається це – грошовим підтвердженням про вихід на ринок) по відношенню до відкритої позиції клієнта.

Клієнт повинен підтримувати встановленою мінімум маржі на своєму рахунку, який відомий під назвою, – гарантійний внесок за ведення банківського рахунку.

Маржа на ф’ючерсному ринку відрізняється від маржі на ринку цінних паперів як по концепції, так і по механізму, а саме:

- на ринку цінних паперів маржа означає гроші, узяті у позику у брокерської фірми для покупки цінних паперів;

- найбільша відмінність, можливо, полягає в самому призначенні маржі.

При покупці акцій або облігацій маржа складає частину оплати, залишок виплачується брокерською фірмою і за ці засоби клієнт платитиме їй відсоток. В той же час, оскільки ф’ючерсний контракт не припускає негайного постачання позначеній цінності, не вимагається і повної оплати. Ф’ючерсна маржа є не частковим платежем за щось куплене, а гарантійним депозитом, призначення якого – захистити продавця від невиконання контракту покупцем (якщо ціни впали) і, покупця від продавця (якщо ціни виросли). Оскільки маржа не є частковою виплатою, брокерська фірма не робить ніяких позик і не виплачує ніякого відсотка.

Перш ніж укладати біржові угоди, необхідно зрозуміти, як функціонує система застав по біржових ф’ючерсних операціях, який рівень цієї застави і чи міняється він, ряд інших питань.

Розрахункова палата надсилає брокерській фірмі відомості про кількість відкритих позицій клієнта (open-trade equity) – нетто-результат нереалізованих прибутків і збитків за відкритими позиціями. Цей показник може бути як додатнім, так і від’ємним залежно від того, яку позицію займає клієнт – збиткову чи прибуткову.

Цей показник може бути як додатнім, так і від’ємним залежно від того, яку позицію займає клієнт – збиткову чи прибуткову.

Головною цифрою звіту про стан рахунку є сумарні кошти (total equity) – сума балансу готівкових коштів та результату за відкритими позиціями.

Загальна вартість рахунку подається із урахуванням кількості цінних паперів на депозиті.

За рахунками клієнтів робиться перерахунок початкової маржі. Оскільки клієнт не має додаткової застави у вигляді цінних паперів, наступна негативна зміна ціни одразу ж вимагатиме поповнення рахунку готівковими коштами. Навіть при більш ніж достатній вартості цінних паперів на депозиті найменший депозит на рахунку грошових коштів брокерська фірма вимагає негайно ліквідовувати.

Більшість брокерських фірм вимагають від клієнтів надходження коштів до того, як для них відкриють позиції на ф’ючерсному ринку, а в процесі біржових торгів можуть вимагати постійного поповнення рахунків.

Маржеві внески клієнтів на всіх біржах США відділенні від коштів фірм-членів палати. Ці кошти вкладені на окремі банківські рахунки або на депозит за окремими маржевими внесками в Розрахунковій палаті. Брокерська фірма не може їх використовувати для власних потреб. Однак на ці депозити клієнти, як правило, не отримують доходів. Мало того, брокерська фірма може їх покласти на власний депозит, тому постійні клієнти бірж як початкову маржу вкладають держав ні цінні папери, як правило, казначейські векселі, за якими отримують дисконтний дохід.

Ці кошти вкладені на окремі банківські рахунки або на депозит за окремими маржевими внесками в Розрахунковій палаті. Брокерська фірма не може їх використовувати для власних потреб. Однак на ці депозити клієнти, як правило, не отримують доходів. Мало того, брокерська фірма може їх покласти на власний депозит, тому постійні клієнти бірж як початкову маржу вкладають держав ні цінні папери, як правило, казначейські векселі, за якими отримують дисконтний дохід.

Щоденно на рахунках клієнтів відображаються зміни, що сталися за торговельну сесію. Суми програшів списуються з одних рахунків на інші. Система клірингу (взаємозаліку) складається з трьох ланок: самої розрахункової палати, її членів – розрахункових фірм та розрахункових банків.

Розгляньмо діяльність самих розрахункових палат. Кожна з них співпрацює з певним колом банків. Структури розрахункових палат різних бірж відрізняються між собою. Наприклад, на СМЕ та NYME (Чиказькій та Нью-Йоркській товарних біржах) вони належать до організаційної структури як підрозділи. На СВОТ і СОМЕХ — це самостійні організації. Вже згадувалося, як створена Міжбіржова клірингова організація у Великобританії. Сьогодні ця Міжнародна Товарна Розрахункова Палата обслуговує біржі Великобританії, Франції, Австралії, Гонконгу.

На СВОТ і СОМЕХ — це самостійні організації. Вже згадувалося, як створена Міжбіржова клірингова організація у Великобританії. Сьогодні ця Міжнародна Товарна Розрахункова Палата обслуговує біржі Великобританії, Франції, Австралії, Гонконгу.

Справжні учасники ф’ючерсної операції Розрахунковій палаті невідомі. Вона оперує позиціями своїх членів-розрахункових фірм. Кожна клірингова фірма відповідає за баланс у розрахунковій палаті, що відображає позиції клієнтів. Клієнт в свою чергу відповідає за підтримку балансу свого ф’ючерсного рахунку перед кліринговою фірмою, а остання – перед палатою. Рахунки всіх клієнтів та самої фірми-члена палати обчислюються щодня. Кожна угода підлягає подвійній реєстрації у фірмі та в палаті. Інформація про угоду містить такі дані:

- покупець і продавець;

- клірингова фірма;

- час укладення;

- характер угоди;

- обсяг;

- ціна;

- розрахунковий банк.

Розрахункова палата порівнює інформацію, виявляє неправильні угоди і повідомляє про це розрахункову фірму.

На біржах США розрахункові палати використовують два принципи переказу маржі. Нетто-принцип нарахування – це вимога палати вкласти депозит лише за чистими позиціями. Брутто-принцип — за всіма. Брокерські фірми надають перевагу першому принципові, оскільки це дозволяє кошти клієнтів тримати у себе, розміщувати їх на депозити та отримувати дохід. Зібрані маржеві внески клієнтів фірмою не членом розрахункової палати перераховуються на так званий рахунок «Омнібус», відкритий на ім’я даної фірми на рахунку фірми-члена розрахункової палати.

Джерела:

- Биржевая деятельность / Под ред. А.Г.Грязновой, П.В. Корнеевой, В.А.Галанова.- М.: Финансы и статистика, 1995. – 239 с.

- Биржевое дело: Учебное пособие / Зотов И.В., Успаленко В.И. – Х.: Бурун Книга, 2005. – 256 с.

- Бердникова Т.Б. Рынок ценных бумаг и биржевое дело. – М.: ИНФРА-М, 2000. – 270 с.

- Биржевое дело / Под ред. В.А. Галанова, А.И. Басова. – М.: Финансы и статистика, 2001.

– 304 с.

– 304 с. - Дудяк Р.П., Бугеля С.Я. Організація біржової діяльності: Основи теорії і практикум. Навч. посібник 2-ге видання доповнене. – Львів: Новий Світ. – 2000: Магнолія плюс. – 2003. – 360 с.

- Лященко В.И. Фондовые индексы и рейтинги. – Донецк: Сталкер, 1998. – 317 с.

- Масленников В.В. Биржевое дело. – М.: ИНФРА-М, 2000. – 304 с.

- Сохацька О.М. Біржова справа. – Тернопіль: Карт-Бланш, 2003. – 602 с.

Початкова маржа – Фінансова енциклопедія

Що таке початкова маржа?

Початкова маржа – це відсоток від ціни придбання цінного паперу, який повинен бути покритий готівкою або заставою при використанні маржинального рахунку.Поточна початкова маржа, встановлена Положенням Федерального резервного комітету Т, становить 50%.Однак це правило є лише мінімальною вимогою, коли брокерські фірми можуть встановлювати свою початкову вимогу до націнки вище 50%.

Як працює початкова маржа?

Щоб відкрити маржинальний рахунок у брокерській фірмі, власнику рахунку спочатку потрібно оформити певну суму готівки, цінних паперів або іншого забезпечення, відомого як початкова маржинальна вимога. Маржинальний рахунок спонукає інвесторів, торговців та інших учасників ринку використовувати важелі для придбання цінних паперів із загальною вартістю, що перевищує наявний залишок готівки на рахунку. Маржинальний рахунок – це, по суті, кредитна лінія, за якою нараховуються відсотки на залишок маржі.

Маржинальний рахунок спонукає інвесторів, торговців та інших учасників ринку використовувати важелі для придбання цінних паперів із загальною вартістю, що перевищує наявний залишок готівки на рахунку. Маржинальний рахунок – це, по суті, кредитна лінія, за якою нараховуються відсотки на залишок маржі.

Ключові винос

- Початкова націнка – це відсоток від ціни покупки, яку потрібно сплатити готівкою при використанні маржинального рахунку.

- Положення ФРС в даний час вимагають, щоб початкова націнка була встановлена як мінімум у 50% від ціни придбання цінного паперу.Але біржі можуть встановлювати вимоги до початкової маржі вище мінімуму ФРС.

- Вимоги до початкової націнки відрізняються від вимог до націнки на технічне обслуговування, тобто відсоток власного капіталу, який необхідно підтримувати в майбутньому.

Цінні папери на маржинальному рахунку оплачуються готівкою, позиченою власнику рахунку брокерською фірмою, і визначаються як застава. Цей процес дозволяє збільшити потенційний прибуток, але також збільшує потенційні збитки. У крайньому випадку, якщо цінні папери, придбані на маржинальному рахунку, знижуються до нульової вартості, власнику рахунку потрібно внести повну початкову вартість цінних паперів у готівку або інше ліквідне забезпечення для покриття збитків.

Цей процес дозволяє збільшити потенційний прибуток, але також збільшує потенційні збитки. У крайньому випадку, якщо цінні папери, придбані на маржинальному рахунку, знижуються до нульової вартості, власнику рахунку потрібно внести повну початкову вартість цінних паперів у готівку або інше ліквідне забезпечення для покриття збитків.

Особливі міркування

Що стосується ф’ючерсних контрактів, біржі встановлюють початкові вимоги до маржі до 5% або 10% від контракту, що підлягає торгівлі. Наприклад, якщо котирування ф’ючерсного контракту на сиру нафту коштує 100 000 доларів, власник ф’ючерсного рахунку може вийти на довгу позицію, опублікувавши лише 5 000 доларів початкової націнки, або 5% від вартості контракту. Іншими словами, ця початкова вимога до маржі дасть власнику рахунку 20-кратний коефіцієнт важеля.

У періоди високої волатильності ринку ф’ючерсні біржі можуть збільшувати початкові вимоги до маржі до будь-якого рівня, який вони вважають за доцільний, відповідаючи силі пайових брокерських фірм збільшувати початковий рівень маржі вище рівня, передбаченого регулюванням ФРС.

Початкова націнка проти націнки на обслуговування

Початкова маржова вимога – це маржа, необхідна при придбанні цінних паперів, яка в даний час повинна становити щонайменше 50%.Маржа обслуговування – це сума власного капіталу, яка повинна зберігатися на маржовому рахунку в майбутньому.Мінімальна вимога до запасу технічного обслуговування, встановлена Reg T, становить 25%.Це означає, що інвестор повинен підтримувати на рахунку достатньо грошових коштів або вартості застави, щоб покрити 25% цінних паперів, що належать.

Запас на обслуговування допомагає забезпечити власникам рахунків забезпечення застави на рахунку, якщо вартість їх цінних паперів падає. Деякі цінні папери, особливо леткі, матимуть вищі вимоги до націнки, встановлені брокерськими компаніями.

Приклад початкової маржі

Як приклад, припустимо, власник рахунку хоче придбати 1000 акцій Facebook, Inc., котирування яких становить 200 доларів за акцію. Загальна вартість цієї операції на рахунку готівкового балансу складе 200 000 доларів. Однак, якщо власник рахунку відкриє маржинальний рахунок і внесе 50% -ву вимогу початкової маржі, або 100 000 доларів, загальна купівельна спроможність зросте до 200 000 доларів. У цьому випадку маржинальний рахунок має доступ до важеля “два-до-одного”.

Однак, якщо власник рахунку відкриє маржинальний рахунок і внесе 50% -ву вимогу початкової маржі, або 100 000 доларів, загальна купівельна спроможність зросте до 200 000 доларів. У цьому випадку маржинальний рахунок має доступ до важеля “два-до-одного”.

#П

Вы путаете наценки и поля?

Независимо от размера вашей деятельности, всем компаниям, занимающимся продажей продукции, приходится сталкиваться с продажной ценой и себестоимостью.

Хотя вычисление этих чисел может варьироваться по сложности, основной принцип остается тем же — вы должны устанавливать цену на свой продукт таким образом, чтобы гарантировать покрытие ваших затрат и чтобы все участники процесса получали часть прибыли.

Хотя большинство людей понимают это в принципе, термины бухгалтерского учета могут быть более трудными для понимания.Иногда наценки и валовая прибыль могут использоваться как взаимозаменяемые, хотя на самом деле это две совершенно разные концепции.

В чем разница между маржей и наценкой?

Разница между наценкой и наценкой заключается в том, что маржа относится к продажам за вычетом стоимости проданных товаров (COGS), а наценка относится к сумме, на которую увеличивается себестоимость продукта для определения продажной цены.

Ошибочная маржа и наценка могут привести к продаже товаров по существенно завышенным или низким ценам, что приведет к потере продаж или упущенной прибыли.

Вот более подробные объяснения маржи и наценки с примерами:

- Маржа (также известная как валовая прибыль) — это цена продажи за вычетом стоимости проданных товаров. Например, если продукт продается по цене 100 долларов США и стоит 60 долларов США на производство, его маржа составляет 40 долларов США. В процентах маржа составляет 40% (т. Е. Маржа, деленная на цену продажи).

- Наценка — это сумма, на которую увеличивается стоимость продукта для определения продажной цены. Наценка в 40 долларов на продукт со себестоимостью 60 долларов дает продажную цену в 100 долларов.В процентах наценка составляет 66% (наценка, деленная на себестоимость).

Мы собрали полезную инфографику, чтобы помочь вам различать эти две (вроде как похожие) концепции.

Когда следует использовать маржу или разметку?

Теперь, когда вы знаете разницу между наценкой и полями, вы, вероятно, задаетесь вопросом, с какой цифрой работать.

Для определения продажной цены необходимо использовать наценку. Как правило, разные участники цепочки поставок имеют относительно строгие правила, которых они придерживаются.В отраслях, где жесткая конкуренция, могут быть стандартные допустимые нормы прибыли по отраслям. Например, агенты по закупкам в Китае привыкли иметь дело со стандартной ставкой в 5-7% от общей стоимости заказа.

Таким образом вы сможете определить самую низкую цену, по которой вы готовы продавать свои товары.

Однако, когда вы рассчитываете свои результаты на конец года, обычно лучше использовать маржу. Не забудьте различать валовой прибыли (тема этой статьи) и чистой прибыли , которые учитывают другие операционные расходы.

Сколько мне следует разметить на свои продукты?

Выбор наценки сложнее, чем просто ценообразование для вашей продукции с целью получения прибыли. Вам также необходимо принять во внимание индивидуальные цены для различных каналов и клиентов, чтобы максимизировать восприятие ценности и бизнес-результаты, такие как посещаемость сайта, стоимость заказов, продажи и маржа, а также повысить вовлеченность и лояльность клиентов.

Однако, как правило, вы должны наценки на свои продукты достаточно высоки, чтобы получить разумную прибыль от продаж после учета всех накладных расходов, при этом сохраняя цены, которые ваши клиенты готовы платить и которые являются конкурентоспособными.

Для получения дополнительной информации ознакомьтесь с нашим руководством по распространенным методикам розничного ценообразования.

Мастерская маржа и наценка

Ценообразование может быть проблемой для многих предприятий, и, хотя волшебной формулы для идеальной маржи и наценки не существует, есть инструменты, которые можно использовать для автоматизации начального процесса.

Решения

, такие как TradeGecko, не только помогают управлять запасами и заказами на продажу и покупку, но также включают надежные возможности отчетности, которые могут помочь вам поддерживать ваши цены и размер прибыли на оптимальном уровне в соответствии с потребительским спросом, вашими операционными расходами и более широкой рыночной средой. .

.

Программное обеспечение для управления запасами для расширения возможностей вашего бизнеса

Сэкономьте время и деньги, зарегистрировавшись сегодня!

Начать бесплатную пробную версию

Что такое ценовая маржа? | Малый бизнес

Автор Chron Contributor Обновлено 19 февраля 2021 г.

Для малого бизнеса, который продает продукты, ценовая наценка является основным фактором успеха бизнеса. Как владелец вы хотите заработать как можно больше прибыли, но вам также необходимо устанавливать конкурентоспособные цены на свою продукцию.Первый шаг при установке маржи — понять, как рассчитывается маржа и разница между маржей и ценовой надбавкой.

Определение ценовой маржи

Ценовая маржа, более известная как маржа прибыли, на любой продукт, который вы продаете, представляет собой разницу между вашей стоимостью и ценой, по которой вы продаете продукт своим клиентам, объясняет AccountingTools. В качестве простого примера вы покупаете товар за $ 5 и продаете его в своем бизнесе за $ 10 .Ценовая наценка такая же, как и ваша маржа прибыли; в данном случае $ 5 . Вы должны установить ценовую маржу для каждого продаваемого вами продукта.

В качестве простого примера вы покупаете товар за $ 5 и продаете его в своем бизнесе за $ 10 .Ценовая наценка такая же, как и ваша маржа прибыли; в данном случае $ 5 . Вы должны установить ценовую маржу для каждого продаваемого вами продукта.

Определение вашей ценовой маржи — это первый шаг к определению того, насколько прибыльным может быть ваш бизнес. При этом важно учитывать все затраты, связанные с производством и продажей вашего продукта, включая накладные расходы, отмечает Институт корпоративных финансов.

Процент маржи прибыли

Очень полезно преобразовать суммы в долларах вашей цены маржи прибыли в процент маржи.Для продукта $ 10 , который стоит $ 5 , маржа составляет 50 процентов. Расчет процентной маржи — это разница между ценой и стоимостью, деленная на цену продажи. Ценовая маржа в процентах позволяет вам установить единую маржу прибыли для продуктов с разной стоимостью или установить маржу по типу продукта. Использование процентов также позволяет рассчитать среднюю маржу прибыли для всех продуктов, которые вы продаете.

Использование процентов также позволяет рассчитать среднюю маржу прибыли для всех продуктов, которые вы продаете.

Причина, по которой важно знать процентную маржу, заключается в том, что она поможет вам определить, какие из ваших продуктов действительно более прибыльны, чем другие.Например, если вы сделаете красный виджет за 1 долларов и продадите его за 1,50 долларов, вы получите 50-процентную прибыль с каждого виджета. Если вы сделаете синий виджет за 25 центов и продадите его за 50 центов, вы получите только 25-процентную прибыль с каждого виджета. Однако красные виджеты дают вам только 50-процентную отдачу от ваших инвестиций, в то время как синие виджеты дают вам 100-процентную рентабельность инвестиций. Итак, если вы потратите $ 1 на изготовление синих виджетов, вы получите прибыль в размере $ 1 , что вдвое больше, чем вы бы продали красные виджеты.

Понимание процентов маржи прибыли и рентабельности инвестиций поможет вам создать лучшую формулу наценки для ваших продуктов и услуг.

Маржа по сравнению с наценкой

В то время как ценовая наценка — это часть отпускной цены продукта, которая является вашей прибылью от этого продукта, наценка — это то, сколько вы добавляете к стоимости продукта, чтобы получить продажную цену. В долларовом выражении сумма будет такой же, но проценты маржи и наценки сильно различаются. При расчете процента наценки разница между себестоимостью и продажной ценой делится на стоимость.Для товара со стоимостью $ 5 и ценой $ 10 наценка составляет 100 процентов, что дает 50-процентную маржу прибыли.

Расчет цены на основе маржи

Один из методов, используемых компаниями для установки цен, — это создание формулы наценки, которая создает калькулятор маржи, который они могут использовать для каждого продукта. Например, многие рестораны используют процент от стоимости еды для создания и установки цен на пункты меню. Недорогая закусочная, где подают завтрак, может ограничить расходы на еду до 15–18 процентов от стоимости меню.В элитном ресторане морепродуктов может быть установлен лимит от 35 до 40 процентов билета, который покрывает стоимость еды.

Чтобы рассчитать цену для получения конкретной прибыли, разделите затраты на единицу минус процент маржи прибыли. Таким образом, чтобы получить 40-процентную маржу прибыли, необходимо разделить затраты на единицу минус 0,40 или 0,60. Из стоимости $ 10 для 40-процентной нормы прибыли потребуется продажная цена $ 16,67 . Хотя ценовая наценка является важной маржей для результатов вашего бизнеса, возможно, будет проще рассчитать цены, используя процент наценки.Разработайте таблицу или электронную таблицу с соответствующей разметкой для каждого процента маржи прибыли, которое вы используете при ценообразовании вашего продукта.

Отличия и простая формула

Если вам интересно узнать о различиях между маржей и наценкой и о том, как рассчитать эти цифры, эта статья для вас! Мы исследуем взаимосвязь между затратами, ценой, наценкой и прибылью.

Маржа и наценка: в чем разница? Как мы их рассчитываем?

Все начинается с определения цены на вашу продукцию (а это очень важно!).Ваша цена на товары будет зависеть от того, покупаете ли вы товары оптом или у разных поставщиков по разным ценам. Однако, если у вас есть система для расчета стоимости (также известная как стоимость проданных товаров или ваша покупная цена), вы можете использовать стоимость для расчета своей цены.

Вот где появляется концепция наценки. В зависимости от того, где вы ищите, вы можете получить разные ответы о том, что такое наценка и какое отношение она имеет к так называемой марже (или валовой прибыли).

Если вам интересно, как распутать эту паутину M-слов и узнать, в чем разница между полем и разметкой, то вы попали в нужное место.

Приступим!

Маржа и разметка в видео

Если вы один из миллионов людей, которые переходят на YouTube за краткими инструкциями, наше видео о марже и разметке поможет вам!

Если вам нужна пошаговая разбивка формул, читайте дальше!

Какова формула наценки?

Вы можете думать о наценке как о дополнительном проценте, который вы взимаете со своих клиентов (сверх ваших затрат).

Формула разметки выглядит так:

Пример использования формулы надбавки

А теперь давайте конкретизируем пример. Допустим, стоимость одного из продуктов Archon Optical, солнцезащитных очков Zealot, составляет 18 долларов. Эти 18 долларов — это сколько стоит Archon Optical создание одной пары Zealot. Затем они развернутся и продадут каждого фанатика по цене 36 долларов.

Если мы проведем этот расчет, мы получим наценку в 100%:

Ценообразование на продукцию с учетом наценки

Однако некоторые предприятия могут устанавливать свои цены на основе определенного заранее определенного процента наценки.У них есть готовые затраты и особые проценты наценки, чтобы помочь им рассчитать цену.

Как бы мы выразили формулу разметки в этом случае? Запишем это:

При 100% наценке на Zealot цена будет $ 36.00:

Выражение наценки в процентах полезно, потому что вы можете гарантировать, что вы получаете пропорциональную сумму дохода от каждой продаваемой вами позиции, даже если ваши затраты колеблются или увеличиваются.Это означает, что наценки, которые вы устанавливаете вначале, должны хорошо масштабироваться по мере роста вашего бизнеса. Мы обсудим это подробнее, когда вы прокрутите эту страницу дальше.

А что насчет маржи и наценки?

Теперь, когда мы определили наценку и то, как она помогает вам определиться с ценой, мы должны обсудить другое важное слово M: маржу. Тип маржи, который мы обсуждаем в данном случае, — это валовая прибыль, которая описывает прибыль, которую вы получаете от продукта, в процентах от продажной цены.

Какова формула маржи?

Маржа часто выражается в виде определенной суммы в валюте или в процентах (аналогично наценке). Однако маржа использует цену в качестве делителя. Если мы хотим рассчитать маржу на солнцезащитные очки Zealot, вот как это выглядит:

Валовая прибыль от солнцезащитных очков Zealot составляет 18 долларов (цена 36 долларов — стоимость 18 долларов), или можно сказать, что маржа составляет 50%.

Выражаясь таким образом, маржа и наценка представляют собой две разные точки зрения на взаимосвязь между ценой и стоимостью.Как вы могли бы сказать: Марьян выше Томаса или Томас ниже Марьяна.

Когда следует использовать маржу? Когда мне следует использовать разметку?

Тогда возникает вопрос: если эти два слова M так похожи, как мы узнаем, какое из них выражать или использовать в данный момент? Вот наш взгляд на это:

Наценка

идеально подходит для обеспечения получения дохода от каждой продажи. Наценка хороша для начала, потому что, когда вы настраиваете вещи, вы остро знаете о затратах для вашего бизнеса, и вы все еще изучаете, какой доход вы можете получить от продаж.

По мере того, как вы лучше узнаете свой бизнес и начнете просматривать отчеты о продажах, маржа может оказаться полезной для определения того, сколько фактической прибыли вы получаете от каждой продажи.

Для получения дополнительной информации посмотрите видео ниже:

Фиксированная наценка в процентах или долларах

Стоимость изготовления Zealot не всегда может оставаться на уровне 18 долларов (на самом деле, это точно не будет!). Поэтому мудрые сотрудники Archon Optical захотят убедиться, что их цены всегда корректируются с учетом увеличения стоимости.

Здесь действительно пригодится концепция фиксированной наценки, поскольку она может помочь вам автоматически корректировать цены в зависимости от изменения стоимости. Вы могли бы иметь стоимость и цену как отдельные числа, которые вы вводите в свою электронную таблицу или программу управления запасами, но в долгосрочной перспективе гораздо проще связать их.

Определение вашей наценки в виде процента от стоимости гарантирует, что вы продолжите получать доход от продаж по мере роста затрат, но это также означает, что вам не придется автоматически возвращаться, чтобы скорректировать цены.Ручная корректировка цен на основе стоимости возможна для малого бизнеса, но это быстро становится неприемлемым, поскольку ваш инвентарь расширяется и включает сотни товаров.

Если со временем производство Zealot станет более дорогим, цена должна будет вырасти, и получение наценки в 18 долларов на предмет стоимостью 36 долларов будет совсем другим, чем наценка в 18 долларов на предмет по цене 55 долларов. Фиксированный процент наценки гарантирует, что прибыль всегда будет пропорциональна цене.

Какие еще факторы влияют на разметку?

До сих пор мы описывали наценку очень просто, потому что мы предполагаем сценарий, в котором Archon Optical производит Zealot по установленной цене и продает его по установленной цене, и это все, что нужно сделать.Конечно, реальная жизнь немного сложнее.

Для каждого заказа фанатика должен быть кто-то, чтобы упаковать и продать его. Это затраты на рабочую силу, рассчитываемые как почасовая оплата.

Если вы отправляете Zealot покупателям в коробках или отправляете их на грузовиках в магазины по всему городу, вам необходимо учесть стоимость фрахта. Экспресс-доставка или двухнедельная доставка могут сильно разниться.

Поскольку Zealot — это продукт, который Archon Optical должен был разработать с течением времени (он не просто материализовался как законченный продукт), они должны учитывать все время, которое ушло на то, чтобы сделать Zealot эстетически приятным, но при этом блокировать как можно больше резких солнечных лучей, насколько это возможно.Таким образом, время разработки продукта также может влиять на стоимость.

Автоматизируйте разметку с помощью inFlow

Если ваши затраты часто меняются, вы, вероятно, тратите много времени на корректировку цен. Мы создаем программное обеспечение для инвентаризации, которое может помочь вам изменить цены — и вашу наценку — всего за несколько кликов.

Гибкие возможности ценообразования на продукты

inFlow гарантируют, что вы всегда будете зарабатывать деньги с каждой продажи, даже если ваши расходы изменятся.

Наценка

по сравнению с диаграммой маржи и инфографикой

Владельцы бизнеса часто путают маржу и наценку.Обе цифры помогают устанавливать цены и измерять производительность. Но диаграмма маржи и наценки показывает, что эти два термина по-разному отражают прибыль.

Важно знать разницу между наценкой и наценкой в бухгалтерском учете. Прочтите, чтобы узнать о наценке и марже. И не забудьте проверить нашу инфографику внизу этой страницы.

Установление цен — ваш первый шаг к получению прибыли. Загрузите наше бесплатное руководство «Цена на продажу… и прибыль», чтобы начать устанавливать цены на основе данных.

Термины, помогающие понять поля и наценку

Чтобы понять, что такое маржа и наценка, сначала выучите эти три термина:

- Выручка

- Себестоимость проданных товаров (COGS)

- Валовая прибыль

Выручка — это доход, который вы получаете от продажи своих продуктов и услуг. Выручка — это верхняя строка вашего отчета о прибылях и убытках, отражающая прибыль до вычетов.

Себестоимость проданных товаров (COGS) включает расходы, которые идут на изготовление ваших продуктов и предоставление ваших услуг.Расчет себестоимости может включать добавление материалов и прямых затрат на рабочую силу.

Валовая прибыль — это выручка, остающаяся после того, как вы оплатите расходы на производство продуктов и оказание услуг. Валовая прибыль — это выручка за вычетом COGS.

Вы будете использовать эти три термина при поиске как наценки, так и наценки. Понимание терминов поможет вам понять разницу между маржей и наценкой.

Наценка против маржи

Расчет маржи и наценки является ключом к установлению цен, которые не только покрывают ваши расходы, но и приносят вам прибыль.

Узнайте разницу между маржей и наценкой ниже.

Как рассчитать маржу (формула маржи)

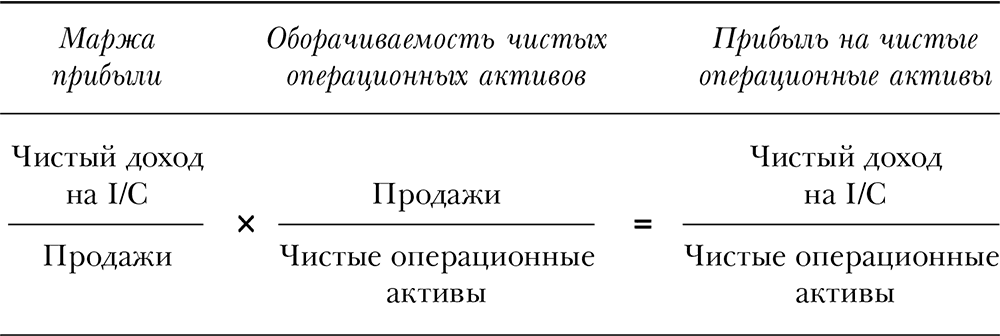

Маржа, или валовая прибыль, показывает доход, который вы получаете после выплаты COGS. Чтобы рассчитать маржу, начните с вашей валовой прибыли (выручка — COGS). Затем найдите процент от дохода, который составляет валовую прибыль. Вы можете найти процент дохода, который составляет валовую прибыль, разделив валовую прибыль на доход.

Например, вы продаете велосипеды по 200 долларов каждый.Каждый велосипед стоит 150 долларов.

Сначала найдите свою валовую прибыль или разницу между доходом (200 долларов) и стоимостью (150 долларов).

200 — 150 долларов = 50 долларов валовой прибыли

Чтобы найти маржу, разделите валовую прибыль на выручку.

50 $ / 200 $ = 0,25 маржа

Чтобы получить процентную маржу, умножьте результат на 100.

0,25 X 100 = 25% маржа

Маржа 25%. Это означает, что вы оставляете себе 25% от общего дохода. Остальные 75% вы потратили на покупку велосипеда.

Формула маржи измеряет, сколько из каждого доллара продаж вы сохраняете после оплаты расходов. В приведенном выше примере расчета маржи вы оставляете 0,25 доллара на каждый заработанный доллар. Чем больше маржа, тем больший процент дохода вы сохраняете при продаже.

Как рассчитать наценку

Наценки отличаются от полей. Наценка показывает, насколько ваша продажная цена превышает сумму, которую вам стоит этот товар.

Как маржа, вы начинаете находить наценку с вашей валовой прибылью (выручка — COGS).Затем найдите процент COGS, который составляет валовую прибыль. Вы можете найти этот процент, разделив вашу валовую прибыль на COGS.

Используя приведенный выше пример с велосипедом, вы продаете каждый велосипед по 200 долларов. Велосипед стоит 150 долларов. Сначала найдите валовую прибыль.

200 — 150 долларов = 50 долларов валовой прибыли

Чтобы записать наценку в процентах, разделите валовую прибыль на себестоимость.

50 долл. США / 150 долл. США = наценка 0,33

Чтобы сделать наценку процентной, умножьте результат на 100.

0,33 X 100 = наценка 33%

Наценка 33%. Это означает, что вы продали велосипед на 33% больше, чем заплатили за него.

Формула наценки определяет, на сколько больше вы продаете свои товары, чем сумма, которую вы за них платите. В приведенном выше примере наценки ваша наценка составляет 33%. Чем выше наценка, тем больший доход вы получите от продажи.

Как преобразовать разметку в маржу и маржу в разметку

Может наступить время, когда вы знаете свою маржу и захотите преобразовать ее, чтобы получить свою наценку.Точно так же вы можете знать свою наценку и захотите узнать свою маржу.

Конвертация маржи в наценку

Чтобы преобразовать маржу в наценку, используйте следующую формулу:

Наценка = [Маржа / (1 — Маржа)] X 100

Допустим, вам нужна 30% маржа и вы хотите знать, какой должна быть ваша наценка. Вы бы сделали:

Наценка = [0,30 / (1–0,30)] X 100

Наценка = 43%

Преобразование наценки в маржу

Теперь, чтобы преобразовать наценку в маржу, используйте эту формулу:

Маржа = [Наценка / (1+ наценка)] X 100

Допустим, вам нужна наценка в размере 50% и вы хотите знать, сколько у вас наценки.Вы бы сделали:

Маржа = [0,50 / (1 + 0,50) X 100

Маржа = 33%

График маржи и наценки

Наценки и наценки взаимодействуют предсказуемым образом. Каждая наценка относится к определенной марже и наоборот. Наценки всегда выше соответствующих наценок.

Чтобы легко найти наценки, которые коррелируют с полями, используйте эту диаграмму полей и наценок:

| Наценка | Маржа |

|---|---|

| 15% | 13% |

| 20% | 16.7% |

| 25% | 20% |

| 30% | 23% |

| 33,3% | 25% |

| 40% | 28,6% |

| 50% | 33% |

| 75% | 42,9% |

| 100% | 50% |

Почему имеет значение маржа по сравнению с наценкой

Знание разницы между наценкой и маржей помогает вам ставить цели.Если вы знаете, какую прибыль хотите получить, вы можете установить цены соответствующим образом, используя формулы маржи и наценки.

Если вы не знаете свою маржу и наценку, возможно, вы не знаете, как правильно оценивать продукт или услугу. Это может привести к потере дохода. Или вы можете просить слишком много, а многие потенциальные клиенты не хотят платить ваши цены.

Часто проверяйте свою маржу и наценки, чтобы быть уверенным, что вы получаете максимальную отдачу от своей стратегической цены.

Разметка и маржа: полная инфографика

По-прежнему нужна помощь с наценкой или маржой? Ознакомьтесь с нашей инфографикой, чтобы узнать больше.

Ищете надежный способ отслеживать все финансы вашего малого бизнеса? Онлайн-бухгалтерское программное обеспечение Patriot простое в использовании, но при этом мощное. А если у вас возникнут вопросы, мы предлагаем бесплатную поддержку в США. Начните бесплатную пробную версию сегодня!

Эта статья была обновлена с момента ее первоначальной публикации 14 июля 2016 г.

Это не является юридической консультацией; Для большей информации, пожалуйста нажмите сюда.

Разница между наценкой и наценкой — AccountingTools

Разница между наценкой и наценкой состоит в том, что наценка — это объем продаж за вычетом стоимости проданных товаров, а наценка — это сумма, на которую увеличивается стоимость продукта, чтобы вывести объем продаж. цена. Ошибка в использовании этих терминов может привести к установлению слишком высоких или низких цен, что соответственно приведет к упущенным продажам или упущенной прибыли.Также может быть непреднамеренное влияние на долю рынка, поскольку чрезмерно высокие или низкие цены могут значительно отличаться от цен, устанавливаемых конкурентами.

Более подробное объяснение концепций маржи и надбавки приводится ниже:

Маржа (также известная как валовая прибыль) — это объем продаж за вычетом стоимости проданных товаров. Например, если продукт продается за 100 долларов, а производство стоит 70 долларов, его маржа составляет 30 долларов. Или, выраженный в процентах, процент маржи составляет 30% (рассчитывается как маржа, деленная на продажи).

Наценка — это сумма, на которую увеличивается стоимость продукта для получения продажной цены. Чтобы использовать предыдущий пример, наценка в 30 долларов от стоимости в 70 долларов дает цену в 100 долларов. Или, выраженный в процентах, процент наценки составляет 42,9% (рассчитывается как сумма наценки, деленная на стоимость продукта).

Легко увидеть, где у человека могут возникнуть проблемы с установлением цен, если есть путаница в отношении значения наценок и наценок.По сути, если вы хотите получить определенную маржу, вы должны увеличить стоимость продукта на процент, превышающий размер маржи, поскольку основой для расчета наценки являются затраты, а не доход; поскольку стоимость должна быть ниже, чем выручка, процент наценки должен быть выше, чем процент маржи.

Расчет наценки с большей вероятностью приведет к изменению цен с течением времени, чем цена, основанная на марже, потому что стоимость, на которой основывается величина наценки, может со временем меняться; или его расчет может отличаться, что приводит к разным затратам и, следовательно, к разным ценам.

В следующих пунктах отмечаются различия между процентами маржи и наценки с дискретными интервалами:

Чтобы получить маржу 10%, процент наценки составляет 11,1%

Чтобы получить маржу 20%, процент наценки составляет 25,0%

Для достижения 30% маржи процент наценки составляет 42,9%

Для достижения маржи 40% процент наценки составляет 66,7%

Для достижения 50 % маржи, процент наценки — 100.0%

Для получения других процентов наценки расчет выглядит следующим образом:

Желаемая маржа ÷ Стоимость товаров = Процент наценки

Пример маржи и наценки

Например, если вы знаете, что стоимость продукта составляет 7 долларов и вы хотите заработать на нем маржу в размере 5 долларов, расчет процента наценки будет:

Маржа 5 долларов ÷ 7 долларов Стоимость = 71,4%

Если мы умножим стоимость 7 долларов на 1,714, мы получим цену 12 долларов. Разница между ценой в 12 долларов и стоимостью в 7 долларов составляет желаемую маржу в 5 долларов.

Лучшие практики маржи и наценки

Рассмотрите возможность того, чтобы персонал внутреннего аудита проверил цены для выборки сделок купли-продажи, чтобы увидеть, не перепутались ли понятия маржи и наценки. Если да, определите размер упущенной прибыли (если таковая имеется) в результате этой проблемы и сообщите об этом руководству, если сумма значительна.

Если разница между двумя концепциями продолжает доставлять проблемы продавцам, рассмотрите возможность печати карточек с указанием процентной наценки для использования в различных ценовых категориях и раздачи карточек персоналу.Карточки также должны определять разницу между условиями маржи и наценки и показывать примеры того, как производятся расчеты маржи и наценки.

Сопутствующие курсы

Управление доходами

Признание доходов

Что такое ценовая наценка?: Определение, как рассчитать и выгоды

Для предпринимателя, рассматривающего возможность внедрения нового продукта, установление цены является жизненно важным соображением. Вы всегда будете стоять перед выбором при определении подходящей цены на товар или услугу.Ценовая наценка — это стратегия ценообразования, которая включает создание моделей на основе затрат и прогнозируемых продаж для установления цен, обеспечивающих адекватную прибыль.

TL; DR (слишком долго; не читал)

Ценовая наценка дает более точное представление о стоимости продукта и его прибыльности для вашего бизнеса.

Что такое ценовая наценка?

Ценовая наценка аналогична идее наценки. Оба относятся к сумме (обычно выраженной в процентах), которая добавляется к стоимости продукта, чтобы получить продажную цену.Однако ценовая наценка делает этот шаг дальше, принимая во внимание не только стоимость конкретного продукта (для розничного продавца это оптовая цена), но и все другие расходы, которые должны быть покрыты для данного объема бизнеса, включая размер прибыли. .

Как рассчитать ценовую маржу

Рассчитать наценку относительно просто. Если продукт стоит 10 долларов, а вы устанавливаете цену 15 долларов, наценка составляет 50%. Чтобы преобразовать наценку в маржу, вам необходимо оценить количество единиц, которые будут проданы в течение указанного периода, обычно месяца или года.Для этого периода вы определяете сумму всех других затрат (аренда магазина, коммунальные услуги, рабочая сила и т. Д.), Которые должны быть распределены на единицу.

После добавления резерва на прибыль общая сумма будет суммой, которую вам нужно добавить к стоимости продукта, чтобы получить продажную цену. Например, если ваши затраты на единицу продукции составляют 10 долларов и вам необходимо выделить 4 доллара на единицу для покрытия всех дополнительных расходов при прогнозируемом объеме единицы, плюс дополнительный 1 доллар для прибыли, вы получите цену в 15 долларов.

Важность ценовой наценки

Многие новые владельцы бизнеса совершают ошибку, произвольно выбирая наценку на продукт, или просто имитируя цены конкурентов, или пытаются захватить долю рынка, устанавливая цену на продукт ниже рыночной. Использование анализа ценовой маржи может помочь вам избежать либо занижения цены на ваш продукт и, следовательно, потери денег, либо завышения цен и потери клиентов. Чтобы эффективно использовать ценовую наценку, вы должны начать с точной оценки всех затрат и реалистичной оценки прогнозируемого объема, что требует как минимум минимум исследования рынка.

Преимущества знания маржи

Одним из основных преимуществ концепции ценовой маржи является то, что она может помочь вам заранее определить, может ли продукт быть прибыльным. Если ваш анализ показывает, что вы не можете произвести достаточный объем по адекватной цене, чтобы хотя бы окупиться, вы можете не вкладывать капитал в продукт.

Еще одно преимущество концепции ценовой наценки — ее гибкость. Вы можете использовать его для расчета точек безубыточности при различных ценах или для оценки влияния на прибыль предложения купонов и других скидок для привлечения клиентов.

Имейте в виду, что одной продажи недостаточно. Целью продажи или купона является создание достаточного дополнительного бизнеса, чтобы компенсировать снижение цены. Для эффективного использования продаж и других стратегий ценообразования критически важно знать, насколько большим должен быть этот дополнительный объем и насколько это реалистичная цель.

Что такое хорошая прибыль?

«Хорошая» норма прибыли зависит от вашей отрасли, а также от других факторов. Избегайте ловушки продаж по минимально возможной цене, особенно если вы выводите на рынок новый продукт раньше других конкурентов.Это может оказаться мудрым шагом, но может и нет. Если товар имеет высокую цену и продается должным образом, восприятие потребителями того, что он имеет высокое качество, часто приводит к большему объему продаж, чем по более низкой цене. Кроме того, очень сложно начать с низкой цены, а затем поднять ее, не теряя клиентов.

В некоторых отраслях (например, в парфюмерной промышленности) это обычная стратегия. Маркетологи элитных брендов часто отказываются размещать свой товар в дисконтных магазинах, потому что созданный ими «эксклюзивный» имидж более ценен, чем дополнительный объем, который они могут создать.Вы всегда можете использовать продажи или купоны для увеличения трафика и при этом поддерживать высокую базовую цену, если вы можете эффективно продавать свой продукт на основе высокого качества или обслуживания.

Маржа прибыли и наценка: в чем разница?

Маржа прибыли в сравнении с надбавкой: обзор

Маржа прибыли и наценка — это отдельные термины бухгалтерского учета, которые используют одни и те же исходные данные и анализируют одну и ту же транзакцию, но при этом показывают разную информацию. Как маржа прибыли, так и наценка используют в своих расчетах выручку и затраты.Основное различие между ними состоит в том, что маржа прибыли относится к продажам за вычетом стоимости проданных товаров, а надбавка к сумме, на которую увеличивается стоимость товара, чтобы получить окончательную цену продажи.

Правильное понимание этих двух терминов может помочь обеспечить правильное установление цен. Если установка цены слишком низкая или слишком высокая, это может привести к потере продаж или упущенной прибыли. Со временем установление цен компанией также может непреднамеренно повлиять на долю рынка, поскольку цена может упасть далеко за пределы цен, устанавливаемых конкурентами.

Ключевые выводы

- Маржа прибыли и наценка — это отдельные термины бухгалтерского учета, которые используют одни и те же исходные данные и анализируют одну и ту же транзакцию, но при этом показывают разную информацию.

- Маржа прибыли — это доход, который компания получает после оплаты стоимости проданных товаров (COGS).

- Наценка — это розничная цена продукта за вычетом его стоимости.

Важно понимать термины выручка, себестоимость проданных товаров (COGS) и валовая прибыль.Короче говоря, выручка относится к доходу, полученному компанией от продажи своих товаров и услуг. COGS относится к расходам, понесенным в связи с производством или предоставлением товаров и услуг. Наконец, валовая прибыль относится к любому доходу, оставшемуся после покрытия расходов на предоставление товара или услуги.

Маржа прибыли

Маржа прибыли — это доход, который компания получает после выплаты COGS. Маржа прибыли рассчитывается путем вычета выручки за вычетом стоимости проданных товаров. Однако разница отображается в процентах от дохода.Процент выручки, представляющий собой валовую прибыль, определяется путем деления валовой прибыли на выручку. Например, если компания продает продукт за 100 долларов, а производство продукта обходится в 70 долларов, то ее маржа составляет 30 долларов. Маржа прибыли, выраженная в процентах, составляет 30% (рассчитывается как маржа, деленная на продажи).

Маржа прибыли — это объем продаж за вычетом стоимости проданных товаров. Наценка — это процентная сумма, на которую увеличивается стоимость продукта до продажной цены.

Разметка

Наценка показывает, насколько отпускная цена компании превышает сумму, которую эта вещь стоит компании.В целом, чем выше наценка, тем больше выручка приносит компания. Наценка — это розничная цена продукта за вычетом его стоимости, но процент наценки рассчитывается иначе. В нашем предыдущем примере наценка такая же, как валовая прибыль (или 30 долларов), потому что доход составил 100 долларов, а затраты — 70 долларов. Однако процент наценки отображается как процент от затрат, а не как процент от дохода.

Используя те же числа, что и выше, процент наценки составит 42,9%, или (100 долларов дохода — 70 долларов затрат) / 70 долларов затрат.

Маржа прибыли и наценка показывают два аспекта одной и той же сделки. Маржа прибыли показывает прибыль, поскольку она связана с продажной ценой продукта или полученным доходом. Наценка показывает прибыль по отношению к затратам.

Наценка обычно определяет, сколько денег делается на конкретном предмете по отношению к его прямым затратам, тогда как маржа прибыли учитывает общий доход и общие затраты из различных источников и различных продуктов.

Только определенные криптовалюты могут переводиться, храниться и заимствоваться на конкретном счете изолированной маржи. Например, на счете изолированной маржи BTCUSDT доступны только BTC и USDT. Вы можете открыть несколько счетов изолированной маржи;

Только определенные криптовалюты могут переводиться, храниться и заимствоваться на конкретном счете изолированной маржи. Например, на счете изолированной маржи BTCUSDT доступны только BTC и USDT. Вы можете открыть несколько счетов изолированной маржи; Ликвидация одной позиции ликвидирует все остальные позиции.

Ликвидация одной позиции ликвидирует все остальные позиции. 25

25

– 304 с.

– 304 с.