Какие источники характерны для крупного и малого бизнеса: Какие источники финансирование характерны для крупного и малого бизнеса

Какие источники финансирования характерны для крупного и малого бизнеса?

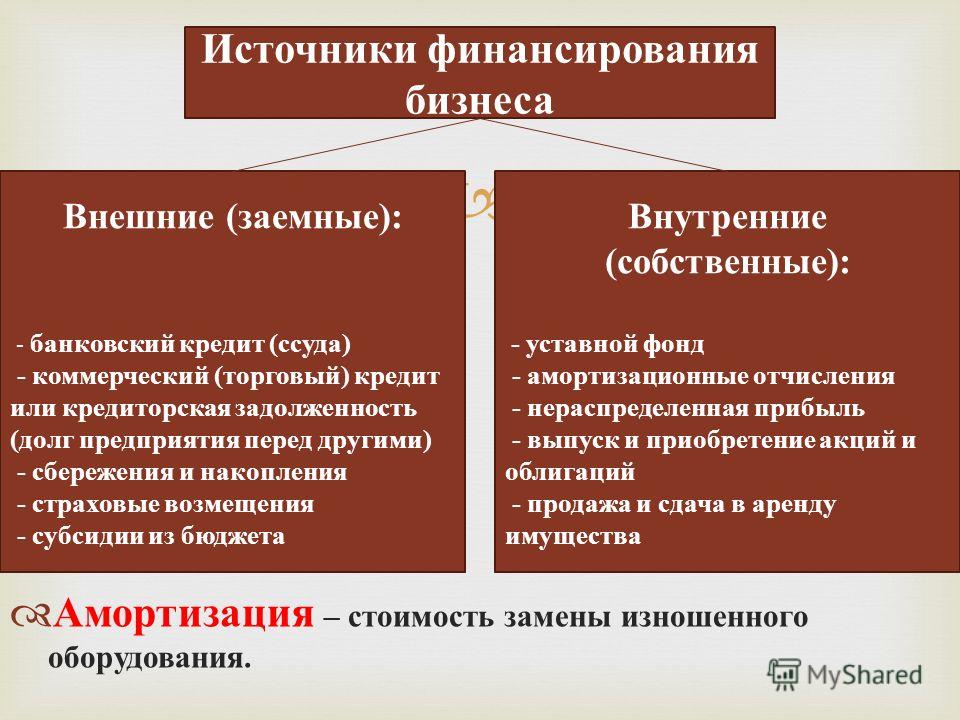

Внутренними источниками могут служить чистая прибыль фирмы и амортизационные отчисления. Их использование носит название «самофинансирование», т. е. финансирование за счёт собственных средств. Самофинансирование присуще в основном мелким предприятиям, которым, как мы увидим далее, трудно достать деньги из других источников. Прибыль у этих предприятий небольшая, поэтому с её помощью расширить производство удаётся крайне редко. Остаётся ещё один источник самофинансирования — амортизационные отчисления.

Таким образом, самофинансирование поможет успешному малому предприятию сохранить свой бизнес, но если предприниматель захочет расширить своё производство, то будет вынужден прибегнуть к внешним источникам финансирования.

Крупный же бизнес с успехом использует ускоренную амортизацию, потому что покупает высокопроизводительное оборудование, наращивает производство и даже высокие амортизационные отчисления распределяет на возросшее количество продукции, что не приводит к росту цены.

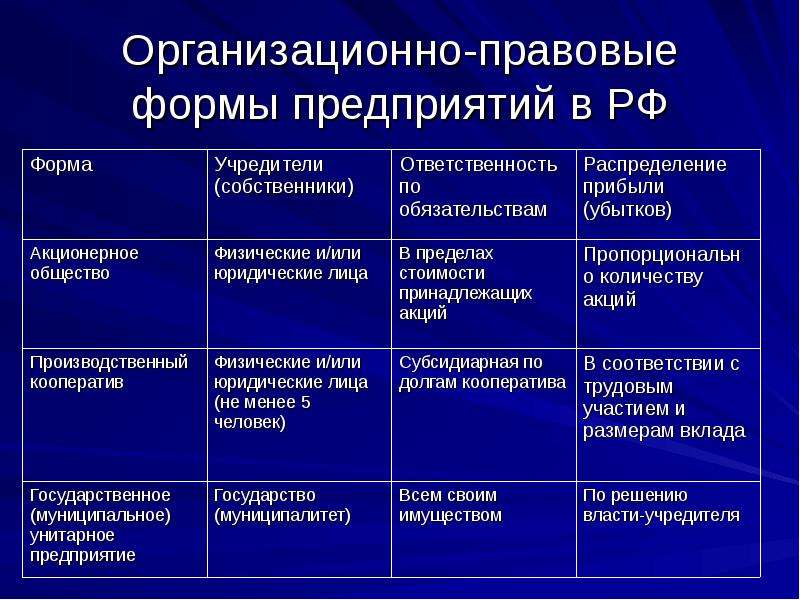

Да и прибыль у крупной фирмы достаточно велика. Как правило, крупные корпорации имеют юридическую форму акционерного общества, а значит, владельцы акций должны получать часть прибыли — дивиденды. Поэтому прибыль делится на две части — распределяемую, из которой выплачиваются дивиденды, и нераспределяемую, которая направляется на различные нужды предприятия, в том числе и на расширение производства. Таким образом, крупные фирмы могут успешно использовать свои внутренние источники финансирования.

Внешними источниками являются банковские кредиты, средства бюджетов разных уровней, средства внебюджетных фондов, средства населения.

Итак, фирмы могут воспользоваться финансовыми услугами банка, равно как и других финансово-кредитных учреждений, с основными функциями и производимыми операциями которых вы познакомитесь в следующих параграфах. Здесь мы остановимся лишь на банковских кредитах.

Формы финансирования малого предпринимательства | Научно-исследовательский журнал

Белолипецкая Дарья Николаевна, Чеховская Ирина Александровна

Волгоградский государственный технический университет

Belolipetskii Darya, Chekhova Irina

Volgograd State Technical University

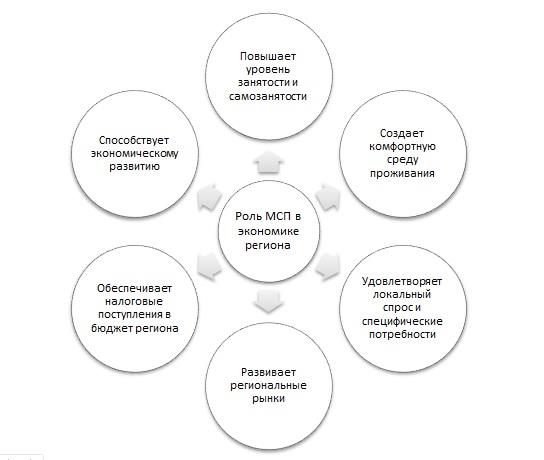

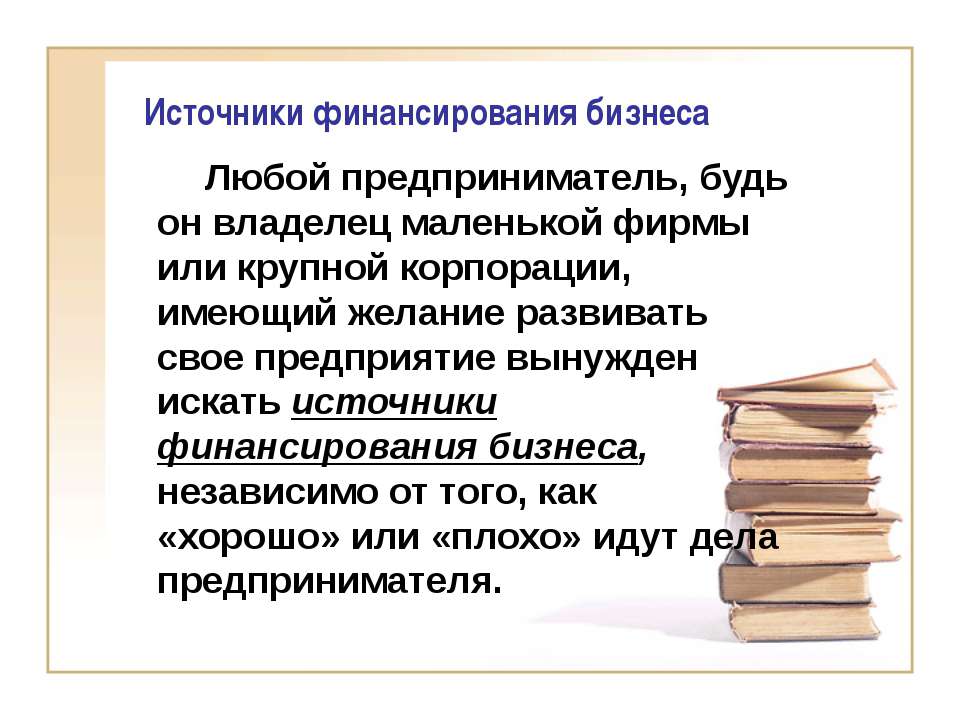

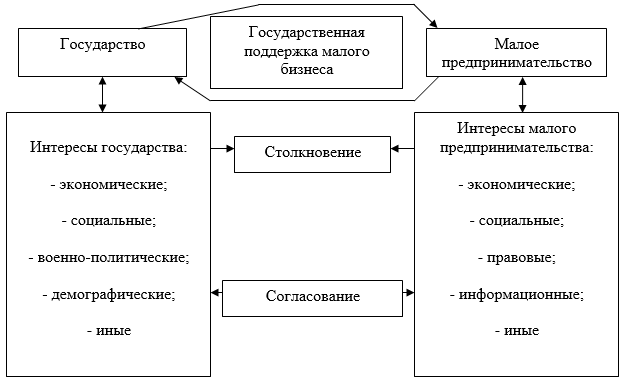

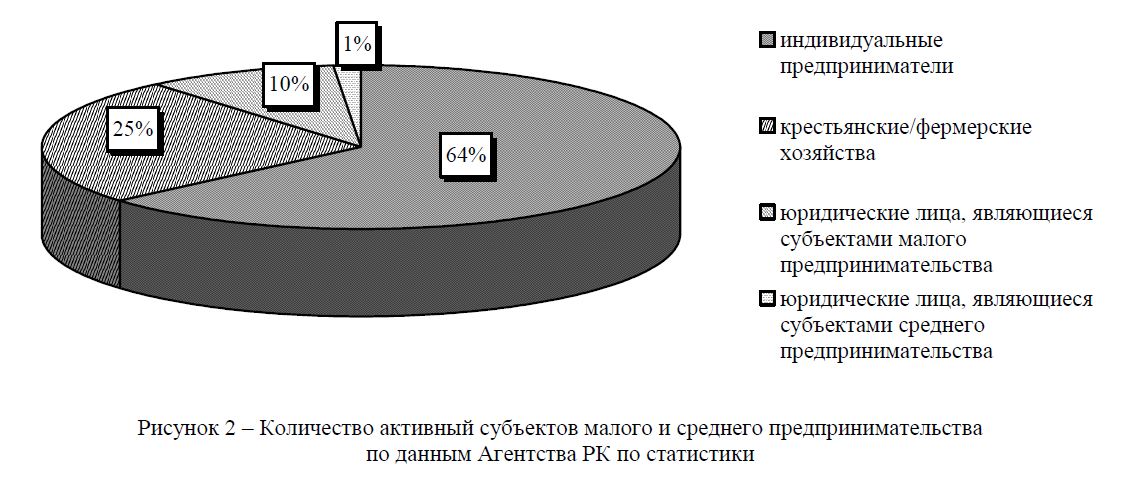

Аннотация: Деятельность малых предприятий ориентирована главным образом на местный рынок, на решение региональных проблем. Они становятся основой формирования рациональной структуры местного хозяйства и его финансирования. Сферы малого предпринимательства нуждаются в активном финансировании и государственной поддержке.

Они становятся основой формирования рациональной структуры местного хозяйства и его финансирования. Сферы малого предпринимательства нуждаются в активном финансировании и государственной поддержке.

Abstract: Small business activities are focused mainly on the local market, on the solution of regional problems. They become the basis for the formation of a rational structure of the local economy and its financing. Small businesses need the funding and government support.

Ключевые слова: Малое предпринимательство, финансирование, внешнее, внутреннее, собственный капитал, заемный капитал, инвестиции, резерв, взнос, фонд, акции, акционерное общество

Keywords: Small business, finance, external, internal, equity, debt capital, investment, reserve, fee, fund, stocks, joint-stock company

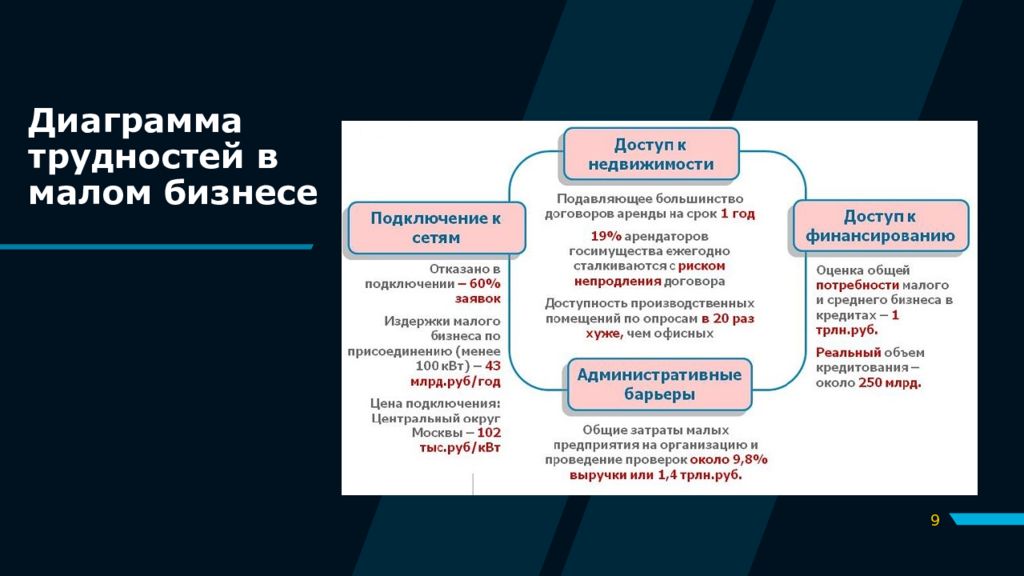

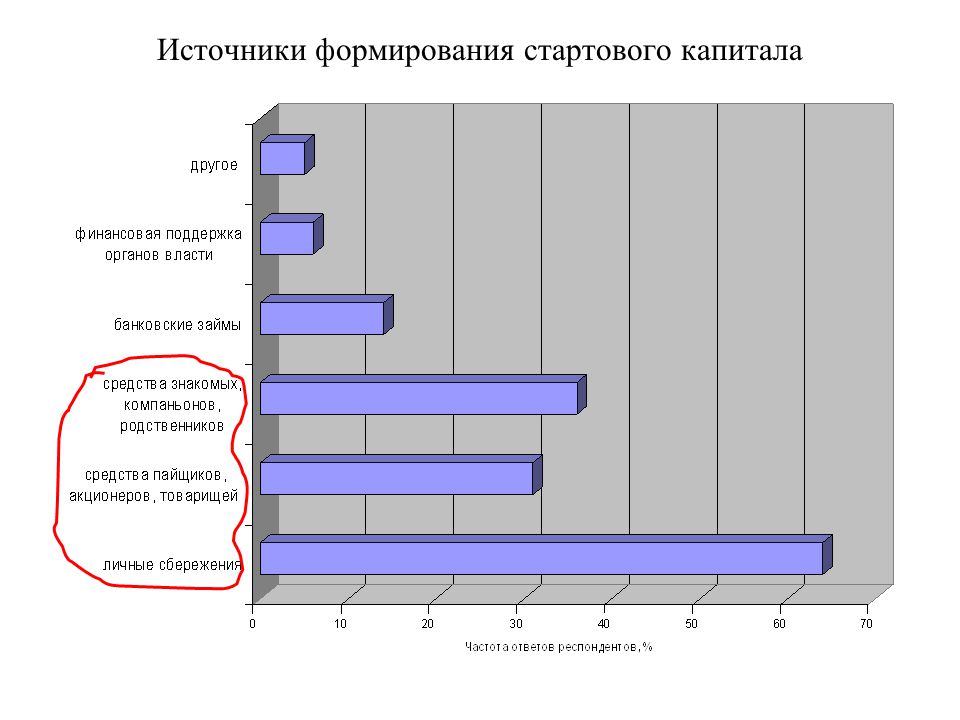

В отличие от крупного бизнеса, который привлекает дополнительные источники финансирования деятельности, на малых предприятиях вопрос поиска и привлечения финансовых ресурсов возникает как в процессе развития, так и в процессе текущей деятельности. Нехватка оборотных средств является одной из наиболее распространенных проблем на малых предприятиях. В связи с этим, предприятия малого бизнеса испытывают более высокую потребность в привлечении дополнительных источников финансирования.

Нехватка оборотных средств является одной из наиболее распространенных проблем на малых предприятиях. В связи с этим, предприятия малого бизнеса испытывают более высокую потребность в привлечении дополнительных источников финансирования.

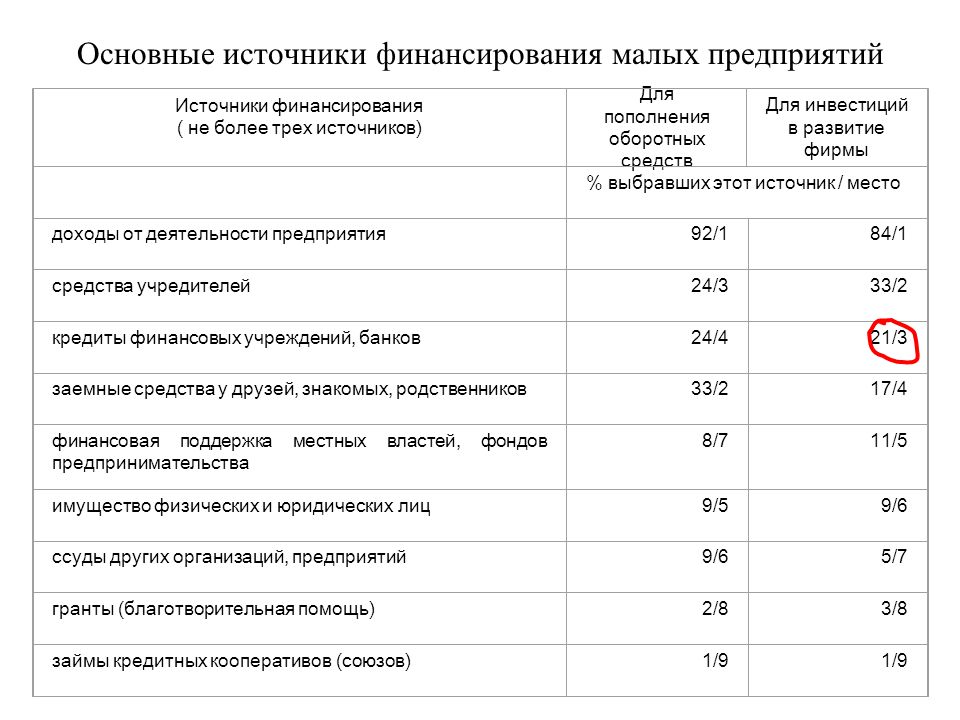

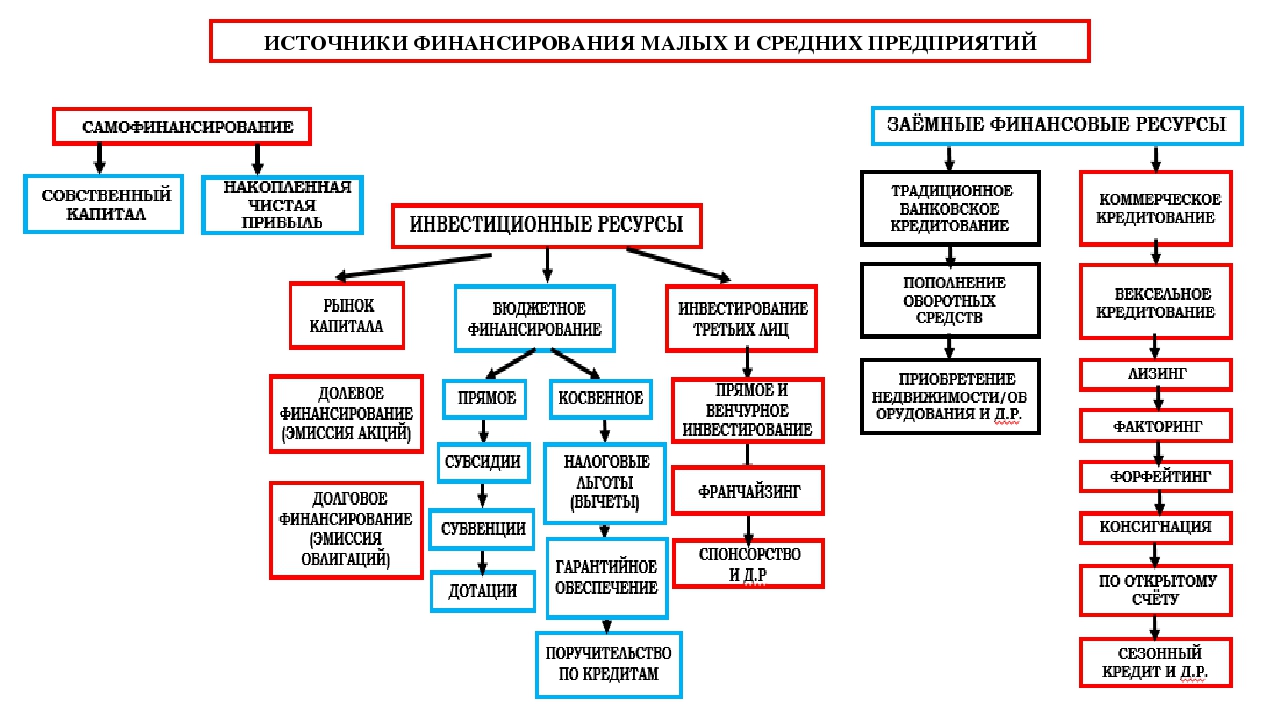

На сегодняшний день существует достаточно широкий перечень различных способ привлечения финансовых ресурсов или форм финансирования. Традиционно финансовые ресурсы подразделяют на три основных вида:

Собственные средства (уставный капитал, накопленная чистая прибыль)

Заемные средства (долгосрочные и краткосрочные кредиты, займы)

Инвестиции (частные вложения, доли в уставном капитале, субсидии)

Обратимся к анализу основных форм финансирования, которые доступны предприятиям малого бизнеса. По конечному виду получения источников средств можно подразделить их на основные (прямые) и производные (косвенные). К прямым формам финансирования относятся договора, в результате заключения которых малое предприятие получает непосредственно денежные средства как источник обеспечения деятельности. К таким формам относятся:

К таким формам относятся:

банковские кредиты

государственные субсидии

накопленная чистая прибыль предприятия.

Под производными формами финансирования следует понимать формы обеспечения деятельности предприятия, получаемые не в виде непосредственно денежных средств, а в виде какого-либо актива или действия, оказывающего влияние на рост выручки предприятия.

К данным формам будем относить:

лизинг

факторинг

интеграция

кооперация.

Следует отметить, что перечисленные выше косвенные формы финансирования начали применяться в российской практике относительно недавно, таким образом, они составляют основу современных инструментов финансового менеджмента для малых предприятий.

В современной литературе такие явления как интеграция и кооперация напрямую не относят к формам финансирования. Хотя процесс реализации этих мероприятий оказывает влияние как на рост активов предприятия, так и на рост выручки от реализации продукции. Поэтому в данной статье мы будем рассматривать интеграцию и кооперацию малых предприятий как формы финансирования.

Хотя процесс реализации этих мероприятий оказывает влияние как на рост активов предприятия, так и на рост выручки от реализации продукции. Поэтому в данной статье мы будем рассматривать интеграцию и кооперацию малых предприятий как формы финансирования.

Основные формы финансирования предприятия можно разделить по функциональной направленности, а также по конечному объекту обеспечения.

Таблица 1.

Основные формы финансирования малых предприятий.

Классификация форм финансирования | Формы финансирования | Объект обеспечения форм финансирования | |

Прямые | Банковский кредит | Основные средства, оборотные средства

| |

Государственные субсидии | |||

Накопленная чистая прибыль | |||

Косвенные | Лизинг | Основные средства | |

Факторинг | Оборотные средства | ||

Кооперация | Выручка | ||

Интеграция | Выручка, основные средства, оборотные средства |

Источник: по материалам [4]

На малых предприятиях в силу специфики их функционирования и наиболее распространенной отраслевой принадлежности к торговле могут отсутствовать внеоборотные активы, источниками формирования оборотных активов часто служат заемные средства и кредиторская задолженность [6, с. 15].

15].

Основными источниками заемных средств являются коммерческие банки. Малый бизнес по ряду причин является привлекательной сферой деятельности кредитных организаций. С точки зрения банков, положительными моментами сотрудничества с малыми предприятиями являются достаточно небольшие сроки окупаемости ссуд, гибкость малого бизнеса, позволяющая реагировать на изменения рыночной конъюнктуры, а также способность малых предприятий к внедрению новых технологий [2].

Однако, в то же время существует ряд серьезных проблем с получением кредита предприятием малого бизнеса. К примеру, большинство банковских программ кредитования малого бизнеса предполагает предоставление обеспечения по кредиту в виде залога или поручительства. Причем залоговым обеспечением должны выступать среднеликвидные активы (автотранспорт, недвижимость). Далеко не все предприятия малого бизнеса имеют данные активы в собственности. Однако, здесь на помощь малым предприятиям приходит такая форма финансирования как микрокредитование. Особенности функционирования микрофинансовых организаций заключаются:

Особенности функционирования микрофинансовых организаций заключаются:

в сокращении операционных затрат по оказываемым услугам;

в уменьшении времени обслуживания клиентов;

в использовании гибких требований по обеспечению кредита;

в увеличении суммы выдаваемого кредита на основании предоставляемого заемщиком баланса и наличия обеспечения, а также с течением времени при наличии положительной кредитной истории [3].

Кроме этого надо отметить, что российские банки выдают небольшие кредиты малому бизнесу под более высокие проценты. Одна из причин высоких процентов по кредитам для предприятия малого бизнеса — большой риск их кредитования. Финансовое состояние этих предприятий нестабильное и неопределенное, да и низкая капитализация существенно увеличивает риск невозврата кредитов [4, с.120-121].

Говоря об инвестициях в малый бизнес, следует отметить, что основным инвестором малого предприятия чаще всего выступает государство. Частные инвестиции более распространены в крупном бизнесе, т.к. инвестор планирует получать дивиденды от своих вложений, а в масштабах малого бизнеса их размер будет не так велик, да и сами инвестиции чаще всего носят венчурный характер. Государственная поддержка малого бизнеса обеспечивает ему финансовую устойчивость и возможность конкурировать с крупными и средними предприятиями. Эта поддержка заключается в предоставлении малым предприятиям налоговых отсрочек, льгот, инвестиционных кредитов, льготного доступа к кредитным ресурсам банков, снижения процентов по кредитам и других возможностей, вплоть до участия в выполнении государственных заказов [1, с.15-16]. Кроме этого к мерам государственной поддержки малого бизнеса относится субсидирование. В данном случае государство вкладывает средства в малые предприятия условно на безвозмездной основе. Свои «дивиденды» государство со временем получает в виде налоговых платежей.

Частные инвестиции более распространены в крупном бизнесе, т.к. инвестор планирует получать дивиденды от своих вложений, а в масштабах малого бизнеса их размер будет не так велик, да и сами инвестиции чаще всего носят венчурный характер. Государственная поддержка малого бизнеса обеспечивает ему финансовую устойчивость и возможность конкурировать с крупными и средними предприятиями. Эта поддержка заключается в предоставлении малым предприятиям налоговых отсрочек, льгот, инвестиционных кредитов, льготного доступа к кредитным ресурсам банков, снижения процентов по кредитам и других возможностей, вплоть до участия в выполнении государственных заказов [1, с.15-16]. Кроме этого к мерам государственной поддержки малого бизнеса относится субсидирование. В данном случае государство вкладывает средства в малые предприятия условно на безвозмездной основе. Свои «дивиденды» государство со временем получает в виде налоговых платежей.

Лизинг, или финансовая аренда, является наиболее удобной формой финансирования для производственных предприятий. Поскольку торговые предприятия не нуждаются в дорогостоящем оборудовании, для них лизинг представляет меньший интерес. У производственных предприятий набор возможных предметов лизинга гораздо шире. Это может быть и автотранспорт, и производственное оборудование, и спецтехника. Взяв оборудование в лизинг, фактические активы предприятия сразу увеличиваются, при этом отсутствует необходимость единовременных капитальных вложений [5].

Поскольку торговые предприятия не нуждаются в дорогостоящем оборудовании, для них лизинг представляет меньший интерес. У производственных предприятий набор возможных предметов лизинга гораздо шире. Это может быть и автотранспорт, и производственное оборудование, и спецтехника. Взяв оборудование в лизинг, фактические активы предприятия сразу увеличиваются, при этом отсутствует необходимость единовременных капитальных вложений [5].

Другим источником финансирования малых предприятий является факторинг. Факторинг – это финансовая комиссионная операция, при которой клиент переуступает дебиторскую задолженность факторинговой компании с целью незамедлительного получения большей части платежа, гарантии полного погашения задолженности, снижения расходов по ведению счетов [6]. Предприятия малого бизнеса имеют гораздо меньше возможностей, чем средний и крупный бизнес, следовательно, масштабы производства промышленных малых предприятий существенно меньше. В современной литературе выделяют два основных типа функционирования малых промышленных предприятий:

малые предприятия, осуществляющие деятельность, ориентируясь на крупный холдинг, по принципу вертикальной интеграции;

малые предприятия, осуществляющие самостоятельную деятельность на рынке свободной конкуренции.

Для предприятий первого типа характерны специализация на производстве ограниченного круга деталей и узлов, более низкие издержки производства, позволяющие крупному бизнесу экономить свои ресурсы; гибкость производства, способствующая его быстрой переналадке [8, с.7].

Предприятия второго типа, которые осуществляют самостоятельную деятельность на рынке, имеют большую независимость, гибкость и маневренность. Они не связаны определенными требованиями к выпускаемой продукции, вследствие чего могут быстро перепрофилироваться в соответствии с изменяющимися потребностями рынка. Первоначальной и далее основной задачей менеджмента всегда является привлечение финансовых ресурсов, поскольку за счет источников средств осуществляется формирование всей остальной ресурсной базы предприятия.

Для наиболее эффективной работы предприятия необходимо выбирать формы финансирования. При необходимости единовременного вложения существенной суммы средств наиболее оптимальной формой финансирования является банковский кредит. При отсутствии активов, а также при потребности во вложениях возможно привлечение средств в форме микрокредитования. При потребности вложения небольшой суммы средств, отсутствии срочности или наличии возможности временного изымания из оборота собственных средств предприятие может воспользоваться государственной субсидией. При необходимости обновления основных средств, предприятие может воспользоваться лизингом. Для увеличения оборотных средств наиболее простым решением будет использование факторинга. При наличии узкоспециализированного производства для оптимизации финансовой устойчивости целесообразно применение принципа кооперации, т.е. вливания малого промышленного предприятия в структуру крупной компании, а при работе на конкурентном рынке возможно объединение нескольких малых предприятий.

При отсутствии активов, а также при потребности во вложениях возможно привлечение средств в форме микрокредитования. При потребности вложения небольшой суммы средств, отсутствии срочности или наличии возможности временного изымания из оборота собственных средств предприятие может воспользоваться государственной субсидией. При необходимости обновления основных средств, предприятие может воспользоваться лизингом. Для увеличения оборотных средств наиболее простым решением будет использование факторинга. При наличии узкоспециализированного производства для оптимизации финансовой устойчивости целесообразно применение принципа кооперации, т.е. вливания малого промышленного предприятия в структуру крупной компании, а при работе на конкурентном рынке возможно объединение нескольких малых предприятий.

Библиографический список

1. Бурмистрова Л.М. Финансы организаций (предприятий): Учеб.пособие. – М.: ИНФРА-М. – 2014. – 240с. – (Высшее образование).

2. Батяев А.А., Дудкина М.Г., Нурушева Л. К. Кредиты для малого бизнеса в условиях кризиса – М., Научная книга, 2010. – 84с.

К. Кредиты для малого бизнеса в условиях кризиса – М., Научная книга, 2010. – 84с.

3. Королев Д. А. Перспективы развития микрофинансирования малого бизнеса в России. // Общество: политика, экономика, право. – 2013 – №2. – с.54-58.

4. Организация предпринимательской деятельности: Учеб.пособие для вузов /Пол ред. проф. В.Я. Горфинкеля, акад. Г.Б. Поляка, проф. В.А. Швандара. – М.: ЮНИТИ-ДАНА, 2012. 525 с.

5. Сокольских Е.В. Микрокредитование и лизинг как механизмы привлечения ресурсов в малый бизнес // Российское предпринимательство. — 2011. — № 4 Вып. 1 (88). — c. 47-50. — http://www.creativeconomy.ru/articles/9811/

6. Ладанов А.А. Использование факторинга для повышения конкурентоспособности малого и среднего бизнеса // Российское предпринимательство. — 2012. — № 4 (202). — c. 30-34.

7. Особенности финансов организации малого бизнеса. Образовательно-информационный портал ATEXNIK.RU. [Электронный ресурс] – Режим доступа: http://www.atexnik.ru/neopredeleno/osobennosti_finansov_organizacii_malogo. php

php

8. Киперман Г.Я. Полное товарищество: удобная форма интеграции //Право и экономика. 2015. №5. С.1.

9. Серебряков Н.В. Совершенствование управления малыми предприятиями деревообрабатывающей промышленности // Российское предпринимательство. — 2014. — № 7 Вып. 1 (93). — c. 38-43. — http://www.creativeconomy.ru/articles/10083/

Анализ способов финансирования предприятий крупного бизнеса Текст научной статьи по специальности «Экономика и бизнес»

УДК 336.64

АНАЛИЗ СПОСОБОВ ФИНАНСИРОВАНИЯ ПРЕДПРИЯТИЙ КРУПНОГО БИЗНЕСА

© Дорошенко Ю. С., 2015

Иркутский государственный университет, г. Иркутск

В статье рассматриваются основные методы финансирования предприятия. Основными источниками выбраны внутренних и внешних методы финансирования и их отличительные особенности.

Ключевые слова: финансирование, акционирование, банковское кредитование, лизинг, венчурное финансирование, гранты.

48 Бизнес-образование в экономике знаний

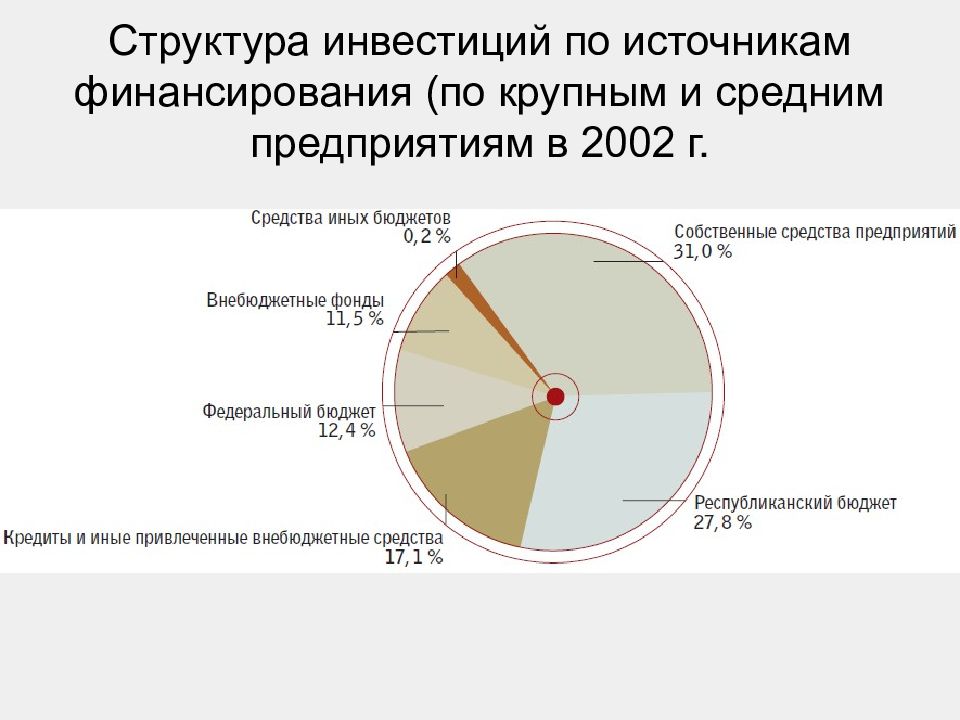

Для развития любого бизнеса необходимо финансирование. Условно финансирование можно разделить на два типа: внутреннее и внешнее. К внутреннему финансированию относятся те финансовые ресурсы, которые создаются в процессе финансово-хозяйственной деятельности предприятия. В частности этими источниками будут являться чистая прибыль, амортизация, кредиторская задолженность, резервы предстоящих платежей и расходов и доходы будущих периодов. Достоинством данного метода финансирования будет являться отсутствие дополнительных расходов, которые связаны с привлечением финансирования из внешних источников. Однако данный метод просто неприемлем для только что созданной компании, хоть и является наиболее выгодным и безопасным.

Следующие источники финансирования относятся к группе внешних источников финансирования. Заемные средства в нормальных экономических условиях способствуют повышению эффективности производства, необходимы для осуществления расширенного производства. Многообразие каналов привлечения заемных ресурсов создаст возможность использовать их в различных ситуациях.

Первый вид финансирования, который будет рассмотрен, — это банковский кредит. По данным Сбербанка России объем кредитования только что созданных компаний растет ежегодно на 30 %. В данный момент для кредитования крупного бизнеса банки предлагают три варианта финансирования: кредитный договор, открытие кредитной линии и кредитование банковского счета клиента. Кредитный договор предоставляется путем единовременного зачисления денежных средств на счет заемщика. Кредитные линии могу иметь возобновляемый и не-возобновляемый режим. При невозобновляемом режиме кредитования возврат (полный или частичный) ранее предоставленных кредитных средств не увеличивает свободного остатка лимита кредитной линии.

Самым благоприятным вариантом для банка будет являться залог в виде недвижимого имущества. В таком случае шансы получить необходимую сумму достаточно велики и срок рассмотрения кредита значительно уменьшается. Это вполне объяснимо тем, что банки хотят как можно больше снизить свои риски, связанные с невозвратом больших объемов денежных средств. Так же еще одним способом получения кредита в данном случае будет являться поручительство другой компании, которая эффективно ведет свою деятельность и является рентабельной

компанией. Это необходимо для того, чтобы в случае банкротства или провала проекта, реализуемого в только что созданной компании, компания-поручитель могла вернуть банку все заемные денежные средства. Практически при любом виде банковского кредитования поручитель является неотъемлемым элементом организационного процесса, однако при оформлении кредита под проекты или любые другие нужды компании (например, финансирования оборотных средств или покрытие текущей задолженности перед другим банком), поручитель влияет не только на вероятность выдачи денежных средств, но и на их сумму. Поручителем могут выступить государственные гарантии РФ, гарантии банков-контрагентов, поручительства платежеспособных организаций, физических лиц, имущественные права по контракту или имущественные права по договору лизинга.

Это необходимо для того, чтобы в случае банкротства или провала проекта, реализуемого в только что созданной компании, компания-поручитель могла вернуть банку все заемные денежные средства. Практически при любом виде банковского кредитования поручитель является неотъемлемым элементом организационного процесса, однако при оформлении кредита под проекты или любые другие нужды компании (например, финансирования оборотных средств или покрытие текущей задолженности перед другим банком), поручитель влияет не только на вероятность выдачи денежных средств, но и на их сумму. Поручителем могут выступить государственные гарантии РФ, гарантии банков-контрагентов, поручительства платежеспособных организаций, физических лиц, имущественные права по контракту или имущественные права по договору лизинга.

Следующим способом финансирования бизнеса является финансирование исключительно за счет средств инвестора. Конечно, главным плюсом здесь будет являться отсутствие дополнительной долговой нагрузки, которая может быть выражена для примера в процентах и т. п. Однако вместе с этим возникают огромное количество рисков. Конечно, первый из них, — проект в принципе «прогорит» и инвестор потеряет все свои вложенные деньги, а не заемные. Следующим риском будет уязвимость в контроле за распределением и использованием выданных денежных средств. То есть фактически эффективность использования ресурсов компанией не будет контролироваться независимыми экспертами.

п. Однако вместе с этим возникают огромное количество рисков. Конечно, первый из них, — проект в принципе «прогорит» и инвестор потеряет все свои вложенные деньги, а не заемные. Следующим риском будет уязвимость в контроле за распределением и использованием выданных денежных средств. То есть фактически эффективность использования ресурсов компанией не будет контролироваться независимыми экспертами.

Одним из наиболее популярных методов финансирования будет являться акционирование, которое подразумевает долевое софинансирование проекта или заемщика. Данный вид финансирования осуществляется путем дополнительной эмиссии акций нуждающегося в финансировании предприятия, если оно по организационно-правовой форме является акционерной организацией. Основным плюсом в данном методе будет являться необязательный характер возвращения вложенных денежных средств, который будет зависеть от результатов финансовой деятельности предприятия. Так же использование акционирования не имеет определенные сроки и не критично ограниченно по масштабам привлеченных средств.

Следующим источником финансирования является лизинг. Лизинг имеет много общего с обычным банковским кредитом, однако так же обладает и рядом преимуществ. Во-первых, требования к лизингополучателю менее жесткие, нежели чем к заемщику банковского кредита. Это обусловлено тем, что деятельность банков, в том числе в отношении кредитования, регулируется нормативными документами Центрального банка Российской Федерации, а также внутренними нормативными документами кредитующих банков. Все банковские кредитные организации обязаны исполнять нормативы по ликвидности, рискам и прочим показателям. Так же банки сами разрабатывают свои дополнительные норма-

№ 1 • 2015

Би знес-образование в экономике знаний 49

тивные документы, которые устанавливают методы оценки класса кредитоспособности заёмщиков, степени кредитного риска, возможности предоставления финансирования.

Все вышеперечисленные требования и нормы значительно ограничивают свободу банков в принятии решений, касающихся выдачи или невыдачи банковского кредита. В отличие от банков лизинговые компании при осуществлении своей деятельности руководствуются исключительно внутренними документами, нормативами и подходами к оценке потенциальных лизингополучателей. В распоряжении у лизингодателя может быть «управленческая» отчетность, а не бухгалтерская, что позволяет получить более реальную оценку состояния бизнеса и его перспективы. Конечно, при выдаче кредита для финансирования договора лизинга банк проводит оценку конечного получателя имущества, однако фактическим заемщиком в данной ситуации является лизингодатель. И, если состояние лизинговой компании не вызывает вопросов у банка, компания-лизингополучатель получит необходимое имущество или оборудование.

Следующим плюсом лизинга будет являться более короткий срок рассмотрения заявки. Так же, помимо короткого срока рассмотрения заявки, следует отметить еще и гибкость условий расчет графика лизинговых платежей, а так же возможность изменения этого графика в течение времени действия договора лизинга. Еще одним из немаловажных плюсов лизинга будет являться тот факт, что платежи лизинга полностью списываются на затраты предприятия, что позволяет уменьшить налог на прибыль.

Так же, помимо короткого срока рассмотрения заявки, следует отметить еще и гибкость условий расчет графика лизинговых платежей, а так же возможность изменения этого графика в течение времени действия договора лизинга. Еще одним из немаловажных плюсов лизинга будет являться тот факт, что платежи лизинга полностью списываются на затраты предприятия, что позволяет уменьшить налог на прибыль.

Безусловно, лизинг имеет и недостатки. Во-первых, имущество, взятое в лизинг, не будет являться имуществом компании-лизингополучателя. Более того, при возникновении просроченных долговых обязательств у компании лизингодателя, имущество может быть предъявлено к взысканию. Так же лизинговые платежи облагаются НДС. Это, естественно, не будет проблемой для компании, которая и так является плательщиком НДС и сможет предъявить уплаченный налог к возврату.

Еще одним вариантом финансирования будет являться венчурное финансирование. Венчурным инвестициям характерны две особенности:

Венчурным инвестициям характерны две особенности:

1) Допущение высокого риска при вложении капитала с расчетом на извлечение сверхприбыли.

2) Все венчурные инвестиции выдаются взамен на определённую долю в предприятии.

Инвестор в таком случае фактически постоянно осуществляет контроль над деятельностью предприятия, тем самым контролируя реализацию профинансированного проекта / заемщика. Данный вид финансирования является среднесрочным и рассчитан примерно на 3-5 лет. После того, как проект выходит на уровень запланированной рентабельности, венчурный инвестор либо продает свою долю в компании ее основному собственнику, либо другому инвестору. Данный вид финансирования предлагают разные инвестиционные фонды, кредитные учреждения, государственные структуры.

Следующим рассматриваемым видом финансирования будут гранты. Основным плюсом грантов будет являться тот факт, что они не подлежат возвращению. Однако финансирование при помощи грантов направлено на решение определенных целей. Гранты могут быть предоставлены от государственных учреждений, в том числе от правительства регионов или страны в целом.

Основным плюсом грантов будет являться тот факт, что они не подлежат возвращению. Однако финансирование при помощи грантов направлено на решение определенных целей. Гранты могут быть предоставлены от государственных учреждений, в том числе от правительства регионов или страны в целом.

В целом для финансирования крупного бизнеса имеется гораздо больше вариантов, нежели чем для субъектов малого бизнеса. Это обусловлено в первую очередь более низкими рисками при финансировании, которые касаются обеспеченности любой формы привлечения денежных средств. Однако вместе с этим возрастают и суммы, которые необходимы для привлечения, что все же делает риск невозврата денежных средств существенным для любого из видов инвестирования. ■

Analysis of Funding Modes at Big Business Enterprises

© Doroshenko Ju., 2015

The article deals with major methods of enterprise budgeting. The major sources are internal and external methods of funding and their peculiarities.

The major sources are internal and external methods of funding and their peculiarities.

Keywords: funding, incorporation, bank lending, leasing, venture financing.

Преимущества и недостатки малого бизнеса

Преимущества и недостатки малого бизнеса

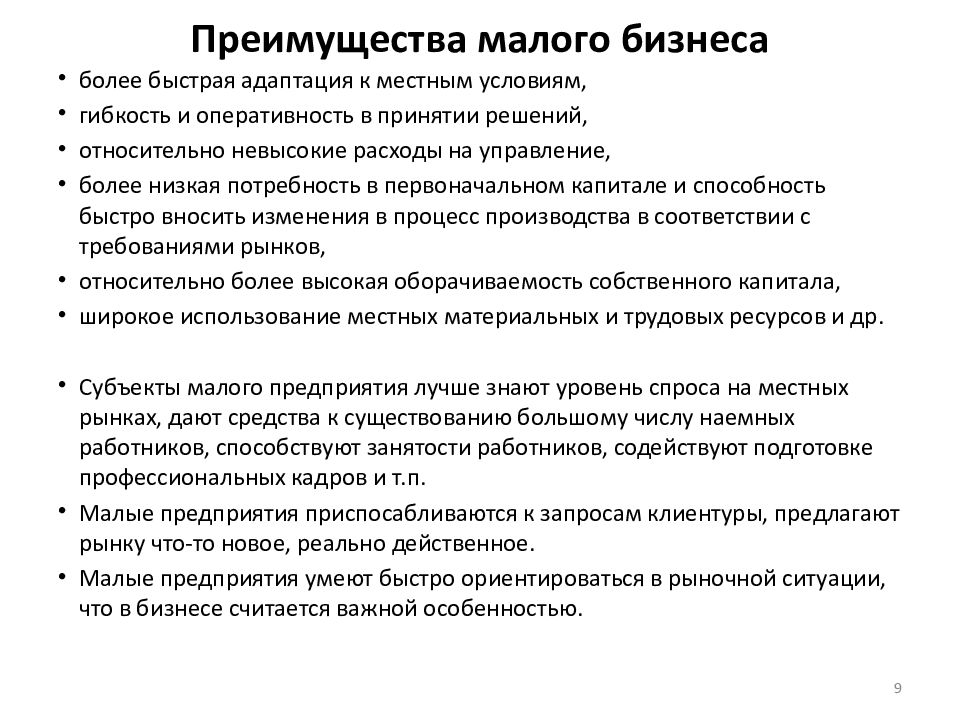

Несмотря на то что малые фирмы находятся в условиях менее привилегированных, чем крупные предприятия, имеют меньше средств для проведения стратегических исследований и борьбы за свою долю на рынке, они динамично развиваются. Это происходит за счет существенных преимуществ, которые им свойственны.

Прежде всего, следует отметить гибкость и мобильность малого бизнеса, позволяющие ему оперативно реагировать на запросы рынка, быстро адаптироваться в изменяющихся условиях.

Малые фирмы отличает особый тип экономического поведения, для которого характерны предпринимательский дух и инициативная творческая деятельность, связанная в то же время с определенным риском для ограниченного числа заинтересованных людей.

Созданию такой атмосферы в малой фирме и возможности эффективного хозяйствования способствует соединение в одном лице собственника и управленца, характерное для многих малых предприятий.

Другим важным преимуществом малого бизнеса, обеспечивающим его эффективность, является взаимозаменяемость работников. При известном разграничении функций между сотрудниками для малого предприятия характерны взаимопомощь и поддержка друг друга, а в случае необходимости дублирование и взаимозаменяемость.

Существенным преимуществом малой фирмы является высокая скорость распространения информации. Это обусловлено малым объемом информации и непосредственным общением руководителя и подчиненных.

Малые размеры фирмы обеспечивают ей хорошую управляемость при сравнительно низких управленческих расходах.

Наконец, нужно отметить, что для организации малого бизнеса, как правило, не требуется крупных вложений в основные средства. Это преимущество привлекает многих начинающих предпринимателей и положительно сказывается на себестоимости выпускаемой продукции.

Это преимущество привлекает многих начинающих предпринимателей и положительно сказывается на себестоимости выпускаемой продукции.

Однако наряду с преимуществами малый бизнес имеет и недостатки. Прежде всего велика степень риска – предприниматель работает под страхом быть разоренным. Многое зависит не столько от умения руководителя, сколько от воздействия внешней среды. Поэтому в кризисные для экономики периоды небольшие предприятия в первую очередь становятся банкротами.

Другим слабым местом малого бизнеса является малая вероятность накопления капитала. Как правило, для расширения производства владельцы малого бизнеса могут выделить незначительную часть капитала.

Существуют также ограничения в получении кредита. У малого бизнеса нет достаточных средств для выплаты высокого процента.

Малому бизнесу практически нет применения в фондоемких, наукоемких отраслях, требующих больших капиталовложений.

Сфера деятельности малого бизнеса ограничена.

У предприятия нет возможности покупать сырье со значительными оптовыми скидками, так как закупки ограничены масштабом производства. Им также не по средствам организовать собственную службу маркетинга и дилерскую сеть. По этой же причине малые предприятия не способны проводить научные исследования и перспективные начинания.

Ограниченная номенклатура выпускаемой продукции делает малое предприятие уязвимым с точки зрения конъюнктуры рынка. Относительно скромные масштабы производства и ограниченные ресурсы ставят в невыгодное положение малый бизнес, делают его неспособным на равных конкурировать с крупным производством.

Таковы основные недостатки малого бизнеса. Задача руководителей малых фирм (менеджеров) – ослабить негативное влияние на результаты деятельности предприятия.

Данный текст является ознакомительным фрагментом.

Продолжение на ЛитРес

Для предприятий малого бизнеса, непосредственно конкурирующих с предприятиями крупного бизнеса, характерно

избегайте прогулок в одиночестве в малолюдных местах;

откажитесь, по возможности, от ночных передвижений, в крайнем случае, воспользуйтесь такси;

если к вам грубо обращаются по поводу якобы допущенной ошибки или делают вас объектом насмешек, не отвечайте и не поддавайтесь на провокации;

старайтесь предвидеть и избегать неприятных ситуаций;

не останавливайте, по возможности, машины автостопом и не соглашайтесь на то, чтобы вас подвозили незнакомые люди;

никогда не показывайте деньги или драгоценности, их надо держать во внутреннем кармане, в дипломате или в другом надежном месте;

не нагружайте себя свертками и пакетами, лучше всегда иметь свободу движений на тот случай, если возникнет необходимость защищаться;

если кто-либо мешает вам передвигаться, и вы не можете освободиться, обратитесь к милиционеру, позвоните в звонок на любой входной двери;

в незнакомом городе передвигайтесь с картой, которая позволит время; по той же причине побольше обращайтесь к разным людям, когда вы ищите какой-нибудь адрес, потому что единственный ответ может быть неправильным;

не показывайте слишком ясно, что вы турист; прогуливайтесь с местной газетой под мышкой, смешивайтесь с местными жителями;

будьте внимательны к подворотням и плохо освещенным углам, стараясь по возможности их избегать;

если какой-нибудь автомобилист спрашивает совета, дайте его быстро и четко или извинитесь, что вы не знаете этого места, но не вызывайтесь сопровождать незнакомого человека;

избегайте садиться в пустой автобус, а если вам все-таки приходится делать это, садитесь ближе к водителю;

когда вы передвигаетесь в городе, всегда удобно иметь в распоряжении несколько мелких монет и билетов на городской транспорт. избегайте мест большого скопления людей: рынки, толпы, очереди и т.д. именно в толпе легко столкнуться с тем, кто крадет сумки и бумажники. сами вы этого даже не заметите из-за нехватки времени. вот еще несколько советов, которые, хотя они и очевидны, полезно не забывать:

избегайте мест большого скопления людей: рынки, толпы, очереди и т.д. именно в толпе легко столкнуться с тем, кто крадет сумки и бумажники. сами вы этого даже не заметите из-за нехватки времени. вот еще несколько советов, которые, хотя они и очевидны, полезно не забывать:

обращайтесь в учреждения для оплаты какой-либо квитанции или для продления срока действия какого-либо документа не в час пик и не в последние дни перед окончанием срока действия документа;

Малый бизнес в экономике России

МАЛЫЙ БИЗНЕС В

ЭКОНОМИКЕ РОССИИ

Ворническо Н.И. (НГТУ, г. Новосибирск, РФ)

The result of this studying is about

serious difficulties of small enterprises development.

В развитых странах малый

бизнес занимает ведущие позиции в сферах производства, обслуживания, торговли.

Однако в российских условиях становление этого сектора экономики идет

достаточно медленно.

Российское малое

предпринимательство переживает кризис. Это проявляется в том, что численность

предпринимателей сокращается, часть малых предприятий утратила свои рыночные

позиции, часть – перестала заниматься производственной деятельностью и

переориентировалась на сферу торговли и обслуживания, а часть – перестала

вообще функционировать.

Можно назвать три группы

причин, объясняющих актуальность данной проблемы и требующих ее решения.

Во-первых, экономические: малый бизнес в России не является как в развитых

странах крупнейшим производителем благ и услуг и базой научно-технического

прогресса. Во-вторых, социальные: для многих людей малое предпринимательство –

форма самовыражения, реализации своих замыслов. Выполнение данной функции малым

предпринимательством в современных условиях слабо выражено. В-третьих,

политические: малое предпринимательство – это база для формирования среднего

класса, а значит фактор повышения стабильности общества, что также на данном

этапе общественного развития проявляется недостаточно.

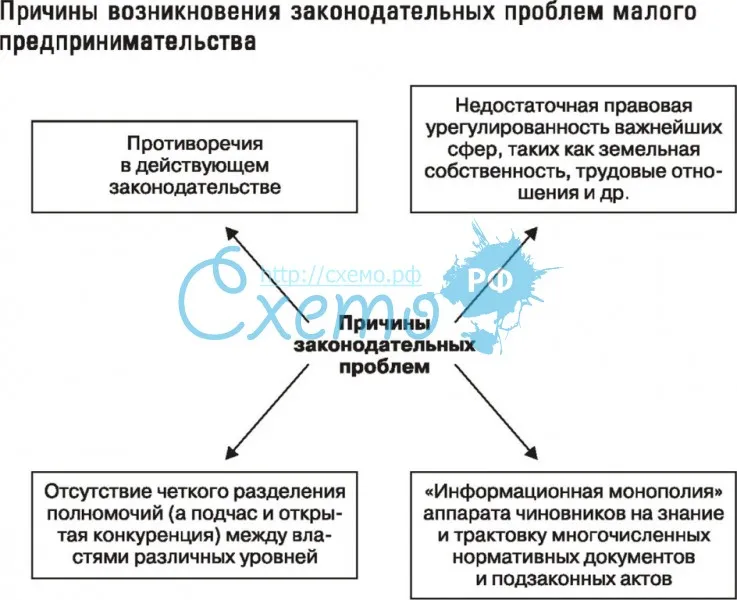

Разумеется, функционирование

малого предпринимательства требует и особых условий, и больших усилий, в том

числе со стороны как федеральных, так и территориальных органов власти.

Наибольшее влияние на малый

бизнес оказывают непоследовательная политика федеральной власти и

неудовлетворительное состояние законодательной базы. Однако существует немало

факторов, которые находятся в компетенции местных органов управления. Именно

эти факторы нуждаются в тщательном анализе, так как их корректировка наиболее

реальна и позволяет надеяться на оперативное изменение условий деятельности

малого предпринимательства.

Переход российской

экономики на траекторию динамичного роста требует изменения пропорций в её

секторах. Малый бизнес должен занимать более серьезные позиции, придавая на

макроуровне недостающие российской экономике характеристики.

Малый

бизнес способен при относительно небольших инвестициях стать хорошим «мотором»

на микроуровне, который в сжатые сроки способен изменить институциональную и

структурную несбалансированность на макроуровне.

Успешное развитие малого бизнеса в значительной

степени зависит от взаимодействия с кредитными институтами. Несмотря на то, что

в названиях многих банков и специализированных фондов формально присутствуют

декларации о содействии малому бизнесу, в реальности большинство субъектов

малого бизнеса не имеет доступа к финансово-кредитным ресурсам. Это связано с

отсутствием механизмов, учитывающих специфику российского малого бизнеса.

Малые предприятия готовятся к вступлению в реальную

конкуренцию с крупными государственными и постгосударственными структурами.

Большинство малых предприятий в России являются многопрофильными, что

значительно повышает их устойчивость на рынке за счет внутрипроизводственного

перераспределения ресурсов и работы на различных сегментах рынка.

Абсолютный и относительный рост малого бизнеса на фоне

общего спада производства и кризисного состояния многих крупных предприятий, в

том числе монопольных, демонстрирует его большой внутренний потенциал,

возможность для достаточно широких слоев населения обеспечить собственными

силами свою экономическую самостоятельность и благосостояние.

Малые предприятия испытывают серьезные трудности,

характерные для малого бизнеса во всех странах, но в России значительно

усугубившиеся в условиях переходного периода. Экономическая нестабильность,

кризисное состояние производственных отраслей, неразвитость инфраструктуры, давление

со стороны более крупных конкурентов (в том числе иностранных), усложненные

процедуры регистрации и лицензирования, кризис неплатежей и недобросовестное

поведение предприятий-потребителей, отсутствие внутренних стимулов для долгосрочных

инвестиций и развития технологий в условиях инфляции, спросовые ограничения,

неравноправное положение на рынке кредитных и инвестиционных ресурсов,

недостаток управленческих навыков, криминализация экономики — все эти факторы

оказывают негативное воздействие на развитие малого предпринимательства в

России.

В последние десятилетия набирает силу общемировая

тенденция развития малого бизнеса, превращения его в важнейшее звено

полноценной рыночной экономики. Заметное усиление позиций малого

Заметное усиление позиций малого

предпринимательства характерно не только для промышленно развитых государств.

Экономические успехи многих постсоциалистических стран Восточной Европы и

Прибалтики в значительной степени связаны с быстрыми темпами возрождения малых

форм хозяйствования, увеличением их численности и расширением масштабов деятельности.

Хотя

«лицо» любого развитого государства составляют крупные предприятия и

корпорации, а наличие мощной экономической силы — крупного капитала — во многом

определяет уровень научно-технического и производственного потенциала,

подлинной основой жизни стран с рыночной экономикой являются малые предприятия

как наиболее массовая, динамичная и гибкая форма деловой жизни. Существенная

роль малого предпринимательства определяется тем, что в этом секторе экономики

действует подавляющее большинство предприятий, сосредоточена большая часть

экономически активного населения и производится примерно половина валового

внутреннего продукта.

Сектор малого бизнеса наиболее динамично осваивает новые виды

продукции и рыночные «ниши», способствует приближению производства товаров и услуг

к потребителю, развивается в отраслях, непривлекательных для крупного бизнеса.

Важными особенностями малого предпринимательства являются широкое использование

небольших местных источников сырья, способность к ускоренному освоению

инвестиций и высокая оборачиваемость оборотных средств. Еще одной характерной

чертой этого сектора является активная инновационная деятельность,

способствующая ускорению развития различных отраслей экономики. Малые

предприятия формируют конкурентную среду, создают альтернативу на рынке труда,

организуют миллионы новых рабочих мест.

Присущие малому бизнесу гибкость и высокая приспособляемость к

изменчивости рыночной конъюнктуры способствуют стабилизации макроэкономических

процессов в стране, достижению оптимальной структуры экономики. Однако

субъектам малого предпринимательства свойственны относительно низкая доходность,

высокая интенсивность труда, ограниченность собственных ресурсов, сложность

получения внешнего финансирования и повышенный риск в острой конкурентной

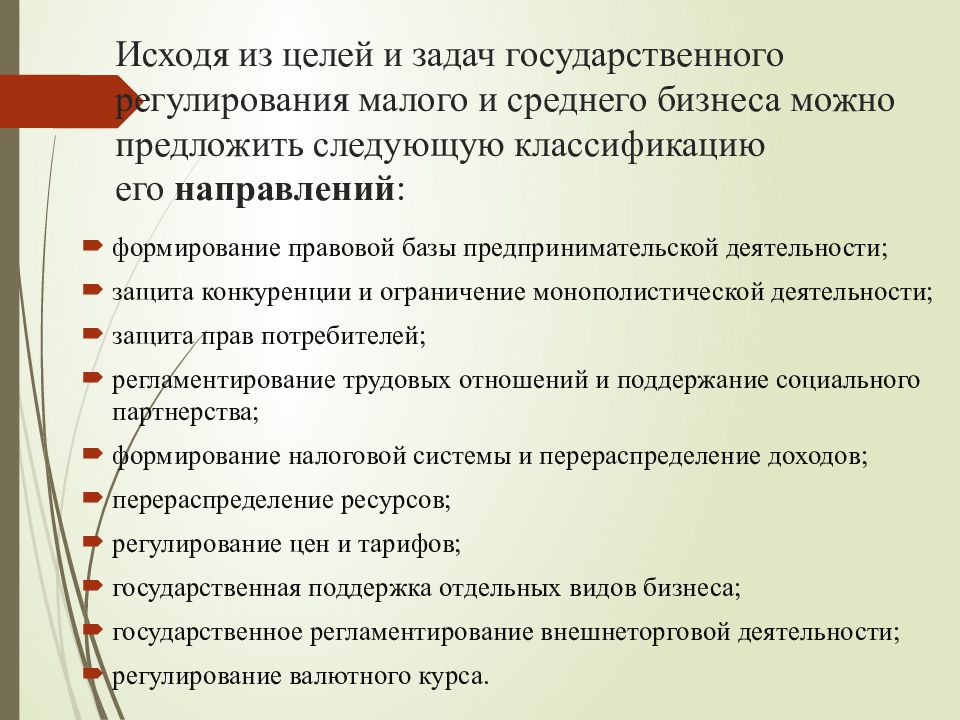

борьбе. Давно назрела необходимость

Давно назрела необходимость

формирования в России комплексного механизма государственной поддержки малого

предпринимательства. Государство должно предпринять действенные шаги по совершенствованию

нормативно-правовой базы, финансово-кредитной и инвестиционной поддержки малого

бизнеса, созданию системы информационного обеспечения предпринимателей,

организации технопарков и бизнес-инкубаторов. Требуется также межотраслевая и

межрегиональная координация в сфере развития и поддержки малого

предпринимательства.

Несмотря на широкомасштабную подготовку кадров для

сферы малого бизнеса на протяжении 10 лет, проблема кадрового обеспечения

остается актуальной. Связано это, прежде всего с тем, что в целом формирование

системы подготовки кадров для предпринимательской деятельности в России носит в

значительной мере стихийный характер. По мнению экспертов, этот процесс

находится не только вне государственного влияния и поддержки, но и общественные

предпринимательские структуры в этой сфере действуют разрозненно, не имея согласованной

стратегии, как ее развития, так и использования.

Особенностью

российского малого бизнеса продолжает оставаться его высокая «теневизация». По

разным оценкам, от 30 до 50% реального оборота субъектов малого

предпринимательства укрывается от налогообложения. Следовательно, значительная

часть потенциальных ресурсов не задействована в решении общегосударственных

задач, сужается налоговая база, не снижается криминализация экономики.

Урок № 13-15. Вокруг бизнеса.

Урок № 13-14-15

Обществознание, 11

Вокруг бизнеса (слагаемые успехи в бизнесе)

Д.З.: § 6, ?? (с.78), задания (с.78)

Ред. А.И. Колмаков

Цели урока

- Дать представление о слагаемых успеха в бизнесе.

- Обогатить экономические знания учащихся по основам менеджмента и маркетинга;

- Содействовать формированию грамотного поведения на рынке.

Универсальные учебные действия

- Объясняет явления, приводит примеры, сравнивает, анализирует, решает практические задачи, раскрывает смысл понятий, аргументирует свою точку зрения, работает с текстами различных стилей, владеет основными видами публичных выступлений.

Понятия, термины

- банковский кредит;

- менеджер;

- менеджмент;

- маркетинг;

- маркетолог

Изучение нового материала

- Источники финансирования бизнеса.

- Основные принципы менеджмента.

- Основы маркетинга.

Вспомните. Откуда взять деньги для развития своего бизнеса ? Легко ли управлять бизнесом? Менеджмент – это наука или искусство управления? Всегда ли можно продать то, что произвели?

ИСТОЧНИКИ ФИНАНСИРОВАНИЯ БИЗНЕСА.

ВНУТРЕННИЕ ИСТОЧНИКИ:

- ПРИБЫЛЬ ФИРМЫ

- АМОРТИЗАЦИОННЫЕ ОТЧИСЛЕНИЯ.

ИХ ИСПОЛЬЗОВАНИЕ НОСИТ НАЗВАНИЕ « САМОФИНАНСИРОВАНИЕ » И ПРИСУЩЕ МЕЛКИМ ПРЕДПРИЯТИЯМ.

ВНЕШНИЕ ИСТОЧНИКИ :

- БАНКОВСКИЕ КРЕДИТЫ,

- СРЕДСТВА РАЗЛИЧНЫХ ФИНАНСОВЫХ

УЧРЕЖДЕНИЙ: СТРАХОВЫХ ,

ИНВЕСТИЦИОННЫХ, ПЕНСИОННЫХ

ФОНДОВ.

7

7

БАНКОВСКИЙ КРЕДИТ

Мы часто платим наши долги не потому, что так положено и это справедливо, а потому что хотим облегчить наши будущие займы.

Ларошфуко Ф., французский писатель. 1675

Краткосрочные кредиты — на год, м огут выдаваться без определенных гарантий.

Выдается на период до 1 года, под залог векселя(за нереализованный товар).

Выдается на закупку сырья, зарплату.

Погашается автоматически в ходе реализации товара.

БАНКОВСКИЙ КРЕДИТ – ДЕНЕЖНАЯ СУММА, ВЫДАВАЕМАЯ БАНКОМ НА ОПРЕДЕЛЕННЫЙ ПЕРИОД ПОД ОПРЕДЕЛЕННЫЙ ПРОЦЕНТ

Долгосрочные кредиты -выдаются на более длительный срок.

Используются на цели на модернизации или расширения производства. В качестве гарантии земля, имущество. Гарантии партнеров по бизнесу или государственных учреждений.

Погашается будущими доходами.

Банки – это место, где вам одалживают зонтик в ясную погоду , а потом просят вернуть, когда начинается дождь.

Фрост Р., американский писатель и поэт. 1960

Источники финансирования бизнеса

— налоговые льготы,

-поддержка малого бизнеса из фондов,

-гарантии банкам

ОСНОВНЫЕ ПРИНЦИПЫ МЕНЕДЖМЕНТА

МЕНЕДЖЕР – специалист по управлению производством и обращением товаров, наемный управляющий

Менеджер служит одновременно трём «хозяевам»:

- рынку , где надо при жесткой конкуренции выжить « его фирме»;

- владельцу капитала , которому надо окупить издержки и дать прибыль;

- трудовому коллективу , которому надо обеспечить эффективную работу и достойную заработную плату.

ФУНКЦИИ МЕНЕДЖМЕНТА

ОРГАНИЗАЦИЯ : установление структуры фирмы, распределение обязанностей

МЕНЕДЖМЕНТ- ЭТО ДЕЯТЕЛЬНОСТЬ ПО ОРГАНИЗАЦИИ И КООРДИНАЦИИ РАБОТЫ ПРЕДПРИЯТИЯ с целью повышения его эффективности и получения прибыли.

ПЛАНИРОВАНИЕ (КРАТКОСРОЧНОЕ И ДОЛГОСРОЧНОЕ): постановка целей и определение путей их достижения

РУКОВОДСТВО (МОТИВАЦИЯ): создание условий и желания людей для совместной работы по достижению целей компании

КОНТРОЛЬ: проверка деятельности фирмы на пути к цели

Роль менеджеров в современной экономике настолько огромна, что их боятся не только владельцы капитала, но и политические деятели.

Причина такой боязни- неуправляемость менеджеров, ибо они компетентны в экономических делах, а «хозяева» и политики вынуждены считаться с их «диктатом», будучи зависимыми от профессионалов. Характерно, что менеджер чаще всего не является владельцем фирмы, выступает в роли наёмного работника.

Из истории менеджмента

- Термин « менеджмент » происходит от английского слова « management » и буквально переводится, как «управление, заведование, организация»

- Менеджмент как наука возник на Западе более 80 лет назад .

- Его «отцами» являются: американец Ф. Тэйлор, француз А. Файоль.

- Всему миру известны имена таких успешных менеджеров, как Г. Форд,

К. Мацусита, Л. Якокка.

Лучший бизнесмен XX века. Модель «Ford-T» названа автомобилем века. Новый «Ford Focus» был признан лучшим автомобилем 1999 г. Девиз кампании «Ford Focus»: «Всегда желать большего»

Ге́нри Форд (англ. Henry Ford; 30 июля 1863 — 7 апреля 1947) — американский промышленник, владелец заводов по производству автомобилей по всему миру. Его лозунгом было «автомобиль для всех» — завод Форда выпускал наиболее дешёвые автомобили в начале эпохи автомобилестроения. Ford Motor Company существует и по сей день.

Ford Motor Company существует и по сей день.

Генри Форд известен также тем, что впервые стал использовать промышленный конвейер. Вопреки распространённому заблуждению, конвейер внедряли и до этого, однако Генри Форд создал первую коммерчески успешную линию. Книга Форда «Моя жизнь, мои достижения» является классическим произведением по научной организации труда.

Основы маркетинга

Маркетинг — деятельность, направленная на

формирование и удовлетворение рыночного спроса.

Основная цель маркетинга — приспособление производства к требованиям рынка во имя лучшего удовлетворения потребностей получения прибыли.

принципы маркетинга:

- изучение рынка.

- проникновение на рынок и разработка стратегии сбыта.

- воздействие на рынок.

1.Изучение рынка — отправная точка любых маркетинговых действий.

Предприниматель должен выяснить:

- нужен ли этот товар потребителю;

- есть ли он вообще на рынке, по какой цене продается;

- сколько конкурентов его производят и насколько они сильны.

МАРКЕТИНГ – философия выживания и успеха

Купить–то и дитя купит, а продать и дед намается.

Из заповедей русских купцов.

1. ИЗУЧЕНИЕ РЫНКА.

ОДИН ИЗ МЕТОДОВ – СЕГМЕНТАЦИЯ – РАЗДЕЛЕНИЕ РЫНКА НА ОТДЕЛЬНЫЕ ЧАСТИ:

- ГЕОГРАФИЧЕСКАЯ ( природные условия, плотность населения, климат и др.

- ДЕМОГРАФИЧЕСКАЯ ( пол, возраст, уровень доходов, род занятий др.)

- ПСИХОГРАФИЧЕСКАЯ (стиль жизни, личные качества потребителей, цели приобретения)

- ПОВЕДЕНЧЕСКАЯ (мотивация покупок, мода и отношение к ней)

МАРКЕТИНГ – ЭТО деятельность , направленная на формирование и удовлетворение потребностей человека посредством обмена

Если рынок – это место встречи покупателя и продавца, то маркетинг – это деятельность, помогающая им встретиться.

ОСНОВЫ МАРКЕТИНГА

Три «кита» маркетинга : ПОТРЕБИТЕЛЬ, ОБМЕН, ДЕЯТЕЛЬНОСТЬ

2. Проникновение на рынок и разработка стратегии сбыта – (самый важный)

Это принцип «четырех пи»:

Продукт — product

ЦЕНА — price –

МЕСТО СБЫТА — place

СТИМУЛИРОВАНИЕ — promotion .

Цена должна учитывать затраты на производство , прибыль , а также учитывать спрос и предложение.

Два метода установления цен на новые товары:

- Метод снятия сливок

- Цена проникновения

Главная формула маркетинга: производить то, что продается, а не продавать то, что производится.

2. Проникновение на рынок и разработка стратегии сбыта

ОСНОВЫ МАРКЕТИНГА

РАСПРОСТРАНЕНИЕ — ЭТО КАНАЛЫ СБЫТА:

1) производитель — розничный продавец- покупатель

2) производитель — оптовый торговец –розничный продавец – покупатель

3) производитель –оптовый торговец – мелкооптовый торговец – розничный продавец — покупатель

СТИМУЛИРОВАНИЕ СБЫТА :

– РЕКЛАМА

— выставки, конкурсы, акции, бесплатные образцы

— пропаганда ( СМИ)

— личная продажа (через торговых агентов)

Маркетинг дает возможность производителям работать не вслепую, а с точным расчетом на пользу потребителю, обществу и собственную выгоду.

Методы установления цен:

Метод «цена проникновения»

(предусматривает первоначально низкую цену, чтобы завоевать рынок, а потом её повышение. Низкие цены отпугнут потенциальных конкурентов и привлекут потребителей)

Метод «снятия сливок»

(установление высокой цены на технически сложную наукоемкую продукцию)

- распространение (place) — каналы сбыта.

через посредников

(начинающие предприниматели)

Имеют свою систему сбыта (крупные корпорации)

- стимулирование сбыта (promotion) связано с рекламой, но отношение к рекламе неоднозначно:

- Реклама даёт полезную информацию о продукте и его цене;

- помогает потребителю сделать рациональный выбор;

- способствует продвижению новых товаров

Деятельность, помогающая производителю понять, что

производить, кому и как продавать и какие будут доходы.

Совокупность признаков, характеризующих состояние экономики в определенный период.

Наука и искусство управления бизнесом

Спрос и предложение

Практические выводы

Контрольные вопросы

- Что такое финансирование и каковы его источники?

- Какие источники финансирования характерны для крупного и малого бизнеса?

- Могут ли малые предприятия в России получить долговременный кредит у коммерческих банков?

- Что такое топ-менеджер, какую должность он занимает в фирме?

- Обязательно ли каждое предприятие должно осуществлять стратегическое планирование?

- Можно ли открыть своё дело, не зная рынок?

- Если среди ваших родных и знакомых суперконсерваторы и суперноваторы?

рефлексия

Рефлексия

- Что узнали?

- Каким способом?

- Чему научились?

- Какие испытывали трудности?

- Интересно ли было на уроке?

ЛИТЕРАТУРА

- Обществознание.

Учебник для 11кл. Базовый уровень.

Под редакцией

Л. Н. Боголюбова,

Н. И. Городецкой,

А.И. Матвеева.

М., Просвещение,2008.

- Ресурсы сети Интернет.

Школьнику о рыночной экономике.

Учебное пособие для

старшеклассников .

М., «Знание» 1993

- Базовая часть презентации. Учитель обществознания Максимова О. Б. Муниципальное образовательное учреждение Подозерская средняя общеобразовательная школа. 2010 г.

- Учитель: Офёркина М.П.

источников деловой информации | Inc.com

Деловая информация представлена в виде общих обзоров, данных, статей, книг, справочников, поисковых систем и внутренних записей, которые компания может использовать для управления своим планированием, операциями и оценкой своей деятельности. Такая информация также поступает от друзей, клиентов, партнеров и поставщиков. Публикуемые источники могут быть ежедневными газетами; финансовые, торговые и ассоциативные журналы; базы данных, государственная статистика, справочники, технические руководства и многое другое. Фактически, поскольку «информация» определяется больше контекстом, чем содержанием, бизнес-информация — это любая информация, которая помогает бизнесу узнать свое окружение.

Фактически, поскольку «информация» определяется больше контекстом, чем содержанием, бизнес-информация — это любая информация, которая помогает бизнесу узнать свое окружение.

В своей книге Business Information: How to Find It, How To Use It Майкл Р. Лавин прокомментировал, что бизнес-информация имеет огромную ценность для решения проблем и стратегического планирования: «Информация может быть использована для оценки рынка путем изучение меняющихся вкусов и потребностей, мониторинг намерений и отношения покупателей и оценка характеристик рынка.Информация имеет решающее значение для отслеживания конкуренции путем наблюдения за разработками новых продуктов, изменениями доли рынка, результатами деятельности отдельных компаний и общими отраслевыми тенденциями. Разведка помогает менеджерам предвидеть правовые и политические изменения и отслеживать экономические условия в США и за рубежом. Короче говоря, интеллект может дать ответы на два ключевых бизнес-вопроса: Как у меня дела? и куда я направляюсь? »

Бизнес-аналитики ссылаются на два основных источника деловой информации: внешнюю информацию, в которой документация предоставляется для всеобщего ознакомления от третьей стороны; и внутреннюю информацию, которая состоит из данных, созданных для единственного использования компания, которая их выпускает, например, личные дела, коммерческие тайны и протоколы заседаний совета директоров.

ВНЕШНЯЯ ДЕЛОВАЯ ИНФОРМАЦИЯ

Внешняя информация поступает в самых разных формах — от печатных материалов до отчетов по радио и распространения в Интернете.

Печатная информация

Категория печати охватывает не только широкий спектр книг и периодических изданий, но также включает микрофильмы и микрофиши, информационные бюллетени и другие подкатегории. Отчеты правительства штата и федерального правительства также попадают в эту категорию; действительно, Лавин описал U.Государственная типография С. как «крупнейшее издательство в свободном мире; ее продукцию можно приобрести по почте, телефону или через книжные магазины GPO в крупных городах».

Пожалуй, наиболее доступными документами в категории печатных изданий являются книги и периодические издания. Конечно, владельцы бизнеса могут выбирать из множества названий книг, многие из которых каждый год попадают на полки общественных, деловых и университетских библиотек. В дополнение к книгам, которые предоставляют общую справочную информацию по управлению человеческими ресурсами, стартовому финансированию, разработке продуктов, созданию домашнего бизнеса и множеству других тем, представляющих интерес для владельцев малого бизнеса, в издательской отрасли наблюдается всплеск книги, посвященные более философским вопросам, таким как уравновешивание работы и семейной жизни, установление здорового личного взаимодействия с коллегами и служащими, характер предпринимательской деятельности и многие другие.

Тем временем многие другие владельцы малого бизнеса получают значительный объем деловой информации из печатных источников. Как и в случае с книгами, предприниматели и постоянные владельцы бизнеса (а также руководители корпораций, менеджеры по персоналу и почти все другие категории лиц, участвующих в бизнесе) могут обращаться к различным периодическим источникам, каждый из которых имеет свою целевую нишу. Некоторые журналы и газеты, такие как Business Week и Wall Street Journal , освещают общие интересы, в то время как другие ( Forbes, Fortune ) уделяют больше внимания темам, интересующим инвесторов и руководителей крупных фирм.Третьи — в первую очередь Inc. Magazine и Inc.com, Small Business Start-Ups и Nation’s Business (опубликовано Торговой палатой США) — публикуют информацию, специально предназначенную для владельцев малого бизнеса. Эти журналы могут предоставить предпринимателям полезную информацию по каждому аспекту деятельности, от создания хорошего бизнес-плана до определения того, какая компьютерная система наиболее подходит для вашего предприятия.

Кроме того, есть отраслевые журналы, огромный раздел печати, предназначенный для очень избранной аудитории.Эти отраслевые журналы, которые обычно обеспечивают узкий охват конкретных отраслей (можно найти журналы, ориентированные на владельцев пекарен, парков развлечений, компаний, занимающихся недвижимостью, продуктовых магазинов и множества других предприятий), часто содержат ценную отраслевую информацию. Другая подкатегория категории специализированной печати — это материалы, публикуемые через службы бизнес-исследований и ассоциации, такие как Торговая клиринговая палата, Бюро по национальным делам и Dun & Bradstreet.

Наконец, как государственные учреждения, так и образовательные учреждения издают широкий спектр брошюр, брошюр и информационных бюллетеней по ряду вопросов, представляющих интерес для владельцев малого бизнеса и потенциальных предпринимателей. Хотя правительственные брошюры и отчеты долгое время были излюбленным источником деловой информации — отчасти потому, что многие из этих документов доступны бесплатно — консультанты указывают, что ценные исследования и отчеты, составляемые образовательными учреждениями, часто недостаточно используются крупными и небольшими компаниями одинаково.

Телевидение и радио СМИ

Этот источник деловой информации, пожалуй, наименее полезен из различных внешних источников, доступных владельцам малого бизнеса. Конечно, можно найти программы, посвященные общим инвестиционным стратегиям и изменяющимся состояниям крупных компаний, но широкий характер вещания затрудняет, если не делает невозможным запуск программ, нацеленных на узкую нишевую аудиторию (например, производителей стоматологических инструментов или бухгалтерские фирмы, например).

Онлайн-информация

По мере того, как мы приближаемся к первому десятилетию 21-го века, постоянно увеличивающаяся скорость и масштабы Интернета начинают превращать Интернет в самый мощный источник информации для малого бизнеса. С соответствующими службами подписки, такими как InfoTrac, легче получить даже доступ к источникам печати, чем поиск в газетах или отраслевых журналах. Навыки поиска, конечно, нужно развивать, но владелец малого бизнеса может практиковать это искусство по вечерам, когда библиотеки и книжные магазины закрыты.

Многие из этих баз данных содержат информацию, относящуюся к деятельности владельцев бизнеса. Как отмечали Ин Сюй и Кен Райан на Business Forum , Интернет включает данные о демографии и рынках, экономике и бизнесе, финансах и банковском деле, международной торговле, внешней статистике, экономических тенденциях, инвестиционной информации, а также правительственных постановлениях и законах. Эта информация предоставляется новостными группами в Интернете, онлайн-версиями газет и журналов и торговыми ассоциациями.Кроме того, «многие колледжи, университеты, библиотеки, исследовательские группы и государственные органы предоставляют информацию бесплатно для всех, у кого есть подключение к Интернету», — заявил Роберт Фабиан в CMA — The Management Accounting Magazine . «Часто мотивация состоит в том, чтобы сделать информацию доступной для людей в учреждении. Но обеспечение общего доступа может быть менее затратным, чем доступ с экрана». Он также отметил, что «правительства все чаще публикуют информацию в Интернете и настаивают на том, чтобы финансируемые ими организации также публиковали информацию в Интернете. Это практический способ продвижения к открытому правительству, и он действительно делает информацию, за которую платят налогоплательщики, гораздо более доступной для этих налогоплательщиков (и любых других лиц, имеющих доступ в Интернет). Диапазон доступной информации впечатляет ».

Это практический способ продвижения к открытому правительству, и он действительно делает информацию, за которую платят налогоплательщики, гораздо более доступной для этих налогоплательщиков (и любых других лиц, имеющих доступ в Интернет). Диапазон доступной информации впечатляет ».

Информация о CD-ROM

CD-ROM (постоянное запоминающее устройство на компакт-дисках) является альтернативой онлайн-сервисам. Как следует из названия, CD-ROM — это не столько интерактивная система, по использованию близкая к традиционной печати.На самом деле, сейчас широко доступны версии на CD-ROM с такими печатными продуктами, как Oxford English Dictionary .Бизнес-приложения для CD-ROM включают корпоративные каталоги, такие как Dun & Bradstreet’s Million Dollar Disk , и демографические статистические данные, такие как Population Statistics компании Slater Hall Information Products. Основным недостатком коммерческих продуктов на компакт-дисках является отсутствие актуальной информации, хотя многие издатели продуктов на компакт-дисках предлагают обновления ежегодно или даже чаще.

CD-ROM как система доставки информации сейчас сталкивается с растущей конкуренцией со стороны онлайн-сервисов на основе подписки.Растущая скорость Интернета при доступе по кабелю или линиям DSL делает большие загрузки из Интернета менее неприятными; в то же время пользователю доступны очень быстрые обновления используемых баз данных.

ДРУГИЕ ИСТОЧНИКИ ДЕЛОВОЙ ИНФОРМАЦИИ

Внешние источники деловой информации могут быть неоценимыми, помогая владельцу малого бизнеса или предпринимателю определить подходящий курс действий и составить план на будущее. Но исследователи отмечают, что члены бизнес-сообщества часто полагаются на личные контакты для получения большей части своей информации.

«Общий опыт и результаты многочисленных исследований ясно показывают, что менеджеры, да и вообще все ищущие информацию, часто предпочитают личные и неформальные контакты и источники опубликованным документам и официальным источникам в целом», — написал Дэвид Кэй в решении Management Decision . . «Причины хорошо понятны. Знающий друг или коллега часто предоставляет не только запрошенные факты, но также совет, воодушевление и моральную поддержку. Он или она может быть в состоянии оценить предоставленную информацию, указать лучший выбор там, где это возможно. являются вариантами, соотносят информацию с потребностями и ситуацией запрашивающего и поддерживают действие или решение запрашивающего.Многие такие личные контакты, конечно, можно найти в собственной организации менеджера, которая для многих является основным источником фактов, знаний и опыта ». Любая организация представляет собой сложную систему обработки информации, в которой действия и решения подкрепляются набором устных и письменных инструкций, отчетов, положений, информации и советов. Соответственно, многие менеджеры редко выходят за пределы организации в поисках информации ».

. «Причины хорошо понятны. Знающий друг или коллега часто предоставляет не только запрошенные факты, но также совет, воодушевление и моральную поддержку. Он или она может быть в состоянии оценить предоставленную информацию, указать лучший выбор там, где это возможно. являются вариантами, соотносят информацию с потребностями и ситуацией запрашивающего и поддерживают действие или решение запрашивающего.Многие такие личные контакты, конечно, можно найти в собственной организации менеджера, которая для многих является основным источником фактов, знаний и опыта ». Любая организация представляет собой сложную систему обработки информации, в которой действия и решения подкрепляются набором устных и письменных инструкций, отчетов, положений, информации и советов. Соответственно, многие менеджеры редко выходят за пределы организации в поисках информации ».

Бизнес-аналитики, однако, отмечают, что компании, которые полагаются исключительно на внутренние источники информации, рискуют 1) оставаться не информированными о важных тенденциях в более крупной отрасли. — включение новых продуктов / услуг и действий конкурентов — до тех пор, пока не станет слишком поздно для эффективного реагирования; и 2) получение искаженной информации от сотрудников, чьи цели и мнения могут не точно совпадать с наилучшими интересами бизнеса.

— включение новых продуктов / услуг и действий конкурентов — до тех пор, пока не станет слишком поздно для эффективного реагирования; и 2) получение искаженной информации от сотрудников, чьи цели и мнения могут не точно совпадать с наилучшими интересами бизнеса.

БИБЛИОГРАФИЯ

Даниэллс, Лорна М. Источники деловой информации . Беркли: Калифорнийский университет Press, 1993.

Фабиан, Роберт. «Деловая информация и Интернет», CMA — журнал управленческого учета . Ноябрь 1994 г.

Хейнс, Дэвид. Метаданные для управления и поиска информации . Facet Publishing. 2004 г.

Кэй, Дэвид. «Источники информации, формальные и неофициальные». Решение руководства .Сентябрь 1995 г.

Лавин, Майкл. Деловая информация: как найти, как использовать . 2-е изд. Феникс, Аризона: Oryx Press, 1992.

Макколлум, Тим. «Все новости, подходящие для сети». Национальный бизнес . Июнь 1998г.

Ин Сюй и Кен Райан. «Деловые путешественники на инфобанне: плата за бесплатный доступ к бизнес-ресурсам в Интернете». Деловой форум . Лето-осень 1995 г.

«Деловые путешественники на инфобанне: плата за бесплатный доступ к бизнес-ресурсам в Интернете». Деловой форум . Лето-осень 1995 г.

5 ресурсов, необходимых для успешного открытия бизнеса | Малый бизнес

Автор: KJ Henderson Обновлено 5 февраля 2019 г.

Начать бизнес может быть непросто, но многие люди открывают успешный бизнес каждый год.Те, кто добивается успеха, обычно тратят много времени на привлечение капитала, изучение рынка и разработку реалистичного бизнес-плана перед запуском новой компании. Конечно, тщательная подготовка не является абсолютной гарантией успеха, но она может значительно повысить ваши шансы. Подведите итоги своих ресурсов и будьте готовы встретить вызовы, с которыми вы столкнетесь.

Совет

Ресурсы, необходимые для открытия бизнеса, можно разделить на пять широких категорий: финансовые, человеческие, образовательные, эмоциональные и физические ресурсы.

Финансовые ресурсы: финансирование

Самым важным элементом в открытии бизнеса является финансирование. Даже самый простой домашний бизнес влечет за собой множество начальных затрат, включая регистрацию фирменного наименования, получение бизнес-телефонной линии и печать визитных карточек.

Даже самый простой домашний бизнес влечет за собой множество начальных затрат, включая регистрацию фирменного наименования, получение бизнес-телефонной линии и печать визитных карточек.

Финансовые ресурсы можно получить из различных источников, проще всего из личных счетов основателя компании. В качестве альтернативы ссуды и кредитные линии могут быть предоставлены финансовыми учреждениями, друзьями и родственниками, частными инвесторами и даже правительством США.Кроме того, из частных и государственных источников предлагается множество грантов предпринимателям всех демографических и личных категорий.

Людские ресурсы: сотрудники

Успех организации во многом зависит от таланта и силы ее сотрудников. Наем опытных профессионалов с послужным списком выдающихся достижений в своей области знаний гарантирует, что миссия и цели компании будут выполняться эффективно и компетентно. Сильных членов команды можно набирать разными способами. Кадровые агентства и фирмы по подбору руководителей специализируются на размещении талантов всех уровней в каждой отрасли. Альтернативой является поиск сотрудников по направлениям от лиц, чьему мнению доверяют.

Кадровые агентства и фирмы по подбору руководителей специализируются на размещении талантов всех уровней в каждой отрасли. Альтернативой является поиск сотрудников по направлениям от лиц, чьему мнению доверяют.

Образовательные ресурсы: отраслевые ноу-хау

Возможно, самое лучшее, что может сделать предприниматель при открытии нового бизнеса, — это получить как можно больше образования. Понимая свою конкуренцию и получая глубокие знания в своей отрасли, она будет лучше подготовлена к принятию более разумных решений относительно направления своей фирмы.Образовательные ресурсы можно найти через профессиональные торговые ассоциации, ориентированные на ее отрасль, ее местную торговую палату, а также Управление малого бизнеса.

Физические ресурсы: помещения и оборудование

Будь то небольшой домашний бизнес или розничная торговля с несколькими филиалами, каждая организация должна иметь соответствующие физические ресурсы, чтобы выжить. Это включает в себя надлежащее рабочее место, работающую телефонную линию, соответствующие информационные системы и эффективные маркетинговые материалы.Этот аспект бизнес-планирования может быть одним из самых дорогостоящих. Таким образом, для предпринимателя важно реалистично оценить свои потребности, прежде чем совершать какие-либо покупки.

Это включает в себя надлежащее рабочее место, работающую телефонную линию, соответствующие информационные системы и эффективные маркетинговые материалы.Этот аспект бизнес-планирования может быть одним из самых дорогостоящих. Таким образом, для предпринимателя важно реалистично оценить свои потребности, прежде чем совершать какие-либо покупки.

Эмоциональные ресурсы: системы поддержки

Начало бизнеса может быть чрезвычайно напряженным делом для предпринимателя. Чтобы сохранить рассудок и мотивацию, важно, чтобы у нее была команда поддержки, которая может по мере необходимости вдохновлять ее и давать советы. В эту команду могут входить друзья и семья, а также наставник или профессиональная группа.

9 источников финансирования для вашего малого бизнеса | 2017

Несмотря на огромное количество сообщений в СМИ, посвященных венчурным инвестициям, венчурное финансирование является чрезвычайно редким источником финансирования создания или деятельности типичного малого бизнеса. Предприятия на Мэйн-стрит начинают с денег из длинного списка источников, ни один из которых не предполагает финансирования, о котором вы читаете на веб-сайте Tech Crunch. К счастью, если вы накопили немного капитала и имеете хороший кредитный рейтинг, существует широкий спектр потенциальных источников финансирования и основания малого бизнеса.К сожалению, у каждого из них есть свои плюсы и минусы, и ни один из них не лишен риска. Итак, как мы всегда говорим, делясь чем-то связанным с деньгами, обратитесь за профессиональным советом. Поговорите с любыми надежными консультантами и экспертами, такими как CPA, бизнес-юрист и финансовый консультант.

Предприятия на Мэйн-стрит начинают с денег из длинного списка источников, ни один из которых не предполагает финансирования, о котором вы читаете на веб-сайте Tech Crunch. К счастью, если вы накопили немного капитала и имеете хороший кредитный рейтинг, существует широкий спектр потенциальных источников финансирования и основания малого бизнеса.К сожалению, у каждого из них есть свои плюсы и минусы, и ни один из них не лишен риска. Итак, как мы всегда говорим, делясь чем-то связанным с деньгами, обратитесь за профессиональным советом. Поговорите с любыми надежными консультантами и экспертами, такими как CPA, бизнес-юрист и финансовый консультант.

С этой оговоркой, вот 9 источников финансирования, доступных для малого бизнеса, составленные Kiplinger.com и SmallBusiness.com WIKI. При правильной квалификации и критериях некоторые из источников могут быть именно то, что вам нужно, в зависимости от того, где вы в настоящее время находитесь на стадии запуска или развития своего бизнеса.

1 | Друзья и семья

Процентная ставка | Устанавливается кредитором и заемщиком

График погашения | Набор кредитором и заемщиком

Плюсы | Легкий доступ к деньгам на потенциально мягких условиях

Минусы | Требуются друзья и / или семья в качестве источника финансирования

Когда становится трудно получить деньги из обычного источника (например, банка), многие люди начинают или покупают бизнес на капитал, вложенный друзьями и семьей.В наши дни есть способы добавить к таким займам структуру и формальные условия. Такие компании, как LendingKarma и LoanBack, могут помочь формализовать и управлять процессом заимствования денег у друзей или семьи. За небольшую плату ваш бизнес и ваши источники начального капитала могут безопасно обменивать деньги через такие онлайн-платформы, используя такие функции, как отслеживание платежей и напоминания по электронной почте, чтобы гарантировать своевременную выплату кредиторам.

2 | Кредитные карты

Процентная ставка | 0% -30%

График погашения | 30 дней

Плюсы | Есть в наличии

Минусы | Дорогие, относительно низкие лимиты заимствования

Если вы думаете о том, чтобы пойти по этому пути, используйте кредитные карты с разными функциями для разных расходов.Например, Kiplinger.com предлагает такие стратегии, как использование кредитной карты с низкой процентной ставкой, предпочтительно с вводным предложением 0%, которые будут использоваться для деловых покупок. При больших денежных расходах они предлагают использовать карту без комиссии за денежные авансы, а затем переводить остаток на карту с процентной ставкой 0%.

3 | Краудфандинг

Процентная ставка | N / A (окупаемость в форме капитала или вознаграждений)

График погашения | 5+ лет для капитала, 1+ лет для вознаграждений

Плюсы | Доступ к разнообразному кругу спонсоров, хороший способ создать заинтересованную клиентскую базу

Минусы | Относительно медленный процесс накопления средств

Популярный на таких платформах, как Indiegogo и Kickstarter, краудфандинг за последние пару лет превратился в жизнеспособную альтернативу финансированию для тех, кто хочет начать свой бизнес. Как мы описали в руководстве SmallBusiness.com по краудфандингу, существует два основных типа краудфандинга: вознаграждение и на основе капитала. Краудфандинг вознаграждений позволяет предпринимателям получать финансирование, предлагая, скажем, будущий продукт в обмен на капитал. Краудфандинг акций позволяет предпринимателям привлекать инвесторов, заинтересованных в владении частью своих стартапов.

Как мы описали в руководстве SmallBusiness.com по краудфандингу, существует два основных типа краудфандинга: вознаграждение и на основе капитала. Краудфандинг вознаграждений позволяет предпринимателям получать финансирование, предлагая, скажем, будущий продукт в обмен на капитал. Краудфандинг акций позволяет предпринимателям привлекать инвесторов, заинтересованных в владении частью своих стартапов.

4 | Срочные займы

Процентная ставка | 6% -30%

График погашения | 1-5 лет

Плюсы | Короткое время ожидания, без залога

Минусы | Высокие процентные ставки

Для получения срочной ссуды онлайн вы обычно можете заполнить онлайн-заявку в течение 15 минут.После проверки всей документации вы получите деньги на свой банковский счет через день или два. Такие компании, как Prosper, полагаются на алгоритмы кредитного рейтинга и сторонние данные, чтобы ускорить процесс кредитования и снизить стоимость выдачи кредитов для менее авторитетных фирм.

5 | Ссуды малому бизнесу под низкий процент

Процентная ставка | 8% -15%

График погашения | 1-5 лет

Плюсы | Более приветливы к менее устоявшимся предприятиям; многие включают доступ к финансовому образованию

Минусы | Низкие лимиты заимствования, длительный процесс подачи заявки

Малые предприятия, испытывающие трудности с получением банковского кредита, обычно могут получить финансирование с помощью Центра развития малого бизнеса (SBDC), который оказывает помощь местным небольшим фирмам.Миссия этих компаний — предоставить капитал и другие ресурсы предпринимателям, которые не соответствуют критериям, которые обычно требуются банкам для оценки кредитоспособности, дохода или операционной истории. (См. Каталог SBDC на SmallBusiness.com WIKI.)

6 | Микрозаймы

Процентная ставка | 7% -20%

График погашения | 6 месяцев-5 лет

Плюсы | Дружественные условия, низкие ставки