Бюро кредитных историй проверить бесплатно по фамилии без регистрации: как проверить или узнать бесплатно, запрос на получение отчета и информации для физического лица

способы проверки истории по кредиту

ПОЛУЧИТЕ СВОЮ КРЕДИТНУЮ ИСТОРИЮ

ОНЛАЙН В ЛИЧНОМ КАБИНЕТЕ

Получить

Подробнее обо всех способах получения кредитной истории

Зачем проверять кредитную историю?

- Специалисты в сфере финансовой безопасности считают, что любому человеку, даже если он никогда не брал кредиты и не собирается этого делать впредь, необходимо регулярно проверять свою кредитную историю. Для чего?

Во-первых, это нужно, чтобы вовремя заметить и предотвратить попытки мошенничества.

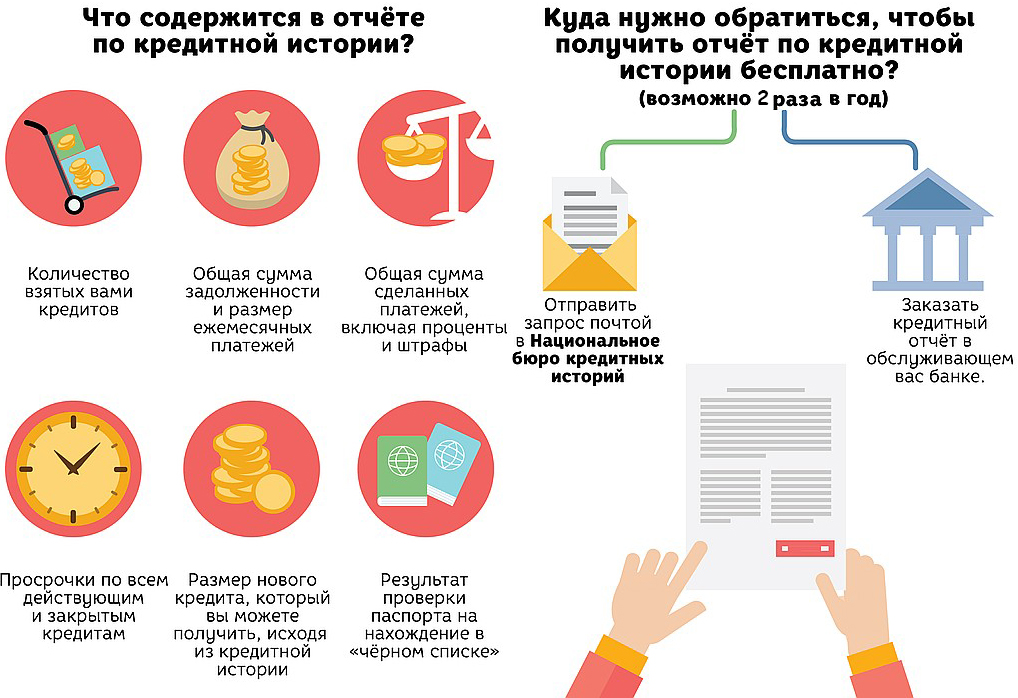

Развитие Интернета и появление множества сервисов, связанных с необходимостью идентификации личности, упростили задачу потенциальным мошенникам, охотящимся за персональными данными граждан. Регулярно появляющиеся сообщения об утечках баз данных служат этому подтверждением. А если ваши паспортные данные стали достоянием нечистых на руку дельцов, они могут попытаться получить кредит при помощи сведений из вашего паспорта. И так как многие кредитные организации предлагают упрощенный способ получения займов – вплоть до отсутствия необходимости личного присутствия заемщика, – мошенники часто этим пользуются. К сожалению, добропорядочные граждане узнают о том, что стали жертвой мошенников, когда к ним приходят коллекторы требовать возврата сделанных кредитов и набежавших процентов и штрафов. Именно поэтому в профилактических целях гражданам предоставляется возможность дважды в год бесплатно запросить и получить свою кредитную историю.

Во-вторых, для исключения ошибок.

Иногда банки и финансовые организации, выдающие кредит, слишком поздно передают информацию о сделанном платеже или совсем забывают это сделать, несмотря на установленную законом прямую обязанность.

В-третьих, чтобы оценить свои шансы на получение нового кредита.

Сделать сейчас это стало очень просто при наличии Персонального кредитного рейтинга, который рассчитывается НБКИ как интегральный показатель кредитной истории – то есть учитывающий все значимые данные. Рейтинг выставляется в баллах от 300 до 850 единиц, и на его основе человек может составить представление о своих возможностях как заемщика. Чем выше значение ПКР, тем лучше ваш рейтинг и тем лучшие условия вам предложат банки при предоставлении кредита.

В-четвертых, для повышения финансовой грамотности.

Знать свою кредитную историю и ПКР интересно и просто полезно. Баллы рейтинга – единственная оценка кредитоспособности, не требующая специальных знаний и потому понятная максимально широкому кругу заемщиков. В странах с развитой экономикой кредитные рейтинги являются такой же значимой информацией, как социальная страховка. Россия тоже быстро развивается в этом направлении, и можно ожидать, что ПКР станет значимым фактором при получении не только кредитов, но и, например, расчете величины страховой премии при страховании.

УЗНАЙТЕ СВОЙ ПКР ПРЯМО СЕЙЧАС

УЗНАТЬ

Как запросить кредитную историю

- Через интернет — самый быстрый способ проверки кредитной истории. Еще совсем недавно процедура запроса и получения кредитной истории была сопряжена со значительными усилиями. Проще всего это было сделать лично, обратившись в соответствующий офис бюро с паспортом. С развитием цифровых технологий и сервисов осуществить проверку можно онлайн, не выходя из дома.

Для этого нужно зарегистрироваться на сайте НБКИ (а если у вас есть подтвержденная регистрация на сайте «Госуслуги», то лучше воспользоваться ей) и сделать запрос.

Кредитная история станет доступна к скачиванию в виде электронного документа, подписанного ЭЦП бюро. Весь процесс получения занимает не больше 2-3 минут.

Кроме того, для субъекта кредитной истории предусмотрена возможность направить запрос, подписанный усиленной квалифицированной электронной подписью, на электронную почту бюро. - В офисе НБКИ. Если у вас нет доступа в Интернет стоит воспользоваться несколькими альтернативными способами заказа кредитной истории. Во-первых, можно лично прийти в офис НБКИ, работающий с заемщиками, и получить историю на месте. Правда, доступно это только жителям московского региона.

- Через партнера НБКИ.

- Через «Почту России». Запрос кредитной истории можно направить в НБКИ по почте заказным письмом, для чего заявку на получение кредитной истории нужно заверить у нотариуса. Также доступна услуга отправки телеграммы в адрес НБКИ. В этом случае идентификацию субъекта проводит сотрудник отделения связи, после чего вносит в телеграмму соответствующий текст о том, что личность обратившегося установлена.

! Когда кредитная история проверяется в первый раз лучше сперва запросить в Центральном каталоге кредитных историй, который находится в Банке России, полный список бюро, где хранится нужная информация. Это делается через портал государственных услуг, в разделе «сведения о бюро кредитных историй». Портал выдает в течение часа полный список БКИ, где хранятся кредитные истории заемщика.

Запрашивать и проверять нужно все кредитные истории (к счастью, их не может быть много). Это важно, потому что некоторые кредиторы могут передавать информацию только в те БКИ, с которыми у них есть договор.

Чем больше кредитов – тем больше вероятность, что при получении истории только в одном бюро записи в других могут остаться незамеченными.

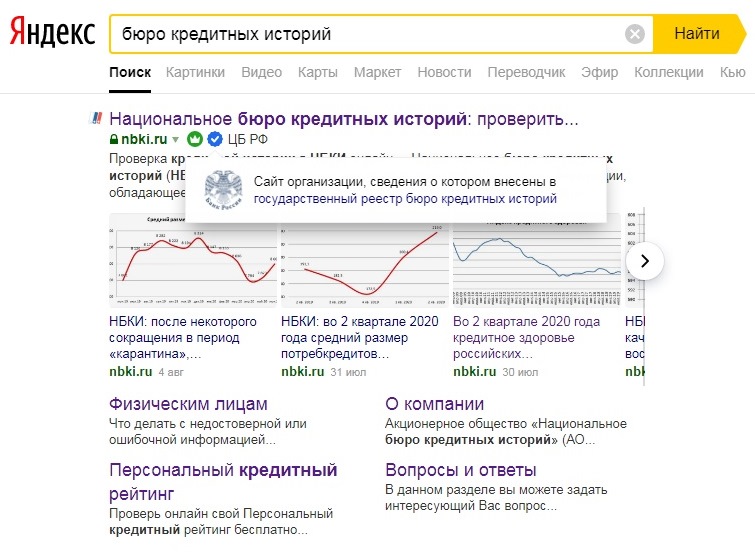

Как определить подлинность официального сайта бюро кредитных историй

Важно знать, что в последнее время участились случаи, когда мошенники предлагают улучшить кредитную историю за деньги. Поэтому следует быть внимательным, и запрос делать только на официальном сайте бюро кредитных историй, внесенном в государственный реестр Банка России. Сейчас идентифицировать нужные ресурсы стало проще: поисковая система Яндекса при показе ссылки на сайт зарегистрированного бюро кредитных историй рядом с названием ставит значок – белую «галочку» в синем круге. При наведении на нее курсора появляется надпись «Сайт организации, сведения о котором внесены в государственный реестр бюро кредитных историй». Ошибиться невозможно.

Улучшить свой Персональный рейтинг и историю гражданин может только самостоятельно, добросовестно исполняя требования действующих кредитных договоров, поддерживая финансовую дисциплину и своевременно внося платежи для обслуживания имеющихся займов. Других способов кредитного оздоровления не существует.

Быстрая проверка кредитной истории – необходимый процесс. Даже использование минимальных возможностей, предоставляемых законом, позволяет дважды в год бесплатно запросить свой кредитный отчет.

Благодаря инициативе НБКИ

Персональный кредитный рейтинг можно бесплатно

запрашивать неограниченное количество раз

ЗАПРОСИТЬ ПКР

Это позволит не только наблюдать за динамикой ПКР, но и косвенно проверять состояние кредитной истории, самостоятельно регулировать кредитное здоровье и испытывать уверенность при общении с банками.

Как получить справку из бюро кредитных историй (БКИ) онлайн бесплатно, сколько она хранится

Если нужно проверить кредитную историю, то используют БКИ. Можно подать заявку онлайн и бесплатно. Есть официальный сайт – национальное бюро кредитных историй. Проверять информацию нужно перед тем, как открывать бизнес или покупкой квартиры при помощи ипотеки. История БКИ включает в себя данные о кредитах заявителя. Если гражданин ни разу не брал заем в банке, то в реестре не будет никакой информации. В России насчитывается 22 организации, деятельность которых регламентируется ЦБ РФ.

Как заказать и получить выписку БКИ

Проверка проводится разными методами. Если заказать БКИ в банке или кредитной организации, то за информацию придется платить. Но можно поступить по-другому. Есть возможность заказать справку бесплатно в бюро кредитных историй. Организация финансирование получает от государства, поэтому за информацию не придется платить.

Где заказать справку из БКИ

Получить кредитную историю можно через сервис «Сбербанк онлайн», на сайте Госуслуги, Русский стандарт, Эквифакс. Она потребуется для проверки кредитного рейтинга, чтобы была возможность своевременно исправить положение. С помощью БКИ банки и финансовые организации защищают заемщика от мошенников.

Оформление запроса

Если нужно узнать кредитную историю, то стоит подать заявку в одно из бюро кредитных историй. С помощью запроса можно проанализировать положение. Если рейтинг заемщика положительный, то банк предоставит более льготные условия для предоставления кредита.

В документе будут отображены действия заемщика, кредитные соглашения, как закрытые, так и активные. В истории прописывают задолженности и просрочки. Указывается и банковские учреждения, в которые обращался заемщик.

Чтобы сделать запрос, нужно быть гражданином РФ. При себе надо иметь паспорт, СНИЛС. Они потребуется при заполнении документов. Если клиент даст разрешение, то информацию могут предоставить и другим лицам.

Отправляется запрос разными методами:

- В офисе бюро кредитных историй – нужно прийти в приемный день, взять паспорт. Если заявка оформляется впервые, то платить за информацию не придется.

- В ближайшем отделении почты – заемщик посылает письмо или телеграмму, в них должна быть личная подпись. Нотариус организации обязательно проверить подлинность бумаг. При отправке делается проверка, чтобы все данные оператор записал правильно.

- В режиме онлайн – нужно зайти на сайт одного из бюро кредитных историй, зарегистрироваться и отправить заявку.

Какие нужны документы

Чтобы подать бесплатно запрос, необходимо при себе иметь:

- паспорт;

- СНИЛС.

Обязательно должен быть и телефон, для оформления заявки онлайн. На него придет смс с кодом подтверждения. Желательно, чтобы номер был привязан к банковской карте. Если услуга заказывается 3-4 раз в год, то за информацию придется заплатить. Деньги спишутся автоматически со счета после подтверждения операции.

По фамилии

Информацию можно получить в Центральном каталоге кредитных историй (ЦККИ). Проверить бесплатно БКИ по фамилии можно только единожды.

Чтобы предоставили рейтинг заемщика, необходимо обратиться в ЦБ РФ. Гражданин заходит на официальный сайт банковского учреждения и делает запрос на получение данных.

Для получения БКИ вводятся ФИО, серия, номер паспорта и специальный код. После обработки справку пошлют на электронную почту заявителя.

ЦККИ не представляет полный отчет, а только подскажет в каком БКИ можно найти кредитную историю.

Чтобы получить официальный документ, придется обратиться по указанному адресу.

Получение справки

Есть несколько вариантов действий:

- лично обратиться в организацию со всеми необходимыми документами и получить справку из бюро кредитных историй;

- отправить заявление с помощью телеграммы;

- оформить официальный запрос и послать в БКИ простым письмом по почте;

- направить обращение через партнеров бюро.

Отчет придет либо на электронный адрес, либо по почте на домашний адрес заемщика. Лучше взять справку из БКИ лично или онлайн, тогда есть шанс, что информация будет достоверной.

Сколько хранится БКИ

Срок хранения данных предусмотрен законом. Сведения о заемщике передаются в БКИ или финансовые организации, банки. Если гражданин РФ берет заем в нескольких банковских учреждениях, то и кредитная история хранится во всех этих организациях + в бюро кредитных историй.

Сведения о заемщике в Бюро подают и управляющие компании, которые отвечают за платежи ЖКУ. Поэтому часть информации будет храниться в организации, сотрудничающей с УК.

Согласно ФЗ от 30.12.2004 года №218 кредитная история хранится 10 лет с даты последнего изменения. Если же информация не в одном БКИ, а нескольких, то отчет ведется от обновления в определенной организации.

Иногда бывают случаи, когда менеджеры банка не спешат передавать сведения по заемщику. Процесс может затянуться на несколько месяцев. И получается так, что в банковском учреждении клиент уже не должник, а в БКИ за ним числится долг. Поэтому стоит периодически проверять информацию, чтобы не возникало таких недоразумений.

Обновление БКИ проводится с поступлением новых сведений. По законодательству у банков и финансовых организаций есть 5 рабочих дней на добавление данных.

Цена услуги

Информация о стоимости в таблице:

| Название банк или БКИ | Цена в рублях | Есть ли возможность сделать запрос онлайн |

| Сбербанк | 580 | + |

| Русский Стандарт | 450 при обращении в офис организации и 250-1100 на портале | + |

| Бинбанк | 800 | + |

| Абсолют Банк | 1000 | Оформление только в офисе |

| Траст | 1000 | Только при личном обращении |

| Хоум кредит | 1000 | — |

| Московский индустриальный банк | 890-990 | + |

| Транскапиталбанк | 1000 | нельзя |

| Возрождение | 900 | — |

| Росевробанк | 1000 | — |

| Тинькофф банк | Представляет неполный отчет стоимостью 59р | + |

| Росгосстрах банк | 1100 | можно |

| Сургутнефтегазбанк | 2065 | — |

| Почта банк | 3000 | — |

Нет нужды запрашивать БКИ каждый месяц. Она понадобится, если заемщик собирается брать новый заем или покупать недвижимость при помощи ипотеки. Но все же стоит проверять БКИ раз в год, если есть опасность мошеннических действий.

Кредитные истории | Банк России

Кредитная история — это документ, который характеризует платежную дисциплину человека или организации.

Кредитные истории формируют специальные организации — бюро кредитных историй (БКИ) на основании информации о заемщике, которую банки туда направляют. Также в бюро может передаваться информация от организаций, в пользу которых вынесены судебные решения о взыскании долгов за ЖКХ, услуги связи, или от судебных приставов, например, по неисполненным алиментным обязательствам.

С 1 октября 2019 по кредитной истории рассчитывается Показатель долговой нагрузки (ПДН) для физических лиц. Если этот показатель у гражданина слишком высок, то есть его платежи по кредитам «съедают» слишком большую часть его дохода, то банк может отказать в выдаче нового займа. При этом совокупные долговые обязательства заемщика, то есть числитель в формуле для расчета ПДН, рассчитываются на основе сведений из кредитной истории.

Кредитная история охватывает 10 лет, этот срок отсчитывается с момента любых последних изменений в кредитной истории (например, изменения паспортных данных и т.д.).

Запрашивать кредитные истории в БКИ могут как сами заемщики, так банки, микрофинансовые организации и другие юридические лица.

Кредитные истории и юридических, и физических лиц включают информацию об их кредитах с суммами и сроками их погашения, сведениями о текущей и просроченной задолженности, одним словом — платежной дисциплине, процедурах банкротства. Эта информация передается только с согласия субъекта кредитной истории.

Кредитные истории физических лиц (включая индивидуальных предпринимателей) имеют также информационную часть, которую банк или МФО может получить без согласия человека, если тот обратился за получением кредита. Информационная часть содержит сведения о выданных займах или отказах в их предоставлении, сведения о договорах поручительства, а также сведения о просрочке в выплате кредита (пропуск двух и более платежей подряд в течение 120 дней).

Как правило, кредитная история хранится в нескольких бюро. При этом банк или МФО самостоятельно решают, в какое бюро (одно или несколько) направлять информацию о заемщике.

Узнать свою кредитную историю можно онлайн.

Чтобы получить свою кредитную историю, сначала нужно узнать, в каком (каких) БКИ она хранится. Для этого необходимо отправить запрос в Центральный каталог кредитных историй Банка России. Сделать это

«Как узнать свою кредитную историю через госуслуги?» – Яндекс.Кью

Если кратко то регистрируетесь на госуслугах https://www.gosuslugi.ru/ и подтверждаете аккаунт, загружаете все необходимые документы. Дальше это сэкономит вам кучу времени.

Отправляете запрос в цкки и получаете ответ о том в каких кредитных БКИ есть ваши записи Ссылка по которой можно сделать запрос https://www.gosuslugi.ru/329476/2

После отправки запроса получаете файл со списком бки. Вот так выглядит файл, он придет в письме в личном кабинете госуслуг.

Потом, идете по списку и с каждой бки разбираетесь отдельно.

Вот список самых основных

https://www.nbki.ru/

https://www.equifax.ru/

https://bki-okb.ru/

https://www.rs-cb.ru/

Раз в год любая бки может предоставить отчет бесплатно. Во всех бки можно получить отчет дистанционно через авторизацию в госуслугах, что очень удобно. Я таким образом узнал что у меня несколько незакрытых кредитов и задолженностей висит с 2011 года.

Кредитная история онлайн, проверить и узнать свою кредитную историю бесплатно

Единой базы кредитных историй не существует. На основании закона кредитные организации должны передать информацию хотя бы в одно бюро. В какое именно бюро передавать информацию кредитная организация решает самостоятельно. На сегодня в России официально зарегистрировано 10 бюро кредитных историй. Информация в разных бюро может не только частично или полностью совпадать, но и быть различной.

Для того, чтобы не отправлять запросы в каждое бюро, необходимо сделать запрос в центральный каталог кредитных историй (ЦККИ). Вы получите справку со списком бюро, в которых хранятся ваши данные, их наименованиями, адресами и телефонами. Для того, чтобы собрать всю свою кредитную историю необходимо обратиться в каждое бюро из справки.

ООО «Эквифакс Кредит Сервисиз»

-

г. Москва, Каланчевская ул., д. 16, стр.1, бизнес-центр «Каланчевская Плаза», 2 этаж, офис 2.09

г. Москва, Каланчевская ул., д. 16, стр.1, бизнес-центр «Каланчевская Плаза», 2 этаж, офис 2.09 -

+7 (495) 646-04-30

+7 (495) 646-04-30 -

пн. — пт., с 9:00 до 17:00, кроме выходных и праздничных дней

пн. — пт., с 9:00 до 17:00, кроме выходных и праздничных дней

Хотите узнать в каком бюро хранится ваша кредитная история?

Получить список

г. Тюмень, ул. Максима Горького, д. 68, к. 11/1

тел.: +7 (3452) 39-02-73

г. Москва, Нововладыкинский пр., д.8, стр. 4 (БЦ «Красивый Дом»), офис 209

тел.: +7 (495) 221-78-37

г. Москва, Шлюзовая набережная, дом 4 (БЦ «Россо Рива»), 4 этаж, помещение 2

тел.: +7 (495) 665-51-74

г. Москва, Семеновская пл., д. 7, к. 1

тел.: +7 (495) 609-64-24

г. Санкт-Петербург, ул. Рубинштейна, д. 15-17, офис 103

тел.: +7 (812) 575-84-01

г. Москва, ул. Шаболовка, д. 31, стр. Б, пом. № 81

тел.: 8 (800) 333-58-59

Волгоградская обл., г. Камышин, 8 мкр., д. 4

тел.: +7 (84457) 4-23-14

г. Красноярск, ул. Конституции СССР, д. 17, офис 156

тел.: +7 (391) 212-28-42

г. Москва, Семеновская пл., д.7, корп. 1

тел.: +7 (49

Кредитная история онлайн, проверить и узнать свою кредитную историю бесплатно

Важно понимать, что при выходе на просрочку, ее будет невозможно удалить из кредитной истории. Возможно, только внести сведения по ее погашению. При просрочке важным фактором является количество дней просрочки и ее системность, т.е. как часто вы не укладываетесь в срок. Выйти на просрочку можно по разным причинам, в том числе уважительным — начиная от простой необходимости денег на лечение и вплоть до форс-мажорных обстоятельствах, таких как задержка заработной платы или временная нетрудоспособность.

Если вы не смогли избежать просрочки, предлагаем вам воспользоваться нашими рекомендациями:

1. Если сумма небольшая — возможно стоит попробовать попросить помощи у близких/знакомых/коллег, объяснив ваши обстоятельства. Но не злоупотребляйте их доверием, чтобы не испортить отношение в будущем. Сразу оговорите сроки и условия возврата.

2. Если вы понимаете, что это не одноразовая и продолжительная просрочка, то самым правильным решение будет оповещение сотрудников кредитной организации о ваших финансовых трудностях. Кредитные организации могут пойти вам навстречу, предложив одно из следующих решений:

2.1. Реструктуризация долга — пересмотр порядка выплаты и кредитных условий. С помощью реструктуризации долга можно сократить сумму ежемесячных выплат, увеличив срок кредитования.

2.2. Рефинансирование долга — предоставление нового кредита по более низкой процентной ставке для погашения основного долга.

Также обращаем внимание, на несколько важных нюансов:

— У большинства кредитных организаций просрочку можно погашать частями — подавляющее большинство людей считает, что просрочку нужно погашать сразу единовременным платежом, что больно бьёт по финансам, из-за этого момент оплаты оттягивается на неопределенное время. Важно понять, что организация-кредитор не заинтересована вступать в конфликт, она заинтересована, чтобы заемщик оплатил долг в полном объеме, пусть даже частями.

— Если у вас есть документ, подтверждающий ваши финансовые трудности, например, справка с работы о снижении заработка, обязательно предоставьте ее кредитной организации. Это облегчит процедуру урегулирования ситуации по выплатам и просрочкам.

Кредитная история онлайн

1. Общие положения

1.1. Данный документ является официальным предложением — публичной Офертой (далее — Соглашение) и содержит все существенные условия работы системы «Кредитная история онлайн» (далее – Система) и условия предоставления Системой услуг.

1.2. В соответствии с пунктом 2 статьи 437 Гражданского Кодекса Российской Федерации (ГК РФ) в случае принятия изложенных ниже условий физическое лицо, производящее акцепт данного Соглашения, становится Пользователем Системы (в соответствии с пунктом 3 статьи 438 ГК РФ акцепт Оферты равносилен заключению договора на условиях, изложенных в Оферте), а Оператор Системы и Пользователь Системы совместно — Сторонами Соглашения.

1.3. В связи с вышеизложенным, Оператор Системы размещает текст Соглашения в открытом доступе на своем ресурсе online-bki.ru и настоятельно рекомендует потенциальным Пользователям Системы внимательно ознакомиться с текстом Соглашения и рассмотреть возможность его акцепта, путем установки галочки в элементе «Я подтверждаю свое согласие с условиями Договора-оферты». В случае, если Пользователь Системы не согласен с каким-либо пунктом Соглашения и не производит его акцепт, Оператор Системы принудительно исключает возможность получения услуги, путем технической блокировки продолжения процедуры получения услуги.

2 .Термины и определения, применяемые в Соглашении

2.1. В целях Соглашения нижеприведенные термины используются в следующем значении:

Агент — юридическое лицо, осуществляющее перевод денежных средств Пользователя Системы на счёт Оператора Системы для оплаты услуг, приобретённых Пользователем на Сайте Системы. Администратор Системы – физическое лицо, являющееся сотрудником Оператора Системы и осуществляющее управление системой.

Пользователь Системы, Пользователь — физическое лицо, осуществившее акцепт Соглашения в соответствии с его условиями в целях приобретения услуг Системы.

Услуги Системы – продукты и услуги, доступные на Сайте Системы для приобретения.

Сайт Системы — сайт, размещенный в сети Интернет по адресу: https://online-bki.ru, содержащий информацию о Системе и условиях ее использования, на котором размещен или доступен интерфейс клиентской части Системы.

Регистрация Пользователя, Регистрация — процедура ввода персональных данных пользователя в Систему и формирование Пользователем логина и пароля.

Система — система «Кредитная история онлайн», представляющая собой совокупность программных и аппаратных средств, обеспечивающих информационное и технологическое взаимодействие между Оператором Системы и Пользователями Системы.

Сезонная Акция — временное предложение по предоставлению Услуг на специальных условиях.

Форма Запроса – набор полей для ввода данных, расположенный на Сайте Системы и применяющийся для регистрации Пользователя и приобретения Услуг Системы.

2.2. В Соглашении могут быть использованы термины, которые не определены в разделе 2 настоящего Соглашения. В этом случае толкование такого термина производится в соответствии с текстом Соглашения. В случае отсутствия однозначного толкования термина в тексте Соглашения следует руководствоваться толкованием термина определенным на Сайте Системы.

3. Предмет Соглашения

3.1. Предметом Соглашения является предоставление Оператором Системы Пользователю возможности

использования Системы с целью получения Услуг, в частности но, не ограничиваясь ими:

3.1.1. Оператор Системы предоставляет Пользователю Системы Аналитический Отчёт (Далее — Отчет) в электронном виде. Отчет представляет собой результат работы уникального алгоритма обработки любого обезличенного набора данных. Результат отображается в виде цифровых, текстовых значений с использованием графической обработки. Оператор Системы не несет ответственности за отсутствие данных для обработки алгоритмом, а также при наличии некачественных данных.

4. Условия использования Системы

4.1 Порядок и условия получения Услуг

4.1.1. Пользователь обязан пройти процедуру Регистрации для получения доступа к Услугам.

4.1.2. Регистрация пользователя осуществляется в момент заполнения Формы Запроса на Сайте Системы.

4.1.3. Пользователь обязан ознакомиться с условиями Соглашения и принять условия путем установки галочки в элементе «Я подтверждаю свое согласие с условиями Договора-оферты».

4.1.4. В случае несогласия с условиями Соглашения Оператор Системы принудительно прекращает процедуру получения Пользователем Услуги.

4.1.5. Для акцепта (принятия) Соглашения, Пользователь осуществляет в Системе следующие действия: Ставит отметку, свидетельствующую об ознакомлении, понимании и полном согласии со всеми условиями Соглашения; Соглашается с условиями Соглашения путем отправки заявки на получение услуги;

4.1.6. Акцепт настоящего Соглашения Пользователем свидетельствует о том, что Пользователь согласен на получение Услуг Системы посредством использования личного кабинета на Сайте системы. Акцепт настоящего Соглашения Пользователем свидетельствует о полном и безоговорочном принятии Пользователем всех условий Соглашения без каких-либо изъятий или ограничений и свидетельствует также о том, что Соглашение по своей юридической силе равносильно двухстороннему договору, заключенному в простой письменной форме.

4.1.7. Пользователь обязуется сообщать при прохождении процедуры Регистрации в Системе сведения, соответствующие действительности. Пользователь проходит процедуру Регистрации самостоятельно и не вправе привлекать для данной цели третьих лиц. Попытка прохождения процедуры Регистрации за другое физическое лицо может быть расценена как мошенничество.

4.1.8. Оператор Системы не несет ответственности за ошибки при вводе и умышленный ввод некорректных данных при Регистрации и получения Услуги.

4.1.9. Процедура Регистрации сопровождается присвоением Пользователю уникального идентификационного кода. Под уникальным идентификационным кодом понимается технологическое средство подтверждения успешного прохождения процедуры Регистрации в виде уникальной последовательности символов.

4.1.10. После регистрации и прохождении процедуры подтверждения своих контактных данных Пользователь соглашается получать информацию от Системы, в том числе рекламного характера, на указанный адрес электронной почты, мобильный телефон и иные указанные данные в соответствие с действующим законодательством РФ. Пользователь вправе отказаться от предоставления ему услуги по рассылке сообщений информационного и рекламного характера в виде SMS и e-mail в профиле Пользователя на Сайте Системы.

4.1.11. Доступ в Систему предоставляется после ввода указанных при Регистрации логина и пароля. При утере пароля Пользователь может восстановить утерянный пароль через форму на Сайте Системы.

5. Стоимость Услуг и порядок расчетов

5.1. Система принимает от Пользователя оплату за выполненные услуги, предоставляя ему Услуги, выбранные им самостоятельно на Сайте Системы.

5.2 Для получения услуг Пользователю необходимо:

5.2.1 выбрать услугу из списка Услуг на Сайте Системы;

5.2.2 оплатить услугу способами, указанными на сайте Системы.

5.3 Стоимость предоставления услуг указана на Сайте Системы.

5.4 Услуги предоставляются при условии их предварительной 100% (стопроцентной) оплаты Пользователем системы.

5.5 В случае оплаты Пользователем Системы Услуг сверх необходимой суммы, Система осуществляет возврат остатка денежных средств Пользователю.

6. Иные условия использования Системы, определяющие права и обязанности Сторон

6.1. При использовании Системы Пользователю запрещается вносить какие-либо изменения в программное обеспечение Системы и/или любую его часть своими силами или с привлечением третьих лиц, а также использовать какие-либо средства автоматизированного доступа к Системе, в том числе к ее клиентской части, если иное не согласовано с Оператором Системы.

6.2. Оператор Системы в рамках Соглашения оставляет за собой право:

6.2.1. Производить модификацию любого программного обеспечения Системы.

6.2.2. Приостанавливать работу программных и/или аппаратных средств, обеспечивающих функционирование Системы, при обнаружении существенных неисправностей, попыток несанкционированного доступа, ошибок и сбоев, а также в целях проведения профилактических работ и предотвращения случаев несанкционированного доступа к Системе.

6.2.3. В любой момент запретить доступ Пользователя к Системе, в случаях:

— Возникновения у Оператора Системы сомнений в надлежащем использовании Системы Пользователем.

— совершения Пользователем противоправных действий;

— нарушения Пользователем условий Соглашения;

в других случаях, когда действия Пользователя могут нарушить целостность работы Системы.

6.2.4. Оказывать Пользователю дополнительные услуги, условия подключения и оказания которых определяются Оператором Системы и размещены на Сайте Системы.

6.3. Пользователь дает Системе согласие на обработку персональных данных Пользователя, предоставленных Пользователем (или законным представителем) при заключении настоящего Соглашения, либо в период действия настоящего Соглашения, в целях исполнения настоящего Соглашения.

6.4. Пользователь вправе отозвать свое согласие на обработку персональных данных, направив соответствующий официальный отказ в адрес Оператора Системы по электронной почте на адрес [email protected].

6.5. Оператор Системы вправе удалить из Системы по своему усмотрению все данные или их часть, полученные от Пользователя в процессе регистрации или получения Услуги, в любой момент после завершения регистрации или предоставления Услуги.

7. Порядок заключения и срок действия Соглашения

7.1. Срок акцепта условий Соглашения не ограничен.

7.2 Соглашение считается заключенным и вступает в силу с момента акцепта, определяемого моментом регистрации пользователя в Системе и действует в течение неопределенного срока.

7.3 Соглашение прекращает свое действие в случае расторжения по основаниям, определенным условиями Соглашения и/или нормами действующего законодательства РФ.

8. Ответственность Сторон

8.1. Оператор Системы не отвечает за неисправности, ошибки и сбои в работе программных и/или аппаратных средств, обеспечивающих функционирование Системы, возникшие по причинам, не зависящим от Оператора Системы.

8.2. Оператор Системы не отвечает за временное отсутствие у Пользователя доступа к программным и/или аппаратным средствам, обеспечивающим функционирование Системы.

8.3. Оператор Системы действует на основании договора-оферты об оказании информационных услуг и не несет ответственности за полноту и достоверность информации содержащейся в отчете, а так же не несет ответственности за последствия использования предоставленной информации.

8.4. Оператор Системы не отвечает за убытки Пользователя, возникшие в результате:

—Внесения Пользователем или третьими лицами изменений в Сайт Системы, а также в результате наличия «вирусов» и иных вредоносных программ в оборудовании и программном обеспечении, используемом Пользователем для доступа к Системе.

—Неправильного заполнения формы нового запроса, а также документов, заполняемых при оплате Услуг по средствам Агента.

—Внесения Пользователем денежных средств через лиц, которые в соответствии с Соглашением не являются Агентами.

—Нарушения Пользователем установленного порядка внесения денежных средств.

—Совершения Агентом противоправных действий в отношении средств Пользователя.

8.5. Пользователь несет всю ответственность за достоверность сведений, указанных им при использовании Системы.

8.6. Оператор Системы обязуется не передавать и ответственно хранить все данные, введенные Пользователем Системы в процессе регистрации в Системе или получения Услуги на всем сроке их нахождения у Оператора и до момента их удаления в соответствие с пунктом 4.3.5.

8.7. Стороны освобождаются от ответственности за полное или частичное неисполнение своих обязательств по Соглашению, если таковое явилось следствием обстоятельств непреодолимой силы, возникших после вступления в силу Соглашения, в результате событий чрезвычайного характера, которые не могли быть предвидены и предотвращены разумными мерами.

8.8. В других случаях неисполнения или ненадлежащего исполнения своих обязательств по Соглашению Стороны несут ответственность в соответствии с законодательством Российской Федерации с учетом условий Соглашения.

9. Изменение и расторжение Соглашения

9.1. Оператор Системы вправе в одностороннем порядке вносить изменения в Соглашение путем размещения изменений на Сайте Системы.

9.2. Изменения вступают в силу с момента размещения, если иной порядок их вступления в силу не установлен при их размещении на Сайте Системы.

9.3. В случае несогласия Пользователя с изменениями условий Соглашения он вправе расторгнуть Соглашение в течение 3 (трех) календарных дней с момента размещения изменений на Сайте Системы.

9.4 Соглашение может быть расторгнуто по инициативе Оператора Системы в любое время путем направления соответствующего уведомления Пользователю.

9.5. В случае расторжения Соглашения по инициативе Оператора Системы Соглашение считается расторгнутым по истечении 10 (десяти) календарных дней после отправления уведомления, указанного в пункте 9.4.

9.6. Соглашение может быть расторгнуто по инициативе Пользователя в любое время путем направления соответствующего заявления на адрес электронной почты [email protected] Оператору Системы. При этом доступ Пользователя к Системе прекращается. Система имеет право сохранять для целей внутреннего учета информацию о ранее заказанных Услугах.

9.7. В случае расторжения Соглашения по инициативе Пользователя Соглашение считается расторгнутым по истечении 10 (десяти) календарных дней после получения уведомления Оператором Системы, указанного в пункте 9.6.

9.8. Соглашение может быть расторгнуто по иным основаниям, предусмотренным настоящим Соглашением и/или действующим законодательством РФ.

10. Прочие положения

10.1. Пользователь подтверждает, что все условия Соглашения ему понятны и он их принимает безусловно и в полном объеме.

10.2 Пользователь обязуется, что не будет использовать Систему в противоправных целях, а также в иных целях, нежели указанные в Соглашении и на Сайте Системы.

10.3. В случае возникновения любых споров или разногласий, связанных с исполнением Соглашения, Стороны приложат все усилия для их разрешения путем проведения переговоров между Сторонами.

10.4 Если споры не будут разрешены путем переговоров, споры подлежать разрешению в порядке, установленном законодательством РФ.

10.5 Все объекты, размещенные на Сайте Системы, в том числе элементы дизайна, текст, другие объекты и их подборки, являются объектами исключительных прав Системы или правообладателей, с которыми Система заключил соответствующие договоры. При перепечатке или цитировании материалов Сайта Системы ссылка на Сайт Системы обязательна.

ЭТО — Как проверить (и улучшить) свой кредитный рейтинг без SSN

Когда вы живете в США, ваш кредитный рейтинг может иметь положительное или отрицательное влияние на многие аспекты вашей жизни. Как иностранный студент без номера социального страхования (SSN), вы можете подумать, что получить хороший кредитный рейтинг невозможно. Однако ниже мы объясним, как получить кредит без SSN.

Могут ли иностранные студенты получить кредит без SSN?

Иностранные студенты не имеют номеров социального страхования (SSN), и это может заставить вас думать, что у вас не может быть кредитного рейтинга.Однако у нас есть отличные новости!

Да, иностранные студенты могут получить свой кредитный рейтинг без SSN (номера социального страхования). Чтобы кредитные бюро могли составить кредитный отчет, им обычно требуется несколько вещей, в том числе:

- Ваше имя

- Ваша дата рождения

- Текущий адрес проживания

- Ваш предыдущий адрес проживания

- Трудовая книжка

- Ваш SSN (если есть)

SSN — это только один из многих других методов, используемых для сопряжения информации о вашем кредитном счете с вашим кредитным файлом.Имея SSN, процесс сопряжения может быть более точным. Однако кредитные бюро не обязательно должны составлять кредитный отчет.

На самом деле, это зависит от кредитора, которого вы будете использовать, нужен вам SSN или нет. Вы можете прочитать об этом здесь.

5 способов увеличить кредит

Ваш кредитный рейтинг, также известный как ваш рейтинг FICO, представляет собой трехзначное число от 300 до 850, которое отслеживает ваши кредитные привычки. Некоторые из факторов, которые учитываются в этой оценке:

- Сколько денег вы тратите

- Как стабильно вы платите деньги

- Если у вас были просроченные платежи и сколько

- Процент вашего кредитного лимита, который вы использовали

Хороший кредитный рейтинг (обычно выше 700) может быть связан с тем, что другие воспринимают его как хорошего и ответственного человека, заботящегося о том, как может сложиться их жизнь.По сути, кредиторы и работодатели захотят увидеть на бумаге, что вы сможете выплатить свои ссуды. Чем выше ваш кредитный рейтинг, тем выше ваши шансы получить ссуду. Поэтому важно повысить свой кредитный рейтинг. Есть способы повысить свой кредитный рейтинг, которые мы изложили ниже.

1. Получите кредитную карту

Есть много финансовых учреждений, предлагающих кредитные карты, специально созданные для студентов. Как правило, это карты с более низкими кредитными лимитами, чем стандартные кредитные карты, и они также обычно имеют более низкие начальные процентные ставки.Некоторые финансовые учреждения также имеют программы вознаграждения для получения бонусных баллов при использовании кредитной карты. Получение кредитной карты и управление ею — отличный способ научить вас нести финансовую ответственность.

2. Открыть счет в банке

Открытие нового банковского счета снижает средний возраст вашего счета. Средний возраст вашего аккаунта влияет на ваш кредитный рейтинг. Однако вам следует избегать одновременного открытия большого количества новых учетных записей.

3. Оплата коммунальных услуг вовремя

Самый простой способ увеличить кредит — это прилежно оплачивать счета каждый месяц.Ваш кредитный рейтинг будет поврежден, если вы будете непоследовательны и у вас будут плохие привычки при оплате счетов. Своевременная оплата — это фактор, который значительно влияет на ваш кредитный рейтинг.

Не забывайте, что даже предметы, которые вы обычно не связываете с кредитной отчетностью, могут быть не менее важными, например, библиотечные книги. Библиотеки могут звонить в кредитные бюро по поводу неоплаченных счетов, и бюро могут добавить это в ваш кредитный отчет. Вы бы не хотели, чтобы это повлияло на ваш кредитный рейтинг.

Если вам сложно соблюдать сроки платежа каждый месяц, вы можете настроить автоматические платежи через свой банковский счет. Это поможет вам не задерживать выплаты. Даже планирование ежемесячного напоминания на вашем телефоне должно работать, если вы получаете это напоминание об оплате счетов!

4. Станьте авторизованным пользователем кредитной карты

Вы можете попросить члена семьи или близкого вам человека добавить вас в качестве авторизованного пользователя на свою кредитную карту. Это означает, что вы сможете использовать кредитную карту и создать свою кредитную историю.Поскольку вы не несете ответственности за оплату счетов, существует вероятность того, что использование кредитной карты не окажет большого влияния на ваш кредитный рейтинг. Однако, если вы хотите улучшить свою кредитную историю или если у вас ее нет, это может сработать достаточно хорошо.

Мы предлагаем вам спросить кого-то, кто не использует весь свой кредитный лимит, а также кого-то, кто вовремя оплачивает свои счета.

Если вы используете этот метод, важно выяснить, сообщает ли эмитент каких-либо авторизованных пользователей кредитным бюро.Было бы бесполезно использовать другую кредитную карту, если ваш статус авторизованного пользователя не отображается в ваших кредитных отчетах.

5. Взять ссуду

Вы можете воспользоваться ссудой на строительство кредита. Кредитные ссуды не требуют, чтобы у вас уже был хороший кредит.

Цель кредита для создания кредита в точности такая, как следует из названия, — создание кредита. Деньги, которые вы занимаете у кредитора, не выдаются вам до тех пор, пока вы не погасите ссуду. О сделанных вами платежах будет сообщено в кредитные бюро и они будут добавлены в ваш кредитный файл.

Создание кредита с помощью ссуды от сваи

Чтобы создать кредитную историю, вам нужна ссуда, а для получения ссуды нужна кредитная история. «Это звучит невероятно» — может быть, вы пришли в голову, когда вы это читаете. К счастью, у нас есть решение.

Вы можете получить ссуду у такого кредитора, как Стилт, который принимает заявителей с плохой кредитной историей или без нее.

Stilt Inc. — это компания, занимающаяся финансовыми технологиями, расположенная в Сан-Франциско, и мы меняем способ увеличения кредита.Мы помогаем людям с ограниченной кредитной историей в США с помощью инновационных подходов.

Основные критерии, которым вы должны соответствовать, чтобы подать заявление в Stilt:

- Физически присутствовать в США

- Иметь банковский счет в США, зарегистрированный на ваше имя

- Иметь адрес в США

Stilt предоставляет личные ссуды по низким процентным ставкам, и, получив ссуду от Stilt, вы можете повысить свой кредитный рейтинг без SSN.

Проверка кредитной истории без SSN

Очень важно часто проверять свою кредитную историю.Ваш кредитный отчет содержит очень важную и конфиденциальную информацию, такую как дата вашего рождения, адрес, имя и личные кредитные счета.

С учетом того, что в современную эпоху количество кибер-краж растет, эта информация — именно то, к чему похитителям личных данных нужен доступ.

Часто проверяя свой кредитный отчет и свою кредитную историю, вы можете отследить любую подозрительную или несанкционированную активность, происходящую с вашей учетной записью. Это также поможет вам увидеть, какие части вашего кредитного отчета являются неточными, устаревшими или неточными.Помните, что эта информация передается кредиторам и банкам, и она влияет на все ваши кредитные заявки.

Продукт Credit Builder

Создан для иммигрантов!

Начало работы

Не требуется Cosigner. Депозит не требуется. Без залога.

Есть несколько сервисов кредитного мониторинга, которые вы можете использовать для проверки своего кредитного рейтинга, но обычно вам нужно будет ввести свой SSN, и вам нужно будет заплатить небольшую плату.

Однако есть несколько способов проверить свою кредитную историю без SSN:

- Вы можете использовать FICO, скоринговую модель, которую используют многие кредиторы, чтобы оценить ваш кредитный рейтинг.FICO предлагает бесплатную программу оценки оценок FICO, которая дает вам оценку после того, как вы ответите на несколько вопросов.

- Вы можете использовать факторы, определяющие ваш кредитный рейтинг, и вес, который каждый из них имеет, для расчета вашего рейтинга. Здесь вы можете найти точные веса и коэффициенты, используемые в модели FICO.

- Вы можете сравнить свой расчетный кредитный рейтинг с кредитными диапазонами, чтобы проверить качество кредита. Ваш кредитный рейтинг может варьироваться от 300 до 850.

Что такое ИНН?

У правительств всего мира есть способы идентифицировать людей.Они установили определенные идентификационные документы (ID), которые содержат личную информацию, необходимую для идентификации кого-либо. Но в правительстве есть много типов департаментов, и у каждого есть свой способ идентифицировать кого-либо.

То же самое и с налоговым департаментом правительства США, более известным как налоговая служба (IRS). У IRS также есть особый способ идентификации налогоплательщиков в Америке. Они используют номер социального страхования (SSN) для идентификации граждан США и постоянных жителей (держателей грин-карты).Но как они идентифицируют кого-то, кто должен платить налог, но не имеет права на получение SSN? Вы слышали об индивидуальном идентификационном номере налогоплательщика (ITIN)?

IRS выдает ITIN всем налогоплательщикам в США, которые не имеют права на получение SSN. Этот номер помогает им отслеживать и регистрировать налоговые платежи людей без SSN. ITIN служит этой основной цели, но он может быть полезен и в других сценариях, как мы увидим ниже.

Разница между SSN и ITIN

И SSN, и ITIN содержат числовые цифры, и оба имеют в общей сложности 9 цифр.Но с самого начала мы заметим, что эти два числа разные. В 1997 году IRS решило, что ITIN будет начинаться с цифры 9. Он также будет иметь 7 или 8 на 4-й позиции номера.

С момента своего создания SSN имеет особую структуру. Однако с 2011 года они приняли новую стратегию, способствующую лучшей рандомизации для выдачи номеров. Цифры больше не показывают географический регион адреса регистрации владельца. Вместо этого номер теперь имеет уникальную структуру, чтобы лучше отличать его от других 9-значных идентификационных номеров.

Можно ли использовать ITIN для увеличения кредита?

Если вы жили и работали в США без SSN, возможно, вы подавали заявку на получение кредита или других аналогичных финансовых услуг, но вам было отказано из-за отсутствия SSN. Итак, вы, вероятно, задаетесь вопросом, как можно получить и построить кредитный рейтинг без SSN?

Вы можете использовать свой ITIN для получения кредита в США. Используйте свой ITIN при подаче заявки на кредитные карты, ссуды и другие виды кредита. Это помогает кредиторам и кредитным бюро идентифицировать вас.Таким образом вы можете создать кредитный рейтинг без SSN.

Помните, однако, что как только вы получите SSN, вам может потребоваться сообщить об этом кредитным бюро, чтобы они не создавали для вас новый кредитный профиль. Вы можете попросить их перенести ваш старый кредитный отчет из вашего ITIN в ваш новый профиль под вашим SSN.

Кредитный рейтинг

с ITIN

Даже если вы можете использовать свой ITIN для получения кредита, вам не нужен ITIN или SSN для получения кредита. Кредитные бюро определенно используют его для персонализации вашего профиля.Но они будут использовать разные способы идентифицировать вас как заемщика, если у вас нет ITIN или SSN. Ваш адрес проживания, номер паспорта, иммиграционные данные и другие типы личной информации также могут вас идентифицировать.

Получение кредита — фактически единственный способ построить кредитный рейтинг. ITIN просто помогает идентифицировать вас. Найдите способы получить ссуды и кредитные карты, для которых не требуется SSN, и укажите свой ITIN в качестве еще одного метода идентификации. Иммигрантам доступны личные ссуды, а также кредитные карты, отвечающие только базовым критериям.Подайте заявку на те, на которые вы имеете право, и начните наращивать свой кредит.

Что такое кредитный рейтинг?

Кредитный рейтинг — это то, что помогает измерить вашу способность погашать кредит. Кредит бывает разных форм и размеров. Наиболее распространены кредитные карты, личные ссуды, автокредиты и ипотека. Другие типы счетов, такие как счета за сотовый телефон и выплаты по страхованию жизни, также могут повлиять на ваш кредитный рейтинг.

Три крупнейших кредитных бюро в США — TransUnion, Experian и Equifax.Они ведут учет вашей финансовой истории и присваивают ей рейтинг от 0 до 999. Чем выше ваш балл, тем лучше.

Люди, которые вовремя оплачивают свои счета и имеют здоровые отношения с долгами, имеют более высокие кредитные рейтинги. Люди с более высоким кредитным рейтингом получают более выгодные кредитные предложения и более низкие процентные ставки. Хороший кредитный рейтинг определенно поможет вам построить лучшее финансовое будущее.

Ваш кредитный рейтинг также может снизиться, если вы выполните одно из следующих действий:

- Пропущенные платежи по счетам

- Имейте больше долгов, чем вы можете выплатить

- Регулярно подавайте заявки на кредит

- Иметь высокий уровень использования кредита (т.е. какую часть доступного кредита вы использовали)

- Вы закрыли старую учетную запись (удалив привязанную к ней кредитную историю)

Людям без SSN может быть сложно получить кредит. Но некоторые компании предлагают кредитные карты людям, у которых есть только ITIN. Если вам сложно получить кредит без SSN, вы также можете получить обеспеченную кредитную карту для получения кредита.

Как проверить свой кредитный рейтинг с помощью вашего ITIN

Так как же получить кредитный рейтинг без SSN? Вы можете получить кредитный рейтинг, если вы предоставили своим кредиторам достаточную личную информацию, и если они сообщат об этом в кредитные бюро.Вы можете подать заявку в Experian, Equifax и TransUnion для получения кредитного рейтинга. Некоторые из них могут даже предоставить вам бесплатный годовой кредитный отчет.

Пожалуйста, обратите внимание, что отсутствие SSN повлияет на то, как ваш кредит будет сообщен в кредитные бюро. Возможно, они не предоставят полную информацию о вашей финансовой истории. Но иметь любой кредитный рейтинг — это только начало.

Зайдите на сайты кредитных бюро и проверьте свой кредитный рейтинг без SSN. Введите свою личную информацию и укажите свой ITIN как еще один способ отличиться.Вытащите свой отчет и также проверьте достоверность информации. Вы можете попросить кредитные бюро изменить неверную информацию о вашей финансовой истории. Будьте терпеливы, потому что исправление ошибок в вашей записи может занять некоторое время.

Заключение

Как иностранный студент, есть способы получить кредитный балл без SSN. Использование кредиторов, таких как Stilt, LendingClub и SoFi, которые предоставляют ссуды физическим лицам, может помочь вам улучшить свой кредитный рейтинг без SSN.Это позволит вам получить кредит, необходимый вам на случай чрезвычайных ситуаций, вашего будущего или важного жизненного решения, например, покупки дома!

.

Бесплатный кредитный отчет — Проверка кредитного отчета и рейтингового опыта

Что такое кредитный отчет?

Кредитный отчет похож на табель успеваемости о том, как вы управляете своими финансами, и дает вам кредитный рейтинг, основанный на вашей прошлой кредитной истории и поведении. Это заявление, в котором содержится информация о том, каким образом вы выплачивали взносы по кредитной карте, сколько у вас долгов, своевременно ли вы платили EMI и какова продолжительность вашей кредитной истории.

Кредитные бюро или агентства по работе с клиентами собирают и хранят информацию о вас, предоставленную им компаниями, выпускающими кредитные карты, кредиторами, банками, NBFC или другими финансовыми учреждениями.Эта информация помогает вашему кредитору принять решение о предоставлении вам ссуды, а также о процентной ставке, которую они должны взимать с вас.

Ваш кредитный отчет состоит в основном из трех разделов:

- Личная информация: Ваше имя, адрес, работодатели.

- Счета: История платежей, текущая задолженность и история погашения по кредитным картам, ипотечным ссудам и всем прочим кредитным счетам.

- Запросы: Компании, которые получили доступ к вашему кредитному отчету

Как проверить кредитный рейтинг онлайн?

Онлайн-технология упростила весь процесс проверки вашего кредитного отчета и сделала его менее трудоемким. Финансовые кредиторы, такие как MyLoanCare, помогут вам загрузить БЕСПЛАТНЫЙ кредитный отчет всего за несколько кликов. Вот шаги, чтобы проверить свой кредитный отчет на MyLoanCare:

Шаг 1: Нажмите «Бесплатная кредитная оценка».

Шаг 2: Введите свои личные данные и данные о занятости вместе с номером карты PAN.

Шаг 3: Вы получите OTP на свой зарегистрированный номер мобильного телефона.

Шаг 4: Введите OTP, и вы получите БЕСПЛАТНЫЙ кредитный отчет.

Шаг 5: Вы будете перенаправлены в раздел «Моя учетная запись», где вы сможете просмотреть следующее:

- Кредитный рейтинг

- Подробный кредитный отчет с полной информацией о ваших прошлых кредитах и картах

- Кредитный анализ от MyLoanCare.в

- Кредитные предложения на основе вашего профиля и кредитной истории

Преимущества проверки кредитного отчета онлайн

Мы перечислили несколько преимуществ проверки вашего кредитного отчета:

- Знайте свой кредитный рейтинг: С появлением таких финтех-компаний, как MyLoanCare.in, вы можете легко получить бесплатную проверку кредитного отчета, когда захотите. Вы можете проверить свой кредитный отчет, когда захотите. Хороший он или плохой, но лучше провести бесплатную проверку кредитного рейтинга и знать, на каком уровне вы находитесь с точки зрения банков.Если у вас низкий балл, вы можете предпринять шаги, чтобы улучшить его. С другой стороны, если у вас хороший кредитный рейтинг, вы можете сосредоточиться на его поддержании и заключении выгодной сделки по кредиту, когда это необходимо.

- Убедитесь, что ваш кредитный отчет точен: Проверка вашего кредитного рейтинга может помочь вам проверить правильность информации, указанной в вашем кредитном отчете. В случае возникновения какой-либо ошибки свяжитесь с кредитным бюро, банком-кредитором или компанией-эмитентом кредитной карты, чтобы немедленно исправить ее.

- Держите подальше от сложных запросов: Каждый раз, когда вы подаете заявку на кредит, кредитор отправляет запрос в бюро кредитных историй, чтобы проверить ваш счет.Это называется «жестким исследованием». Частые сложные запросы и запросы, которые продолжают получать отклонения, создают впечатление, что вы жаждете кредитов и изо всех сил пытаетесь получить требуемый кредит. С другой стороны, когда вы проверяете свой счет на собственное понимание, это считается просто «мягким запросом» и не влияет на ваш кредитный рейтинг.

- Получите более высокие процентные ставки: Банки предлагают более выгодные процентные ставки для заемщиков ссуды с хорошим кредитным рейтингом 750 и выше.Знание своего балла до подачи заявки на кредит дает вам возможность договориться о более выгодных процентных ставках с вашим кредитором.

- Доступны предварительно одобренные предложения: Финтех-компании не только разрешают бесплатную проверку кредитных отчетов, но и имеют предварительно одобренные предложения по различным кредитам для разных диапазонов кредитных рейтингов из-за их связей с различными кредиторами. Вы также можете сравнить предложения разных банков и выбрать лучшее.

Как читать кредитный отчет в MyLoanCare?

Ваш кредитный отчет содержит ваш кредитный рейтинг и информацию об активном кредитном счете.Вот как следует читать свой кредитный отчет:

- Кредитный рейтинг: Вы можете проверить свой кредитный рейтинг и факторы, влияющие на него. Кредитный рейтинг определяет ваше право на получение ссуды и колеблется от 300 до 900.

- Сводка отчета: Сводка отчета позволяет проверить количество кредитных счетов, сумму текущего баланса и сводку кредитного запроса.

- Сводка информации о кредитном счете: В этом разделе вы можете проверить сводку по всем своим кредитным счетам, найденную в базе данных кредитного бюро, такую как количество непогашенных ссудных счетов, характер ссуды и дату открытия.

- Информация о кредитном счете: В этом разделе вы можете прочитать подробную информацию о ваших действующих кредитных счетах или счетах кредитной карты, предоставленных вашими банками-партнерами или финансовыми учреждениями. Подробная информация будет содержать личные данные, реквизиты счета, историю платежей. Вы можете проверить, есть ли какие-либо задержанные, пропущенные или просроченные платежи в вашей истории платежей. В случае неверной информации свяжитесь с вашим банком, поскольку эта информация может снизить ваш кредитный рейтинг.

- Кредитные запросы: В кредитных запросах вы можете проверить название кредитных организаций, которые обработали для вас ссуду или заявку на получение кредита. Каждый кредитный запрос вредит вашей кредитной истории. Большое количество кредитных запросов и отказов в короткие сроки рассматривается как высокий риск для кредитора.

- Запросы, не связанные с кредитом: Вы можете проверить запросы на аутентификацию и запрос вашего кредитного рейтинга Experian и кредитный отчет, сделанный вами в разделе не связанных с кредитом запросов.

Причина снижения кредитного рейтинга

Вот некоторые из причин, по которым ваш кредитный рейтинг может снизиться:

- Платежное поведение определяет кредитный рейтинг. Если вы не сможете произвести оплату кредитной картой вовремя, ваш кредитный рейтинг может отображаться в раскрывающемся списке. Избегайте просрочки платежа по кредитной карте более чем на 30 дней, чтобы не снизить кредитный рейтинг.

- Если вы или эмитент кредитной карты закрываете кредитную карту, это может привести к выпадению вашего кредитного рейтинга.

- На ваш кредитный рейтинг отрицательно повлияет снижение лимитов кредитных карт.

- Неточная информация в отчете о кредитной карте может быть причиной падения вашего кредитного рейтинга.

Как улучшить кредитный рейтинг?

Если у вас низкий или плохой кредитный рейтинг, вы можете следовать приведенным ниже советам, чтобы улучшить его:

- Исправьте свои кредитные отчеты: Если вы считаете, что ваш кредитный рейтинг низкий из-за неправильной отчетности вашим банком или кредитным бюро, исправьте это, связавшись с ними.Регулярно отслеживайте свой кредитный рейтинг, чтобы исправления отражались в вашем отчете. Неточности могут быть связаны с неверно указанными условиями оплаты, неверной личной информацией и т. Д.

- Выплачивайте вовремя: Своевременная оплата взносов — важная часть вашего кредитного рейтинга. Несвоевременный платеж снизит ваш кредитный рейтинг и может отрицательно сказаться на нем в течение нескольких лет.

- Держите остаток на низком уровне: Рекомендуется использовать кредитную карту только для покрытия непредвиденных расходов и погасить остаток как можно скорее.Кроме того, не допускайте, чтобы ваш долг был ниже 35% от общего доступного кредитного баланса. Если ваш долг превышает этот предел, это негативно отразится на вашем кредитном отчете.

- Получите правильное сочетание кредитных счетов: У вас должно быть правильное сочетание кредитных счетов. Если у вас есть только один тип кредитного счета, ваша оценка может быть ниже. Например: обеспеченные ссуды, такие как жилищные ссуды или ссуды на покупку автомобиля, улучшают кредитный рейтинг, поскольку они создают долгосрочные активы с высокой оценкой стоимости, имея более высокую долю необеспеченных ссуд, таких как личные ссуды, задолженность по кредитной карте и т.может отрицательно повлиять на ваш кредитный рейтинг.

- Избегайте слишком частого обращения за новым кредитным счетом: Частое обращение за новым кредитным счетом может отрицательно повлиять на ваш кредитный рейтинг. Это включает подачу заявок на получение ссуд, кредитных карт и других форм кредита. Когда кредиторы видят множество заявок в течение короткого периода времени, они считают, что вы жаждете кредитов, и ваша заявка может быть отклонена.

Кредитный рейтинг / Часто задаваемые вопросы о кредитном отчете

Как мне получить бесплатный кредитный отчет?

Нажмите «Бесплатный кредитный отчет» и введите несколько основных данных, таких как имя, адрес и номер PAN-карты, и вы получите свой кредитный отчет всего за несколько секунд.

Как я могу получить свой кредитный рейтинг бесплатно?

Вы можете получить кредитный рейтинг бесплатно, посетив веб-сайт ведущих кредиторов финансовых технологий, таких как MyLoanCare. Вам просто нужно ввести некоторые основные личные данные и данные о работе, чтобы получить бесплатный кредитный рейтинг.

Как я могу быстро повысить свой кредитный рейтинг?

Вы можете повысить свой кредитный рейтинг, вовремя оплачивая счета по кредитной карте и EMI. Вы должны использовать свою кредитную карту ниже 35% от общего доступного баланса кредитной карты. Кроме того, вам не следует часто обращаться за новой ссудой или кредитной картой.

Что такое плохой кредитный рейтинг?

Плохая кредитная история обычно возникает в результате того, что взносы не уплачиваются вовремя или вообще не оплачиваются. Человек с кредитным рейтингом от 300 до 599 имеет значительно поврежденную кредитную историю. У заемщиков с кредитным рейтингом, попадающим в этот диапазон, очень мало шансов получить новый кредит.

700 — хороший кредитный рейтинг?

Кредитный рейтинг 700 и выше считается идеальным для получения ссуды. Вы можете легко получить ссуду по более выгодной процентной ставке.

Как я могу проверить свой кредитный рейтинг, не повредив его?

Когда вы запрашиваете свой кредитный отчет, не обращаясь за ссудой в банк, это рассматривается как «мягкий запрос» и никак не влияет на ваш кредитный рейтинг.

Почему упал мой кредитный рейтинг?

Есть много причин, по которым ваш кредитный рейтинг может упасть:

- Вы пропустили EMI или совершили просроченные платежи

- Слишком высокий уровень использования кредита

- Вы закрыли старый кредитный счет

- Подача заявки на получение новой ссуды или кредитной карты у нескольких кредиторов

- Ошибка в вашем кредитном отчете

Ваш кредитный рейтинг мог снизиться по этим причинам.Итак, определите причины, по которым ваш кредитный рейтинг ниже, и исправьте это.

Что такое отличный кредитный рейтинг?

Кредитный рейтинг выше 800 считается отличным баллом.

Что такое жесткая кредитная проверка?

Когда банк или NBFC проверяют ваш кредитный рейтинг в ответ на заявку на получение ссуды или кредитной карты для оценки вашей кредитоспособности, это называется жесткой кредитной проверкой.

Могу ли я проверить кредитоспособность?

Да, вы можете проверить свой кредит самостоятельно на любой платформе, которая предоставляет бесплатную проверку кредитного рейтинга, или на веб-сайте любого кредитного бюро.

Какой кредитный рейтинг самый точный?

В каждом бюро кредитных историй используется собственная формула расчета кредитного рейтинга. Таким образом, нельзя сказать, что одно кредитное бюро работает точнее других. Несмотря на то, что вы получите разные оценки от разных бюро, разница в 50-60 баллов между оценками двух агентств считается обычным явлением для банков и NBFC.

Как мне получить бесплатную копию моего кредитного отчета?

Если вы проверите свой кредитный отчет через MyLoanCare, то вы получите возможность загрузить подробный отчет.Если вы ранее проверяли отчет через MyLoanCare, вы получите возможность загрузить бесплатный отчет о кредитных операциях после входа в свою учетную запись MyLoanCare.

Какой кредитный рейтинг требуется для кредитной карты?

Кредитный рейтинг 700 или выше считается подходящим для утверждения заявки на получение кредитной карты.

Почему я должен регулярно проверять свой кредитный отчет?

Неточная информация в вашем кредитном отчете может привести к плохой кредитной истории. Таким образом, вы должны регулярно проверять свой кредитный отчет.

.

Как получить бесплатное замораживание кредита

Если вы стали жертвой кражи личных данных или подозреваете, что ваша личная информация иным образом используется преступниками, вы можете заблокировать любой доступ к своим кредитным отчетам, запросив замораживание безопасности для всех трех национальных кредитов бюро. Это может предотвратить несанкционированные проверки кредитоспособности, но также может предотвратить обработку ваших собственных законных кредитных заявок.

Однако, прежде чем приступить к замораживанию кредита, вы должны знать, что лучшим решением для многих жертв кражи личных данных может быть введение так называемого предупреждения о мошенничестве — подробнее об этом позже.

Вот что вы знаете о том, как заблокировать свой кредит и как решить, стоит ли вам это делать.

Что такое замораживание кредита?

Замораживание кредита, также известное как замораживание безопасности, — это инструмент, предназначенный для защиты от мошенничества и кражи личных данных. Это ограничивает доступ к вашему кредитному отчету, если вы не отмените замораживание или «разморозите» свой кредит. Замораживание не повлияет на ваши кредитные рейтинги, но предотвратит доступ к вашему кредитному отчету для расчета баллов, если вы сначала не отмените замораживание.

Замораживание вашего кредита может помочь предотвратить использование похитителями личных данных и другими преступниками украденной личной информации (например, вашего номера социального страхования) для подачи заявки на новый кредит на ваше имя. Поскольку проверка вашего кредитного отчета и кредитных рейтингов, как правило, является первым шагом в обработке любой кредитной заявки, замораживание вашего кредита в национальных кредитных бюро (Experian, TransUnion и Equifax) может помочь предотвратить открытие неавторизованных кредитных счетов.

Главный недостаток замораживания кредитов заключается в том, что они не только предотвращают несанкционированные заявки на выдачу кредита, но и блокируют авторизованные проверки.Это может усложнить законные заявки на получение ссуд, кредитных карт и других вещей, потому что вам нужно будет разморозить свои отчеты, прежде чем процесс будет продолжен.

Вы должны связаться с каждым национальным кредитным бюро индивидуально, чтобы заблокировать (или разморозить) ваши кредитные отчеты. Они сделают это бесплатно по запросу.

Когда мне следует заблокировать кредит?

Если вы стали жертвой кражи личных данных, у вас есть несколько вариантов защиты вашего кредита.Во многих случаях может быть достаточно предупреждения системы безопасности.

Когда вы размещаете предупреждение системы безопасности, также известное как предупреждение о мошенничестве, вы можете добавить номер телефона, чтобы кредиторы могли позвонить вам, когда они получат заявку, и убедиться, что вы подаете заявку. Вы также можете запросить дополнительные бесплатные кредитные отчеты, когда добавляете первоначальное предупреждение системы безопасности или заявление жертвы. Просмотр вашего отчета может помочь вам определить, являетесь ли вы жертвой, и принять соответствующие меры.

В более крайних случаях, когда вы сталкиваетесь с постоянными попытками мошенничества, вы можете почувствовать необходимость замораживания системы безопасности.

Стоит рассмотреть возможность принятия мер для защиты вашего кредита, если:

- Необъяснимые счета или извещения о взимании платы отправлены на ваш адрес, на ваше имя или на другое имя.

- Новые запросы или кредитные счета появляются в вашем кредитном отчете, указывая на деятельность с кредиторами или другими компаниями, которых вы не знаете.

- Ваш банк или кредитный союз уведомляет вас о мошеннических действиях на счете.

- Вы получаете уведомление о том, что вы являетесь или можете стать жертвой утечки данных.

Кто может получить доступ к моему отчету о замороженном кредите?

Замораживание кредита предотвращает большинство запросов о кредите, но определенные стороны могут получить доступ к замороженному отчету при определенных обстоятельствах, например:

- Вы, когда вы просматриваете свой собственный кредитный отчет.

- Кредиторы и эмитенты карт, с которыми у вас есть счета, которые используют проверки кредитоспособности в своих процессах управления счетами.

- Арендодатели и агентства по аренде, рассматривают вас как потенциального арендатора.

- Операторы телефонной связи и коммунальные предприятия, чтобы установить сумму залога, необходимого для оборудования.

- Коллекторские агентства при попытке получить платеж.

- Агентства по поддержке детей, для определения алиментов.

- Эмитенты кредитных карт, которые предварительно проверили ваши кредитные предложения

- Автострахование, которые могут включать кредитные рейтинги в свой процесс андеррайтинга.

- Потенциальные работодатели, которых вы уполномочили, проводят проверку биографических данных.

- Государственные агенты, исполняющие судебные приказы или ордера.

Как я могу приостановить кредитование?

Experian, TransUnion и Equifax поддерживают специальные веб-страницы, где вы можете настроить замораживание кредита и найти инструкции для запроса замораживания по почте.

Чтобы заказать замораживание, вы должны предоставить:

- Копию удостоверения личности с фотографией

- Подтверждение адреса (например, с копией счета с недавно нанесенным штемпелем)

- Ваш номер социального страхования

При запросе замораживание кредита онлайн, вы можете предоставить все три элемента в электронном виде. Когда вы активируете замораживание, бюро может предоставить или попросить вас создать персональный идентификационный номер (ПИН) или пароль, который будет использоваться при размораживании или возобновлении замораживания.

Как я могу снять блокировку кредита?

Те же веб-страницы, которые использовались для настройки замораживания кредита, можно использовать для их удаления или приостановки. Все три бюро также предоставляют инструкции по снятию замораживания по телефону, используя пароль или PIN-код, связанный с вашим замораживанием в каждом бюро.

В дополнение к вашей возможности навсегда разморозить ваш кредит, у вас может быть возможность временно отменить замораживание, либо предоставив одноразовый доступ конкретному кредитору, либо указав продолжительность времени (один день, одна неделя, и т.п.) вы хотите, чтобы замораживание было приостановлено. Правила различаются в зависимости от бюро, поэтому убедитесь, что вы понимаете, какие у вас есть варианты, прежде чем начинать процесс.

Когда вы вводите пароль или PIN-код онлайн или по телефону, ваш кредит будет разморожен в течение одного часа. Если вы потеряете свой пароль или PIN-код, кредитным бюро потребуется подтвердить вашу личность, что задержит процесс.

Могу ли я заморозить отчет моего ребенка?

Если у ваших несовершеннолетних детей есть кредитные файлы, их замораживание может быть хорошей мерой.Несовершеннолетние дети обычно имеют кредитные файлы только в том случае, если вы сделали их авторизованным пользователем кредитной карты (чтобы ускорить их усилия по созданию кредитной истории) или в результате кражи личных данных.

Чтобы заблокировать кредитный отчет для лица младше 16 лет, вам необходимо доказать, что у вас есть полномочия подать такой запрос. Доказательством этого могут быть:

- Судебное постановление

- Законно оформленная и действующая доверенность

- Документ, выданный федеральным, государственным или местным правительственным учреждением в США, подтверждающий ваше родство с несовершеннолетним ребенком

- Свидетельство о рождении

Вы можете разморозить файлы, когда дети достигнут совершеннолетия и будут готовы самостоятельно искать кредит.

Чем отличается замораживание кредита с предупреждением о мошенничестве?

В то время как замораживание кредитов ограничивает доступ к кредитным отчетам на неопределенный срок, предупреждения о мошенничестве носят временный характер. Первоначальное предупреждение сохраняется в течение одного года, а расширенное предупреждение остается в течение семи. И хотя зависания должны быть удалены до предоставления большей части доступа, предупреждения о мошенничестве предоставляют кредиторам доступ к вашим кредитным отчетам и просят их подтвердить вашу личность перед обработкой кредитных заявок, сделанных от вашего имени.

По сравнению с процессом отмены и повторного замораживания кредита во всех трех кредитных бюро в любое время, когда вам нужно разрешить доступ к вашему отчету и счетам, предупреждение о мошенничестве предлагает более удобную и потенциально более безопасную альтернативу.Предупреждение о мошенничестве остается на месте, пока вы продолжаете использовать свой кредит в обычном режиме, и его не нужно будет отменять, как это было бы с замораживанием кредита.

В отличие от замораживания кредита, когда вы запрашиваете предупреждение о мошенничестве в любом из трех кредитных бюро (Experian, TransUnion или Equifax), предупреждения автоматически отправляются во все три бюро. Чтобы удалить предупреждения о мошенничестве до истечения срока их действия, вам потребуется связаться с каждым бюро отдельно.

Когда следует добавлять предупреждение о мошенничестве?

Вам следует узнать больше о предупреждениях о мошенничестве и подумать о добавлении одного, если вы:

- Вы стали жертвой мошенничества или кражи личных данных или подозреваете, что являетесь жертвой.

- Найдите в своем кредитном отчете информацию, которая вам не принадлежит.

- Найдите необъяснимые транзакции или снятие средств со своего банковского счета (ов).

- Получить уведомление о том, что ваши личные данные были раскрыты в результате нарушения безопасности.

- Получайте уведомления, которые вы не понимаете, от агентств по сбору платежей или IRS.

Блокировка кредита

Другой альтернативой блокировке кредитного отчета Experian является его блокировка. Функция CreditLock в сервисе Experian IdentityWorks℠ Premium позволяет мгновенно блокировать и разблокировать кредитный файл, так что вы можете предоставить кредиторам доступ в любое время, когда будете готовы.

CreditLock также уведомляет вас в режиме реального времени, если кто-либо подает заявку на кредит на ваше имя, пока ваш кредитный файл заблокирован.

Вы управляете CreditLock с помощью приложения для смартфона или на сайте Experian.

Вредит ли замораживание кредита вашему кредитному рейтингу?

Замораживание кредита не влияет на вашу способность претендовать на получение ссуд или кредитных карт, но замораживание может помешать кредитору оценить вашу заявку на получение кредита. Если вы не разморозите свой кредит до подачи заявки на получение кредита, кредитор не сможет использовать ваш кредитный отчет или кредитный рейтинг для оценки вашей квалификации как заемщика.Это может задержать обработку вашей заявки.

Блокировка, блокировка или подача предупреждений о мошенничестве в ваших кредитных отчетах — все это варианты защиты вашей кредитной истории после подтвержденной или предполагаемой кражи личных данных или мошенничества.

Если вы хотите применить замораживание кредита к своим кредитным отчетам и оценкам, узнайте, как запросить его в Центре замораживания безопасности Experian.

.

Кредитное бюро — Часто задаваемые вопросы

4. Как кредитное бюро сообщает сведения о клиенте?

Кредитное учреждение, в котором вы взяли ссуду или кредитную карту, передает данные, касающиеся ваших займов, истории платежей, регулярности платежей и т. Д. В кредитное бюро. Эти данные сообщаются ежемесячно, и они обновляются в базе данных кредитного бюро. На основе этих данных кредитное бюро рассчитывает ваш отчет о кредитной информации (CIR) и кредитный рейтинг.Этот отчет в основном состоит из информации, связанной с взятыми вами кредитами, расходами по кредитной карте, записями о ежемесячных платежах и непогашенными суммами в различных банках и финансовых учреждениях.

Когда вы обращаетесь в кредитное учреждение за ссудой, оно ссылается на ваш CIR или кредитный рейтинг и оценивает вашу надежность и ценность суммы, которую вы попросили заимствовать.

5. Отслеживает ли CIBIL кредитную историю каждого человека?

Да, CIBIL хранит информацию о счетах каждого человека или компании, которые воспользовались ссудой или кредитными картами от кредитных организаций, зарегистрированных в нем, независимо от их статуса по умолчанию.

6. Кто предоставляет CIBIL кредитную информацию?

Банки и другие финансовые учреждения, зарегистрированные в CIBIL, предоставляют кредитную информацию о своих заемщиках.

7. Сообщаются ли в CIBIL имена всех клиентов?

В CIBIL сообщается только о тех клиентах, которые подали заявку или воспользовались ссудой или кредитными картами от организаций, зарегистрированных в CIBIL. Детали, такие как информация о сберегательном счете, фиксированные депозиты, повторяющиеся депозиты и т. Д.не передаются CIBIL.

8. Решает ли кредитное бюро, должны ли его организации-члены предоставлять ссуды или нет?

Нет, анализ, предоставленный CIBIL или любым другим кредитным бюро, является лишь констатацией фактов, основанных на данных, предоставленных его учреждениями-членами. Решения относительно утверждения ссуд или кредитных карт принимаются исключительно членскими организациями в соответствии с их собственными параметрами.

9. Каковы различные компоненты кредитного отчета CIBIL и как я могу его понять?

Отчет о кредитной информации (CIR), предоставляемый CIBIL, содержит информацию, относящуюся к тенденции погашения, типам ссуд, непогашенной сумме к оплате, выданной сумме ссуды и т. Д.в отношении различных кредитных линий, которыми вы воспользовались, например, жилищный заем, личный заем, автокредит, кредитная карта, овердрафт и т. д.

Этот отчет также содержит вашу личную информацию, такую как имя, адрес, дату рождения, номера телефонов, номер паспорта, идентификационный номер избирателя, PAN и т. Д.

Нажмите здесь, чтобы узнать больше о том, как эффективно читать CIBIL CIR

Коммерческие организации получают коммерческий кредитный отчет от CIBIL, аналогичный CIR для физических лиц.Он состоит из всей информации, включенной в CIR, а также дополнительных сведений о коммерческом предприятии, таких как юридический статус, регистрационный номер и т. Д.

.