Что такое ап бар и даун бар: VSA урок 1 – Спрэд, ап-бар, даун-бар, накопление, распределение – Основы VSA анализа

VSA урок 1 – Спрэд, ап-бар, даун-бар, накопление, распределение

Здравствуйте, уважаемые трейдеры! В сегодняшней статье мы поговорим об общих понятиях метода торговли VSA (Volume Spread Analysis), знание которых является важным шагом к его освоению.

Прежде чем приступить, я бы хотел сделать важное отступление, если вы собираетесь в будущем торговать по объемам, то лучше анализировать графики в барах. Нет, конечно, можно и в японских свечах, но всё выглядеть будет как-то не так, ввиду того, что в литературе разбор полетов идет только в барах и перестраиваться с баров на свечи это лишнее мозголомство.

Итак, начнем, первое что я хотел затронуть, это два основных определения объема:

1. Бычий объем – это увеличивающийся объем при движении цены вверх и понижающий при движении цены вниз.

2. Медвежий объем – это повышающийся объем при движении цены вниз и уменьшающийся при движении вверх.

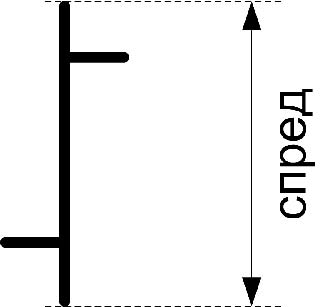

Это общие понятия. Первое, что вам нужно знать при торговле по методике VSA – это объем, второе – ценовой спрэд (не путать с разницей между bid и ask) и третье – цену закрытия бара.

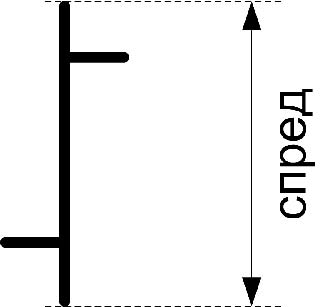

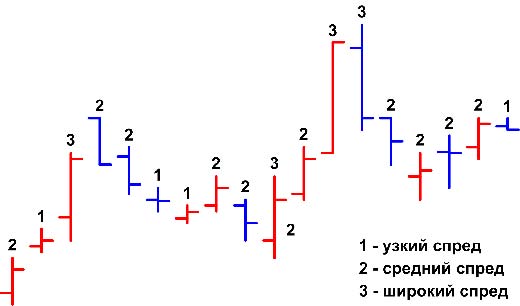

Ценовой спрэд – это разница между наивысшей точкой бара (High) и самой низкой (Low). По методике VSA цена открытия бара не учитывается, важна только величина спрэда и цена закрытия.

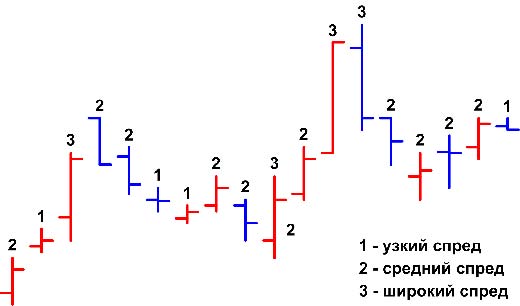

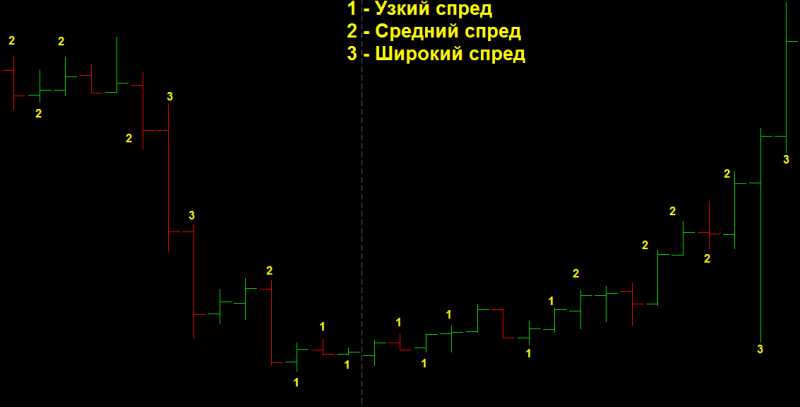

Надо понимать что узкий, средний и широкий спрэд – это относительные понятия, то есть вы сравниваете на графике отрезок примерно из 20-30 предыдущих баров, и условно делите их на узкий, средний и широкий. И когда уже закроется текущий бар вы зрительно (относительно других) будете видеть с каким он спрэдом закрылся.

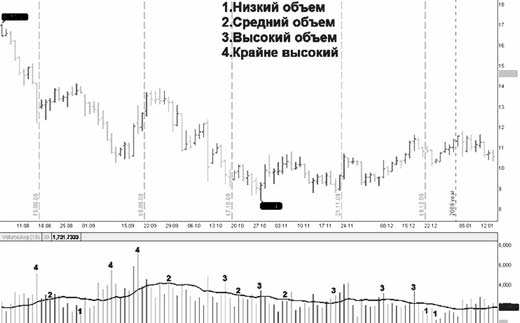

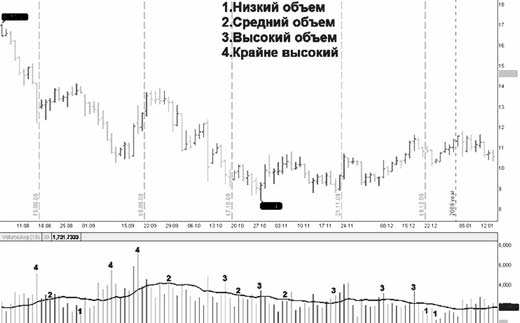

Также, как и спрэд, происходит сравнение объемов (в нашем случае тикового объема). Без сравнения вы не можете сказать, высокий был объем на выбранном промежутке времени или низкий.

Объем мерится относительно чего-то, пример, если объем литровой банки относительно стакана высокий, но относительно бочки маленький. Естественно, сравнение идет алгоритмами индикаторов, вы видите уже конечный результат.

Вашей задачей стоит сопоставить полученный результат объема с ценовым спрэдом и ценой закрытия бара.

В VSA используется три важных фактора, это объем, спрэд, и цена закрытия. И умение выявлять их зависимость между собой (знать причинно-следственную связь), сделает вас профессиональным трейдером.

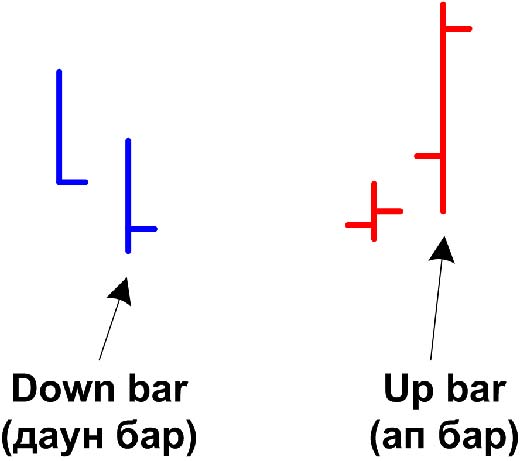

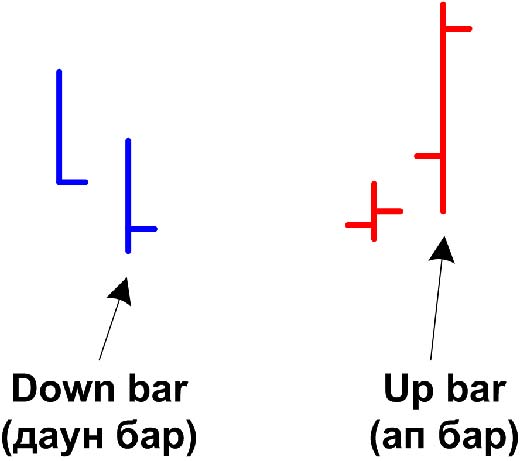

Классифицируют бары на два типа:

ап-бар (up-bar) – это бар у которого цена закрытия выше цены закрытия предыдущего бара;

даун-бар (down-bar) – это бар у которого цена закрытия ниже предыдущего.

Соответственно, бычий объем увеличивается на ап-барах, а медвежий на даун-барах.

Что такое накопление и распределение?

Накопление (накопить) – скупка крупными игроками финансового инструмента (как можно больше купить) без существенного подьема цены, то есть накопить позицию. Обычно это происходит после медвежьего движения, крупных игроков полностью устраивает минимальная цена, и они начинают скупать актив.

Распределение – на вершине бычьего рынка крупные игроки продают (закрывают позиции) купленных ранее по низкой цене, но не по одной цене сразу, а в неком диапазоне цен, чтоб каждая продажа была поглощена маркетмейкерами без существенного снижения цены.

Если на ранних стадиях распределения продажи велики, то цена стремительно пойдет вниз, соответственно крупные игроки прекращают продажу, затем возобновляют на следующей волне вверх. Как только крупные игроки распродали большую часть накопления, рынок меняет своё направление с бычьего тренда на медвежий.

Важно понимать, что продажи – это сопротивление покупкам, если крупные игроки, не заинтересованы в удорожание актива, то рост его останавливается и цена падает, до тех пор, пока не начнется фаза накопления.

Кульминация покупок и продаж

Если вы обнаруживаете высокий объем, сопровождающийся широким спрэдом (закрытие бара на максимуме или середине) и новым локальным максимумом – возможно это

кульминация покупок (накопления). Если при последующих барах рынок движется вверх на низких объемах, то он (рынок) собирается упасть (нет спроса):

На позитивных новостях, прогнозах аналитиков происходит огромный спрос со стороны толпы, банков, фондов это подстегивает крупных игроков, маркетмейкеров сбросить накопленные ранее позиции (продать), так как они понимают, что дальнейший рост невозможен, и скоро бум покупок закончится.

Кульминация продаж обратная покупкам – высокий объем на даун-баре, сопровождающийся широким спрэдом и новым минимумом. Если объем продаж снижается при движении вниз, то рынок собирается идти вверх (нет заявок на продажу):

Важно знать: что кульминация продаж или покупок не говорит, что движение закончилось, возможно, после отката (флэта) оно продолжится, просто в данный момент крупные игроки не заинтересованы в продолжении движения.

Но что там произойдет через день, два (если рассматривать часовой таймфрейм), хрен его знает, надо следить за объемом, возможно движение и продолжится. Как на примере продаж, после существенного отката в 1,5 фигуры, движение продолжилось вниз.

Я вам советую в такие моменты прикрывать открытые позиции. Если на последующем баре объем падает и еще сопровождается узким спрэдом, то можно пробовать входить в рынок в противоположном направлении.

Пожалуй, на сегодня всё, ждите следующего материала по VSA, который не заставит себя долго ждать. Удачных торгов! До свидания.

С уважением, Евгений Бохач.

Статьи на похожую тему:

VSA – методика анализа объемов на Форекс

VSA урок 2 – Покупать или продавать? Тестирование предложения

VSA урок 3 – Анализ объема у линии тренда

VSA урок 4 – Прорыв линии тренда

Индикатор Better Volume

Основы VSA анализа

Основной смысл работы по VSA анализу – определить направление торговли крупных игроков, маркетмейкеров или биржевых акул. Эти господа управляют рынком. Они осуществляют всевозможные маневры по сбору ваших стопов, вытряхивают мелких игроков из рынка, за счет манипуляции толпой накапливают совокупные позиции… Одним словом – зарабатывают деньги. Для нас основной задачей является понимание, поведение маркетмейкера и открытие позиции в ту же сторону, куда стоит он. В этом нам поможет VSA анализ — внутридневная стратегия для трейдера.

VSA подразумевает анализ следующих переменных:

- Спред – расстояние от максимума до минимума бара

- Закрытие свечи

- Торговый объем в совокупности с закрытием бара и спредом

- Контекст – все, что происходило на графиках цены за последнее время (Как правило от 3 до 5 дней)

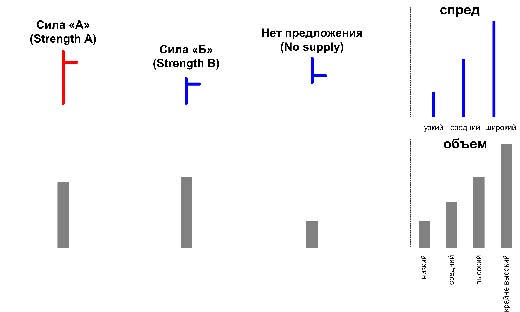

Спред – расстояние между максимумом и минимумом бара

Спред бывает трех видов:

- Узкий

- Средний

- Широкий

Диапазон спреда говорит нам о волатильности на рынке за определенный торговый диапазон. Иными словами мы смотрим активность игроков за этот период. Работая по VSA мы будем соотносить текущий спред со спредом за последние 20-30 баров.

Существуют индикаторы, которые определяют паттерны VSA и измеряют ширину спреда, но мы рекомендуем делать это самостоятельно. Это не так сложно и к тому же упрощает восприятие графика, поскольку описанные выше индикаторы захламляют график и не позволяют полноценно проанализировать торговый инструмент по VSA.

Бары в VSA анализе дифференцируются также очень просто. Их существует только два вида:

Закрытие свечи:

- Up bar: Бар, который закрывается выше максимума предыдущего бара

- Down bar: Бар, который закрывается ниже минимума предыдущего бара

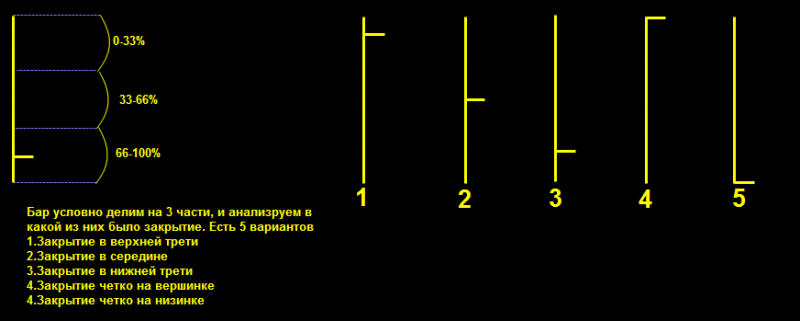

В методике VSA очень важным аспектом является положение цены закрытия относительно спреда бара. Мы делим бар на три части и определяем в какой из них он был закрыт.

- Верхняя треть

- Средняя треть

- Нижняя треть

Такая информация говорит нам о том, какие настроения господствуют на рынке в данный момент.

Торговый объем:

Торговый объем мы будем смотреть для каждого отдельно взятого бара. Объем классифицируется следующим образом:

- Низкий объем

- Средний объем

- Высокий объем

- Очень высокий объем

Объем, как и ценовой спред, мы можем дифференцировать как на глаз, так и при помощи специальных индикаторов. Проще всего сравнить объем текущего бара с объемами всех предыдущих и определить какой был высокий, какой средний, а какой низкий.

Далее предлагаем ознакомиться с 3 принципами VSA анализа.

МЕТОДИКА VSA (VOLUME SPREAD ANALYSIS)

Стр 1 из 5Следующая ⇒

МЕТОДИКА VSA (VOLUME SPREAD ANALYSIS)

Основа данного направления — это выявление продаж либо покупок профессиональных крупных трейдеров и специалистов, которые чаще правы и имеют больше доступной и качественной рыночной информации.

Как только мы поймем куда открылся специалист или крупный оператор мы, не раздумывая, продублируем его сделку. Все что нужно, так это обычная доступная почти везде гистограмма объемов снизу, и, конечно же, упорство в практике.

К сожалению достойной литературы на русском языке практически нет, все пока только на английском, но у нас в библиотеке имеется перевод книги Тома Вильямса «Необъявленные тайны рынка акций», в которой рассмотрены базовые моменты теории и практики ВСА.

И так, что мы анализируем?

1. Спред — диапазон бара от верхушки до низа

2. Закрытие (в классике смотрят только на закрытие, но открытие бара не менее важный элемент анализа)

3. Объем на гистограмме внизу в связке со спредом и закрытием бара

4.

Теперь давайте по порядку:

Спред — это расстояние между хаем и лоу бара.

Спред делится на 3 категории:

-Широкий

-Узкий

-Средний

Ширина спреда показывает волатильность за определенный промежуток времени. С точки зрения поведенческого трейдинга, ширина спреда дает нам возможность понять, насколько активно велась торговля в этот период времени. Размер соотносится с предыдущими 20-30 барами.

Делается это на глаз, но поверьте, это вполне объективно, если сомневаетесь, то можете воспользоваться индикаторами, которые показывают относительную величину спреда бара. Но, конечно, было бы лучше, если Вы научитесь «на глаз» видеть все бары и идентифицировать паттерны VSA. На самом деле, это достаточно просто и при недолгой практике Вы научитесь быстро.

Бары классифицируют на down bar и up bar, немного не похоже на классическое понимание.

Down bar — это бар, закрытие которого ниже закрытия предыдущего бара.

Up bar — это бар, закрытие которого выше закрытия предыдущего бара.

В каждом баре проводится анализ цены закрытия относительно диапазона бара. То есть бар делится условно на три части.

ВVSA важно в какой из трети бара было его закрытие:

-в верхней трети бара

-в средней части

-в нижней трети бара

Цена закрытия дает нам сигнал о том, как изменились настроения трейдеров.

Объем смотрится на каждом баре и делится на:

-Низкий

-Средний

-Высокий

-Крайне высокий

Снова стоит вопрос о том, как определить величину объема? Ответ прост — относительно объемов других баров. Делается двумя способами: на глаз и с помощью индикаторов.

СутьVSAсводится к трем основным принципам:

-Соотношение предложения и спроса

-Причина — эффект

-Усилие — результат

Логика каждого принципа проста. Это элементарные базовые рыночные принципы, которые должен знать каждый уважающий себя трейдер. Понимая эти принципы, Вы сможете легко ориентироваться на любом рынке, включая реальную жизнь.

1. С этим принципом, надеюсь большинство знакомо из курса экономической теории. Формально объем спроса и предложения совпадают на рынке, иначе бы заявки не выполнялись. Задачей ВСА является определение спроса/предложения крупных игроков, которые реально могут двигать рынок, и следование за ними. Чем больший спрос будет на рынке, тем быстрее будут исполняться заявки по более низким ценам, и рынок будет расти. Большой объем предложения будет давить на рынок сверху вниз. Предложения в этом случае будут являться продажами. Чем больше людей продают, тем больше давление на рынок. Соответственно, мы получаем медвежьи настроения.

2. Любое движение (эффект) обычно вызвано большим объемом от «умных денег» (причиной). Если нет объема (поддержки от умных денег), значит, движение не будет долго поддержано, но в этом случае нужно конечно учитывать фон, что было не за долго до этого, ведь акция может идти по инерции от сильного объема, который был сравнительно недавно. Здесь не всегда действует классическое правило расхождения объема и цены, и что истинность пробития всегда подтверждается объемом. В данной методике, более логичный и глубокий анализ ситуации, нежели обычные дивергенции.

3. Если есть усилие — большой спрос (предложение со стороны «умных денег») значит должен быть результат, если этого результата нет, либо он противоположный логике, значит либо нас в данный момент обманывает зрение, либо что-то скрывают (не все объемы могут проходить через биржу). Но не беспокойтесь, если они что-то скрыли, то мы четко знаем ЧТО:.КАК? А очень просто, для этого нужно понять, что нам нужно знать — это куда пойдет цена. Варианта всего два -либо вверх, либо вниз. Логика младенца, которому показывают пустую правую ладонь и спрашивают: «в какой руке спрятан леденец?» Если нам показали, что движение вверх не пойдет, то значит, оно пойдет вниз (пытались скрыть в одной руке информацию что пойдем вниз).

Методика изученияVSAстроится на следующих моделях:

-бары (спред, цена закрытия, объем)

-фигуры (конструкции из нескольких баров)

-фазы (состоят из баров и фигуры)

По сути дела в VSA необходимо уметь видеть либо силу рынка, либо его слабость. Сила рынка означает, что рынок поддерживается, и на нём царят бычьи настроения. Слабость — медвежьи настроения, и соответственно, нужно готовиться к продажам, либо быть вне рынка.

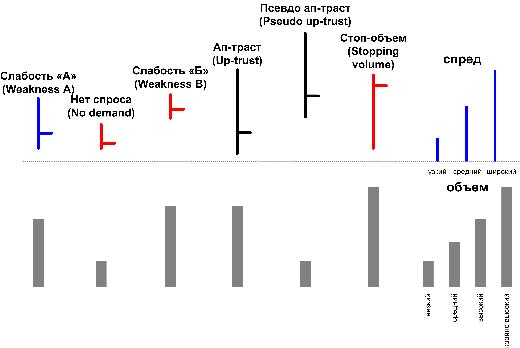

Паттерны баров

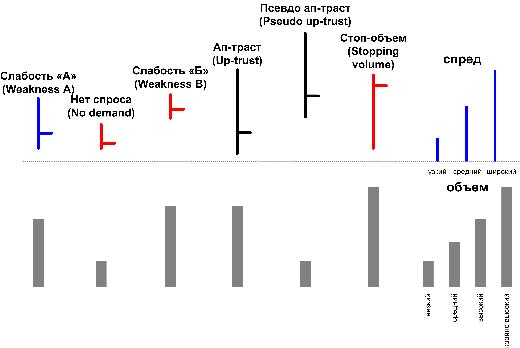

Так выглядят признаки слабости:

Слабость «А» (Weakness «A»)

-даун-бар (обозначен красным, закрытие ниже, чем закрытие предыдущего бара)

-высокий объем

-средний спред

-закрытие в нижней трети бара, либо на низине

Нет спроса (No demand)

-ап-бар (предполагается, что он закрылся выше, чем закрытие предыдущего бара)

-низкий объем (прежде всего, нужно сравнить с предыдущим баром, он должен быть ниже)

-узкий спред

-закрытие в нижней трети либо на низине

-на фоне уже должны были появиться первые признаки слабости

-хороший признак во время отката на нисходящем тренде

Слабость «Б» (Weakness «В»)

-ап-бар

-высокий либо очень высокий объем (чем выше, тем сильнее признак)

-узкий или очень узкий спред (чем уже, тем сильнее признак)

-закрытие в нижней трети либо в середине (чем ниже, закрытие тем лучше)

-на фоне должны быть другие признаки слабости, либо ждать подтверждений, так как это более слабый сигнал, нежели «Слабость «А»

Ап-траст (Up-trust)

-это может быть как ап-бар, так и даун-бар

-главное условие, которое должно быть выполнено — это обновление предыдущей локальной вершинки, такой бар должен в итоге оказаться на вершинке как-либо волны

-спред должен быть очень широким (чем шире, тем сильнее сигнал)

-закрытие должно быть в нижней трети (чем ниже, тем сильнее сигнал)

-объем высокий или крайне высокий

Псевдо ап-траст (Pseudo Up-trust)

-это может быть как ап-бар, так и даун-бар

-главное условие как и у обычного ап-траста, должна быть обновлена локальная вершинка, чем выше временной уровень обновленной вершинки, тем сильнее признак слабости

-спред должен быть очень широким

-закрытие должно быть в нижней трети

-объем низкий

этот признак менее эффективный, нежели обычный ап-траст с высоким объемом, требует подтверждение следующим баром

Стоп—объем (Stopping Volume)

-ап-бар

-широкий спред

-ключевой элемент: КРАЙНЕ высокий объем (самый высокий за последние 20-30 баров)

-необходимо ждать подтверждение, как правило, движение после этого признака еще немного продолжается по инерции, хотя предложение уже начинает поглощать спрос.

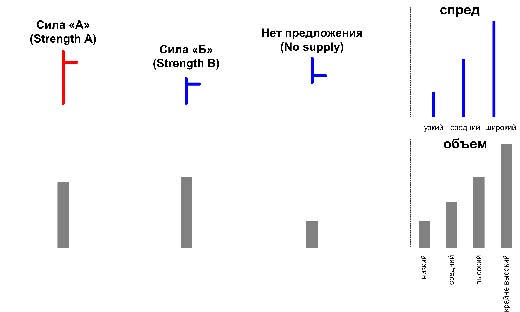

Признаки силы рынка:

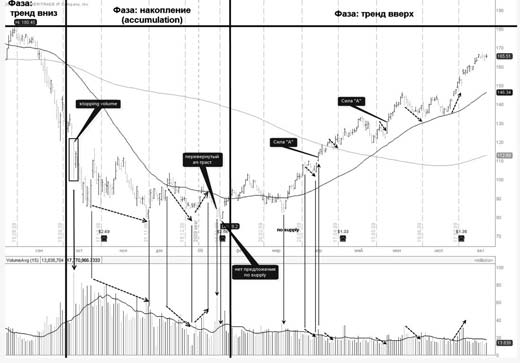

Cила «А» (Strength «A»)

-ап-бар

-средний спред (может быть широкий, но не крайне широкий)

-объем выше среднего или высокий (обязательно больше предыдущего бара), НО не КРАЙНЕ -высокий, потому что это может говорить о поглощении спроса

-закрытие в верхней трети бара (чем выше, тем лучше)

Сила «Б» (Strеngth «B»)

-даун-бар

-узкий спред (может быть очень узким)

-закрытие в верхней трети (принимается даже при закрытии на середине, но вы должны помнить, что чем выше закрытие в этом типе бара, тем сильнее сигнал)

-высокий объем

на фоне должны быть другие признаки силы, либо необходимо увидеть подтверждение, так как это менее сильный сигнал, нежели «Сила «А»

Отсутствие предложения (no supply)

-даун-бар

-узкий спред (может быть средним, но не больше)

-низкий объем

-закрытие в нижней трети (может быть середине или же верхней трети)

-на фоне должны быть дополнительные признаки силы

Сильный сигнал на откате восходящего движения, означает скорое окончание отката и продолжение тренда.

Паттерны фигур

Теперь давайте разберем более сложные конструкции — фигуры, состоящие из кирпичиков-паттернов представленных выше.

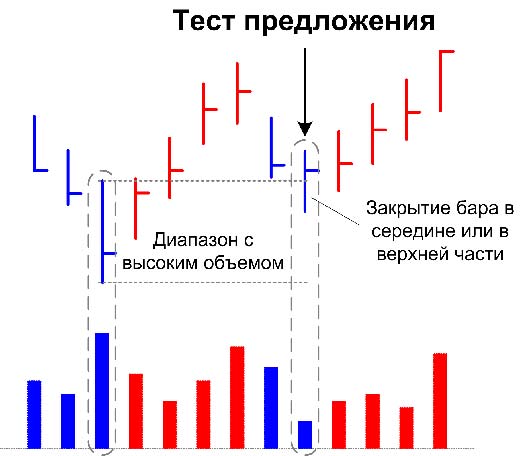

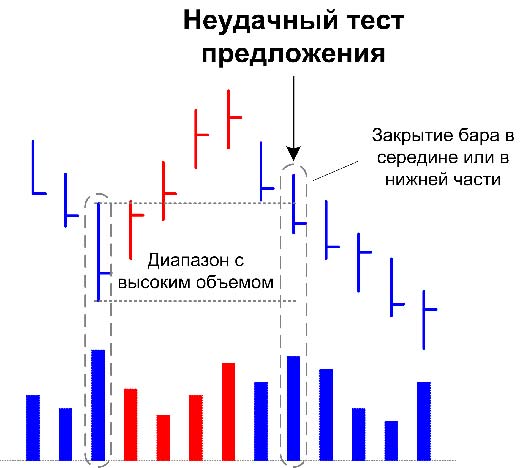

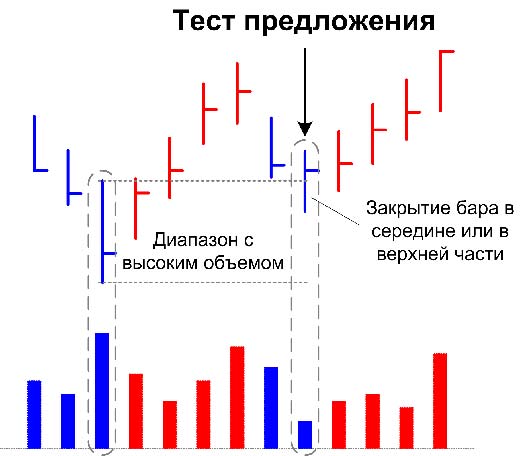

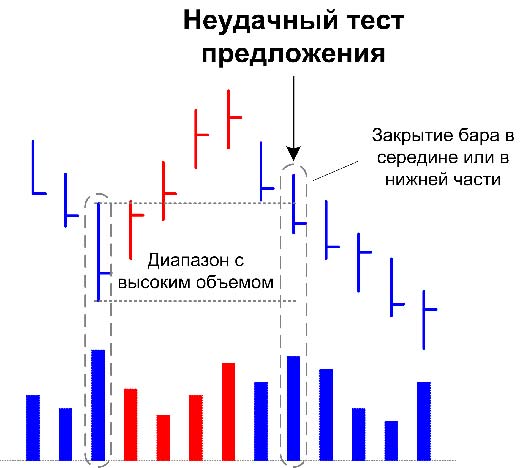

Тест предложения или спроса

Логика такая: «умные деньги накопили достаточное количество акций (контрактов), но им необходимо убедиться, есть ли еще на рынке предложение, которое, возможно, будет в будущем выступать как сопротивление для нормального восходящего движения. И операторы резко понижают рынок в область, где в прошлом (здесь очень важен фон) были бары с высоким объемом. Таким движением «умники» скидывают нервных игроков, и устраняют препятствия для дальнейшего движнеия. Если же операторы видят, что слабых игроков не осталось на рынке (видно как низкий объем на тестовом баре), после этого, как правило, начинается сильное движение вверх, и как результат тест оказывается удачным.

Если же появляется предложение, толпа продолжает продавать, то цену гонят дальше до тех пор, пока не вытрясут максимально — неудачный тест.

Удачный и неудачный тест спроса выглядит аналогичным образом, но с той лишь разницей, что крупные игроки задумали нисходящее движение и проверяют рынок на покупателей. Если покупатели много, то тест будет неудачным.

Рыночные фазы

Рынок состоит из трех фаз:

-накопление

-тренд

-распределение

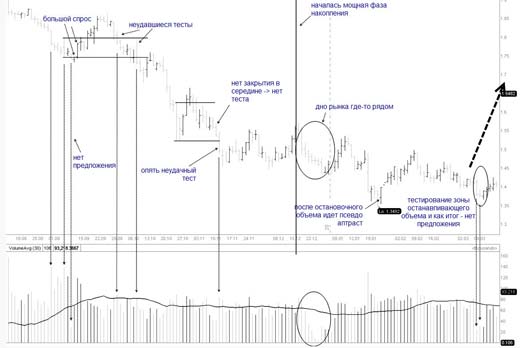

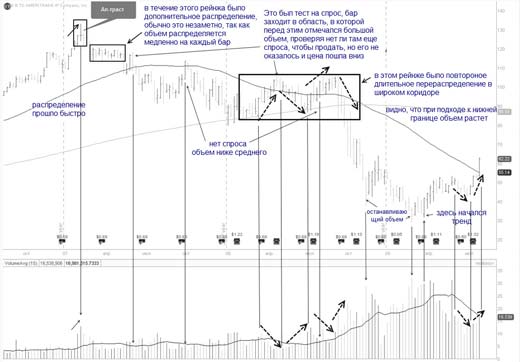

Накопление

Накопление — это аккумуляция акций в руках сильных держателей. Накопление происходит обычно в конце даун-тренда, каждый раз механизм и причины одинаковые — «умные деньги» постепенно входят в рынок и скупают по все более низким ценам у публики, но при этом графическая форма этого процесса может быть разной.

Начинается эта фаза, как правило, с останавливающего объема (stopping volume) на даун-баре (первый признак силы). Но при этом обычно движение имеет свойство продолжаться, но не значительно. Далее, очень часто, появляется так называемый паттерн «кульминация продаж» (selling climax), при этом кульминация продаж не обязательный критерий для окончания тренда вниз, и является часто лишь началом фазы накопления, однако вполне возможен разворот после stopping volume (обычно, чем больше таймфрейм и уровень тренда, тем чаще фаза накопления будет проявляться в виде selling climax.

Теперь вернемся к «stopping volume». Чем выше будет закрытие бара останавливающего объема, тем больше вероятность скорейшего разворота, чем ниже закрытие бара, тем меньше силы и глубже продолжится движение вниз.

Логика фазы накопления проста. Умные деньги — это, как правило, большие деньги, а что бы большие деньги без труда ввести в рынок (на покупку) необходимо:

1. Время: за короткий промежуток времени невозможно найти много продавцов.

2. Сильное движение вниз, и медвежий публичный настрой (новости обычно очень плохие в это время)

То есть операторам нужно, что бы публика больше всего на свете мечтала избавиться от своих «слабых» активов.

Если же оператор начнет вводить большие деньги на движении вверх, то он может сильно повысить цену против своей покупки, по сути, его покупка будет очень быстро двигать цену вверх, это не очень выгодно.

Именно поэтому так плохо работают стратегии анализа объема на основе банальной дивергенции/конвергенции объема и цены. Потому что во время останавливающего объема им поступает сигнал, что пробитие истинное (сигнал на продажу), хотя чаще оно будет именно ложным.

Дальше происходит обычно 2-варианта:

1 Цена начинает двигаться вниз очень медленно барами с узкими спредами вниз и на понижающимся объеме, вплоть до того, пока не возникнет либо ап-траст, либо «отсутвие предложение»( no supply), либо «слабость В».

После этих признаков начинается разворот тренда, где уже можно начинать искать вход в рынок. Для большей надежности рекомендуется подождать теста в область останавливающего объема.

2 Цена начинает двигаться в рейндже (коридоре/флете), который может немного снижаться, давая ложные выбросы то вверх, то вниз. Сколько он продлится? Не известно: И вырваться он может в любую сторону, но мы сможем в течение флета понять в какую сторону с большей вероятностью, в какую с меньшей.

Самое главное здесь дифференцировать эту фазу с фазой распределения. Во время флета, на подходящих к нижней границе флета должно быть меньше объема, нежели на барах подходящих к верхней границе флета. А так же снизу должны быть признаки слабости типа «no supply», возможно даже псевдо реверс ап-трасты. Это и будет дифференциальными признаками фазы накопления.

После этого обычно рано или поздно происходит «тест» в зону крайнего высокообъемного бара, и затем резкий бар вверх на большом объеме широком спреде и закрытии сверху (Сила А) и начинается тренд вверх.

Тренд

В течение тренда операторы на откатах точно также могут доливаться устраивая подобные фазы дополнительного накопления (re-accumulation), поэтому после передышки тренд продолжается.. как правило это происходит в виде модели — Pushing down through support.

Во время этого тренда у нас возникает только один вопрос, когда новое пугающие движение против вас считать откатом (передышкой перед дальнейшем путем), а когда разворотом тренда. На этот сложный вопрос так же можно ответить с большой долей вероятности.

Нужно:

во-первых, посмотреть, нет ли признаков фазы распределения (если имеются, то лучше зафиксировать прибыль)

во-вторых, изучать объемы нисходящего движения, на основе классического анализа гистограммы объемов, при каждом снижении объем должен в СРЕДНЕМ снижаться, при фазе подъема быть гораздо больше в ОБЩЕМ по барам.

Но если в частности представить идеализированную ситуацию, то каждый бар отката вниз будет на постепенно снижающемся объеме, а каждый бар повышения (после отката) на повышающимся объеме. Помните, что идеальные ситуации встречаются крайне редко.

Далее происходит окончание тренда в виде фазы распределения.

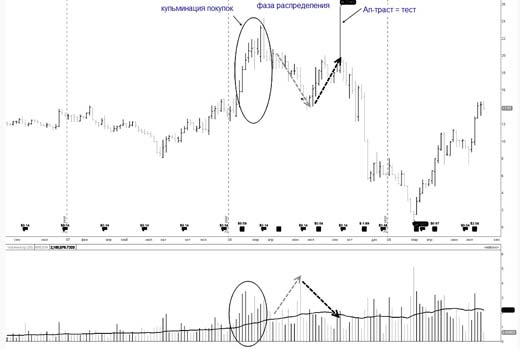

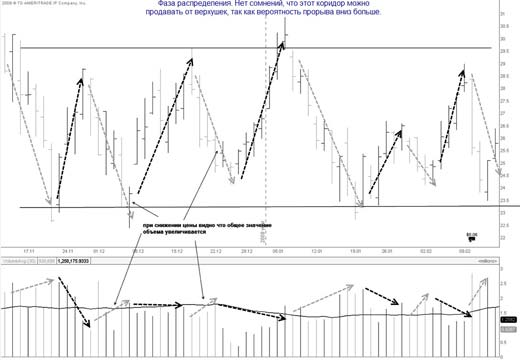

Распределение

Распределение – это переход акций от умных денег в руки слабых держателей. Суть проста большой объем слабых активов можно загнать только публике, очень редко найдется глупый миллионер, который примет слабые акции от операторов. Поэтому операторы ждут хорошего движение вверх (хороших новостей) и продают/распределяют свои активы.

Все происходит по похожему принципу, но наоборот. Как правило, должен быть замечен очень высокий объем на ап-баре (stopping volume) после этого возможно 2 варианта, часто будет выявляться модель buying climax (кульминация продаж)

1 Цена начинает двигаться вверх, но очень медленно, на постепенно снижающимся объеме, каждый раз изматывая всех трейдеров («пила»). Иногда могут даже резко приподняться, но объем должен быть ниже, чем на баре «stopping volume». После мы обязательно начнем находить несколько признаков слабости, таких как «отсутствие спроса», «слабость В», «слабость А», «ап-траст» и «псевдо ап-траст». Именно они послужат началом разворота, в зависимости от силы паттерна (о силе смотрите выше, при каких конфигурациях кто сильнее).

Разворот на низ

Разворот на вверх

2 График входит в рейндж (может незначительно отклоняться вверх или вниз). Во флете будет очень сложно торговать, но нужно будет посмотреть, как он себя поведет. Прежде чем принимать решение, нужно провести дифференциальный анализ между накоплением и распределением, по тому же принципу, только наоборот. При подходе к верхней границе бары будут все с меньшим объемом, при подходе к нижней границе бары будут на возрастающих объемах. Очень важно перед походом вниз увидеть «тест», либо ап-траст или псевдо ап-траст. Как правило после них начинается сразу падение на большом объеме «слабость А».

Точно так же идет тренд вниз, по таким же (только обратным) критериям дифференцируется откат от разворота. Так же, возможно появление дополнительных фаз распределения (re-distribution), которые в некоторых случаях будут заканчиваться Pushing down through support (прыжок вниз через поддержку). Кстати, после обычного первого рейнджевого распределения так же возможна данная модель.

Теперь несколько картинок которые помогут на реальных примерах увидеть как это работает, после просмотра картинок можно прочесть еще раз или читать походу, почти всегда происходит одно и тоже, но меткий и дерзкий глаз всегда заметит что есть места когда бывают противоречия, и это нормально, ведь VSA не претендует на грааль, это всего лишь методика, точно так же требующая безукоризненного контроля риска и соблюдения крупных операторов.

Издалека глядя на картинку видно что самые серьезные люди на донышке скупили всю акцию (возможно, это был Стив Джобс — владелец компании apple, график которой представлен выше)

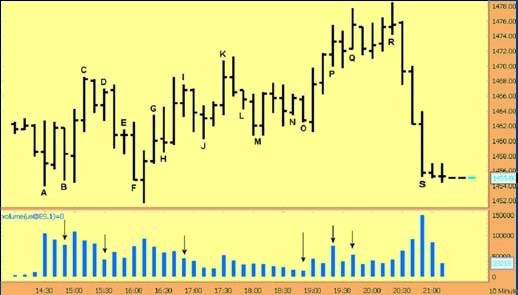

Пример ключевых точек:

A) даун-бар на очень большом объеме для сбития стопов, реальный тест нервов для мелких трейдеров.

D) нет спроса, подтверждает, что фаза распределения завершена, отметьте, что объем низок на этом баре.

E) это похоже на тест, но объем немного выше и говорит нам, что предложение все еще присутствуе.

I) нет спроса на ап-баре, объем низкий и он на том же самом уровне, что и бары C, D, указывая, что цены не будут проталкивать через старую вершину и это является медвежьим сигналом.

J) это даун-бар, закрывающийся очень близко к открытию и смотрите на объем, он очень-очень низкий, есть немного продавцов.

K) широкий спред вверх, закрывающийся на вершинах на растущем объеме, со следующим баром, вершина которого выше, чем в точке K, у старой вершины есть достаточно много продавцов, чтобы остановить движение.

М) даун-бар со следующим ап-баром, объем весьма низок, таким образом, отсутствие давления предложений на продажу вниз указывает, что возможно бычье движение, если рынок достаточно силен.

N) нет спроса.

P) рынок растет на увеличивающемся объеме, он показывает вам, как «умные деньги» манипулируют толпой.

R) предложение затопляет спрос, почему закрытие будет очень близко к открытию на увеличенном объеме? Ловятся стопы и вводится в заблуждение толпа, которая заходит в лонги, противоположная стратегия умных денег демонстрирует истинные намерения.

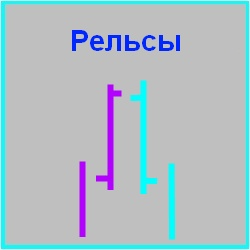

Ценовой паттерн «рельсы»

Это разворотный паттерн. Формируется двумя, рядом расположенными разнонаправленными барами. Если первый бар является бычьим, то второй — медвежьим и наоборот. Желательно, что бы паттерн выступал из уровня окружающих баров, а цены закрытия и открытия были близки к минимумам и максимумам.

Как и для многих других паттернов Price Action, существует ряд факторов повышающих его надежность в процессе использования:

· Паттерн сформировался в направлении существующего преобладающего тренда и подаёт сигнал на вход в его направлении.

· Второй бар паттерна имеет уровень закрытия рядом с максимумом или минимумом бара.

· Паттерн рельсы формируется на значимом ценовом уровне или PPZ.

· Образование паттерна на свинг-лоу или свинг-хай.

· Паттерн направлен от значимого уровня поддержки или сопротивления или PPZ.

· Чем более длинные бары паттерна, тем лучше (так же как и при торговле пин-баром).

Факторы, существенно снижающие его надежность:

· Паттерн рельсы сформировался против преобладающего тренда, и подает сигнал не в его направлении.

· Уровень закрытия второго бара паттерна находится рядом с серединой бара или ближе к уровню его открытия.

· Рядом с паттерном находится уровень сопротивления или поддержки, и паттерн направлен в них.

· Маленькая длина баров, формирующих паттерн.

МЕТОДИКА VSA (VOLUME SPREAD ANALYSIS)

Основа данного направления — это выявление продаж либо покупок профессиональных крупных трейдеров и специалистов, которые чаще правы и имеют больше доступной и качественной рыночной информации.

Как только мы поймем куда открылся специалист или крупный оператор мы, не раздумывая, продублируем его сделку. Все что нужно, так это обычная доступная почти везде гистограмма объемов снизу, и, конечно же, упорство в практике.

К сожалению достойной литературы на русском языке практически нет, все пока только на английском, но у нас в библиотеке имеется перевод книги Тома Вильямса «Необъявленные тайны рынка акций», в которой рассмотрены базовые моменты теории и практики ВСА.

И так, что мы анализируем?

1. Спред — диапазон бара от верхушки до низа

2. Закрытие (в классике смотрят только на закрытие, но открытие бара не менее важный элемент анализа)

3. Объем на гистограмме внизу в связке со спредом и закрытием бара

4. Фон — это все то, что происходило с объемом и спредами в недавнем прошлом

Теперь давайте по порядку:

Спред — это расстояние между хаем и лоу бара.

Спред делится на 3 категории:

-Широкий

-Узкий

-Средний

Ширина спреда показывает волатильность за определенный промежуток времени. С точки зрения поведенческого трейдинга, ширина спреда дает нам возможность понять, насколько активно велась торговля в этот период времени. Размер соотносится с предыдущими 20-30 барами.

Делается это на глаз, но поверьте, это вполне объективно, если сомневаетесь, то можете воспользоваться индикаторами, которые показывают относительную величину спреда бара. Но, конечно, было бы лучше, если Вы научитесь «на глаз» видеть все бары и идентифицировать паттерны VSA. На самом деле, это достаточно просто и при недолгой практике Вы научитесь быстро.

Бары классифицируют на down bar и up bar, немного не похоже на классическое понимание.

Down bar — это бар, закрытие которого ниже закрытия предыдущего бара.

Up bar — это бар, закрытие которого выше закрытия предыдущего бара.

В каждом баре проводится анализ цены закрытия относительно диапазона бара. То есть бар делится условно на три части.

ВVSA важно в какой из трети бара было его закрытие:

-в верхней трети бара

-в средней части

-в нижней трети бара

Цена закрытия дает нам сигнал о том, как изменились настроения трейдеров.

Объем смотрится на каждом баре и делится на:

-Низкий

-Средний

-Высокий

-Крайне высокий

Снова стоит вопрос о том, как определить величину объема? Ответ прост — относительно объемов других баров. Делается двумя способами: на глаз и с помощью индикаторов.

СутьVSAсводится к трем основным принципам:

-Соотношение предложения и спроса

-Причина — эффект

-Усилие — результат

Логика каждого принципа проста. Это элементарные базовые рыночные принципы, которые должен знать каждый уважающий себя трейдер. Понимая эти принципы, Вы сможете легко ориентироваться на любом рынке, включая реальную жизнь.

1. С этим принципом, надеюсь большинство знакомо из курса экономической теории. Формально объем спроса и предложения совпадают на рынке, иначе бы заявки не выполнялись. Задачей ВСА является определение спроса/предложения крупных игроков, которые реально могут двигать рынок, и следование за ними. Чем больший спрос будет на рынке, тем быстрее будут исполняться заявки по более низким ценам, и рынок будет расти. Большой объем предложения будет давить на рынок сверху вниз. Предложения в этом случае будут являться продажами. Чем больше людей продают, тем больше давление на рынок. Соответственно, мы получаем медвежьи настроения.

2. Любое движение (эффект) обычно вызвано большим объемом от «умных денег» (причиной). Если нет объема (поддержки от умных денег), значит, движение не будет долго поддержано, но в этом случае нужно конечно учитывать фон, что было не за долго до этого, ведь акция может идти по инерции от сильного объема, который был сравнительно недавно. Здесь не всегда действует классическое правило расхождения объема и цены, и что истинность пробития всегда подтверждается объемом. В данной методике, более логичный и глубокий анализ ситуации, нежели обычные дивергенции.

3. Если есть усилие — большой спрос (предложение со стороны «умных денег») значит должен быть результат, если этого результата нет, либо он противоположный логике, значит либо нас в данный момент обманывает зрение, либо что-то скрывают (не все объемы могут проходить через биржу). Но не беспокойтесь, если они что-то скрыли, то мы четко знаем ЧТО:.КАК? А очень просто, для этого нужно понять, что нам нужно знать — это куда пойдет цена. Варианта всего два -либо вверх, либо вниз. Логика младенца, которому показывают пустую правую ладонь и спрашивают: «в какой руке спрятан леденец?» Если нам показали, что движение вверх не пойдет, то значит, оно пойдет вниз (пытались скрыть в одной руке информацию что пойдем вниз).

Методика изученияVSAстроится на следующих моделях:

-бары (спред, цена закрытия, объем)

-фигуры (конструкции из нескольких баров)

-фазы (состоят из баров и фигуры)

По сути дела в VSA необходимо уметь видеть либо силу рынка, либо его слабость. Сила рынка означает, что рынок поддерживается, и на нём царят бычьи настроения. Слабость — медвежьи настроения, и соответственно, нужно готовиться к продажам, либо быть вне рынка.

Паттерны баров

Так выглядят признаки слабости:

Слабость «А» (Weakness «A»)

-даун-бар (обозначен красным, закрытие ниже, чем закрытие предыдущего бара)

-высокий объем

-средний спред

-закрытие в нижней трети бара, либо на низине

Нет спроса (No demand)

-ап-бар (предполагается, что он закрылся выше, чем закрытие предыдущего бара)

-низкий объем (прежде всего, нужно сравнить с предыдущим баром, он должен быть ниже)

-узкий спред

-закрытие в нижней трети либо на низине

-на фоне уже должны были появиться первые признаки слабости

-хороший признак во время отката на нисходящем тренде

Слабость «Б» (Weakness «В»)

-ап-бар

-высокий либо очень высокий объем (чем выше, тем сильнее признак)

-узкий или очень узкий спред (чем уже, тем сильнее признак)

-закрытие в нижней трети либо в середине (чем ниже, закрытие тем лучше)

-на фоне должны быть другие признаки слабости, либо ждать подтверждений, так как это более слабый сигнал, нежели «Слабость «А»

Ап-траст (Up-trust)

-это может быть как ап-бар, так и даун-бар

-главное условие, которое должно быть выполнено — это обновление предыдущей локальной вершинки, такой бар должен в итоге оказаться на вершинке как-либо волны

-спред должен быть очень широким (чем шире, тем сильнее сигнал)

-закрытие должно быть в нижней трети (чем ниже, тем сильнее сигнал)

-объем высокий или крайне высокий

Псевдо ап-траст (Pseudo Up-trust)

-это может быть как ап-бар, так и даун-бар

-главное условие как и у обычного ап-траста, должна быть обновлена локальная вершинка, чем выше временной уровень обновленной вершинки, тем сильнее признак слабости

-спред должен быть очень широким

-закрытие должно быть в нижней трети

-объем низкий

этот признак менее эффективный, нежели обычный ап-траст с высоким объемом, требует подтверждение следующим баром

Стоп—объем (Stopping Volume)

-ап-бар

-широкий спред

-ключевой элемент: КРАЙНЕ высокий объем (самый высокий за последние 20-30 баров)

-необходимо ждать подтверждение, как правило, движение после этого признака еще немного продолжается по инерции, хотя предложение уже начинает поглощать спрос.

Признаки силы рынка:

Cила «А» (Strength «A»)

-ап-бар

-средний спред (может быть широкий, но не крайне широкий)

-объем выше среднего или высокий (обязательно больше предыдущего бара), НО не КРАЙНЕ -высокий, потому что это может говорить о поглощении спроса

-закрытие в верхней трети бара (чем выше, тем лучше)

Сила «Б» (Strеngth «B»)

-даун-бар

-узкий спред (может быть очень узким)

-закрытие в верхней трети (принимается даже при закрытии на середине, но вы должны помнить, что чем выше закрытие в этом типе бара, тем сильнее сигнал)

-высокий объем

на фоне должны быть другие признаки силы, либо необходимо увидеть подтверждение, так как это менее сильный сигнал, нежели «Сила «А»

Отсутствие предложения (no supply)

-даун-бар

-узкий спред (может быть средним, но не больше)

-низкий объем

-закрытие в нижней трети (может быть середине или же верхней трети)

-на фоне должны быть дополнительные признаки силы

Сильный сигнал на откате восходящего движения, означает скорое окончание отката и продолжение тренда.

Паттерны фигур

Теперь давайте разберем более сложные конструкции — фигуры, состоящие из кирпичиков-паттернов представленных выше.

Тест предложения или спроса

Логика такая: «умные деньги накопили достаточное количество акций (контрактов), но им необходимо убедиться, есть ли еще на рынке предложение, которое, возможно, будет в будущем выступать как сопротивление для нормального восходящего движения. И операторы резко понижают рынок в область, где в прошлом (здесь очень важен фон) были бары с высоким объемом. Таким движением «умники» скидывают нервных игроков, и устраняют препятствия для дальнейшего движнеия. Если же операторы видят, что слабых игроков не осталось на рынке (видно как низкий объем на тестовом баре), после этого, как правило, начинается сильное движение вверх, и как результат тест оказывается удачным.

Если же появляется предложение, толпа продолжает продавать, то цену гонят дальше до тех пор, пока не вытрясут максимально — неудачный тест.

Удачный и неудачный тест спроса выглядит аналогичным образом, но с той лишь разницей, что крупные игроки задумали нисходящее движение и проверяют рынок на покупателей. Если покупатели много, то тест будет неудачным.

Стратегия VSA в Бинарных Опционах

Многие трейдеры упускают из вида тот факт, насколько в торговле важно учитывать объемы. Цену двигают большие капиталы, поэтому по объему торгов можно понять, что находится в умах крупных рыночных игроков.

VSA (Volume Spread Analysis) — достаточно интересная методика по анализу объемов, способная улучшить ваши торговые результаты, независимо от типа применяемой стратегии. Учитывая, что изначально метод не разрабатывался под бинарные опционы — мы специально адаптировали все ключевые моменты под особенности рынка БО.

Характеристики стратегии

Платформа: MetaTrader 4

Валютные пары: любые

Таймфрейм: любой

Время экспирации: 1-3 свечи

Время торговли: круглосуточно

Суть метода VSA

VSA (от volume spread analysis) — это техника анализа объемов сделок с учетом размеров и формы тела свечей. VSA помогает определить, когда из рынка выходят большие капиталы — то есть близится завершение тренда и пора выходить из позиции. Также данная методика показывает текущую фазу тренда и расставленные маркет-мейкерами ловушки, которых стоит избегать. Таким образом — с помощью техник VSA можно определить оптимальный момент для входа в рынок.

Когда рыночный объем слишком маленький, но цена, тем не менее, движется вперед, рано или поздно она остановиться и начнет обратное движение. Если в такой момент ваша торговая стратегия дает сигнал на вход по тренду — лучше всего его пропустить. Учитывая небольшой объем, цене просто не хватит момента, чтобы продолжить движение вперед.

Суть анализа VSA в изучении общей картины. То есть определить, насколько объем отдельной свечи маленький или большой мы можем, только сравнив его с данными предыдущих свечей. Объем свечи может быть двух типов:

- Бычий объем — определяет рост объема на ап-барах (тренд вверх), снижение на даун-барах (тренд вниз). Это означает, что на восходящих свечах крупные игроки покупают, а на нисходящих не продают;

- Медвежий объем — определяет рост объема на даун-барах и снижение на ап-барах. То есть при повышении курса объем практически полностью пропадает.

Для справки: ап-бар имеет закрытие выше предыдущего, даун-бар — ниже предыдущего. В данном случае — цвет свечи не имеет значения.

Индикатор Better Volume

В анализе используется тиковый объем и график в виде японских свечей. Удобнее всего проводить анализ на платформе MetaTrader 4, для которой уже написано несколько версий индикатора Better Volume.

Для установки скачайте файл индикатора и переместите его в каталог данных терминала: Файл — Открыть каталог данных — MQL4 — Indicators, и перезапустите программу. Для запуска индикатора просто перетащите его из окна навигатора на график.

Почти все параметры можно оставить в значениях по-умолчанию. На сигналы индикатора больше всего влияет период LookBack, по-умолчанию равный 20 барам. Чем больше значение периода, тем реже будут поступать новые сигналы — останутся только самые значимые.

Индикатор имеет в своем арсенале 4 цветовых сигнала:

- Красный сигнализирует о наличии большого ап-бара с соответствующим размером объема;

- Белый (темно-синий) сигнализирует о наличии большого даун-бара и большого тикового объема;

- Желтый цвет — это бар с относительно малым объемом;

- Зеленый — это бар небольшого размера, но с относительно большим объемом.

Модель Up-thrust

Up-thrust — это разворотная модель по системе VSA. По правилам — это большая по размеру свеча, с закрытием около своего минимума (ниже середины) — что и определяет силу модели. Также свеча сопровождается большим торговым объемом. Данная формация обычно возникает на пиках восходящих движений и говорит о вероятном развороте тренда.

Подтверждение — появление даун-бара с закрытием около минимума и относительно большим объемом. В идеале пик свечи должен находиться около важного уровня сопротивления. После закрытия свечи входим в рынок опционом Put с экспирацией в одну свечу.

Обратная модель — Reverse Up-thrust

Как правило это свеча с закрытием около своего максимума (выше середины) и большим объемом. Возникает на завершении нисходящих движений и является возможным сигналом к смене тенденции на восходящую.

Подтверждение модели — появление на графике ап-бара с закрытием около максимума. Также минимум свечи в идеальном сетапе должен находиться на важном уровне поддержки. Если данная свеча еще и обладает большим объемом — входим в рынок после ее закрытия: покупаем Call-опцион с экспирацией в одну свечу текущего ТФ.

Кульминация покупок/продаж

При анализе нужно учитывать текущую фазу рынка: накопления, когда крупные игроки постепенно накапливают позиции; и распределения — когда они же позиции распродают. Дело в том, что крупные деньги не могут войти в рынок сразу “на все”, иначе произойдет резкое изменение цены и последняя станет невыгодной. Поэтому набор большой позиции происходит частями.

Как правило — самое выгодное место для накопления крупной позиции — это коррекционная фаза тренда. Исчерпав имеющуюся ликвидность, цена вновь возвращается к начатому движению. На следующем откате снова происходит накопление, и так далее.

За накоплением следует фаза распределения. Как правило — это происходит после появления на графике крупных свечей — кульминации покупок или продаж.

Кульминация покупок характеризуется большим ап-баром с соответствующим большим объемом. На графике это отображается в виде высокого красного бара. Кульминация продаж наоборот — определяется по большому даун-бару с таким же большим объемом. На графике индикатора отображается в виде бара белого цвета (либо темно-синего).

Кульминация покупок характеризуется тремя условиями:

- Наличие явного нисходящего тренда;

- Появление красного бара — большой по размеру свечи, с большим объемом;

- Появление зеленого бара — небольшой свечи с большим объемом (подтверждение).

Кульминация продаж:

- Наличие явного восходящего тренда;

- Появление белого (синего) бара — большой по размеру свечи, с большим объемом;

- Появление зеленого бара — небольшой свечи с большим объемом.

Подтверждение в виде зеленого бара на графике индикатора означает, что произошло перераспределение капитала между быками и медведями.

Примеры сделок

На самом деле для нас не принципиален цвет бара, показываемый индикатором. Главное — учитывать размер свечи, положение ее тела и наличие достаточно большого объема. Лучше всего стратегия себя показывает на крупных ТФ. Но, учитывая, что не все брокеры БО позволяют открывать опционы с большим сроком экспирации, для торговли подойдет часовой график.

Для входа на понижение сперва определяем наличие предшествующей восходящей тенденции. Далее — на графике появляется кульминация покупок (красный бар индикатора) и подтверждение в виде небольшой свечи с большим объемом.

На пике восходящего тренда Better Volume показал кульминацию покупок. После этого появляется черный даун-бар с закрытием около минимума. Это есть подтверждение разворота тенденции, поэтому на открытии следующей свечи входим опционом Put, экспирация — 3 часа.

На графике образуется кульминация продаж (синий бар на графике). Следующий бар закрывается в верхней части диапазона и при этом имеет еще больший объем — подтверждение разворота. Входим опционом Call с экспирацией в 3 свечи.

Рассмотрим два примера с моделями ап-траст и реверс ап-траст.

По сути, модель up-thrust во многом напоминает наверняка уже знакомый вам пин-бар. После восходящего тренда свеча с относительно большим объемом закрылась ниже середины своего диапазона. Сразу после нее появляется даун-бар с закрытием около минимума и большим тиковым объемом — подтверждение разворота тенденции. На открытии следующей свечи входим опционом PUT с экспирацией в одну свечу.

Реверс ап-траст работает по тому же принципу, но в зеркальном отражении. Сперва ищем на графике свечу с закрытием выше половины, большим спредом и большим объемом. В качестве подтверждения подойдет свеча с закрытием около максимума, большим телом и объемом выше среднего. Входим опционом Call после закрытия подтверждающей свечи. Время экспирации — одна свеча.

Заключение

VSA — это вспомогательный анализ, которой поможет улучшить результаты любой вашей стратегии. При желании вы можете торговать исключительно по методу VSA, но для этого требуется продолжительная тренировка на демо счете — такой подход явно не для новичков. Тем не менее, учитывать объемы нужно, как минимум, определяя на графике моменты, когда в рынок входить не стоит.

Скачать индикаторы Better Volume

Инструкция по установке индикаторов

С уважением, Алексей Вергунов

Options.TradeLikeaPro.ru

Также читайте

VSA (Volume Spread Alalisis)

SA(Volume Spread Analisis) — новейшие индикатор и торговая система трейдинга

Приветствую Вас, уважаемые читатели нашего журнала.

Я спешу обрадовать всех потому что грядет серия статей по потрясающе интересному направлению трейдинга VSA.

На русском языке НЕТ литературы по этим методикам.

Вам повезло, вы будете свидетелями полугодового труда в сборе и тестировании всей возможной информации в этом направлении, которую проделали участники Кафедры MTD (анализа биржевых настроений) .

Большую часть материала я расскажу Вам в журнале ……., но за вами останется ежедневная практика.

И так начнем…

Что дает трейдеру VSA (Volume Spread Analisis)

Основа VSA – это выявление продаж либо покупок профессиональных крупных трейдеров и специалистов, которые чаще правы и имеют больше доступной и качественной рыночной информации.

Как только мы поймем куда открылся специалист или крупный оператор биржи мы, не раздумывая, продублируем его сделку.

Сами подумайте, человек/организация который открывается миллионом или миллиардом долларов в ту или иную сторону может быть глупцом? — НЕТ на сколько часто он может ошибаться? — ОЧЕНЬ редко

На данный момент существует множество программ для исследования рыночного объема, в том числе дорогущий Blumberg и наш украинский Volfix, которые дают неплохую информацию к размышлению. Но я всегда стремился к простоте и удобству и продолжаю это делать. Для этого я довольно много времени посвятил изучению такого направления как VSA (Volume Spread analysis) Для которого все что нужно, так это обычная доступная почти везде гистограмма объемов снизу, и, конечно же, упорство в практике.

Не пугайтесь если привыкли к форексу, есть выход — валютные фьючерсы, на которых есть возможность смотреть объем.

Сильные стороны VSA

Исходя из тестов (кстати довольно успешных) я пришел к нескольким выводам

1.VSA очень хорошо работает на фондовом рынке Америки (ИМХО наиболее честный из всех мировых) в частности на NYSE

2.Работает на фьючерсах на товары

3.Не очень четко (но все же работают) на валютных фьючерсах и нефти (так как торгуются большими объемами вне американской сессии)

4.Позволяет следовать за рынком и быстро видеть смену тенденций.

Что мы анализируем в VSA?

1.Спрэд – диапазон бара от верхушки до низа

2.Закрытие (в классике смотрят только на закрытие, но я считаю что открытие бара не менее важный элемент анализа)

3.Объем на гистограмме внизу в связке со спрэдом и закрытием бара

4.Задний фон(background) – что происходило с объемом и спрэдами в недавнем прошлом.

Сама методика состоит из множества элементов, в книгах все разбросано и запутано. Я постарался максимально систематизировать информацию, отобрать самые четкие критерии и понятия, и добавил немного своего понимания.

Сначала я расскажу о самых элементарных частицах — барах, далее о фигурах (серия баров) и конечно о совокупных стадиях.

Основы VSA

Теперь давайте по порядку

Спред – расстояние между хаем и лоу бара

Он делиться на 3 категории

1.Широкий

2.Узкий

3.Средний

Размер соотносится с предыдущими 20-30 барами.

Делается это на глаз, но поверьте это вполне объективно, если сомневаетесь, то увеличивайте очень сильно масштаб и меряйте электронной линейкой.

Бары классифицируют на down-bar и up-bar, немного не похоже на классическое понимание.

Down bar: бар закрытие которого ниже закрытия предыдущего бара

Up bar: бар закрытие которого выше закрытия предыдущего бара

В каждом баре проводится анализ цены закрытия относительно диапазона бара.

Объем смотрится на каждом баре так же делиться на

1.Низкий

2.Средний

3.Высокий

4.Крайне высокий

(некоторые авторы делят на 5-6 категорий отдельно выделяя очень низкий и, но на мой взгляд это лишнее)

Сразу скажу для совсем новичков, мы смотрим объем биржи в виде количества проторгованных контрактов или лотов..

Не тиковый и тем более не тот что МТ4, кстати, повеселю немного вас. Когда изучал данную тему набрел на один из самых популярных англоязычных форумов (по 3-10млн кликов на некоторые темы) не буду называть какой. Представьте там люди сидят и два года изучают тему VSA анализируя тиковый объем из МТ4, да еще и смотрят на кросс парах типа GBP/JPY.

Как определить где какой объем VSA

Очень просто… на глаз.

Звучит, конечно, не профессионально, но поверьте это на столько же просто, как если вы поставите в ряд 30 человек и скажите какой из них очень низкий какой очень высокий и какой средний, естественно все сравнивается с историческими объемами.

Можно поставить 15 дневную скользящую среднюю на сами объемы, и вы увидите, как легко будет распределить по ранжиру столбики объемов

Для наиболее глубокого понимания VSA, я решил рассказать свое видение механизма движения акций на NYSE (возможно на других рынках в частности форекс есть еще дополнительные законы)

Механизм ценообразования на рынке акций

В основном на NYSE акции двигают живые люди, их называют специалистами (specialist). Это максимально близкие к рынку люди, стать специалистом может только особо приближенный человек, обычно это династии (от отца детям, от дяди племянникам), или по очень большому блату.

Специалист видит все ордера (лимит, стопы) своего подотчетного инструмента, своей акции. Его задача совместить все ордера между собой, иногда специалист торгует сам, и если он торгует, то как правило это большой объем и в правильном направлении (хотя он может его не вывести таблицу ордеров) Ну представьте если бы вы ДВИГАЛИ цену акции??? Каково ЭТО???

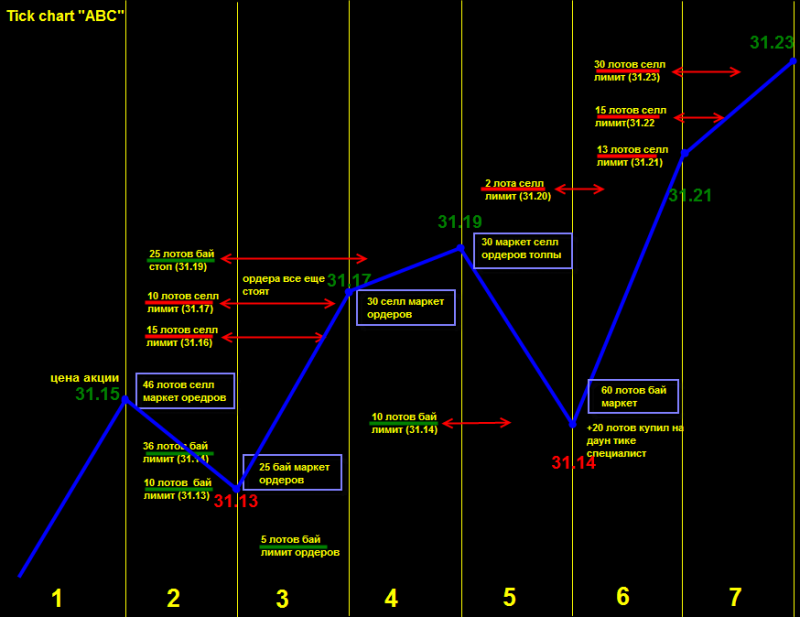

Как же двигается цена, совсем мелочи разбирать не будет, но расскажу самую основу.

Для более четкого понимания, когда я вам скажу обращать внимание на тот или иной шаг, то представляйте, что по правую сторону от желтой вертикальной линии вы не видите ничего, но специалист видит на шаг, а то и два вперед.

Предположим, что вертикальные линии это воображаемые правые стороны тикового графика, представленные для иллюстрации того, как шаг за шагом изменяется цена, но при этом специалист видит будущее по правую сторону, до изменения, он видит ордера, и в зависимости от них, ему необходимо так изменить цену, что бы удовлетворить максимальное количество ордеров…

И так:

Шаг №1: цена акции АВС торгуется в области 31.15 специалисту на книгу поступает громадное количество маркет ордеров на продажу (немедленное исполнение по любой цене) и он смотрит за счет чего он может их выполнить за счет похода вниз за бай лимитами или же за счет похода вверх за бай стопами, то есть он видит шаг №2.

Шаг №2: специалист опустил цену до 31.13, при этом выполнил маркет ордера на 46 лотов за счет бай лимитов, которые были сосредоточены на 2-ух уровнях. То есть он дал цену по которой сработали ордера и он отдал им те самые 46 лотов, которые ему заказали немедленно. Цена стала 31.13 по уровню последнего исполненного бай лимита.

Шаг №3: специалист видит впереди что народ начал покупать (25 лотов бай маркет ордеров), но внизу он не видит селл стопов чтобы поставить исполнить эту заявку за счет них (либо другой вариант — их там может быть ОЧЕНЬ много, например лотов 100 и он не может их исполнить имея всего 25 бай маректов). Вверх остались стоять все те же ордера селл лимит с шага №2, а так же бай стоп (видимо именно тех людей, которые поставили чуть ниже селл лимиты). Здесь просто логика, естественно цену оператор передвинул на 31.17

Шаг №4: вверху остались бай стопы, и на книге красуются 30 селл маркет ордеров, еще один тик вверх до 31.19 выбивает стопы за счет маркет ордеров.

Щаш №5: на книге появились снова 30 селл марект ордеров, и специалист вверху пока не видит ничего кроме крохотных 2 ордеров на селл лимит по 31.20. внизу остались старые 10 лотов бай лимита по 31.14. Специалист нажимает кнопку и цена падает до 31.14, там начинается самое интересное специалист видит огромное скопление ордеров около 60 лотов видя это, а так же он видит что вверху до 31.23 есть чем исполнить такое количество, поэтому покупает свои 20 лотов (которые он мог купить очень быстро с маркета, и даже не показать нигде (он может показать что купил всего один лот -100 акций) Далее нажимает кнопку и…

Шаг №6: исполняет маркет ордера по цене 31.21, потом….

Шаг №7: двигает еще выше и исполняет ордера на селл лимит по 31.23 в итоге раскладывает 60 лотов маркет ордеров…

Далее где то в области 31.23 ему останется раскидать купленные 20 лотов и он получит примерно 1800 баксов практически без риска за несколько секунд.

Конечно, я показал лишь идеализированный принцип а не реальную ситуацию, ведь вместе с бай маркет ордерами поступают и селл маркет ордера они частично друг друга перекрывают далее специалист тикает цену в ту область, при попадании в которую ему будет возможно выполнить МАКСИМАЛЬНОЕ количество ордеров.

Так же ордеров намного больше как правило и расположены они на большем количестве уровней, их постоянно, то добавляют, то убирают сомневающиеся трейдеры. А так же очень крупные операторы могут даже пугать специалистов выставляя колоссально большие ордера, которые специалист просто не в состоянии выполнить и таким образом он не может двинуть акцию выше (ниже) данного крупного ордера, в итоге на акциях появляются так называемые «базы» или флеты, но с очень четкими границами , и операторы могут продавить акцию в нужную им сторону…

Отсюда мы и получаем: при наплыве предложения (продаж) специалисту необходимо опускать акцию все ниже и ниже до тех пор пока все предложение не будет реализовано, и наоборот при наплыве спроса (покупки) должен двигать акцию вверх, это и есть работа специалиста.

Замечу что специалист и оператор это разные понятия. Оператор – это очень крупный игрок, который своими ордерами может подвинуть цену акции…

VSA(Volume Spread Analisis) — новейшие индикатор и торговая система трейдинга

Приветствую Вас, дорогие читатели нашего журнала! Как и обещал, сегодня я вам расскажу о буквах биржевого рынка.

Суть VSA сводится к трем основным принципам

1.Принцип борьбы предложения и спроса

2.Принцип причины и эффекта

3.Принцип усилия против результата

Теперь о каждом понемногу. Прежде всего, хочу сказать, что не нужно ничего запоминать или зазубривать. Нужно просто понять логику работы этих законов, и вы сможете понимать, что происходит на рынке в данный конкретный момент и что было N времени назад (позже этот материал нужно будет еще раз перечитать, так как сразу это в голове не уляжется).

1: С этим принципом, надеюсь, большинство уже знакомо. Чем большее предложение мы видим, тем более по-медвежьи будем смотреть на рынок. Основной интерес для нас представляет, естественно, большой объем предложения (спроса). VSA — это инструмент, который позволяет четко понять по барам и объемам, чего больше на рынке в данный конкретный момент.

2: Для того чтобы кинуть шар для боулинга, нужно поднапрячься, приложить силу, и получим эффект – «страйк».

Любое движение (эффект) обычно вызвано большим объемом от «умных денег» Если нет объема (поддержки от умных денег, почему именно от них??? Да потому, что это большие деньги), значит, движение не будет поддерживаться долго. Но в этом случае нужно, конечно, учитывать фон, что было незадолго до этого, ведь акция может идти по инерции от сильного объема, который был сравнительно недавно.

Здесь не всегда действует классическое правило расхождения объема и цены, и что истинность пробития всегда подтверждается объемом. В данной методике более логичный и глубокий анализ ситуации, нежели обычные классические дивергенции/конвергенции цены и объема.

3: Если есть усилие – большой спрос (предложение) со стороны «умных денег», значит должен быть результат. Если этого результата нет либо он противоположный логике, значит, либо нас в данный момент обманывает зрение, либо что-то скрывают (не все объемы могут проходить через биржу)

Но не беспокойтесь — если они что-то скрыли, то мы четко знаем ЧТО….

Вы спросите: «КАК?»

А очень просто, для этого нужно понять: все, что нам нужно знать – это куда пойдет цена.

Варианта всего два — либо вверх, либо вниз. Логика младенца, которому показывают пустую правую ладонь и спрашивают: «в какой руке спрятан леденец?» Если нам показали, что движения вверх не будет, значит, оно будет вниз (пытались скрыть в одной руке информацию о том, что пойдем вниз).

Признаки слабости

Теперь возьмем все вышеперечисленные элементарные частицы (спред, закрытие, объемы) и соберем из них слова, из которых потом будем строить предложения…

Начнем с того, что мы должны определять всего два рыночных признака: слабость и силу. Что такое слабость — это означает, что рынок слаб, подниматься не может и будет падать. Сила — рынок силен именно к подъему.

Здесь следуют отметить, что не бывает силы падения и слабости роста (это уже термины из области вольного разговора).

В VSA говорят СИЛА, когда полагают, что рынок будет расти, а СЛАБОСТЬ — когда рынок будет падать.

Так выглядят признаки слабости:

Weakness «A»

1.Даун-бар (обозначен красным, закрытие ниже чем закрытие предыдущего бара)

2.Высокий объем

3.Узкий спред

4.Закрытие в нижней трети бара, либо на низине

Weakness «B»

1.Ап-бар

2.Высокий либо очень высокий объем (чем выше, тем сильнее признак)

3.Узкий или очень узкий спред (чем уже, тем сильнее признак)

4. Закрытие в нижней трети либо в середине (чем ниже, закрытие тем лучше)

5.На фоне должны быть другие признаки слабости, либо ждать подтверждений, так как это более слабый сигнал нежели Слабость «А» типа

No demand

Признаки

1.Ап-бар(обозначен зеленым, предполагается что он закрылся выше закрытия предыдущего бара)

2.Низкий объем (прежде всего, нужно сравнить с предыдущим баром, он должен быть ниже)

3.Узкий спред

4.Закрытие в нижней трети либо на низине

5.На фоне уже должны были появиться первые признаки слабости.

6.Хороший признак во время отката на нисходящем тренде

Up-thrust

1.Это может быть как ап-бар так и даун-бар

2.Главное условие, которое должно быть выполнено – это обновление предыдущей локальной вершинки, такой бар должен в итоге оказаться на вершинке какой-либо волны

3.Спред должен быть очень широким (чем шире, тем сильнее сигнал)

4.Закрытие должно быть в нижней трети (чем ниже, тем сильнее сигнал)

5.Объем высокий или крайне высокий

Pseudo Up-trust

1.Это может быть как ап-бар, так и даун-бар

2.Главное условие такое же, как и у обычного ап-траста — должна быть обновлена локальная вершинка. Чем выше временной уровень обновленной вершинки, тем сильнее признак слабости

3.Спед должен быть очень широким

4. Закрытие должно быть в нижней трети

5. Объем низкий

6.Хорошо работает, если мы его имеем на откате от даун тренда, то есть был тренд вниз, потом пошел откат вверх до сильного уровня, псевдо ап-траст, и идем вниз

Этот признак менее значимый, нежели обычный ап-траст с высоким объемом, требует подтверждение следующим баром.

Stopping Volume

1.Ап-бар

2.Широкий спред (может быть средним)

3.Закрытие в средней части (может быть и в верхней трети, но не должно быть на самом хае)

4.Ключевой элемент: КРАЙНЕ высокий объем (самый высокий за последние 15-30 баров)

5.Необходимо ждать подтверждения. Как правило, движение после этого признака еще немного продолжается по инерции, хотя предложение уже начинает поглощать спрос.

Признаки силы рынка

Cила «А» (Strength «A»)

1.Ап-бар

2.Средний спред (может быть широкий, но не крайне широкий)

3.Объем выше среднего или высокий (обязательно больше предыдущего бара), НО не КРАЙНЕ высокий, потому что это может говорить о поглощении спроса

4.Закрытие в верхней трети бара (чем выше, тем лучше).

Strength «B»

1.Даун бар

2.Узкий спред (может быть очень узким)

3.Закрытие в верхней трети (принимается даже при закрытии на середине, но вы должны помнить, что чем выше закрытие в этом типе бара, тем сильнее сигнал)

4.Высокий объем

5.На фоне должны быть другие признаки силы, либо необходимо увидеть подтверждение, так как это менее сильный сигнал нежели Слабость «А»

Отсутствие предложения (no supply)

1.Даун бар

2.Узкий спред (может быть средним, но не больше)

3.Низкий объем

4.Закрытие в нижней трети (может быть середине или же верхней трети, ключ в 6 пункте)

5.На фоне должны быть дополнительные признаки силы

6.Сильный сигнал при откате на восходящем движении, означает скорое окончание отката и продолжение тренда.

Перевернутый Аптраст

(Reverse Up-thrust)

1.Бар может быть как ап, так и даун. Но больше в нем будет силы, если он будет Ап-баром (закрытие выше закрытия предыдущего бара)

2.Главное условие, которое должно быть выполнено – это обновление предыдущей локальной низинки. Такой бар должен в итоге оказаться на низине как-либо волны

3.Спред должен быть очень широким (чем шире, тем сильнее сигнал)

4.Закрытие должно быть в верхней трети (чем выше, тем сильнее сигнал)

5.Объем высокий или крайне высокий.

Перевернутый Псевдо Аптраст

(Reverse pseudo Up-thrust)

1.Это может быть как ап-бар, так и даун-бар (ап-бар более значимый сигнал силы)

2.Главное условие такое же, как и у обычного реверс ап-траста, должна быть обновлена локальная низинка. Чем выше уровень важности обновленной низинки, тем сильнее признак слабости

3.Спред должен быть очень широким

4. Закрытие должно быть в верхней трети

5. Объем низкий

Этот признак менее эффективный, нежели реверс ап-траст с высоким объемом, требует подтверждения следующим баром.

Останавливающий объем (Stopping Volume)

1.Даун-бар обязательно в новой ценовой области снизу

2.Спред средний, но может быть широким

3.Закрытие обычно в середине, может быть выше, но не должно быть закрытия близко к лоу

4.Ключевой элемент: КРАЙНЕ высокий объем (самый высокий за последние 15-30 баров)

5.Необходимо ждать подтверждения, как правило, движение после этого признака еще немного продолжается по инерции, хотя предложение уже начинает поглощать спрос. В идеале еще должен быть «тест» (об этом позже это более сложный паттерн).

Это, пожалуй, все самые необходимые буквы для чтения рынка.

В следующем номере я расскажу, как из них составлять слова — паттерны.

Но уже этой информацией можно пользоваться и пытаться уже анализировать фьючерсы на валюты.

Если у вас пытливый ум, то ищите книги Тома Вильямса и статьи Крюгера. К сожалению полноценной и качественной информации в рунете нет, в основном какие-то отрывки и домыслы без четких фактов, которые могут вас запутать. Всем удачи и профита!

VSA и кластерный анализ. No Demand и No Supply

Допустим, торговец яблоками по имени Ахмед открыл точку на новом для себя базаре в Дюссельдорфе. Чтобы понять, какую цену ему установить на свой товар, он каждый день продавал одни и те же яблоки по разной цене:

- понедельник. 5 евро за килограмм. продано 10 килограмм;

- вторник. 10 евро за килограмм. продан 1 килограмм;

- среда. 3 евро за килограмм. продано 25 килограмм.

Закон спроса в действии. Чем выше цена ASK, тем меньше платежеспособных покупателей (реальный спрос) соглашаются потратиться на яблоки.

В итоге продавец Ахмед понял, что на этом базаре цена около 4 евро за килограмм – оптимальная, так как обеспечивает достаточное для него количество денежной выручки и объема выторга.

К чему это теоретическое предисловие и вымышленная история? А к тому, что закон спроса из учебника для первокурсников экономического факультета действует как на овощном базаре, так и на любом финансовом рынке – будь то площадка для торговли акциями, фьючерсами на нефть, или криптовалютная биржа.

Разница лишь в том, что одни рынки более стабильны, а другие – нет. То есть, рынок яблок подвержен в основном влиянию таких факторов, как сезонность и урожайность. И поняв, где находится уровень справедливой / оптимальной цены на нем один раз, в дальнейшем можно быть уверенным, что баланс спроса и предложения не будет отклоняться от него более, чем на условные 10% в течение года.

Другое дело – финансовые рынки. Ценные бумаги, валюты и другие биржевые инструменты чрезвычайно чувствительны к большому числу факторов влияния. Достаточно распространены случаи, когда после выхода порции новостей обыкновенная акция прибавляет (или убавляет) 20-30% в стоимости за день.

Возьмем к примеру, биткоин (как заработать на криптовалютах).

Амплитуда движений котировки на этом рынке составляет 2-3% в средний день. Но может ли VSA и сигнал “Нет Спроса” помочь определить кажущиеся непредвиденными крутые пике?

Да. Паттерн VSA No Demand сигнализирует, что текущая цена на рынке забралась слишком высоко. Примеры – далее.

Откроем в ATAS Crypto график курса BTCUSD с криптовалютной биржи Bitfinex. На графике установлены индикатор объема (серые бары) с наложенным на него индикатором дельты (красные и зеленые бары), показывающем перевес исполненных ордеров на продажу и покупку соответственно.

Трейдинг. Программа для VSA-анализа: Введение в VSA

Введение. Основа Volume Spread Analysis (VSA) – это определение продаж, либо

покупок профессиональных крупных игроков, которые чаще остаются в прибыли,

поскольку имеют больше качественной рыночной информации.

Как только мы поймем, что делают крупные игроки, мы будем иметь

громадное преимущество перед теми, кто этого не понимает. В большинстве случаев

мы просто продублируем их сделку и заработаем вместе с ними. В других ситуациях

— будем готовы к “неожиданным” для многих разворотов рынка.

На данный момент существует много качественных компьютерных

программ для исследования рыночного объема, в том числе дорогие Bloomberg,

Volfix, Ninja Trader, которые дают неплохую информацию к размышлению. Но

крупные биржевые игроки совершенствуют свои методы намного быстрее оптимизации

компьютерных программ. Не четко понимая глубинные механизмы действия крупных

спекулянтов, можно легко попасться на крючок, даже используя дорогие программы.

Изучив метод VSA, Вы научитесь распознавать действия крупных игроков, научитесь

формулировать правильные вопросы и искать на них ответы.

Под термином Volume Spread Analysis, я предлагаю понимать «Анализ

объемов и движения цены».

Для использования VSA нужно иметь только график изменения цены в

свечах или барах и гистограмму объемов. Дерзайте, и Ваше упорство в изучении

метода будет вознаграждено.

Истоки и развитие. Метод анализа объемов и движения цены уходит своими корнями в

начало позапрошлого столетия, когда еще не было компьютеров, а главной

информацией о торгах были цены открытия, закрытия, минимум, максимум и объем.

Одним из пионеров метода VSA был Ричард Д. Вайкофф (Wyckoff). Вайкофф видел

«бешеные убытки на ценных бумагах, которые ежегодно несут миллионы людей,

не осознающих величину своего риска и имеющих поразительно малые знания о

рынке». Будучи брокером, он был посвящен в закулисные игры крупных

спекулянтов и понимал, «что есть возможность оценить будущий курс рынка по

его собственным действиям, поскольку движение цены акций отображает планы и

цели тех, кто доминирует на рынке, а основной закон предложения и спроса

управляет всеми изменениями цен». Вайкофф в 1908 году опубликовал свой

первый метод технического анализа, а в 1911, начал публиковать еженедельные

прогнозы, используя для анализа графики движений цены и объема.

«Техника рынка акций не является точной наукой», —

говорил Вайкофф, — «цены акций делаются мозгами людей». По его

мнению, механический или же исключительно математический анализ графика не

может конкурировать с тщательно продуманным суждением. Вайкофф также избегал

финансовых отчетов, новостей, отчетов о доходах и особенно слухов, подсказок и

«полусырых торговых теорий, изложенных в популярных книгах о рынке».

Основой метода является концепция аккумуляции и распределения. Он

подробно описал весь круговорот движения цены акции от самой низшей точки, где

происходит ее аккумуляция большими игроками, до наивысшей точки, где акции

распределяются слабым держателям и снова к зоне аккумуляции.

Последователи метода Вайкоффа внесли очень много в теорию Volume

Spread Analysis в плане классификации баров и фигур, выделив две главные

категории — фигуры силы и фигуры слабости. Один из ярчайших представителей

теории VSA в наши дни – Том Вильямс.

Том Вильямс классифицировал бары и фигуры, создав основу построения

индикаторов и стратегий торговли. Вильямс подробно описал некоторые

специфические фазы рынка, которые были упущены или рассмотрены лишь вскользь

Вайкоффом.

Таким образом, развитие теории Volume Spread Analysis происходило

от нахождения общих закономерностей движения цены акций до классификации

отдельных баров. Мы же в цикле статей сначала ознакомим Вас с азбукой метода,

то есть с классификацией баров, а дальше, зная азбуку, будем составлять

предложения и тексты рыночной истории.

Основные понятия. Бар (свеча) отражает изменение цены инструмента за определенный

период, имеет цену открытия, закрытия, минимум и максимум. Свеча лучше

визуализирует период, от открытия до закрытия который, фиксируется в так

называемом “теле свечи”. Бар меньше акцентирует на этих моментах внимание

трейдера. Принципиальной разницы в использовании баров или свечей в Volume

Spread Analysis нет. Я буду приводить примеры и со свечами, и с барами.

Восходящий бар (up bar, ап бар) – бар, закрытие которого

выше закрытия предыдущего бара (в классическом понимании ап бар – бар, у

которого закрытие выше открытия).

Нисходящий бар (down bar, даун бар) – бар, закрытие

которого ниже закрытия предыдущего бара.

Спрэд в теории анализа объемов и движения цены

— это разница между минимумом и максимум бара (не путать с разницей между ценой

покупки и продажи). Спрэд бара является его важной характеристикой и измеряется

качественно. Выделяют узкий, средний и широкий спрэд. Спрэд бара определяется

по сравнению с предыдущими 20-30 барами.

Исходя из цены закрытия бара, выделяем: низкое, среднее и высокое закрытие бара. Иногда, о

закрытии бара будем говорить количественно, то есть закрытие в нижней трети, посредине,

в верхней трети.

Объем подразделяется на очень низкий, низкий, средний, высокий,

крайне высокий.

Определить объем, можно сравнивая его с мнимым средним. Объем ниже

среднего в 2 раза будет называться очень низким, в 1,5 раза – низким, выше

среднего в 1,5 раза – высоким и выше среднего в 2 раза – крайне высоким.

Мы ознакомились с основными понятиями Volume Spread Analysis. В

следующей статье рассмотрим фигуры силы, то есть фигуры, которые предполагают

дальнейшее повышение цены.

Фигуры силы в Volume

Spread Analysis

- Сила на восходящих барах

- Сила на нисходящих барах

Один из самых главных вопросов, который должен задавать себе

трейдер — это вопрос о том, сильный или слабый рынок на текущий момент времени.

Говоря о силе, мы подразумеваем готовность рынка к повышению, а говоря о

слабости – к снижению. В системе понятий VSA не может быть сильного снижения

или слабого повышения. Сила — это всегда готовность к повышению независимо от

амплитуды движения инструмента вверх, и наоборот, слабость – это готовность к

снижению инструмента.

Сначала мы разберем бары (свечи), параметры которых более характерны

для сильного рынка.

Силу рынка мы можем увидеть как на восходящих, так и на нисходящих

барах.

Сила на восходящих барах

Сила «А»

(Strength «A»)

Бар «Сила А» – это всегда ап бар, для которого чаще всего

характерен средний спрэд. Спрэд также может быть широким, но не крайне широким.

Закрытие в верхней трети бара (чем выше, тем лучше).

Объем выше среднего или высокий (обязательно больше предыдущего

бара), но не крайне высокий, потому что это может сигнализировать о поглощении

спроса.

Бар «Сила А» типичный представитель элементов продолжения тренда.

Он свидетельствует о планомерном продвижении цены вверх. Объем выше среднего

показатель интереса (в данном случае покупателей).

Перевернутый Аптраст (Reverse

Up-thrust)

Бар «Перевернутый

Аптраст» может быть как ап баром, так и даун баром. Но в нем будет

больше силы, если он будет восходящим баром. Главное условие, которое должно

быть выполнено – это обновление предыдущего локального минимума. Спрэд

перевернутого аптраста всегда очень широк (чем шире, тем сильнее сигнал к

покупке). Закрытие бара должно быть в верхней трети (чем выше, тем сильнее

сигнал). Объем высокий или крайне высокий.

Перевернутый Аптраст элемент фигур разворота. Обновление минимума

с последующим закрытием бара в верхней трети свидетельствует о том, что

медведям не хватает ресурсов продолжить движение вниз после пробития

предыдущего минимума. Быки перехватили инициативу и впереди вероятно

срабатывание медвежьих стопов. На схожем принципе Л.Рашке разработала стратегию

“Черепаший суп”. Если кто-то не может продолжить начатое движение, жди движения

в противоположную сторону.

Перевернутый псевдо Аптраст (Reverse pseudo Up-thrust)

Бар «Перевернутый

псевдо Аптраст» может быть как ап баром, так и даун баром, но, как и в

случае перевернутого аптраста, в нём будет больше силы, если он будет

восходящим баром. Обязательное условие – обновление локального минимума.

Спрэд очень широкий. Закрытие в верхней трети. Объем бара должен

быть низким.

Этот признак менее эффективный, в сравнении с реверс ап-трастом с

высоким объемом, и требует подтверждения следующим баром.

Перевернутый псевдо аптраст появляется в тех случаях, когда

перехватывают медвежью инициативу не инсайдеры, а мелкие спекулянты. Такой

разворот может быть очень кратковременным и поэтому этот бар нуждается в

подтверждении.

Сила на нисходящих барах

Присутствие сильных покупателей нужно искать при общем снижении

рынка. Почему? Да потому, что при росте рынка покупают все, и институциональные

покупатели (в начале подъема) и так называемая “рыночная толпа”, и компьютерные

программы. Когда же рынок понижается, или находится во флэте после снижения,

покупают, как правило, только те, кто более информирован о ситуации на рынке,

то есть инсайдеры, которых мы методами VSA стремимся вычислить. “Готовь сани

летом” – эта поговорка хорошо иллюстрирует ситуацию при снижении рынка.

Сила «Б» (Strength «B»)

Даун бар c узким или очень узким спрэдом. Закрытие бара в верхней

трети (возможно закрытии в середине, но чем выше закрытие, тем сильнее сигнал).

Высокий объем.

Это менее сильный сигнал, чем Сила «А» и поэтому для принятия

торгового решения, должны быть другие признаки силы.

Сила «Б» относительно редкий сигнал, он не часто встречается на

дневных графиках, но в более мелком временном масштабе он присутствует чаще.

Сила «Б» подразумевает, что большое предложение выкупается

громадным количеством институциональных игроков, которые не дают опуститься

цене намного ниже цены открытия, выставив лимитные ордера, и в тоже время не