Что значит публичная оферта: Публичная оферта простыми словами — Юридическое Бюро А-Квадратум

Публичная оферта простыми словами — Юридическое Бюро А-Квадратум

События последних месяцев заставили многих бизнесменов сменить приоритеты. Компании, традиционно предоставлявшие услуги в режиме оффлайн, постарались адаптироваться под условия новой реальности.

Даже оставаясь дома можно продолжать коммерческую деятельность и заключать новые сделки. С этой задачей справится публичная оферта.

Для удобства далее публичную оферту мы будем называть в т.ч. и офертой.

Что такое публичная оферта?

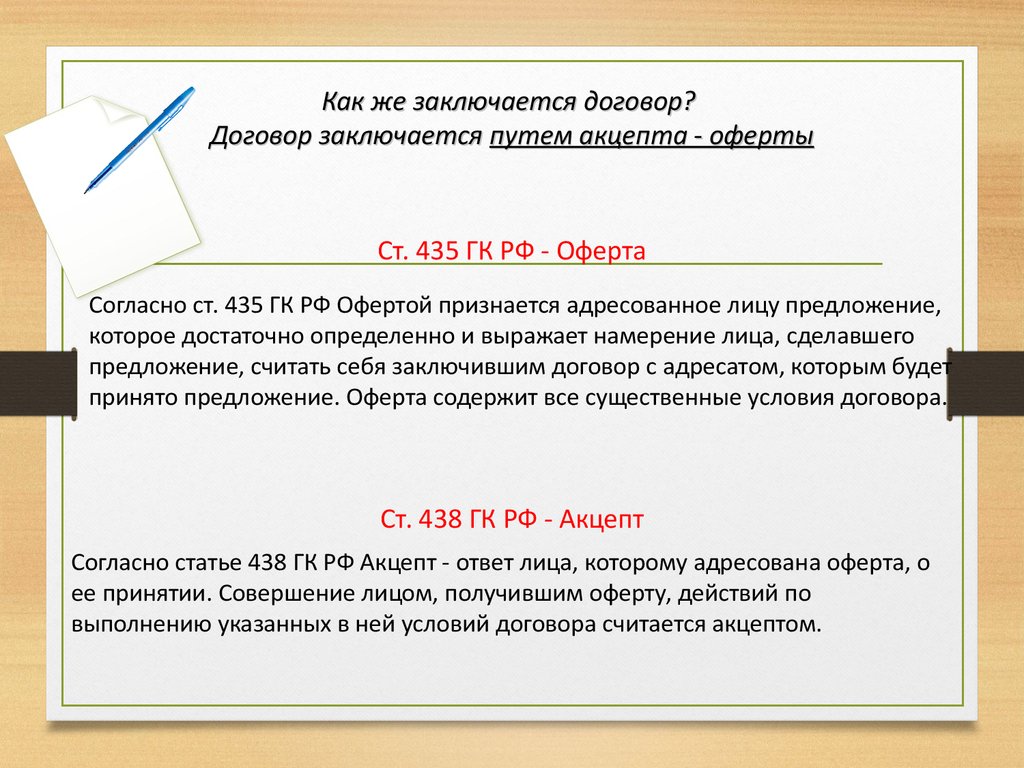

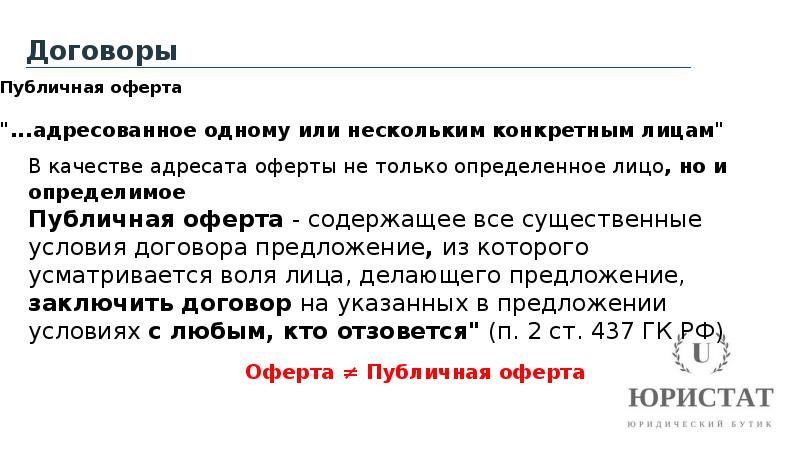

Гражданский кодекс определяет публичную оферту как предложение, содержащее все существенные условия договора, из которого усматривается воля лица, делающего предложение, заключить договор на указанных в предложении условиях с любым, кто отзовется.

Итак, с поправкой на публичность имеем следующий набор признаков:

- предложение содержит все существенные условия, предусмотренные для данной категории договоров;

- в нём явно выражена воля лица на заключение договора с любым контрагентом;

- оно адресовано неопределенному кругу лиц.

Если говорить простыми словами оферта — это предложение заключить договор.

Акцепт публичной оферты

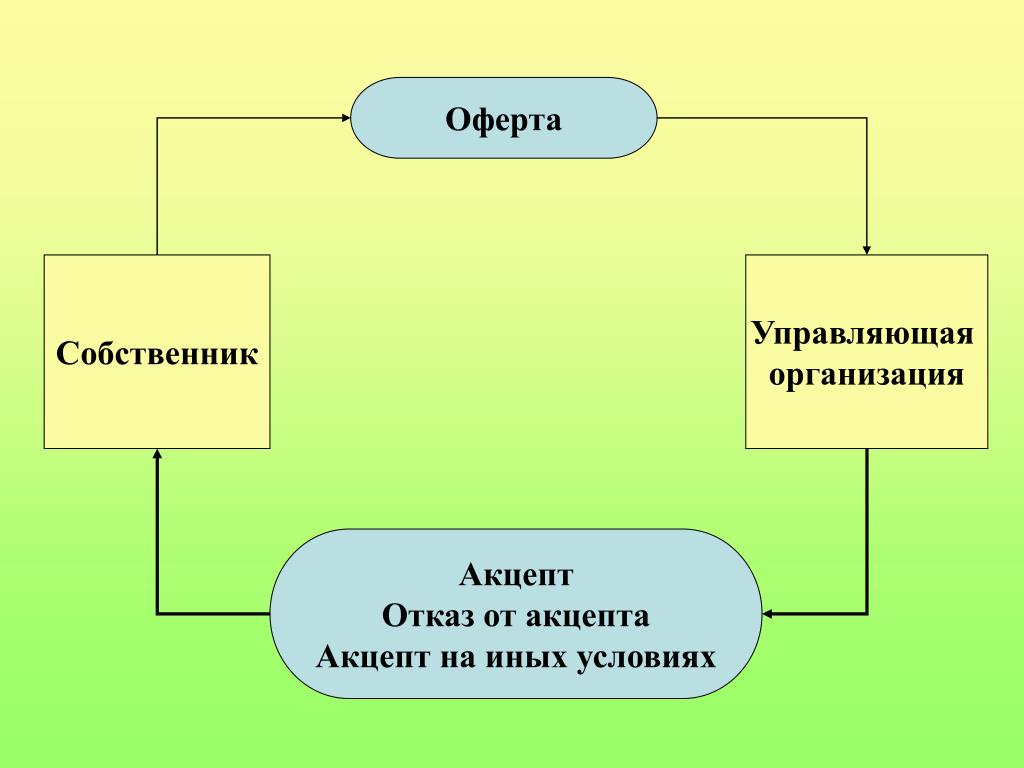

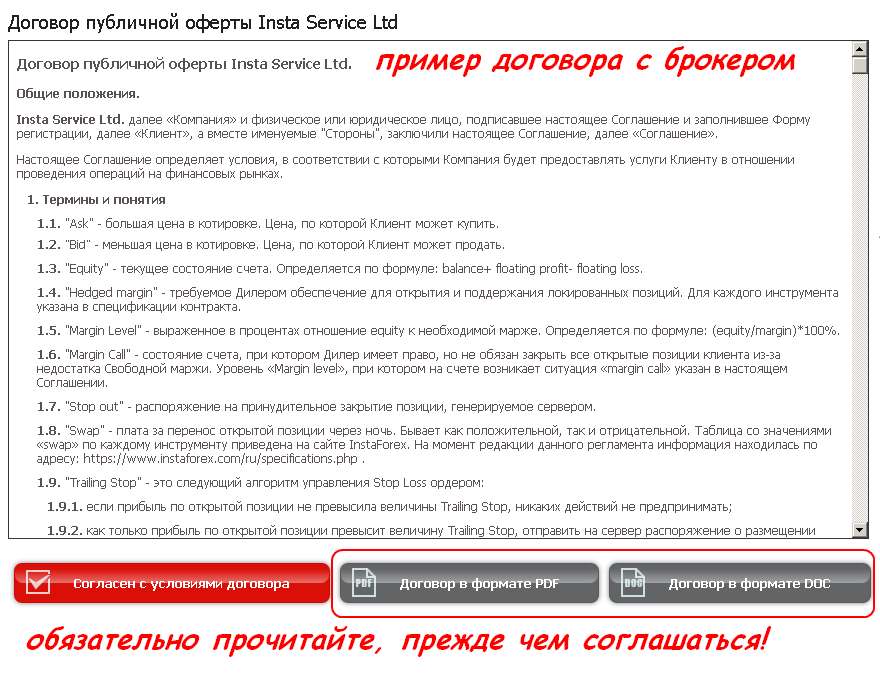

Чтобы принять условия оферты, нет необходимости что-то подписывать и заверять печатью, достаточно совершить действия по выполнению указанных в ней условий – например, принять и оплатить. Это и будет акцепт. Т.е. чтобы оферта превратилась в договор, ее нужно акцептовать.

Оферта + акцепт = договор

Вы сами определяете действие, которое должен совершить клиент, чтобы принять оферту – акцептовать ее. Это может быть регистрация на сайте, формирование заказа, оплата товара или подтверждение согласия с условиями оферты путем проставления «галочки» или нажатия кнопки «согласен».

Изменение условий публичной оферты

Условия оферты можно менять в любой момент. Но применять новые условия вы будете вправе только к новым сделкам и клиентам. В отношении сделок, заключенных до внесения изменений, новые условия применять нельзя.

Если клиент согласился со старой офертой, для него условия не меняются. Как только клиент акцептовал публичную оферту, он обязан выполнять ее условия, так же как и вы несет перед клиентом обязанности по выполнению условий со своей стороны.

Для чего нужна публичная оферта?

Если возникнут какие-либо спорные ситуации, конфликты, проблемы, стороны смогут использовать оферту для защиты своих интересов.

Все, что важно для вас и для ваших клиентов тоже (особенно то, что они могут неправильно истолковать): условия доставки, выполнения работ/оказания услуг, оплаты, возврата товара и прочие условия, прописывайте в публичной оферте. И вы будете спокойны, и клиенты довольны — они будут знать условия работы заранее.

«Договор публичной оферты» — что это?

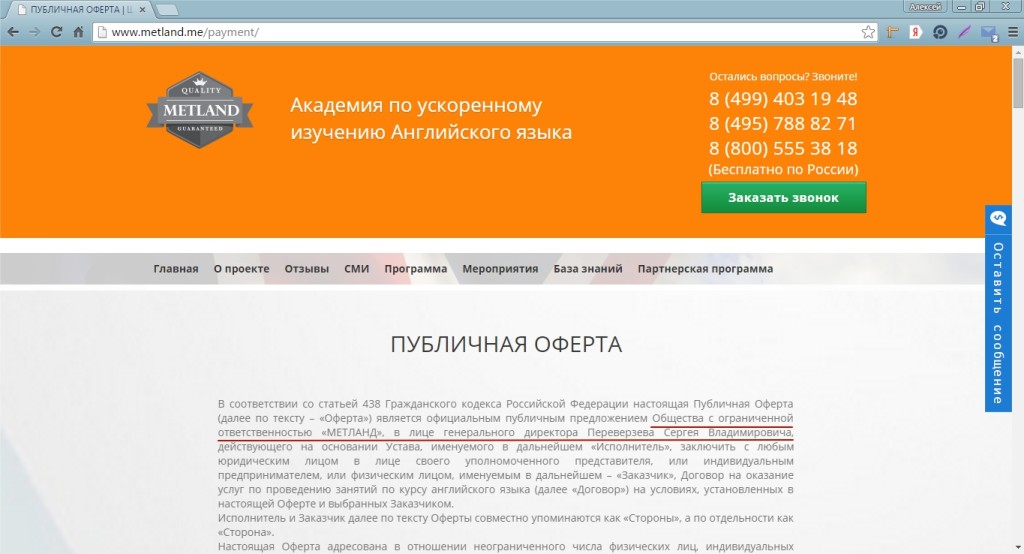

На многих сайтах в интернете вы можете встретить «договор публичной оферты». Однако такой вид договора законодательством не определен. То есть такая формулировка не совсем корректна.

Нужна ли публичная оферта интернет-магазину?

Правила продажи товаров при осуществлении розничной торговли по образцам, утв. Постановлением Совета Министров Республики Беларусь от 15.01.2009 № 31, определяют предложение товаров при осуществлении розничной торговли по образцам публичной офертой, если оно содержит все существенные условия договора.

То есть размещая информацию о продаже товара на странице интернет-магазина, продавец делает неопределенному кругу лиц публичную оферту (предложение) о покупке товара на определенных условиях (цена, сроки доставки, качество, условия возврата и т. п.), а любое лицо, которое откликнется на это предложение путем совершения определенных продавцом действий (клик «Купить», заполнение формы, звонок менеджера с подтверждением выбранного товара), делает акцепт, то есть принимает предложение.

При этом те же Правила обязывают интернет-магазин обеспечить потребителей обязательной информацией о:

- продавце;

- товаре;

- иной обязательной информацией.

Таким образом, именно эта информация должна быть размещена на сайте продавца как публичная оферта.

Резюмируем и получаем:

- оферта — это предложение заключить договор;

- оферта обязательно должна содержать все существенные условия договора;

- нет акцепта – нет договора;

- оферта подходит для типовых услуг/работ и товаров, которые продаются/оказываются массово, т.е. всё, что не требует индивидуального подхода к клиенту;

- условия оферты можно менять в любой момент, но новые условия действуют только на новых клиентов;

- размещение текста публичной оферты не обязательно на сайте интернет-магазина, т.к. предложение товаров в интернет-магазине само по себе уже есть публичная оферта;

- грамотно и просто изложите условия сотрудничества, особенно то, что клиент может неправильно понять.

Чтобы ничего не пропустить, продумайте весь ход работы с клиентом, найдите опасные места и опишите их.

Чтобы ничего не пропустить, продумайте весь ход работы с клиентом, найдите опасные места и опишите их.

Это был необходимый ликбез.

А теперь перейдем к нашим топ «АНТИ» советам.

№1. Назовите публичную оферту несуществующими юридическими терминами – договор публичной оферты, договор оферты, или еще круче – публичный договор оферты.

№2

. Скачайте готовый шаблон в Интернете, и ни в коем случае не читайте и не редактируйте его с учётом условий вашей работы, и последнее дело обращаться к юристу. Зачем мне простая и понятная публичная оферта, чем сложнее, тем лучше.

№3. Размещайте оферту так, чтобы клиент не мог с ней ознакомиться.

Самое потаенное место сайта то, что нужно. А если спор с клиентом это его проблемы.

№4. Публичная оферта не должна быть полным отражением реального положения вещей в бизнесе.

Импровизация – это мой конек.

№5. Можно в любой момент изменить оферту и поменять правила игры с прежними клиентами.

Можно в любой момент изменить оферту и поменять правила игры с прежними клиентами.

Сейчас время такое тяжелое.

Будем надеяться, что мы подняли вам настроение, и предлагаем вам воспользоваться нашим предложением.

! Весь май скидки !

- на разработку публичной оферты — 25% от прейскурантной цены;

- на актуализацию вашей публичной оферты — 50% от прейскурантной цены.

Есть вопросы, звоните-пишите.

Также про публичную оферту читайте нашу статью.

← Назад

Поделиться ссылкой:

Публичная оферта | ELIS

1. ОБЩИЕ ПОЛОЖЕНИЯ

1.1. Настоящий документ является публичной офертой и содержит все существенные условия организации купли-продажи дистанционным способом (т.е. через интернет-магазин) и предоставления информационных услуг.

1.2. Продавец сохраняет за собой право в одностороннем порядке вносить изменения в настоящий Договор с предварительной их публикацией на сайте.

1.3. Адрес действующей редакции публичной оферты в сети интернет: www.elis.ru.

1.4. В случае принятия условий Настоящего договора публичной оферты интернет-магазина (в соответствии со статьёй 435 и частью 2 статьи 437 Гражданского кодекса России), гражданин (ка), производящий акцепт оферты, становится Покупателем. Акцептом является факт регистрации в интернет-магазине, оформление заказа.

1.5. Регистрация, заказ и дальнейшая оплата Покупателем оформленного в интернет-магазине заказа означает полное согласие Покупателя с условиями Договора публичной оферты интернет-магазина и дата регистрации покупателя в интернет-магазине является датой заключения Договора публичной оферты между интернет-магазином и Покупателем.

1.6. Отношения в области защиты прав потребителей регулируются Гражданским кодексом Российской Федерации, Законом «О защите прав потребителей» и принимаемыми в соответствии с ним иными федеральными законами и правовыми актами России.

2. ТЕРМИНЫ И ОПРЕДЕЛЕНИЯ

2. 1. «Товар» — объект (предмет одежды, аксессуар или иная материальная ценность), представленный для продажи на Сайте.

1. «Товар» — объект (предмет одежды, аксессуар или иная материальная ценность), представленный для продажи на Сайте.

2.2. «Продавец» — Акционерное Общество «Элис Фэшн Рус».

2.3. «Покупатель» — любое дееспособное физическое лицо, акцептировавшее публичную оферту на условиях настоящей оферты, размещающее заказы и приобретающее товары на www.elis.ru, для своих личных, бытовых и других нужд, не связанных с осуществлением предпринимательской деятельности.

2.4. «Интернет-магазин» — сайт Продавца, предназначенный для заключения договоров публичной оферты (договоров розничной купли-продажи) на основании ознакомления Покупателя с предложенным Продавцом описанием Товара и/или представленным на фотоснимках, посредством сети интернет, исключающей возможность непосредственного ознакомления Покупателя с Товаром — дистанционный способ продажи товара.

2.5. «Информационные услуги» — услуги, предоставляемые Продавцом, по оповещению Покупателя о работе интернет-магазина и рассылке информации о продукции.

3. ПРЕДМЕТ ДОГОВОРА и цена товара

3.1. Продавец передает, а Покупатель принимает и оплачивает товары на условиях, указанных в настоящем договоре. Право собственности на Заказанные Товары переходит к Покупателю с момента фактической передачи Товара Покупателю и оплаты последним полной стоимости Товара.

3.2. Настоящий договор регулирует куплю-продажу в интернет-магазине в том числе:

- а) добровольный выбор Покупателем товаров в интернет-магазине;

- б) оформление Покупателем заказа в интернет-магазине;

- в) оплата Покупателем заказа, оформленного в интернет-магазине;

- г) выполнение и передача заказа Покупателю в собственность на условиях Настоящего договора.

3.3. Цены на Товар определяются Продавцом в одностороннем бесспорном порядке и указываются на страницах интернет-магазина, расположенного по интернет-адресу: elis.ru.

3.4. Цена товара указывается в рублях Российской Федерации.

3.5. Предложение о заключении договора на конкретный товар действует в течение срока нахождения товара на интернет-сайте Продавца при условии наличия данного товара на складе Продавца.

3.6. Товар может иметь незначительные отличия от изображения, представленного на сайте, по цвету, форме, размеру или другим параметрам. Любые характеристики Товаров могут быть изменены изготовителем Товара без предварительного уведомления. Товар в случаях, предусмотренных законодательством Российской Федерации, имеет все необходимые сертификаты и полностью соответствует нормам и требованиям законодательства Российской Федерации.

4. ПОРЯДОК ОФОРМЛЕНИЯ ЗАКАЗА

4.1. Покупатель самостоятельно оформляет заказ в интернет-магазине elis.ru.

4.2. После оформления Заказа Клиент получает на указанный им электронный адрес информацию о составе его Заказа с указанием стоимости товаров, адреса и стоимости доставки.

4.3. Заказ считается принятым для выполнения после того, как Клиент получит электронное сообщение по адресу электронной почты, указанному в регистрационной форме, с подтверждением факта принятия Заказа и\или после того как на странице сайта отобразится сообщение о создании Заказа с указанием его номера.

5. СТОИМОСТЬ И ПОРЯДОК ОПЛАТЫ ЗАКАЗА

5.1. Полная стоимость заказа состоит из стоимости товара в интернет-магазине и стоимости доставки.

5.2. Покупатель оплачивает заказ любым способом, доступным для выбора в интернет-магазине elis.ru.

5.3. Покупатель уведомлен, что продажа товара в интернет-магазине осуществляется в реальном времени (круглосуточно) и подразумевает изменение цены и его наличия без предварительного уведомления об этом. В связи с этим Товар резервируется за Покупателем только после обработки Заказа службой комплектации интернет-магазина.

6. ДОСТАВКА ТОВАРА

6.1. Общий срок доставки товара со склада состоит из срока обработки заказа и срока доставки. Срок доставки указан в интернет-магазине приблизительно и зависит от выбранного способа доставки.

6.2. Клиент обязуется принять Заказ в согласованные сроки доставки. Доставленный Товар передается Клиенту, а при его отсутствии – любому лицу, предъявившему подтверждение Заказа или иной документ, подтверждающий оформление доставки Товара.

6.3. Самовывоз Покупатель может осуществлять из всех магазинов Продавца собственной розничной сети.

6.4. Продавец старается максимально соблюдать согласованные сроки доставки. Продавец не несет ответственность за возможные задержки в доставке ввиду непредвиденных обстоятельств, произошедших не по вине Продавца, которые невозможно было предусмотреть.

7. ПРАВА И ОБЯЗАННОСТИ СТОРОН

7.1. Продавец обязуется:

7.1.1. С момента заключения настоящего Договора обеспечить в полной мере все обязательства перед Покупателем в соответствии с условиями настоящего договора и действующего законодательства. Продавец оставляет за собой право невыполнения обязательств по Договору в случае возникновения обстоятельств непреодолимой силы.

7.1.2. Обрабатывать персональные данные Покупателя и обеспечивать их конфиденциальность в порядке, установленном действующим законодательством.

7.2. Продавец имеет право:

7.2.1. Изменять настоящий Договор, Цены на Товар и Тарифы на сопутствующие услуги, способы и сроки оплаты и доставки товара в одностороннем порядке, помещая их на страницах интернет-магазина, расположенного по интернет-адресу: elis. ru. Все изменения вступают в силу немедленно после публикации, и считаются доведенными до сведения Покупателя с момента такой публикации.

ru. Все изменения вступают в силу немедленно после публикации, и считаются доведенными до сведения Покупателя с момента такой публикации.

7.2.2. Перед поставкой заказанного Клиентом товара потребовать от Клиента 100 % предоплаты заказанного товара. Продавец имеет право отказать Клиенту в доставке товара при отсутствии такой оплаты.

7.2.3. Направлять Покупателю сообщения рекламно-информационного характера посредством e-mail и sms-рассылок с информацией о скидках, акциях, новых поступлениях и т.п. Частота рассылок определяется Продавцом самостоятельно, в одностороннем порядке.

7.3. Покупатель обязуется:

7.3.1. До момента заключения Договора ознакомиться с содержанием и условиями Договора, ценами на Товар, предлагаемыми Продавцом в интернет-магазине elis.ru

7.3.2. Покупатель соглашается с тем, что Продавец, в целях исполнения настоящего Договора, вправе передавать персональные данные Покупателя третьим лицам.

7.3.3. Во исполнение Продавцом своих обязательств перед Покупателем последний должен сообщить все необходимые данные, однозначно идентифицирующие его как покупателя, и достаточные для доставки Покупателю заказанного им Товара.

7.3.4. Оплатить заказанный Товар и его доставку на условиях настоящего договора.

7.3.5. Не использовать товар, заказанный на интернет-сайте в предпринимательских целях.

7.3.4. В случае возникновения со стороны Покупателя вопросов и претензий он должен обратиться в Службу по работе с Покупателями интернет-магазина по телефону, указанному на Сайте. Все возникающее споры стороны будут стараться решить путем переговоров, при недостижении соглашения спор может быть передан на рассмотрение в суд в соответствии с действующим законодательством Российской Федерации.

8. ВОЗВРАТ ТОВАРА ПОКУПАТЕЛЕМ

8.1. Покупатель вправе возвратить товар надлежащего качества в порядке и на условиях установленных действующим законодательством при обязательном соблюдении определенной процедуры. Описание процедуры возврата см. в разделе «Возврат».

9. ОТВЕТСТВЕННОСТЬ СТОРОН

9.1. За неисполнение или ненадлежащее исполнение условий настоящего Договора Стороны несут ответственность в соответствии с законодательством Российской Федерации.

9.2. Вся текстовая информация и графические изображения, размещенные в интернет-магазине elis.ru имеют законного правообладателя, незаконное использование указанной информации и изображений преследуется в соответствии с действующим законодательством Российской Федерации.

9.3. Ограничение ответственности интернет-магазина за Товар и его использование:

- нарушение Покупателем установленных правил пользования Товаром освобождает интернет-магазин от ответственности;

- интернет-магазин освобождается от ответственности за неисполнение обязательств или за ненадлежащее исполнение обязательств, если докажет, что неисполнение обязательств или их ненадлежащее исполнение произошло вследствие непреодолимой силы, а также по иным основаниям, предусмотренным законом;

- интернет-магазин освобождается от ответственности за вред, причиненный жизни, здоровью или имуществу Покупателя вследствие конструктивных, производственных, рецептурных или иных недостатков Товара, если докажет, что вред причинен вследствие нарушения Покупателем установленных правил использования, хранения или транспортировки товара.

10. ПРОЧИЕ УСЛОВИЯ

10.1. Все споры, связанные с неисполнением, или ненадлежащим исполнением своих обязательств по настоящему договору стороны будут стараться решить в ходе переговоров.

10.2. В случае не достижения согласия в ходе переговоров, споры будут разрешаться в судебном порядке в соответствии с действующим законодательством Российской Федерации.

11. СРОК ДЕЙСТВИЯ НАСТОЯЩЕГО ДОГОВОРА

11.1. Действие настоящего договора наступает с момента его публикации на сайте: elis.ru

» Что такое публичный договор и публичная оферта?

Немного забегу вперед, но зато все быстро встанет на свои места. Существуют понятия «публичная оферта» и «публичный договор». Слово «оферта» происходит от латинского прилагательного offertus, что переводится как «предложенный»[5]. Публичная оферта – это когда кто-либо (например, продавец той самой жвачки) предлагает всем-всем, кому-нибудь, то есть неопределенному кругу лиц, купить свой товар. Так на базарах, на рынках, в магазинах. Это не обращение ИП «Пупкин» к ИП «Пухломакухин» с предложением купить у него летательный аппарат, чтобы улететь «туда, где нас нет». Это обращение ИП «Пупкин», продающего жвачку, «пинжак», крошкособиратель или ускоритель торсионных полей, ко всем вокруг (к потенциальным покупателям, потребителям) с предложением сделать покупку его товара. В этом предложении в принципе содержатся (должны содержаться по закону) все существенные условия договора. Если кто-либо (прохожий) принимает это предложение (а принимает он его, конечно, не кивком головы или взмахом руки, а действием, покупкой), то он уже тем самым заключает публичный договор. Такой договор, как правило, заключается устно. Ежедневно в России заключаются миллионы таких устных договоров.

Так на базарах, на рынках, в магазинах. Это не обращение ИП «Пупкин» к ИП «Пухломакухин» с предложением купить у него летательный аппарат, чтобы улететь «туда, где нас нет». Это обращение ИП «Пупкин», продающего жвачку, «пинжак», крошкособиратель или ускоритель торсионных полей, ко всем вокруг (к потенциальным покупателям, потребителям) с предложением сделать покупку его товара. В этом предложении в принципе содержатся (должны содержаться по закону) все существенные условия договора. Если кто-либо (прохожий) принимает это предложение (а принимает он его, конечно, не кивком головы или взмахом руки, а действием, покупкой), то он уже тем самым заключает публичный договор. Такой договор, как правило, заключается устно. Ежедневно в России заключаются миллионы таких устных договоров.

Продавец товара (или услуги) со своей стороны предлагает, объявляет публичную оферту. А потребитель? Потребитель соглашается или не соглашается. Если он соглашается и вступает во взаимоотношения с предложениеделателем, то… в латинском праве это называлось простым латинским словом «акцепт», то есть «согласие». «Акцептировать» предложение – это значит «дать согласие на предложение».

«Акцептировать» предложение – это значит «дать согласие на предложение».

Есть продавцы, и есть потребители. Но ведь есть вероятность купить молоко, которое окажется прокисшим? Есть. Именно поэтому существует закон «О защите прав потребителей».

А если вы зашли в магазин за хлебом, а продавец не хочет вам его продавать? Это противозаконно. У него нет права препятствовать вашему желанию что-либо купить, он обязан вам продать то, что вы попросили продать, потому что он, его магазин и его товар – это выражение публичной оферты. А кто такой продавец? Это представитель продавца как такового, это наемный работник. Наемный кем? Ну, к примеру, наемный ООО «На грош пятаков». У вас есть право настаивать на том, чтобы вам продали товар, и жаловаться начальству этого продавца – руководству этого ООО «На грош пятаков». Если и начальство не хочет вам продавать товар (чего в реальной действительности, конечно, не встречается) – дальше следует писать жалобу в Роспотребнадзор. Разумеется, есть и право подать иск в суд… Но пока не будем лезть в дебри…

В Кодексе все это выражено так:

Статья 492. Договор розничной купли-продажи

Договор розничной купли-продажи

1. По договору розничной купли-продажи продавец, осуществляющий предпринимательскую деятельность по продаже товаров в розницу, обязуется передать покупателю товар, предназначенный для личного, семейного, домашнего или иного использования, не связанного с предпринимательской деятельностью.

2. Договор розничной купли-продажи является публичным договором (статья 426).

3. К отношениям по договору розничной купли-продажи с участием покупателя-гражданина, не урегулированным настоящим Кодексом, применяются законы о защите прав потребителей и иные правовые акты, принятые в соответствии с ними.

Статья 435. Оферта

1. Офертой признается адресованное одному или нескольким конкретным лицам предложение, которое достаточно определенно и выражает намерение лица, сделавшего предложение, считать себя заключившим договор с адресатом, которым будет принято предложение.

Оферта должна содержать существенные условия договора.

2. Оферта связывает направившее ее лицо с момента ее получения адресатом.

Оферта связывает направившее ее лицо с момента ее получения адресатом.

Если извещение об отзыве оферты поступило ранее или одновременно с самой офертой, оферта считается неполученной.

Статья 438. Акцепт

1. Акцептом признается ответ лица, которому адресована оферта, о ее принятии.

Акцепт должен быть полным и безоговорочным.

2. Молчание не является акцептом, если иное не вытекает из закона, соглашения сторон, обычая или из прежних деловых отношений сторон.

3. Совершение лицом, получившим оферту, в срок, установленный для ее акцепта, действий по выполнению указанных в ней условий договора (отгрузка товаров, предоставление услуг, выполнение работ, уплата соответствующей суммы и т. п.) считается акцептом, если иное не предусмотрено законом, иными правовыми актами или не указано в оферте.

Статья 426. Публичный договор

1. Публичным договором признается договор, заключенный лицом, осуществляющим предпринимательскую или иную приносящую доход деятельность, и устанавливающий его обязанности по продаже товаров, выполнению работ либо оказанию услуг, которые такое лицо по характеру своей деятельности должно осуществлять в отношении каждого, кто к нему обратится (розничная торговля, перевозка транспортом общего пользования, услуги связи, энергоснабжение, медицинское, гостиничное обслуживание и т. п.).

п.).

Лицо, осуществляющее предпринимательскую или иную приносящую доход деятельность, не вправе оказывать предпочтение одному лицу перед другим лицом в отношении заключения публичного договора, за исключением случаев, предусмотренных законом или иными правовыми актами.

2. В публичном договоре цена товаров, работ или услуг должна быть одинаковой для потребителей соответствующей категории. Иные условия публичного договора не могут устанавливаться исходя из преимуществ отдельных потребителей или оказания им предпочтения, за исключением случаев, если законом или иными правовыми актами допускается предоставление льгот отдельным категориям потребителей.

3. Отказ лица, осуществляющего предпринимательскую или иную приносящую доход деятельность, от заключения публичного договора при наличии возможности предоставить потребителю соответствующие товары, услуги, выполнить для него соответствующие работы не допускается.

При необоснованном уклонении лица, осуществляющего предпринимательскую или иную приносящую доход деятельность, от заключения публичного договора применяются положения, предусмотренные пунктом 4 статьи 445 настоящего Кодекса.

4. В случаях, предусмотренных законом, Правительство Российской Федерации, а также уполномоченные Правительством Российской Федерации федеральные органы исполнительной власти могут издавать правила, обязательные для сторон при заключении и исполнении публичных договоров (типовые договоры, положения и т. п.).

5. Условия публичного договора, не соответствующие требованиям, установленным пунктами 2 и 4 настоящей статьи, ничтожны.

Дмитрий Усольцев

Метки: договор, отпуск

Предыдущая запись

Работница жилконторы присвоила чужую квартиру

Следующая запись

Что такое договор?

Мы очень признательны Вам за комментарии. Спасибо!

Комментарии для сайта Cackle

О публичной оферте

ДЕЙСТВИТЕЛЬНО С 5 ЯНВАРЯ 2019 ГОДА И ДЕЙСТВУЕТ ДО ВСТУПЛЕНИЯ В СИЛУ НОВОЙ РЕДАКЦИИ ОФЕРТЫ/ДОГОВОРА.

О ПУБЛИЧНОЙ

ОФЕРТЕ

Компания Full House, разместившая информацию, не имеет намерения заключить договор на предложенных условиях со всеми, кто отзовется, а намерена обсуждать условия сотрудничества с любым кто обратиться с предложением заключить договор. Информация на сайте носит информационный характер и ни при каких условиях не является публичной офертой.

Общие понятия о публичной оферте:

Под публичной офертой понимается содержащее все существенные условия договора предложение, из которого усматривается воля лица, делающего предложение, заключить договор на указанных в предложении условиях с любым, кто отзовется (п. 5 ст. 395 ГК РК).

В свою очередь закреплено общее правило, что предложения, в том числе реклама, адресованные неопределенному кругу лиц, рассматриваются как приглашение делать оферты, если иное прямо не указано в самом предложении (п. 4 ст. 395 ГК РК).

Как видим, важно разграничить понятие «публичная оферта» и «приглашение делать оферты». С точки зрения последствий разница между этими понятиями заключается в следующем:

С точки зрения последствий разница между этими понятиями заключается в следующем:

если это предложение – публичная оферта, то при получении согласия заключить договор (акцепт) договор автоматически считается заключенным. И в судебном порядке можно потребовать исполнения договора;

если на предложение делать оферты получена такая оферта, то разместивший предложение делать оферты может выбирать: акцептовать ее или нет, то есть заключать договор или нет.

Важно понимать, что если на сайте размещена публичная оферта с целью заключить договор с любым, кто отзовется, то в случае возникновения каких-либо проблем с исполнением договора из-за нехватки товара, например, такие обстоятельства не будут основанием для освобождения от обязательств по заключенному договору.

Рекомендуется, как правило, во избежание такого риска, включить в условия публичной оферты право на односторонний отказ от заключенного в таком порядке договора, которое вытекает из того, что нет прямого запрета в общем правиле о публичной оферте в законе.

В случае одностороннего отказа от исполнения договора полностью или частично, когда такой отказ допускается законом или соглашением сторон, договор считается, соответственно, расторгнутым или измененным.

Информация получена с dogovor24.kz

Как соотносятся «публичный договор», «публичная оферта» и «договор присоединения»?

Владея данной информацией Вы можете с легкостью понять, где нарушают Ваши права и стоит проявить настойчивость, а где Вам самим стоит быть осторожными, чтобы действовать в соответствии с законом и не попадать в конфликтные ситуации.

Публичный договор

Когда Вы имеете дело с публичным договором, а это означает, что, как минимум, одна сторона договора является коммерсантом, и она осуществляет предпринимательскую деятельность, к которой можно отнести:

1. деятельность любого магазина

2. предоставление гражданам услуг перевозки посредством общественного транспорта

3. гостиничное обслуживание

гостиничное обслуживание

4. предоставление медицинских услуг.

Обращаем Ваше внимание, что указанный перечень не является исчерпывающим.

Сторона, предоставляющая такого рода услуги, обязана Вам их оказать, в противном случае, Вы можете понудить ее к заключению в судебном порядке, потребовав при этом возмещение убытков.

Существует лишь одно исключение, допускающее неисполнение публичного договора, — объективная невозможность такого исполнения. Согласно правовой позиции высших судов, именно коммерсант доказывает такую невозможность исполнения.

Банк России в одном из своих определений рассмотрел конкретный пример, когда страховая компания отказывалась заключить договор ОСАГО, что явилось неправомерным, так как объективных причин для такого отказа не было. Банк России, в свою очередь, советует фиксировать такой отказ всеми доступными средствами (аудио- видео- съемка, просьбой выразить отказ в письменной форме) и обращаться в органы, уполномоченные рассматривать такую категорию дел, а именно в Роспотребнадзор, и в сам Центральный Банк, либо напрямую в суд.

Кроме того, Правительство имеет право устанавливать определенные стандарты, правила, либо типовые условия для отдельных видов публичных договоров, к примеру, для оказания услуг общественного питания, продажи товаров посредством выбора по образцам. Если же условия публичного договора не соответствуют таким правилам, то договор будет признан недействительным.

Предприниматель, связанный нормами о публичном договоре, не может отдавать какие-либо предпочтения определенным лицам, подвергая при этом дискриминации других лиц. Исключение же существуют для лиц, которым законодатель предоставляет определенные льготы.

На практике очень часто происходят смешения двух понятий: публичный договор и договор присоединения.

Договор присоединения

В первом случае, у потребителя есть возможность согласовать ряд условий путем составления акта разногласий, но итог может быть лишь один – заключение договора.

Во втором же случае (при договоре присоединения) стороны не имеют возможности вносить свои предложения, касающиеся условий. Данный вид договора широко распространен в банковской, страховой сферах, и закон не дает четких указаний, к каким видам обязательств он должен применяться. Но не полагать, что нарушается главенствующий принцип – свободы договора, так как сторона имеет возможность, либо соглашаться на присоединение к такому договору, либо нет. Кроме того, законодателем предусмотрена возможность в последующем расторгнуть договор присоединения, если суд посчитает с учетом обстоятельств по конкретному делу, что такой договор либо лишает сторону того, на что она могла бы рассчитывать, либо создает для нее необоснованные трудности, либо противоречит требованиям закона.

Данный вид договора широко распространен в банковской, страховой сферах, и закон не дает четких указаний, к каким видам обязательств он должен применяться. Но не полагать, что нарушается главенствующий принцип – свободы договора, так как сторона имеет возможность, либо соглашаться на присоединение к такому договору, либо нет. Кроме того, законодателем предусмотрена возможность в последующем расторгнуть договор присоединения, если суд посчитает с учетом обстоятельств по конкретному делу, что такой договор либо лишает сторону того, на что она могла бы рассчитывать, либо создает для нее необоснованные трудности, либо противоречит требованиям закона.

Публичная оферта

Что касается публичной оферты, то она представляет собой предложение, содержащее все существенные условия и направленное неопределенному кругу лиц, и с каждым, кто на них согласится, должен быть заключен договор. Именно по этим причинам мы призываем Вас быть осторожными с публичной офертой. Мы рекомендуем при объявлении предоставить услуги или продать вещь обязательно указывать, что такое предложение является лишь предложением делать оферту, в этом случае Вы обезопасите себя от обязательного исполнения договора.

Мы очень надеемся, что эта статья вооружила Вас необходимой Вас информацией и поможет Вам в бизнесе, а также в обычной жизни избежать каких – либо недоразумений. А если же они уже возникли, то настоятельно рекомендуем обращаться к нашим юристам за получением квалифицированной помощи.

Звоните нам + 7 (495) 150-09-67 или пишите [email protected]

Спасибо за внимание!

Юристы Lawyers’Work.

‹ Предыдущая статьяСледующая статья ›

Публичная оферта

Вы наверняка слышали такое словосочетание, как публичная оферта, ведь этот термин часто применяется в рыночных отношениях. Компании получают предложения о купле и продаже от российских и зарубежных партнеров. Поэтому современному предпринимателю жизненно необходимо разбираться в офертах и знать, как они работают. А незнание может привести к негативным последствиям.

Обозначение

Для начала разберёмся, что же такое оферта и как определяется это понятие. Латинское слово offero переводится на русский язык как «предложение». Говоря простыми словами, оферта – это предложение одной стороны заказать услугу или приобрести товар другой стороне. Это вполне доступное определение данного термина. Если компания делает предложение, значит, в оферте указывается название товара, его характеристики и цена. На основе этих данных другая сторона решает, нужно ли ей совершать покупку.

Предложение делается в форме рекламы или каталогов. Но это все относится к простой оферте. Публичная же отличается тем, что обращена к неопределенной аудитории, которая может быть очень широкой. Договор публичной оферты распространяется чаще всего при помощи рекламы. Самый яркий пример и образец – это листовки.

Допустим, компания занимается ремонтом сотовых телефонов, распечатала информацию о своих услугах на листовках, которые раздаёт прохожим. Если человек получил листовку и пришел в отделение фирмы за услугой, которая в ней указана, отказать ему не имеют права.

Законодательство

Регулируются подобные договоры ст. 437 ГК РФ. Согласно ей, публичная оферта идет первой, а уж затем происходит заключение договора. Но следует различать оферту и простую рекламу. Дело в том, что в публичной оферте четко прописываются характеристики товара, а так же указаны ссылки на законы.

В вышеуказанной статье указаны как правила оферты, так и требования к ней. Россия приняла закон о публичной оферте довольно давно, и все предприниматели должны его знать, чтобы не нарушать действующее законодательство.

Интернет-магазины

Интернет-магазины – это те места, где чаще всего используется подобный договор. Но не так-то просто его определить, ведь редко когда фирма указывает, что предоставляемые услуги или товары являются публичной офертой. Но клиент может самостоятельно это определить, если будет знать признаки и особенности публичной оферты, а они такие:

- Написано полное название товара, представлены его характеристики и выложены фотографии.

- Есть контактные данные продавца, а также указаны реквизиты оплаты и проставлены цены продукции.

- Описаны права и обязанности сторон.

Документация

Самые важные документы – это приказ об утверждении публичной оферты и дополнительное соглашение. Посмотреть шаблон этих бумаг можно здесь. Тут представлена популярная форма, которая имеет законную силу. Срок действия тоже прописывается в этих бумагах.

Нарушения

Предпринимателям нельзя нарушать условия оферты. Даже малейшее изменение ради получения выгоды является нарушением. И если такие нарушения замечаются, то покупатель вправе требовать возмещения ущерба и обращаться в судебные инстанции. Основные условия оферты, которые нельзя нарушать:

- Все условия, которые были прописаны (включая цену, технические характеристики), должны быть выполнены.

- Отказ от выполнения обязательств или изменение условий, предложенных ранее, невозможны.

Пример нарушения может быть таким. Человек, пришел в магазин и купил товар по той цене, которая была указана на ценнике (одна из форм публичной оферты). А на кассе оказалось, что товар стоит дороже. В такой ситуации человек вправе требовать исполнения первоначальных условий, то есть той стоимости, которую он увидел на ценнике. Ответственность за это лежит на владельцах магазина. Отговорка, что менеджеры не успели поменять ценник, оправданием быть не может.

В итоге

Размещение публичной оферты – это серьёзный шаг для фирмы. Предприниматель должен понимать всю степень ответственности, ведь он, по сути, заключает договор со всеми желающими и обязан выполнять все прописанные условия, иначе его ожидает наказание. Поэтому нужно уметь правильно написать и составить такой договор, а также приложение к нему.

договор и закон об оферте

Автор статьи: Судаков А.П.

В разных рекламных кампаниях часто можно услышать выражение — не является публичной офертой. Что это значит и правильная ли это информация? Оферта — это предложение, согласно которому может быть заключен договор на оказание каких-либо услуг или продажу/покупку товаров. Обычно она оформляется в письменном виде и адресуется одному покупателю или группе клиентов.

Немного информации

Слово “оферта” в переводе с латинского обозначает “предложение”. Законодательство Российской Федерации регламентирует это следующим образом: офертой называется предложение одной из сторон совершить покупку у второй стороны. Причем данное предложение может быть изложено как в письменной, так и в устной форме.

Публичная оферта это предложение, сделанное не конкретному покупателю, а множеству людей

Обратите внимание: в договоре в обязательном порядке указываются условия оказания услуг или поставки продукции, сроки, цены и другая необходимая клиенту/покупателю информация.

В большинстве случаев оферта является предметом договора, хотя иногда она предшествует его подписанию. Если клиенту нравится предложение, то он соглашается на сотрудничество и подписывает договор. Если его что-то не устраивает, то он может разработать контроферту и передать ее оференту. В поправки могут входить изменения сроков поставки, цены, количества и др. Если покупатель игнорирует предложение, то сделка не может считаться заключенной.

Публичная оферта

Что такое публичная оферта? Это предложение, которое не адресовано конкретному клиенту или организации, а распространяемое публично. Публичное предложение о поставке или оказании услуг может транслироваться при помощи СМИ, распространяться в сети интернет или через рекламную продукцию. Количество получателей публичного предложения не регулируется. А клиентом может стать абсолютно любой человек, который обращается к оференту.

Публичная оферта — это реклама, в которой указывается цена на товар, сроки его поставки и содержится призыв к сотрудничеству. Если чего-то из вышеперечисленного в ней нет, то это считается обычным ознакомлением или приглашением для заключения договора на поставку услуг или товаров.

Некоторые рекламодатели указывают, что реклама не является публичной офертой. Если такое дополнение присутствует, то это означает, что заключить договор на озвученных в ролике или на баннере условиях вам не удастся. Подобная реклама приглашает вас для обсуждения условий сделки, а не является гарантией ее заключения. Также компания, разместившая рекламу, может в любой момент изменить условия заключения сделки в одностороннем порядке.

Пример

Чтобы снять все возникающие вопросы рассмотрим пример публичной оферты на основе классического интернет-магазина. Вы выбираете нужный вам товар и добавляете его в корзину. По сути этим вы заключаете договор на продажу и дальнейшую поставку выбранной продукции. Продавцу неважно, кто вы — физическое или юридическое лицо, ООО или компания. Затем вы соглашаетесь с условиями покупки, в которых прописывается ответственность сторон, сроки и условия поставки, различные форс-мажоры и конечная цена. Когда вы оформляете заказ, то считается, что вы подписали договор публичной оферты.

Договор публичной оферты может быть расторгнут, но это является нарушением

Вопрос с ценами

Чаще всего у покупателей возникает вопрос — являются ли указанные в рекламе или на страницах интернет-магазина цены публичной офертой? Ответ прост — не являются. Цена — это одна из частей договора о предложении, то есть, по сути, обычная реклама и приглашение к сотрудничеству. Цена не подразумевает заключения договора.

Вопрос о деятельности интернет-магазинов

Если вы зашли в интернет-магазин и увидели на нем публичную оферту, то это также является предложением о сотрудничестве и последующем заключении договора при согласии сторон. Чтобы согласиться с предложением, вам нужно совершить одно из трех действий (либо сразу все):

- Зарегистрироваться на сайте, указав свои данные.

- Выбрать товар и положить его в корзину.

- Поставить галочку напротив пункта “согласен с условиями” или подобного и нажать на соответствующую кнопку.

Нарушение оферты

Оферта — это договор. Согласившись на него, вы становитесь участниками сделки и, соответственно, договорных отношений, то есть у вас появляются определенные обязанности. Неважно, подписали ли вы бумажный договор, поставили свое согласие на сайте или заключили публичную оферту другим способом. При несоблюдении условий договора вы нарушаете закон о публичной оферте и несете ответственность согласно Гражданского Кодекса Российской Федерации. Хотя на практике несоблюдение условий обычно приводит к разрыву сделки и этим все заканчивается.

Вконтакте

Одноклассники

Google+

Определение первичного публичного предложения (IPO)

Что такое первичное публичное предложение (IPO)?

Первичное публичное предложение (IPO) относится к процессу предложения акций частной корпорации общественности при новой эмиссии акций. Выпуск публичных акций позволяет компании привлекать капитал от публичных инвесторов. Переход от частной к публичной компании может быть важным моментом для частных инвесторов, чтобы полностью реализовать прибыль от своих инвестиций, поскольку он обычно включает в себя премию по акциям для текущих частных инвесторов.Между тем, это также позволяет публичным инвесторам участвовать в размещении.

Ключевые выводы

- Первичное публичное размещение акций (IPO) относится к процессу предложения акций частной корпорации общественности при новой эмиссии акций.

- Компании должны соответствовать требованиям бирж и Комиссии по ценным бумагам и биржам (SEC) для проведения первичного публичного предложения (IPO).

- IPO предоставляют компаниям возможность получить капитал путем размещения акций на первичном рынке.

- Компании нанимают инвестиционные банки для вывода на рынок, оценивают спрос, устанавливают цену и дату IPO и т. Д.

- IPO можно рассматривать как стратегию выхода для основателей компании и ранних инвесторов, получающих полную прибыль от своих частных инвестиций.

Как работает первичное публичное предложение (IPO)

До IPO компания считается частной. Как частная компания, бизнес вырос за счет относительно небольшого числа акционеров, включая первых инвесторов, таких как учредители, семья и друзья, а также профессиональных инвесторов, таких как венчурные капиталисты или бизнес-ангелы.

Когда компания достигает стадии своего процесса роста, когда она считает, что она достаточно зрелая для строгих правил Комиссии по ценным бумагам и биржам наряду с выгодами и обязанностями перед государственными акционерами, она начинает рекламировать свою заинтересованность в выходе на биржу.

Обычно эта стадия роста наступает, когда компания достигает частной оценки примерно в 1 миллиард долларов, также известной как статус единорога. Однако частные компании с различными оценками, с сильными фундаментальными показателями и доказанным потенциалом прибыльности также могут претендовать на IPO, в зависимости от рыночной конкуренции и их способности соответствовать требованиям листинга.

IPO — это большой шаг для компании, поскольку он дает ей доступ к привлечению больших денег. Это дает компании большие возможности для роста и расширения. Повышенная прозрачность и надежность листинга акций также могут быть фактором, помогающим получить более выгодные условия при поиске заемных средств.

Акции IPO оцениваются на основе комплексной андеррайтинговой проверки. Когда компания становится публичной, ранее находившаяся в частной собственности собственность превращается в публичную собственность, и акции существующих частных акционеров становятся по цене публичной торговли.

Андеррайтинг акций может также включать специальные положения о частной и государственной собственности на акции. Как правило, переход от частного к публичному — ключевой момент для частных инвесторов, чтобы заработать и получить ожидаемую прибыль. Частные акционеры могут удерживать свои акции на открытом рынке или продать их часть или все с целью получения прибыли.

Между тем, публичный рынок открывает огромную возможность для миллионов инвесторов купить акции компании и внести капитал в акционерный капитал компании.Общественность — это любой индивидуальный или институциональный инвестор, который заинтересован в инвестировании в компанию.

В целом количество акций, которые продает компания, и цена, по которой продаются акции, являются факторами, определяющими стоимость акционерного капитала компании. Акционерный капитал по-прежнему представляет собой акции, принадлежащие инвесторам, как частные, так и государственные, но при IPO акционерный капитал значительно увеличивается за счет денежных средств от первичного выпуска.

Объяснение первичного публичного предложения (IPO)

История первичного публичного размещения акций (IPO)

Термин первичное публичное размещение акций (IPO) был модным словом на Уолл-стрит и среди инвесторов на протяжении десятилетий.Голландцам приписывают проведение первого современного IPO, предлагая широкой публике акции голландской Ост-Индской компании. С тех пор IPO использовались компаниями как способ привлечения капитала от государственных инвесторов путем выпуска государственных акций.

На протяжении многих лет IPO были известны как повышательными, так и понижательными тенденциями в области эмиссии. В отдельных секторах также наблюдаются как повышательные, так и понижательные тенденции в выпуске из-за инноваций и различных других экономических факторов. На пике бума доткомов число технологических IPO увеличилось, поскольку стартапы без доходов устремились к листингу на фондовом рынке.

В результате финансового кризиса 2008 г. было проведено наименьшее количество IPO. После рецессии, последовавшей за финансовым кризисом 2008 года, IPO прекратились, и в течение нескольких лет после этого новые листинги были редкостью. В последнее время большая часть шума IPO переместилась в фокус так называемых единорогов; начинающие компании, которые достигли частной оценки более 1 миллиарда долларов. Инвесторы и СМИ активно спекулируют на этих компаниях и их решении выйти на биржу через IPO или остаться частными.

Андеррайтеры и процесс первичного публичного предложения (IPO)

IPO полностью состоит из двух частей. Первый — это предпродажная фаза предложения, а вторая — собственно первичное публичное размещение. Когда компания заинтересована в IPO, она будет рекламировать андеррайтеров, запрашивая частные заявки, или также может сделать публичное заявление, чтобы вызвать интерес.

Андеррайтеры руководят процессом IPO и выбираются компанией. Компания может выбрать одного или нескольких андеррайтеров для совместного управления различными частями процесса IPO.Андеррайтеры участвуют во всех аспектах комплексной проверки IPO, подготовки документов, подачи, маркетинга и выпуска.

Шаги к IPO включают следующее:

- Андеррайтеры представляют предложения и оценки, обсуждая свои услуги, лучший тип ценных бумаг для выпуска, цену предложения, количество акций и предполагаемые сроки рыночного размещения.

- Компания выбирает своих андеррайтеров и официально соглашается на условия андеррайтинга посредством андеррайтингового соглашения.

- команд IPO сформированы в составе андеррайтеров, юристов, сертифицированных бухгалтеров (CPA) и экспертов Комиссии по ценным бумагам и биржам (SEC).

- Информация о компании собрана для необходимой документации IPO.

а. Заявление о регистрации S-1 является основным документом для подачи заявки на IPO. Он состоит из двух частей: проспекта эмиссии и частной регистрационной информации. S-1 включает предварительную информацию о предполагаемой дате подачи. Он будет часто пересматриваться на протяжении всего процесса подготовки к IPO.Включенный проспект также постоянно пересматривается. - Маркетинговые материалы созданы для предпродажной подготовки нового выпуска акций.

а. Андеррайтеры и руководители размещают на рынке выпуск акций, чтобы оценить спрос и установить окончательную цену размещения. Андеррайтеры могут вносить изменения в свой финансовый анализ на протяжении всего маркетингового процесса. Это может включать изменение цены IPO или даты выпуска по своему усмотрению.

г. Компании предпринимают необходимые шаги для выполнения определенных требований к публичному размещению акций.Компании должны соблюдать как требования к листингу на биржах, так и требования Комиссии по ценным бумагам и биржам для публичных компаний. - Сформировать совет директоров.

- Обеспечьте процессы ежеквартального предоставления проверяемой финансовой и бухгалтерской информации.

- Компания выпускает свои акции в день IPO.

а. Капитал от первичной эмиссии акционерам получен в виде денежных средств и отражен как собственный капитал в балансе. Впоследствии балансовая стоимость акций становится полностью зависимой от оценки собственного капитала компании на акцию. - Могут быть введены некоторые положения после IPO.

а. Андеррайтеры могут иметь определенные временные рамки для покупки дополнительного количества акций после даты первичного публичного предложения (IPO).

г. У некоторых инвесторов могут быть периоды затишья.

Преимущества первичного публичного предложения (IPO) для корпоративных финансов

Основная цель IPO — привлечь капитал для бизнеса. Он также может иметь другие преимущества.

- Компания получает доступ к инвестициям от всей инвестиционной общественности для привлечения капитала.

- Облегчает сделки по приобретению (конверсия акций). Также может быть проще установить стоимость объекта приобретения, если у него есть публичные акции.

- Повышенная прозрачность, сопровождаемая обязательной ежеквартальной отчетностью, обычно может помочь компании получить более выгодные условия кредитного заимствования, чем частной компании.

- Публичная компания может привлечь дополнительные средства в будущем посредством вторичного размещения, поскольку она уже имеет доступ к публичным рынкам через IPO.

- Публичные компании могут привлекать и удерживать более качественный менеджмент и квалифицированных сотрудников за счет участия в ликвидных акциях (например, ESOP). Многие компании будут компенсировать руководству или другим сотрудникам компенсацию за акции при IPO.

- IPO могут дать компании более низкую стоимость капитала как в отношении собственного капитала, так и заемных средств.

- Повышение узнаваемости, престижа и общественного имиджа компании, что может способствовать продажам и прибыли компании.

Первоначальное публичное размещение акций (IPO): недостатки и альтернативы

Компании могут столкнуться с рядом недостатков при выходе на биржу и, возможно, выбрать альтернативные стратегии.Некоторые из основных недостатков включают следующее:

- IPO стоит дорого, а расходы на содержание публичной компании являются постоянными и обычно не связаны с другими расходами на ведение бизнеса.

- Компания должна раскрывать финансовую, бухгалтерскую, налоговую и другую коммерческую информацию. Во время такого раскрытия информации ему, возможно, придется публично раскрыть секреты и методы ведения бизнеса, которые могут помочь конкурентам.

- Возникают значительные юридические, бухгалтерские и маркетинговые расходы, многие из которых являются текущими.

- От руководства требуется больше времени, усилий и внимания для составления отчетов.

- Риск того, что необходимое финансирование не будет привлечено, если рынок не примет цену IPO.

- Потеря контроля и более серьезные агентские проблемы из-за новых акционеров, которые получают право голоса и могут эффективно контролировать решения компании через совет директоров.

- Существует повышенный риск возникновения юридических или нормативных проблем, таких как коллективные иски по частным ценным бумагам и действия акционеров.

- Колебания цены акций компании могут отвлекать руководство, что может быть компенсировано и оценено на основе показателей акций, а не реальных финансовых результатов.

- Стратегии, используемые для завышения стоимости акций публичной компании, такие как использование чрезмерного долга для обратного выкупа акций, могут повысить риск и нестабильность в фирме.

- Жесткое руководство и управление со стороны совета директоров могут затруднить удержание хороших менеджеров, готовых идти на риск.

Доступность публичных акций требует значительных усилий, затрат и рисков, которые компания может решить не брать на себя. Оставаться приватным — это всегда вариант. Вместо того, чтобы выходить на биржу, компании могут также запрашивать заявки на выкуп. Кроме того, компании могут изучить некоторые альтернативы.

Прямой листинг

Прямой листинг — это когда IPO проводится без андеррайтеров. При прямом листинге процесс андеррайтинга пропускается, что означает, что эмитент имеет больший риск, если предложение не будет успешным, но эмитенты также могут получить выгоду от более высокой цены акций.Прямое предложение обычно возможно только для компании с известным брендом и привлекательным бизнесом.

Голландский аукцион

На голландском аукционе цена IPO не установлена. Потенциальные покупатели могут делать ставки за акции, которые они хотят, и за ту цену, которую они готовы заплатить. Затем участникам торгов, которые были готовы заплатить самую высокую цену, распределяются доступные акции. В 2004 году Alphabet (GOOG) провела IPO через голландский аукцион. Другие компании, такие как Interactive Brokers Group (IBKR), Morningstar (MORN) и The Boston Beer Company (SAM), также проводили голландские аукционы по продаже своих акций, а не традиционное IPO.

Инвестирование в первичное публичное размещение акций (IPO)

Когда компания решает привлечь деньги через IPO, только после тщательного рассмотрения и анализа эта конкретная стратегия выхода максимизирует прибыль ранних инвесторов и привлечет наибольший капитал для бизнеса. Следовательно, когда будет принято решение об IPO, перспективы будущего роста, вероятно, будут высокими, и многие государственные инвесторы выстроятся в очередь, чтобы впервые получить в свои руки некоторые акции.IPO обычно получают скидку для обеспечения продаж, что делает их еще более привлекательными, особенно когда они привлекают много покупателей в результате первичного выпуска.

Первоначально цена IPO обычно устанавливается андеррайтерами в ходе их премаркетингового процесса. По сути, цена IPO основана на оценке компании с использованием фундаментальных методов. Чаще всего используется метод дисконтирования денежных потоков, который представляет собой чистую приведенную стоимость ожидаемых будущих денежных потоков компании.

Андеррайтеры и заинтересованные инвесторы рассматривают эту стоимость в расчете на акцию. Другие методы, которые могут использоваться для установления цены, включают стоимость капитала, стоимость предприятия, сопоставимые корректировки фирмы и многое другое. Андеррайтеры действительно учитывают спрос, но они также обычно снижают цену, чтобы обеспечить успех в день IPO.

Анализировать основы и технические характеристики IPO может быть довольно сложно. Инвесторы будут следить за заголовками новостей, но основным источником информации должен быть проспект эмиссии, который будет доступен, как только компания подаст регистрацию S-1.Проспект эмиссии содержит много полезной информации. Инвесторам следует уделять особое внимание руководству и их комментариям, а также качеству андеррайтеров и специфике сделки. Успешные IPO обычно поддерживаются крупными инвестиционными банками, способными хорошо продвигать новый выпуск.

В целом путь к IPO очень долгий. Таким образом, заинтересованные общественные инвесторы могут следить за новыми заголовками и другой информацией, чтобы помочь им дополнить свою оценку лучшей и потенциальной цены предложения.

Предварительный маркетинг обычно включает спрос со стороны крупных частных аккредитованных инвесторов и институциональных инвесторов, которые сильно влияют на торги IPO в день его открытия. Инвесторы из числа общественности не участвуют до последнего дня размещения. Все инвесторы могут участвовать, но индивидуальные инвесторы должны иметь доступ к торгам. Наиболее распространенный способ получения акций индивидуальным инвестором — это открыть счет на брокерской платформе, которая сама получила распределение и желает поделиться ею со своими клиентами.

Крупнейшие IPO

- Alibaba Group (BABA) в 2014 году привлекла 25 миллиардов долларов

- Группа Softbank (SFTBF) в 2018 году привлекла 23,5 миллиарда долларов

- Американская страховая группа (AIG) в 2006 году привлекла 20,5 миллиардов долларов

- VISA (V) в 2008 г. с привлечением 19,7 млрд долларов

- General Motors (GM) в 2010 году привлекла 18,15 млрд долларов

- Facebook (FB) в 2012 году привлек 16,01 миллиарда долларов

Проведение первичного публичного предложения (IPO)

Есть несколько факторов, которые могут повлиять на доходность IPO, за которым часто внимательно следят инвесторы.Некоторые IPO могут быть чрезмерно разрекламированы инвестиционными банками, что может привести к первоначальным потерям. Тем не менее, большинство IPO, как известно, приносят прибыль в краткосрочной торговле, когда они становятся достоянием общественности. Есть несколько ключевых факторов, влияющих на эффективность IPO.

Блокировка

Если вы посмотрите на графики после многих IPO, вы заметите, что через несколько месяцев акции резко падают. Часто это происходит из-за истечения срока блокировки. Когда компания становится публичной, андеррайтеры заставляют инсайдеров компании, таких как должностные лица и сотрудники, подписывать соглашение о блокировке.

Соглашения о блокировке представляют собой юридически обязательные контракты между андеррайтерами и инсайдерами компании, запрещающие им продавать какие-либо акции в течение определенного периода времени. Срок может варьироваться от трех до 24 месяцев. Девяносто дней — это минимальный период, указанный в Правиле 144 (закон Комиссии по ценным бумагам и биржам), но блокировка, указанная андеррайтерами, может длиться намного дольше. Проблема в том, что по истечении срока блокировки всем инсайдерам разрешается продавать свои акции. Результатом является наплыв людей, пытающихся продать свои акции, чтобы получить прибыль.Это избыточное предложение может оказать серьезное понижательное давление на цену акций.

Периоды ожидания

Некоторые инвестиционные банки включают периоды ожидания в условия предложения. При этом некоторые акции откладываются для покупки по истечении определенного периода времени. Цена может вырасти, если это размещение будет куплено андеррайтерами, и снизиться, если нет.

Переворот

Флиппинг — это практика перепродажи акций IPO в первые несколько дней для получения быстрой прибыли.Это обычное явление, когда акция обесценивается и взлетает в первый день торгов.

Отслеживание запасов

Тесно связано с традиционным IPO, когда существующая компания выделяет часть бизнеса как отдельную организацию, создавая отслеживающие акции. Обоснование выделения дочерних компаний и создания отслеживающих запасов состоит в том, что в некоторых случаях отдельные подразделения компании могут стоить больше по отдельности, чем в целом. Например, если у подразделения есть высокий потенциал роста, но большие текущие убытки внутри медленно растущей компании, возможно, стоит выделить его и сохранить материнскую компанию в качестве крупного акционера, а затем позволить ей привлечь дополнительный капитал в результате IPO.

С точки зрения инвестора, это могут быть интересные возможности IPO. В общем, выделение существующей компании предоставляет инвесторам много информации о материнской компании и ее доле в отделенной компании. Больше информации, доступной для потенциальных инвесторов, обычно лучше, чем меньше, и поэтому опытные инвесторы могут найти хорошие возможности в этом типе сценария. Выделения обычно могут испытывать меньшую первоначальную волатильность, потому что инвесторы более осведомлены.

IPO в долгосрочной перспективе

IPO известны нестабильной доходностью в день открытия, что может привлечь инвесторов, желающих получить выгоду от соответствующих скидок. В долгосрочной перспективе цена IPO установится на стабильном уровне, за которым могут следовать традиционные показатели цены акций, такие как скользящие средние. Инвесторы, которым нравится возможность IPO, но, возможно, не хотят брать на себя индивидуальный фондовый риск, могут обратить внимание на управляемые фонды, ориентированные на вселенные IPO.

Часто задаваемые вопросы

Какова цель первичного публичного предложения (IPO)?

IPO — это, по сути, метод сбора средств, используемый крупными компаниями, когда компания впервые продает свои акции населению.После IPO акции компании торгуются на фондовой бирже. Некоторые из основных мотивов проведения IPO включают: привлечение капитала от продажи акций, предоставление ликвидности основателям компании и ранним инвесторам, а также использование более высокой оценки.

Может ли кто-нибудь инвестировать в IPO?

Зачастую на новое IPO будет больше спроса, чем предложения. По этой причине нет гарантии, что все инвесторы, заинтересованные в IPO, смогут приобрести акции.Те, кто заинтересован в участии в IPO, могут сделать это через свою брокерскую фирму, хотя доступ к IPO иногда может быть ограничен для более крупных клиентов фирмы. Другой вариант — инвестировать через паевой инвестиционный фонд или другой инвестиционный механизм, ориентированный на IPO.

Хорошо ли покупать акции IPO?

IPO, как правило, привлекают много внимания средств массовой информации, некоторые из которых намеренно поощряются выходом компании на биржу. Вообще говоря, IPO популярны среди инвесторов, потому что они, как правило, вызывают волатильные колебания цен в день IPO и вскоре после него.Иногда это может принести большую прибыль, но может также привести к большим потерям. В конечном итоге инвесторы должны оценивать каждое IPO в соответствии с проспектом публичного размещения компании, а также с их индивидуальным финансовым положением и толерантностью к риску.

Влияние публичного предложения на цену акций | Финансы

Автор: Эрик Банк, MBA, MS Finance | Рецензент: Райан Кокерхэм, CISI по рынкам капитала и корпоративным финансам | Обновлено 28 января 2019 г.

Открытое размещение — это продажа корпорацией акций населению.Влияние публичного предложения на цену акций зависит от того, являются ли дополнительные акции вновь созданными или уже существующими частными акциями, принадлежащими инсайдерам компании. Вновь созданные акции обычно наносят ущерб ценам на акции, но это не всегда верно.

Совет

Влияние публичного предложения на цену акций в конечном итоге будет определяться конкретным типом предлагаемых акций. Например, если акции создаются заново, это может привести к размыванию цены акций и снижению доходности на акцию.

Что такое разводное предложение

Акции представляют собой частичную собственность компании. Чем больше у вас акций, тем больше доля вашей компании. Как владелец, вы имеете право голосовать на корпоративных собраниях и участвовать в росте компании за счет дивидендов и более высоких цен на акции. Одним из показателей стоимости акций является прибыль на акцию (EPS), которая представляет собой годовую прибыль корпорации, деленную на количество акций.

Деньги, полученные в результате публичного предложения, не являются прибылью.Разбавление происходит, когда публике предлагаются новые акции, потому что прибыль должна быть разделена между большим количеством акций. Таким образом, разбавление снижает коэффициент прибыли на акцию и снижает внутреннюю стоимость каждой акции. Обратное значение прибыли на акцию известно как соотношение цена / прибыль или P / E. При прочих равных условиях разводняющее предложение снижает прибыль на акцию, поэтому цена должна падать, чтобы поддерживать тот же коэффициент P / E.

Пример разводящего предложения

Предположим, что компания ранее выпустила 1 миллион акций и в этом году получила прибыль в размере 50 миллионов долларов.Таким образом, прибыль на акцию составляет 50 млн долларов на 1 млн или 50 долларов. Цена за акцию составляет 180 долларов перед новым размещением, когда компания выпускает 100 000 новых акций, создавая прибыль на акцию 45,45 долларов (50 млн долларов / 1,1 млн). Соотношение цена / прибыль до продажи составляет 180 долларов / 50 долларов, или 3,6. Чтобы поддерживать тот же коэффициент P / E после продажи, цена акции должна упасть до 163,62 доллара (то есть 3,6 x 45,45 доллара).

Изучение предложений без разводнения

Некоторые вторичные предложения являются неразводняющими, поскольку они не связаны с созданием новых акций.Часто, когда компания предлагает публичные акции впервые (первичное публичное предложение или IPO), корпоративные инсайдеры, такие как учредители, директора и венчурные капиталисты, не могут участвовать. Вместо этого они должны выждать определенное время, называемое периодом блокировки, прежде чем они смогут продать свои акции населению.

Вторичное размещение без разводнения происходит в конце периода блокировки, когда инсайдеры сразу обналичивают свои акции полностью. Никаких новых акций не создается, и не происходит разводнения прибыли на акцию.Следовательно, в связи с этим типом публичного размещения нет необходимости в изменении цены.

Предупреждение

Разводняющее предложение акций должно снизить цены при условии, что спрос останется неизменным. Однако это не всегда надежное предположение. Например, компания, известная как CRISPR Therapeutics A.G., увидела рост цен на акции на 17 процентов в день объявления о разводняющем вторичном размещении в январе 2018 года.

Это может быть связано только с увеличением спроса. Хотя причины не всегда очевидны, вполне возможно, что инвесторов воодушевило то, что CRISPR будет использовать выручку от продажи для развития компании и увеличения прибыли.

Что такое публичное размещение акций?

Что такое публичное размещение акций? Корпорации обычно предлагают свои акции общественности для привлечения капитала на фондовом рынке. 3 мин. Читать

1. Первичное публичное предложение

2. Важность публичного предложения

3. Подготовка первичного публичного предложения

4. Обязанности ведущего андеррайтера

5. Представление первичного публичного предложения

6. Завершение первичного публичного предложения

7. Период блокировки

Что такое публичное размещение акций? Корпорации обычно предлагают свои акции общественности, чтобы привлечь капитал на фондовом рынке.Люди, покупающие акции, становятся владельцами компании.

Первоначальное публичное размещение

Первичное публичное размещение акций (IPO) — это процесс, посредством которого владельцы корпорации продают свои акции инвесторам. Например, владельцы GregTech Corporation намерены продать четверть своей доли в компании. Чтобы найти рынок, они предлагают акции публике. Однако компания должна нанять андеррайтера, чтобы установить стоимость акций и составить меморандум с подробной информацией о корпорации для покупателей.После этого андеррайтер предлагает акции общественности через фондовый рынок.

Важность публичных предложений

Компании используют публичные предложения для привлечения капитала, жизненно важного ресурса для роста и расширения. Публичное предложение называется первичным публичным размещением, если компания проводит мероприятие впервые. Однако публичные предложения не ограничиваются акциями компании, поскольку облигации и другие типы ценных бумаг могут быть проданы посредством публичных предложений.

Подготовка первичного публичного предложения

Компании обычно тратят несколько лет и огромные суммы денег на подготовку к IPO.Компании нужна опытная команда менеджеров и совет директоров, которые понимают процесс вывода компаний на рынок. Корпорация также должна иметь эффективную систему бухгалтерского учета и финансовой отчетности.

Фирма, которая хочет провести IPO, должна иметь отличный потенциал роста и не менее 100 миллионов долларов годового дохода. Он должен нанять таких советников, как:

- Адвокаты.

- Компания по связям с инвесторами или связям с общественностью.

- Финансовый принтер.

Компании также нужны андеррайтеры или инвестиционные банки, которые займутся этим процессом, а также группа компаний, оказывающих финансовые услуги, чтобы помочь компании продать акции населению.

Обязанности ведущего страховщика

В обязанности ведущего андеррайтера при IPO могут входить:

- Создание графика IPO.

- Обеспечение должной осмотрительности.

- Подготовка заявления о регистрации, которое предоставит инвесторам важную информацию о предложении.

- Создание питча.

- Выявление потенциальных инвесторов.

- Определение подходящего рынка для листинга IPO (например, Нью-Йоркской фондовой биржи [NYSE] или NASDAQ).

Представление первичного публичного предложения

После того, как андеррайтер подает заявление о регистрации в Комиссию по ценным бумагам и биржам (SEC), компания обычно вносит несколько поправок. Когда SEC одобряет заявление, корпорация начинает продавать предложение через роуд-шоу.Команда высшего руководства проведет презентации в крупных городах США, а иногда и в Европе и Азии.

Андеррайтер использует роуд-шоу для измерения интереса инвесторов к IPO. После оценки интереса инвесторов компания может определить количество выпускаемых акций и их стоимость. Если во время роуд-шоу стоимость акций повышается, значит, сделка привлекает внимание инвесторов.

Завершение первичного публичного предложения

После завершения роуд-шоу фирма определит стоимость сделки.Ценообразование будет окончательно определено на обычно напряженном заседании, которое состоится вечером перед запуском IPO. Напряжение обычно возникает из-за желания высшего руководства компании получить высокую цену и настойчивого требования инвестиционных банкиров о справедливой цене, которая будет выгодна инвесторам. В день IPO топ-менеджеры будут очень загружены. Они могут давать несколько интервью средствам массовой информации и открывать или закрывать рынки символическим звонком в колокол на Нью-Йоркской фондовой бирже.

Однако IPO — это лишь начало длительного процесса.Далее компания должна:

- Реализовать бизнес-план.

- Борьба с соперниками.

- Продолжайте поддерживать свой рост.

Государственным корпорациям нужна сильная команда менеджеров, чтобы продолжать работу на таком высоком уровне.

Период блокировки

Во время IPO физическим лицам, которые владели акциями компании, когда она была частной, не будет разрешено продавать свои акции в течение 90–180 дней или на период блокировки. Период блокировки каждой компании — это период времени, согласованный заинтересованными сторонами при распределении акций перед IPO.Целью периода блокировки является предотвращение падения курса акций из-за инсайдерской торговли. Цена начнет падать, как только инсайдеры и крупные инвесторы начнут избавляться от своих акций после этого периода.

Если вам нужна дополнительная информация о том, что такое публичное размещение акций, вы можете опубликовать свою юридическую потребность на торговой площадке UpCounsel. UpCounsel принимает на свой сайт только 5% лучших юристов. Юристы UpCounsel являются выпускниками юридических школ, таких как Harvard Law и Yale Law, и имеют в среднем 14 лет юридического опыта, включая работу с такими компаниями, как Google, Menlo Ventures и Airbnb, или от их имени.

Что такое первичное публичное предложение (IPO)?

IPO или первичное публичное размещение — это процесс, в котором участвует частная компания, поскольку она впервые предлагает акции инвесторам. Когда компания выходит на IPO, мы часто говорим, что она «становится публичной».

Изучите все тонкости процесса IPO, что компания должна делать при подготовке к публичному размещению и что IPO означает для индивидуальных инвесторов.

Определение и примеры первичного публичного предложения (IPO)

Когда компания желает перейти из частной собственности в государственную, она проводит IPO.

Процесс IPO позволяет компании привлекать деньги для финансирования операций, стимулирования роста и погашения долга. IPO также дает компаниям возможность расплатиться с инвесторами, которые имеют возможность продать свои частные акции на IPO. Вообще говоря, частная компания со значительным потенциалом роста рассмотрит возможность выхода на биржу, в первую очередь по причинам, упомянутым ранее. Во многих отношениях это логичный и ожидаемый следующий шаг для успешного стартапа.

Одним из наиболее ярких недавних примеров выхода компании на биржу является история Airbnb, которая стала публичной зимой 2020 года.Проспект IPO Airbnb будет служить руководством для следующих разделов, в которых подробно описывается, как функционирует IPO и что значат недавние публичные компании для индивидуальных инвесторов.

Как работает IPO

Чтобы стать публичной, частная компания должна зарегистрировать свое IPO в Комиссии по ценным бумагам и биржам США (SEC). Компании обычно используют форму S-1 для регистрации в SEC. В этом S-1 вы найдете проспект IPO компании, в котором подробно излагаются детали процесса IPO.Это важный документ, который инвесторы должны прочитать при рассмотрении вопроса об инвестировании в новую публичную компанию.

Условия IPO и андеррайтеры

S-1 определяет условия IPO компании, уделяя особое внимание количеству акций, которые она будет выпускать для общественности.

Когда компания готовится к публичному размещению, она нанимает андеррайтеров. Это финансовые учреждения, которые получают акции IPO перед их распространением среди населения. Компании выбирают ведущих андеррайтеров, которые помогают направлять процесс IPO и распределять акции.В случае с Airbnb в качестве ведущих андеррайтеров были выбраны Morgan Stanley и Goldman Sachs.

История, история, текущее состояние и риски

Компании используют свои проспекты для продажи потенциальных инвесторов на IPO.

Таким образом, компания «танцует» в проспекте IPO — трубит в свой гудок и дает прямую оценку проблем, с которыми она сталкивается, и того, что может пойти не так.

Большинство форм S-1 похожи на формы Airbnb, которые начинаются с обзора истории компании и того, как она стала жизнеспособной силой в своей отрасли.Отсюда он описывает климат, в котором работает компания перед IPO, а также конкретные финансовые показатели.

Форма S-1 часто знаменует собой первый раз, когда инвесторы могут увидеть подробную информацию о доходах, прибыли и расходах частной компании.

Вот пример того, как это выглядит в сводке проспекта Airbnb:

В начале 2020 года, когда COVID-19 помешал путешествию по миру, бизнес Airbnb значительно упал. Но в течение двух месяцев наша бизнес-модель начала восстанавливаться даже при ограниченных международных поездках, демонстрируя свою устойчивость … Мы считаем, что границы между путешествием и жизнью стираются, а глобальная пандемия увеличила возможность жить где угодно.Наша платформа оказалась пригодной для использования в этих новых способах путешествий…

С момента основания мы переживаем стремительный рост. В 2019 году мы сгенерировали валовую стоимость бронирования («GBV») в размере 38,0 млрд долларов США, что представляет собой рост на 29% с 29,4 млрд долларов США в 2018 году, и выручку в размере 4,8 млрд долларов США, что представляет собой рост на 32% с 3,7 млрд долларов США в 2018 году. 30 сентября 2020 года на наш бизнес существенно повлияла глобальная пандемия COVID-19, когда ГН составила 18,0 млрд долларов США, что на 39% меньше по сравнению с прошлым годом, а выручка составила 2 доллара США.5 миллиардов, что на 32% меньше, чем годом ранее.

Это резюме — отличный взгляд на то, что компания должна раскрыть в своем S-1. Конечно, COVID-19 стал риском для большинства компаний, особенно для Airbnb, учитывая, что это часть туристической индустрии.

Как компания будет использовать выручку от IPO?

S-1 также включает подробную информацию о том, как компания планирует распределять акции среди инвесторов, а также о том, как компания намеревается использовать капитал, который она получает после выхода на биржу.

Вот часть описания Airbnb того, как он намеревался использовать доходы от IPO:

В настоящее время мы намерены использовать чистую выручку от этого предложения для общих корпоративных целей, включая оборотный капитал, операционные расходы и капитальные затраты.Мы также можем использовать часть чистой выручки для приобретения или инвестирования в предприятия, продукты, предложения и технологии, хотя в настоящее время у нас нет соглашений или обязательств в отношении каких-либо существенных приобретений или инвестиций.

Оттуда компания предоставляет подробные сведения о своей бизнес-модели, рисках, с которыми она сталкивается, и всех ключевых показателях, которые она использует для оценки своей эффективности. S-1 дает потенциальным инвесторам возможность по-настоящему заглянуть под капот частной компании, поскольку она предпринимает шаги для выхода на биржу.

Что IPO означает для экономики, потребителя и инвестора

Возможно, вы слышали фразу «рынок горячих IPO». Вообще говоря, это означает, что инвесторы получили компании, которые хорошо выходят на биржу. Это может побудить другие частные компании сделать решительный шаг к публичному открытию. Это также может указывать на потенциально сильную экономику, если значительная часть частных компаний преуспевает достаточно хорошо, чтобы повысить аппетит инвесторов к риску.

Когда IPO проходит хорошо, его часто называют «горячим IPO».«Это означает, что спрос на акции опережает предложение, что делает IPO более привлекательным и, следовательно, повышает цену первоначального размещения. Андеррайтеры обычно откладывают эти акции для своих наиболее ценных и состоятельных клиентов.