Дадут ли кредит если есть кредит в другом банке: Дадут ли кредит если есть кредит в другом банке: как, где можно взять – Дадут ли кредит, если есть непогашенные кредиты

Дадут ли кредит если есть кредит в других банках

XXI век можно по праву назвать веком одолженной жизни.

Человек, который никогда не имел кредитов и не собирается их брать в дальнейшем скорее исключение, чем правило. Можно много говорить о том, что наличие кредитных обязательств портит нервную систему, но все-таки без них не обойтись в наше время бесконечного ускорения.

Реалии жизни таковы, что машина давно стала необходимым средством передвижения, без бытовой техники не обойтись, а покупка квартиры в ипотеку гораздо выгоднее чем снимать жилье. И все это нужно было еще вчера. Вот и обращаемся мы вновь и вновь к финансовым организациям, чтобы взять кредит (иногда вернуть деньги сразу не получается и, впоследствии, возникает вопрос о том, как исправить кредитную историю).

Имея потребительские или другие непогашенные займы, многие задаются вопросом, дадут ли им разрешение на ипотеку.

Чтобы разъяснить этот вопрос стоит пояснить, что ипотека это тот же кредит, только сумма покрупнее. Поэтому встает вопрос не о количестве займов, а о достойном уровне доходов, который позволит за них рассчитаться.

Дадут ли кредит если есть кредиты в других банках

Реально ли взять кредит имея другой непогашенный кредит? Нужно ли обращаться в другой банк или в тот же самый? Как нужно отвечать на вопросы работников банка? Говорить правду или утаивать ее для положительного решения? Эти и многие другие интересуют заемщиков. Постараемся разъяснить все спорные и непонятные моменты.

На положительное решение банка о выдаче вам еще одного кредита влияют два основных фактора:

- Размер официального дохода;

- Кредитная история.

Что касается первого пункта – распространенная банковская практика позволяет беспрепятственно получить любое количество кредитов, если общая сумма по их ежемесячному погашению не превышает 40% от дохода заемщика. Бывают исключения, когда эта сумма увеличивается до 50% и даже более.

Равноценно важной является и кредитная история. Порой получить дополнительный займ с хорошей кредитной историей быстрее и легче чем с полным ее отсутствием. Соответственно недобросовестный подход к предыдущим кредитам может дать повод к отказу.

Отвечая на вопросы банковских служащих советуем быть предельно открытыми и честными, потому что утаить информацию о своем кредитном прошлом на сегодняшний день не представляется возможным. Общая банковская база данных позволит в течение нескольких минут узнать все о кредитном прошлом заемщика и просрочке платежей.

Удобнее всего обслуживаться в банках где вы имеете зарплатные карты. В таком банке вам охотнее и быстрее пойдут на встречу. Если у заемщика уже есть займ в этом банке, не стоит думать, что банк откажет в еще одном займе. Если взаимоотношения с банком не омрачены просроченными платежами, то вам наверняка оформят и второй кредит.

При наличии нескольких уже погашенных займов банки будут с удовольствием сотрудничать с вами. Ведь ваша репутация будет говорить сама за себя.

Кредит в Сбербанке если есть кредит в Сбербанке дают ли

Сбербанк легко и с удовольствием идет на встречу своим клиентам по любым вопросам, в том числе и по вопросам кредитования, даже вторичного. В зависимости от целей заемщика, Сбербанк может предложить, как потребительский займ, так и реструктуризация выданного ранее займа.

Предлагаем ознакомиться с самыми распространенными причинами отказа в выдаче вторичного кредита:

- Плохая кредитная история, были просроченные платежи;

- Информация, которую вы предоставили банку не подтвердилась, а точнее была ложной;

- Ваш доход не рассчитан на такие расходы.

При наличии одного или нескольких из этих пунктов советуем подстраховать себя перед походом в банк следующим образом:

- Возьмите справку о заработной плате и хоть многие банки работают на доверии, без ее предоставления, все же доказательство ваших доходов не станет лишним;

- Привлеките поручителей, которые смогут поддержать вас и увеличить ваши шансы на одобрение;

- Подумайте о возможном залоге имущества или авто;

- Укажите в анкете имущество, которым владеете лично, не забудьте сказать и о дополнительных доходах, на размер займа это не повлияет, но шансы увеличит.

При надлежащем подходе к вопросу параллельного кредитования можно смело рассчитывать на положительный исход дела.

Дадут ли ипотеку если есть действующие потребительские кредиты

Приобретая квартиру в ипотеку было бы замечательно не иметь других кредитных обязательств, но в жизни редко случаются идеальные обстоятельства.

Что делать если у заемщика уже есть действующие кредиты? Во-первых, не отчаиваться – наличие других займов не говорит о том, что ипотеку вы взять не можете. Во-вторых, попробовать самостоятельно рассчитать шансы на одобрение ипотечного займа. Для этого проанализируйте вашу текущую ситуацию.

Вспомните свою кредитную историю. Насколько она безупречна? При систематичных договорных нарушениях по погашению кредитных задолженностей положительного решения вам не видать.

Оцените свою финансовую ситуацию. Сможете ли вы выплачивать ежемесячно взносы. При этом не рассчитывайте свой бюджет впритык. Банк обычно делит ваши доходы поровну – одна половина на погашение займов, другая на жизнь.

В согласовании ипотечного займа важны также и неосновные доходы, доходы второго супруга. Важно учитывать количество иждивенцев – детей. Ведь на их содержание уходит немало средств.

Подумайте, смогут ли вас поддерживать близкие родственники, при возникновении проблем с оплатой взноса. Это тоже весьма важно для банка.

Предупреждаем что, имея в наличии три и более займа, даже с хорошей историей и финансовой возможностью, вам могут отказать. Поэтому советуем рефинансировать, объединить эти займы в один, что позволит не только уменьшить суету вокруг нескольких платежей, но и выиграть на процентной ставке.

Если есть долг у судебных приставов дадут ли кредит

Имея длительную задолженность перед банком, которая уже передана судебным приставам, получить новый займ в банке не получится.

Для получения нового займа потребуется, как минимум погасить текущую задолженность полностью рассчитавшись с судебными приставами, как максимум исправить кредитную историю.

Что же делать в такой ситуации? Как взять займ при наличии долга у судебных приставов? И как впоследствии исправить свою кредитную историю?

На все три вопроса ответ один – микрофинансовые внебанковские учреждения вам в помощь. Большинство из них закрывают глаза на наличие испорченной кредитной истории. И хоть суммы они дают не большие, но получить их реально. За счет такого вида кредитования можно не только справится со сложной финансовой ситуацией в жизни, но и улучшить свою кредитную историю.

Наличие нескольких взятых и вовремя погашенных займов покажут, что ситуация выравнивается и вы стали более добросовестным плательщиком.

И не забудьте погасить долг перед судебными приставами.

Дадут ли кредит если была судимость

Как относятся банки к заемщикам с пятном на репутации? Возможно, ли получить займ с судимостью?

При судимости можно рассчитывать на одобрение банка в том случае если:

- Судимость полностью погашена;

- Срок отбывался за нетяжкие преступления;

- Судимость была не за мошенничество и прочие финансовые махинации;

- Если судимость была одна и срок ее давности 5-7 лет, судимостей было две со сроком давности 10-15 лет (при трех и более – гарантированный отказ).

При непогашенной судимости кредит получить невозможно.

Банковская система безопасности на сегодняшний день имеет доступ к базам МВД и проводит проверку по клиентам, обратившимся за кредитами. Поэтому рекомендуется при заполнении анкеты указывать наличие судимостей. Если банковские служащие выявят обман, при указании личных данных, вам гарантированно откажут.

Поэтому говорите правду и при отказе в одном банке не бойтесь идти в другой. Особенно лояльно относятся к клиентам молодые банки, они работают даже с теми заемщиками, которым везде отказали.

Желаем всегда положительных решений!

Быстрая форма заявки

Заполни заявку сейчас и получи деньги через 30 минут

Если у Вас есть вопросы, проконсультируйтесь у юриста

Задать свой вопрос можно в форму ниже, в окошко онлайн-консультанта справа внизу экрана или позвоните по номерам (круглосуточно и без выходных):

5 способов взять кредит, если есть кредиты с просрочками в 2020 году?

Сейчас все больше клиентов задаются вопросом, в каком банке дадут кредит, если есть просрочки. Ведь, как известно, даже небольшой просроченный платеж может привести к ухудшению вашей кредитной истории, а с испорченной КИ получить одобрение в займе практически невозможно.

Почему приходят отказы от банков?

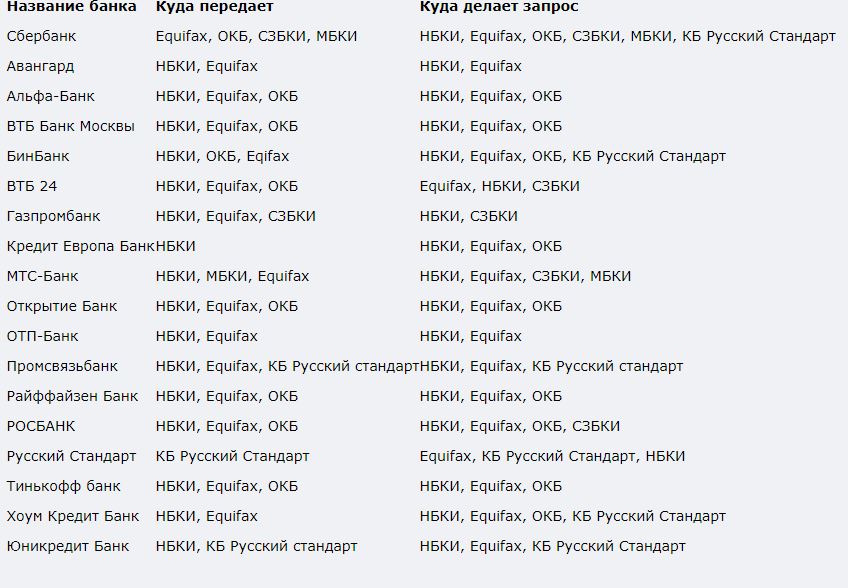

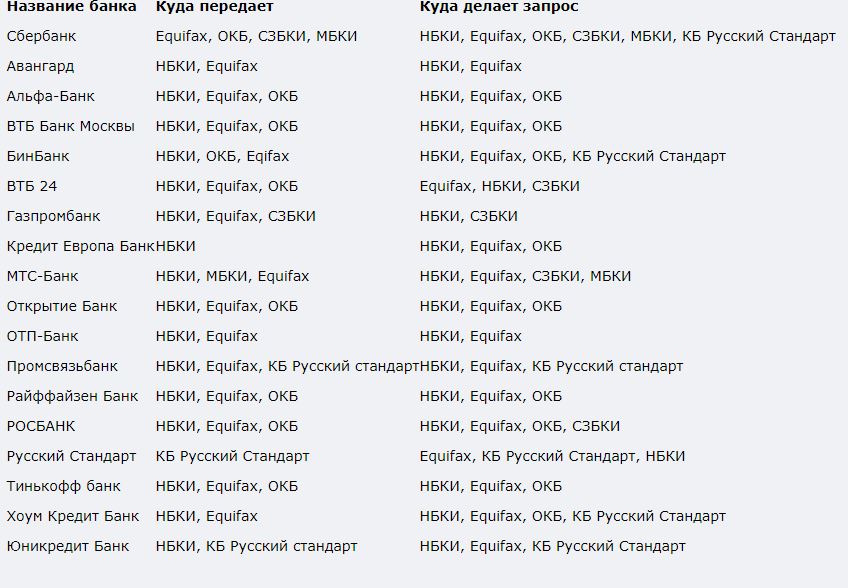

Зададим вопрос наоборот, в каком банке не получить кредит с просрочками? Дело в том, что абсолютно все данные о заемщиках попадают в Бюро Кредитных Историй, к которым имеется доступ большинство банковских компаний нашей страны. Если вы допускали просрочки, у вас есть неоплаченные долги, штрафы, судебные разбирательства – это все будет отображено в вашем досье.

Вы также можете сами проверить его, причем абсолютно бесплатно, инструкция дана здесь. Ниже представлена табличка с перечнем тех бюро, в которые нужно посылать свой запрос:

Когда вы заполняете заявку на получение кредита, банк обязательно вас проверяет, такая процедура называется скоринг. И если он видит в отчете информацию о просрочках, то банк понимает, что перед ним ненадежный клиент, который и ему может возвращать долги позже срока или вовсе не платит.

Итог очевиден – получение отказа, потому что банку невыгодно с вами работать. Но есть несколько способов решения этого вопроса.

Далее в этой статье:

Что делать, если есть просрочка?

Итак, если вы допустили небольшую задолженность, т.е. она открытая (непогашенная) и длится она не более 1 месяца, то в этом случае ситуация еще не так страшна, как кажется. Вы можете обратиться в отделение своего банка, где вы оформляли договор и написать заявление на реструктуризацию. Как это сделать – рассказываем здесь.

Вы можете оформить кредит наличными прямо сейчас, просто выберите банк:

Актуальные предложения:

Что это вам дает? Вы сможете отсрочить внесение следующих платежей, снизить % или же уменьшить взнос путем увеличения срока возврата. Как правило, если заемщик сам идет на контакт с компанией и не отказывается от своих обязательств, ему дают возможность перекредитоваться.

Оригинальные отзывы по этой теме мы собрали здесь, отзывы настоящих людей, много комментариев, стоит почитать.

Помните, что реструктуризация – это услуга, которую банк может одобрить или нет. Он не обязан предоставлять её вам, и обязать его это сделать можно только при обращении в суд.

Если банк отказывает вам в реструктуризации, то тогда для решения своих денежных проблем вам следует подыскать альтернативные варианты получения кредита с просрочками .

Пять способов взять кредит, если уже есть кредиты с просрочками

Если вышло так, что у вас возникли временные трудности, из-за которых вы не успели внести платежи по кредиту в срок и в полном объеме, из-за чего пошла просрочка, то рассчитывать на новый кредит будет достаточно трудно. Вы уже будете являться ненадежным клиентом, с которым мало кто захочет работать.

Новый заём вам не одобрят из-за того, что у вас закредитованнность. Рефинансирование не одобрят потому, что у вас есть просрочки, а такая услуга доступна только людям с положительной КИ.

Что же делать? Вот доступные варианты для заемщиков:

- Взять быстрый кредит без справок о доходах. Обычно их выдают более охотно, но с большими процентами. Такие предложения есть в Восточном Экспресс банке, Ренессанс Кредит, УБРиР, Альфа-Банке, где проценты достигают 30-50% годовых.

- Оформить стандартную кредитную карточку с небольшим кредитным лимитом. Такие есть у большинства современных российских банков, например Тинькофф или ВТБ 24, Русский Стандарт, Банк Москвы. Это также позволит очистить свою кредитную историю.

- Если просрочки небольшие, а кредит до сих пор не оплачен полностью, попробуйте рефинансирование. Тогда вам выдадут средства на закрытие старого кредита.

- Обратиться к кредитным брокерам. Они ищут подходящие для вас предложения, оформляют документы. Услуги платные.

- Искать помощи у частных лиц. Они помогут с кредитованием за определенный откат (это, как правило, от 5 до 20% от суммы задолженности). Будьте внимательны – не отправляете им никаких предоплат прежде, чем не получите деньги.

Возможно, эти статьи также будут вам интересны:

Возможно, вас поддержат и в других компаниях, особенно если вам нужна маленькая сумма, есть постоянные доходы и поручители. Если ваша КИ испорчена значительно, но у вас есть в собственности недвижимость или автотранспортное средство, то под их залог можно будет получить значительную сумму.

Можно ли получить с просроченными кредитами ипотеку или автокредит?

Очень часто случаются такие ситуации, когда люди по молодости набирали кредиты или микрозаймы и не оплачивали их. Суммы были сравнительно небольшими, поэтому со временем они либо выплачивались с задержками, либо про них забывали вовсе.

Затем, когда появляются семьи, дети, встает вопрос о приобретении машины и жилья. И вот здесь-то всплывают старые просроченные долги, из-за которых в банках вам будет приходить отказ. Причем отказывать будут даже в том случае, если у вас КИ хорошая, а у супруга – плохая, потому что он идет созаемщиком.

В данной ситуации нужно заранее заниматься улучшением вашей репутации. В кредитной истории нельзя что-то стереть, удалить, отредактировать, как это уверяют мошенники. Можно лишь брать новые кредиты, чтобы в КИ появлялись новые записи, которые вам положительно характеризуют.

Брать их можно в МФО или в торговых центров для совершения покупок в кредит. Также можно оформить программу “Кредитный доктор” от Совкомбанка. И только после того, как вы улучшите свою КИ, можно начинать пробовать подавать заявки на крупные суммы в банках.

Что делать, если все банки отказывают?

Кроме того, с большой вероятностью вам одобрят займ в микрофинансовых организациях, сокращенно МФО. Это небольшие частные компании, которые предлагают небольшие суммы на короткий срок (не более 1 месяц на возврат средств, можно продлить за определенную плату).

Выдают деньги практически всем, не спрашивая справок и не проверяя репутацию заемщика. Из условий – наличие гражданства России, возраст от 18 года, трудоустройство, наличие нескольких контактных телефонов.

Это может быть фирма Народная Казна, Деньга, Кубышка и др. Переплата будет значительной, зато в МФО не смотрят на репутацию. Проценты достаточно высокие – от 0,5 до 2% в день, прочесть о них можно здесь.

Получить денежные средства можно любым удобным для вас способом – наличными в офисе или на дому, на электронный кошелек, банковский счет и т.д. Большинство заемщиков выбирают получение микрозайма на карточку в режиме онлайн, это наиболее популярный вариант.

Есть некоторые микрофинансовые организации, которые привлекают новых клиентов тем, что первый займ выдают бесплатно, т.е. под 0%. Вы можете воспользоваться таким предложением, когда деньги нужны срочно:

| Наименование МФО | Сумма, рубли | Срок, дни |

| Kviku | До 100.000 | 365 |

| Platiza | До 30.000 | 30 |

| Смс-Финанс | До 30.000 | 30 |

| Монеза | До 30.000 | 30 |

| Екапуста | До 30.000 | 21 |

| Веббанкир | До 15.000 | 30 |

| ЕЗаем | До 15.000 | 10 |

| КредитПлюс | До 15.000 | 30 |

| ДоброЗайм | До 7000 | 7 |

О чем стоит помнить

Чего мы точно не советуем вам делать – это обращаться в различные сомнительные компании, которые развешивают свои объявления о помощи в получении кредита со 100%-ой гарантией. Её вам дать не сможет никто, т.к. каждое обращение человека в банк или МФО рассматривается индивидуально, и решение предсказать нельзя.

Все, чем вам помогут подобные люди или фирмы – это просто разошлют онлайн-заявки от вашего имени по десяткам банкам. И если придут отказы, то это еще больше усугубит вашу ситуацию, а деньги за услугу отдавать придется, пусть даже и

Могут ли банки дать кредит, если уже есть ипотека?

Банки готовы дать кредит, даже если у вас есть ипотека. Главное условие — это наличие средств погашать новый кредит.

В статье рассмотрим условия, при которых банки готовы выдать кредит клиенту с ипотекой. Также расскажем, что делать, если вам отказывают в выдаче займа.

Зависимость от дохода и расходов

Банки готовы одобрить кредит каждому человеку, но при условии, что после обязательных платежей у заёмщика остаётся необходимая сумма для погашения кредита.

Исходя из условий, предельная нагрузка не может превышать примерно 40% от дохода. Например: при зарплате в 40 000 р. нагрузка может быть в районе 16 000 р.

В расходы, кроме ипотеки, также могут быть учтены коммунальные платежи, оплата обучения и другие обязательные выплаты.

Эта сумма может меняться. При отличной кредитной истории банки готовы выдать деньги, даже если сумма выплат приблизится к общей сумме дохода.

Все дело в том, что клиенты чаще стали подавать заявки онлайн. Банки не требуют подтверждающих документов о доходе при выдаче потребительского кредита. Потенциальный заемщик может ввести любую сумму дохода – банк поверит на слово. Но все же будет ориентироваться на состояние кредитной истории. И если просрочек нет – заявка почти стопроцентно будет одобрена.

Ипотека это помеха?

Ипотека – это такой же кредит. Отличаются только сумма и срок кредитования. Потребительские кредиты выдаются, чаще всего, на срок от 3 месяцев до 5 лет. Минимальная сумма – от 1500 р. (если речь идет о покупке товара в магазине). Банки не ставят ограничение по количеству выданных займов на одного человека. Главное – чтобы клиент мог вовремя вносить платежи.

Ипотека может становиться реальной помехой только в том случае, если есть созаемщик или поручитель. Если ипотека оформлена на двух человек, нагрузка будет в полном объеме отображаться у каждого заемщика. Например, муж и жена Ивановы взяли ипотеку на 20 лет, ежемесячный платеж – 30 000 р. У обоих в кредитной истории будет отображаться нагрузка в полные 30 000 р, а не по 15 000 р. Это может стать помехой для взятия кредита. Несмотря на то, что фактически каждый из супругов вносит только по 15 000 р., банк будет видеть всю сумму на каждом из них.

Чтобы все-таки получить кредит с ипотекой, нужно иметь достаточный доход и хорошую кредитную историю. Банки могут одобрить заявку даже в том случае, если сумма платежей будет практически равна доходу. Только в том случае, если у заемщика идеальная кредитная история.

Даже с плохой кредитной историей есть шанс оформить кредит или ипотеку.

Как влияет кредитная история

Кредитная история имеет прямое влияние на то, одобрят ли кредит с ипотекой. В ней отображается и своевременность платежей, и общая долговая нагрузка. Если финансовое учреждение видит, что при зарплате в 35 000 р. вы платите по ипотеке 20 000 р. – вряд ли кредит будет одобрен. Но если зарплата будет уже 50 000 р. – вполне вероятно, что банк одобрит заявку.

Просрочки, даже старые, будут отрицательно влиять на кредитную историю. Например, 2 года назад вы допустили просрочку на 60 дней. Данные в отчете хранятся 10 лет. И все это время допущенный промах будет влиять на рейтинг клиента и снижать процент одобрения. Хотя информация и хранится за последние 10 лет, финансовые учреждения не смотрят так далеко. Обычно хватает последних 2–3 лет, чтобы понять, насколько добросовестно заемщик исполняет свои обязательства.

Проверить кредитную историю бесплатно может каждый гражданин. Любое бюро кредитных историй 2 раза в год по запросу обязаны предоставить отчет, без взимания платы.

Кому дадут кредит даже с ипотекой

Для того, чтобы получить кредит даже с ипотекой, нужно выполнить 2 условия:

- иметь достаточный постоянный доход;

- иметь хорошую кредитную историю.

Даже при высоком доходе плохой рейтинг сыграет против заемщика. И наоборот – при низком доходе даже идеальная кредитная история не поможет получить заем.

Пример. Иванов имеет постоянный доход 60 000 р. в месяц. Платеж по ипотеке – 15 000 р. Исходим из того, что платежи не могут превышать 40% от дохода. Максимальные платежи по обязательствам у Иванова могут составить 24 000 р. Он сможет взять займ с ежемесячными выплатами по 9000 р.

Суммы могут меняться в большую или меньшую сторону. Это зависит от внутренних условий банка, просрочек в кредитной истории, наличия детей или иждивенцев.

Важно помнить, что кредиты – основной источник дохода всех финансовых организаций. Из процентов, которые платит клиент, и складывается прибыль банка. В то же время, любой выданный займ – риск для банка. Он состоит в том, что заемщик может перестать выплачивать платежи, и банк останется ни с чем. Поэтому банковская организация тщательно взвешивает риски и принимает решение – давать или не давать займ.

Почему не дают кредит

По статистике, в 2019 году банки отказали почти 70% заемщиков в выдаче кредита. Кредитные организации тщательно проверяют каждого потенциального клиента. Говоря о потребительских займах, можно выделить причины отказов:

- плохая кредитная история – заемщик допускал просрочки в прошлом или имеет их сейчас. Кредитная история хранится 10 лет, и банк рассматривает ее в совокупности. Даже если с момента полного погашения просроченного кредита прошло уже несколько лет – он будет влиять на рейтинг;

- недостаточный уровень доходов. Кредитная организация может выдать займ только в том случае, если клиент сможет исправно платить по нему. Ипотека сразу отнимает значительную часть зарплаты, и нагружать человека еще больше, по мнению банков, нецелесообразно. Можно просто потерять деньги;

- завышенные требования клиента. Например, человек просит крупную сумму на короткий срок, и финансовое учреждение понимает, что возможности вернуть ее просто не будет.

статистика заявок по кредитам

статистика заявок по кредитам

Еще одной причиной может стать закрытый план по выдаче займов. Здесь играет роль человеческий фактор – менеджер уже выполнил свой план, и предлагает вам прийти в начале следующего месяца. Конечно, напрямую никто этого не скажет. Но если вы уверены, что с вашим рейтингом и доходом все в порядке – причина может быть именно в этом.

В 2020 году ожидается повышение количество одобренных заявок.

Рассмотрим, что делать, если вам отказали в выдаче займа. Сразу скажем, что это не настолько критично, как может показаться.

Что делать если кредит не дают

Нужно разобраться в том, что могло стать причиной. Основные причины, по которым банки отказывают в выдаче денег:

- предельная долговая нагрузка будет превышена после выдачи нового займа;

- испорчена кредитная история;

- нет стабильного дохода;

- клиент предоставляет противоречивые сведения о месте работы или зарплате.

Чтобы не вызвать подозрений у банка, подготовьтесь к подаче заявки. Оцените свои доходы и расходы, уточните номер рабочего телефона и полное название организации. Рассмотрим, что делать, если банк отказал в выдаче кредита.

Пойти в другой банк

Даже если один банк отказал – это не повод расстраиваться. Вы всегда можете обратиться в другую кредитную организацию. Разные банки применяют разную политику к своим клиентам. Важно помнить: финансовое учреждение охотно выдаст займ. Самое главное – трезво оценить свои силы. Вы должны быть уверены в том, что сможете выплачивать этот долг и не столкнетесь с негативными последствиями.

Намного больше шансов на одобрение вашей заявки в микрозаймах. Это небольшие суммы на небольшой срок. Если отдать долг вовремя, то проблем не будет.

Проверить свою кредитную историю

Отказ может быть связан с испорченной кредитной историей. Причины могут быть разные:

- есть небольшой долг по забытому займу;

- есть длительные просрочки.

Банки относительно лояльно относятся к просрочкам до 30 дней. Менее лояльно – до 60 и до 90 дней. Если же клиент допускал просрочки более 90 дней по своим кредитам – организация не захочет одобрять займ. Такой клиент будет считаться недобросовестным.

Выбрать другие условия

Банк может отказать в конкретной сумме. иногда бывает достаточно увеличить срок выплаты займа. Тогда ежемесячный платеж уменьшится, и нагрузка вместе с ипотекой перестанет быть критичной. Подумайте – возможно, вас устроит меньшая сумма, или же вы готовы взять кредит на больший срок. Лучше всего заранее проконсультироваться по этому вопросу с менеджером – он подскажет, как получить кредит даже при наличии ипотеки.

Ипотека, как факт, не мешает банкам выдавать новые займы. Главное – чтобы заемщик смог вовремя оплачивать кредит. Подтверждением этого могут стать высокая заработная плата и отсутствие просрочек за последние 2–3 года. Даже если одна финансовая организация вам отказала – смело обращайтесь в другую. Политика у всех банков разная.

Вам помогла эта статья? Поделитесь с другими!

Если есть просрочка по кредиту, дадут ли кредит в другом банке?

Здравствуйте. У меня к вам такой вопрос – если у меня есть просрочка по кредиту в банке А, то дадут ли кредит в другом банке – Б? Я так понимаю, что они могут не знать о кредитах, оформленных в разных местах?

Давид (Новосибирск)

Здравствуйте Давид!

В представленном вами вопросе есть ответ, основанный на теории, а есть – на практике. Они отличаются. Поэтому стоит рассмотреть оба случая. Если брать теоретическую составляющую, то наличие текущей просрочки – стоп-фактор при рассмотрении заявки. То есть ни один банк не одобрит выдачу займа, если человек не в состоянии исполнять активные обязательства. Наличие просрочки напрямую свидетельствует о недостаточной платежеспособности. Что заведомо делает выдаваемый кредит невозвратным. Такие активы на свой баланс не возьмет ни одна профильная коммерческая структура.

Относительно практики. Сведения о ранее выплаченных и действующих долгах банки получают из бюро кредитных историй (БКИ). Их в России более 10-ти. Со всеми одновременно никто не сотрудничает. Зачастую, один банк получает и передает информацию о клиентах по договорам с 2-4 БКИ. То есть существует вероятность, что новый банк попросту не получит сведений о вашей текущей просрочке. Соответственно, вероятность одобрения заявки в таком случае значительно увеличивается. Предугадать, где именно произойдет такой случай – невозможно. В связи с тем, что не все банки раскрывают полный перечень БКИ, с которыми сотрудничают. Поэтому вариант только один – рандомно выбирать кредитора и подавать заявку.

Отдельно выделим два важных нюанса. Во-первых, если более 3-4 разных банков вам отказали в выдаче кредита в связи с просрочкой, то дальнейшее обращение бессмысленно. Факты запроса денег в долг, а также причина негативного решения передаются в БКИ. Соответственно, после такого количества заявок информация о текущем нарушении графика начнет отображаться практически во всех профильных бюро. Во-вторых, если в процессе заполнения заявки банк требует указать информация о текущих долгах, то придется подавать достоверные сведения. Учитывая уже имеющуюся просрочку, сложности в погашении вновь оформляемого долга практически неминуемы, а ложная информация, предоставленная в процессе подачи заявки, может расцениваться как попытка завладения деньгами банка за счет введения в заблуждение. Проще говоря – мошенничество с вашей стороны. Это является уголовно наказуемым преступлением.

Если были просрочки по кредиту, дадут ли кредит в другом банке?

Здравствуйте. У меня в одном банке были просрочки по кредиту, понятно, что там не дадут мне деньги в долг. В вот если обратиться в другой банк, то там могут дать кредит или нет?

Кирилл (Уфа)

Здравствуйте Кирилл!

В первую очередь стоит выделить – кредитная история человека хранится не в отдельно взятом банке, а в профильных бюро (БКИ). Они сотрудничают с разными кредитными организациями. Соответственно, сведения о просрочке, допускаемой в одной профильной коммерческой структуре, доступны и другим участникам рынка. Поэтому просто надеется на то, что о ней не узнать банк, в который вы планируете обратиться, практически бессмысленно. Хотя, стоит учитывать практику рассмотрения и одобрения заявок в банках на предоставление займа.

Наличие информации о просрочке не отменяет вероятность того, что вам все же дадут кредит на необходимую сумму. Во-первых, нарушения графика платежей разные. Например, разовая задержка перевода денег на оплату долга сроком до 30 дней значимой роли не играет. Во-вторых, в каждом банке используется собственная скоринговая система и применяются индивидуальные риски. То есть даже отказ по заявке в одном банке оставляет вероятность ее одобрения в другом.

В-третьих, все же существуют ситуации, когда информация о просрочке не доходит к вновь выбранному кредитору. Если он не сотрудничает с тем же БКИ, куда передавались сведения о нарушении графика платежей. Поэтому единственно верный вариант получить четкий ответ на свой вопрос – выбрать подходящее по условиям и требования предложение, подать заявку и дождаться решение коммерческой структуры. Возможно, по вашему обращению все же будет вынесен положительный вердикт.

Как узнать дадут ли кредит, если есть кредит в других банках? :: BusinessMan.ru

Кредитование стало неотъемлемой частью современной жизни. В кредит покупают квартиры и автомобили, заемными средствами оплачивают путешествия и образование, ремонт и даже обновление гардероба. Но что делать, если один заем еще не выплачен, а денежные средства понадобились снова? В таких ситуациях возникает вопрос о том, дадут ли кредит, если есть кредит, который еще не погашен.

Общие требования к заемщикам

В большинстве случаев процедура оформления кредита не требует значительного количества документов и занимает всего пару часов.

Потенциальный заемщик должен:

- Быть гражданином Российской Федерации.

- Иметь регистрацию в том регионе, где оформляется кредит.

- Быть трудоустроенным и получать стабильную заработную плату (иметь доход в случае индивидуальной предпринимательской деятельности).

- Обладать хорошей кредитной историей (не иметь просроченных платежей по ранее оформленным займам).

- Иметь поручителя и залоговое имущество (это требование может не выдвигаться банком).

Минимальный пакет документов

Если клиент отвечает всем указанным требованиям, для отправки заявки на кредит и получения заветной суммы ему остается собрать необходимый пакет документов.

Что необходимо предоставить для получения кредита:

- Документ, удостоверяющий личность (российский паспорт).

- Свидетельство о регистрации по месту жительства.

- Идентификационный номер налогоплательщика (ИНН).

- Военный или студенческий билет.

- Страховой полис.

- Водительское удостоверение (если есть).

- Заграничный паспорт (если есть).

Согласно требованиям банковских учреждений, обязательными к предъявлению являются только паспорт и свидетельство о регистрации. Остальной перечень документов может быть затребован для улучшения предлагаемых условий или увеличения шансов на получение положительного ответа.

Влияние долгов на принятие решения

Если в случае оформления первого кредита проблем практически не возникает, то при оформлении повторного займа, особенно если первый еще не выплачен, могут появиться определенные трудности.

На что обращают внимание банки при оформлении нескольких кредитов:

- Просроченные платежи и кредитная история. Банковская система устроена таким образом, что при подаче заявки на оформление кредита информация о том, насколько своевременно поступают платежи по другим займам, будет получена автоматически. Речь идет не только о займах, оформленных в одном банке. Благодаря БКИ (бюро кредитных историй), куда со всех банков поступают данные о благонадежности заемщиков, информация о просроченных платежах станет известна даже банку, в который клиент обращается впервые.

- Соотношение ежемесячных доходов и расходов заемщика. При рассмотрении заявки на получение еще одного кредита банк принимает во внимание не только ежемесячный платеж по новому займу, но и все расходы, связанные с оплатой оформленного ранее. Если у заемщика недостаточный доход, но кредитная история и документы в порядке, ему может быть предложена меньшая сумма кредита или увеличен срок кредитования для снижения финансовой нагрузки.

Однозначно ответить на вопрос о том, дадут ли кредит, если есть другой кредит, невозможно. Но есть обстоятельства, на которые может повлиять заемщик для увеличения вероятности положительного решения по заявке.

Как рассчитать необходимый доход

При выборе банка-кредитора необходимо уточнить, какая максимальная часть официального дохода может уходить на платежи по кредитам. В некоторых финансовых учреждениях клиент может тратить лишь 5-10% заработка на взносы по займам, в других эта цифра выше — до 25%. Положительным образом отразится на этом показателе получение заработной платы на карту кредитующего банка — в таком случае можно рассчитывать на суммарный платеж по займам, составляющий до 30% официальной зарплаты.

При недостаточном основном доходе существует 3 варианта выхода из сложившейся ситуации:

- Попытаться оформить кредитную карту. Лимит денежных средств на ней рассчитывается по несколько иной формуле: из ежемесячного дохода клиента вычитается сумма платежей по действующим кредитам, полученное число умножается на три.

- При наличии дополнительного дохода, который может быть подтвержден документально, о нем также необходимо сообщить сотрудникам банка и предоставить необходимые документы.

- Оформить совместный кредит на себя и кого-либо из родственников. При оформлении такого займа будут учитываться доходы всех участников договора. Но стоит учесть, что ответственность по такому кредиту также будут нести все созаемщики, а также их кредитная история будет учтена при рассмотрении заявки.

Почему лучше не скрывать имеющиеся долги

Если возник вопрос о том, дадут ли кредит, если есть кредит, лучше обратиться в банк и совместно с его работниками просчитать все возможные варианты и риски, связанные с оформлением нового займа.

Скрывать наличие непогашенных кредитов не рекомендуется по двум причинам. Во-первых, информация об оформленных ранее и еще не закрытых кредитах станет известна при рассмотрении поданной заявки. В такой ситуации, даже если платежи поступают точно в срок, в выдаче нового займа банк, скорее всего, откажет.

Во-вторых, взяв на себя непосильные обязательства по кредитам, клиенты сами загоняют себя в долговую яму. Рано или поздно непосильные долги становятся просроченными, растут пеня и штрафы за несвоевременное погашение, рассчитаться с такими долгами становится практически невозможно.

Оформление займа с хорошей кредитной историей

Если у заемщика хорошая кредитная история, процедура оформления нового займа ничем не отличается от кредитования клиентов, обратившихся впервые. Состоит она из выбора подходящего банка, заполнения анкеты и отправки заявки на получение денежных средств. После этого сотрудник банка получает ответ на поданную заявку и озвучивает его клиенту. В случае положительного решения сотрудник банка и заемщик подписывают договор. Далее последний получает деньги.

Для оформления нового займа при наличии положительной кредитной истории можно обращаться в любые банки. Если некоторые из них откажут, не стоит опускать руки — вероятнее всего, они просто перестраховываются. Уже в следующем учреждении клиента ждет положительный ответ.

Кто кредитует должников

А вот дадут ли кредит с плохой кредитной историей — вопрос довольно спорный. Оформление новых займов должникам, как правило, является табу для банков. Поэтому клиентам с просроченными платежами приходится обращаться в кредитные союзы, фонды, кооперативы.

При обращении в подобные организации стоит учесть следующее:

- Наличие серьезной опасности стать жертвой мошенников, так как деятельность этих компаний законодательно не регламентируется.

- Клиентам будут предложены завышенные процентные ставки.

- Могут присутствовать скрытые комиссии.

Если вопрос заключается в том, дают ли кредит с плохой историей, перед оформлением любого займа рекомендовано ознакомиться с отзывами о кредитующей организации и внимательно изучить типовой договор, который должен быть предоставлен в офисе компании или быть общедоступным на ее официальном сайте.

Влияние вида кредита на вероятность получения следующего

Чаще всего потенциальных банковских клиентов интересуют займы на покупку жилья, автомобиля, бытовой техники или нецелевые кредиты, которые можно потратить на любые нужды.

Потребительские кредиты, к которым относятся две последние категории, выдаются, как правило, на незначительные суммы, поэтому требования к заемщикам лояльны, а ответ на вопрос о том, дадут ли потребительский кредит при наличии других займов, чаще всего положительный.

В случае приобретения в кредит жилья или транспортного средства, ежемесячный платеж будет значительно больше в связи с крупной суммой, взятой в долг. Поэтому дадут ли ипотеку, если есть кредит, зависит от дохода заемщика.

Разбираемся с долгами

Оформление нескольких кредитов целесообразно только в случае острой необходимости. Если клиентом рассматривается вариант оформления второго кредита для погашения предыдущего, рекомендовано рассмотреть вариант реструктуризации долга. Суть этого предложения заключается в погашении ранее оформленного займа за счет оформления нового договора кредитования на больший срок или на более выгодных условиях, благодаря чему сумма ежемесячного платежа уменьшится, появится возможность погашать кредит в срок.

Кредитование является серьезным помощником в жизни современного человека. Чтобы оно не превратилось в неразрешимую проблему, важно внимательно относиться к количеству оформленных займов и сопоставлять их со своими возможностями.