Доходы физических лиц вид налога: Налог на доходы физических лиц

За что вам могут доначислить налог на доходы физических лиц

В прошлом году в СМИ появился целый ряд публикаций о том, как в России контролируют доходы физических лиц. Обсуждали долго и много, даже приняли закон о самозанятых. В целом общество напугали. Но так ли все страшно?

Сегодня доходы россиян контролируют налоговые инспекции с помощью камеральных и выездных проверок, также проверки проводят банки и Росфинмониторинг. Но все они носят фрагментарный характер. Кроме того, физические лица не ведут никакого учета, поэтому выявить и уж тем более доказать наличие у них незадекларированных доходов очень сложно.

В этой связи один из самых больших риск доначислений со стороны ИФНС сейчас связан с приобретением активов ниже рыночной стоимости и переквалификацией сделок (например, займов) в дарение.

За что могут доначислить налог

Так, до Верховного суда дошло дело № 53-КГ16-27, по которому налоговый орган доначислил НДФЛ по ставке 13% на сумму разницы между рыночной ценой приобретенной человеком квартиры и ценой ее покупки. Суд поддержал такое решение, сделав вывод, что физлицо получило доход в натуральной форме.

Почему это важно?

Многие до сих пор оформляют покупку недвижимости, в том числе элитной, «через ячейку», занижая цену сделки. Продавцы не хотят платить налоги, хотя по закону для их расчета должна браться кадастровая стоимость, а покупатели, например чиновники, не могут подтвердить источник дохода. И те, и другие – потенциальные «клиенты» налоговой службы. Вопрос только в эффективности администрирования.

Что касается переквалификации сделок в дарение, то здесь человек, получивший беспроцентный заем от аффилированной организации или другого физлица, может получить доначисление в размере 13% от его суммы. ИФНС и суды рассматривают такие сделки как притворные, совершенные без цели возврата займа. Тут в основном под угрозой находятся предприниматели, которые используют займы для реинвестирования или вывода дивидендов, но и физические лица очень часто предоставляют договоры займа в банк для обоснования источника денежных средств на расчетном счете. Риск высок, поскольку факта возврата займов нет.

Риск высок, поскольку факта возврата займов нет.

Еще одна категория доначислений связана с выявлением незадекларированных доходов, в том числе с использованием сети «В контакте», Instagram, YouTube. Например, налоговый орган мониторил группу «Товары под заказ» в сети «В контакте» и выявил тех, кто публиковал объявления с предложениями о продаже товаров. После оформления заказа в группе участники в течение 1-2 дней оплачивали товар, переводя деньги на карты физлиц. Инспекция через группу опросила ряд покупателей, и они подтвердили, что перечисляли средства на банковские карты именно за товар. Все это доказывало ведение предпринимательской деятельности, получение доходов и, соответственно, неуплату налогов, что послужило основанием для доначисления налогов (постановление Тринадцатого арбитражного апелляционного суда от 14.03.2018 № 13АП-464/2018 по делу № А26-7023/2017).

Как в этом участвуют банки

Кроме того, банки по закону115-ФЗ (противодействие легализации) обязаны выяснять источник средств на счетах. Громким стал случай, когда клиенту не вернули вклад, так как он не подтвердил происхождение денег на дату их внесения. Более того, сейчас многие банки ввели заградительные тарифы на платежи от юридических лиц и индивидуальных предпринимателей на счета физлиц. Цель, конечно, была благая – борьба с обналичкой, но на практике заградительными тарифами облагают даже выплату дивидендов. Уже есть прецеденты, когда физлицо взыскало через суд задолженность с юридического лица, обратилось в банк должника с исполнительным листом, но его банк обложил поступившие на счет средства тарифом в 20%.

Налоговики тоже обращаются в банки с запросами, чтобы получить информацию об операциях по счетам физлиц. Теперь это может делаться в соответствии с вышедшим в 2018 г. письмом ФНС «О предоставлении банком справок (выписок) по счетам клиентов (физлиц, ИП) по запросам налоговых органов». Такая форма контроля позволяет выявить поступление средств на счет человека, получение им доходов и, соответственно, неуплату налогов. Однако системного применения эта практика пока не нашла – нет единой системы мониторинга.

Однако системного применения эта практика пока не нашла – нет единой системы мониторинга.

Также поступление незадекларированных доходов обнаруживается случайно при проверке контрагентов, юридических лиц или при жалобах сотрудников. Есть случаи, когда налоговые органы в борьбе с серыми зарплатными схемами анализируют движение по картам сотрудников; если они устанавливают факт систематического и единовременного внесения наличных на карты, то делают вывод о выплате зарплат «в конверте». Далее следует проверка организации. Организация является налоговым агентом, но с физических лиц обязанность по уплате налогов никто не снимает.

Все это примеры неформального подхода налоговых органов, которые уже давно ориентируются на существо операций и экономический смысл взаимосвязанных сделок, а не на форму. Да, создается хорошая методологическая база, но по факту контроль осуществляется в ручном режиме. Кроме того, есть огромные ресурсы по сбору информации о расходах – банки, ГИБДД, Росреестр, автообмен, социальные сети, нотариусы и т. д. Поэтому закономерно, что в ближайшее время ФНС удастся ввести автоматизированную систему контроля НДФЛ, и тогда вероятность уйти от уплаты налогов для физических лиц сведется практически к нулю.

Мнения экспертов банков, финансовых и инвестиционных компаний, представленные в этой рубрике, могут не совпадать с мнением редакции и не являются офертой или рекомендацией к покупке или продаже каких-либо активов.

| Ставка налога | Ссылка на НКУ (IV раздел) | |

|---|---|---|

| Доходы, полученные в форме заработной платы, других поощрительных и компенсационных выплат или других выплат и вознаграждений, выплачиваемые плательщику в связи с трудовыми отношениями и по гражданско-правовым договорам | 18% | п.167.1 |

| Стипендия, выплачиваемая ученику, студенту, ординатору, аспиранту или адъюнкту (в сумме превышения над значением прожиточного минимума для трудоспособного лица, умноженной на 1,4 и округленной к ближайшим 10 грн.) | 18% | п.165.1.26 |

| Доходы, полученные физическим лицом – предпринимателем от осуществления хозяйственной деятельности | 18% | п.177.1 |

| Доходы граждан, полученные от осуществления независимой профессиональной деятельности | 18% | п.178.2 |

| Суммы излишне потраченных средств, полученных на командировку или под отчет, и не возвращенных в установленный срок | 18% | п.170.9 |

| Доходы, полученные от предоставления имущества в лизинг, аренду или субаренду | 18% | п.170.1 |

Инвестиционный доход от проведения налогоплательщиком операций с ценными бумагами, деривативами и корпоративными правами, выпущенными в отличных от ценных бумаг формах (кроме дохода от операций, отмеченных в пп. 165.1.2 и 165.1.40 НКУ) 165.1.2 и 165.1.40 НКУ) | 18% | п.170.2 |

| 60% суммы одноразовой страховой выплаты по договору долгосрочного страхования жизни в случае достижения застрахованным лицом определенного возраста, обусловленного в страховом договоре, или окончанием срока действия договора | 18% | п.170.8.2 |

| Выкупная сумма в случае досрочного расторжения страхователем договора долгосрочного страхования жизни | 18% | п.170.8.2 |

| Сумма средств, из которой не был удержан налог, выплачиваемая вкладчику из его пенсионного вклада или счета участника фонда банковского управления в связи с досрочным расторжением договора пенсионного вклада, доверительного управления, или негосударственного пенсионного обеспечения | 18% | п.170.8.2 |

| Средства, предоставляемые работодателем как помощь на захоронение (в сумме превышения над значением двойного размера прожиточного минимума для трудоспособного лица, умноженной на 1,4 и округленной к ближайшим 10 грн.) | 18% | п.165.1.22 |

| Часть благотворительной помощи, подлежащая налогообложению с учетом норм п.170.7 НКУ | 18% | п.170.7 |

| Доход за сданный утиль драгоценных металлов (кроме дохода, полученного за утиль драгоценных металлов, проданный НБУ) | 18% | п.164.2.18 |

| Стоимость путевок (на территории Украины) на отдых, оздоровление и лечение, в т.ч. на реабилитацию инвалидов, плательщика налога и/или членов его семьи первой степени родства, предоставляемых его работодателем – плательщиком налога на прибыль – безвозмездно или со скидкой (в размере такой скидки) один раз в год, (при условии, что стоимость путевки или скидки не превышает 5 размеров минимальной зарплаты) | не облагается | п. 165.1.35 165.1.35 |

| Выигрыши, призы, подарки | ||

| Выигрыш или приз (кроме выигрышей и призов в лотерею) в пользу резидентов или нерезидентов | 18% | п.167.1 |

| Выигрыш или приз в лотерею | 18% | п.167.1 |

| Прочие выигрыши и призы | 18% | п.167.1 |

| Подарки (а также призы победителям и призерам спортивных соревнований), если их стоимость не превышает 25% минимальной зарплаты, за исключением денежных выплат в любой сумме | не облагается | п.165.1.39 |

| Денежные выигрыши в спортивных соревнованиях (кроме вознаграждений спортсменам – чемпионам Украины, призерам спортивных международных соревнований, в том числе спортсменам-инвалидам, определенных в пп. «б» п.165.1.1 НКУ) | 18% | п.167.1 |

| Средства, имущество, имущественные или неимущественные права, стоимость работ, услуг, подаренные плательщику налога, облагаются налогом по правилам для налогообложения наследства (см. раздел «Наследство») | 0% 5% 18% | п.174.6 |

| Проценты | ||

| Процент на текущий или депозитный банковский счет | 18% | п.167.5.1 |

| Процентный или дисконтный доход по именным сберегательным (депозитным) сертификатам | 18% | п.167.5.1 |

| Процент на вклад (депозит) в кредитных союзах | 18% | п.167.5.1 |

| Плата (процент), которая распределяется на паевые членские взносы членов кредитного союза | 18% | п.167.5.1 |

| Доход, который выплачивается компанией, управляющей активами института совместного инвестирования | 18% | п. |

| Доход по ипотечным ценным бумагам (ипотечным облигациям и сертификатам) | 18% | п.167.5.1 |

| Доход в виде процентов (дисконта), полученный владельцем облигаций от их эмитента | 18% | п.167.5.1 |

| Доход по сертификатам фонда операций с недвижимостью и доход, полученный в результате выкупа (погашения) сертификатов фонда операций с недвижимостью | 18% | п.167.5.1 |

| Проценты и дисконтные доходы, начисленные физическим лицам по любым другим основаниям (кроме перечисленных в п.170.4.1 НКУ) | 18% | п.170.4.3 |

| Дивиденды, роялти | ||

| Дивиденды, начисленные в виде акций (частей, паев), эмитированных юрлицом-резидентом, при условии, что такое начисление не изменяет частей участия всех акционеров (владельцев) в уставном фонде эмитента, и в результате которого увеличивается уставный фонд эмитента на совокупную стоимость начисленных дивидендов | не облагается | п.165.1.18 |

| Дивиденды по акциям и корпоративным правам, начисленные резидентами – плательщиками налога на прибыль предприятий (кроме доходов по акциям и/или инвестиционным сертификатам, выплачиваемых институтами совместного инвестирования) | 5% | п.167.5.2 |

| Дивиденды по акциям и/или инвестиционным сертификатам и корпоративным правам, начисленные нерезидентами, институтами совместного инвестирования, а также субъектами хозяйствования – неплательщиками налога на прибыль | 9% | п.167.5.4 |

| Роялти | 18% | п.170.3.1 |

| Доход от продажи (обмена) не чаще, чем один раз в течение отчетного года жилого дома, квартиры или их части, комнаты, садового (дачного) дома, а также земельного участка или объекта незавершенного строительства, и при условии пребывания такого имущества в собственности плательщика налога свыше 3 лет | не облагается | п. 172.1 172.1 |

| Доход от продажи в течение отчетного года более чем одного из объектов недвижимости, указанных в п. 172.1, а также доход от продажи объекта недвижимости, не отмеченного в п.172.1 | 5% | п.172.2 |

| Продажа движимого имущества | ||

| Доход от продажи (обмена) объекта движимого имущества (кроме исключения, см. ниже) | 5% | п.173.1 |

| Доход от продажи (обмена) в течение отчетного года одного из объектов движимого имущества (легкового автомобиля, мотоцикла, мопеда), не подлежит налогообложению (как исключение из предыдущего) | не облагается | п.173.2 |

| Доход от продажи (обмена) в течение отчетного года второго объекта движимого имущества (легкового автомобиля, мотоцикла, мопеда), подлежит налогообложению | 5% | п.173.2 |

| Доход от продажи (обмена) в течение отчетного года третьего (и последующих) объекта движимого имущества (легкового автомобиля, мотоцикла, мопеда), подлежит налогообложению | 18% | п.173.2 |

| Наследство | ||

| Стоимость собственности, которая наследуется членами семьи первой степени родства | 0% | п.174.2.1 |

| Стоимость собственности, отмеченной в пп. «а», «б», «г» п.174.1 НКУ, наследуемой инвалидом I группы, либо имеет статус ребенка-сироты или ребенка, лишенного родительской заботы, а также стоимость собственности, отмеченной в пп. «а», «б» п.174.1 НКУ, наследуемой ребенком-инвалидом | 0% | п.174.2.1 |

Денежные сбережения, помещенные до 02.01.1992 в учреждения Сбербанка СССР и государственного страхования СССР, действовших на территории Украины, либо в государственные ценные бумаги, и денежные сбережения граждан Украины, помещенные в учреждения Ощадбанка Украины и бывшего Укргосстраха в течение 1992–1994 гг. , погашение которых не состоялось , погашение которых не состоялось | 0% | п.174.2.1 |

| Стоимость любого объекта наследства, полученного наследниками, которые не являются членами семьи наследодателя первой степени родства | 5% | п.174.2.2 |

| Наследство, полученное любым наследником от наследодателя – нерезидента, и любой объект наследства, которое наследуется наследником – нерезидентом | 18% | п.174.2.3 |

| Доходы нерезидентов и иностранные доходы | ||

| Доходы с источником их происхождения в Украине, которые насчитываются или выплачиваются нерезидентам | по ставкам, определенным для резидентов | п.170.10.1 |

| Иностранные доходы | 18% | п.170.11.1 |

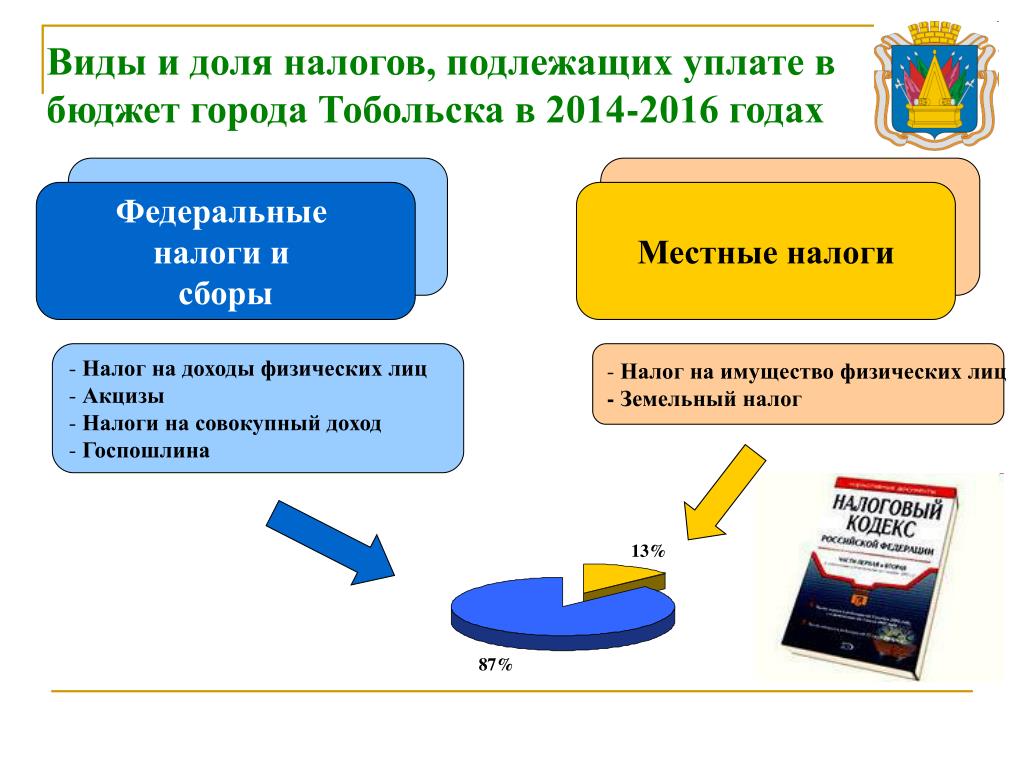

Структура налоговых доходов бюджета 2020-2022 гг.

Налоговые доходы включают в себя налог на доходы физических лиц, налог на имущество физических лиц, земельный налог, единый налог на вмененный доход для отдельных видов деятельности, единый сельскохозяйственного налог, налог, взимаемый в связи с применением патентной системы налогообложения, государственную пошлину

На представленных диаграммах можно увидеть, какую долю (в процентах (%)) составляют налоговые доходы бюджета города Новосибирска на период 2020 – 2022 гг.

Основную долю налоговых доходов бюджета составляет НДФЛ, далее следуют налоги на имущество физических лиц, налоги на совокупный доход, госпошлины и акцизы. Данная градация налоговых доходов прогнозируется как на 2020 год, так и на 2021 – 2022 гг.

Более подробная информация о налоговых доходах представлена ниже в таблице.

| Наименование финансирования | 2020 год | 2021 год | 2022 год | Комментарии |

| Налоговые доходы | 21 850,4 | 22 525,0 | 22 006,9 | |

| Налог на доходы | 14 781,1 | 15 815,8 | 16 922,9 | налог на доходы физических лиц |

Акцизы по подакцизным товарам (продукции), производимым на территории РФ | 157,6 | 170,0 | 181,9 | |

| Налоги на совокупный доход | 2 543,9 | 2 095,2 | 337,3 | единый налог на вмененный доход для отдельных видов деятельности; единый сельскохозяйственный налог; налог, взимаемый в связи с применением патентной системы налогообложения; |

| Налоги на имущество | 4 006,1 | 4 061,9 | 4 161,0 | налог на имущество физ.лиц; земельный налог; земельный налог с организаций; земельный налог с физ.лиц; |

| Государственная пошлина | 361,5 | 381,9 | 403,6 | гос.пошлина по делам, рассматриваемым в судах общей юрисдикции, мировыми судьями; гос. |

Перейдя по ссылкам в таблице, можно более подробно ознакомиться с основными понятиями в глоссарии.

Полезные ресурсы

какие налоги существуют в Испании для нерезидентов и не только — Estate Barcelona

Поделитесь статьей

Всем покупателям недвижимости или будущим резидентам Испании непременно придется столкнуться с испанской системой налогообложения. Детально разобраться с ее нюансами поможет профессиональный налоговый консультант, но для начала стоит познакомиться с ее главными особенностями.

Главные понятия и особенности

Решение о покупке недвижимости принято, наготове список документов для получения ВНЖ, вся семья в предвкушении переезда… Этот радостный момент, который предшествует осуществлению долгожданной мечты, должен обязательно сопровождаться внимательным знакомством с системой налогообложения Испании — и всеми плюсами и минусами, которые она несет для иностранцев.

Как и везде в мире, в Испании налогообложению подлежат доходы от трудовой и предпринимательской деятельности, а также имеющееся в собственности движимое и недвижимое имущество, операции по покупке и продаже такого имущества. Бизнесмены подают две налоговых декларации в год: от имени физического (IRPF) и юридического лица (IS). Логично, что в Испании ставки, отчетные периоды, формулы для исчисления, формы НДФЛ и т.д. отличаются от российских. Даже для каждого вида дохода в Испании существуют свои формулы расчета налогов, а также система налоговых вычетов и льгот, верно рассчитать которые поможет профессиональный налоговый консультант. Безусловно, значительно различается и объем налогового бремени для резидентов и нерезидентов страны.

Безусловно, значительно различается и объем налогового бремени для резидентов и нерезидентов страны.

Если забегать вперед, то стоит отметить, что в целом как физическим лицам, так и бизнесменам выгоднее оставаться налоговым резидентом России, поскольку налоговые ставки в Испании выше, а некоторые из них являются прогрессивными.

Но здесь также необходимо учитывать множество факторов. Если в долгосрочных планах — полная ассимиляция в Испании и получение ее гражданства, то сохранить статус налогового резидента России не удастся, поскольку вступает в силу правило о проживании на территории Испании большую часть года на протяжении всего периода, предшествующего получению гражданства.

Набирающая популярность программа «Золотая виза», в том числе позволяющая получить резиденцию в Испании при условии инвестиции в недвижимость свыше €500 000, не обязывает инвестора проживать в стране в течение фиксированного срока. Предоставляя больше свободы, она очень удобна для тех, кто не планирует менять гражданство, но хочет значительную часть года жить в Испании, работать на ее территории, свободно перемещаться по странам Шенгенского соглашения и пользоваться всеми преимуществами европейской системы образования и здравоохранения. Более подробно вы можете ознакомиться с условиями получения испанского ВНЖ в этой статье.

Вопрос статуса

Главный вопрос, на который максимально четко должен себе дать ответ любой человек, намеренный проводить значительную часть своей жизни в Испании, — это то, налоговым резидентом какой страны он намерен являться в будущем. От этого будет зависеть не только фактический объем налогового бремени, но и точные сроки проживания в стране, а также перспектива получения испанского гражданства. При сохранении статуса налогового резидента своей страны, иностранец в Испании оплачивает только налоги на доходы, полученные на территории Испании, в том числе с имущества, которым он владеет.

Между Россией и Испанией действует конвенция от 16.12.1998 «Об избежании двойного налогообложения и предотвращении уклонения от уплаты налогов в отношении налогов на доходы и капитал». Конвенция устанавливает правила уплаты налогов на различные виды доходов: от работы, предпринимательской деятельности, от недвижимого имущества и т.д. Благодаря этому документу российские граждане могут лучшим образом планировать распределение своих доходов, в также оптимизировать налоги.

Важно отметить, что, согласно законодательству Испании, любой иностранец, проживающий более 183 дней в году на ее территории, становится ее налоговым резидентом.

Это «автоматически» означает уплату налогов на доходы (в том числе от имущества), полученные в любой точке мира, согласно испанским законам о налогообложении.

Основные виды налогов

Физические лица платят налоги на территории Испании согласно своему налоговому статусу

Таким образом для них можно выделить два основных налога:

1. Налог на доходы физических лиц — резидентов Испании (IRPF — Impuesto sobre la Renta de las Personas Físicas), которым облагаются доходы от работы, предпринимательской деятельности в качестве ИП, полученная прибыль от продажи и аренды недвижимости, а также дивиденды. Этот налог является прогрессивным и зависит от годовой суммы дохода. Его минимальная ставка составляет 19%. Стоит отметить, что к отдельным видам доходов, получаемым физическими лицами, применяются особые правила и ставки, а также налоговые вычеты и льготы. Важно отметить, что не обязаны декларировать свои доходы физические лица, доходы которых не превышают €22 000 в год при условии соблюдения всех требований законодательства.

Более подробно мы рассказали об этом виде налогов в статье — подоходный налог в Испании.

Таким образом, к примеру, если иностранный гражданин — резидент Испании работает удаленно и получает заработную плату за пределами этой страны, то он обязан подавать декларацию на доходы как физическое лицо в Испании с учетом всех правил, установленных Конвенцией об избежании двойного налогообложения. Если такой гражданин ведет предпринимательскую деятельность на территории Испании, то он также декларирует свои доходы путем подачи Декларации на доходы физических лиц.

Если такой гражданин ведет предпринимательскую деятельность на территории Испании, то он также декларирует свои доходы путем подачи Декларации на доходы физических лиц.

Отдельно стоит отметить существование в Испании так называемой информационной декларации №720, согласно которой все резиденты страны обязаны информировать налоговые органы Испании о наличии в собственности имущества за границей стоимостью выше €50 000.

Документ недаром носит название «информационного»: он не обязывает к уплате налогов, а лишь предоставляет властям страны подробный отчет обо всем имуществе, которым владеет резидент за пределами Испании. (Эти же данные вносятся в декларацию о доходах.) В данный момент само существование этой декларации и ее необходимость находится на обсуждении Европейской комиссии. Пока никаких официальных решений по статусу этого документа принято не было, эксперты рекомендуют не игнорировать информационную декларацию — и подавать ее в обозначенные сроки. Таким образом, к примеру, если резидент Испании имеет за границей пять банковских счетов, на каждом из которых лежит €10 000, то он обязан задекларировать все пять счетов. Это же касается движимого и недвижимого имущества.

2. Налог на доходы нерезидентов (IRNR — Impuesto sobre la Renta de no Residentes). Нерезиденты обязаны подавать налоговую декларацию на доходы, полученные на территории Испании, включая доходы от движимого и недвижимого имущества на территории Испании. Налоговая ставка, начиная с 2016 года, составляет 24%. Стоит отметить, что отдельные виды доходов, предусмотренные настоящим налогом, также рассчитываются по особым формулам.

Предпринимательская деятельность юридических лиц на территории Испании также облагается налогами

Среди основных стоит обозначить следующие:

1. НДС (IVA — El impuesto sobre el valor añadido) в Испании преимущественно составляет 21%, на отдельные виды услуг и товары существуют более низкие ставки.

2. Налог на доходы юридических лиц (IS Impuesto sobre Sociedades) составляет на данный момент 25%. Взимается один раз в год.

Более подробно об этих видах налогов вы можете прочитать в нашей статье — налоги на бизнес в Испании.

Законодательством Испании также предусмотрены другие налоги, которыми облагаются определенные товары и услуги, а также отдельные виды деятельности. Именно поэтому, если вы планируете открыть бизнес на территории Испании, необходимо обязательно получить консультацию у грамотного юриста и налогового консультанта, чтобы точно определиться с размером и характером будущих выплат.

Налоги на недвижимость в Испании

Сделки с недвижимостью

Все сделки с недвижимостью в Испании «прозрачны» и юридически надежны. Они заключаются при непосредственном участии агента недвижимости и нотариуса — регионального представителя Регистрационной палаты, законного представителя власти. То, какие суммы налогов оплачивает нерезидент при покупке недвижимости, будет зависеть от того, приобретается она на вторичном или первичном рынке.

- НДС 10% для жилой недвижимости и 21% для коммерческих объектов или земельных участков. Уплачивается в том случае, если приобретается первичная недвижимость от застройщика. Для новых домов на Канарских островах НДС носит название IGIC (Impuesto General Indirecto Canario) и составляет 4,5%.

- Гербовый налог, или налог на документальные юридические действия (IAJD — Impuesto sobre actos jurídicos documentados). Составляет около 1% от стоимости недвижимости, однако может меняться в зависимости от региона. Так, в Каталонии его сумма составляет 1,5% от стоимости объекта. Для юридических лиц покупка коммерческой недвижимости не облагается НДС: они оплачивают только гербовый сбор в размере 1,8% от цены.

- Налог на передачу прав собственности (ITP — Impuesto de Transmisiones Patrimoniales).

Уплачивается при приобретении «вторичных» движимых или недвижимых объектов. Налоговые ставки различаются в зависимости от характеристик объекта, а также могут варьироваться в зависимости от провинции. Средненациональная ставка составляет 7%, но, рядом автономных областей установлены более высокие ставки. К примеру, в Валенсийском сообществе ставка налога на передачу прав собственности составляет 10%.

Уплачивается при приобретении «вторичных» движимых или недвижимых объектов. Налоговые ставки различаются в зависимости от характеристик объекта, а также могут варьироваться в зависимости от провинции. Средненациональная ставка составляет 7%, но, рядом автономных областей установлены более высокие ставки. К примеру, в Валенсийском сообществе ставка налога на передачу прав собственности составляет 10%. - Резервный налог на прибыль. Уплачивается в том случае, если продавцом недвижимости является нерезидент. Покупатель по форме 211 оплачивает в налоговые органы 3% от стоимости недвижимости.

- Налог на доходы физических лиц (IRPF — Impuesto sobre la Renta de las Personas Físicas). Как ранее отмечалось, ставка подоходного налога IRPF в Испании — прогрессивная. Начальная ставка составляет 19% и достигает 45% при доходе от €60 000 в год. При этом стоит учитывать, что прогрессивные ставки применяются не в целом к сумме полученного дохода, а к каждой его части. Средней ставкой подоходного налога в Испании считается 33%, если речь идет не о минимальной зарплате. При продаже недвижимости этим налогом облагается полученная прибыль, которую декларирует продавец. Так, если за €200 000 продается квартира, которую он приобрел несколько лет назад за €100 000, то налогооблагаемой базой станет сумма прибыли в размере €100 000.

- Налог на доходы нерезидентов (IRNR — Impuesto sobre la Renta de no Residentes). Стоит отметить, что если продавец является нерезидентом Испании, то прибыль с продажи облагается налогом на доходы нерезидентов. При сдаче испанской недвижимости в аренду собственник-нерезидент уплачивает подоходный налог. Но стоит иметь в виду, что даже в том случае, если недвижимость не сдается в аренду, и владелец не имеет других средств дохода в Испании, то он уплачивает налог на доходы нерезидентов. Ставка налога составляет 24% от 2% кадастровой стоимости объекта недвижимости. Подача декларации IRNR — ежегодная обязанность каждого нерезидента.

- Plusvalia (El Impuesto sobre el Incremento del Valor de los Terrenos de Naturaleza Urbana). Налог, которым облагается увеличение стоимости земельных участков городского типа. Для расчета налога принимается во внимание срок владения, местоположение объекта и его кадастровая стоимость.

- Сопутствующие платежи. Нотариальные расходы, юридические услуги, регистрация недвижимости (государственные пошлины), обследование состояния объекта на наличие обременений, задолженностей по коммунальным платежам, и т.п. — все эти расходы несет покупатель.

Иные налоги, государственные пошлины и регулярные расходы, связанные с недвижимым имуществом:

- Муниципальный налог IBI (Impuesto Sobre Bienes Inmuebles). Основным фактором для его расчета считается кадастровая стоимость недвижимости, которая на порядок ниже рыночной. Также используется коэффициент обновления кадастровой стоимости, который зависит от года вступления в силу этой кадастровой стоимости. Налоговая ставка в каждой провинции отличается также в зависимости от вида недвижимого имущества. К примеру, объекты городской недвижимости облагаются по ставке от 0,4% до 1,1% от налоговой базы. Так, IBI для квартиры в Барселоне с общей кадастровой стоимостью в 2018 году в размере €115 000 сумма IBI составит около €700 в год. Точные суммы поможет рассчитать ваш налоговый консультант. IBI начисляется в начале каждого года. Стоит иметь в виду, что его оплата может быть «привязана» к банковскому счету — и оплачиваться автоматически либо раз в год, либо поквартально.

- Ежегодный налог на богатство (IP — Impuesto Sobre Patrimonio). Уплачивается в том случае, если налоговая база подоходного налога превышает €700 000. Налоговая ставка составляет от 0,2% до 2,5%. Самая высокая ставка применяется к объектам стоимостью выше €10,7 млн и составляет 2,5% от их общей стоимости. Для сокращения суммы этого налога рекомендуется распределять собственность между несколькими членами семьи.

Для грамотной оптимизации налогов необходимо обратиться к надежному налоговому консультанту.

Для грамотной оптимизации налогов необходимо обратиться к надежному налоговому консультанту. - Квота Comunidad. Сбор совета жильцов за обслуживание общих зон, включая мелкий ремонт помещений. Оплачивается один раз в месяц и зависит от местоположения и характеристик общих «придомовых» территорий (бассейн, сад, парковка, подъезд и т.д.). В Барселоне ее сумма в среднем составляет от €40 до €350 в месяц для престижных объектов.

- Коммунальные платежи. Стоит отметить, что суммы коммунальных платежей рассчитываются иначе, чем в России. К примеру, в случае отсутствия собственника и неиспользования электричества и воды, они будут рассчитываться по базовым тарифам. Счета за коммунальные платежи в Испании выставляются раз в два месяца.

- Налог на вывоз мусора. Как правило, включается в счет на воду.

Процедура оплаты налогов

Декларация на доходы физических лиц подается в Испании один раз в год с 4 апреля до 27 июня текущего 2018 года за предыдущий отчетный период — с 1 января по 31 декабря прошлого 2017 года. В декларации, как ранее говорилось, указываются все доходы физического лица, полученные от работы по найму, сдачи в аренду недвижимости, осуществления предпринимательской деятельности без образования юридического лица и т.д.

При подаче декларации от собственного имени в налоговой предварительно необходимо получить электронную подпись, так как подача осуществляется в электронном формате. Декларация состоит из 52 страниц: если они заполнены верно, то система сама рассчитает сумму налога. Но сделать это непросто, поэтому, как минимум в первый раз, эксперты рекомендуют обратиться за помощью к специалисту — налоговому консультанту. Многие из них составляют предварительный опросник для клиентов, чтобы на основании ответов максимально точно заполнить декларацию. Стоимость услуг зависит от «содержания» декларации и в среднем составит от €150. Декларация налога на доходы нерезидентов может быть подана в течение всего года.

Подавать налоговую декларацию необходимо строго не позже 27 июня текущего года: в противном случае начисляются пени и штрафы.

При выявлении налоговой нарушений налогового законодательства, помимо штрафных санкций, может быть наложено эмбарго на банковские счета неплательщика.

Советы налогоплательщикам в Испании

1. Прежде чем принимать решение о смене своего резидентского статуса, взвесьте все «за» и «против» и реально оцените свою готовность потенциально получить статус налогового резидента Испании.

2. При первой подаче налоговой декларации на территории Испании обязательно воспользуйтесь услугами профессионального налогового консультанта, надежную кандидатуру которого вам порекомендует ваше агентство недвижимости.

3. Помните о льготах. К примеру, при перевозе имущества в Испанию для иностранцев действует ряд налоговых льгот. Так, не уплачиваются налоги на транспортное средство, приобретенное более чем за полгода до даты переезда. Сохраняйте копии всех счетов-фактур, включая документы на строительные и ремонтные работы. Это поможет уменьшить сумму налоговых сборов, компенсируя расходы на прирост капитала при продаже объекта. Для получения более подробной информации о возможных льготах обратитесь к представителю вашего агентства недвижимости.

Поделитесь статьей

Или получите консультацию по теме

Налоговая система и налоговые ставки в Сингапуре

Инвесторы выбирают Сингапур для ведения дел по разным причинам. Основной является простота основания компании и управления бизнесом. Другим преимуществом Сингапура является его налоговый режим, знаменитый привлекательными ставками налогообложения для компаний и физических лиц, налоговыми льготами, отсутствием налога на прирост капитала, одноуровневой системой налогообложения и многочисленными договорами об избежании двойного налогообложения.

Ссылки по теме:

Регистрация компании в Сингапуре

Договоры об избежании двойного налогообложения с Сингапуром

Налогами облагаются все доходы лиц, в том числе корпораций, партнерств, доверительных собственников и групп лиц (за исключением доходов от продажи основных активов), которые были получены в Сингапуре или от сингапурских источников, а также от определенных зарубежных источников в результате торговли, работы или ведения бизнеса. В настоящем руководстве содержится обзор системы налогообложения и налоговых ставок Сингапура.

Текущие налоговые ставки в Сингапуре

Ставки налога на прибыль корпораций

Ставки подоходного налога для физических лиц

Система подоходного налога в Сингапуре – основные факты

- Сингапур придерживается территориального принципа в налогообложении. Другими словами, налогом облагается преимущественно доход физических лиц и корпораций, полученный из сингапурских источников. Доход из зарубежных источников (прибыль филиалов, дивиденды, доход от предоставления услуг и т.д.) облагается налогом тогда, когда он перечисляется или считается перечисленным в Сингапур, за исключением случаев, когда от этого дохода уже были удержаны налоги в юрисдикции, где налоговая ставка составляет по меньшей мере 15%. Хотя концепция происхождения источника дохода кажется простой, в реальности ее применение часто может быть спорным и сопряженным с трудностями. Нет универсальных правил, применяемых ко всем случаям. Получена ли прибыль в Сингапуре или от сингапурских источников, определяется природой прибыли и транзакциями, которые приводят к получению такой прибыли.

- Максимальная ставка налога на доход корпораций в Сингапуре составляет 17%. Поддерживая ставку налога на доход корпораций на конкурентном уровне, Сингапур остается привлекательным для крупных зарубежных инвестиций. Сингапур придерживается одноуровневой системы налогообложения для корпораций, при которой оплата налогов на доходы компании не вменяется в обязанность акционерам (т.

е. дивиденды освобождены от налогов).

е. дивиденды освобождены от налогов). - Ставки налога на доход физических лиц в Сингапуре начинаются от 0%, максимальная ставка – 20% (для доходов выше 320 000 сингапурских долларов) для резидентов, для нерезидентов действует единая ставка в 15%.

- Чтобы повысить стабильность такой статьи государственного дохода, как налоги, в 1994 г. был введен налог на товары и услуги (GST). Текущая ставка GST составляет 7%. Баланс между налогами на потребление и на доходы уменьшает вероятность сокращения чистых доходов из-за неблагоприятных изменений в экономике и укрепляет стабильность бюджета Сингапура.

- Проценты, роялти, арендная плата за движимое имущество, комиссионные за управление активами и за технические услуги, а также директорское вознаграждение, выплачиваемое нерезидентам (как физическим лицам, так и компаниям) облагаются налогом в Сингапуре.

- В случае налогов для физических лиц отчетным годом считается обычный календарный год, т.е. с 1 января по 31 декабря. Крайний срок сдачи налоговой декларации физических лиц — 15 апреля. В случае корпоративных налогов компания сама может определять даты начала и окончания финансового года. Крайний срок сдачи декларации по налогу на прибыль предприятия – 30 ноября. Налоги платятся за предыдущий год.

- В Сингапуре нет налога на прирост капитала. Соответственно, убытки по основному капиталу не подлежат налоговому вычету.

- Сингапур заключил более 50 двусторонних договоров об избежании двойного налогообложения, чтобы облегчить налоговое бремя сингапурских компаний.

Типы налогов в Сингапуре

1. Подоходным налогом облагаются доходы физических лиц и компаний.

2. Налог на собственность удерживается с владельцев собственности на основании ожидаемой арендной стоимости этой собственности.

3. Налог на наследство отменен с 15 февраля 2008 г.

4. Налоги на автотранспортные средства – это налоги, которыми облагаются автотранспортные средства в дополнение к импортным пошлинам. Цель этих налогов – ограничить количество автомобилей в собственности и сократить перегруженность дорог.

Цель этих налогов – ограничить количество автомобилей в собственности и сократить перегруженность дорог.

5. Таможенные и акцизные пошлины – Сингапур является свободным портом, где взимается относительно немного импортных и акцизных пошлин. Акцизами облагаются преимущественно табачные изделия, нефтепродукты и алкогольные напитки. Кроме того, импортные пошлины применяются лишь к ограниченному перечню товаров. К таки товарам в первую очередь относятся автотранспортные средства, табачные изделия, алкогольные напитки и нефтепродукты.

6. Налог на товары и услуги (GST) – это налог на потребление. Он подлежит уплате при приобретении товаров и услуг, в том числе импортируемых. Во многих других странах такой косвенный налог также известен как налог на добавленную стоимость (НДС).

7. Налог на ставки – это пошлина, которой облагаются частные лотереи, ставки и игры на тотализаторе.

8. Гербовый сбор взимается при оформлении коммерческих и юридических документов, связанных с ценными бумагами, акциями и недвижимым имуществом.

9. Прочие – сюда относятся такие основные налоги, как сбор за использование иностранных рабочих и сервисный сбор с пассажиров в аэропортах. Сбор за использование иностранных рабочих предназначен для того, чтобы регулировать трудоустройство иностранных рабочих в Сингапуре.

Налоговые органы Сингапура

Регулирующим постановлением по вопросам налогообложения физических и юридических лиц в Сингапуре является закон «О подоходном налоге». Налоговая служба Сингапура (IRAS) была образована в 1960 г., ранее она была известна как Департамент внутренних доходов. Она позволила собрать все ключевые агентства по сборам доходов под крышей одной организации, благодаря чему процессы управления и сбора доходов стали более простыми и легко контролируемыми. Налоговая служба также зарекомендовала себя как эффективный налоговый орган и свободная от бюрократии организация по государственным сборам. IRAS занимается сбором подоходных налогов, налогов на собственность, налогов на товары и услуги, налогов на наследство (отменены с 15 февраля 2008 г.), налогов на ставки и гербовых сборов.

IRAS занимается сбором подоходных налогов, налогов на собственность, налогов на товары и услуги, налогов на наследство (отменены с 15 февраля 2008 г.), налогов на ставки и гербовых сборов.

В качестве главного налогового органа Министерства финансов Налоговая служба играет важную роль в формировании налоговой политики, предоставляя данные о применении политики на местах, а также о технических и административных последствиях такого применения. Налоговая служба также активно следит за новшествами во внешней экономике и в налоговой среде, выявляя те области, в которых необходимо пересмотреть политику и внести изменения. Цель IRAS – создать конкурентоспособную налоговую обстановку, где поощряется развитие и укрепляется дух предпринимательства. Прочие, не связанные с доходами функции Налоговой службы включают в себя представление интересов правительства в переговорах по заключению договоров об избежании двойного налогообложения, консультирование по вопросам оценки собственности и составление черновых вариантов налоговых законов.

Краткая история налогообложения в Сингапуре

Начало

Подоходный налог, обсуждения по которому велись еще до Первой мировой войны, вводился на краткое время в течение Первой и Второй мировой войны, чтобы повысить доходы в целях укрепления военной мощи. Однако, этот налог не пользовался популярностью, и вследствие множества протестов правительство отказалось от него. После окончания Второй мировой войны особенно остро встала необходимость в новой инфраструктуре и свежих источниках прибыли, в результате вопрос о введении подоходного налога вернулся на повестку дня. Подоходный налог в Сингапуре был введен в 1947 г. во время британского колониального правления. В 1948 г. был принят закон «О подоходном налоге». Этот закон был основан на модели закона о подоходном налоге для колониальных территорий от 1922 г., которая была разработана для существующих в то время британских колоний. Таким образом, налоговое законодательство Сингапура имеет общие исторические корни с законами Малайзии, Австралии, Новой Зеландии и Южной Африки.

1960-е

После получения независимости в 1965 г. Сингапур начал вести политику быстрой индустриализации и построения ориентированной на экспорт промышленной базы с целью стимулирования экономического развития и создания новых рабочих мест. Поэтому в 1960-х трудоемкие отрасли пользовались налоговыми льготами. В 1967 г. был принят закон «О стимулировании экономической экспансии». Компании, которым удавалось нарастить экспорт, могли пользоваться освобождением от уплаты до 90% налогов на возросшие доходы от экспорта. Проценты по зарубежным займам, полученным местными промышленными компаниями, также не облагались налогами.

1970-е

В 1970-х правительство было озабочено развитием сферы услуг. Налоговая политика сыграла важную роль в финансовом секторе благодаря отказу от налога с процентов по азиатским долларовым облигациям в 1973 г. Также активно развивалась транспортировка грузов. Доход, полученный от эксплуатации и фрахта сингапурских судов, не облагался налогами. Кроме того, были введены налоговые льготы, направленные на поддержку благоустройства городов. Различные налоги на собственность были упразднены. На налоговую политику в 1970-х также влияли нужды общества. Взносы в Центральный сберегательный фонд вычитались из налогооблагаемой суммы, также вводились другие налоговые льготы.

1980-е

В 1980-х, по мере своего развития, Сингапур становился все более дорогим местом для ведения бизнеса. Были приняты меры по реорганизации экономики с целью сделать ее более конкурентоспособной. Рассматривалась возможность внесения изменений в политику правительства, льготы и налоги. Конец 1980-х ознаменовался тенденцией к значительному снижению налогов как для юридических, так и для физических лиц. В 1987 г. корпоративная налоговая ставка снизилась с 40% до 33%.

1990-е

В этот период наблюдались значительные изменения в налоговой политике. Были введены более низкие прямые налоги, на первый план вышли косвенные налоги. Переход к косвенному налогообложению привел к введению налога на товары и услуги (GST) в 1994 г. Это налог на внутреннее потребление, он применяется ко всем товарам и услугам, продаваемым в Сингапуре, за исключением финансовых услуг и жилой недвижимости. Именно в этот период набрала обороты тенденция понижения налоговых ставок для юридических и физических лиц.

Переход к косвенному налогообложению привел к введению налога на товары и услуги (GST) в 1994 г. Это налог на внутреннее потребление, он применяется ко всем товарам и услугам, продаваемым в Сингапуре, за исключением финансовых услуг и жилой недвижимости. Именно в этот период набрала обороты тенденция понижения налоговых ставок для юридических и физических лиц.

2000-й и далее

Это этап инноваций и предпринимательства. Были приняты и продолжают приниматься меры для привлечения зарубежных талантов и инвестиций. Налоговые ставки продолжали снижаться, в настоящее время максимальные ставки составляют 18% (17% с 2010 г.) для компаний и 20% для физических лиц. В этот период также были введены налоговые скидки для групп компаний и одноуровневая система налогообложения.

КБК по налогу на доходы физических лиц — Контур.Бухгалтерия — СКБ Контур

Все КБК по налогу на доходы физических лиц

Налог на доходы физических лиц с доходов, источником которых является налоговый агент, за исключением доходов, в отношении которых исчисление и уплата налога осуществляются в соответствии со статьями 227, 227.1 и 228 Налогового кодекса Российской Федерации

| Наименование | КБК |

|---|---|

| сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному | 182 1 01 02010 01 1000 110 |

| пени по соответствующему платежу | 182 1 01 02010 01 2100 110 |

| проценты по соответствующему платежу | 182 1 01 02010 01 2200 110 |

| суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации | 182 1 01 02010 01 3000 110 |

| прочие поступления | 182 1 01 02010 01 4000 110 |

| уплата процентов, начисленных на суммы излишне взысканных (уплаченных) платежей, а также при нарушении сроков их возврата | 182 1 01 02010 01 5000 110 |

Налог на доходы физических лиц с доходов, полученных от осуществления деятельности физическими лицами, зарегистрированными в качестве индивидуальных предпринимателей, нотариусов, занимающихся частной практикой, адвокатов, учредивших адвокатские кабинеты, и других лиц, занимающихся частной практикой в соответствии со статьей 227 Налогового кодекса Российской Федерации

| Наименование | КБК |

|---|---|

| сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному | 182 1 01 02020 01 1000 110 |

| пени по соответствующему платежу | 182 1 01 02020 01 2100 110 |

| проценты по соответствующему платежу | 182 1 01 02020 01 2200 110 |

| суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации | 182 1 01 02020 01 3000 110 |

| прочие поступления | 182 1 01 02020 01 4000 110 |

| уплата процентов, начисленных на суммы излишне взысканных (уплаченных) платежей, а также при нарушении сроков их возврата | 182 1 01 02020 01 5000 110 |

Квартал в подарок для новых ООО

Попробовать бесплатно

Налог на доходы физических лиц с доходов, полученных физическими лицами в соответствии со статьей 228 Налогового кодекса Российской Федерации

| Наименование | КБК |

|---|---|

| сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному | 182 1 01 02030 01 1000 110 |

| пени по соответствующему платежу | 182 1 01 02030 01 2100 110 |

| проценты по соответствующему платежу | 182 1 01 02030 01 2200 110 |

| суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации | 182 1 01 02030 01 3000 110 |

| прочие поступления | 182 1 01 02030 01 4000 110 |

| уплата процентов, начисленных на суммы излишне взысканных (уплаченных) платежей, а также при нарушении сроков их возврата | 182 1 01 02030 01 5000 110 |

Налог на доходы физических лиц в виде фиксированных авансовых платежей с доходов, полученных физическими лицами, являющимися иностранными гражданами, осуществляющими трудовую деятельность по найму на основании патента в соответствии со статьей 227. 1 Налогового кодекса Российской Федерации

1 Налогового кодекса Российской Федерации

| Наименование | КБК |

|---|---|

| сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному | 182 1 01 02040 01 1000 110 |

| пени по соответствующему платежу | 182 1 01 02040 01 4000 110 |

| проценты по соответствующему платежу | 182 1 01 02040 01 5000 110 |

Определение подоходного налога

Что такое подоходный налог?

Подоходный налог — это вид налога, который государство взимает с доходов, полученных от юридических и физических лиц в пределах их юрисдикции. По закону налогоплательщики должны ежегодно подавать налоговую декларацию для определения своих налоговых обязательств.

Подоходный налог является источником дохода для правительства. Они используются для финансирования государственных услуг, оплаты государственных обязательств и обеспечения товаров для граждан.

Ключевые выводы

- Подоходный налог — это вид налога, который государство взимает с доходов, полученных от юридических и физических лиц в пределах их юрисдикции.

- Подоходный налог используется для финансирования государственных услуг, оплаты государственных обязательств и предоставления товаров для граждан.

- Подоходный налог с населения — это вид подоходного налога, который взимается с заработной платы физических лиц, окладов и других видов доходов.

- Подоходный налог с предприятий применяется к корпорациям, товариществам, малому бизнесу и лицам, которые работают не по найму.

Некоторые инвестиции, такие как облигации жилищного управления, как правило, освобождаются от подоходного налога.

Как работает подоходный налог

В большинстве стран применяется прогрессивная система подоходного налога, при которой лица с более высокими доходами платят более высокую налоговую ставку по сравнению с их коллегами с более низкими доходами. США ввели первый в стране подоходный налог в 1862 году, чтобы помочь финансировать Гражданскую войну. После войны налог был отменен; он был восстановлен в начале 20 века.

США ввели первый в стране подоходный налог в 1862 году, чтобы помочь финансировать Гражданскую войну. После войны налог был отменен; он был восстановлен в начале 20 века.

В США Налоговая служба (IRS) собирает налоги и обеспечивает соблюдение налогового законодательства. IRS применяет сложный набор правил и положений, касающихся отчетных и налогооблагаемых доходов, вычетов, кредитов и т. Д. Агентство собирает налоги с все формы дохода, такие как заработная плата, оклады, комиссионные, инвестиции и коммерческие доходы.Взаимодействие с другими людьми

Подоходный налог с населения, который собирает правительство, может помочь в финансировании государственных программ и услуг, таких как социальное обеспечение, национальная безопасность, школы и дороги.

Виды подоходного налога

Индивидуальный подоходный налог

Индивидуальный подоходный налог также называют подоходным налогом с населения. Этот вид подоходного налога взимается с заработной платы физических лиц, окладов и других видов доходов. Этот налог обычно является налогом, взимаемым государством. Из-за освобождений, удержаний и кредитов большинство людей не платят налоги со всего своего дохода.

IRS предлагает ряд вычетов по подоходному налогу и налоговых льгот, которые налогоплательщики могут использовать для уменьшения своего налогооблагаемого дохода. В то время как вычет может снизить ваш налогооблагаемый доход и налоговую ставку, которая используется для расчета вашего налога, налоговый кредит снижает ваш подоходный налог, давая вам больший возврат удерживаемого вами удержания.

IRS предлагает налоговые вычеты на расходы на здравоохранение, инвестиции и определенные расходы на образование. Например, если налогоплательщик получает доход в размере 100 000 долларов США и имеет право на вычеты в размере 20 000 долларов США, налогооблагаемый доход уменьшается до 80 000 долларов США (100 000–20 000 долларов США = 80 000 долларов США).Взаимодействие с другими людьми

Налоговые льготы существуют, чтобы помочь уменьшить налоговые обязательства налогоплательщика или сумму задолженности. Они были созданы в первую очередь для семей со средним и низким доходом. Для иллюстрации: если физическое лицо должно 20 000 долларов по налогам, но имеет право на получение кредита на 4500 долларов, его налоговые обязательства уменьшаются до 15 500 долларов (20 000 — 4500 долларов = 15 500 долларов).

Они были созданы в первую очередь для семей со средним и низким доходом. Для иллюстрации: если физическое лицо должно 20 000 долларов по налогам, но имеет право на получение кредита на 4500 долларов, его налоговые обязательства уменьшаются до 15 500 долларов (20 000 — 4500 долларов = 15 500 долларов).

Налог на прибыль предприятий

Предприятия также платят подоходный налог со своих доходов; IRS облагает налогом доход от корпораций, товариществ, индивидуальных подрядчиков и малых предприятий.В зависимости от бизнес-структуры корпорация, ее владельцы или акционеры отчитываются о своих доходах от бизнеса, а затем вычитают свои операционные и капитальные расходы. Как правило, разница между их коммерческим доходом и их операционными и капитальными расходами считается их налогооблагаемым коммерческим доходом.

Государственный и местный подоходный налог

Большинство штатов США также взимают подоходный налог с населения. По состоянию на 2020 год в семи штатах нет подоходного налога: Аляска, Флорида, Невада, Южная Дакота, Техас, Вашингтон и Вайоминг.Кроме того, два других штата — Нью-Гэмпшир и Теннесси — не облагают налогом заработанный доход; однако они облагают налогом дивиденды и проценты.

Однако Теннесси собирается отменить эти налоги на дивиденды и проценты. В 2016 году государство приняло меру, которая начала поэтапную отмену 6-процентной ставки на все доходы, полученные от процентов и дивидендов. Этот налог должен быть полностью отменен к январю 2021 года. Нью-Гэмпшир также принял закон в 2018 году, который поэтапно отменяет 5-процентный налог штата на проценты и дивиденды в течение следующих пяти лет (для окончательной отмены 1 января 2024 года).Взаимодействие с другими людьми

Для налогоплательщиков не обязательно будет дешевле жить в штате, который не взимает подоходный налог. Это связано с тем, что штаты часто компенсируют потерянный доход за счет других налогов или уменьшенных услуг. Кроме того, существуют и другие факторы, определяющие доступность проживания в штате, включая здравоохранение, стоимость жизни и возможности трудоустройства.

Индивидуальный подоходный налог: обзор — FindLaw

Правительство собирает подоходный налог с U.Жителей С. каждый год. Поступления от подоходного налога с населения помогают федеральному правительству финансировать такие вещи, как строительство дорог, национальная оборона и система социального обеспечения. В случае трудоустройства работодатель физического лица удерживает подоходный налог. Поскольку самозанятые лица не удерживают налоги, они обычно будут платить расчетные налоги в течение года.

Это обзор вопросов, связанных с подачей налоговых деклараций и уплатой подоходного налога с населения. Дополнительные статьи и ресурсы см. В разделах «Основы подоходного налога» и «Подача налоговой декларации» в FindLaw.

Часто задаваемые вопросы о подаче декларации о личном подоходном налоге

Вот ответы на распространенные вопросы, связанные с заполнением декларации о доходах физических лиц:

Какой доход облагается подоходным налогом?

Физические лица должны платить налоги на доход, включая заработную плату, чаевые, комиссионные, доход от бизнеса, арендную плату, дивиденды, алименты, прирост капитала, выплаты из традиционных IRA, пособия по безработице и пособия по социальному обеспечению.

Какие вычеты я могу делать?

Налоговые вычеты — это корректировки налогооблагаемого дохода физического лица.На каждый доллар вычетов, которые имеет физическое лицо, сумма дохода, с которой правительство взимает налоги, уменьшается на доллар. Налогоплательщик может использовать стандартный вычет или детализировать вычеты. Общие вычеты включают проценты по студенческой ссуде, обучение в колледже, медицинские и стоматологические расходы, ипотечные баллы, проценты по ипотеке, налоги на имущество, подоходный налог штата, благотворительные взносы и расходы на домашний офис.

Что такое налоговые льготы?

Налоговые льготы уменьшают налоговые обязательства физического лица доллар за доллар. На каждый доллар налоговых вычетов, которые имеет физическое лицо, долларовая сумма налогов, которые они должны платить, уменьшается на доллар. Каждый год становятся доступны новые налоговые льготы, но обычные кредиты включают в себя кредит на заработанный доход, кредит для первого покупателя жилья, кредит на уход за ребенком и иждивенцем, кредит на усыновление, кредит на надежду и пожизненное обучение, кредит для пожилых людей и инвалидов, а также кредит на пенсионные сбережения. .

На каждый доллар налоговых вычетов, которые имеет физическое лицо, долларовая сумма налогов, которые они должны платить, уменьшается на доллар. Каждый год становятся доступны новые налоговые льготы, но обычные кредиты включают в себя кредит на заработанный доход, кредит для первого покупателя жилья, кредит на уход за ребенком и иждивенцем, кредит на усыновление, кредит на надежду и пожизненное обучение, кредит для пожилых людей и инвалидов, а также кредит на пенсионные сбережения. .

Могу ли я получить продление, если я не могу подать налоговую декларацию до 15 апреля?

Если налогоплательщик не может подать декларацию вовремя, он может сделать запрос на автоматическое продление, заполнив форму IRS 4868.Наряду с заполнением формы необходимо оплатить все налоговые обязательства или расчетный подоходный налог. Расширение файла не продлевает время оплаты.

Что произойдет, если я не подам налоговую декларацию?

Если с даты подачи налоговой декларации не прошло шесть лет, IRS может предъявить налогоплательщику уголовное дело. IRS также может проводить сборы без каких-либо ограничений по времени. Кроме того, невыполнение налоговой декларации к установленному сроку может привести к оценке штрафов и процентов по налоговой задолженности, подаче налоговой декларации налогоплательщика на замену, и Налоговое управление может начать деятельность по сбору налогов, включая взимание налогов. заработная плата и банковские счета и наложение ареста на недвижимое имущество — после оценки налоговой задолженности.

Должен ли я подавать налоговую декларацию, если я живу в другой стране?

Гражданин США, получающий доход за границей, должен подавать налоговую декларацию и платить налоги правительству США. Если налогоплательщик имеет право на исключение иностранного трудового дохода, он может исключить иностранный доход до 107 600 долларов США (на 2020 год). Налогоплательщик также может претендовать на исключение и вычет иностранного жилья. В некоторых странах налогоплательщик может также платить подоходный налог в стране, в которой он проживает.

В некоторых странах налогоплательщик может также платить подоходный налог в стране, в которой он проживает.

Какие виды деятельности могут вызвать аудит IRS?

Трудно полностью проверить налоговую декларацию, но некоторые действия налогоплательщиков могут выделяться.Например, IRS может более тщательно проверять самозанятого человека, чем нанятого налогоплательщика, потому что есть больше возможностей скрыть доход и заявить личные расходы как коммерческие расходы.

Часто задаваемые вопросы по уплате подоходного налога с населения

Вот ответы на распространенные вопросы, связанные с уплатой НДФЛ:

Могу ли я оплатить свой налоговый долг в рассрочку?

Налогоплательщик, который не может выплатить свою налоговую задолженность к установленному сроку, может заключить договор о рассрочке платежа с IRS.Соглашение о рассрочке позволяет выплату долга частями, но при этом будут применяться проценты и штрафы. Чтобы соответствовать требованиям, налогоплательщик должен быть актуальным в своей налоговой декларации.

Могу ли я урегулировать свою налоговую задолженность в IRS?

В некоторых случаях IRS соглашается погасить налоговую задолженность на сумму меньше, чем задолженность налогоплательщика. Запросы на погашение долгов называются «компромиссными предложениями» (OIC). Если должник может полностью оплатить налоговое обязательство в рассрочку или другим способом, IRS, скорее всего, отклонит запрос на урегулирование.IRS может принять запрос по трем причинам: есть сомнения относительно налоговых обязательств, есть сомнения в том, что налоговая задолженность подлежит взысканию, или сбор налоговых обязательств может создать экономические трудности или исключительные обстоятельства, которые делают его несправедливым.

Устранит ли банкротство налоговую задолженность?

В большинстве случаев налоговое обязательство переживает банкротство. В главе 13 должник должен будет полностью выплатить долг в соответствии с планом погашения, и должник, скорее всего, продолжит иметь задолженность по завершении процедуры банкротства в соответствии с главой 7. Однако налогоплательщик может выполнить налоговое обязательство, указанное в главе 7, при выполнении определенных условий.

Однако налогоплательщик может выполнить налоговое обязательство, указанное в главе 7, при выполнении определенных условий.

Рассмотрите возможность разговора с бухгалтером или налоговым юристом, если у вас есть дополнительные вопросы о регистрации и уплате подоходного налога с населения.

Спасибо за подписку!

Информационный бюллетень FindLaw

Будьте в курсе того, как закон влияет на вашу жизнь

Информационный бюллетень FindLaw

Будьте в курсе того, как закон влияет на вашу жизнь

Введите свой адрес электронной почты, чтобы подписаться

Введите ваш адрес электронной почты:

Налог на доходы физических лиц — Ballotpedia

Подоходный налог с населения — это налог, взимаемый государством (или другим государственным учреждением) с дохода физического лица.Из 50 штатов и Вашингтона, округ Колумбия, только семь не взимают подоходный налог с населения. Налоговые ставки значительно различаются от штата к штату. Некоторые используют фиксированную ставку для расчета налога, но чаще всего в штатах используются брекет-системы, которые изменяют ставку в зависимости от дохода человека. [1]

[1]

Налоги на доходы физических лиц составляют примерно одну треть всех налоговых поступлений, собираемых штатами. Поступления от подоходного налога с физических лиц становятся все более важными для государственных доходов. В 1950 году подоходный налог с населения составлял примерно 9.3 процента от всех налоговых поступлений штата. К 1970 году эта доля увеличилась до 19 процентов. По состоянию на 2010 год эта доля еще больше увеличилась до 33,5 процента. [2]

Как рассчитывается НДФЛ

В США используется система предельных налоговых ставок, согласно которой разные налоговые ставки применяются к разным категориям доходов. Некоторые ошибочно полагают, что данная налоговая ставка применяется ко всему доходу физического лица. Однако это не так. Вместо этого ставки применяются к частям налогооблагаемого дохода.Investopedia объясняет эту концепцию в следующем примере, который предполагает налогооблагаемую прибыль в размере 32 050 долларов США: [3] [4]

| “ | [T] Как работает предельная налоговая система, вы платите разные налоговые ставки на разные части вашего дохода. Первые заработанные вами доллары облагаются налогом по самой низкой ставке, а последние заработанные вами доллары облагаются налогом по самой высокой ставке. В этом случае вы заплатили 10% налог с первых 9 075 долларов, которые вы заработали (907,50 долларов). С оставшихся 22 975 долларов дохода (32 050 — 9 075 долларов) вы платили налог в размере 15% (3 доллара.446,25). Ваш общий налог составил 4353,75 доллара, а не 5400 долларов. В то время как ваша предельная налоговая ставка составляла 15%, ваша эффективная налоговая ставка была ниже, на уровне 12% (4353,75 долларов США / 36 000 долларов США). [5] | ” |

| —Investopedia | ||

Ставки НДФЛ

2017

Федеральные ставки

В таблице ниже приведены ставки федерального подоходного налога с населения за 2017 год. [6]

[6]

| Ставки Федерального подоходного налога с населения, 2017 г. (единая подача) | ||

|---|---|---|

| Налогооблагаемый доход | Ставка налога | |

| Низкий | Высокий | |

| 0 долл. США | $ 9 325 | 10% |

| 9 325 долларов США | 37 950 долларов США | 15% |

| 37 950 долл. США | $ 91 900 | 25% |

| 91 900 долл. США | $ 191 650 | 28% |

| 191 650 долл. США | 416 700 долл. США | 33% |

| 416 700 долл. США | 418 400 долл. США | 35% |

| 418 400 долл. США и выше | 39.60% | |

| Примечание : Полные примечания и аннотации см. В приведенном ниже источнике. Источник: Tax Foundation , «2017 Tax Brackets», 10 ноября 2016 г. | ||

| Ставки Федерального подоходного налога с населения, 2017 г. | ||

|---|---|---|

| Налогооблагаемый доход | Ставка налога | |

| Низкий | Высокий | |

| 0 долл. США | 18 650 долл. США | 10% |

| 18 650 долл. США | 75 900 долл. США | 15% |

| 75 900 долл. США | $ 153 100 | 25% |

| 153 100 долл. США | 233 350 долл. США | 28% |

| 233 350 долл. США | 416 700 долл. США | 33% |

| 416 700 долл. США | 470 700 долл. США | 35% |

470 700 долл. США и выше США и выше | 39.60% | |

| Примечание : Полные примечания и аннотации см. В приведенном ниже источнике. Источник: Tax Foundation , «2017 Tax Brackets», 10 ноября 2016 г. | ||

| Ставки федерального подоходного налога с населения, 2017 г. (глава семьи) | ||

|---|---|---|

| Налогооблагаемый доход | Ставка налога | |

| Низкий | Высокий | |

| 0 долл. США | 13 150 долл. США | 10% |

| 13 150 долл. США | 50 800 долл. США | 15% |

| 50 800 долл. США | $ 131 200 | 25% |

| 131 200 долл. США | 212 500 долл. США | 28% |

| 212 500 долл. США | 416 700 долл. США | 33% |

| 416 700 долл. США | 444 500 долл. США | 35% |

| 444 500 долл. США и более | 39.60% | |

| Примечание : Полные примечания и аннотации см. В приведенном ниже источнике. Источник: Tax Foundation , «2017 Tax Brackets», 10 ноября 2016 г. | ||

Государственные ставки

В таблице ниже указаны ставки подоходного налога с населения для всех 50 штатов. Из 50 штатов (и Вашингтона, округ Колумбия) только семь не взимают подоходный налог с населения. Для остальных штатов, которые собирают налог, ставки значительно различаются, как и структуры в квадратных скобках. [7]

| Ставки НДФЛ, 2017 г. | ||||||

|---|---|---|---|---|---|---|

| Государственный | Ставки налога | Количество скоб | Кронштейны | |||

| Самый низкий | Самый высокий | Самый низкий | Самый высокий | |||

| Алабама | 2% | 5% | 3 | $ 500 | 3 001 долл. США США | |

| Аляска | Нет государственного подоходного налога | |||||

| Аризона | 2.59% | 4,54% | 5 | 10 179 долларов США | $ 152 668 | |

| Арканзас | 0,9% | 6,9% | 6 | 4299 долл. США | 35 100 долл. США | |

| Калифорния | 1% | 12,3% | 9 | $ 8 015 | $ 537 498 | |

| Колорадо | 4,63% | 1 | Единая ставка | |||

| Коннектикут | 3% | 6.99% | 7 | 10 000 долл. США | 500 000 долл. США | |

| Делавэр | 0% | 6,6% | 7 | 2 000 долл. США | 60 001 долл. США | |

| Флорида | Нет государственного подоходного налога | |||||

| Грузия | 1% | 6% | 6 | 750 $ | 7 001 долл. США | |

| Гавайи | 1,4% | 8,25% | 9 | 2400 долларов США | 48 000 долл. США | |

| Айдахо | 1.6% | 7,4% | 7 | $ 1,454 | 10 905 долл. США | |

| Иллинойс | 3,75% | 1 | Единая ставка | |||

| Индиана | 3,23% | 1 | Единая ставка | |||

| Айова | 0,36% | 8,98% | 9 | $ 1 573 | 70 785 долл. США | |

| Канзас | 2,7% | 4.6% | 2 | 15 000 долл. США | 15 000 долл. США | |

| Кентукки | 5% | 1 | Единая ставка [8] | |||

| Луизиана | 2% | 6% | 3 | 12 500 долларов США | 50 001 долл. США США | |

| Мэн | 5,8% | 7,15% | 4 | 21 100 долл. США | 200 000 долл. США | |

| Мэриленд | 2% | 5.75% | 8 | 1 000 долл. США | 250 000 долл. США | |

| Массачусетс | 5,1% | 1 | Единая ставка | |||

| Мичиган | 4,25% | 1 | Единая ставка | |||

| Миннесота | 5,35% | 9,85% | 4 | 25 390 долл. США | 156 911 долл. США | |

| Миссисипи | 3% | 5% | 3 | 5000 долларов США | 10 001 долл. США | |

| Миссури | 1.5% | 6% | 10 | 1 000 долл. США | 9 001 долл. США | |

| Монтана | 1% | 6,9% | 7 | 2 900 долл. США | 17 600 долл. США | |

| Небраска | 2,46% | 6,84% | 4 | $ 3 090 | 29 830 долл. США | |

| Невада | Нет государственного подоходного налога | |||||

| Нью-Гэмпшир | Государственный подоходный налог в размере 5% только на дивиденды и процентный доход | |||||

| Нью-Джерси | 1.4% | 8,97% | 6 | 20 000 долл. США | 500 000 долл. США | |

| Нью-Мексико | 1,7% | 4,9% | 4 | 5 500 долл. США | 16 001 долл. США | |

| Нью-Йорк | 4% | 8,82% | 8 | 8 500 долл. США | $ 1 077 550 | |

| Северная Каролина | 5,499% | 1 | Единая ставка | |||

| Северная Дакота | 1. 1% 1% | 2,9% | 5 | 37 950 долларов США | 413 350 долл. США | |

| Огайо | 0,495% | 4,997% | 9 | 5 250 долл. США | $ 208 500 | |

| Оклахома | 0,5% | 5% | 6 | 1 000 долл. США | 7 200 долл. США | |

| Орегон | 5% | 9,9% | 4 | 3 400 долл. США | 125 000 долл. США | |

| Пенсильвания | 3.07% | 1 | Единая ставка | |||

| Род-Айленд | 3,75% | 5,99% | 3 | 61 300 долл. США | 139 400 долл. США | |

| Южная Каролина | 0% | 7% | 6 | 2 930 долл. США | 14 600 долл. США | |

| Южная Дакота | Нет государственного подоходного налога | |||||

| Теннесси | Государственный подоходный налог в размере 6% только с дивидендов и процентного дохода | |||||

| Техас | Нет государственного подоходного налога | |||||

| Юта | 5% | 1 | Единая ставка | |||

| Вермонт | 3.55% | 8,95% | 5 | 37 950 долларов США | 416 700 долл. США | |

| Вирджиния | 2% | 5,75% | 4 | 3000 долларов США | 17 001 долл. США | |

| Вашингтон | Нет государственного подоходного налога | |||||

| Западная Вирджиния | 3% | 6,5% | 5 | 10 000 долл. США | 60 000 долл. США | |

| Висконсин | 4% | 7.65% | 4 | $ 11230 | 247 350 долл. США | |

| Вайоминг | Нет государственного подоходного налога | |||||

Примечание : полные примечания и аннотации см. В приведенном ниже источнике. В приведенном ниже источнике. Источник: Центр налоговой политики , «Ставки государственного подоходного налога с населения 2000–2017», по состоянию на 26 октября 2017 г. | ||||||

Личные льготы

Государства, собирающие подоходный налог с физических лиц, позволяют физическим лицам ежегодно требовать освобождения от уплаты подоходного налога с физических лиц.Личное освобождение указывает на то, что налогообложению подлежит только доход человека выше определенного уровня. [9]

Исключения действуют за счет уменьшения суммы налогооблагаемого дохода физического лица. И налоги штата, и федеральные налоги допускают освобождение. Государственные льготы, о которых сообщает Центр налоговой политики, указаны в таблице ниже. [10]

| Личные льготы, 2015 г. | |||

|---|---|---|---|

| Государственный | Одноместный | женат | иждивенцев |

| Алабама | 1 500 долл. США | 3000 долларов США | 500 долл. США |

| Аляска | Нет государственного подоходного налога | ||

| Аризона | 2100 долл. США | $ 4 200 | 2300 долл. США |

| Арканзас | $ 26 | $ 52 | $ 26 |

| Калифорния | $ 111 | $ 222 | $ 344 |

| Колорадо | $ 4 050 | 8 100 долл. США | $ 4 050 |

| Коннектикут | 14 500 долл. США | 24 000 долл. США | $ 00 |

| Делавэр | $ 110 | $ 220 | $ 110 |

| Флорида | Нет государственного подоходного налога | ||

| Грузия | $ 2 700 | 5400 долларов США | 3000 долл. США США |

| Гавайи | $ 1,144 | $ 2 288 | $ 1,144 |

| Айдахо | $ 4 050 | 8 100 долл. США | $ 4 050 |

| Иллинойс | 2 000 долл. США | 4 000 долл. США | 2 000 долл. США |

| Индиана | 1 000 долл. США | 2 000 долл. США | 2 500 долл. США |

| Айова | $ 40 | $ 80 | $ 40 |

| Канзас | 2250 долл. США | 4500 долларов США | 2250 долл. США |

| Кентукки | $ 20 | $ 40 | $ 20 |

| Луизиана | 4500 долларов США | 9 000 долл. США | 1 000 долл. США |

| Мэн | $ 4 050 | 8 100 долл. США | $ 4 050 |

| Мэриленд | 3 200 долл. США | 6 400 долл. США | 3 200 долл. США |

| Массачусетс | 4 400 долл. США | $ 8 800 | 1 000 долл. США |

| Мичиган | 4 000 долл. США | 8 000 долл. США | 4 000 долл. США |

| Миннесота | $ 4 050 | 8 100 долл. США | $ 4 050 |

| Миссисипи | 6000 долларов США | 12 000 долл. США | 1500 долларов США |

| Миссури | 2100 долл. США | $ 4 200 | 1200 долларов США |

| Монтана | 2400 долларов США | $ 4800 | 2400 долларов США |

| Небраска | $ 132 | $ 264 | $ 132 |

| Невада | Нет государственного подоходного налога | ||

| Нью-Гэмпшир | Государственный подоходный налог в размере 5% только с дивидендов и процентного дохода | ||

| Нью-Джерси | 1 000 долл. США США | 2 000 долл. США | 1500 долларов США |

| Нью-Мексико | $ 4 050 | 8 100 долл. США | $ 4 050 |

| Нью-Йорк | $ 00 | $ 00 | 1 000 долл. США |

| Северная Каролина | $ 00 | $ 00 | $ 00 |

| Северная Дакота | $ 4 050 | 8 100 долл. США | $ 4 050 |

| Огайо | 2250 долл. США | 4500 долларов США | 2250 долл. США |

| Оклахома | 1 000 долл. США | 2 000 долл. США | 1 000 долл. США |

| Орегон | $ 197 | $ 394 | 197 $ |

| Пенсильвания | Без изъятий | $ 00 | $ 00 |

| Род-Айленд | $ 3 900 | $ 7 800 | 3 900 долл. США |

| Южная Каролина | $ 4 050 | 8 100 долл. США | $ 4 050 |

| Южная Дакота | Нет государственного подоходного налога | ||

| Теннесси | Государственный подоходный налог в размере 6% только с дивидендов и процентного дохода | ||

| Техас | Нет государственного подоходного налога | ||

| Юта | 6% налоговый кредит | 6% налоговый кредит | 6% налоговый кредит |

| Вермонт | $ 4 050 | 8 100 долл. США | $ 4 050 |

| Вирджиния | $ 930 | $ 1,860 | 930 долл. США |

| Вашингтон | Нет государственного подоходного налога | ||

| Западная Вирджиния | 2 000 долл. США | 4 000 долл. США | 2 000 долл. США |

| Висконсин | $ 700 | 1400 долларов США | 700 долл. США США |

| Вайоминг | Нет государственного подоходного налога | ||

| Примечание : полные примечания и аннотации см. В приведенном ниже источнике. Источник: Центр налоговой политики , «Ставки государственного подоходного налога с населения 2000–2017», по состоянию на 26 октября 2017 г. | |||

Последние новости

В этом разделе содержится ссылка на поиск в новостях Google по запросу « Личное + подоходный + налог «.

См. Также

Внешние ссылки

- ↑ Investopedia , «Подоходный налог», по состоянию на 26 сентября 2014 г.

- ↑ Брунори Д. (2011). Государственная налоговая политика: политическая перспектива .Вашингтон, округ Колумбия: Издательство городского института

- ↑ Investopedia , «Может ли переход на более высокую налоговую категорию привести к снижению чистой прибыли?» по состоянию на 13 ноября 2014 г.

- ↑ Investing Answers , «Предельная налоговая ставка», по состоянию на 13 ноября 2014 г.

- ↑ Примечание: этот текст дословно цитируется из первоисточника. Любые несоответствия относятся к первоисточнику.

- ↑ Tax Foundation , «2017 Tax Brackets», 10 ноября 2016 г.

- ↑ Центр налоговой политики , «Ставки государственного подоходного налога с физических лиц 2000-2015», по состоянию на 29 сентября 2015 г.

- ↑ Баланс , «Штаты с фиксированными ставками подоходного налога на 2019 год», по состоянию на 1 декабря 2019 г.

- ↑ Центр налоговой политики , «Что такое личное освобождение?» по состоянию на 14 декабря 2015 г.

- ↑ Налоговая служба , «3.Личные исключения и иждивенцы «, по состоянию на 14 декабря 2015 г.

| |||||||||

Как действуют государственные и местные налоги на доходы физических лиц?

СКОЛЬКО ВЫРУЧКА СОБИРАЕТСЯ ГОСУДАРСТВЕННЫМ И МЕСТНЫМ ПРАВИТЕЛЬСТВОМ ОТ НАЛОГОВ НА ИНДИВИДУАЛЬНЫЙ ПРИБЫЛЬ?

Правительства штатов собрали в 2017 году 352 млрд долларов США в виде подоходного налога с физических лиц, или 27 процентов общих доходов штата из собственных источников (таблица 1). Доходы «из собственных источников» не включают межбюджетные трансферты. Органы местного самоуправления, в основном сосредоточенные в Мэриленде, Нью-Йорке, Огайо и Пенсильвании, собрали всего 33 миллиарда долларов от индивидуальных подоходных налогов, или 3 процента от общего дохода из собственных источников. (Бюро переписи включает выручку округа Колумбия в местные итоги.)

Доходы «из собственных источников» не включают межбюджетные трансферты. Органы местного самоуправления, в основном сосредоточенные в Мэриленде, Нью-Йорке, Огайо и Пенсильвании, собрали всего 33 миллиарда долларов от индивидуальных подоходных налогов, или 3 процента от общего дохода из собственных источников. (Бюро переписи включает выручку округа Колумбия в местные итоги.)

Сорок один штат и округ Колумбия взимают налог на доходы физических лиц на широкой основе. Нью-Гэмпшир облагает налогом только проценты и дивиденды, а Теннесси — только проценты по облигациям и дивиденды по акциям.(Теннесси постепенно отменяет свой налог и полностью отменит его в 2021 году.) На Аляске, Флориде, Неваде, Южной Дакоте, Техасе, Вашингтоне и Вайоминге нет подоходного налога штата.

В совокупных доходах штата и местных властей Мэриленд больше всего полагался на индивидуальный подоходный налог в 2017 году, при этом на этот налог приходилось 29 процентов доходов из собственных источников. Округ Колумбия и восемь других штатов — Калифорния, Коннектикут, Кентукки, Массачусетс, Миннесота, Нью-Йорк, Орегон и Вирджиния — собрали более 20 процентов собственных доходов от подоходного налога с физических лиц в 2017 году.

Подоходный налог с физических лиц

в Северной Дакоте принес 4% доходов из собственных источников, что является наименьшим показателем среди всех штатов с широким подоходным налогом с физических лиц. В любом другом штате с широким подоходным налогом этот налог обеспечивал не менее 9 процентов общих доходов из собственных источников. Нью-Гэмпшир и Теннесси собрали около 1% доходов из собственных источников за счет гораздо более ограниченного индивидуального подоходного налога.