Как можно увеличить roe: Показатели рентабельности: как повысить эффективность капитала – ROE (Return on Equity) — Рентабельность собственного капитала

ROE. Коэффициент рентабельности собственного капитала (Return on Equity)

Рентабельность собственного капитала

(Return on Equity, Return on Shareholders’ Equity,

ROE) показывает эффективность использования собственных

вложенных средств и рассчитывается в процентном соотношении.

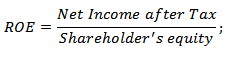

Рассчитывается по формуле:

ROE = Net Income / Average Shareholder’s Equity

ROE = Net Income / Average Net Assets

Где, Net Income — чистая прибыль до выплаты

дивидендов по обыкновенным акциям, но после выплаты дивидендов по

привилегированным акциям, так как собственный капитал не включает

привилегированные акции.

ROE также можно представить в следующем виде:

ROE = ROА * Коэффициент финансового рычага

Из соотношения видно, что правильное использование заёмных

средств позволяет увеличить доходы акционеров за счёт эффекта

финансового рычага. Такой эффект достигается за счёт того,

что прибыль, получаемая от деятельности компании, значительно выше

ставки кредита. По величине финансового рычага можно определить, как

используются привлечённые средства – для развития

производства либо для латания дыр в бюджете. Очевидно, что при хорошем

управлении компанией значение этого показателя должно быть больше

единицы. С другой стороны, слишком высокое значение финансового рычага

тоже плохо, так как оно может быть сопряжено с высоким риском,

поскольку указывает на высокую долю заёмных средств в структуре

активов. Чем выше эта доля, тем больше вероятность того, что компания

вообще останется без чистой прибыли, если вдруг столкнётся с

какими-нибудь даже незначительными трудностями.

Особым подходом к расчету показателя является использование формулы

Дюпона, которая разбивает ROE на составляющие, позволяющие глубже понять

полученный результат:

ROE (формула Дюпона) = (Чистая прибыль / Выручка) * (Выручка / Активы) * (Активы / Собственный капитал)

или

ROE (формула Дюпона) = Рентабельность по чистой прибыли * Оборачиваемость активов * Финансовый левередж

В российской системе бухгалтерского учета формула коэффициента

рентабельности собственного капитала принимает вид:

ROE = Чистая прибыль / Среднегодовая стоимость

собственного капитала * 100%ROE = стр. 2400 / ((стр. 1300 + стр. 1530)на начало периода

+ (стр. 1300 + стр. 1530)на конец периода)/2 * 100%

Чтобы рассчитать коэффициент за период, отличный от года, но

получить сопоставимые годовые данные, используют формулу:

ROE = Чистая прибыль * (365/Кол-во дней в периоде)

/ Среднегодовая стоимость собственного капитала * 100%

По мнению многих экономистов-аналитиков, при расчете

коэффициента целесообразно использовать показатель чистой прибыли. Это

объясняется тем, что рентабельность собственного капитала характеризует

уровень прибыли, которую получают собственники на единицу вложенного капитала.

Показатель характеризует эффективность использования

собственных источников финансирования предприятия и показывает, сколько

чистой прибыли зарабатывает компания с 1 рубля собственных средств.

ROE позволяет определить эффективность использования капитала,

инвестированного собственниками, и сравнить этот показатель с возможным

получением дохода от вложения этих средств в другие виды деятельности.

Кстати, в мировой практике показатель ROE используется как

один из главных индикаторов конкурентоспособности банков.

ROE: рентабельность собственного капитала | «КакРасти.ru»

Автор Анатолий Колупаев На чтение 10 мин. Просмотров 1.4k. Опубликовано

Здравствуйте, друзья! Как вы думаете, что в инвестициях наиболее важно? Я имею ввиду для обычного частного инвестора, для нас с вами? Это наша прибыль, доход на наш вложенный в компанию акционерный капитал. Можем ли мы узнать, сколько прибыли мы получим, вложив наши деньги в определённую компанию? Для этого нам нужно рассчитать так называемый

коэффициент рентабельности капитала ROE — Return on Equity (отношение прибыли к собственному капиталу), который показывает процент прибыли на каждый вложенный вами рубль. Данные для расчёта можно найти в финансовой отчётности любого публичного акционерного общества, которые находятся в открытом доступе в интернете.

В мировой практике этот показатель используется для определения конкурентоспособности банков. Но чаще всего его используют инвесторы для определения эффективности своих инвестиций, что понимать также, насколько эффективно менеджмент использует активы компании для получения прибыли.

Понятие рентабельности

Википедия определяет финансовый коэффициент рентабельности ROE как относительный показатель эффективности деятельности, частное от деления чистой прибыли, полученной за период, на собственный капитал организации

Говоря простым языком ROE — это доходность бизнеса или прибыльность собственного капитала. Это то, насколько эффективно используются собственные вложенные средства, это способность фирмы превращать активы в прибыль.

Например, ROE=10% говорит о том, что на каждый инвестированный рубль акционер гипотетически может получить 10 копеек прибыли в год.

Формула расчёта ROE

В интернете полно аналитических ресурсов и для вас не составит труда найти этот показатель для любой интересующей вас компании. Однако если вы хотите научиться самостоятельно рассчитывать рентабельность, в этом вам поможет простая формула:

ROE = (Чистая прибыль (после выплаты процентов и налогов)/Собственный капитал) *100

Людмила Ярухина в своей книге [1] отмечает, что прибыль после налогообложения, но до выплаты дивидендов — это окончательный результат, который учитывает все расходы компании, и после которого собственник предприятия принимает решение, сколько средств пойдёт на развитие бизнеса, а сколько на дивиденды.

Ещё один нюанс: так как привилегированные акции не являются частью собственного капитала, то из чистой прибыли также необходимо вычесть выплаченные дивиденды по префам.

Поскольку собственный капитал равен активам компании за вычетом её долга, ROE можно рассматривать как доходность чистых активов.

Рекомендую прочитать:

“Обыкновенные и привилегированные акции: в чём разница и в какие выгоднее инвестировать”

В некоторых источниках и в российской системе бухучёта предлагается для расчёта ROE делить чистую прибыль на среднее за период значение собственного капитала. Аналитики УК Арсагера

ROE = чистая прибыль/ собственный капитал на начало отчётного периода.

Нормативное значение ROE

Каким должен быть показатель ROE?

Очевидно, что чем выше, тем лучше. Для обычного частного инвестора, как и для собственника бизнеса важно понимать и сравнивать доходность своих вложений в интересующую компанию с другими альтернативными инвестициями. Это может быть другой бизнес, другие ценные бумаги или вовсе банковский депозит. И если эти альтернативные вложения более рентабельны, то фактически даже собственнику выгоднее вкладывать не своё, а в чужое развитие.

Поэтому определять нормативное значение ROE каждый должен самостоятельно. Хорошо, если рентабельность собственного капитала вдвое превышает банковский депозит. Ведь если доходность депозита будет немного ниже доходности акций интересующей вас компании, то какой смысл брать на себя дополнительные рыночные риски и риск дефолта предприятия, когда можно получить такую же прибыль, вложив деньги в банк?

Подводные камни рентабельности собственного капитала

#1 — Кредиты могут увеличить рентабельность

В формуле ROE есть одна хитрость. У любого предприятия есть собственный капитал. Но оно также может использовать для развития заёмный капитал, который в свою очередь может помочь увеличить прибыль. Т.е., по сути, высокий ROE может быть достигнут за счёт привлечения дополнительных средств — займов. Чем больше компания кредитуется и развивается за счёт заёмных средств, тем меньше становится доля её собственного капитала. И поэтому получаемая прибыль может казаться большой по отношению к собственному капиталу.

А кредиты — это ведь определённый риск. И чем их больше, тем риск выше. До определённого уровня закредитованности (60-70%) кредитные средства идут на пользу предприятия. Если компания балансирует на грани этого диапазона или кредитуется сверх него, появляется вероятность банкротства, особенно если большая часть кредитов — краткосрочные.

Вывод из этого можно сделать следующий: необходимо искать компании с оптимальным соотношением собственного и заёмного капитала, скажем 50 на 50.

#2 – средний ROE у каждой отрасли свой

У различных отраслей различные средние значения ROE. У капиталоёмких компаний рентабельность собственного капитала будет гораздо ниже, чем у высокотехнологичных. Для промышленных предприятий характерно наличие большого количества активов и большей закредитованности. Фирмы из IT-бизнеса с меньшим балансом могут получать больше прибыли. Это специфика такого бизнеса. Поэтому нельзя сравнивать рентабельность компаний из разных отраслей и на этом строить свою стратегию.

Главная идея здесь состоит в том, чтобы инвестировать в предприятие, рентабельность которого не хуже конкурентов.

ROE и другие коэффициенты

Зная ROE и так называемый коэффициент удержания (Retention Ratio) можно определить будущие темпы роста компании, что немаловажно для долгосрочного инвестора. Для этого нужно умножить их друг на друга.

Коэффициент удержания — это процент чистой прибыли, которая «удерживается» или реинвестируется компанией для финансирования будущего роста. Из чистой прибыли вычитаются дивиденды и это число делится на чистую прибыль. Другими словами — это отношение нераспределённой прибыли к чистой прибыли.

Например, чистая прибыль компании “X” = ₽200 000, выплаченные дивиденды = ₽50 000. Нераспределённая прибыль получится: ₽200 000 – ₽50 000 = ₽150 000.

Коэффициент распределения = ₽150 000/200 000 = 0,75 или 75%. Компания “X” возвращает 25% своего дохода акционерам в виде дивидендов и 75% сохраняет для развития.

Рекомендую прочитать:

“Как жить на дивиденды: 3 шага для создания пассивного дохода на фондовом рынке”

Теперь рассчитаем темпы роста компании “X”, если мы знаем, например, что её рентабельность собственного капитала равна 17%.

Темпы роста компании X = 17*0,75= 12,75%

Аналогичным образом можно подсчитать будущие темпы роста дивидендов при условии, если у компании есть многолетняя история дивидендных выплат.

Только в этом случае нам нужно ROE умножить на коэффициент выплат (на долю от прибыли, выделяемую для дивидендных выплат). В нашем случае она составляет 25% или 0,25.

Темпы роста дивидендов компании Х = 17*0,25 = 4,25%

Как использовать частном инвестору полученные цифры?

Вот вы посчитали, что, например, темпы роста интересующей вас компании согласно отчётам за предыдущие периоды (год) были в среднем 25%, сейчас (допустим) середина года и акции выросли с начала года на 5%. Учитывая прежние темпы роста, можно сделать вывод о том, что в данный момент у акций есть потенциал для роста около 20%. Однако этот сигнал нужно воспринимать как один из возможных индикаторов временной недооценки и не делать ставку опираясь только лишь на него.

Это же касается и дивидендов: зная средний темп роста можно примерно рассчитать предстоящие дивиденды. Если же компания решает направить на дивиденды сумму, сильно большую или меньшую относительно средних значений в прошлом, то это повод не спешить и провести более детальный анализ такого поведения менеджмента.

Использование ROE для выявления проблем

[3] Что же для инвестора всё-таки лучше: средний ROE, немного выше среднего или очень высокий? Разве акции с высоким ROE не являются лучшей инвестицией?

Иногда чрезвычайно высокий ROE — это хорошо, если чистый доход чрезвычайно велик по сравнению с собственным капиталом, т.к. компания показала высокую производительность. Однако чаще всего чрезвычайно высокий ROE обусловлен небольшим собственным капиталом по сравнению с чистой прибылью, что указывает на риск.

Непоследовательная прибыль

Первая потенциальная проблема с высоким ROE — это, возможно, непоследовательная прибыль. Представьте себе компанию, которая была убыточной в течение нескольких лет. Каждый год убытки отражаются на балансе в составе капитала как «непокрытый убыток».

Убытки являются отрицательной величиной и уменьшают акционерный капитал. Предположим, что в последний год эта компания получила неожиданный доход и вернулась к прибыльности. Знаменатель в расчёте ROE, т.е. собственный капитал теперь очень мал после многих лет потерь, что делает его рентабельность обманчиво высокой.

Избыточный долг

Во-вторых, это избыточный долг. Если компания агрессивно брала займы, её ROE рос, потому что собственный капитал равен активам за минусом долгов. Чем больше долгов, тем меньше доля собственного капитала. Распространенный сценарий, который может вызвать эту проблему, возникает, когда компания занимает большие суммы долга, чтобы выкупить свои собственные акции. Это может увеличить прибыль на акцию (EPS), но это не влияет на фактические темпы роста или производительность.

Отрицательная чистая прибыль

Наконец, есть отрицательный чистый доход и отрицательный акционерный капитал, которые могут привести к искусственно высокому ROE. Однако, если компания имеет чистый убыток или отрицательный собственный капитал, ROE нельзя рассчитывать.

Если собственный капитал является отрицательным, наиболее распространённой проблемой является чрезмерная задолженность или непоследовательная доходность. Однако, есть исключения из этого правила для компаний, которые являются прибыльными и которые используют денежные средства для выкупа своих собственных акций. Для многих компаний это альтернатива выплате дивидендов, и в конечном итоге это может привести к сокращению капитала.

Во всех случаях отрицательный или чрезвычайно высокий уровень ROE следует рассматривать как предупреждающий знак, заслуживающий детального изучения. В редких случаях отрицательное отношение ROE может быть связан с программой выкупа акций (байбэком).

В любом случае компания с отрицательной рентабельностью не может быть оценена по отношению к другим акциям с положительными коэффициентами рентабельности.

Заключение

Уоррен Баффетт всегда при выборе компании уделяет внимание рентабельности акционерного капитала. Отличный вариант по его мнению — это компания с высоким ROE и одновременно низким уровнем закредитованности.

Следует также отметить, что текущий уровень ROE — это не гарантия того, что вы получите прибыль точь-в-точь как вы рассчитывали, инвестировав свои деньги в компанию на основе этого показателя. Фондовый рынок — это динамичная система, да и бизнес каждого предприятия подвержен как цикличности, так и несправедливой оценке участников торгов.

Если вы хотите инвестировать деньги в компанию, посмотрите на её ROE в прошлый и позапрошлый годы, есть ли динамика роста этого показателя, каким было соотношение заёмного и собственного капитала раньше. Проанализируйте ROE нескольких компаний из этого же сектора, определите среднее значение и выберите для себя те, у которой ROE выше, а кредитов меньше.

Успешных Вам инвестиций!

Материалы

[1] “Финансы для нефинансистов” Людмила Ярухина, ООО Издательство “Питер”, 2018 ⇑

[2] “Заметки в инвестировании” — книга об инвестициях и управлении капиталом от УК Арсагера ⇑

[3] investopedia.com ⇑

Рентабельность собственного капитала | Красная Армия

Рентабельность собственного капитала (ROE) — это показатель финансовой эффективности, рассчитываемый путем деления чистой прибыли на собственный капитал акционеров . Поскольку акционерный капитал равен активам компании за вычетом ее долга, ROE можно рассматривать как доходность на чистые активы . — подробнее на https://finosnova.com/finansovye-pokazateli-roe-i-p-b-chto-jeto-i-gde-ih-smotret/

ROE считается показателем того, насколько эффективно менеджмент использует активы компании для получения прибыли.

ROE выражается в процентах и может быть рассчитан для любой компании, если чистая прибыль и собственный капитал являются положительными числами. Чистый доход рассчитывается до выплаты дивидендов простым акционерам и после выплаты дивидендов привилегированным акционерам и процентов кредиторам.

Чистый доход — это сумма дохода, чистых расходов и налогов, которую компания генерирует за данный период. Средний размер собственного капитала рассчитывается путем добавления собственного капитала на начало периода. Начало и конец периода должны совпадать с тем, что приносит чистый доход.

Чистый доход за последний полный финансовый год , или конечные 12 месяцев, определяется в отчете о прибылях и убытках —сумма финансовой деятельности за этот период. Акционерный капитал формируется на основе балансового отчета-текущего баланса компании за всю ее историю изменений активов и обязательств.

Считается, что наилучшей практикой является расчет рентабельности собственного капитала на основе среднего собственного капитала за отчетный период из-за такого несоответствия между двумя финансовыми отчетами. Узнайте больше о том, как вычислить ROE .

Рентабельность собственного капитала (ROE), который считается хорошим или плохим, будет зависеть от того, что нормально для сверстников акций. Например, у коммунальных предприятий будет много активов и долгов на балансе по сравнению с относительно небольшим объемом чистой прибыли. Нормальный ROE в коммунальном секторе может составлять 10% или менее. Технологическая или розничная фирма с меньшими балансовыми счетами относительно чистой прибыли может иметь нормальный уровень рентабельности собственного капитала 18% или более.

Хорошее эмпирическое правило состоит в том, чтобы нацелиться на икру, которая равна или чуть выше среднего значения для группы сверстников. Например, предположим, что компания TechCo поддерживала стабильный ROE на уровне 18% в течение последних нескольких лет по сравнению со средним показателем ее коллег, который составлял 15%. Инвестор может сделать вывод, что менеджмент TechCo находится выше среднего уровня по использованию активов компании для получения прибыли.

Относительно высокие или низкие коэффициенты рентабельности собственного капитала будут существенно различаться в зависимости от отраслевой группы или сектора. При использовании для оценки одной компании к другой подобной компании сравнение будет более значимым. Общий ярлык для инвесторов, чтобы рассмотреть рентабельность собственного капитала вблизи долгосрочного среднего значения S&P 500 (14%) в качестве приемлемого коэффициента и что-нибудь менее 10% как плохое.

- Рентабельность собственного капитала измеряет, насколько эффективно менеджмент использует активы компании для получения прибыли.

- Хорошая или плохая икра будет зависеть от того, что является нормальным для отрасли или компании сверстников.

- В качестве кратчайшего пути инвесторы могут рассматривать доходность собственного капитала вблизи долгосрочного среднего показателя S&P 500 (14%) как приемлемый коэффициент и все, что меньше 10%, как плохое.

Использование ROE для оценки темпов роста

Устойчивые темпы роста и темпы роста дивидендов могут быть оценены с использованием ROE, предполагая, что это соотношение примерно соответствует или чуть выше среднего показателя по группе сверстников. Хотя могут возникнуть некоторые проблемы, ROE может быть хорошей отправной точкой для разработки будущих оценок темпов роста акций и темпов роста их дивидендов . Эти два расчета являются функциями друг друга и могут быть использованы для облегчения сравнения между аналогичными компаниями.

Чтобы оценить будущие темпы роста компании, умножьте ROE на коэффициент удержания компании . Коэффициент удержания-это процент чистой прибыли, которая “удерживается” или реинвестируется компанией для финансирования будущего роста.

ROE и устойчивые темпы роста

Предположим, что есть две компании с одинаковым ROE и чистой прибылью,но разными коэффициентами удержания. Компания А имеет рентабельность собственного капитала в размере 15% и возвращает акционерам 30% своего чистого дохода в виде дивидендов, что означает, что компания а сохраняет 70% своего чистого дохода. Бизнес B также имеет рентабельность собственного капитала в размере 15%, но возвращает акционерам только 10% от своей чистой прибыли при коэффициенте удержания 90%.

Для компании а темп роста составляет 10,5%, или ROE умножает коэффициент удержания, который составляет 15% умноженное на 70%. темп роста бизнеса B составляет 13,5%, или 15% умноженное на 90%.

Этот анализ называется моделью устойчивых темпов роста. Инвесторы могут использовать эту модель для оценки будущего и определения акций, которые могут быть рискованными, поскольку они опережают их способность к устойчивому росту. Акции, которые растут медленнее, чем их устойчивый курс, могут быть недооценены, или рынок может дисконтировать рискованные признаки от компании. В любом случае, темпы роста, которые намного выше или ниже устойчивого уровня, требуют дополнительного исследования.

Это сравнение, по-видимому, делает бизнес B более привлекательным, чем компания A, но оно игнорирует преимущества более высокой ставки дивидендов, которые могут быть одобрены некоторыми инвесторами. Мы можем изменить расчет, чтобы сделать оценку темпов роста дивидендов акций, которые могут быть более важными для инвесторов с доходами.

Оценка темпов роста дивидендов

Продолжая наш пример выше, темп роста дивидендов можно оценить путем умножения ROE на коэффициент выплат . Коэффициент выплат — это процент от чистой прибыли, которая возвращается простым акционерам через дивиденды. Эта формула дает нам устойчивый темп роста дивидендов, что благоприятствует компании А.

У компании темп роста дивидендов составляет 4,5%, или ROE times коэффициент выплат, который составляет 15% умножить на 30%. Темп роста дивидендов бизнеса B составляет 1,5%, или 15% умноженное на 10%. Акции, которые увеличивают свои дивиденды намного выше или ниже устойчивого темпа роста дивидендов, могут указывать на риски, которые необходимо исследовать.

Использование икры для выявления проблем

Вполне резонно задаться вопросом, почему средняя или немного выше средней икры является хорошей, а не икрой, которая вдвое, втрое или даже выше средней по своей группе сверстников. Разве акции с очень высокой икрой не являются лучшей стоимостью?

Иногда чрезвычайно высокий ROE является хорошей вещью, если чистый доход чрезвычайно велик по сравнению с собственным капиталом, потому что производительность компании настолько сильна. Однако чаще всего чрезвычайно высокий ROE обусловлен малым размером собственного капитала по сравнению с чистым доходом, что свидетельствует о риске.

Непоследовательная Прибыль

Первой потенциальной проблемой с высоким уровнем рентабельности собственного капитала может быть непоследовательная прибыль. Представьте себе компанию LossCo, которая была убыточной в течение нескольких лет. Каждый год убытки отражаются на балансе в долевой части как «нераспределенная прибыль».»Убытки являются отрицательной величиной и уменьшают акционерный капитал. Предположим, что LossCo получила неожиданную прибыль в самом последнем году и вернулась к прибыльности. Знаменатель в расчете икры теперь очень мал после многих лет потерь, что делает ее косулю обманчиво высокой.

Избыточный Долг

Во-вторых, это избыточный долг. Если компания занимала агрессивно, она может увеличить ROE, потому что собственный капитал равен активам минус долг. Чем больше долгов компания заимствует, тем ниже может упасть собственный капитал. Распространенный сценарий, который может вызвать эту проблему, возникает, когда компания занимает большие суммы долга, чтобы выкупить свои собственные акции. Это может увеличить прибыль на акцию (EPS), но не влияет на фактические темпы роста или производительность.

Отрицательная Чистая Прибыль

Наконец, есть отрицательный чистый доход и отрицательный акционерный капитал, которые могут привести к искусственно высокому ROE. Однако, если компания имеет чистый убыток или отрицательный акционерный капитал, ROE не должен быть рассчитан.

Если собственный капитал является отрицательным, то наиболее распространенной проблемой является чрезмерный долг или непоследовательная доходность. Однако существуют исключения из этого правила для компаний, которые являются прибыльными и используют денежный поток для выкупа своих собственных акций. Для многих компаний это является альтернативой выплате дивидендов, и в конечном итоге это может привести к сокращению собственного капитала (выкупы вычитаются из капитала) достаточно, чтобы превратить расчет отрицательным.

Во всех случаях отрицательные или чрезвычайно высокие уровни икры следует рассматривать как предупреждающий признак, заслуживающий изучения. В редких случаях отрицательный коэффициент рентабельности собственного капитала может быть вызван программой обратного выкупа акций с поддержкой денежного потока и отличным управлением, но это менее вероятный результат. В любом случае, компания с отрицательной рентабельностью собственного капитала не может быть оценена по отношению к другим акциям с положительными коэффициентами рентабельности собственного капитала.

ROE против рентабельности инвестированного капитала

В то время как рентабельность собственного капитала смотрит на то, сколько прибыли компания может генерировать относительно собственного капитала акционеров, рентабельность инвестированного капитала (ROIC) делает этот расчет на пару шагов дальше.

Цель ROIC заключается в том, чтобы определить сумму денег после дивидендов, которые компания делает на основе всех своих источников капитала, включая акционерный капитал и долг. ROE изучает, насколько хорошо компания использует акционерный капитал, в то время как ROIC предназначен для определения того, насколько хорошо компания использует весь свой доступный капитал для зарабатывания денег.

Ограничения по использованию икры

Высокая рентабельность собственного капитала не всегда может быть положительной. Превышение размера ROE может свидетельствовать о ряде проблем, таких как непоследовательная прибыль или чрезмерный долг. Кроме того, отрицательный ROE, в связи с тем, что компания имеет чистый убыток или отрицательный акционерный капитал, не может быть использован для анализа компании. Он также не может быть использован для сравнения с компаниями с положительным ROE.

Пример использования ROE

Например, представьте себе компанию с годовым доходом в $ 1,800,000 и средним акционерным капиталом в $12,000,000. Икра этой компании будет выглядеть следующим образом:

Рассмотрим Apple Inc. (AAPL) — за финансовый год, заканчивающийся 1 сентября. 29, 2018, компания получила $ 59,5 млрд чистого дохода. По итогам финансового года собственный капитал компании составил $ 107,1 млрд против $134 млрд в начале года. Таким образом, рентабельность собственного капитала Apple составляет 49,4%, или $59,5 млрд / (($107,1 млрд + $134 млрд) / 2).

По сравнению со своими сверстниками, Apple имеет очень сильную икру.

- Amazon.com Inc. (AMZN) имеет рентабельность собственного капитала 27%

- Microsoft Corp. (MSFT) 23%

- Google-теперь известен как Alphabet Inc. (GOOGL) 12%

Рентабельность всего капитала предприятия (ROE, ROCE). Формула. Расчет на примере ОАО «Мечел»

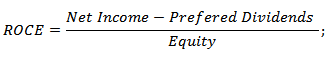

Рассмотрим рентабельность капитала предприятия. Углубимся в разбор двух коэффициентов, которые определяют рентабельность капитала: рентабельность собственного капитала (ROE), рентабельность задействованного капитала (ROCE).

Определения коэффициентов рентабельности собственного и задействованного капитала

Коэффициент рентабельности собственного капитала (Return On Equity , ROE) показывает, как эффективно были вложены в предприятие собственные денежные средства.

Коэффициент рентабельности задействованного капитала (Return On Capital Employed, ROCE) показывает эффективность вложения в предприятие как собственных, так и привлеченных средств. Показатель отражает, как эффективно предприятие использует в своей деятельности собственный капитал и долгосрочно привлеченные средства (инвестиции).

Чтобы понять рентабельность капитала, мы проанализируем и сравним два коэффициента ROE и ROCE. В сравнении будут видны отличия одного от другого. Схема разбора двух коэффициентов рентабельности капитала будет следующая: рассмотрим экономическую сущность коэффициентов, формулы расчета, нормативы и произведем их расчет для отечественного предприятия.

Рентабельность капитала. Экономическая сущность

Коэффициент рентабельности задействованного капитала (ROCE) используется в практике финансовыми аналитиками для определения доходности, которую предприятие приносит на вложенный капитал (как собственный, так и привлеченный).

Для чего это нужно? Для того чтобы можно было сравнить рассчитанный коэффициент рентабельности с другими видами бизнеса для оправданности инвестирования средств.

Рентабельность всего капитала. Сравнение показателей ROE и ROCE

| ROE | ROCE | |

| Кто использует данный коэффициент? | Собственники | Инвесторы + собственники |

| Ключевые отличия | В качестве инвестирования в предприятие используется собственный капитал | В качестве инвестирования в предприятие используется как собственный, так и привлеченный капитал (через акции). Помимо этого из чистой прибыли нельзя забывать вычитание дивидендов. |

| Формула расчета | =Чистая прибыль/Собственный капитал | =(Чистая прибыль)/(Собственный капитал + Долгосрочные обязательства) |

| Норматив | Максимизация | Максимизация |

| Отрасль для использования | Любая | Любая |

| Частота оценки | Ежегодно | Ежегодно |

| Точность оценки финансов предприятия | Меньше | Больше |

Чтобы лучше понять разницу между коэффициентами рентабельности капитала запомните, что если у предприятия нет привилегированных акций (долгосрочных обязательств), то значение ROCE=ROE.

Как читать рентабельность капитала?

Если коэффициент рентабельности капитала (ROE или ROCE) снижается, то это говорит о том, что:

- Увеличивается собственный капитал (а также долговые обязательства для ROCE).

- Уменьшается оборачиваемость активов.

Если коэффициент рентабельности капитала (ROE или ROCE) растет, то это говорит о том, что:

- Увеличивается прибыль предприятия.

- Увеличивается финансовый рычаг.

Рентабельность капитала. Синонимы коэффициентов

Рассмотрим синонимы для рентабельности собственного капитала и рентабельности задействованного капитала, т.к. зачастую в литературе по-разному их называют. Полезно знать все названия, чтобы избежать путаницы в терминах.

| Синонимы рентабельности собственного капитала (ROE) | Синонимы рентабельности задействованного капитала (ROCE) |

| доходность собственного капитала | рентабельность привлеченного капитала |

| Return on Equity | рентабельность акционерного капитала |

| Return on shareholders’ equity | показатель рентабельности обыкновенного акционерного капитала |

| эффективность собственного капитала | коэффициент задействованного капитала |

| Return on owners equity | Return on capital Employed |

| рентабельность вложенного капитала |

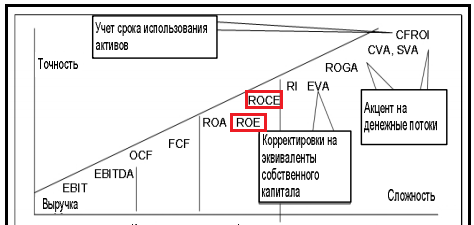

На рисунке ниже показана точность оценки состояния предприятия с помощью различных коэффициентов.

Ранжирование коэффициентов по сложности расчета и точности диагностирования финансового состояния предприятия

Коэффициент задействованного капитала (ROCE) оказывается полезным для анализа предприятий, где есть высокая интенсивность использования капитала (часто осуществляется инвестирование). Связано это с тем, что коэффициент задействованного капитала использует в своем расчете привлеченные денежные средства. Применение коэффициента задействованного капитала (ROCE) позволяет сделать более точный вывод о финансовых результатах компаний.

Рентабельность капитала. Формулы расчета

Формулы расчета для рентабельности капитала.

Коэффициент рентабельности собственного капитала = Чистая прибыль/Собственный капитал=

стр.2400/стр.1300

Коэффициент задействованного капитала = Чистая прибыль/(Собственный капитал + Долгосрочные обязательства)=

стр.2400/(стр.1300+стр.1400)

В иностранном варианте формула для рентабельности собственного и рентабельности задействованного капитала будет следующая:

Net Income – чистая прибыль,

Preferred Dividends – дивиденды по привилегированным акциям,

Total Stockholder Equity – величина обыкновенного акционерного капитала.

Еще одна иностранная формула (по МСФО) для рентабельности задействованного капитала:

Зачастую в иностранных источниках в формуле расчета ROCE используется EBIT (прибыль до уплаты налогов и процентов), в российской практике зачастую используется чистая прибыль.

Видео-урок: “Рентабельность инвестированного капитала”

Рентабельность капитала. Расчет на примере ОАО «Мечел»

Для того чтобы еще лучше разобраться, что такое рентабельность капитала рассмотрим расчет двух его коэффициентов для отечественного предприятия.

| Будем рассчитывать коэффициент рентабельности собственного капитала и коэффициент рентабельности задействованного капитала для ОАО «Мечел» |

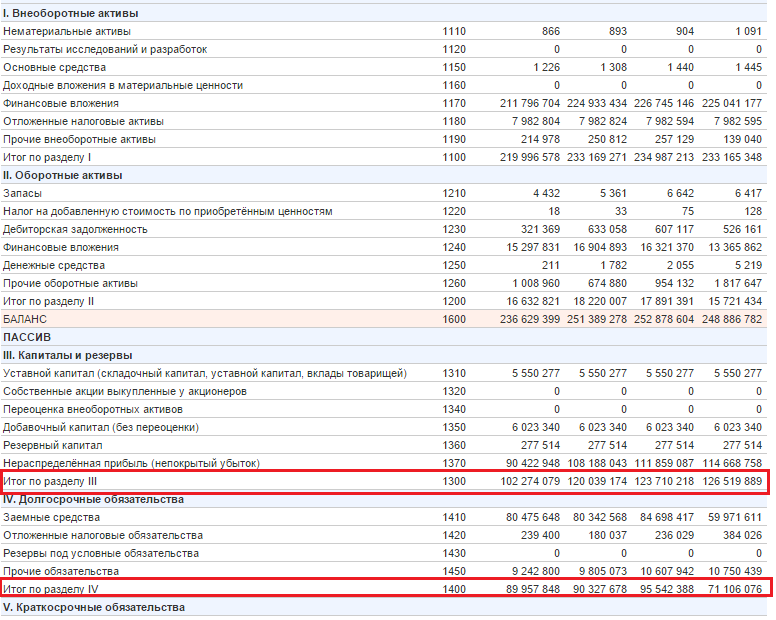

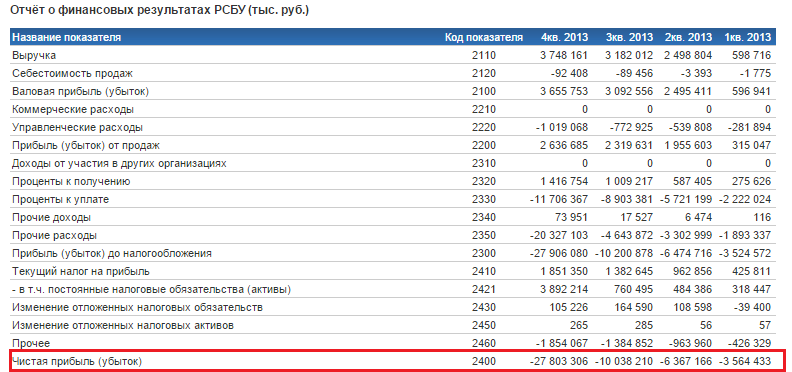

Для оценки рентабельности собственного капитала ОАО “Мечел” возьмем с официального сайта финансовую отчетность за четыре периода 2013 года и рассчитаем показатели ROE и ROCE.

Рентабельность капитала для ОАО “Мечел”-1

Рентабельность капитала для ОАО “Мечел”-2

Рентабельность капитала ОАО «Мечел»

Коэффициент рентабельности собственного капитала 2013-1 = -3564433/126519889 = -0,02

Коэффициент рентабельности собственного капитала 2013-2 = -6367166/123710218 = -0,05

Коэффициент рентабельности собственного капитала 2013-3 = -10038210/120039174 = -0,08

Коэффициент рентабельности собственного капитала 2013-4 = -27803306/102274079 = -0,27

Коэффициент рентабельности задействованного капитала 2013-1 = -3564433/(126519889+71106076) = -0,01

Коэффициент рентабельности задействованного капитала 2013-2 = -6367166/(123710218+95542388) = -0,02

Коэффициент рентабельности задействованного капитала 2013-3 = -10038210/(120039174+90327678) = -0,04

Коэффициент рентабельности задействованного капитала 2013-4 = -27803306/(102274079+89957848) = -0,14

Не совсем удачно выбрал пример баланса предприятия, так как рентабельность за все периоды была меньше 0, что говорит о неэффективности предприятия. Тем не менее, общий расчет для коэффициентов рентабельности капитала понятен. Если бы у нас был доход, то соотношение этих двух коэффициентов было следующим: ROE>ROCE. Если еще рассмотрим рентабельность активов предприятия (ROA) в соотношении с коэффициентами рентабельности капитала, то неравенство будет следующим: ROA>ROCE>ROA.

Предприятие может рассматриваться, как потенциальный объект для инвестирования, когда ROCE (и соответственно и ROE) > безрисковые/низкорисковые вложения (к примеру, банковские депозиты).

Резюме

Итак, мы рассмотрели рентабельность капитала. Она включает в себя расчет двух коэффициентов: коэффициент рентабельности собственного капитала (ROE) и коэффициент рентабельности задействованного капитала (ROCE). Рентабельность капитала является одним из ключевых показателей эффективности деятельности предприятия на ряду с такими коэффициентами как: рентабельность актива и рентабельность продаж. Более подробно узнать про коэффициент рентабельности продаж вы можете прочитать в статье: “Рентабельности продаж (ROS). Формула. Расчет на примере ОАО “Аэрофлот”“.Данные коэффициенты полезно рассчитывать собственникам предприятия и инвесторам для поиска подходящего объекта для инвестирования.

Автор: Жданов Василий Юрьевич, к.э.н.

Еще раз про ROE

Честно говоря, долго раздумывал писать ли данный пост. Однако, оказалось, что благодаря манере анонимного коллектива Арсагеры публиковать ответы не уведомляя об этом оппонентов, я узнал об ответе на мой пост только из блога Тимофея :))) Извините уж, уважаемый коллектив авторов, но я на Ваши посты не подписан и обычно их не читаю 😉

Между тем, прочитав таки ответ, хотя с более чем десятидневным опозданием я, кажется, понял одну из основных причин наших разногласий по вопросам КУ. Как мне сейчас представляется (хотя, возможно, я и ошибаюсь) она заключается во взгляде на действия менеджмента АО. Господа из анонимного коллектива опираются на представление о том, что менеджмент АО действует (или должен действовать) во благо акционеров. Более мягкий вариант данного утверждения следующий: хорошо мотивированный менеджмент АО (а с точки зрения анонимного коллектива авторов хорошая мотивация это такая мотивация, которая изложена в документе со страшным названием КПЧСД) должен действовать в интересах акционеров АО. Моя же позиция заключается в том, что менеджмент АО, как бы он ни был мотивирован (хоть по КПЧСД, хоть как-то иначе) всегда (редкие исключения скорее подтверждают данное правило) старается действовать в своих личных интересах, как правило в ущерб акционерам АО, отделенным от управления. Этот конфликт и составляет суть корпоративного управления, которым в настоящее время занимаюсь и я и как бы занимается вышеупомянутый анонимный коллектив авторов. В этом месте хотелось бы задать уважаемому анонимному коллективу простой вопрос: какой из специализированых комитетов совета директоров АО создается в любой частной компании? И для чего он создается?

Теперь кратко ответ на замечания, причем вопрос о том в чьей голове каша просто опущу, тем более, что у меня голова-то одна, а у анонимного коллектива даже неизвестно сколько (и как эти каши перемешаны, тоже неизвестно!).

1. ROE=чистая прибыль/акционерный капитал. Акционерный капитал –величина, которая является неизменной в течение достаточно долгого периода времени (а, если и изменяется, то прогнозируемо). Следовательно, на интервале в год (на который обычно и устанавливаются ключевые показатели для менеджмента) ее можно считать постоянной (если не планируется изменение). Тогда ROE однозначно выражается через величину чистой прибыли и совету директоров нет необходимости устанавливать для менеджмента и показатель ROE и показатель чистой прибыли. Достаточно установить один из них. Либо абсолютный (чистую прибыль), либо относительный (ROE). Жаль, что уважаемый коллектив этого не понимает.

2. Если многоуважаемый коллектив не знает как менеджмент АО может «гнать» прибыль в рамках закона, то мне вообще не очень понятно как этот коллектив берется рассуждать о корпоративном управлении. Особенно в свете довольно подробной главы КПЧСД о индикаторах вывода средств из АО. Более того, здесь мы обнаруживаем ту самую разницу в подходах: если менеджмент АО действует честно в интересах акционеров (как это предполагает анонимный коллектив), то необходимость в дополнительных институтах корпоративного управления (всякие там, комитет по аудиту в СД, обязательный независимый аудит отчетности, службы внутреннего контроля и аудита) вообще непонятна. Если же менеджмент старается действовать в собственных интересах, то все эти институты тут же находят свой смысл. Мне кажется в КПЧСД имеет смысл добавить главу об основных методах искажения отчетности в рамках закона.

3. Рекомендую многоуважаемому анонимному коллективу поинтересоваться рейтингами великих экономистов всех времен. Возможно коллектив сильно удивится тому, что тот самый бородатый мужик неизменно попадает в десятку, пятерку, а часто и тройку самых великих экономистов (в зависимости от авторов и методики рейтингов). Читайте классику, уважаемые члены многоуважаемого коллектива, откроете для себя много нового про экономику вообще и про корпоративное управление в частности.

4. Вопрос связи капитализации, прозрачности отчетности, систем мотивации менеджмента и СД, а так же ключевых показателей эффективности (словом всех тех элементов корпоративного управления) не так прост, как представляется многоуважаемому коллективу. Если бы все обстояло именно так, как описывает этот коллектив в замечаниях моему посту, то мы бы не видели историй Энрона, Леман бразерс, кит-финанса, тройки-диалога и т.д. и т.п. Надеюсь компания Арсагера никогда не попадет в этот скорбный список.

Теперь по существу вопроса про ROE. Хочу предложить коллеге анонимному коллективу авторов некую теоретическую экономическую модель для обсуждения возможных действий акционеров и инвесторов и критериев, которые они выбирают в качестве целевых. Модель, специально выбрана из класса гиперсферических АО в экономическом вакууме, столь любимого членами анонимного коллектива, поскольку позволяет быстро осознать сомнительность базового постулата о преимущественном праве первой ночи показателя ROE для инвестора и акционера.

Итак, мы с вами, уважаемый коллектив, а так же читатели данного поста, являемся членами совета директоров некоего АО, инвестирующего в акции. У меня, вас и каждого читателя данного блога по одному голосу в совете директоров (да-да, несмотря на то, что вас там целый коллектив у вас на всех один голос). В нашем АО есть три проблемы:

- у нас дофига денег (т.е. настолько дофига, что совсем дофига)

- мы можем инвестировать всего в две фирмы в одной отрасли (ну такая вот у нас, блин, экономика – одна отрасль и две фирмы в ней)

- доходность альтернативных безрисковых инвестиций равна нулю (что поделать… исламская экономика, или американская с почти отрицательной банковской ставкой…)

Про две фирмы мы знаем следующее. Менеджмент первой стремится максимизировать ROE (и всячески это декларирует), менеджмент второй максимизирует свою долю рынка (и так же всячески это декларирует).

Далее из общих экономических законов нам известно следующее:

Существует закон снижения рентабельности при увеличении масштаба бизнеса (выручки, в первую очередь, естественно). Он выглядит примерно так:

Т.е. существует некий оптимальный объем выручки при котором ROE максимально. Первая фирма стремится постоянно подгонять объем производства к этому оптимальному объему, чтобы максимизировать отдачу на капитал акционеров.

При этом динамика рынка в целом следует диаграмме (2) – типичной диаграмме развития любого рынка. Зависимость объема выручки от времени для первой фирмы при этом указан на диаграмме (3) – он не сильно зависит от аз развития рынка, поскольку оптимальный объем производства зависит в большей степени от внутренностей фирмы, чем от рынка.

В то же время динамика объема производства второй фирмы (максимизирующей свою долю на рынке соответствует диаграмме (4) (красная линия на диаграмме) и существенно отличается от объема производства первой фирмы в большую сторону. При этом с показателем ROE обоих фирм тоже все понятно: у первой этот показатель почти неизменен во времени (как и акционерный капитал), вторая фирма требует постоянного увеличения акционерного капитала, но показатель ROE в какой-то момент сравнивается с первой фирмой, а потом падает в силу закона (1). Это изображено на диаграмме (5)

И вот что забавно. Первая фирма ежегодно генерирует почти одинаковую прибыль на один и тот же акционерный капитал. При этом показатель ROE конечно же максимально возможный для отрасли. А вот вторая фирма, несмотря на то, что ROE снижается генерирует ежегодно больший объем прибыли в абсолютном выражении за счет более быстрого роста рыночной доли и объема продаж, чем снижение ROE (диаграмма (6)). Наиболее драматически различия становятся видны, когда мы просуммируем сумму прибылей первой и второй фирмы за несколько лет. У первой эта сумма растет линейно, а у второй степенным образом, существенно опережая накопленную сумму прибылей первой фирмы (диаграмма (7)).

А теперь, уважаемые члены совета директоров, давайте примем решение о распределении наших охренительных инвестиций в акции этих двух фирм сроком, скажем, лет на пять.

У нас, господа, есть следующие варианты

- не инвестировать ни в одну из фирм

- инвестировать в фирму 1 столько денег, сколько она сможет переварить.

- Инвестировать в фирму 2 столько денег, сколько она сможет переварить

- Инвестировать в обе фирмы столько денег, сколько они могут переварить.

Какой из вариантов соответствует нашим интересам?

PS. Парни и девчата из анонимного коллектива, не обижайтесь на дружеский сарказм. Во-первых, над анонимом невозможно не постебаться. Во-вторых, в ваших коллективных представлениях о корпоративном управлении есть очевидные косяки и чем быстрее вы их осознаете тем лучше будет для фондового рынка РФ 🙂

Рентабельность собственного капитала — Return On Equity, ROE

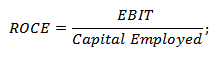

Показатель рентабельности собственного капитала ROE (Return On Equity) – один из важнейших финансовых показателей для инвесторов. В отличие от показателя рентабельности активов (ROA), ROE характеризует эффективность использования не всего капитала компании, а только той его части, которая принадлежит ее акционерам. Выражается в процентах и рассчитывается как:

- ROE = Чистая прибыль / Стоимость акционерного капитала х 100

- ROE = Net Income / Shareholder’s Equity х 100

Величина чистой прибыли берется за финансовый год, без учета дивидендов, выплаченных по обыкновенных акций (учитываются при расчете коэффициента ROCE), но с учетом дивидендов, выплаченных по привилегированным акциям (при их наличии). Акционерный капитал берется без учета привилегированных акций.

ROE – это ставка, под которую в компании работают средства акционеров. Так, если ROE = 20%, это означает, что на каждый вложенный акционерами доллар компания сгенерировала $0,20 чистой прибыли.

Сравнение рентабельности собственного капитала с показателем рентабельности активов (ROA) дает представление о финансовом рычаге – финансировании за счет заемных средств.

Для обыкновенных акций используется показатель рентабельности обыкновенного акционерного капитала (Return On Common Equity, ROCE). Выражается в процентах и рассчитывается как:

- ROCE = Чистая прибыль – Привилегированные дивиденды / Стоимость акционерного капитала – Привилегированные акции х 100

- ROCE = Net Income – Preferred Dividends / Shareholder’s Equity – Preferred Stocks х 100

ROE следует соотносить с ROE аналогичных компаний, а также с имеющимися на рынке альтернативными вариантами инвестиций. В случае если ROE компании стабильно ниже рыночных ставок доходности, то целесообразнее ликвидировать бизнес и вложить деньги в рыночные активы.

При росте ROE должен расти и мультипликатор P/B. Низкий ROE и высокий P/B может говорить о переоценке акций. Высокий ROE и низкий P/B – о том, что рынок недооценивает потенциал компании.

Также важно учитывать, что компания может улучшить коэффициент ROE, выкупая с рынка собственные акции, тем самым снижая их число в обращении и повышая рентабельность собственного капитала. В результате это может создать у инвестора ошибочное представление об эффективности бизнеса эмитента.

Что касается нормативного значения ROE, то в долгосрочной перспективе отдача на капитал не должна быть ниже низкорисковых вложений в финансовые инструменты. Потому как если рентабельность капитала бизнеса ниже ставок по депозитам в крупных банках или по облигациям, то бизнес перестает быть выгодным для его собственников.

- Например, если ожидается, что в ближайшие 3 года ставки по депозитам будут в диапазоне 8-10%, то любой бизнес, который будет приносить 10-12% на капитал, является малоперспективным, так как необходимо учитывать, что риски ведения бизнеса намного выше, чем вложения в гособлигации или на депозит.

Таким образом, перспективность бизнеса оценивается с учетом ставок по низкорисковым вложениям (облигациям или депозитам в крупных банках) и премии за риск (корпоративный, рыночный, экономический, политический и пр.).

Традиционно наиболее высокую рентабельность показывают американские и европейские корпорации, а наиболее низкую, не зависимо от экономического цикла, демонстрируют японские компании.

VKontakte

Рентабельность собственного капитала. Формула рентабельности собственного совокупного капитала, расчет, анализ

Рентабельность собственного капитала – это коэффициент равный соотношению чистого дохода к совокупной стоимости капитала организации. Данный показатель является ключевым для крупных инвесторов, поскольку именно анализ рентабельности капитала позволяет оценить, насколько эффективно вложены денежные средства. Собственники вкладывают ресурсы в уставный фонд и за это регулярно получают часть прибыли предприятия, а рентабельность капитала позволяет рассчитать доход, полученный с единицы вложенных средств. Для подсчета рентабельности собственного капитала используется информация бухгалтерской отчетности (в частности, баланса).

Последние новости:

Рентабельность собственного капитала (формула)

Рентабельность капитала – это чистая прибыль, деленная на собственный капитал и умноженная на 100 (для перевода в проценты).

Показатель чистого дохода указывается на основании отчета о прибылях и убытках; стоимость собственного капитала берут из пассива бухгалтерского баланса и, как правило, высчитывают среднее значение ((стоимость в начале + стоимость в конце отчетного периода) / 2).

Рентабельность собственного капитала (формула Дюпона)

Трехуровневый анализ осуществляется с помощью формулы Дюпона, которая рассматривает рентабельность капитала как произведение трех базовых показателей: рентабельности продаж (прибыль, деленная на выручку), оборачиваемости активов (выручка, деленная на активы) и финансового левереджа (соотношение ссудного и собственного капитала).

Если предприятие имеет неудовлетворительные показатели рентабельности собственного капитала, то данная формула позволяет понять, что конкретно привело к таким результатам.

Нормативные значения коэффициента рентабельности

На основе только лишь индекса рентабельности собственного капитала невозможно дать объективную оценку эффективности деятельности компании. Зачастую в уставном фонде компании достаточно велика доля заемных средств, что совсем не обязательно говорит о негативных тенденциях. Поэтому рентабельность капитала, в первую очередь, отражает доходность инвестированных средств. А чтобы оценить, насколько эффективно вложены средства, показатель доходности сопоставляют с другими возможными способами получения прибыли, а именно, со ставкой по банковским вкладам.

Минимально допустимое значение коэффициента рентабельности собственного капитала рассчитывается как средний процент по банковским депозитам, умноженный на разницу единицы и налога на прибыль.

Таким образом, в случаях, когда рентабельность капитала опускается ниже этой нормы, инвестору выгоднее перевести деньги на депозит или вложить их в другую компанию.

В общих случаях, высокий показатель рентабельности говорит о высокой прибыли на единицу вложенного капитала и является положительной характеристикой. Однако значение коэффициента может увеличиваться и за счет большой доли ссудного капитала в уставном фонде, что, в свою очередь, говорит о финансовой нестабильности и высоких рисках. Это и отражает основной закон предпринимательской и инвестиционной деятельности: чем больше получаемая прибыль, тем выше риски.

Если вы заметили ошибку в тексте, пожалуйста, выделите

её и нажмите Ctrl+Enter