Как узнать процент по кредитной карте сбербанка в личном кабинете: Как узнать процент по кредитной карте Сбербанка в личном кабинете – Как узнать процентную ставку по кредитной карте Сбербанка и как она начисляется?

Как узнать процент по кредитной карте Сбербанка в личном кабинете

Еще несколько лет назад, придя в отделение Сбербанка, приходилось отстоять огромную очередь, чтобы перевести деньги и оплатить коммунальные услуги. Сейчас большинство банковских операции переведены в личный кабинет на сайте. Здесь можно проверить баланс счета, узнать процент по кредитной карте Сбербанка или погасить задолженность по ней. Как в интернет-банкинге уточнить размер процентной ставки, разберем подробнее.

Еще несколько лет назад, придя в отделение Сбербанка, приходилось отстоять огромную очередь, чтобы перевести деньги и оплатить коммунальные услуги. Сейчас большинство банковских операции переведены в личный кабинет на сайте. Здесь можно проверить баланс счета, узнать процент по кредитной карте Сбербанка или погасить задолженность по ней. Как в интернет-банкинге уточнить размер процентной ставки, разберем подробнее.

Ищем информацию в личном кабинете

Первым делом необходимо авторизоваться в системе онлайн-банкинга. Для этого найдите кнопку входа в личный кабинет на сайте Сбербанка, введите логин и пароль. Если у вас установлено подтверждение через мобильный телефон, подождите СМС-сообщение с кодом. Его необходимо указать в специальном поле. После этого вы окажетесь в персональном кабинете клиента Сбербанка. Далее следуйте инструкции:

- на основной странице найдите кредитную карту;

- пройдите в ее подробное описание;

- откройте раздел «Информация»;

- в открывшемся окне вы увидите данные по процентной ставке.

Можно пойти другим путем – открыть ссылку «Тарифы на обслуживание». Перед вами окажется документ с данными по кредитной карте, в том числе и размером процента. Чтобы найти его, пролистайте страницу до нужной графы. Кроме этого, здесь содержится вся информация по тарифному плану оформленной кредитной карты.

На сайте, в офисе или по телефону

Уточнить размер процентной ставки возможно и в отделении Сбербанка. Вам необходимо занять очередь к любому специалисту и попросить его посмотреть информацию по кредитке. Для получения сведений необходимо иметь при себе паспорт и желательно номер пластика. Если карты с собой нет, ничего страшного, всю информацию легко найти в банковской программе по паспортным данным.

Если времени не так много, позвоните по телефону горячей линии Сбербанка. Для жителей столицы работает номер +7 (495) 500-55-50, остальных регионов – 8 800-555-5550. Дождитесь ответа оператора и задайте ему интересующий вопрос. Вас попросят назвать фамилию, имя, отчество, паспортные данные или кодовое слово. Если сведения совпадут, вам сообщат размер процентной ставки по карте.

Ставки на сайте могут не совпадать, если кредитная карта открыта давно, ведь условия тарифных планов периодически меняются.

Кроме того, легко посмотреть процентную ставку в личном кабинете или на сайте банка. Если нет желания входить в интернет-сервис, откройте портал Сбербанка и отыщите раздел, посвященный кредитным картам. Найдите вашу карточку и откройте ее подробное описание. Здесь представлены текущие условия подключенного тарифного плана, в том числе по процентной ставке.

Внимательно прочтите договор

Актуальное значение процентной ставки можно посмотреть и в кредитном договоре, если он у вас сохранился. Данное условие, как правило, находится в самом конце документа перед разделом с реквизитами и подписями сторон. Также обратите внимание на пункт «Предмет договора».

Процентная ставка преимущественно устанавливается по стандартным тарифам, представленным на сайте Сбербанка. Индивидуальный процент применяется крайне редко и только для VIP-клиентов. Таким образом, проверить значение ставки можно на сайте, но только в том случае, если карточка открыта недавно. Самый надежный способ получить информацию – зайти в личный кабинет клиента или открыть кредитный договор.

Как узнать свою процентную ставку по кредитной карте?

Вы хотели бы узнать свою действующую процентную ставку по кредитной карте, но не знаете, как именно это сделать? В этом обзоре мы постараемся максимально подробно рассказать вам о тех способах, которые могут помочь вам в данном вопросе.

Выгодно ли иметь кредитку?

Итак, на сегодняшний день практически в каждой семье на территории нашей страны есть задолженность перед банком. Зачастую это нецелевые потребительские займы, у кого-то есть солидный долг по ипотеке или же автокредиту, но в последнее время все чаще наши сограждане предпочитают оформлять кредитки.

Дело в том, что подобный продукт гораздо легче оформить и получить на руки, нежели крупный кредит, при этом их размер может быть практически одинаков. Однако в первом случае вам понадобится потратить минимум времени и сил, а также собрать небольшой пакет документов, а во втором нужно будет неоднократно посещать банковское отделение, и собирать солидный пакет бумаг.

При этом многие люди обращают внимание на такие существенные плюсы как:

- Получение возобновляемого кредитного лимита, который при активном использовании можно будет увеличить;

- Наличие льготного периода, в течение действия которого покупки безналично совершаются без переплаты;

- Возможность оплачивать задолженность минимальными платежами, которые, как правило, составляют не более 10% от размера имеющегося долга;

- Наличие всевозможных бонусных программ, благодаря которым, за каждую вашу покупку вам будут начислять определенные баллы. Эти баллы затем можно будет обменивать на скидку в магазинах, театрах, ресторанах, в авиа и ж\д компаниях и т.д.

Лучшие кредитные карты:

Как рассчитать льготный период для покупок, чтобы не переплачивать на процентах:

При всем при этом, многие банки предлагают очень выгодные условия для физических лиц, обещая небольшую ставку от 15% годовых. Однако, если прочитать условия на информационном буклете или официальном портале банка более внимательно, то мы увидим, что такие условия предлагаются весьма ограниченному количеству людей, например, зарплатным клиентам. Остальные же заемщики могут получить процент вплоть до 35-45% в год.

Именно по этой причине очень важно внимательно слушать то, что вам говорит консультант в момент оформления кредитки, и тщательно читать условия вашего договора. В нем должна быть обязательно прописана информация о том, какую именно сумму вам предлагает банковская организация, и каковы условия ее использования и возвращения.

8 банков, которые с радостью выдают кредитные карты

Как узнать действующую ставку?

Если вы забыли, какие тарифы вам назначили, то восстановить эти данные достаточно просто. Для этого можно совершить следующие действия:

- Первое и самое простое – найти ваш договор, и просмотреть информацию в нем;

- Второе – можно обратиться в ближайшее отделение того банка, где вы получали карточку. Вовсе необязательно идти в то, в котором вы обслуживаетесь. С собой обязательно возьмите паспорт, по желанию карту;

- Третье – найдите в договоре, в Сети или же на самом пластиковом носителе номер горячей линии банковской компании и позвоните по нему. При этом вам нужно будет назвать оператору свои личные данные, реквизиты кредитки, а также секретное слово для вашей идентификации в системе.

Если вы зарегистрированы в системе интернет-банкинга, то вы можете получить всю нужную информацию через Интернет. К примеру, если вы являетесь клиентом Сбербанка, то вам нужно предварительно пройти регистрацию в сервисе “Сбербанк Онлайн”, как именно это сделать, подробно описано здесь.

Оригинальные отзывы по этой теме мы собрали здесь, отзывы настоящих людей, много комментариев, стоит почитать.

Далее вы заходите в свой Личный кабинет при помощи логина и пароля, и нажимаете на название интересующей вас карточки. На странице появится её описание, включая условия кредитования, доступный лимит и т.д. Если же вы заходите в ЛК в мобильном приложении, то вам нужно будет дополнительно нажать на вкладку с подробной информацией.

Как видите, узнать данные о вашей действующей процентной ставке по кредитной карте совсем не сложно, ведь вы можете выбрать любой из перечисленных выше вариантов.

Возможно, эти статьи также будут вам интересны:

Если вы хотите узнать, как получить кредит без отказа? Тогда пройдите по этой ссылке. Если же у вас плохая кредитная история, и банки вам отказывают, то вам обязательно необходимо прочитать эту статью. Если же вы хотите просто оформить займ на выгодных условиях то нажмите сюда.

Если вы хотите оформить кредитную карту, тогда пройдите по этой ссылке. Другие записи на эту тему ищите здесь.

Информация по кредитной карте Сбербанка

Зачастую держателям кредиток Сбербанка необходимо узнать о карточке дополнительные сведения, например, полные реквизиты пластика, данные о состоянии счета, списке дополнительных карт и прочее. Чтобы выяснить интересующую информацию, необязательно посещать отделение финансово-кредитного учреждения, достаточно воспользоваться предусмотренной организацией системой дистанционного обслуживания. Разберемся, как узнать информацию по кредитной карте Сбербанка, потратив на это минимум времени и усилий.

Зачастую держателям кредиток Сбербанка необходимо узнать о карточке дополнительные сведения, например, полные реквизиты пластика, данные о состоянии счета, списке дополнительных карт и прочее. Чтобы выяснить интересующую информацию, необязательно посещать отделение финансово-кредитного учреждения, достаточно воспользоваться предусмотренной организацией системой дистанционного обслуживания. Разберемся, как узнать информацию по кредитной карте Сбербанка, потратив на это минимум времени и усилий.

Как посмотреть подробности по кредитке

Чтобы быстро заполучить полный объем сведений о кредитке, не посещая подразделение банка, необходимо быть зарегистрированным в системе дистанционного банковского обслуживания «Сбербанк-онлайн» и иметь доступ в сеть интернет. Чтобы зайти в персональный кабинет, произведите такой алгоритм действий.

- Посетите официальную страницу Сбербанка.

- Кликните по иконке «Сбербанк-онлайн».

- Укажите персональный логин и пароль.

- Кликните по кнопке «Войти».

Таким образом вы попадете в личный кабинет, где и содержится полная информация о ваших картах. Здесь необходимо отыскать раздел «Информация по карте». В появившемся окне вы можете получить требуемые сведения о своей кредитке, а именно:

- наименование пластика. Если по какой-либо причине вам необходимо поменять название карты, кликните на значок «Изменить» и переименуйте кредитку. После чего сохраните внесенные правки;

- ФИО держателя пластика;

- состояние карточного счета, а именно размер собственных средств на кредитке, сумму, доступную для обналичивания, величину финансов, доступных для оплаты товаров и различных услуг безналичным способом;

- размер полной задолженности перед финансовой организацией на отчетную дату;

- сумму ежемесячного взноса, обязательного к уплате в текущем месяце;

- дату завершения действия беспроцентного периода пользования средствами;

- перечень дополнительных пластиков, оформленных к основному кредитному счету;

- список платных и бесплатных услуг, подключенных к кредитке;

- полные реквизиты кредитной карты. Они могут понадобиться при операции перевода средств на кредитную карту через сторонние финансово-кредитные учреждения.

Система, для удобства пользователей, предполагает возможность распечатать на бумажном носителе реквизиты кредитки, для этого нужно лишь нажать на значок принтера, дающий команду «Печать».

Система, для удобства пользователей, предполагает возможность распечатать на бумажном носителе реквизиты кредитки, для этого нужно лишь нажать на значок принтера, дающий команду «Печать».

Также можно отправить реквизиты пластика на электронную почту. Для этого стоит кликнуть по изображению конверта. Откроется окошко, где необходимо будет указать адрес ящика, на который предполагается отправка информации. Сохранить полные реквизиты на компьютере или мобильном устройстве, для этого следует кликнуть по одноименной ссылке и выбрать формат создаваемого документа. Система предложит вам выбрать один из форматов: PDF или DOC.

Помимо этого, в персональном кабинете возможно изучить сведения о тарифах на открытие и обслуживание кредитки. Сделать это можно перейдя в одноименный раздел. После перехода автоматически откроется страница сайта Сбербанка, содержащая полную информацию о тарифах и условиях обслуживания карточного счета.

Система предусматривает возможность распечатать все данные о кредитной карте, для этого следует выбрать команду «Печать».

Также можно посмотреть историю транзакций, осуществляемых с помощью кредитной карточки. Это могут быть и расходные операции, отражающие покупку тех или иных товаров, снятие наличности, и доходные транзакции, такие как внесение ежемесячного платежа на карту или простое пополнение кредитки на определенную сумму. Более подробный алгоритм действий при просмотре истории разберем в следующем разделе.

Как узнать о совершенных операциях?

Сформировать полную банковскую выписку, отражающую приход и расход денежных средств по кредитке, можно также через интернет. Современная система дистанционного банковского обслуживания от Сбербанка делает возможным для клиентов осуществлять постоянный контроль над всеми операциями, проведенными по карте.

В персональном кабинете следует открыть вкладку «Последние операции». В появившемся окошке будут показаны 10 последних транзакций по кредитке, отражено место, время и день совершения каждого платежа, а также его сумма. В данном разделе можно:

- распечатать перечень десяти последних платежей по счету;

- запросить отчет на свой электронный почтовый ящик, в этом вам поможет одноименная ссылка. Следует отметить временной период, за который будет составляться документ и щелкнуть по надписи «Заказать отчет»;

- сформировать полную выписку по кредитке. Получить данные возможно перейдя во вкладку «Полная банковская выписка». На открывшейся странице придется указать период, за который будет сформирован отчет, и кликнуть по клавише «Показать выписку».

Система выдаст вам полный отчет о проведенных операциях по кредитке за отчетный период времени. В выписке можно увидеть информацию о номере и типе лицевого счета, номере и дате заключения кредитного договора, персональных данных владельца пластика, отчетном периоде, входящем сальдо по карточке на начальную дату отчета, оставшемся балансе на конечную дату, перечень проводимых по карте транзакций.

Выписка полностью подготовлена для печати, все данные можно перенести на бумажный носитель выбрав функцию «Печать».

Более того, по тем отраженным в выборке операциям, которые были подтверждены личной электронной подписью держателя карты, можно сформировать заявку об отправке платежек на электронную почту. Чтобы воспользоваться такой услугой необходимо около нужной транзакции кликнуть по надписи «Отправить на e-mail». Появится небольшое окно, в нем следует прописать почту, на которую состоится отправка информации. Статус исполнения банком вашей заявки можно подсмотреть во вкладке «История операций». Когда обработка заявления сотрудниками Сбербанка завершится, документы будут перенаправлены на указанный электронный адрес.

Как получить выписку в виде графика?

В некоторых случаях держателю может потребоваться именно графический отчет по карте, наглядно отражающий все перемещения средств. Сформировать график можно онлайн, в персональном кабинете портала «Сбербанк-онлайн».

Графическая выписка формируется исключительно для дебетовых пластиков и карт с услугой «Овердрафт».

Чтобы составить выписку по карточке, представленную графиком, перейдите в раздел детальной информации пластику. Именно там находится возможность создания графического отчета. На экране устройства будут одновременно отображены два рисунка:

- график в форме столбцов, отражающий оборот денег по счету;

- линейный график, показывающий, как менялся баланс карточки, с помощью одной линии.

СДБО предполагает возможность изучить графики по отдельности. Допустим, если вам необходимо рассмотреть исключительно рисунок, показывающий оборачиваемость финансов по счету, уберите галочку около надписи «Показать изменение баланса». И напротив, если изучить надо лишь линейный график, избавьтесь от галочки, стоящей перед «Показать движение финансов по карте».

Временной интервал, за который формируется графический рисунок, задается клиентом. Максимальный срок, который можно указать – 6 месяцев. Чтобы выбрать необходимый отчетный период нажмите по изображению календаря и укажите дату начала и завершения отчета. Даты можно вписать и вручную.

Если вы не укажете время, за которое должна быть сформирована выписка в форме графиков, система выдаст отчет за прошедший месяц.

Разберемся подробнее, о чем именно могут рассказать вам оба графика. На столбчатом рисунке, отражающим историю оборотов, можно увидеть, как списывались и зачислялись средства на карточный счет. Единичный столбец отображает сумму оборотов за одни сутки. Для наглядности график имеет две оси:

- горизонтальная – показывает временной период отчета;

- ось, расположенная вертикально, воспроизводит сумму обернувшихся денег в валюте платежного инструмента.

В случае, когда размер зачислений превышает сумму расходных операций, столбец представляется зеленым. И, соответственно, если расходы по карте за день превышают поступления, графический столбик будет оранжевого цвета. При таком раскладе столбец будет расположен под осью, показывающей календарные дни, так как сумма оборота за сутки будет отрицательной.

График дает возможность посмотреть, какие именно транзакции были совершены в определенный день. Для этого курсор стоит навести на нужный столбец и дождаться, пока всплывет небольшое окошко со списком всех произведенных в эту дату платежей.

График перемены баланса карточки, сформированный онлайн, представляет собой рисунок, в котором точки (отражающие общую сумму, имеющуюся на карте на конец каждого дня) соединяются между собой линией. Линейная выписка наглядно расскажет вам, как менялся баланс карточного счета. Для отражения необходимых сведений, на графике используются оси:

- горизонтальная, где показан временной период отчета;

- вертикальная, где указывается сумма оставшихся на карточке средств в валюте пластика.

Посмотреть остаток средств на карточном счете за один из дней на графическом рисунке очень просто. Для этого стоит лишь навести курсор компьютерной мыши на точку. Всплывет окно, содержащее в себе сведения о балансе пластика на отчетную дату.

В случае, когда личные сбережения на карточке были израсходованы, и вы перешли в режим «Овердрафт», то размер долга в графике будет указан без учета процентов, начисляемых за пользование кредитными средствами и штрафов.

Как вы поняли, через интернет можно собрать все необходимые сведения о карте. Поэтому, если вам нужно узнать полные реквизиты карточки, разобраться в истории платежей, взять банковскую выписку на бумажном носителе, выяснить тарифы кредитки или дополнительные услуги, подключенные к ней, смело заходите в личный кабинет СДБО «Сбербанк-онлайн». Если знать, как и где посмотреть нужную информацию, можно отыскать все требуемые данные.

Как узнать льготный период по кредитной карте Сбербанка

Узнать льготный период карты изначально очень важно, так как он поможет воспользоваться кредиткой максимально выгодно. Схема правильного пользования грейсом на первый взгляд кажется запутанной и сложной, однако в статье мы все-таки постараемся доходчиво объяснить, что к чему.

Узнать льготный период карты изначально очень важно, так как он поможет воспользоваться кредиткой максимально выгодно. Схема правильного пользования грейсом на первый взгляд кажется запутанной и сложной, однако в статье мы все-таки постараемся доходчиво объяснить, что к чему.

Механизм использования грейса

Для начала стоить рассказать еще раз, что такое грейс-период, и как его границы отличаются от банка к банку. Грейс – это какое-то количество календарных дней, в течение которых вы можете беспрепятственно совершать операции по карте условно бесплатно. То есть если до окончания периода все деньги будут возвращены, то есть, переведены на счет карты, то на затраченную сумму не будут начисляться проценты.

В некоторых банках льготный период рассчитывается календарно и не делится на отчетный период и период выплаты. Отсчет начинается с момента первой транзакции денежных средств с карты. Приведем пример: у клиента грейс составляет 60 дней, и он совершает первую транзакцию 5 января. Тогда ему нужно отсчитать 60 дней с 5 января, это и будет его грейсом, когда он сможет беспроцентно пользоваться картой. Однако через 60 дней грейс заканчивается, и средства нужно возместить!

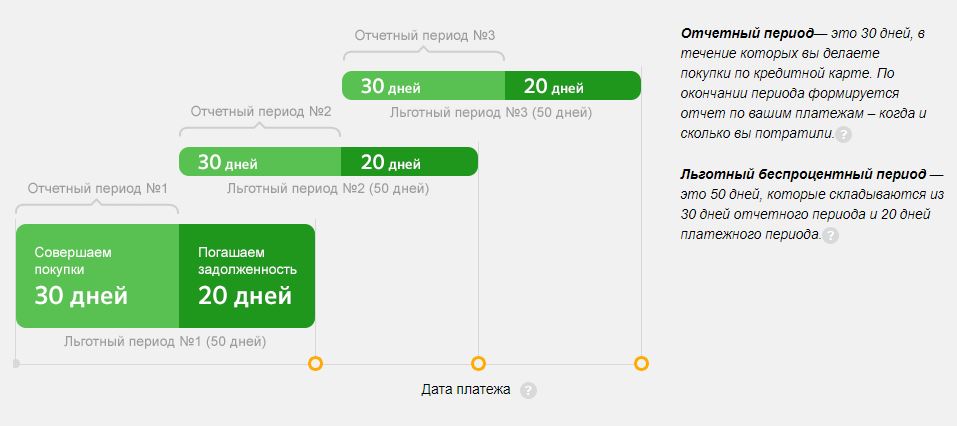

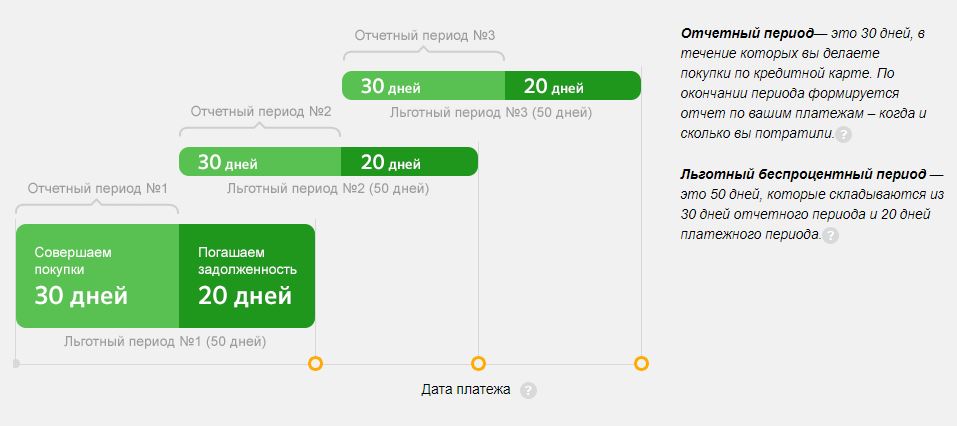

В других организациях, в числе которых и Сбербанк, грейс-период рассчитывается иначе. Он делится на периоды отчета и выплаты. По всем картам он составляет 50 дней, поэтому и схема везде одинаковая, но она имеет некоторые особенности.

Сбербанк начинает отсчет грейса не с первой операции по карте, а по своим собственным правилам: с расчетной даты. После этого клиенту дается 30 дней, чтобы спокойно пользоваться заемными средствами. Когда этот срок истекает, человеку дается 20 дней, чтобы вернуть на счет потраченную сумму. Таким образом, определить окончание беспроцентного периода по кредитке Сбербанка не сложно.

Но будьте осторожны, все не так просто! Ваш льготный период составит 30+20 дней, только если вы совершите операцию в первый отчетный день. А вот если спустя две недели, после этой даты, срок льготного кредитования сократится на 14 дней!

Дата платежа?

Таким образом, чтобы вычислить, когда вам нужно заплатить, возьмите отчетную дату и прибавьте к ней 50 дней. Соответственно, если первый платеж был выполнен позднее, отнимите от 50 столько дней, сколько составила задержка.

В целях рекламы банки всегда указывают в качестве грейс-периода его максимальный срок, но окончательная цифра будет зависеть только от вас! Потому что на самом деле льготный период может колебаться от 20 до 50 дней.

Важно! Грейс-период на картах Сбербанка распространяется только на операции безналичного расчета. Если вы вдруг решите снять наличные деньги с кредитки, на эту сумму будут начислены проценты в соответствии с вашим тарифом.

Кроме того, за снятие наличных и переводы на другие счета, банк налагает комиссию на сумму снятия/перевода. Поэтому кроме процентов за использование этих средств, вам придется заплатить еще и сверх этого комиссию. Это очень невыгодное решение, поэтому использовать средства с кредитки лучше для оплаты товаров или услуг картой.

Где найти дату начала грейса?

Если вы переживаете, что не сможете разобраться со всей этой информацией и правильно все рассчитать, то не стоит! В договоре о пользовании кредитки всегда указывается дата начала льготного периода.

Кроме того, есть еще несколько способов узнать дату старта грейса на тот случай, если договора под рукой нет, а информация нужна срочно:

- Наберите номер 8 800 555 55 50. Это телефон контактного центра, где сотрудники дадут вам подробную справку по всем вопросам.

- Зайдите в ближайший офис Сбербанка и обратитесь к сотруднику.

- В личном кабинете Сбербанк Онлайн. Там вам нужно будет найти тот продукт, который вас интересует. В данном случае мы говорим о кредитке, поэтому приложение подскажет вам все основные параметры кредитования, в том числе, процентную ставку, кредитный лимит и прочее.

- С помощью услуги Мобильный банк. Обычно ее подключают сотрудники при получении первого продукта в Сбербанке.

Таким образом, можете не беспокоиться о том, чтобы правильно рассчитать грейс-период! Главное, это правильно им воспользоваться. Тогда кредитный продукт Сбербанка принесет вам максимальную выгоду.