Кредитор дебитор: Что такое дебиторская и кредиторская и задолженность | Кредитор, дебитор

Что такое дебиторская задолженность и из чего складывается

Содержание статьи:

Виды дебиторской задолженности

В зависимости от того, как складываются взаимоотношения с партнерами в вопросе о закрытии финансовых обязательств, принято выделять 6 разновидностей дебиторской задолженности:

- Текущая (краткосрочная) — это значит, что срок выплаты долга не может превышать 12 месяцев.

- Долгосрочная — оплата ожидается не ранее, чем через год.

- Нормальная — крайняя дата, к наступлению которой необходимо произвести выплату, еще не наступила.

- Просроченная — относится к случаям, когда после окончания документально закрепленных сроков клиент так и не перечислил денежные средства.

- Сомнительная — говорит о том, что существует риск не взыскать задолженность, если долг не обеспечен залогом или иной гарантией.

- Безнадежная — вернуть деньги не представляется возможным по причине банкротства, ликвидации организации заемщика или истечения срока исковой давности.

Практика показывает, что полностью исключать вероятность возникновения невозвратной дебиторской задолженности, поэтому специалисты рекомендуют сформировать на такие случаи финансовый резерв из других отчислений. Если долг признан безнадежным, на сумму покрытия убытков распространяются налоговые льготы.

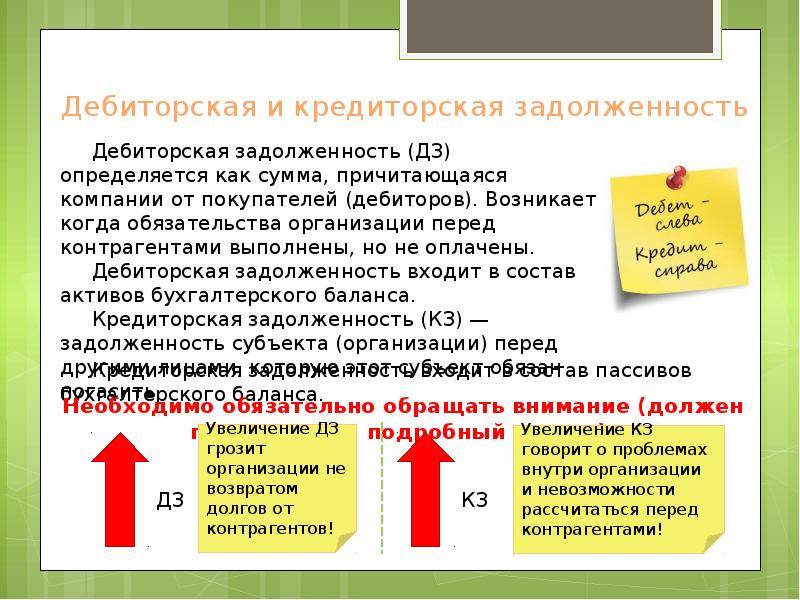

Основные отличия от кредиторской задолженности

Понятие кредиторской задолженности основывается на тех же принципах товарно-денежных отношений, что и дебиторской. Главное отличие заключается в том, что ваша компания берет на себя обязательства по возврату денежных средств контрагентам. Еще одна важная деталь — только кредитор может вносить изменения в условия соглашения между сторонами (за исключением случаев, отдельно оговоренных в договоре или регулируемых на законодательном уровне).

При желании и наличии возможности, кредиторскую задолженность можно погасить досрочно. Однако в этом случае теряется преимущество подобного подхода. Например, выступая в качестве дебитора, организация может получить товар за счет стороннего капитала, реализовать его на выгодных для себя условиях, а с полученной выручки рассчитаться с кредитором.

Дебитор может передать свои обязательства по долгам третьему лицу только с позволения стороны, в распоряжении которой находится дебиторская задолженность.

Инвентаризация дебиторских активов

Дебиторскую задолженность относят к финансовым активам организации, то есть она является полноценной частью имущества компании и подлежит обязательному внесению в бухгалтерский баланс. Процедура проводится с определенной периодичностью (минимум — 1 раз в конце года). Помимо необходимости отразить данную информацию в налоговой отчетности, к инвентаризации прибегают в следующих случаях: происходит смена формы собственности; существует риск, что документация могла пострадать в результате стихийного бедствия или иного форс-мажора; компания готовится к закрытию или банкротству.

В процессе контроля имеющихся у партнеров дебиторских задолженностей, сотрудники предприятия поднимают все имеющиеся документы: договоры, акты приемки работ, гарантийные письма, накладные и т. п. Это позволяет подтвердить отсутствие выплат по предоставленным товарам / оказанным услугам, определить размеры непогашенных долгов и оценить вероятность их успешного взыскания. В результате составляется акт, на основе которого руководство обязано подтвердить, как поступить с дебиторскими активами — начать процедуру возмещения денежных средств или списать задолженность.

В результате составляется акт, на основе которого руководство обязано подтвердить, как поступить с дебиторскими активами — начать процедуру возмещения денежных средств или списать задолженность.

Взыскание долговых обязательств

По окончанию срока, установленного в двустороннем договоре, дебиторская задолженность переходит в статус просроченной — только после этого кредитор вправе предпринимать какие-либо шаги для ее взыскания.

В число мер по урегулированию ситуации в досудебном порядке входит конструктивный диалог с компанией-должником. Чтобы не обострять ситуацию, не рекомендуется начинать общение с позиции силы. Прежде всего, необходимо выяснить, по какой причине возникла задержка с оплатой. После этого запрашивается акт сверки — данный документ является официальным подтверждением того, что дебитор признает за собой все ранее оговоренные обязательства. Если ни на одном из перечисленных этапов не возникло разногласий, можно пойти на встречу и согласовать отсрочку или вариант поэтапной уплаты долга.

Что делать, если контрагент не намерен возмещать сумму долга? В этом случае необходимо обратиться в суд. Сделать это можно через 30 суток со дня получения дебитором официальной претензии о несоблюдении сроков возмещения финансовых средств (отправляется заказным письмом с уведомлением). Чтобы запустить данную процедуру, потребуются все документы о сотрудничестве с неплательщиком, собранные на этапе инвентаризации.

Прежде чем обратиться в суд, рекомендуется проверить текущий статус должника и его платежеспособность. Кроме того следует учитывать исковую давность, которая составляет 3 года. В ряде случаев целесообразнее списать убыток, чем, например, нести дополнительные издержки в попытке вернуть долг с ликвидированного предприятия.

Списание дебиторской задолженности

Процедуру можно запустить только с письменного согласия руководства компании-кредитора по итогам инвентаризации. Списание проводится, если долг признан безнадежным вследствие одной из следующих причин:

- Предприятие-должник исключено из перечня ЕГРЮЛ.

- ИП, являющийся дебитором, признан банкротом или умер.

- Суд отказал в удовлетворении претензий кредитора.

- Превышен срок исковой давности.

В результате составляется акт с указанием причин списания в убыток долга и других сведений. Однако сама процедура не предполагает аннулирования дебиторской задолженности в бухгалтерском балансе. Соответствующие данные необходимо отражать в отчетности на протяжении 5 лет, периодически отслеживая (если в этом есть необходимость) изменения финансового состояния должника.

Факторинг дебиторской задолженности ✓ блог НФК

Банк НФК (АО)

Контакты:

Адрес:

ул. Кожевническая, д. 14

115114

Москва,

Телефон:(495) 787-53-37,

Телефон:(495) 995-21-31,

Электронная почта: factoring@factoring. ru

ru

Адрес2:

ул. Рокоссовского, д. 62, БЦ «ВолгоградСИТИ», оф. 15-21

400050

г. Волгоград,

Телефон:(8442) 43-44-00,

Электронная почта: [email protected]

Адрес3:

ул.Свободы, д. 73, офис 311

394018

Россия, г. Воронеж,

Телефон:(473) 228-19-78, 228-19-79,

Электронная почта: [email protected]

Адрес4:

ул. Хохрякова, 10, оф. 504-505

620014

Свердловская область, г. Екатеринбург,

Телефон:(343) 310-14-55,

Электронная почта: vya_va@factoring. ru

ru

Адрес5:

ул. Рабочая, д. 2а, офис 29А

(3952) 486 331

г. Иркутск,

Телефон:(3952) 486 331,

Электронная почта: [email protected]

Адрес6:

ул. Декабристов, 85б, офис 409, 410

420034

г. Казань,

Телефон:(843) 200-09-47, 200-10-35,

Электронная почта: [email protected]

Адрес7:

Ленинский пр., д. 30, офис 508

236006

г. Калининград,

Телефон:(4012) 53-53-87,

Электронная почта: [email protected]

Адрес8:

ул.

г. Краснодар,

Телефон:(861) 226-42-52, 226-45-54,

Электронная почта: [email protected]

Адрес9:

ул. Алексеева, д. 49, офис 6-14.

660077

г. Красноярск,

Телефон:(391) 200-28-20,

Электронная почта: [email protected]

Адрес10:

ул. Нижегородская, 24

603000

г. Нижний Новгород,

Телефон:(831) 288-02-89,

Электронная почта: [email protected]

Адрес11:

ул. Ленина, 52, офис 505

630004

г. Новосибирск,

Новосибирск,

Телефон:(383) 212-06-18, 212-06-19,

Электронная почта: [email protected]

Адрес12:

ул. Николая Островского, 59/1

614007

г. Пермь,

Телефон:(342) 211-50-28,

Электронная почта: [email protected]

Адрес13:

ул. Красноармейская, д. 200, 8 этаж, оф. 803

344000

г. Ростов-на-Дону,

Телефон:(863) 263-88-30,

Электронная почта: [email protected]

Адрес14:

пр.К.Маркса, д.201 «Б» (бизнес-крепость «Башня»)

443080

г. Самара,

Телефон:(846)993-61-62, 993-61- 64, 993-61-63,

Электронная почта: hra_aa@factoring. ru

ru

Адрес15:

ул. Восстания, 18, офисы 405-407

191014

Санкт-Петербург,

Телефон:(812) 644-40-71,

Электронная почта: [email protected]

Адрес16:

ул.Танкистов, д.37, оф.304, 305

410019

г. Саратов,

Телефон:(8452) 57-27-63,

Электронная почта: [email protected]

Адрес17:

ул. Крупской, д. 9, офис 727, 728, 729

450000

Республика Башкортостан, г. Уфа,

Телефон:(347) 273-50-78,

Электронная почта: [email protected]

Адрес18:

ул. К. Маркса, д.38, офис 319

К. Маркса, д.38, офис 319

454091

г. Челябинск,

Телефон:(351) 239-93-90, 239-93-91, 239-93-92,

Электронная почта: [email protected]

Адрес19:

ул. Республиканская, д.3, корпус 1, офис 404

150003

г. Ярославль,

Телефон:(4852) 58-11-88,

Электронная почта: [email protected]

УЧЕТ ПОКУПАТЕЛЕЙ. УЧЕТ ПОСТАВЩИКОВ

Главная / Полезные материалы / Бухгалтерия / УЧЕТ ПОКУПАТЕЛЕЙ. УЧЕТ ПОСТАВЩИКОВ

Прежде, чем я вкратце обрисую этот участок предметной области бухучета, я хочу ввести понятие «Контрагент».

Контрагент – это множество сторонних организаций различных форм собственности, с которыми взаимодействует наше предприятие, в процессе своей деятельности.

Как вы понимаете, эти контрагенты, по отношению к нашему предприятию, могут быть, как «Покупатели» (что-то покупают у нас), так и «Поставщики» (что-то поставляют нам). А бывают такие Контрагенты в нашем предприятии, которые выступают одновременно и «Поставщиками» и «Покупателями». Таким образом, «Контрагенты» — это множество всех организаций разных форм собственности, сотрудничающих с нашим предприятием.

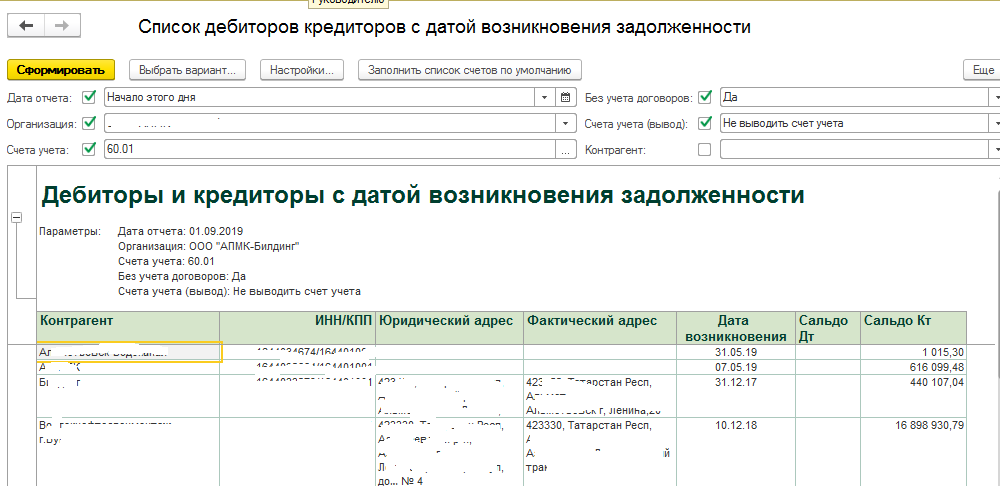

Для удобства работы в бухгалтерской программе 1С Бухгалтерия предусмотрен специальный справочник «Контрагенты».

Данный справочник находится в программе по следующему пути: главное меню программы «Справочники» — «Контрагенты» Основная задача этого справочника – хранить СПИСОК контрагентов (покупателей и поставщиков). А также хранить дополнительную сводную информацию о контрагентах, такую как: ИНН, адрес, телефон. В процессе работы, пользователь выбирает необходимого контрагента, для оформления каких-либо первичных документов.

А, как же выглядит учет покупателей и поставщиков? Когда наше предприятие что-либо покупает или продает (товары или услуги), то контрагенты будут задействованы, так скажем по умолчанию.

Забегая вперед скажу, что эта особенность двойной записи, принцип бухучета. И, в результате этих сделок, наше предприятие будет либо должно «Поставщику» (если что-то у него купили), либо будут должны нашему предприятию «Покупатели» (мы что-то продали им).

А сейчас, давайте введем еще два основных понятия.

«Кредиторы» – это те организации, у которых мы что-то купили или взяли (кредит, ссуду) и на данный момент времени ДОЛЖНЫ ИМ. То есть сделка, когда наше предприятие что-то купило у поставщика и на конкретный момент времени еще НЕ РАССЧИТАЛОСЬ ПОЛНОСТЬЮ (т.е. МЫ ДОЛЖНЫ) – то такой Поставщик – есть наш «Кредитор».

«Дебиторы» – это те организации, которые у нашего предприятия что-то купили или взяли (кредит, ссуду) и на данный момент времени ДОЛЖНЫ НАМ. То есть сделка, когда наше предприятие что-то продало покупателю, и, на конкретный момент времени, Покупатель еще НЕ РАССЧИТАЛСЯ ПОЛНОСТЬЮ (т. е. ОН НАМ ДОЛЖЕН) – то такой Покупатель – есть наш «Дебитор». Наверно часто можно услышать: «Кредиторы замучили». Т.е мы должны и надо рассчитываться. Или еще на слуху: «Дебиторка, дебиторская задолженность, дебиторы не платят».

е. ОН НАМ ДОЛЖЕН) – то такой Покупатель – есть наш «Дебитор». Наверно часто можно услышать: «Кредиторы замучили». Т.е мы должны и надо рассчитываться. Или еще на слуху: «Дебиторка, дебиторская задолженность, дебиторы не платят».

Итак, познакомились с основными терминами и идем далее. На заметку! Очень часто многие полагают, что Дебиторская задолженность – это хорошо. Нам же должны! Так то оно так, но хочу сказать, что с предпринимательской точки зрения – Кредиторская задолженность лучше и выгоднее. Конечно, при условии, что Вы знаете, как за нее рассчитаться.

Давайте разберем почему. Например, возьмем торгующее предприятие. Их основной актив, т.е то, на чем они будут зарабатывать деньги – это товары. Товары необходимо для начала приобрести.

А теперь два варианта действий:

1. Поставщик поставляет нам товар только тогда, когда мы ему сначала ОПЛАТИМ. Кстати такое действие называется ПРЕДОПЛАТА. Мы же в срочном порядке ищем деньги, иначе Товара нам не видать. Где мы возьмем первоначальные деньги – эта головная боль и риск предприятия.

Где мы возьмем первоначальные деньги – эта головная боль и риск предприятия.

2. Поставщик поставляет нам товар и дает отсрочку платежа. Кстати такое действие называется ПОСТОПЛАТА. Т.е мы ему становимся должны – он Наш КРЕДИТОР. Зато предприятие имеет возможность начать продавать товар и ДЕНЬГАМИ покупателей закрывать ДОЛГ перед поставщиком (КРЕДИТОРОМ) и получить свою наценку.

Да, кстати, очень желательно, чтобы наши покупатели не стали Дебиторами 🙂 Иначе нам могут Кредиторы еще приплюсовать штрафы за просрочку и т.д и т.п.

Таким образом, при правильной постановке работы очень выгодно работать, имея КРЕДИТОРСКУЮ ЗАДОЛЖЕННОСТЬ. Т.е за счет поставщиков предприятие имеет возможность зарабатывать себе деньги. Что же касается ведения учета в программе 1С Бухгалтерия, то информация:

1. О наших долгах перед «Поставщиками» отражается на бухгалтерском счете 60 на соответствующих субсчетах.

2. О долгах «Покупателей» перед нашим предприятием отражается на бухгалтерском счете 62 на соответствующих субсчетах.

Также в бухгалтерском учете выделяют еще несколько счетов, на которых ведут учет контрагентов в особых ситуациях. Например: счет 76.5 «Расчеты с прочими дебиторами и кредиторами», счета 66 и 67 «Расчеты по краткосрочным и долгосрочным займам».

Освоить бухгалтерский учет Вам помогут курсы бухгалтерского учета и налогообложения для начинающих.

Понравилась публикация? Расскажите друзьям!

Управление дебиторской задолженностью — Финансовые Информационные Системы

Управление дебиторской задолженностью является стратегической задачей менеджмента. Ее накопление и длительная просрочка по погашению негативно сказывается на платежеспособности компании. Работу по ее взысканию нужно начинать оперативно.

Чем отличается дебиторская задолженность от кредиторской?

Под дебиторской задолженностью понимают весь объем денежных средств, который должны субъекту бизнеса его контрагенты. Кредиторская представляет собой совокупность долговых обязательств самого субъекта перед контрагентами.

Примеры дебиторской задолженности:

- за оказанные услуги и поставленные товары клиентам,

- за предоплаченную продукцию поставщикам,

- по выданным сотрудникам займам,

- по переплате налогов и взносов в пользу ИФНС.

Примеры кредиторской задолженности:

- Не оплаченные своевременно налоги и связанные с ними пени и штрафы;

- Обязательства по исполнительным листам;

- Долг поставщику за полученный, но неоплаченный товар;

- Неисполненные договорные обязательства по предоплате;

- Долг по кредитному договору.

Образование и погашение дебиторской задолженности – обычная практика делового партнерства. Но иногда ее приходится взыскивать принудительно.

Как образуется дебиторская задолженность

Механизм ее образования прост: кредитор (кому должны) исполнил свои обязательства, а вторая сторона (дебитор) нет. Для первой наличие долга является дебиторской задолженностью, для второй кредиторской.

Моментом образования дебиторской задолженности считается дата исполнения субъектом бизнеса обязательств перед контрагентом, с которой отсчитывается срок ответного обязательства. Например, компания получила предоплату, изготовила или приобрела на нее продукцию, поставила ее покупателю и ожидает окончательного расчета. Сумма последнего для продавца является дебиторской задолженностью. Она должна быть погашена в срок, предусмотренный договором. Например, в течение 3-х банковских дней с момента подписания акта выполненных работ. Если этого не происходит, то обязательство становится просроченным.

Виды дебиторской задолженности

При разработке алгоритма взыскания дебиторской задолженности обязательно учитывается ее вид.

- Кратко- или долгосрочная. Первая подразумевает расчет в течение года (оплата за товары по договору поставки), вторая более года (отсрочка платежа, предоставление займа).

- Нормальная и просроченная. Если срок оплаты еще не наступил, то сформированное денежное обязательства считается нормальным.

Неоплата по истечении указанного в договоре срока переводит его в разряд просроченных. Например, расчет по договору подряда в течение 5-ти банковских дней с момента подписания акта. До истечения 5-дневного срока задолженность считается нормальной, по истечении – просроченной.

Неоплата по истечении указанного в договоре срока переводит его в разряд просроченных. Например, расчет по договору подряда в течение 5-ти банковских дней с момента подписания акта. До истечения 5-дневного срока задолженность считается нормальной, по истечении – просроченной. - Сомнительная или безнадежная. Ничем не обеспеченная задолженность (без залога, поручительства и гарантии) именуется сомнительной. Под определение безнадежных попадают долги с истекшим сроком исковой давности и невозможные к взысканию.

- По источнику задолженности:

- Учредители – при неоплаченной доле в уставном капитале;

- Клиенты – по договорам поставки или подряда;

- Поставщики – при задержке отгрузки предоплаченного товара;

- Бюджет – при наличии переплаты по налогам и взносам.

Задачи управления дебиторской задолженностью

Безнадежная дебиторская задолженности представляет собой прямые убытки. Просроченная тормозит оборачиваемость активов, вынуждает предпринимать меры по ее взысканию и тратить на это дополнительные средства (услуги юристов, судебные издержки и т. д.).

д.).

Для обеспечения нормальной платежеспособности предприятия необходима эффективная система управления дебиторской задолженностью. Она представляет собой комплекс мер, направленных на решение главной задачи: недопущение образования безнадежных долгов.

Ее решение подразумевает реализацию как взыскательных, таки и предупредительных мер. Исходя из этого, выделяют следующие микро-задачи управления задолженностью.

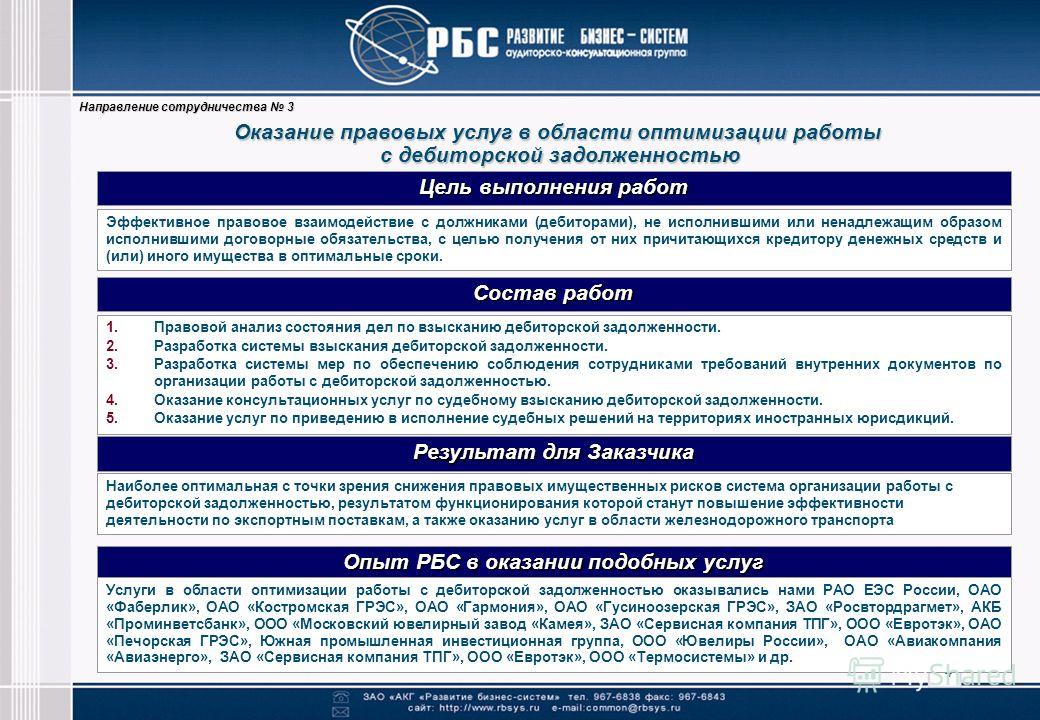

- Проверка контрагентов. Для этого используются специальные сервисы проверки контрагентов, позволяющие сделать выводы о деятельности потенциального партнера. Сделать это нужно до заключения сделки.

- Специальные условия договора. Для каждой сделки и контрагента устанавливаются свои сроки исполнения обязательства, график оплаты, штрафные санкции за просрочку, ненадлежащее и полное неисполнение договора. Задача юриста – сформулировать его условия таким образом, чтобы дебитору было крайне невыгодно становиться должником.

- Контроль над исполнением обязательств.

Заключение договора возлагает обязанности на все его стороны. Задача менеджера по управлению дебиторской задолженностью заключается в отслеживании графика их исполнения, своевременном информировании о приближающейся дате, наступлении критичного срока, просрочке, применении санкций и т.д.

Заключение договора возлагает обязанности на все его стороны. Задача менеджера по управлению дебиторской задолженностью заключается в отслеживании графика их исполнения, своевременном информировании о приближающейся дате, наступлении критичного срока, просрочке, применении санкций и т.д. - Взыскание. Сюда входит претензионная работа с должниками, досудебное урегулирование спора, взыскание через суд.

Решение первых 3-х задач направлено на предупреждение просроченной задолженности. Для эффективного решения 4-й разработана целая системы методов.

4 метода управления дебиторской задолженностью

Их применение подразумевает наличие уже сформированного долга. Такой статус обязательство обретает только по истечении срока его погашения. Управление уже сформированной дебиторской задолженностью – это комплекс мер по ее взысканию.

Инвентаризация долгов

Любой компании нужно регулярно мониторить и анализировать расчеты с контрагентами. Это позволяет своевременно выявить просроченную задолженность и принять меры по ее взысканию. При обнаружении недостачи, кражи, при ликвидации и любой реорганизации инвентаризацию долгов проводят внепланово. При составлении годовой бухгалтерской отчетности в обязательном порядке. Результаты оформляются актами сверки, которые необходимо подписать с контрагентами. При обнаружении расхождений детально сверяется каждая операция, оформляются и принимаются к учету недостающие документы.

При обнаружении недостачи, кражи, при ликвидации и любой реорганизации инвентаризацию долгов проводят внепланово. При составлении годовой бухгалтерской отчетности в обязательном порядке. Результаты оформляются актами сверки, которые необходимо подписать с контрагентами. При обнаружении расхождений детально сверяется каждая операция, оформляются и принимаются к учету недостающие документы.

Работа с контрагентами-должниками

Работа по данному направлению сводится к анализу договоров, определению сроков исполнения обязательств, проверке оплат и отгрузок, информированию сторон о состоянии расчетов.

Анализ затрат по взысканию

При обнаружении просроченной дебиторской задолженности стоит здраво оценить затраты на ее взыскание.

К ним относится:

- оплата услуг почты или службы доставки,

- получение выписок о контрагенте,

- составление и подача искового заявления,

- оплата госпошлины,

- затраты на представительство в суде,

- сопутствующие судебные расходы (экспертиза, приглашение к участию специалистов, третьей стороны и т.

д.).

д.).

Добавьте сюда время на все эти процедуры и нервотрепку, которая им сопутствует. Если взыскиваемая сумма выше всех вышеперечисленных издержек, тогда имеет смысл побороться за нее в суде. В противном случае нужно здраво оценить перспективы взыскания, чтобы не получить еще большие убытки. Взыскание судебных издержек с проигравшей стороны предусмотрено законом, но не всегда удается добиться его в полном объеме. К тому же должник может быть признан неплатежеспособным или отсутствующим. В этом случае все усилия тщетны.

Проверка платежеспособности

Управление дебиторской задолженностью включает и проверку платежеспособности контрагента. Первое, что следует сделать, это проверить его на банкротство и ликвидацию.

Выяснить, не подан ли иск о признании несостоятельным, можно в картотеке арбитражного суда или в реестре ЕФРСБ. Сведения о начале или завершении процедуры ликвидации можно получить в сервисе «Прозрачный бизнес» на сайте ИФНС РФ.

При обнаружении одного из вышеуказанных фактов необходимо как можно скорее предъявить требование, чтобы попасть в реестр кредиторов.

Как управлять дебиторской задолженностью

В управление дебиторской задолженностью организации вовлечен не только финансовый отдел. В этом процессе принимает участие служба безопасности предприятия, менеджеры по продажам, бухгалтерия, правовой отдел. Зона ответственности каждого определяется политикой компании по работе с дебиторской задолженностью. Она подразумевает следующие этапы.

- Учет. Денежное обязательство отслеживается с момента его возникновения и включается в состав дебиторской задолженности компании при составлении бухгалтерской отчетности.

- Контроль. Он предполагает отслеживание срока и условий исполнения обязательства. В его рамках контрагенту напоминают о приближении даты расчетов, уточняют срок погашения по ее истечении, выясняют причины и устраняют препятствия (возможно неисполнение или неполное исполнение обязательства со стороны кредитора, препятствующее погашению долга дебитором).

Взыскание. Оно предполагает 5 этапов:

- Pre-collection – рассылка смс и IVM за несколько дней до планового платежа.

- Soft collection – получение разъяснений от должника по телефону о планируемой дате платежа и причинах просрочки при ее сроке от 1 до 60 дней.

- Hard collection – контактное общение с должником при просрочке платежа от 60 до 120 дней.

- Legal collection – подготовка и подача искового заявления, сопровождение судопроизводства, получение исполнительного листа.

- Collateral Collection – предъявление исполнительного листа в ФССП или в банк должника, участие в реализации залога.

Альтернативой вышеописанному алгоритму является один из следующих вариантов:

- Обращение к коллекторам. Им передаются все документы на взыскание долга за вознаграждение, которое зависит от размера взысканной суммы.

- Продажа (цессия). При нежелании заниматься судебной тяжбой и исполнительным производством можно продать долговые активы коллекторскому агентству или заинтересованному лицу. Продажа долга осуществляется с большим дисконтом. Все трудности и затраты по взысканию при этом возлагаются на покупателя долга.

При этом кредитор получает «живыми деньгами» часть основного долга и прямо сейчас.

При этом кредитор получает «живыми деньгами» часть основного долга и прямо сейчас. - Списание. Безнадежная дебиторская задолженность с истекшим сроком исковой давности подлежит списанию. Бесконечно висеть на балансе она не может. Списанию подлежат также долги, признанные приставами невозможными к взысканию.

Администрирование дебиторской задолженности – процесс многосторонний и трудоемкий. Упростить и ускорить его поможет специальное ПО.

Возможности FIS Collection

FIS Collection представляет собой комплексный многофункциональный инструмент для управления дебиторской задолженностью, объединяющий функции предупреждения и взыскания. Он оптимизирован для работы с кредитными договорами, позволяет отслеживать все стадии судебного и исполнительного производства.

Эту современную автоматизированную систему используют ведущие банки России и крупные зарубежные финансовые организации.

На что способна FIS Collection?

Программное обеспечение FIS Collection позволит эффективно организовать работу, контролировать ее и получать максимальную отдачу с минимальным штатом сотрудников.

Его возможности ориентированы на работу с гражданами и организациями, отслеживание расчетов по договорам, курирование судебных процессов, исполнительного производства и банкротства.

- Сбор, анализ и систематизация сведений о должниках и их обязательствах.

- Оперативное получение данных из банковских АБС и госреестров (ЕГРЮЛ, ЕГРИП, ЕФРСБ и др.).

- Формирование отчетов, аналитических справок для оценки эффективности взыскателя.

- Моментальное обновление информации онлайн.

- Предоставление готовых шаблонов и алгоритмов для претензионной работы.

- Мониторинг ситуации по погашению задолженности по каждому должнику.

- Создание единой системы контроля за работой подчиненных.

- Курирование и автоматизация всех 5-ти этапов взыскания.

- Формулирование задач специалистам отдела взыскания и отслеживание их исполнения.

- Совмещение с телефонией Avaya, Oktel, Cisco, отправка смс и e-mail-сообщений прямо из системы.

- Индивидуальная адресная работа и по спискам должников.

Использование современного ПО FIS Collection гарантирует повышение собираемости и минимальный процент безнадежной задолженности.

Преимущества FIS Collection

Предлагаемое ПО полностью соответствует требованиям ФЗ-230 от 03.07.2016 г. и обладает следующими преимуществами.

- Объединение всех стадий управления дебиторской задолженностью в одной системе.

- Выбор методик взыскания.

- Удобный интерфейс и его индивидуальная настройка.

- Наличие мобильного приложения.

- Совместная работа с базами данных ФССП, БКИ, ИФНС.

- Широкий ассортимент коммуникационных инструментов: смс, колл-центр, робот-оператор, электронная почта, автоматические информирование.

Автоматизация процесса управления дебиторской задолженностью гарантирует снижение затрат на взыскание более чем в 3 раза. Получить долги теперь можно намного быстрее и проще. Подробное практическое руководство позволит быстро освоиться и начать работать в новом формате сразу после внедрения ПО.

Дебиторы-кредиторы | BUXGALTER.UZ

Должны ли мы облагать налогом беспроцентный заём? Как сделать верный расчет по налогообложению и за какой отчетный период включать его в прочий доход?

- 25.12.2017

- ID вопроса: 9802

Да, безвозмездно полученные имущественные права являются налогооблагаемым доходом налогоплательщика.

Может ли заемщик возвратить заём в иностранной валюте?

- 20.

12.2017

12.2017 - ID вопроса: 9796

Нет, заемщик вправе возвратить вам ранее полученный заём только в национальной валюте.

Как выглядит бухгалтерский учет хозяйственных операций, когда ООО по договору комиссии с иностранным предприятием организовывает и оплачивает обучение персонала иностранного предприятия в местном НОУ?

- 11.

12.2017

12.2017 - ID вопроса: 9717

Как отражается в бухгалтерском учете реализация готовой продукции по договору с аккредитивной формой оплаты?

- 11.12.2017

- ID вопроса: 9734

1.

Как оформить операцию по возврату задолженности по денежному займу путем передачи автомобиля в собственность займодавца?

Как оформить операцию по возврату задолженности по денежному займу путем передачи автомобиля в собственность займодавца?

2.Необходимо ли эту операцию заверять нотариально? Какие документы нужно предоставить в нотариус и в органы ГСБДД ?

3.Какие бухгалтерские проводки необходимы в нашей ситуации?

4.Какие последствия в налогообложении возникают у предприятия и у физического лица?

- 28.11.2017

- ID вопроса: 9689

1.

Может ли комиссионер списать дебиторскую задолженность комитента,возникшую в связи с изменением курса валют?

Может ли комиссионер списать дебиторскую задолженность комитента,возникшую в связи с изменением курса валют?

2.Как правильно это оформить?

3.Какие налоговые последствия у обеих сторон от этой операции?

- 17.11.2017

- ID вопроса: 9654

Каков порядок бухгалтерского учета списания дебиторской задолженности по выданной финансовой помощи?

- 16.

11.2017

11.2017 - ID вопроса: 9640

1.Как учитывать кредиторскую задолженность перед иностранными партнерами после 05.09.2017?

2. Как отражать валютную курсовую разницу?

2. Как отражать валютную курсовую разницу?

- 06.11.2017

- ID вопроса: 9587

Задолженность в валюте перед иностранными партнерами учитывается в соответствии с Положением (рег. МЮ №1411 от 17.09.2004г.) и НСБУ №22 «Учет активов и обязательств, выраженных в иностранной валюте».

МЮ №1411 от 17.09.2004г.) и НСБУ №22 «Учет активов и обязательств, выраженных в иностранной валюте».

1.Можно ли, руководствуясь УП-1154 не считать аванс, выданный поставщикам, дебиторской задолженностью?

2.Является ли оставшаяся сумма предоплаты (11%) просроченной дебиторской задолженностью (свыше 90 дней)?

3.Нужно ли указывать в отчёте ЕНП эту сумму как просроченную дебиторскую задолженность согласно акту сверки?

2.Является ли оставшаяся сумма предоплаты (11%) просроченной дебиторской задолженностью (свыше 90 дней)?

3.Нужно ли указывать в отчёте ЕНП эту сумму как просроченную дебиторскую задолженность согласно акту сверки?

- 09.10.2017

- ID вопроса: 9350

По какому курсу ЦБ ресторан должен возвратить нам задолженность в сумме 500 долл.

США в сумовом эквиваленте: по курсу ЦБ — 4210,35 сум или по действующему курсу — 8077,48 сум?

США в сумовом эквиваленте: по курсу ЦБ — 4210,35 сум или по действующему курсу — 8077,48 сум?

- 09.10.2017

- ID вопроса: 9364

Возврат дебиторской задолженности в сумовом эквиваленте производится по тому курсу ЦБ, который был применен вами при пересчете цен в инвалюте в сумы.

По какому курсу в бухучете нужно закрепить данную задолженность на 04.

09.2017г.? По какому курсу гостиница должна выставить нам счет за проживание иностранных туристов в сумме 2000 долл.США: по курсу 4210,35 сум или по действующему курсу ЦБ?

09.2017г.? По какому курсу гостиница должна выставить нам счет за проживание иностранных туристов в сумме 2000 долл.США: по курсу 4210,35 сум или по действующему курсу ЦБ?

- 09.10.2017

- ID вопроса: 9365

Возврат дебиторской задолженности в сумовом эквиваленте производится по тому курсу ЦБ, который был применен при пересчете цен в инвалюте в сумы.

1.

Как определить доход заемщика по беспроцентному займу за 1-2-3 кварталы 2017г. при частичном возврате займа? 2. Если заимодавец скончался — какие варианты возврата долга существуют, например, его семье? Какие документы нужны в бухгалтерии? 3. Может ли учредитель ООО принять решение о переводе остатка долга на своё имя с последующим обязательством выплаты долга семье умершего займодавца из своих личных доходов (наличными)? Если возможно, как правильно оформить данную операцию в бухгалтерии (документы, проводки)? 4. Может ли учредитель ООО принять решение о не возврате оставшейся суммы долга и списать его в прочий доход в связи с нецелесообразностью ожидания истечения трехгодичного срока исковой давности? Какие документы необходимо оформить для этого?

Как определить доход заемщика по беспроцентному займу за 1-2-3 кварталы 2017г. при частичном возврате займа? 2. Если заимодавец скончался — какие варианты возврата долга существуют, например, его семье? Какие документы нужны в бухгалтерии? 3. Может ли учредитель ООО принять решение о переводе остатка долга на своё имя с последующим обязательством выплаты долга семье умершего займодавца из своих личных доходов (наличными)? Если возможно, как правильно оформить данную операцию в бухгалтерии (документы, проводки)? 4. Может ли учредитель ООО принять решение о не возврате оставшейся суммы долга и списать его в прочий доход в связи с нецелесообразностью ожидания истечения трехгодичного срока исковой давности? Какие документы необходимо оформить для этого?

- 23.08.2017

- ID вопроса: 9118

В случае частичного возврата займа в течение отчетного периода, доход определяется исходя из остатка долга по займу за период его использования.

Каково документальное оформление списания задолженности перед покупателем?

- 23.08.2017

- ID вопроса: 9108

Для подтверждения наличия и величины кредиторской задолженности в бухгалтерском учете, по которой истек срок исковый давности, Вам необходимо провести инвентаризацию расчетов (обязательств).

Может ли Комиссионер сразу перечислить Комитенту сумму за минусом своего комиссионного вознаграждения, до момента реализации готовой продукции Комиссионером?

Есть ли регламент по размеру комиссионного вознаграждения?

Есть ли регламент по размеру комиссионного вознаграждения?

- 16.

08.2017

08.2017 - ID вопроса: 9052

Да, может.Условие 100% предоплаты может быть предусмотрено договором.

1.Как отразить дебиторскую задолженность от сдачи лома сторонней организации?

2.Когда принять к учету счет-фактуру на реализацию металлолома, по факту выплаты денежных средств или по факту приема металлолома?

2.Когда принять к учету счет-фактуру на реализацию металлолома, по факту выплаты денежных средств или по факту приема металлолома?

- 16.

05.2017

05.2017 - ID вопроса: 8502

Дебиторская задолженность за металлолом отражается на счете 4010 «Счета к получению от покупателей и заказчиков» в корреспонденции со счетом 9220 “Выбытие прочих активов”.

Дебитор: кто это, чем занимается, отличие от кредиторов, дебиторская задолженность | Компаньон

Отличие дебиторов от кредиторов предусматривает то, что первые являются должниками, а вторые — это субъекты, предоставляющие долг. Как кредитором, так и дебитором может являться только лицо, имеющее неоспоримые гражданские права.

На вопрос, кто такой дебитор, важно дать четкое определение, что это предприниматель или предприятие, имеющие дебиторскую задолженность, которая может разделяться на следующие подтипы:

- Реализованная продукция, услуги или выполненные работы разного характера.

- Переплата в небюджетные или бюджетные фонды.

- Расходы на хозяйство или командировки.

- Авансовые выплаты.

- Долги подразделений.

- Вексельные задолженности.

Дебитор более понятным словом — актив предприятия.

Кредитор – это лицо, которому должны деньги. Иными словами, рассматривая понятия, кто такой дебитор и кредитор, второй – это пассив предприятия. Деловая практика – кредитное приобретение, сроком не менее 30 дней. В некоторых случаях такой кредит может составлять до 3-4 месяцев со дня выписки счета-фактуры.

Как кредитор, так и дебитор должны принимать во внимание все возможные факторы, проводить своевременный анализ деятельности, а также стараться не допускать образования просроченных долгов.

Работа с дебиторами: права и обязанности

Дебитор и дебиторская задолженность – понятия, предусматривающие долг физического или юридического лица. Если одна из сторон выполняет обязательства в пользу второй стороны, она является ее же кредитором.

Учет расчетов с дебиторами и кредиторами предусматривает то, что первый не может в самостоятельно изменить условия долгового соглашения. Исключение могут составлять только те случаи, когда это предварительно предусмотрено Договором или Законодательством.

Обязательства дебитора могут выполняться досрочно. Требования дебитору, согласно действующему закону, могут быть переложены на третье лицо. Здесь стоит провести грань между исполнением обязательств и переводом задолженности. Во втором случае обязательно необходимо согласие кредитора.

Например, если дебиторами выступают несколько лиц, каждое из них должно выполнять свои обязательства равной мерой.

Читайте также: Все, что нужно знать о покупке акции: что это, виды и особенности, как законно купить акции

Что делать, если появляется дебиторская задолженность?

Дебитор банка – это лицо, работа с которым требует определенных знаний и навыков. Для того, чтобы грамотно выстроить данные взаимоотношения, необходимо придерживаться следующих рекомендаций:

- Необходимо проанализировать финансовое благосостояние должника.

- Сформируйте порядок расчета, определите сроки и величину кредитной линии.

- Упорядочите документооборот между структурными подразделениями.

- Установите порядок взыскания дебиторской задолженности.

Определив данные факторы, можно будет выстроить сотрудничество с дебитором таким образом, что с возвратом долга не возникнет никаких проблем.

Читайте также: Что такое микрозайм? Чем они опасны? Кто их выдает?

Классификация дебиторской задолженности

Аудит расчетов с дебиторами и кредиторами делается сотрудниками специализированных компаний. Если говорить об исполнении долговых обязательств, здесь классификация будет следующей:

- Нормальная. Срок реализации нормального долга еще не наступил.

- Просроченная. Просрочка выплаты может повлечь за собой сбой производственных процессов. Для восстановления положения необходимо прибегнуть к привлечению заемных денежных средств.

- Сомнительная. При наличии такого долга у кредитора могут возникнуть сомнения в том, что дебитор вернет долг в полном объеме. Показателем сомнительности выплат может служить то, что заемщик начинает скрываться от судебных исполнителей.

- Безнадежная. Обязательства дебитора не могут быть реализованы полной мерой из-за банкротства или ликвидации предприятия. Здесь кредитор может попытаться взыскать имущество должника. Но, как показывает практика, очень часто такие попытки приравниваются к нулю.

Учет расчетов с дебиторами — важный процесс, который предусматривает четкое понимание того, какая задолженность образовалась. Каждый дебитор должен принимать во внимание то, что своевременное погашение долга является залогом эффективности производства, а также снижения рисков несения ответственности.

Что делать, если дебитор не производит расчеты вовремя?

Когда рассмотрено, кто такие кредиторы и дебиторы, обратите внимание на возможные причины непогашения образовавшегося долга:

- Финансовые проблемы. Этот фактор является наиболее частым в условиях современной экономики. Кризис и прочие нежелательные обстоятельства ведут к тому, что дебитор не может погасить долг в указанный срок.

- Наличие финансовой возможности, но отсутствие желания должника. Образование дебиторского долга может быть обосновано определенной стратегией. Часто непогашение задолженности возникает из-за того, что дебитор привык жить в долг, расширяя таким образом свой бизнес.

- Форс-мажор. Сюда можно отнести природные катаклизмы, стихийные бедствия, а также стороннее вмешательство компетентных органов.

- Недобросовестные планы. Что такое дебиторы, которые по сути являются злоумышленниками, не понаслышке знают те организации, которым приходится работать с физическими лицами или с мелкими заказчиками. Среди представителей малого бизнеса часто можно встретить мошенников, желающих завладеть чужими финансовыми средствами.

Дебиторы и кредиторы, разница между которыми очевидна, должны изначально проводить сопоставление всех возможных факторов и тщательный анализ деятельности контрагента, что будет являться залогом своевременной выплаты долга.

Читайте также: Дропшиппинг – что это и как с ним работать

Если возникает необходимость, кредитор может обратиться в Бюро по работе с дебиторами. Представители данного агентства будут всеми возможными способами пытаться взыскать денежные средства. Если говорит о возможных мерах, они могут быть следующими:

- Психологические. Периодически дебитору будут поступать телефонные звонки с просьбой выплатить долг. Здесь может наблюдаться самая разная эмоциональная окраска тона сотрудника бюро.

- Экономические. К должнику применяются финансовые санкции, штрафы, пени и так далее.

- Юридические. Чаще всего, это подача иска в суд. Но, до этого обязательно будет проводиться соответствующая переписка юридического характера.

Если перечисленные методы все же принесли ожидаемый результат и дебитор частично или полностью погасил долг, кредитор все равно вычеркнет данного контрагента из списка возможных партнеров.

Источник: Дебитор: кто это, чем занимается, отличие от кредиторов, дебиторская задолженность

Если дебитор ликвидируется, его можно обанкротить, несмотря на мораторий

06 апреля 2020 г. было официально опубликовано Постановление № 428 от 03.04.2020 г. «О введении моратория на возбуждение дел о банкротстве по заявлению кредиторов в отношении отдельных должников».

Мораторий был введен с 06 апреля 2020 г. по 06 октября 2020 г.

02 октября 2020 г. на сайте Правительства РФ опубликовано Постановление № 1587 от 01.10.2020 г. «О продлении срока действия моратория на возбуждение дел о банкротстве по заявлению кредиторов в отношении отдельных должников».

Мораторий продлен с 07 октября 2020 г. по 07 января 2021 г.

Ссылка на Постановление № 1587 от 01.10.2020 г. «О продлении срока действия моратория на возбуждение дел о банкротстве по заявлению кредиторов в отношении отдельных должников»:

http://static.government.ru/media/files/NZZpq1d1BzSahALvz3E4sgr3muAwndjV.pdf

Мораторий будет также, как и ранее, распространяться на наиболее пострадавшие компании, чей ОКВЭД отнесен к Перечню наиболее пострадавших от COVID-19 отраслей экономики.

Для наиболее быстрого поиска сведений о том, относится ли ОКВЭД Должника к пострадавшим отраслям, достаточно указать ИНН, ОГРН (ОГРНИП) Налогоплательщика на сайте ФНС по ссылке:

https://service.nalog.ru/covid/?t=1601743415151

В соответствии с абз. 3 п. 1 ст. 9.1. ФЗ «О несостоятельности (банкротстве)», любое лицо, на которое распространяется действие моратория, вправе заявить об отказе от применения в отношении его моратория, внеся сведения об этом в Единый федеральный реестр сведений о банкротстве. После опубликования заявления об отказе лица от применения в отношении его моратория действие моратория не распространяется на такое лицо, в отношении его самого и его кредиторов ограничения прав и обязанностей, предусмотренные пунктами 2 и 3 настоящей статьи, не применяются.

Некоторые стали задаваться вопросом: «Если Должник в период действия моратория на банкротство не отказался от него, то у кредиторов нет шансов инициировать дело о его банкротстве и нет смысла особо мониторить такого Должника?».

Ответ: «Нет, неверно – необходимо мониторить не только отказ Должника от моратория, но и решение его уполномоченных органов о добровольной ликвидации».

В соответствии с Ответом на Вопрос № 9 «Обзора по отдельным вопросам судебной практики, связанным с применением законодательства и мер по противодействию распространению на территории Российской Федерации новой коронавирусной инфекции (COVID-19) № 2»

(утв. Президиумом Верховного Суда РФ 30.04.2020 г.) (далее «Обзор»), само по себе отнесение ликвидируемого должника к числу лиц, на которых распространяется действие моратория, не является препятствием для подачи кредитором заявления о признании должника банкротом.

Также в Обзоре разъяснено, что в ситуации, когда уполномоченным органом должника – юридического лица принято решение о его ликвидации, не предполагается дальнейшее осуществление ликвидируемой организацией обычной деятельности, характерной для нормального гражданского оборота. Поскольку воля участников (учредителей) такого юридического лица направлена на прекращение существования организации, то в отношении данной организации в силу п. 2 ст. 1 ГК РФ невозможно осуществить мероприятия, нацеленные на ее сохранение.

Исключительный пример из судебной практики:

27 апреля 2020 г. в арбитражный суд г. Москвы поступило Заявление АО «СТОКМАНН» о признании ООО «ТЕРУС» банкротом, материалу был присвоен № дела: А40-71916/2020.

06 мая 2020 г. арбитражный суд г. Москвы вынес Определение о возвращении Заявления Кредитора о банкротстве применительно к абз. 1 п. 2 ст. 9.1. ФЗ «О несостоятельности (банкротстве)» — в отношении Должника действовал мораторий на банкротство.

02 июля 2020 г., отменяя указанное Определение арбитражного суда первой инстанции и направляя спор на новое рассмотрение, Девятый арбитражный апелляционный суд указал следующее:

«Само по себе отнесение ликвидируемого должника к числу лиц, на которых распространяется действие моратория, не является препятствием для подачи кредитором заявления о признании должника банкротом.

В случае принятия решения о ликвидации сохраняется и обязанность ликвидационной комиссии (ликвидатора) по обращению в суд с заявлением о признании ликвидируемого должника банкротом (пункт 3 статьи 9 Закона о банкротстве).

Согласно выписке из ЕГРЮЛ с 16.10.2019 должник находится в процедуре добровольной ликвидации.

Учитывая вышеизложенное у суда первой инстанции отсутствовали основания для возвращения заявления».

Однако разъяснения судов не затрагивают очень важный момент: как быть с уведомлением о намерении кредитора обратиться с заявлением о банкротстве?

Если кредитор захочет опубликовать уведомление о намерении, то с учетом распространения на должника моратория на банкротство и отсутствия отказа от моратория указанное уведомление не может быть опубликовано в «Федресурс» применительно к абз. 2 п. 2 ст. 9.1. ФЗ «О несостоятельности (банкротстве)».

Таким образом, несмотря на разъяснения Верховного Суда, могут возникнуть затруднения с возбуждением дел о банкротстве в отношении мораторных ликвидируемых компаний.

Должник и кредитор | Wex | Закон США

о должниках и кредиторах: обзор

Закон о должниках и кредиторах регулирует ситуации, когда одна сторона не может выплатить денежный долг другой. Есть три типа кредиторов. Во-первых, это те, кто имеет право залога в отношении определенного объекта собственности. Это имущество (или выручка от его продажи) должна использоваться для погашения долга перед залоговым кредитором, прежде чем его можно будет использовать для погашения долгов другим кредиторам. Залог может возникнуть на основании закона, соглашения между сторонами или судебного разбирательства. См., Например, Обеспеченные сделки и ипотека. Во-вторых, у кредитора может быть приоритетный интерес. Приоритет возникает через статутное право. Если кредитор имеет приоритет, его долг должен быть выплачен, когда должник становится неплатежеспособным, раньше других долгов. Например, Конгресс предоставил приоритет долгу перед федеральным правительством. См. Федеральный закон об удержании налогов. Последний тип кредитора — это тот, кто не имеет права залога в отношении собственности должника или имеет установленный законом приоритет.

Право о банкротстве должников и кредиторов возникает в основном из государственного статутного и общего права. Закон о правонарушениях, например о диффамации, предоставляет государственным судам средства для ограничения частных средств взыскания долгов. Государства также регулируют взыскание долгов через закон. Конгресс принял Закон о справедливой практике взыскания долгов, регулирующий деятельность некоторых сборщиков долгов.

Кредиторы используют судебные и установленные законом процедуры для погашения долга. Арест — это ограниченное предусмотренное законом средство правовой защиты, при котором у кредитора налагается арест на имущество должника для погашения долга.Погашение позволяет кредитору взыскать часть долга (например, заработную плату) для погашения обязательства. Replevin позволяет кредитору конфисковать товары, такие как обеспечительный интерес, в отношении которого он или она имеет имущественный интерес, для погашения долга. Принятие дела предполагает назначение судом третьего лица для отчуждения имущества должника с целью погашения долга. Кредиторы обычно стремятся установить залоговое право на имущество должника посредством судебного процесса создания залогового права, который регулируется законодательством штата.После создания залогового права государственное статутное право регулирует порядок исполнения залога в отношении собственности должника. Продажа имущества с залогом для погашения долга также регулируется статутным законодательством штата. Федеральные законы и законы штатов, а также Федеральный закон о защите потребительских кредитов также ограничивают тип собственности, которая может быть использована для погашения долга.

Должник может попытаться обманным путем передать часть собственности, чтобы избежать ареста. Законы штата стремятся предотвратить этот вид передачи собственности.Многие штаты приняли Единый закон о мошеннических переводах или его преемник — Единый закон о мошеннических переводах.

Банкротство регулируется федеральным законом, который заменяет закон штата о должниках и кредиторах в обстоятельствах, в которых он применяется. См. Банкротство

Кто такой кредитор, а какой должник?

Наша серия блогов «Часто задаваемые вопросы по бухгалтерскому учету» призвана помочь нашей аудитории понять сложные термины или методы бухгалтерского учета. На этот раз мы сосредоточимся на кредиторах и должниках.

Что такое кредитор?

Кредитор — это термин, используемый в бухгалтерском учете для описания юридического лица (может быть физическим лицом, организацией или государственным органом), которому причитаются деньги, поскольку они предоставили товары или услуги другому юридическому лицу. Иногда эта организация будет взимать проценты с взятых в долг, чтобы заработать деньги. Это могут быть проценты по погашению банковского кредита или платежи по кредитной карте.

Примеры кредиторов:

- Торговые кредиторы — деньги, которые вы должны поставщикам

- Кредит банка или юридического лица

Что такое должник?

Должник — это термин, используемый в бухгалтерском учете для описания противоположности кредитору — физического лица, которое должно деньги, или которое имеет задолженность перед организацией или физическим лицом.Например, должник — это тот, кто взял в банке ссуду на новую машину.

Примеры должников:

- Торговые дебиторы — деньги клиентов

- Кредиты на персонал

Сценарий кредитора и дебитора

Один типичный сценарий для кредитора и должника в повседневной жизни — это компания, выпускающая кредитные карты (кредитор) , которая выпустила кредитную карту клиенту (должнику) после подписания юридического договора. В нем будут указаны проценты, которые должник выплатит на непогашенный остаток, и выделенный им лимит расходов (который определяется личными обстоятельствами).

Когда пользователь карты (должник) тратит деньги на эту кредитную карту, они теперь по сути занимают деньги у компании (кредитор) кредитной карты для оплаты услуг или товаров. В этом сценарии компания-эмитент кредитной карты взимает 5% процентов по каждой ссуде, что означает, что должник будет платить 5% процентов на непогашенный остаток, пока он не будет погашен.

Если вы хотите узнать больше о бухгалтерском учете и о том, как Clear Books могут сделать ваши книги простыми и беззаботными, то подпишитесь на наш семинар «Введение в бухгалтерский учет и Clear Books», который проводится в нашем лондонском офисе.

Должник против кредитора — обзор, характеристики, основные различия

Что такое должник против кредитора?

Ключевое различие между должником и кредитором заключается в том, что обе концепции обозначают двух контрагентов в кредитном соглашении. Это различие также приводит к разнице в финансовой отчетности. На балансе компании Баланс Баланс является одним из трех основных финансовых отчетов. Эти отчеты имеют ключевое значение как для финансового моделирования, так и для бухгалтерского учета: дебиторы компании учитываются как активы, а кредиторы компании — как обязательства.

Обратите внимание, что каждое предприятие может одновременно быть и дебитором, и кредитором. Например, компания может занимать средства для расширения своей деятельности (т. Е. Быть должником), а также продавать свои товары клиентам в кредит (т. Е. Быть кредитором).

Компания должна тщательно управлять своими дебиторами и кредиторами, чтобы отслеживать отставание между входящими и исходящими платежами. Такая практика гарантирует, что компания получает платежи от своих должников и своевременно отправляет платежи своим кредиторам.Таким образом, ликвидность компании не ухудшается, в то время как вероятность дефолта Вероятность дефолта Вероятность дефолта (PD) представляет собой вероятность дефолта заемщика по выплате кредита и используется для расчета ожидаемых убытков от инвестиций. не увеличивается.

Что такое должник?

Должник — это лицо или организация, которые соглашаются немедленно получить деньги от другой стороны в обмен на обязательство вернуть полученные деньги в установленный срок.Другими словами, должник должен деньги другому лицу или организации. Сумма задолженности должника периодически выплачивается с начисленными процентами или без них (долг почти всегда включает выплаты процентов. Расходы по процентам Расходы по процентам возникают у компании, которая финансирует за счет заемных средств или аренды капитала. Проценты указаны в отчете о прибылях и убытках, но также могут).

В зависимости от типа предприятия долг может рассматриваться по-разному. Например, если долг получен от финансового учреждения (например,г., банк) должник обычно именуется заемщиком. Если долг выпущен в форме финансовых ценных бумаг (например, облигаций), должник называется эмитентом.

Если нет возможности выполнить финансовые обязательства, должник может подать заявление о банкротстве, чтобы добиться защиты от кредиторов и списания части или всех долгов. Подать заявление о банкротстве могут как физические лица, так и компании. Как правило, должник может инициировать процесс банкротства через суд. Обратите внимание, что только суд может наложить на должника банкротство.Тем не менее, законы и правила о банкротстве Кодекс о банкротстве США Кодекс о банкротстве США также называется разделом 11 Кодекса Соединенных Штатов, и он регулирует процедуры, которым следуют юридические и физические лица, в разных юрисдикциях.

В финансовой отчетности дебиторы обычно классифицируются в зависимости от продолжительности погашения долга. Например, краткосрочные должники — это должники, непогашенная задолженность которых подлежит погашению в течение одного года. Суммы краткосрочных дебиторов отражаются как краткосрочная дебиторская задолженность в составе оборотных активов компании.И наоборот, долгосрочные дебиторы имеют задолженность по суммам, срок погашения которых превышает один год. Суммы отражаются как долгосрочная дебиторская задолженность в составе долгосрочных активов компании.

Что такое кредитор?

Кредитор — это физическое или юридическое лицо, которое предоставляет деньги другой стороне немедленно в обмен на получение денег в какой-то момент в будущем с дополнительными процентами или без них. Другими словами, кредитор предоставляет ссуду другому физическому или юридическому лицу.

Кредиторы обычно делятся на обеспеченные и необеспеченные.Обеспеченные кредиторы предоставляют ссуды только в том случае, если должники могут заложить определенный актив в качестве обеспечения. В случае банкротства должника обеспеченный кредитор может наложить арест на залог. Обеспечение — это актив или собственность, которые физическое или юридическое лицо предлагает кредитору в качестве обеспечения ссуды. Он используется как способ получения ссуды, действуя как защита от потенциальных убытков для кредитора, если заемщик не выполнит свои платежи. от должника на покрытие убытков от неуплаченной задолженности. Наиболее ярким примером обеспеченной ссуды является ипотека, при которой в качестве залога используется объект недвижимости.

С другой стороны, необеспеченные кредиторы не требуют от своих должников какого-либо обеспечения. В случае банкротства должника необеспеченные кредиторы могут предъявить общие требования в отношении активов должника, но обычно они могут арестовать лишь небольшую часть активов. По этой причине необеспеченные ссуды считаются более рискованными, чем обеспеченные ссуды.

В бухгалтерской отчетности кредиторы можно разделить на текущих и долгосрочных кредиторов. Задолженность текущих кредиторов подлежит погашению в течение одного года.Задолженность отражена в составе краткосрочных обязательств баланса. Долги долгосрочных кредиторов подлежат погашению более чем через год и отражаются в составе долгосрочных обязательств.

Дополнительные ресурсы

CFI предлагает программу сертификации финансового моделирования и оценки (FMVA) ™ Стать сертифицированным аналитиком финансового моделирования и оценки (FMVA) ® для тех, кто хочет вывести свою карьеру на новый уровень. Чтобы продолжать учиться и продвигаться по карьерной лестнице, вам будут полезны следующие ресурсы:

- Оборотные активы Текущие активы Текущие активы — это все активы, которые компания планирует преобразовать в наличные в течение одного года.Они обычно используются для измерения ликвидности финансового посредника

- Финансовый посредник Финансовый посредник — это учреждение, которое действует как посредник между двумя сторонами, чтобы облегчить финансовую транзакцию. Учреждения, которые обычно называют финансовыми посредниками, включают коммерческие банки, инвестиционные банки, паевые инвестиционные фонды и пенсионные фонды.

- Ведущие банки США Ведущие банки США По данным Федеральной корпорации по страхованию вкладов США, по состоянию на февраль 2014 г. в США насчитывалось 6799 коммерческих банков, застрахованных FDIC.Центральным банком страны является Федеральный резервный банк, который появился после принятия Закона о Федеральном резерве в 1913 году.

- Кто оценивает банковские ссуды? Кто оценивает банковские ссуды? Процесс кредитования включает в себя ряд действий, которые приводят к утверждению или отказ в выдаче банковского кредита. В кредитном отделе банка работает

Определение кредитора

Что такое кредитор?

Кредитор — это юридическое лицо (физическое или юридическое лицо), которое предоставляет кредит, давая другому юридическому лицу разрешение занять деньги, предназначенные для погашения в будущем.Бизнес, который предоставляет товары или услуги компании или физическому лицу и не требует немедленной оплаты, также считается кредитором, исходя из того факта, что клиент должен бизнесу деньги за уже оказанные услуги.

Кредиторов можно разделить на физических или реальных. Люди, которые ссужают деньги друзьям или семье, являются личными кредиторами. Реальные кредиторы, такие как банки или финансовые компании, имеют юридические контракты с заемщиком, иногда предоставляя кредитору право требовать любые реальные активы должника (например,ж., недвижимость или автомобили) в случае неуплаты ссуды.

Ключевые выводы

- Кредитор — это организация, которая предоставляет кредит, давая другому лицу разрешение занимать деньги с погашением в будущем.

- Компания, которая предоставляет товары или услуги и не требует немедленной оплаты, также является кредитором, поскольку клиент должен бизнесу деньги за уже оказанные услуги.

- Частные кредиторы, которые не могут возместить долг, могут потребовать его в качестве краткосрочного убытка от прироста капитала в своей налоговой декларации.

- Кредиторы, такие как банки, могут изъять залог, например, дома и автомобили, по обеспеченным кредитам, а также могут подать на должников в суд по необеспеченным долгам.

Понимание кредиторов

Проще говоря, кредиторы зарабатывают деньги, взимая проценты по кредитам, которые они предлагают своим клиентам. Например, если кредитор ссужает заемщику 5000 долларов с процентной ставкой 5%, кредитор зарабатывает деньги за счет процентов по ссуде. В свою очередь, кредитор принимает на себя определенную степень риска того, что заемщик может не погасить ссуду.

Чтобы снизить риск, большинство кредиторов индексируют свои процентные ставки или комиссионные в соответствии с кредитоспособностью заемщика и прошлой кредитной историей. Таким образом, будучи ответственным заемщиком, вы можете сэкономить значительную сумму, особенно если вы берете крупную ссуду, например, ипотеку. Процентные ставки по ипотеке варьируются в зависимости от множества факторов, включая размер первоначального взноса и самого кредитора; однако кредитоспособность человека имеет основное влияние на процентную ставку.

Заемщики с высокими кредитными рейтингами считаются подверженными низкому риску для кредиторов, и в результате эти заемщики получают низкие процентные ставки.Напротив, заемщики с низким кредитным рейтингом более рискованны для кредиторов, и кредиторы взимают с них более высокие процентные ставки для устранения этого риска.

Что произойдет, если кредиторы не получат выплаты?

Если кредитор не получает погашение, у него есть несколько различных вариантов. Личные кредиторы, которые не могут возместить долг, могут потребовать его в качестве краткосрочного убытка от прироста капитала в своей налоговой декларации, но для этого они должны приложить значительные усилия для возврата долга.

Кредиторы, такие как банки, могут вернуть залог, такой как дома и автомобили, по обеспеченным кредитам, а также могут подать на должников в суд по необеспеченным долгам. Суды могут обязать должника выплатить, удержать заработную плату или предпринять другие действия.

Кредиторы и банкротство

Если должник решает объявить о банкротстве, суд уведомляет кредитора о возбуждении дела. В некоторых случаях банкротства все несущественные активы должника продаются для погашения долгов, а управляющий банкротством выплачивает долги в порядке их приоритетности.

Налоговые долги и алименты обычно имеют наивысший приоритет вместе с уголовными штрафами, переплатой федеральных пособий и несколькими другими долгами. Необеспеченные ссуды, такие как кредитные карты, имеют приоритет в последнюю очередь, что дает этим кредиторам наименьшие шансы на возмещение средств от должников во время процедуры банкротства.

Кредитор Должник Взаимоотношения

Взаимоотношения между кредитором и должником жизненно важно понимать для достижения операционного превосходства.Проще говоря, кредитор — это сторона, которой должник имеет какую-либо задолженность. Конфликт возникает, когда должник не может выплатить то, что было согласовано с кредитором. Когда это происходит, может начаться процесс взыскания долга — в это время могут быть изучены дополнительные способы погашения. Кредитор может принудительно осуществлять платежи посредством получения имущества, заработной платы и банковских счетов для погашения причитающейся суммы. Кредитор, вероятно, захочет конфисковать все, что принадлежит должнику, чтобы получить адекватное возмещение, хотя должник будет стремиться защитить свою собственность.

Часто должник больше не может платить по долгам из-за важного жизненного события, такого как болезнь, приводящая к огромным медицинским счетам, потеря работы, развод и т. Д. Тем не менее, когда отношения кредитор / должник портятся и у должника гораздо больше долгов, чем доступных средств для их покрытия, должник может обратиться с заявлением о банкротстве.

Большинство заявлений о банкротстве подаются в соответствии с главой 7 или 13. Как кредитор, важно понимать различия между ними и то, как это повлияет как на вас, так и на вашего должника — право на подачу заявления, продолжительность времени, что происходит с личными собственность и т. д.Кроме того, кредиторам также важно понимать, что они могут и не могут делать с юридической точки зрения, а также их дальнейшие шаги.

Упростив процесс восстановления банкротства, поверенный по взысканию долгов поможет вам разобраться в тонкостях, проверив ваши счета банкротства и проконсультируя вас на протяжении всего пути. Квалифицированный адвокат поможет вам взвесить все варианты, выступить от вашего имени и, в конечном итоге, добиться высоких показателей возмещения. Подумайте об адвокате, который также управляет вашими соглашениями о повторном подтверждении, возражениями против подтверждения и защитой ходатайств о погашении.Наконец, найдите адвоката, имеющего надлежащую лицензию на ведение практики и подачу документов в необходимых вам штатах и юрисдикциях.

Найдите время, чтобы ознакомиться со своими правами как кредитора в случае банкротства по главам 7 или 13.

Дебиторы и кредиторы

Модуль

1: Должники и кредиторы

Ситуация между должниками и кредиторами

Долг — очень важная часть

нашей экономики.Почти каждый американец задолжал кому-то еще.

Эти долги бывают всех форм и размеров — ипотека, кредитные карты,

автокредиты или аренда, аренда квартир, медицинские счета, студенческие ссуды и

налоги — это все примеры.

Потребительский долг является первичным

двигатель экономики США. По состоянию на 2019 год общий долг в США

Государства прибавили почти 4 триллиона долларов в годовой экономике около 20 триллионов долларов. Просто кредитная карта и прочее

Оборотная задолженность превысила 1 триллион долларов. В 2018 году американцы

одолжил около 88 миллиардов долларов только на оплату здравоохранения.

Самый большой процент долга

держится в жилищной ипотеке (около трети от общей суммы долга), затем идет студенческая

ссуды, кредитные карты, автокредиты и лизинг и медицинская задолженность. Медицинский долг

является причиной банкротства номер один. Чтобы сломать это

в отдельности средний американец имеет долг около 12000 долларов, что соответствует

около четверти среднего дохода. Экономика, как бытовая, так и

национальный, хорошо работает, когда долги выплачиваются вовремя. Когда им не платят

время может закончиться судебным разбирательством и вступить в силу закон должника-кредитора.

Этот курс представляет

обзор правоотношений между должниками и кредиторами. Конкретно,

речь идет о том, что происходит, когда отношения должник-кредитор устанавливаются

стороны, а затем разбиты одним из них. Курс не о том, как те

устанавливаются отношения — это сфера договорного права и некоторых других

законы, такие как правонарушения и налогообложение. Курс по большей части посвящен

необеспеченные долговые обязательства. Обеспеченные обязательства освещаются в нашем видео-курсе

по обеспеченным сделкам.

В этом модуле мы рассмотрим

многие законы, влияющие на эту сферу, в том числе из общего права,

закон штата и федеральный закон.

Должник — физическое или другое юридическое лицо, которое должно деньги или услуги

другому человеку или компании. Эта сторона, перед которой возник долг, называется

кредитор . Деньги или услуги, которые

задолженность должника перед кредитором называется задолженностью или обязательством . А

должник также может называться должником

и кредитор, кредитор .

Обязательство должника может

возникают в результате различных обстоятельств, включая ссуды, продление кредита, налоги,

аренда, медицинские счета и деликтные иски о возмещении ущерба. Долги могут быть письменными или устными,

и соглашения могут быть явными или подразумеваемыми , в соответствии с контрактом

законы. Долги также могут возникать в соответствии с законом, например, при налогообложении или когда ответчик

проигрывает судебное дело.

Долги могут быть обеспечены залогом,

например, дом или автомобиль, или они могут быть незащищенными. Необеспеченные долги, такие как кредит

долги по картам, личные налоги и необеспеченные ссуды могут начинаться как необеспеченные и

обеспечены действиями закона, например, когда исполнение судебного решения

предъявлен иск, и наложен залог, или имущество конфисковано для удовлетворения судебного решения

долг.

Закон о должнике-кредиторе

Дебитор-кредитор

отношения состоят из прав, и

пошлины . «Права» описывают, что есть

задолженность кредитору, например, право на погашение ссуды или право

домовладельцу войти в собственность, если арендная плата не выплачена. «Обязанности» описывают

требуемые действия должника, такие как обязанность платить налоги или возвращать ссуды.

Однако эти роли могут быть расширены в соответствии с некоторыми государственными и федеральными законами. Для

Например, согласно федеральному закону кредитор имеет право взыскать долг, но

обязан сообщать точную информацию агентствам кредитной информации.Точно так же должник обязан выплатить долг, но имеет право жить свободно.

от телефонных домогательств при взыскании долга.

Есть множество федеральных и

государственные законы, регулирующие права и обязанности должников и кредиторов.

Эти законы восходят практически к истокам денег и торговли, но

современные законы в первую очередь касаются защиты потребителей. Они

коснитесь и других областей права, таких как налогообложение и право арендодателя.

Закон о должниках-кредиторах является гражданским в

характера, хотя уголовное право может быть задействовано в делах, связанных с определенными видами

мошенничества. Невозможность выплатить долг не является уголовным преступлением, хотя

деньги правительству в виде неуплаченных штрафов или налогов могут вызвать

обвинения в неуважении к делу, которые могут привести к тюремному заключению. Тем не менее, «тюрьмы должников»

эпох Чарльза Диккенса и Даниэля Дефо — это пережитки прошлого. Диккенс

написал три книги, в которых главные герои попали в тюрьму, потому что не могли

платить свои долги.Эта эпоха права породила такие словосочетания, как «богадельня».

Тюрьма одного известного должника называлась «Чик», и отсюда возникла фраза

«Быть брошенным в клинк».

Тюрьмы должников возникли в

Англии в средние века и действовали до тех пор, пока страна не перешла

Закон о должниках 1869 года. В других странах

мир последовал его примеру, и Соединенные Штаты никогда не позволяли формально

тюрьма.

В отличие от деликтного и договорного права,

Большинство законов о должниках и кредиторах является законодательным, государственным или федеральным.Это особенно

верно, когда речь идет о защите должников от недобросовестной практики взыскания, как в

в случае Закона о справедливой практике взыскания долгов. Однако есть несколько

общие правовые причины действий, которые могут ограничить процесс взыскания, даже если

они редко используются или успешны. Обычно они работают там, где должник и

кредитное право пересекается с законом договоров и правонарушений.

Применимые правонарушения

Перед защитой потребителей и

были созданы законы о защите должника, должнику было сложно ответить

против плохого поведения кредитора, такого как постоянные телефонные звонки, посещения на дому и

нравиться.Должники на протяжении многих лет отреагировали на такое поведение, заполнив

судебные иски против неприятных кредиторов по нескольким теориям деликта, включая клевету,

вторжение в частную жизнь и умышленное причинение эмоционального стресса.

Клевета — это

деликт, который означает ложные заявления

о другом, наносящем ущерб репутации. Если напечатано дискредитирующее заявление

или транслируется через СМИ, это называется клеветой. В противном случае это называется клеветой.

Пример такого деликта в

Процесс взыскания долга может заключаться в публикации в газете уведомления о том, что

лицо имеет задолженность, когда на самом деле долга нет или когда сумма

задолженность неверна.Истина — это защита от этого деликта, поэтому нет причин

действие, например, для обнародования истинного долга. Кроме того, элемент

этот деликт представляет собой возмещение убытков, поэтому истцу придется доказать, что ложное

информация нанесла какой-то ущерб, чтобы добиться успеха.

Вторжение в частную жизнь имеет несколько

заявления, включая публичное раскрытие частных фактов, неправомерное вторжение,

незаконное присвоение имени или изображения человека и выставление человека в ложном свете

свет. Этот деликт можно использовать, если

практика сбора вопиющих.В отличие от клеветы,

вторжение в частную жизнь может иметь место там, где раскрывается достоверная информация. Действительный

от этого правонарушения также требуется возмещение ущерба, например, потеря бизнеса.

Вторжение в частную жизнь

иногда утверждается, что кредитор связался с должником по месту нахождения

трудоустройство и проинформировал работодателя о долге. Пока кредитор может связаться с

работодатель должника в законных целях, например, для получения заработной платы

взыскания и для подтверждения информации, предоставленной должником, суды имеют

обнаружили, что вопиющее поведение, такое как многократные домогательства, может иметь

к вторжению в частную жизнь.

Суды также нашли для

должник в делах о вторжении в частную жизнь, когда кредитор связался с

соседи должника, опубликовали долг в местной газете или разместили уведомление

задолженности по месту работы должника.

Вторжение в частную жизнь для

вторжение в уединение должника может применяться, когда усилия по взысканию долга

подняться до уровня домогательств. Например, кредитор или сборщик долгов могут

не разбивать лагерь перед домом должника, постоянно стучать в дверь,

постоянно звонить, преследовать должника, приставать к семье должника и т. д.

на.Должники, которые подвергаются такого рода преследованиям, могут потребовать сдерживания

заказывать.

За пределами вторжения в частную жизнь, экстремальные

домогательство может составлять умышленное причинение эмоционального стресса ,

которые могут повлечь за собой компенсационные и штрафные убытки. Это означает, что истец возмутительно действует с намерением

причинение ответчику тяжких эмоциональных переживаний . Этот

может включать, например, сборщика, угрожающего физическим вредом

истец или угрозы финансового ущерба, которые являются невероятными или нереальными.Для

Например, угроза подать в суд, если должник не выплатит долг, является законным, но

угрожая «сделать так, чтобы ты никогда не получил ссуду или работу в этом городе.

снова »может представлять собой умышленное причинение эмоционального стресса. В

поведение должно быть настолько суровым, чтобы «можно было ожидать, что оно отрицательно повлияет на

душевное здоровье.» Это также может принимать форму поведения, которое кажется

призваны нарушить жизнь должника, а не реально пытаться

взыскать долг.

Причина действия:

трудно доказать во многих юрисдикциях, часто требуя «реального возмещения ущерба», поскольку

элемент деликта.Эти убытки могут быть подтверждены медицинскими счетами от

психотерапевт, который мог засвидетельствовать, что преследование заставило должника искать

терапия.

Хотя эти общие правовые причины

действий остаются доступными для преследуемых должников, многих государственных и федеральных потребителей

Законы о защите также предусматривают собственные гражданские иски против кредиторов и долгов

коллекционеры, с некоторыми законами, упреждающими или делающими ненужными эти

гражданские правонарушения.

Уступка в пользу кредиторов

Иногда должники могут договориться

отдать что-то кредиторам в обмен на некоторое ослабление взыскания

усилия.Например, должник может предоставить необеспеченному кредитору обеспечение

интерес к его автомобилю в обмен на согласие кредитора прекратить сбор

акции на три месяца.

По общему виду передачи

имущественные интересы в пользу кредиторов — это «уступка в пользу

кредиторов ». Должник переуступает

Право собственности на часть имущества доверительному управляющему для ликвидации

выгода должников.

Например, предположим, что Боб

должник, владеющий зданием.Боб должен деньги нескольким кредиторам и имеет

проблемы с оплатой всех по графику. Боб мог назначить или передать право собственности

здания в соответствии с этими законами Нэнси, которая затем помещается в юридический

должность попечителя. Затем Нэнси будет поручено продать здание и

распределение выручки от продажи кредиторам. При этом она

обязаны следовать тем же фидуциарным законам штата, что и любой другой попечитель. В