Налоги на физических лиц: Налог на доходы физических лиц

За что вам могут доначислить налог на доходы физических лиц

В прошлом году в СМИ появился целый ряд публикаций о том, как в России контролируют доходы физических лиц. Обсуждали долго и много, даже приняли закон о самозанятых. В целом общество напугали. Но так ли все страшно?

Сегодня доходы россиян контролируют налоговые инспекции с помощью камеральных и выездных проверок, также проверки проводят банки и Росфинмониторинг. Но все они носят фрагментарный характер. Кроме того, физические лица не ведут никакого учета, поэтому выявить и уж тем более доказать наличие у них незадекларированных доходов очень сложно.

В этой связи один из самых больших риск доначислений со стороны ИФНС сейчас связан с приобретением активов ниже рыночной стоимости и переквалификацией сделок (например, займов) в дарение.

За что могут доначислить налог

Так, до Верховного суда дошло дело № 53-КГ16-27, по которому налоговый орган доначислил НДФЛ по ставке 13% на сумму разницы между рыночной ценой приобретенной человеком квартиры и ценой ее покупки. Суд поддержал такое решение, сделав вывод, что физлицо получило доход в натуральной форме.

Суд поддержал такое решение, сделав вывод, что физлицо получило доход в натуральной форме.

Почему это важно?

Многие до сих пор оформляют покупку недвижимости, в том числе элитной, «через ячейку», занижая цену сделки. Продавцы не хотят платить налоги, хотя по закону для их расчета должна браться кадастровая стоимость, а покупатели, например чиновники, не могут подтвердить источник дохода. И те, и другие – потенциальные «клиенты» налоговой службы. Вопрос только в эффективности администрирования.

Что касается переквалификации сделок в дарение, то здесь человек, получивший беспроцентный заем от аффилированной организации или другого физлица, может получить доначисление в размере 13% от его суммы. ИФНС и суды рассматривают такие сделки как притворные, совершенные без цели возврата займа. Тут в основном под угрозой находятся предприниматели, которые используют займы для реинвестирования или вывода дивидендов, но и физические лица очень часто предоставляют договоры займа в банк для обоснования источника денежных средств на расчетном счете. Риск высок, поскольку факта возврата займов нет.

Риск высок, поскольку факта возврата займов нет.

Еще одна категория доначислений связана с выявлением незадекларированных доходов, в том числе с использованием сети «В контакте», Instagram, YouTube. Например, налоговый орган мониторил группу «Товары под заказ» в сети «В контакте» и выявил тех, кто публиковал объявления с предложениями о продаже товаров. После оформления заказа в группе участники в течение 1-2 дней оплачивали товар, переводя деньги на карты физлиц. Инспекция через группу опросила ряд покупателей, и они подтвердили, что перечисляли средства на банковские карты именно за товар. Все это доказывало ведение предпринимательской деятельности, получение доходов и, соответственно, неуплату налогов, что послужило основанием для доначисления налогов (постановление Тринадцатого арбитражного апелляционного суда от 14.03.2018 № 13АП-464/2018 по делу № А26-7023/2017).

Как в этом участвуют банки

Кроме того, банки по закону115-ФЗ (противодействие легализации) обязаны выяснять источник средств на счетах. Громким стал случай, когда клиенту не вернули вклад, так как он не подтвердил происхождение денег на дату их внесения. Более того, сейчас многие банки ввели заградительные тарифы на платежи от юридических лиц и индивидуальных предпринимателей на счета физлиц. Цель, конечно, была благая – борьба с обналичкой, но на практике заградительными тарифами облагают даже выплату дивидендов. Уже есть прецеденты, когда физлицо взыскало через суд задолженность с юридического лица, обратилось в банк должника с исполнительным листом, но его банк обложил поступившие на счет средства тарифом в 20%.

Громким стал случай, когда клиенту не вернули вклад, так как он не подтвердил происхождение денег на дату их внесения. Более того, сейчас многие банки ввели заградительные тарифы на платежи от юридических лиц и индивидуальных предпринимателей на счета физлиц. Цель, конечно, была благая – борьба с обналичкой, но на практике заградительными тарифами облагают даже выплату дивидендов. Уже есть прецеденты, когда физлицо взыскало через суд задолженность с юридического лица, обратилось в банк должника с исполнительным листом, но его банк обложил поступившие на счет средства тарифом в 20%.

Налоговики тоже обращаются в банки с запросами, чтобы получить информацию об операциях по счетам физлиц. Теперь это может делаться в соответствии с вышедшим в 2018 г. письмом ФНС «О предоставлении банком справок (выписок) по счетам клиентов (физлиц, ИП) по запросам налоговых органов». Такая форма контроля позволяет выявить поступление средств на счет человека, получение им доходов и, соответственно, неуплату налогов. Однако системного применения эта практика пока не нашла – нет единой системы мониторинга.

Однако системного применения эта практика пока не нашла – нет единой системы мониторинга.

Также поступление незадекларированных доходов обнаруживается случайно при проверке контрагентов, юридических лиц или при жалобах сотрудников. Есть случаи, когда налоговые органы в борьбе с серыми зарплатными схемами анализируют движение по картам сотрудников; если они устанавливают факт систематического и единовременного внесения наличных на карты, то делают вывод о выплате зарплат «в конверте». Далее следует проверка организации. Организация является налоговым агентом, но с физических лиц обязанность по уплате налогов никто не снимает.

Все это примеры неформального подхода налоговых органов, которые уже давно ориентируются на существо операций и экономический смысл взаимосвязанных сделок, а не на форму. Да, создается хорошая методологическая база, но по факту контроль осуществляется в ручном режиме. Кроме того, есть огромные ресурсы по сбору информации о расходах – банки, ГИБДД, Росреестр, автообмен, социальные сети, нотариусы и т. д. Поэтому закономерно, что в ближайшее время ФНС удастся ввести автоматизированную систему контроля НДФЛ, и тогда вероятность уйти от уплаты налогов для физических лиц сведется практически к нулю.

д. Поэтому закономерно, что в ближайшее время ФНС удастся ввести автоматизированную систему контроля НДФЛ, и тогда вероятность уйти от уплаты налогов для физических лиц сведется практически к нулю.

Мнения экспертов банков, финансовых и инвестиционных компаний, представленные в этой рубрике, могут не совпадать с мнением редакции и не являются офертой или рекомендацией к покупке или продаже каких-либо активов.

Уплата налога на доходы физических лиц в РФ: кто платит НДФЛ

НДФЛ — это один из прямых налогов, который платится с доходов, полученных за год, за вычетом задокументированных расходов. Подоходный налог исчисляется в процентах и платится в соответствии с законами России, при этом плательщиками могут являться, как граждане РФ, так и иностранцы, получающие прибыль от источников в Российской Федерации, не являющиеся резидентами страны.

Все подробные сведения можно найти в главе 23 НК РФ.

Что значит налоговый резидент?

Резидентами РФ являются жители страны, проводившие в ней не менее 183 дней в году. Именно от резидентства зависит то, с каких доходов надо платить налог, и какой будет ставка. Налоговые резиденты страны могут пользоваться специальными вычетами, уменьшающими размер платежей.

Именно от резидентства зависит то, с каких доходов надо платить налог, и какой будет ставка. Налоговые резиденты страны могут пользоваться специальными вычетами, уменьшающими размер платежей.

Основные виды вычетов:

- стандартные;

- социальные;

- имущественные;

- по ценным бумагам;

- индивидуальные инвестиции;

- профессиональные.

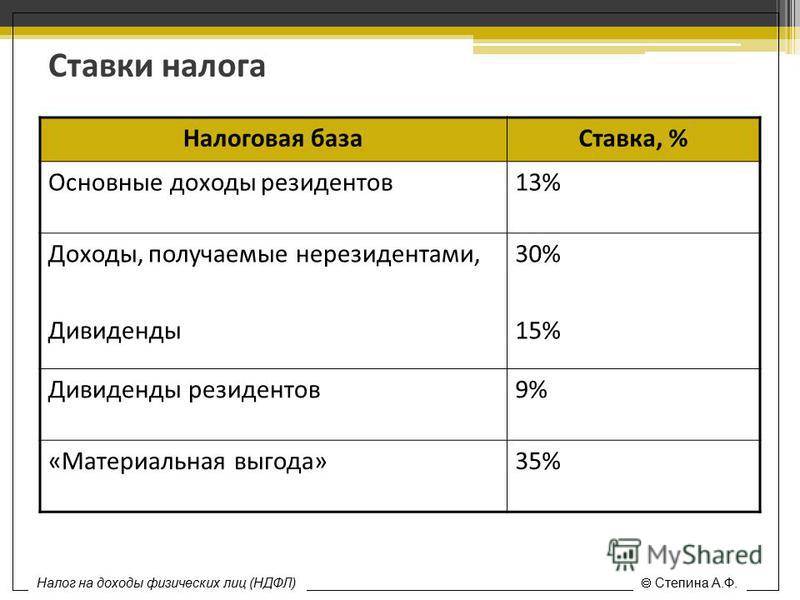

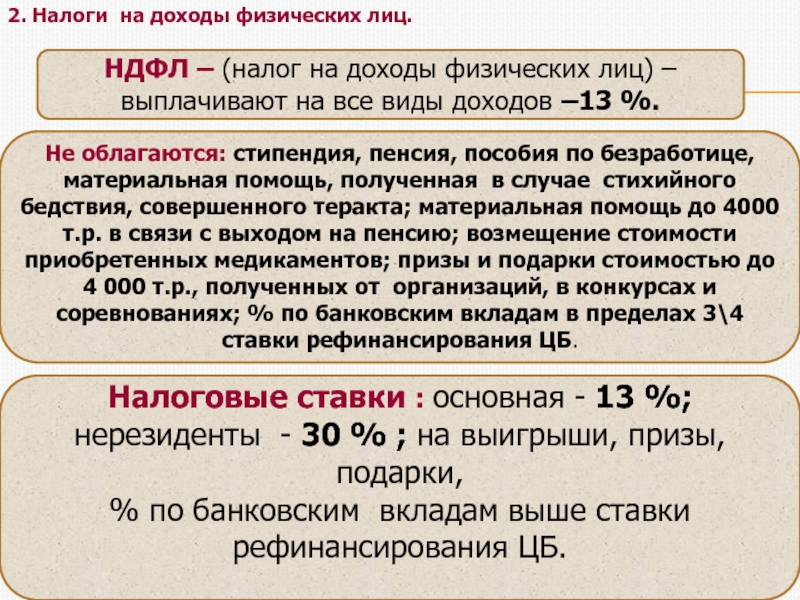

Ставки подоходного налога

НК РФ предусмотрено пять ставок от 9% до 35%. Размер ставки НДФЛ зависит от:

- статуса физ.лица;

- вида дохода налогоплательщика.

Большинство прибыли в РФ облагается налогом со ставкой 13%. Это ЗП работника, вознаграждения, продажа имущества и прочая прибыль физ.лиц, не являющихся резидентами страны. Ставка 9% применяется для процентов по облигациям с ипотечным покрытием. По ставке 15% облагаются дивиденды, полученные от организаций физ.лицами, которые не являются налоговыми резидентами РФ. 30% — другие доходы нерезидентов РФ. Самая крупная ставка 35% применяется для всех призов, полученных в конкурсах и играх; процентных доходов по вкладам в банках, а также в иных случаях, описанных в НК РФ.

30% — другие доходы нерезидентов РФ. Самая крупная ставка 35% применяется для всех призов, полученных в конкурсах и играх; процентных доходов по вкладам в банках, а также в иных случаях, описанных в НК РФ.

Подача декларации и уплата НДФЛ

В некоторых случаях НДФЛ оплачивается самостоятельно, в частности, если прибыль не связана с предпринимательской деятельностью. Физ.лица обязаны оплатить налог до 15 июля, следующего за годом, в котором был получен этот доход.

Физ.лица обязаны самостоятельно рассчитать и оплатить налог по формуле: ставка * налоговая база. Декларация подается до 30-го апреля. Заполняется по форме 3-НДФЛ. Также нужно предоставить обязательный пакет документации, подтверждающий право на вычеты.

В ст. 217 НК РФ указана перечь доходов, освобождающихся от налогообложения. В том числе гос.пособия, стипендии, гос.пенсия, призы спортсменов и так далее.

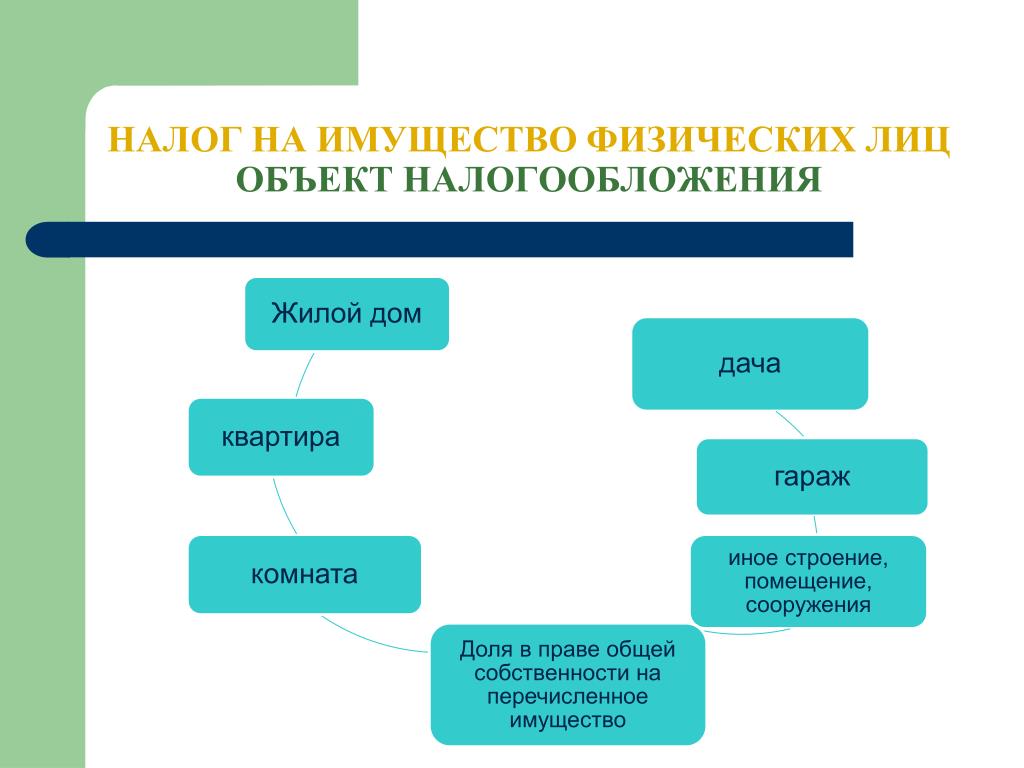

Имущественные налоги для физических лиц

Налог на имущество

физических лиц

Транспортный

налог

Земельный

налог

Администрация города Норильска и Межрайонная Инспекция

федеральной налоговой службы № 25 по Красноярскому краю напоминают сроки уплаты

имущественных налогов для физических лиц.

Сроки уплаты налога на имущество физических лиц,

транспортного и земельного налогов – не позднее 01 декабря года, следующего за

годом, за который исчислен налог.

Уплата налогов налогоплательщиками производится на основании

полученных налоговых уведомлений или на основании данных в сервисе «Личный

кабинет налогоплательщика для физических лиц» сайта

www.nalog.ru.

Одновременно с налоговым уведомлением плательщикам

направляются платежные документы и форма заявления к налоговому уведомлению

(заявление заполняется в случае обнаружения налогоплательщиком недостоверной

информации в налоговом уведомлении и представляется в налоговый орган).

Следует обратить внимание, что уплата налога по одному и

тому же платежному документу несколько раз, либо с использованием одного и того

же индекса документа, может привести к «невыясненным» платежам и,

соответственно, несвоевременному зачислению платежей по назначению.

В случае неуплаты налогов в установленные сроки начисляется

пеня в размере одной трехсотой действующей

ставки рефинансирования Центрального банка Российской Федерации за каждый

календарный день просрочки в процентах от неуплаченной суммы налога.

При неуплате налогов в срок налогоплательщику направляется

требование об уплате налога, а в случае неисполнения требования информация о

задолженности передается в суд, и далее судебным приставам для взыскания.

Во избежание взыскания задолженности в судебном порядке

рекомендуется своевременно исполнять свои налоговые обязательства.

Напоминаем, что льгота по имущественным налогам

предоставляется налоговым органом на основании представленного

налогоплательщиком заявления. Также физические лица, имеющие право на налоговые

льготы, вправе представить документы, подтверждающие право налогоплательщика на

налоговую льготу. Перечень льготных категорий граждан размещен на сайте ФНС

Перечень льготных категорий граждан размещен на сайте ФНС

России в сервисе «Справочная информация о ставках и льготах по имущественным

налогам».

По всем возникающим вопросам, связанным с исчислением и

уплатой налогов, можно обращаться по адресу: город Норильск, ул. Талнахская, д.

34, операционный зал, 1 окно.

Режим работы:

-

понедельник, среда – с 0900 до

1800, -

вторник, четверг – с 0900 до

2000, -

пятница – с 0900 до 1645.

Налогообложение физических лиц | Министерство по налогам и сборам Республики Беларусь

б) доходы по трудовым договорам (контрактам) от резидентов Парка высоких технологий,

Китайско-Белорусского индустриального парка «Индустриальный парк «Великий камень»,

а также иные доходы, облагаемые по ставке в размере 9 процентов

б) доходы по трудовым договорам (контрактам) от резидентов Парка высоких технологий,

Китайско-Белорусского индустриального парка «Великий камень»,

а также иные доходы, облагаемые по ставке в размере 9 процентов

б) доходы, полученные по трудовым договорам (контрактам) от резидентов ПВТ,

Китайско-Белорусского индустриального парка «Великий камень»,

иные доходы, облагаемые по ставке 9%

б) доходы, полученные по трудовым договорам (контрактам) от резидентов ПВТ,

Китайско-Белорусского индустриального парка «Великий камень»

Налоги

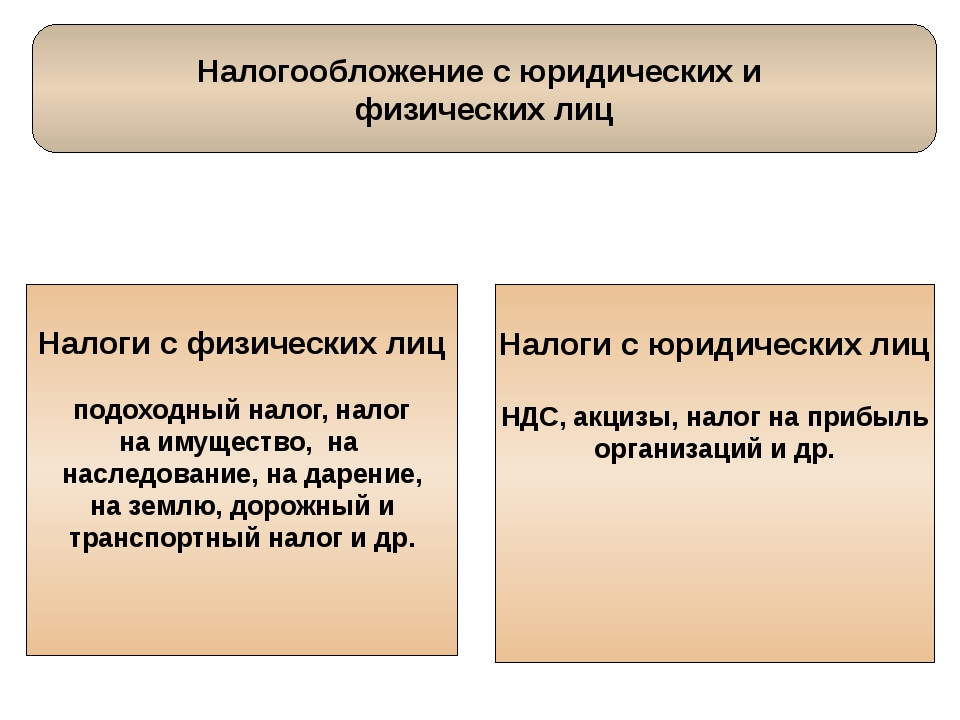

В Российской Федерации установлены следующие виды налогов и сборов:

федеральные, региональные и местные.

Федеральными налогами и сборами признаются налоги и сборы, которые установлены Налоговым кодексом Российской Федерации и обязательны к уплате на всей территории России: налог на добавленную стоимость, акцизы, налог на доходы физических лиц, налог на прибыль организаций, сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов, водный налог, государственная пошлина, налог на добычу полезных ископаемых.

Региональными налогами признаются налоги, которые установлены Налоговым кодексом Российской Федерации и законами субъектов Российской Федерации о налогах и обязательны к уплате на территориях соответствующих субъектов Российской Федерации:

Местными налогами признаются налоги, которые установлены Налоговым кодексом Российской Федерации и нормативными правовыми актами представительных органов муниципальных образований о налогах и обязательны к уплате на территориях соответствующих муниципальных образований: земельный налог, налог на имущество физических лиц.

По региональным и местным налогам законами субъектов Российской Федерации (нормативными правовыми актами представительных органов поселений (муниципальных районов), городских округов) устанавливаются налоговые ставки, порядок и сроки уплаты налога. Также в пределах, предусмотренных Налоговым кодексом Российской Федерации, могут устанавливаться налоговые льготы, основания и порядок их применения. Все остальные элементы налога устанавливаются Налоговым кодексом Российской Федерации.

Специальные налоговые режимы устанавливаются Налоговым кодексом Российской Федерации и могут предусматривать введение федеральных налогов, не указанных выше: система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог), упрощенная система налогообложения, система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности, система налогообложения при выполнении соглашений о разделе продукции, патентная система налогообложения.

| Вид дохода | Ставка налога | Ссылка на НКУ (IV раздел) |

|---|---|---|

| Доходы, полученные в форме заработной платы, других поощрительных и компенсационных выплат или других выплат и вознаграждений, выплачиваемые плательщику в связи с трудовыми отношениями и по гражданско-правовым договорам | 18% | п. 167.1 167.1 |

| Стипендия, выплачиваемая ученику, студенту, ординатору, аспиранту или адъюнкту (в сумме превышения над значением прожиточного минимума для трудоспособного лица, умноженной на 1,4 и округленной к ближайшим 10 грн.) | 18% | п.165.1.26 |

| Доходы, полученные физическим лицом – предпринимателем от осуществления хозяйственной деятельности | 18% | п.177.1 |

| Доходы граждан, полученные от осуществления независимой профессиональной деятельности | 18% | п.178.2 |

| Суммы излишне потраченных средств, полученных на командировку или под отчет, и не возвращенных в установленный срок | 18% | п.170.9 |

| Доходы, полученные от предоставления имущества в лизинг, аренду или субаренду | 18% | п.170.1 |

Инвестиционный доход от проведения налогоплательщиком операций с ценными бумагами, деривативами и корпоративными правами, выпущенными в отличных от ценных бумаг формах (кроме дохода от операций, отмеченных в пп. 165.1.2 и 165.1.40 НКУ) 165.1.2 и 165.1.40 НКУ) | 18% | п.170.2 |

| 60% суммы одноразовой страховой выплаты по договору долгосрочного страхования жизни в случае достижения застрахованным лицом определенного возраста, обусловленного в страховом договоре, или окончанием срока действия договора | 18% | п.170.8.2 |

| Выкупная сумма в случае досрочного расторжения страхователем договора долгосрочного страхования жизни | 18% | п.170.8.2 |

| Сумма средств, из которой не был удержан налог, выплачиваемая вкладчику из его пенсионного вклада или счета участника фонда банковского управления в связи с досрочным расторжением договора пенсионного вклада, доверительного управления, или негосударственного пенсионного обеспечения | 18% | п.170.8.2 |

Средства, предоставляемые работодателем как помощь на захоронение (в сумме превышения над значением двойного размера прожиточного минимума для трудоспособного лица, умноженной на 1,4 и округленной к ближайшим 10 грн. ) ) | 18% | п.165.1.22 |

| Часть благотворительной помощи, подлежащая налогообложению с учетом норм п.170.7 НКУ | 18% | п.170.7 |

| Доход за сданный утиль драгоценных металлов (кроме дохода, полученного за утиль драгоценных металлов, проданный НБУ) | 18% | п.164.2.18 |

| Стоимость путевок (на территории Украины) на отдых, оздоровление и лечение, в т.ч. на реабилитацию инвалидов, плательщика налога и/или членов его семьи первой степени родства, предоставляемых его работодателем – плательщиком налога на прибыль – безвозмездно или со скидкой (в размере такой скидки) один раз в год, (при условии, что стоимость путевки или скидки не превышает 5 размеров минимальной зарплаты) | не облагается | п.165.1.35 |

| Выигрыши, призы, подарки | ||

| Выигрыш или приз (кроме выигрышей и призов в лотерею) в пользу резидентов или нерезидентов | 18% | п. 167.1 167.1 |

| Выигрыш или приз в лотерею | 18% | п.167.1 |

| Прочие выигрыши и призы | 18% | п.167.1 |

| Подарки (а также призы победителям и призерам спортивных соревнований), если их стоимость не превышает 25% минимальной зарплаты, за исключением денежных выплат в любой сумме | не облагается | п.165.1.39 |

| Денежные выигрыши в спортивных соревнованиях (кроме вознаграждений спортсменам – чемпионам Украины, призерам спортивных международных соревнований, в том числе спортсменам-инвалидам, определенных в пп. «б» п.165.1.1 НКУ) | 18% | п.167.1 |

| Средства, имущество, имущественные или неимущественные права, стоимость работ, услуг, подаренные плательщику налога, облагаются налогом по правилам для налогообложения наследства (см. раздел «Наследство») | 0% 5% 18% | п. 174.6 174.6 |

| Проценты | ||

| Процент на текущий или депозитный банковский счет | 18% | п.167.5.1 |

| Процентный или дисконтный доход по именным сберегательным (депозитным) сертификатам | 18% | п.167.5.1 |

| Процент на вклад (депозит) в кредитных союзах | 18% | п.167.5.1 |

| Плата (процент), которая распределяется на паевые членские взносы членов кредитного союза | 18% | п.167.5.1 |

| Доход, который выплачивается компанией, управляющей активами института совместного инвестирования | 18% | п.167.5.1 |

| Доход по ипотечным ценным бумагам (ипотечным облигациям и сертификатам) | 18% | п.167.5.1 |

| Доход в виде процентов (дисконта), полученный владельцем облигаций от их эмитента | 18% | п. 167.5.1 167.5.1 |

| Доход по сертификатам фонда операций с недвижимостью и доход, полученный в результате выкупа (погашения) сертификатов фонда операций с недвижимостью | 18% | п.167.5.1 |

| Проценты и дисконтные доходы, начисленные физическим лицам по любым другим основаниям (кроме перечисленных в п.170.4.1 НКУ) | 18% | п.170.4.3 |

| Дивиденды, роялти | ||

| Дивиденды, начисленные в виде акций (частей, паев), эмитированных юрлицом-резидентом, при условии, что такое начисление не изменяет частей участия всех акционеров (владельцев) в уставном фонде эмитента, и в результате которого увеличивается уставный фонд эмитента на совокупную стоимость начисленных дивидендов | не облагается | п.165.1.18 |

| Дивиденды по акциям и корпоративным правам, начисленные резидентами – плательщиками налога на прибыль предприятий (кроме доходов по акциям и/или инвестиционным сертификатам, выплачиваемых институтами совместного инвестирования) | 5% | п.167.5.2 |

| Дивиденды по акциям и/или инвестиционным сертификатам и корпоративным правам, начисленные нерезидентами, институтами совместного инвестирования, а также субъектами хозяйствования – неплательщиками налога на прибыль | 9% | п.167.5.4 |

| Роялти | 18% | п.170.3.1 |

| Продажа недвижимости | ||

| Доход от продажи (обмена) не чаще, чем один раз в течение отчетного года жилого дома, квартиры или их части, комнаты, садового (дачного) дома, а также земельного участка или объекта незавершенного строительства, и при условии пребывания такого имущества в собственности плательщика налога свыше 3 лет | не облагается | п.172.1 |

| Доход от продажи в течение отчетного года более чем одного из объектов недвижимости, указанных в п. 172.1, а также доход от продажи объекта недвижимости, не отмеченного в п.172.1 | 5% | п.172.2 |

| Продажа движимого имущества | ||

| Доход от продажи (обмена) объекта движимого имущества (кроме исключения, см. ниже) | 5% | п.173.1 |

| Доход от продажи (обмена) в течение отчетного года одного из объектов движимого имущества (легкового автомобиля, мотоцикла, мопеда), не подлежит налогообложению (как исключение из предыдущего) | не облагается | п.173.2 |

| Доход от продажи (обмена) в течение отчетного года второго объекта движимого имущества (легкового автомобиля, мотоцикла, мопеда), подлежит налогообложению | 5% | п.173.2 |

| Доход от продажи (обмена) в течение отчетного года третьего (и последующих) объекта движимого имущества (легкового автомобиля, мотоцикла, мопеда), подлежит налогообложению | 18% | п.173.2 |

| Наследство | ||

| Стоимость собственности, которая наследуется членами семьи первой степени родства | 0% | п.174.2.1 |

| Стоимость собственности, отмеченной в пп. «а», «б», «г» п.174.1 НКУ, наследуемой инвалидом I группы, либо имеет статус ребенка-сироты или ребенка, лишенного родительской заботы, а также стоимость собственности, отмеченной в пп. «а», «б» п.174.1 НКУ, наследуемой ребенком-инвалидом | 0% | п.174.2.1 |

| Денежные сбережения, помещенные до 02.01.1992 в учреждения Сбербанка СССР и государственного страхования СССР, действовших на территории Украины, либо в государственные ценные бумаги, и денежные сбережения граждан Украины, помещенные в учреждения Ощадбанка Украины и бывшего Укргосстраха в течение 1992–1994 гг., погашение которых не состоялось | 0% | п.174.2.1 |

| Стоимость любого объекта наследства, полученного наследниками, которые не являются членами семьи наследодателя первой степени родства | 5% | п.174.2.2 |

| Наследство, полученное любым наследником от наследодателя – нерезидента, и любой объект наследства, которое наследуется наследником – нерезидентом | 18% | п.174.2.3 |

| Доходы нерезидентов и иностранные доходы | ||

| Доходы с источником их происхождения в Украине, которые насчитываются или выплачиваются нерезидентам | по ставкам, определенным для резидентов | п.170.10.1 |

| Иностранные доходы | 18% | п.170.11.1 |

Структура налоговых доходов бюджета 2020-2022 гг.

Налоговые доходы включают в себя налог на доходы физических лиц, налог на имущество физических лиц, земельный налог, единый налог на вмененный доход для отдельных видов деятельности, единый сельскохозяйственного налог, налог, взимаемый в связи с применением патентной системы налогообложения, государственную пошлину

На представленных диаграммах можно увидеть, какую долю (в процентах (%)) составляют налоговые доходы бюджета города Новосибирска на период 2020 – 2022 гг.

Основную долю налоговых доходов бюджета составляет НДФЛ, далее следуют налоги на имущество физических лиц, налоги на совокупный доход, госпошлины и акцизы. Данная градация налоговых доходов прогнозируется как на 2020 год, так и на 2021 – 2022 гг.

Более подробная информация о налоговых доходах представлена ниже в таблице.

| Наименование финансирования | 2020 год | 2021 год | 2022 год | Комментарии |

| Налоговые доходы | 21 850,4 | 22 525,0 | 22 006,9 | |

| Налог на доходы | 14 781,1 | 15 815,8 | 16 922,9 | налог на доходы физических лиц |

Акцизы по подакцизным товарам (продукции), производимым на территории РФ | 157,6 | 170,0 | 181,9 | |

| Налоги на совокупный доход | 2 543,9 | 2 095,2 | 337,3 | единый налог на вмененный доход для отдельных видов деятельности; единый сельскохозяйственный налог; налог, взимаемый в связи с применением патентной системы налогообложения; |

| Налоги на имущество | 4 006,1 | 4 061,9 | 4 161,0 | налог на имущество физ.лиц; земельный налог; земельный налог с организаций; земельный налог с физ.лиц; |

| Государственная пошлина | 361,5 | 381,9 | 403,6 | гос.пошлина по делам, рассматриваемым в судах общей юрисдикции, мировыми судьями; гос. пошлина за гос. регистрацию, а также за совершение прочих юридических действий; |

Перейдя по ссылкам в таблице, можно более подробно ознакомиться с основными понятиями в глоссарии.

Полезные ресурсы

индивидуальных подоходных налогов | Городской институт

Государственные и местные справочные материалы Домашняя страница

Индивидуальный подоходный налог (или личный подоходный налог) — это налог, взимаемый с заработной платы, дивидендов, процентов и других доходов, которые человек зарабатывает в течение года. Налог обычно взимается государством, в котором получен доход. Однако у некоторых штатов есть соглашения о взаимности с одним или несколькими другими штатами, которые позволяют облагать налогом доход, полученный в другом штате, в государстве проживания получателя.

В 2021 году 41 штат и округ Колумбия взимали налог на доходы физических лиц на широкой основе. Нью-Гэмпшир облагает налогом только проценты и дивиденды. Аляска, Флорида, Невада, Южная Дакота, Теннесси, Техас, Вашингтон и Вайоминг не облагают налогом доходы физических лиц любого вида. (Теннесси ранее облагал налогом проценты по облигациям и дивиденды по акциям, но этот налог был отменен в 2021 налоговом году.)

Какой доход получают правительства штата и местные органы власти от подоходного налога с физических лиц?

Государственные и местные органы власти собрали в совокупности 426 миллиардов долларов дохода от подоходного налога с физических лиц в 2018 году, или 13 процентов от общих доходов.Это была меньшая доля, чем собираемые правительствами штатов и местных властей от налогов на имущество, но примерно равная той, что они собирали от общих налогов с продаж.

Индивидуальные подоходные налоги являются основным источником доходов штатов, но они приносят относительно небольшой доход местным органам власти. В 2018 году правительства штатов собрали 390 миллиардов долларов (19 процентов от общих доходов штата) от индивидуальных подоходных налогов, а местные органы власти собрали 36 миллиардов долларов (2 процента от общих доходов местных органов власти).

Частично доля доходов местных органов власти от подоходного налога с физических лиц мала из-за правил штата: только 12 штатов уполномочили местные органы власти вводить собственный подоходный налог с физических лиц или налог на заработную плату в 2018 году. В этих 12 штатах поступления от местного индивидуального подоходного налога в процентах от общего дохода колеблется от менее 0,1 процента в Орегоне до 17 процентов в Мэриленде.

Населенные пункты в Индиане, Айове, Мэриленде и Нью-Йорке взимают индивидуальный подоходный налог, который совмещается с подоходным налогом штата.То есть местные налогоплательщики в этих штатах подают местный налог в свою налоговую декларацию штата и используют отчисления и льготы штата при уплате местного налога. В населенных пунктах Мичигана также взимается индивидуальный подоходный налог, но используются местные формы и расчеты.

Между тем, населенные пункты в Алабаме, Канзасе, Кентукки, Миссури, Огайо, Орегоне и Пенсильвании взимают налог на прибыль или фонд заработной платы. Эти налоги отделены от государственного подоходного налога. Налоги на заработную плату и заработную плату обычно рассчитываются как процент от заработной платы, удерживаемой работодателем (хотя и оплачиваемой работником) и выплачиваемой физическими лицами, работающими в налоговом районе, даже если это лицо проживает в другом городе или штате без налога.Населенные пункты Канзаса облагают налогом только проценты и дивиденды (не заработную плату).

Какие штаты больше всего полагаются на индивидуальный подоходный налог?

Мэриленд собрала 23 процента общих доходов штата и местных доходов от подоходного налога с физических лиц в 2018 году, что является наибольшим показателем по сравнению с любым другим штатом. Следующие по величине доли в этом году были в Коннектикуте (22 процента), Нью-Йорке (21 процент) и Массачусетсе (20 процентов).

Данные: просмотр и загрузка общего дохода каждого штата с разбивкой по источникам в процентах от общего дохода

Среди 41 штата с широким подоходным налогом с физических лиц Северная Дакота меньше всего полагалась на этот налог как долю от общих доходов штата и местных доходов (4 процента) в 2018 году.В целом, семь из 41 штата с широким налогообложением собрали менее 10 процентов общих доходов штата и местных доходов от подоходного налога с физических лиц в этом году. В 2018 году Нью-Гэмпшир и Теннесси облагали налогом очень узкую базу дохода, и в результате их налоги обеспечили менее 1 процента общих доходов штата и местного самоуправления в этом году. (Узкий подоходный налог штата Теннесси был отменен в 2021 налоговом году.)

Насколько ставки индивидуального подоходного налога различаются в разных штатах?

В 2021 году верхние ставки налога на доходы физических лиц в штате варьируются от 2.9 процентов в Северной Дакоте до 13,3 процента в Калифорнии (включая 1 процентную надбавку штата на налогооблагаемую прибыль свыше 1 миллиона долларов). Следующие по величине ставки индивидуального подоходного налога находятся на Гавайях (11 процентов) и Нью-Джерси (10,75 процента). В целом, в девяти штатах и округе Колумбия самые высокие ставки подоходного налога с физических лиц составляют 8 процентов или выше.

Данные: просмотр и загрузка максимальной ставки индивидуального подоходного налога для каждого штата

Напротив, в 13 штатах с широким подоходным налогом с физических лиц максимальная ставка подоходного налога с физических лиц составляет 5 процентов или ниже.В Индиане, Северной Дакоте и Пенсильвании максимальная ставка налога ниже 4 процентов.

Девять штатов с широким налогообложением используют единую (фиксированную) ставку налога на весь доход. На Гавайях больше всего налоговых категорий — 12.

Кроме того, в отличие от федерального индивидуального подоходного налога, во многих штатах, в которых используется несколько скобок, высокие налоговые ставки начинаются с относительно низких уровней налогооблагаемого дохода. Таким образом, в большинстве штатов подоходный налог с физических лиц довольно плоский. Например, порог максимальной налоговой ставки в Алабаме (5 процентов) начинается всего с 3 001 доллар налогооблагаемого дохода.Не считая девяти штатов с фиксированными налоговыми ставками, порог максимальной ставки налога на прибыль составляет менее 40 000 долларов налогооблагаемого дохода в 11 штатах. (Эти суммы налогооблагаемого дохода указаны для лиц, подающих заявления на одного человека. В некоторых штатах указаны разные скобки с более высокими итоговыми показателями для супружеских пар. Для получения дополнительной информации см. Эту таблицу ставок подоходного налога штата.)

Но в некоторых штатах более прогрессивная шкала ставок. Например, максимальная ставка Калифорнии (13,3 процента) применяется к налогооблагаемому доходу свыше 1 миллиона долларов. Округ Колумбия (8.95 процентов), Нью-Джерси (10,75 процента) и Нью-Йорк (8,82 процента) также имеют максимальные налоговые ставки, которые начинаются с 1 миллиона долларов налогооблагаемого дохода.

Какой доход облагается налогом?

штата в целом следуют федеральному определению налогооблагаемого дохода. Тридцать два штата и округ Колумбия используют скорректированный федеральный валовой доход (AGI) в качестве отправной точки для подоходного налога штата. Federal AGI — это валовой доход налогоплательщика после поправок, превышающих норму, таких как отчисления на индивидуальные пенсионные счета и проценты по студенческим займам.Еще пять штатов используют свои собственные определения дохода в качестве отправной точки для их налогообложения, но эти определения штатов в значительной степени опираются на федеральные налоговые правила и в конечном итоге примерно отражают федеральный AGI. Колорадо, Айдахо, Северная Дакота и Южная Каролина идут еще дальше и используют федеральный налогооблагаемый доход в качестве отправной точки. Федеральный налогооблагаемый доход — это AGI плюс федеральные расчеты по стандартным или детализированным отчислениям (например, проценты по ипотеке и благотворительные взносы) и любые личные льготы (которые в настоящее время федеральное правительство устанавливает на уровне 0 долларов США).

Однако правила штата по подоходному налогу несколько отличаются от федеральных законов. Например, в отличие от федерального правительства, штаты часто облагают налогом проценты по муниципальным облигациям по ценным бумагам, выпущенным за пределами этого штата. Во многих штатах также разрешено полное или частичное освобождение от пенсионного дохода, который в противном случае облагается налогом в федеральной декларации. А в большинстве штатов с широким подоходным налогом лица, подающие документы, которые перечисляют свои федеральные налоговые вычеты и претендуют на вычеты по государственным и местным налогам, не могут вычитать подоходный налог штата из детализированных вычетов по подоходному налогу штата.

Поскольку штаты часто используют федеральные правила в своих собственных налоговых системах, Закон о сокращении налогов и занятости (TCJA) вынудил многие штаты рассмотреть возможность внесения изменений в свои собственные системы. Это было особенно верно для штатов, которые использовали федеральный стандартный вычет и личное освобождение при расчете подоходного налога штата (до того, как TCJA почти удвоил первое и отменил второе). TCJA также ввел новый федеральный вычет для сквозного дохода от бизнеса (доход, полученный индивидуальными предпринимателями, товариществами и некоторыми корпорациями).Однако, поскольку вычет относится к федеральному налогооблагаемому доходу, это коснулось только тех штатов, которые используют федеральный налогооблагаемый доход в качестве начала своих налоговых расчетов.

Аналогичная динамика (но с меньшими финансовыми последствиями) произошла, когда Конгресс расширил федеральный налоговый кредит на заработанный доход и налоговый кредит на детей в ответ на пандемию COVID-19. Из-за связи между федеральным налоговым кодексом и налоговым кодексом штата в штатах, которые соответствуют этой политике, также будет наблюдаться увеличение EITC на уровне штата.

Как штаты облагают налогом прирост и убыток капитала?

Пять штатов и округ Колумбия рассматривают прирост и убыток капитала так же, как и федеральный закон: они облагают налогом всю реализованную прирост капитала, разрешают вычет чистых капитальных убытков на сумму до 3000 долларов и разрешают налогоплательщикам переносить неиспользованные капитальные убытки последующие годы.

Другие штаты предлагают исключение из диапазона и вычеты, не предусмотренные федеральным законодательством. Нью-Гэмпшир полностью исключает прирост капитала, тогда как Арканзас исключает не менее 50 процентов всего дохода от прироста капитала и до 100 процентов прироста капитала свыше 10 миллионов долларов.Аризона освобождает от налога 25 процентов долгосрочного прироста капитала, а Нью-Мексико освобождает от налога 50 процентов или до 1000 долларов федеральной налогооблагаемой прибыли (в зависимости от того, что больше). Пенсильвания и Алабама разрешают вычитать убытки только в том году, в который они были понесены, в то время как Нью-Джерси не позволяет вычитать убытки из обычного дохода (более подробную информацию см. В нашей таблице учета прироста капитала в штате).

Однако, в отличие от федерального правительства, которое предоставляет льготную ставку, в большинстве штатов налог на прирост капитала взимается по той же ставке, что и обычный доход.Коннектикут, Гавайи, Массачусетс и Орегон взимают специальные налоговые ставки с дохода от прироста капитала.

Как штаты облагают налогом доход, полученный в других юрисдикциях?

Государственный подоходный налог обычно взимается государством, в котором получен доход. Некоторые штаты, однако, заключили соглашения о взаимности с другими штатами, которые позволяют облагать налогом внешний доход в государстве проживания. Например, взаимное соглашение Мэриленда с округом Колумбия позволяет Мэриленду облагать налогом доход, полученный в округе резидентом Мэриленда, и наоборот.Как правило, это государства с крупными работодателями, расположенными близко к границе, и большими пригородными потоками в обоих направлениях. Большинство штатов также позволяют налогоплательщикам вычитать подоходный налог, уплачиваемый другим штатам, из суммы, причитающейся их родному штату.

Интерактивные инструменты обработки данных

Данные о государственных и местных финансах: исследование правительственной переписи

Государственные финансовые отчеты

Дополнительная литература

См. Нашу справочную информацию о налоговых льготах по государственному подоходному налогу

Государственный налоговый и экономический обзор

Люси Дадаян (обновляется ежеквартально)

Расходы по государственному подоходному налогу

Аравинд Боддупалли, Фрэнк Саммартино и Эрик Тодер (2020)

Как увеличение федерального EITC и CTC может повлиять на государственные налоги

Элейн Мааг и Дэвид Вайнер (2021)

Налоговые дебаты переходят в Штаты: Закон о сокращении налогов и рабочих местах создает много вопросов для государств, которые связаны с федеральными правилами о подоходном налоге

Ричард Осье и Фрэнк Саммартино (2018)

Решение проблемы семейной дыры Федеральная налоговая реформа, оставленная для штатов

Ричард Осье и Элейн Мааг (2018)

Прогрессивность налога на прибыль федерального штата

Фрэнк Саммартино и Нортон Фрэнсис (2016)

Взаимосвязь между налогами и ростом на уровне штата: новые данные

Уильям Г.Гейл, Ким С. Рубен и Аарон Крупкин (2015)

Федеральные и государственные подоходные налоги и их роль в системе социальной защиты

Элейн Мааг (2015)

Налог на прибыль | Что такое индивидуальный подоходный налог?

Индивидуальный подоходный налог (или личный подоходный налог) взимается с заработной платы, окладов, инвестиций или других форм дохода, получаемых физическим лицом или домохозяйством. В США вводится прогрессивный подоходный налог, ставки которого увеличиваются вместе с доходом. Федеральный подоходный налог был установлен в 1913 году после ратификации 16-й поправки.Хотя ему едва исполнилось 100 лет, индивидуальные подоходные налоги являются крупнейшим источником налоговых поступлений в США

.

Как работает индивидуальный подоходный налог?

В Соединенных Штатах подоходный налог с физических лиц взимается на федеральном уровне, а также в большинстве штатов. Многие страны мира также взимают индивидуальный подоходный налог.

Подоходный налог в США является прогрессивным, что означает, что налоговые ставки (процентная доля вашего дохода, которую вы платите в виде налогов) увеличиваются по мере увеличения дохода налогоплательщика.В США взимаются ставки подоходного налога от 10 до 37 процентов, которые начинаются с определенных пороговых значений дохода, указанных ниже. Диапазоны дохода, для которых применяются эти ставки, называются налоговыми скобками. Все доходы, попадающие в каждую группу, облагаются налогом по соответствующей ставке.

| Скорость | Для не состоящих в браке | Для состоящих в браке лиц, подающих совместную декларацию | Главам домохозяйств |

|---|---|---|---|

| 10% | 0–9950 долл. США | 0–19 900 долл. США | 0–14 200 долл. США |

| 12% | 9 951 долл. США до 40 525 долл. США | 19 901 долл. США до 81 050 долл. США | 14 201–54 200 долл. США |

| 22% | 40 526 долларов — 86 375 долларов | 81 051 долл. США до 172 750 долл. США | 54 201 долл. США до 86 350 долл. США |

| 24% | 86 376 долл. США до 164 925 долл. США | 172 751 долл. — 329 850 долл. США | 86 351 долл. США до 164 900 долл. США |

| 32% | от 164 926 до 209 425 долларов | от 329 851 до 418 850 долларов | 164 901 долл. США до 209 400 долл. США |

| 35% | от 209 426 до 523 600 долларов | 418 851 долл. США до 628 300 долл. США | 209 401 долл. США до 523 600 долл. США |

| 37% | 523 601 долл. США или больше | $ 628 301 или больше | 523 601 долл. США или больше |

Источник: Налоговая служба | |||

Структура ступенчатой ставки, подобная приведенной выше, где каждый доллар дохода сверх каждого порогового значения облагается налогом по более высокой ставке, приводит к предельным ставкам налога — сумме дополнительного налога, уплачиваемой за каждый дополнительный доллар, полученный в качестве дохода.

Из-за различных вычетов, таких как стандартный вычет и детализированные вычеты, а также зачетов, таких как налоговый вычет на заработанный доход (EITC) и налоговый зачет на ребенка (CTC), большинство налогоплательщиков не платят федеральный подоходный налог со всего своего дохода. Многие налоговые кодексы штатов также предлагают аналогичные скидки и вычеты.

Кто платит федеральный подоходный налог?

Прогрессивный дизайн кодекса подоходного налога США приводит к тому, что лица с более высокими доходами платят большую долю налога на прибыль, чем лица с низкими доходами.

Согласно данным Федеральной налоговой службы (IRS) за 2018 год, самые последние доступные данные:

- Верхний 1 процент всех налогоплательщиков заплатил 40,1 процента всех федеральных подоходных налогов, а нижние 50 процентов налогоплательщиков заплатили примерно 3 процента.

- На 1 процент налогоплательщиков приходится больше уплаченных подоходных налогов (40,1 процента), чем на 90 процентов самых бедных вместе взятых (6 процентов).

- Первый процент налогоплательщиков платил самую высокую среднюю ставку налога (25.4 процента), что более чем в семь раз превышает показатель беднейших 50 процентов (3,4 процента).

В период с 1950 по 2016 год у растущего числа налогоплательщиков США была задолженность по нулевому подоходному налогу после вычетов и вычетов. Несмотря на периодические спады, наблюдается тенденция к увеличению доли неплательщиков с 28 процентов в 1950 году до 33,4 процента в 2016 году. В течение этого периода минимальный процент неплательщиков составлял 16 процентов в 1969 году, а максимальный — 41,7 процента в 2009 году. .

Индивидуальные подоходные налоги являются основным источником государственных доходов

По сравнению со средним показателем по ОЭСР, Соединенные Штаты значительно больше полагаются на индивидуальный подоходный налог, чем другие развитые страны. В то время как страны ОЭСР в среднем собрали 23,9 процента общих налоговых поступлений от индивидуальных подоходных налогов в 2018 году, в США индивидуальные подоходные налоги (федеральные, штатные и местные) были основным источником налоговых поступлений на уровне 40,72 процента, то есть разница почти в 17 процентов. процентные пункты.

Штат и населенные пункты в значительной степени зависят от индивидуального подоходного налога, который составил 23,5 процента от общей суммы налогов штатов и местных налогов США в 2016 финансовом году, за последний год, по которому имеются данные. Уровень зависимости от подоходного налога значительно варьируется в зависимости от штата.

Какие штаты взимают индивидуальный подоходный налог?

По состоянию на 2021 год 42 штата США также взимают индивидуальный подоходный налог. Сорок один налог на заработную плату и доход от зарплаты, а в одном штате — Нью-Гэмпшир — исключительно налоги на дивиденды и процентный доход.В восьми штатах подоходный налог с физических лиц вообще не взимается.

Из этих штатов, взимающих налоги с заработной платы, в девяти действуют системы единой ставки налога, часто называемые «фиксированным налогом», при этом одна ставка применяется ко всем налогооблагаемым доходам. И наоборот, 32 штата и Округ Колумбия взимают прогрессивные налоги на прибыль по ступенчатой ставке, причем количество квадратных скобок сильно различается в зависимости от штата. На Гавайях 12 скобок, больше всего в стране.

Подходы государств к подоходному налогу различаются и в других деталях.Некоторые штаты удваивают ширину одинарных скобок для женатых файлов, чтобы избежать «штрафа за брак». Некоторые штаты индексируют налоговые категории, льготы и вычеты с учетом инфляции; многие другие этого не делают. Некоторые штаты связывают свои стандартные вычеты и личные льготы с федеральным налоговым кодексом, в то время как другие устанавливают свои собственные правила или не предлагают их вообще.

Как работают ставки федерального подоходного налога?

ТЕКУЩИЕ СТАВКИ НАЛОГА НА ПРИБЫЛЬ И КРОНШТЕЙНЫ

Федеральный подоходный налог с физических лиц имеет семь налоговых ставок в диапазоне от 10 до 37 процентов (таблица 1).Ставки применяются к налогооблагаемой прибыли — скорректированной валовой прибыли за вычетом стандартного вычета или допустимых детализированных вычетов. Таким образом, доход до стандартного вычета (или детализированного вычета) облагается налогом по нулевой ставке.

Ставки федерального подоходного налога являются прогрессивными: по мере увеличения налогооблагаемого дохода он облагается более высокими ставками. Различные налоговые ставки взимаются с дохода в разных диапазонах (или скобках) в зависимости от статуса налогоплательщика. В 2020 году максимальная ставка налога (37 процентов) применяется к налогооблагаемому доходу, превышающему 518 400 долларов США для лиц, подавших одиночную декларацию, и более 622 050 долларов США для супружеских пар, подающих совместно.Дополнительные налоговые таблицы и ставки применяются к налогоплательщикам, которые подают документы в качестве главы семьи, и к состоящим в браке лицам, подающим отдельные декларации. Отдельная таблица налоговых ставок применяется к приросту капитала и дивидендам. Налоговые категории ежегодно корректируются с учетом инфляции.

ОСНОВЫ ПРОГРЕССИВНОГО НАЛОГООБЛОЖЕНИЯ НА ПРИБЫЛЬ

Каждая налоговая ставка применяется только к доходу в определенной налоговой категории. Таким образом, если налогоплательщик зарабатывает достаточно, чтобы попасть в новую категорию с более высокой налоговой ставкой, его или ее общий доход не облагается налогом по этой ставке, а только доход в этой группе.Даже налогоплательщик из верхней группы имеет некоторую часть дохода, облагаемую налогом по более низким ставкам в налоговой таблице. Например, индивидуальный податель с 60 000 долларов налогооблагаемого дохода попадает в группу 22 процентов, но не платит налог в размере 13 200 долларов (22 процента от 60 000 долларов). Вместо этого он или она платит 10 процентов от 9875 долларов плюс 12 процентов от 30 250 долларов (40 125 — 9875 долларов) плюс 22 процента от 19 875 долларов (60 000 — 40 125 долларов), что в сумме составляет 8 990 долларов.

Размер всех налоговых групп для состоящих в браке налогоплательщиков в два раза больше, чем для одиноких, за исключением предпоследней категории.Это может стать причиной «штрафа за брак» для некоторых налогоплательщиков с высшей налоговой категорией, поскольку некоторые пары платят больше налогов, подавая совместную декларацию, чем если бы каждый из супругов мог подавать как одинокое лицо. И наоборот, поскольку большинство налоговых ставок для супружеских пар в два раза больше, чем для одиноких, многие супружеские пары пользуются «брачным бонусом», платя меньше налога при совместной подаче, чем если бы каждый партнер подал заявку как одинокое лицо.

ИСТОРИЯ КРОНШТЕЙНОВ И СТАВОК ФЕДЕРАЛЬНОГО НАЛОГООБЛОЖЕНИЯ

За более чем 100-летнюю историю современного федерального подоходного налога (краткосрочные подоходные налоги существовали до того, как Конгресс ратифицировал 16-ю поправку в 1913 году), количество скобок и ставок менялись резко и часто.Федеральный подоходный налог начинался с семи скобок, но к 1920 году их число увеличилось до более чем 50 (рис. 1). С тех пор и до конца 1970-х годов не было меньше 20 скобок. Последняя крупная федеральная налоговая реформа, Закон о налоговой реформе 1986 года, сократила количество скобок с 16 до двух, но за последние три десятилетия это число увеличилось до нынешних семи.

Верхняя предельная ставка федерального подоходного налога со временем менялась в широких пределах (диаграмма 2). Максимальная ставка составляла 91 процент в начале 1960-х годов, прежде чем снижение налогов Кеннеди / Джонсон снизило ее до 70 процентов.В 1981 году первое снижение налогов Рейганом еще больше снизило максимальную ставку до 50 процентов, а налоговая реформа 1986 года снизила ее до 28 процентов. Последующее законодательство увеличило ее до 31 процента в 1991 году и до 39,6 процента в 1993 году. Снижение налогов Джорджем Бушем снизило максимальную ставку до 35 процентов, но вернулось к 39,6 процента, когда Закон об освобождении американских налогоплательщиков от 2012 года позволил истечь сокращенной максимальной ставке. как запланировано. Закон о сокращении налогов и занятости снизил максимальную ставку до 37 процентов, начиная с 2018 года.

Обновлено в мае 2020 г.

Как действуют государственные и местные налоги на доходы физических лиц?

СКОЛЬКО ВЫРУЧКА СОБИРАЕТСЯ ГОСУДАРСТВЕННЫМ И МЕСТНЫМ ПРАВИТЕЛЬСТВОМ ОТ НАЛОГОВ НА ИНДИВИДУАЛЬНЫЙ ПРИБЫЛЬ?

В 2017 году правительства штатов собрали 352 млрд долларов США в виде подоходного налога с физических лиц, или 27 процентов общих доходов штата из собственных источников (таблица 1).Доходы «из собственных источников» не включают межбюджетные трансферты. Местные органы власти — в основном сосредоточенные в Мэриленде, Нью-Йорке, Огайо и Пенсильвании — собрали всего 33 миллиарда долларов от индивидуальных подоходных налогов, или 3 процента от общих доходов из собственных источников. (Бюро переписи включает выручку округа Колумбия в местные итоги.)

Сорок один штат и округ Колумбия взимают налог на доходы физических лиц на широкой основе. Нью-Гэмпшир облагает налогом только проценты и дивиденды, а Теннесси — только проценты по облигациям и дивиденды по акциям.(Теннесси постепенно отменяет свой налог и полностью отменит его в 2021 году.) На Аляске, Флориде, Неваде, Южной Дакоте, Техасе, Вашингтоне и Вайоминге нет подоходного налога с физических лиц штата.

В совокупных доходах штата и местных властей Мэриленд больше всего полагался на индивидуальный подоходный налог в 2017 году, при этом на долю налога приходилось 29 процентов доходов из собственных источников. Округ Колумбия и восемь других штатов — Калифорния, Коннектикут, Кентукки, Массачусетс, Миннесота, Нью-Йорк, Орегон и Вирджиния — собрали более 20 процентов собственных доходов от подоходного налога с физических лиц в 2017 году.

Подоходный налог с физических лиц

в Северной Дакоте принес 4 процента доходов из собственных источников, что является наименьшим показателем среди всех штатов с широким подоходным налогом с физических лиц. В любом другом штате с широким подоходным налогом этот налог обеспечивал не менее 9 процентов общих доходов из собственных источников. Нью-Гэмпшир и Теннесси собрали около 1% доходов из собственных источников за счет гораздо более ограниченного индивидуального подоходного налога.

Местные органы власти взимают собственные индивидуальные подоходные налоги в 13 штатах.В населенных пунктах Индианы, Айовы, Мэриленда и Нью-Йорка взимается индивидуальный подоходный налог, который совпадает с налогом штата. То есть местные налогоплательщики в этих штатах подают местный налог в свою налоговую декларацию штата и получают вычеты штата и освобождения от уплаты местного налога. В населенных пунктах Мичигана также взимается индивидуальный подоходный налог, но используются местные формы и расчеты.

Между тем, населенные пункты в Алабаме, Делавэре, Канзасе, Кентукки, Миссури, Огайо, Орегоне и Пенсильвании взимают налог на прибыль или фонд заработной платы.Эти налоги отделены от государственного подоходного налога. Налоги на заработную плату и заработную плату обычно рассчитываются как процент от заработной платы, удерживаемой работодателем (хотя и оплачиваемой работником) и выплачиваемой физическими лицами, работающими в налоговом районе, даже если это лицо проживает в другом городе или штате без налога. Отдельно в Канзасе облагаются налогом только проценты и дивиденды (не заработная плата).

В 2017 году индивидуальные подоходные налоги в процентах от местных доходов из собственных источников варьировались от менее 1 процента в Канзасе и Орегоне до 26 процентов в Мэриленде.Местные органы власти в Кентукки, Огайо и Пенсильвании также собрали более 10 процентов собственных доходов от подоходного налога (или налога на заработную плату) в 2017 году.

КАКОЙ ДОХОД ОБОЛАГАЕТСЯ НАЛОГОМ?

База индивидуального подоходного налога в большинстве штатов аналогична федеральной налоговой базе. Большинство штатов начинают с федерального скорректированного валового дохода, но некоторые начинают с федерального налогооблагаемого дохода. В качестве альтернативы несколько штатов используют собственное определение дохода, но даже эти штаты в значительной степени полагаются на федеральные правила при установлении своей налоговой базы.

Однако даже штаты, которые начинают с федеральной налоговой базы, часто применяют разные правила для определенных видов доходов. Например, в отличие от федерального правительства, штаты часто облагают налогом проценты по муниципальным облигациям по ценным бумагам, выпущенным за пределами этого штата. Во многих штатах разрешено полное или частичное освобождение от пенсионного дохода. И в большинстве штатов, но не во всех, требуется, чтобы налогоплательщики, которые перечисляют свои федеральные налоговые вычеты и претендуют на вычеты по налогам на прибыль штата и местным налогам, добавляли этот вычет в свою налоговую декларацию штата.

КАК СТАВКА НАЛОГОВОГО НАЛОГА НА ИНДИВИДУАЛЬНЫЙ ДОХОД РАЗЛИЧАЕТСЯ В РАЗМЕРЕ ГОСУДАРСТВ?

Большинство государственных подоходных налогов довольно плоские, даже в тех штатах, которые применяют дифференцированные ставки. Девять штатов устанавливают единую налоговую ставку для всех доходов, а на Гавайях больше всего с 12 налоговыми категориями и ставками. Максимальные предельные ставки подоходного налога штата в 2020 году варьировались от 2,9 процента в Северной Дакоте до 13,3 процента в Калифорнии, включая надбавку в размере 1 процента на доходы свыше 1 миллиона долларов (диаграмма 2).

В некоторых штатах с несколькими налоговыми категориями верхняя налоговая категория часто начинается с низкого уровня налогооблагаемого дохода.В Алабаме, например, есть три ставки, но верхняя налоговая категория применяется к налогооблагаемому доходу свыше 3000 долларов, что делает его, по сути, фиксированным налогом. В других штатах разница между самой низкой и самой высокой налоговой ставкой невелика: например, около 2 процентных пунктов в Аризоне и Миссисипи.

В то время как большинство штатов в 1980-х годах последовали примеру федерального правительства в сокращении количества групп подоходного налога, с тех пор некоторые из них увеличили количество ставок. Калифорния и Нью-Йорк ввели новые скобки (часто называемые «налогами миллионеров») для налогоплательщиков с высокими доходами.Калифорния утвердила налог для миллионеров в 2004 году, который добавляет 1 процентный пункт к ставке, применяемой к доходам свыше 1 миллиона долларов, и дополнительно увеличил структуру прогрессивных скобок с помощью другой меры голосования в 2012 году. Точно так же максимальная ставка налога в Нью-Йорке в размере 8,82 процента применяется к доходам выше около 1 миллиона долларов.

В начале 2020 года максимальные ставки подоходного налога в Калифорнии, Гавайях, Нью-Джерси, Миннесоте и Орегоне превышали 9 процентов, а в еще шести штатах и округе Колумбия самые высокие ставки подоходного налога были на уровне 7 процентов или выше.

КАК ГОСУДАРСТВЕННЫЙ НАЛОГОВЫЙ КАПИТАЛ ПРИРОСТ И УБЫТКИ?

Пять штатов и округ Колумбия рассматривают прирост капитала и убытки так же, как и в соответствии с федеральным законом. Они облагают налогом весь реализованный прирост капитала, позволяют вычесть до 3000 долларов чистых капитальных убытков и разрешают налогоплательщикам переносить неиспользованные капитальные убытки на последующие годы.

В других штатах предусмотрены исключения и вычеты, выходящие за рамки федеральных правил. Нью-Гэмпшир полностью освобождает от прироста капитала, а Теннесси облагает налогом только прирост капитала от продажи паев паевых инвестиционных фондов.Аризона освобождает от налога 25 процентов долгосрочного прироста капитала, а Нью-Мексико освобождает от налога 50 процентов. Массачусетс имеет свою собственную систему налогообложения прироста капитала, а на Гавайях действует альтернативный налог на прирост капитала. Пенсильвания и Алабама разрешают вычитать убытки только в том году, в который они были понесены, в то время как Нью-Джерси не позволяет вычитать убытки из обычного дохода.

Остальные указывают, что налоговый доход обычно соответствует федеральному режиму прироста капитала, за исключением различных исключений и вычетов для конкретных штатов.

Большинство штатов облагают налогом прирост капитала по той же ставке, что и обычный доход, в то время как федеральное правительство устанавливает льготную ставку.

КАК ГОСУДАРСТВЕННЫЙ НАЛОГОВЫЙ ДОХОД, ЗАРАБАТЫВАЕМЫЙ В ДРУГИХ ЮРИСДИКЦИЯХ?

Подоходный налог штата обычно взимается штатом, в котором получен доход, а не штатом, в котором он проживает. Некоторые штаты, однако, заключили соглашения о взаимности с другими штатами, которые позволяют облагать налогом внешний доход в государстве проживания. Например, взаимное соглашение Мэриленда с округом Колумбия позволяет Мэриленду облагать налогом доход, полученный в округе резидентом Мэриленда.По состоянию на 2010 год 15 штатов и округ Колумбия заключили соглашения о взаимности с конкретными штатами. Как правило, это государства с крупными работодателями, расположенными близко к границе, и большими пригородными потоками в обоих направлениях.

Определение подоходного налога

Что такое подоходный налог?

Термин «подоходный налог» относится к типу налога, который правительство взимает с доходов, полученных от юридических и физических лиц в пределах их юрисдикции. По закону налогоплательщики должны ежегодно подавать налоговую декларацию для определения своих налоговых обязательств.

Подоходный налог является источником дохода для правительства. Они используются для финансирования государственных услуг, оплаты государственных обязательств и обеспечения товаров для граждан.

Ключевые выводы

- Подоходный налог — это вид налога, который государство взимает с доходов, полученных от юридических и физических лиц в пределах их юрисдикции.

- Подоходный налог используется для финансирования государственных услуг, оплаты государственных обязательств и предоставления товаров для граждан.

- Подоходный налог с населения — это вид подоходного налога, который взимается с заработной платы физических лиц, окладов и других видов доходов.

- Налог на прибыль предприятий применяется к корпорациям, товариществам, малому бизнесу и лицам, которые работают не по найму.

Некоторые инвестиции, такие как облигации жилищного управления, как правило, освобождаются от подоходного налога.

Как работает подоходный налог

В большинстве стран применяется прогрессивная система подоходного налога, при которой лица с более высокими доходами платят более высокую налоговую ставку по сравнению с их коллегами с более низкими доходами. США ввели первый в стране подоходный налог в 1862 году, чтобы помочь финансировать Гражданскую войну.После войны налог был отменен; он был восстановлен в начале 20 века.

Налоговая служба (IRS) собирает налоги и обеспечивает соблюдение налогового законодательства в Соединенных Штатах. IRS применяет сложный набор правил и положений, касающихся отчетных и налогооблагаемых доходов, вычетов, кредитов и т. Д. Агентство собирает налоги на все формы доходов, такие как заработная плата, оклады, комиссионные, инвестиции и коммерческие доходы.

Подоходный налог с населения, который собирает правительство, может помочь в финансировании государственных программ и услуг, таких как социальное обеспечение, национальная безопасность, школы и дороги.

Виды подоходного налога

Индивидуальный подоходный налог

Индивидуальный подоходный налог также называют подоходным налогом с населения. Этот вид подоходного налога взимается с заработной платы физических лиц, окладов и других видов доходов. Этот налог обычно является налогом, взимаемым государством. Из-за освобождений, удержаний и кредитов большинство людей не платят налоги со всего своего дохода.

IRS предлагает ряд вычетов по подоходному налогу и налоговых льгот, которые налогоплательщики могут использовать для уменьшения своего налогооблагаемого дохода.В то время как вычет может снизить ваш налогооблагаемый доход и ставку налога, которая используется для расчета вашего налога, налоговый кредит снижает ваш подоходный налог, давая вам больший возврат удерживаемого вами удержания.

IRS предлагает налоговые вычеты на расходы на здравоохранение, инвестиции и определенные расходы на образование. Например, если налогоплательщик получает доход в размере 100 000 долларов США и имеет право на вычеты в размере 20 000 долларов США, налогооблагаемый доход уменьшается до 80 000 долларов США (100 000–20 000 долларов США = 80 000 долларов США).

Налоговые льготы существуют, чтобы помочь уменьшить налоговые обязательства налогоплательщика или сумму задолженности.Они были созданы в первую очередь для семей со средним и низким доходом. Например, если физическое лицо должно 20 000 долларов по налогам, но имеет право на получение кредита на 4500 долларов, его налоговые обязательства уменьшаются до 15 500 долларов (20 000 — 4500 долларов = 15 500 долларов).

Налог на прибыль предприятий

Предприятия также платят подоходный налог со своих доходов; IRS облагает налогом доход от корпораций, товариществ, самозанятых подрядчиков и малых предприятий. В зависимости от бизнес-структуры корпорация, ее владельцы или акционеры отчитываются о своих доходах от бизнеса, а затем вычитают свои операционные и капитальные расходы.Как правило, разница между их коммерческим доходом и их операционными и капитальными расходами считается их налогооблагаемым коммерческим доходом.

Государственный и местный подоходный налог

Большинство штатов США также взимают подоходный налог с населения. Но есть восемь штатов, которые не взимают подоходный налог с жителей: Аляска, Флорида, Невада, Южная Дакота, Техас, Теннесси, Вашингтон и Вайоминг. Теннесси отменил налог на холл с 1 января 2021 года, который облагался налогом на дивиденды и проценты.

В Нью-Гэмпшире также нет подоходного налога штата. Но резиденты должны платить налог в размере 5% с любых заработанных дивидендов и процентов. В 2018 году штат принял закон, согласно которому с 1 января 2024 года будет поэтапно отменен государственный 5-процентный налог на проценты и дивиденды. Таким образом, к 2024 году количество штатов без подоходного налога достигнет девяти.

Однако имейте в виду, что не обязательно дешевле жить в штате, который не взимает подоходный налог. Это связано с тем, что штаты часто компенсируют потерянный доход за счет других налогов или сокращенных услуг.Кроме того, существуют и другие факторы, определяющие доступность проживания в штате, включая здравоохранение, стоимость жизни и возможности трудоустройства. Например, жители Флориды платят налог с продаж в размере 6% на товары и услуги, в то время как налог с продаж штата в Теннесси составляет 7%.

Определение налогов

Что такое налоги?

Налоги — это обязательные взносы, взимаемые с физических или юридических лиц государственным учреждением — местным, региональным или национальным. Налоговые поступления финансируют деятельность правительства, включая такие общественные работы и услуги, как дороги и школы, или программы, такие как Социальное обеспечение и Медикэр.В экономике налоги падают на того, кто платит бремя налога, будь то облагаемое налогом юридическое лицо, такое как предприятие, или конечные потребители товаров предприятия.

С точки зрения бухгалтерского учета необходимо учитывать различные налоги, в том числе налоги на заработную плату, федеральные налоги и налоги штата и налоги штата, а также налоги с продаж.

- Налоги — это обязательные взносы, взимаемые государством.

- IRS собирает федеральные подоходные налоги в Соединенных Штатах.

- Есть много форм налогов; большинство из них применяется в процентах от денежного обмена (например, при получении дохода или завершении сделки по продаже).

- Другие формы налогов, такие как налог на имущество, применяются на основе оценочной стоимости удерживаемого актива.

- Понимание того, что вызывает налоговую ситуацию, может позволить налогоплательщикам управлять своими финансами, чтобы минимизировать влияние налогов.

Общие сведения о налогах

Чтобы помочь в финансировании общественных работ и услуг, а также для создания и обслуживания инфраструктуры, используемой в стране, правительство обычно взимает налоги с физических и юридических лиц. Собранные налоги используются для улучшения экономики и всех живущих в ней.В США и многих других странах мира подоходный налог применяется к той или иной форме денег, полученных налогоплательщиком. Деньги могут быть доходом от заработной платы, прироста капитала от прироста инвестиций, дивидендов или процентов, полученных в качестве дополнительного дохода, оплаты товаров и услуг и т. Д.

Налоговые поступления используются для государственных услуг и деятельности правительства, а также для программ социального обеспечения и медицинской помощи. По мере того как население бэби-бумеров стареет, социальное обеспечение и медицинская помощь требуют все более высоких долей в общих федеральных расходах налоговых поступлений.На протяжении всей истории Соединенных Штатов налоговая политика была постоянным источником политических дебатов.

Налог требует, чтобы определенный процент доходов или денег налогоплательщика был получен и переведен правительству. Уплата налогов по ставкам, взимаемым государством, является обязательной, а уклонение от уплаты налогов — умышленная неуплата налоговых обязательств в полном объеме — преследуется по закону. (С другой стороны, уклонение от уплаты налогов — действия, предпринятые для уменьшения ваших налоговых обязательств и максимизации дохода после уплаты налогов, — совершенно законно.) Большинство правительств используют агентство или департамент для сбора налогов. В Соединенных Штатах эту функцию выполняет на федеральном уровне налоговая служба (IRS).

Существует несколько очень распространенных видов налогов:

- Подоходный налог — процент от полученного дохода, который передается правительству штата или федеральному правительству

- Налог на заработную плату — процент, удерживаемый из заработной платы работника работодателем, который выплачивает его правительству от имени работника для финансирования программ Medicare и Social Security

- Корпоративный налог — процент от прибыли корпораций, принимаемый государством в качестве налога на финансирование федеральных программ

- Налог с продаж — налоги, взимаемые с определенных товаров и услуг; зависит от юрисдикции

- Налог на имущество — в зависимости от стоимости земли и имущественных ценностей

- Тариф — налоги на ввозимые товары; введены с целью укрепления внутреннего бизнеса

- Налог на наследство — ставка, применяемая к справедливой рыночной стоимости имущества в имуществе лица на момент смерти; общая сумма имущества должна превышать пороговые значения, установленные правительством штата и федеральным правительством

Налоговые системы сильно различаются в зависимости от страны, и для физических и юридических лиц важно внимательно изучить налоговое законодательство в новом регионе, прежде чем получать доход или вести там бизнес.

Ниже мы рассмотрим различные налоговые ситуации в США. Вообще говоря, федеральное правительство взимает подоходный налог, корпоративный налог и налог на заработную плату; государство взимает подоходный налог и налог с продаж; муниципалитеты или другие местные органы власти взимают налоги с продаж и налоги на имущество.

Налог на прибыль

Как и во многих странах, в Соединенных Штатах действует прогрессивная система подоходного налога, благодаря которой более высокий процент налоговых поступлений собирается с лиц или корпораций с высокими доходами, чем с лиц с низкими доходами.Налоги применяются через предельные налоговые ставки. На предельную ставку налога, которую будет платить налогоплательщик, влияет множество факторов, в том числе их статус регистрации — совместная регистрация в браке, отдельная регистрация в браке, холост или глава семьи. Статус, о котором сообщает человек, может существенно повлиять на размер налога. Источник дохода налогоплательщика также влияет на налогообложение. Важно изучить терминологию различных типов доходов, которые могут повлиять на налогообложение дохода.

Налоги на прирост капитала имеют особое значение для инвесторов.Эти налоги взимаются и применяются на федеральном уровне. Это налоги на прибыль, возникающую в результате продажи активов, цена продажи которых была выше, чем цена покупки. Они облагаются налогом как по краткосрочным, так и по долгосрочным ставкам. Краткосрочная прибыль от прироста капитала (по активам, проданным через год или менее после их приобретения) облагается налогом по обычной ставке налога на прибыль владельца, но долгосрочная прибыль от активов, удерживаемых более года, облагается налогом по более низкой ставке прироста капитала, на том основании, что более низкие налоги будут стимулировать высокий уровень капитальных вложений.Необходимо вести налоговые записи для подтверждения срока владения активами на момент продажи активов и подачи налоговой декларации.

Налоги на заработную плату

Налоги на заработную плату удерживаются из зарплаты работника работодателем, который переводит эту сумму федеральному правительству для финансирования программ Medicare и Social Security. Сотрудники платят 6,2% в социальное обеспечение с первых заработанных 142 800 долларов (базовый предел заработной платы на 2021 год) и 1,45% в программу Medicare со всей заработной платы. Поскольку существует предел заработной платы, облагаемый налогом на заработную плату в части социального обеспечения, он считается регрессивным, когда более высокооплачиваемые работники платят меньший процент от своей общей заработной платы.

Не существует предела заработной платы для налога на Medicare, но любой, кто зарабатывает более 200 000 долларов США в качестве одного подателя (или 250 000 долларов США для супружеских пар, подающих совместно), платит дополнительно 0,9% в Medicare.

Налоги на заработную плату имеют как часть работников, так и работодателей. Работодатель выплачивает как часть работника, описанную выше, так и двойную сумму части работодателя. Ставки работодателя равны 6,2% для социального обеспечения, вплоть до предела базовой заработной платы, и 1.45% для Medicare на всю заработную плату. Таким образом, общая сумма переводов составляет 15,3% (6,2% социального обеспечения сотрудников + 6,2% социального обеспечения работодателя + 1,45% Medicare для сотрудников + 1,45% Medicare работодателя).

Налоги на заработную плату и подоходные налоги различаются, хотя оба удерживаются из зарплаты работника и перечисляются правительству. Налоги на заработную плату предназначены специально для финансирования программ социального обеспечения и медицинской помощи. Самозанятый человек должен платить эквивалент части налога на заработную плату как работнику, так и работодателю через налоги на самозанятость, которые также финансируют социальное обеспечение и медицинскую помощь.

Корпоративные налоги

Корпоративные налоги уплачиваются с налогооблагаемой прибыли компании. Шаги для расчета налогооблагаемого дохода компании:

Ставка корпоративного налога в США в настоящее время составляет 21%. До Закона о сокращении налогов и занятости (TCJA) от 2017 года ставка корпоративного налога составляла 35%.

Налоги с продаж

Налог с продаж взимается в точке продажи, когда покупатель производит оплату товара или услуги. Компания взимает с клиентов налог с продаж и перечисляет средства правительству.В разных юрисдикциях взимаются разные налоги с продаж, которые часто накладываются друг на друга, например, когда штаты, округа и муниципалитеты взимают свои собственные налоги с продаж.

По состоянию на 2021 год самая высокая средняя ставка налога с продаж в штате и на местном уровне находится в Теннесси — 9,55%. В пяти штатах нет государственного налога с продаж: Аляска, Делавэр, Монтана, Нью-Гэмпшир и Орегон. Аляска позволяет муниципалитетам взимать местный налог с продаж.

Налоги на недвижимость

Самый распространенный налог на недвижимость в США — это адвалорный налог на недвижимость.Для расчета налогов на недвижимое имущество используется ставка мельницы; он представляет собой сумму на каждые 1000 долларов оценочной стоимости недвижимости. Оценочная стоимость имущества определяется оценщиком имущества, назначенным местным правительством. Повторная оценка обычно проводится каждые один-пять лет. Ставки налога на имущество значительно различаются в зависимости от юрисдикции. Налогами на имущество также можно облагать личную собственность, такую как автомобили или лодки.

По состоянию на 2018 год штатом с самыми высокими сборами налога на имущество на душу населения был штат Нью-Джерси — 3378 долларов.(Округ Колумбия занял бы более высокое место, если бы он был посчитан с 50 штатами, на уровне 3740 долларов на душу населения.) Самый низкий рейтинг штата составил 598 долларов на душу населения в Алабаме.

Тарифы

Тариф — это налог, взимаемый одной страной на товары и услуги, импортируемые из другой страны. Цель состоит в том, чтобы стимулировать внутренние покупки за счет повышения цен на товары и услуги, импортируемые из других стран. Есть два основных типа тарифов. Тарифы с фиксированной оплатой взимаются как фиксированная стоимость в зависимости от типа товара.Адвалорные тарифы рассчитываются как процент от стоимости объекта (например, налог на недвижимость в последнем разделе). Тарифы вызывают разногласия по политическим мотивам, и ведутся споры о том, работает ли политика так, как задумано.

Налоги на наследство

Налоги на наследство взимаются только с поместья, которое превышает лимит исключения, установленный законом. В 2021 году федеральный лимит исключения составляет 11,7 миллиона долларов. Выжившие супруги освобождены от налогов на наследство. Причитающийся налог на наследство — это налогооблагаемая масса за вычетом предела исключения.Например, недвижимость за 14,7 миллиона долларов будет должна платить налоги на наследство с 3 миллионов долларов.

Ставка налога на имущество представляет собой прогрессивную предельную ставку, которая резко увеличивается с 18% до 40%. Максимальная ставка налога на имущество в размере 40% взимается с той части имущества, которая превышает лимит исключения более чем на 1 миллион долларов.

В штатах могут быть более низкие пределы исключения, чем в федеральном правительстве, но в штатах не взимается налог на имущество менее 1 миллиона долларов. В Массачусетсе и Орегоне действует лимит освобождения в 1 миллион долларов.Ставки штата также отличаются от федеральной ставки. Самые высокие ставки налога на недвижимость в штате находятся на Гавайях и в Вашингтоне и составляют 20%.

Налоги на наследство отличаются от налогов на наследство тем, что налог на наследство применяется до того, как активы будут выплачены каким-либо бенефициарам. Налог на наследство оплачивает получатель. Федерального налога на наследство нет, и только шесть штатов имеют налог на наследство. Шесть штатов: Айова, Кентукки, Мэриленд, Небраска, Нью-Джерси и Пенсильвания.

Итог

Есть много видов налогов, которые применяются по-разному.Понимание того, что вызывает налоговую ситуацию, может позволить налогоплательщикам управлять своими финансами, чтобы минимизировать влияние налогов. Методы, которые могут помочь, включают ежегодный сбор налоговых убытков для компенсации инвестиционной прибыли инвестиционными убытками и имущественное планирование, которое помогает сохранить унаследованный доход для наследников.

Подоходный налог с населения — Ballotpedia

Подоходный налог с населения — это налог, взимаемый государством (или другим государственным учреждением) с дохода физического лица. Из 50 штатов и Вашингтон Д.С., только семь не взимают НДФЛ. Налоговые ставки значительно различаются от штата к штату. Некоторые используют фиксированную ставку для расчета налога, но чаще всего в штатах используются брекет-системы, которые изменяют ставку в зависимости от дохода человека. [1]

Подоходные налоги с физических лиц составляют примерно одну треть всех налоговых поступлений, собираемых штатами. Поступления от подоходного налога с физических лиц становятся все более важными для государственных доходов. В 1950 году подоходный налог с населения составлял примерно 9,3 процента всех налоговых поступлений штата.К 1970 году эта доля увеличилась до 19 процентов. По состоянию на 2010 год эта доля еще больше увеличилась до 33,5 процента. [2]

Как рассчитывается НДФЛ

В Соединенных Штатах используется система предельных налоговых ставок, согласно которой разные налоговые ставки применяются к разным категориям доходов. Некоторые ошибочно полагают, что данная налоговая ставка применяется ко всему доходу физического лица. Однако это не так. Вместо этого ставки применяются к частям налогооблагаемого дохода.Investopedia объясняет эту концепцию в следующем примере, который предполагает налогооблагаемую прибыль в размере 32 050 долларов США: [3] [4]