Перевложение полученных доходов с целью увеличения объемов деятельности и прибыли: Увеличение прибыли предприятия: расчет, методы, примеры – Увеличение прибыли компании: основные факторы

1. Теоретическая часть

1.1 Прибыль как финансовый результат деятельности предприятия. Основы управления прибылью в современных условиях.

Показатели

финансовых результатов характеризуют

абсолютную эффективность хозяйствования

предприятия. Важнейшими из них являются

показатели прибыли, которая в условиях

рыночной экономики составляет основу

экономического развития предприятия.

Прибыль

– это денежное выражение основной части

денежных накоплений, создаваемых

предприятиями любой формы собственности

[11, с. 37].

Как

важнейшая категория рыночных отношений,

прибыль выполняет определенные

функции.

Во-первых,

прибыль характеризует конечный финансовый

результат предпринимательской

деятельности предприятия. Она является

показателем, наиболее полно отражающим

эффективность производства, объем и

качество произведенной продукции,

состояние производительности труда,

уровень себестоимости. Показатели

прибыли являются важнейшими для оценки

производственной и финансовой деятельности

предприятия. Они характеризуют степень

его деловой активности и финансового

благополучия. По прибыли определяется

уровень отдачи авансированных средств

и доходность вложений в активы предприятия.

Прибыль оказывает также стимулирующее

воздействие на укрепление коммерческого

расчета, интенсификацию производства.

Во-вторых,

прибыль обладает стимулирующей функцией.

Ее содержание состоит в том, что прибыль

одновременно является финансовым

результатом и основным элементом

финансовых ресурсов предприятия.

Реальное обеспечение принципа

самофинансирования определяется

полученной прибылью. Доля чистой прибыли,

оставшейся в распоряжении предприятия

после уплаты налогов и других обязательных

платежей, должна быть достаточной для

финансирования расширения производственной

деятельности, научно-технического и

социального развития предприятия,

материального поощрения работников

[3, с. 13].

Рост

прибыли определяет рост потенциальных

возможностей предприятия, повышает

степень его деловой активности, создает

финансовую базу для самофинансирования,

расширенного воспроизводства, решения

проблем социальных и материальных

потребностей трудовых коллективов. Она

позволяет осуществлять капитальные

вложения в производство (тем самым

расширяя и обновляя его), внедрять

нововведения, решать социальные проблемы

на предприятии, финансировать мероприятия

по его научно-техническому развитию.

Помимо этого прибыль является важным

фактором в оценке потенциальным

инвестором возможностей компании,

служит показателем эффективного

использования ресурсов, т.е. необходима

для оценки деятельности предприятия и

ее возможностей в будущем.

В-третьих,

прибыль является одним из источников

формирования бюджетов разных уровней.

Она поступает в бюджеты в виде налогов

и наряду с другими доходными поступлениями

используется для финансирования и

удовлетворения совместных общественных

потребностей, обеспечения выполнения

государством своих функций, государственных

инвестиционных, социальных и других

программ, принимает участие в формировании

бюджетных и благотворительных фондов.

За счет прибыли выполняется также часть

обязательств предприятия перед бюджетом,

банками, другими предприятиями и

организациями [22, с. 44].

Многоканальное

значение прибыли усиливается с переходом

экономики государства на основы рыночного

хозяйства. Дело в том, что акционерное,

арендное, частное или другой формы

собственности предприятие, получив

финансовую самостоятельность и

независимость вправе решать на какие

цели и в каких размерах направлять

прибыль, оставшуюся после уплаты налогов

в бюджет и других обязательных платежей

и отчислений. Стремление к получению

прибыли ориентирует товаропроизводителей

на увеличение объема производства

продукции, нужной потребителю, снижение

затрат на производство. При развитой

конкуренции этим достигается не только

цель предпринимательства, но и

удовлетворение общественных потребностей.

Для предпринимателя прибыль является

сигналом, указывающим, где можно добиться

наибольшего прироста стоимости,

создает стимул для инвестирования в

эти сферы.

Свою

роль играют и убытки. Они высвечивают

ошибки и просчеты в направлении

средств, организации производства и

сбыта продукции.

Прибыль

как главный результат предпринимательской

деятельности обеспечивает потребности

самого предприятия и государства в

целом. Поэтому прежде всего важно

определить состав прибыли предприятия.

Емким

информативным показателем является

валовая прибыль. Валовая прибыль — сумма

прибылей (убытков) предприятия от

реализации продукции и доходов (убытков),

не связанных с ее производством и

реализацией [24, с. 39]. Под реализацией

продукции понимается не только продажа

произведенных товаров, имеющих

натурально-вещественную форму, но и

выполнение работ, оказание услуг.

В

составе валовой прибыли учитывается

прибыль от всех видов деятельности.

Валовая прибыль включает прибыль

(убыток) от реализации товарной продукции;

прибыль от реализации прочей продукции

и услуг нетоварного характера; прибыль

(убыток) от реализации основных средств,

их прочего выбытия, реализации иного

имущества предприятия; финансовые

результаты от внереализационных

операций.

Прибыль

от реализации продукции (работ, услуг)

характеризует чистый доход, созданный

на предприятии. Остальные элементы

валовой прибыли отражают в основном

перераспределение ранее созданных

доходов.

Прибыль

(убыток) от реализации продукции (работ,

услуг) — это финансовый результат,

полученный от основной деятельности

предприятия, которая может осуществляться

в любых видах, зафиксированных в его

уставе и не запрещенных законом.

Финансовый результат определяется

раздельно по каждому виду деятельности

предприятия, относящемуся к реализации

продукции, выполнению работ, оказанию

услуг. Он равен разнице между выручкой

от реализации продукции (работ, услуг)

в действующих ценах и затратами на ее

производство и реализацию [18].

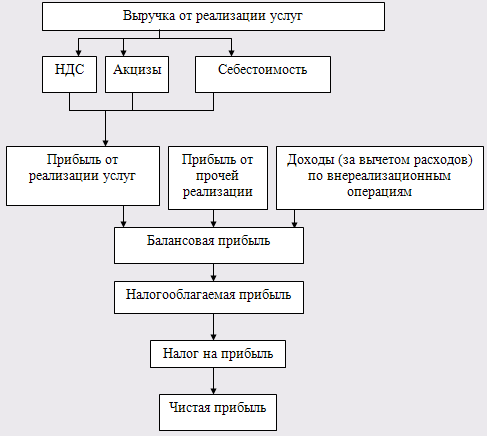

Рис.

1.1 Схема формирования прибыли

Выручка

принимается в расчет без налога на

добавленную стоимость и акцизов, которые,

являясь косвенными налогами поступают

в бюджет. Из выручки также исключаемая

сумма наценок (скидок), поступающая

торговым и снабженческо-сбытовым

предприятиям, участвующим в сбыте

продукции. При этом денежные поступления,

связанные с выбытием основных средств,

материальных (оборотных) и нематериальных

активов, продажная стоимость валютных

ценностей, ценных бумаг не включаются

в состав выручки.[18]

При

реализации продукции, имеющей

натурально-вещественную форму, расчет

прибыли ведется исходя из выручки и

полной себестоимости продукции,

определяемыми на объем реализуемой

продукции. В натуральном выражении он

включает остатки готовой продукции на

начало отчетного периода, не реализованные

в предшествующем периоде, и выпуск

товарной продукции отчетного периода

за минусом той части продукции, которая

не может быть реализована в конце

отчетного периода. Под периодом понимается

квартал, или год. Состав остатков

нереализованной продукции на начало

и конец периода зависит от избранного

предприятием метода учета выручки — по

поступлению денег на расчетный счет

(в кассу) предприятия или по отгрузке

продукции, расчетные документы по

которой предъявлены покупателю.

Метод определения выручки от реализации

продукции устанавливается предприятием

на длительный срок (ряд лет) исходя из

условий хозяйствования и заключенных

договоров.

Прибыль

от выполнения работ и оказания услуг

рассчитывается аналогично прибыли

от реализации продукции. [15] В строительных

организациях выручка отражает стоимость

законченных объектов строительства

или работ, выполненных по договорам

подряда и субподряда. В торговле,

снабженческих и сбытовых предприятиях

выручка соответствует валовому доходу

от продажи товаров (сумма наценок или

скидок в процентах к стоимости реализуемых

товаров). На предприятиях транспорта и

связи выручка отражает денежные средства

за предоставляемые услуги по действующим

тарифам [5, с. 51].

Кроме

прибыли от реализации продукции в состав

валовой прибыли включается прибыль от

реализации прочей продукции и услуг

нетоварного характера. На долю этой

прибыли приходится несколько процентов

балансовой прибыли. В ее состав входят

прибыли (убытки) подсобных сельских

хозяйств, автохозяйств, лесозаготовительных

и других хозяйств, находящихся на балансе

предприятия.

Прибыль

(убыток) от реализации основных средств,

их прочего выбытия, реализации иного

имущества предприятия — это финансовый

результат, не связанный с основными

видами деятельности предприятия. Он

отражает прибыли (убытки) по прочей

реализации, к которой относится продажа

на сторону различных видов имущества,

числящегося на балансе предприятия.

У

предприятия могут образовываться

излишние материальные ценности в

результате изменения объема производства,

недостатков в системе снабжения,

реализации и других причин. Длительное

хранение этих ценностей в условиях

инфляции приводит к тому, что выручка

от их реализации окажется ниже цен

приобретения. Предприятие вправе

списывать, продавать, ликвидировать,

передавать в уставные фонды других

предприятий здания, сооружения,

оборудование, транспортные средства и

другие основные фонды, материальные

ценности, продавать отдельные объекты,

товарно-материальные ценности и другие

виды имущества. Финансовый результат

имеет место только при продаже

перечисленных видов имущества. При

реализации основных фондов финансовый

результат определяется как разница

между продажной ценой реализованных

на сторону основных средств и их

остаточной стоимостью с учетом понесенных

расходов по реализации. [21]

Под

иным имуществом предприятия понимаются

сырье, материалы, топливо, запчасти,

нематериальные активы (патенты, лицензии),

валютные ценности, ценные бумаги. Разница

между продажной ценой этих видов

имущества предприятия и их балансовой

стоимостью (с учетом понесенных в связи

с этим расходов) составляет финансовый

результат, влияющий на сумму балансовой

прибыли.

Финансовые

результаты от внереализационных операций

— это прибыль (убыток) по операциям

различного характера, не относящимся

к основной деятельности предприятия и

не связанным с реализацией продукции,

основных средств, иного имущества

предприятия, выполнением работ, оказанием

услуг. Финансовый результат определяется

как доходы (убытки) за минусом расходов

по внереализационным операциям.

Значительный удельный вес могут

составлять доходы от долгосрочных и

краткосрочных финансовых вложений и

доходы от сдачи имущества в аренду.

Финансовые вложения означают такое

размещение собственных средств

предприятия в деятельность других

предприятий, которое дает возможность

получить доходы. Под долгосрочными

финансовыми вложениями понимаются

затраты предприятия по вкладу средств

в уставной капитал других предприятий,

приобретению акций и других ценных

бумаг, предоставление средств взаймы

на срок более года. К формам краткосрочных

финансовых вложений относятся приобретение

краткосрочных казначейских

обязательств, облигаций и других ценных

бумаг, предоставление средств взаймы

на срок менее года [26, с.155-156].

Доходы

от долевого участия в уставном капитале

другого предприятия представляют часть

его чистой прибыли, которая поступает

учредителю в заранее обговоренном

размере, или в виде дивидендов по акциям,

пакетом которых владеет учредитель.

Доходами от ценных бумаг являются

проценты по облигациям, краткосрочным

казначейским обязательствам, дивиденды

по акциям. По средствам, предоставляемым

взаймы, предприятие получает доходы по

условиям договора между кредито- и

ссудозаемщиком.

В

состав внереализационных прибылей

(убытков) также входят сальдо полученных

и уплаченных штрафов, пени, неустоек

других видов санкций (кроме санкций,

уплачиваемых в бюджет и ряд внебюджетных

фондов в соответствии с законодательством),

другие доходы и расходы (убытки, потери).

Необходимость

и важность определения состава валовой

прибыли обусловлена следующим:

во-первых,

в связи с тем, что подавляющую часть

валовой прибыли (95-97%) предприятие

получает от реализации товарной

продукции, анализу именно этой

составляющей должно быть уделено

главное внимание;во-вторых,

не смотря на это, абстрагироваться от

рассмотрения состава и структуры

прибыли от реализации имущества и

внереализационных доходов, а также

факторов, влияющих на их изменения,

никак нельзя.

В

условиях формирования рыночной

экономической системы в России, на

данном этапе происходит значительное

изменение в отношении к показателю

прибыли в пользу возрастания его роли

в хозяйственном механизме, так как

получение прибыли, которая обеспечивает

процветание фирмы и рост ее влияния на

рынке, считается одним из основных

показателей успешного выполнения

руководителями коммерческих структур

их координирующих функций. [14] Таким

образом, прибыль является одной из

важнейших категорий рыночной экономики

и основной целью деятельности любой

коммерческой структуры, так как отражает

чистый доход, созданный в сфере

материального производства. Часто, при

принятии краткосрочных решений, когда

часть капитала фирмы уже вложена и

поэтому неподвижна, бизнесмены не

рассматривают прибыль в экономическом

смысле, то есть разность между общими

доходами и общими затратами, а используют

более удобную концепцию прибыли, которая

известна как вложенная прибыль (предельный

вклад) – определяется как разность

между доходом и переменными

затратами.

Понятие «планирование

прибыли» относится к оперативным

решениям, которые, в свою очередь, связаны

с ценообразованием, объемом производства,

технологией и т.д. Какую бы прибыль не

желала получить фирма, при планировании

прибыли должны быть обязательно учтены

следующие моменты: ожидаемая потребность

в продукции, возможности производства

требуемого количества продукции и все

затраты. Как правило, при рациональном

планировании прибыли формулируют цели

и пути их достижения, указывают сроки

выполнения необходимых для этого

действий. Управление прибылью не только

важный аспект руководства краткосрочными

операциями, но и жизненно необходимо

для оптимизации инвестиций, инновационных

вложений и стратегического планирования.

Это помогает лучшим образом распределить

ограниченные ресурсы фирмы для обеспечения

наибольшей эффективности деятельности.

Таким образом, планирование прибыли

является элементом системы управления

прибыли, которую можно определить как

процесс разработки и принятия

управленческих решений по ключевым

аспектам, связанным с образованием и

расходованием чистого дохода

организации.

Одним

из подходов к планированию прибыли

является формирование бюджета прибыли,

который обычно составляется на основе

формального отчета об ожидаемых доходах

с соответствующими прогнозами изменения

действующих цен, затрат и возможный

спрос на период составления бюджета.

Плановый аспект бюджета прибыли дает

менеджерам всех уровней возможность

указать имеющуюся потребность в

материалах, оборудовании, рабочей силе

и источниках финансирования и осуществить

на основе этих данных планирование.

Координационный аспект является важной

составляющей подготовки и периодической

ревизии бюджета, так как сам процесс

составления бюджета вынуждает

координировать деятельность отдельных

служб фирмы. В отличие от координационного

аспекта, контроль не является автоматическим

следствием составления бюджета, но он

позволяет устанавливать соответствие

результатов текущей деятельности

сделанным ранее прогнозам, и при наличии

больших расхождений между ожидаемыми

и полученными результатами можно

провести анализ причин такого расхождения

с целью увеличения прибыли.[19]

Как

правило, составление бюджета прибыли

тесно связано с управлением операциями

компаниями. Можно отметить следующие

основные способы контроля: составление

четких описаний процедур и общей

политики, которые составляют основу

системы управления деятельностью

организации; для обеспечения обратной

связи, чаще всего, используются

периодические корректировки текущих

планов — в этом случае бюджет прибыли

играет роль критерия для оценки

управленческой (или организационной)

деятельности организации. По мере

усложнения организации и роста ее

структуры эффективная координация

управления становится для руководства

все более сложной задачей. В последнее

время большинство компаний решает эту

задачу путем децентрализации, которая

является комбинацией полуавтономных

хозяйственных единиц, каждая из которых

представляет собой центр прибыли.

Подобный метод управления находит все

больше сторонников среди крупных

транснациональных корпораций как в

США, так и в других странах (из-за успешного

примера многих фирм США при переходе к

децентрализованной структуре). Управляющие

структур, подчиненных отдельным

корпорациям или материнской компании,

получают полное право планировать

деятельность своих единиц, принимать

любые краткосрочные решения и нести за

них ответственность. То есть управляющие

структур действуют так, как будто их

отделения представляют собой независимые

фирмы, хотя в действительности они могут

ими и не являться. Головная структура

корпорации сохраняет за собой выработку

долгосрочной политики, в особенности

в области капитальных вложений, подбор

руководителей структурных подразделений,

оценку их деятельности, а также

организацию, слияние и ликвидацию самих

подразделений. В крупных компаниях для

более эффективного управления, как

правило, действует принцип умеренной

децентрализации управления в рамках

принятой головной компанией интегрированной

структуры стратегии развития.[13] Так

как именно прибыль является главным

критерием процветания организации, то,

обычно, у высшего руководства имеется

тенденция считать получение прибыли

главным показателем успешной работы

руководителей подразделений. Но часто

обнаруживается, что использование

прибыли в качестве меры внутреннего

контроля – дело более противоречивое

и сложное, чем установление такого

критерия для компании в целом. В

децентрализованной организации, где

главам подразделений, организованным,

как отдельные корпорации, делегированы

управленческие полномочия, появляется

необходимость в определении такого

показателя прибыли, который будет

служить для оценки работы администрации

этих подразделений и контроля за

принимаемые ею решениями. Таким

показателем стала управляемая прибыль

отделений – это прибыль, оставшаяся от

полученного рассматриваемым подразделением

дохода за вычетом всех переменных затрат

данного подразделения (стоимость

проданных товаров, торговые и управленческие

затраты) и всех накладных расходов,

находящихся в ведении руководителей

этого подразделения. [28, c.

84]. Этот показатель исключает все факторы,

которыми руководители подразделений

не могут управлять, и он не зависит от

качества работы тех других подразделений,

с которыми взаимодействует рассматриваемое

подразделение. Особенностью планирования

крупного бизнеса является также

необходимость учета роста активов

(имущества) как компании в целом, так и

имущества подразделений и соблюдение

при этом прав всех собственников. Таким

образом, в рамках данной задачи крупные

компании осуществляют сводное

планирование, планируют стратегические

и тактические цели компании и подразделений,

также планируют их потенциал (рост

возможностей), объемы и процессы

(операционные, производственные,

инвестиционные и инновационные).

В

силу организационной и технологической

цикличности развития, крупные компании

в большей степени подвержены внутрифирменным

экономическим колебаниям, поэтому

система планирования должна учитывать

не только конкретные циклы, но и

взаимосвязи между ними и их влияние на

планируемые результаты. При недостаточном

уровне аналитической работы (учета

наметившихся тенденций воздействия

внутренних и внешних факторов) для

принятия плановых решений, в крупных

компаниях, как ни в каких других,

существует возможность больших

материальных потерь, что приводит к

необходимости контроллинга как

формируемых, так и реализуемых плановых

решений. Контроллинг влияет на планирование

как на центральный инструмент управления

корпорацией, особенно на эффективную

координацию отдельных подпроцессов и

четкую ориентацию планирования на

достижение прибыли как основной целевой

показатель успешной деятельности

структуры. Поэтому эффективная система

контроллинга своим центральным элементом,

как правило, имеет систему планирования

прибыли или бюджетирования, согласованную

с хорошо продуманным процессом

планирования отдельных акций (например,

инвестиционных или инновационных

мероприятий). Понятие «бюджет» можно

определить как план, сформулированный

в стоимостных величинах, который с

определенной степенью обязательности

выполнения задается структурной единице

с полномочиями принимать решения на

определенный временной период (как

правило, сроком до 1 года), а бюджетирование

как управленческую технологию .

Бюджетирование означает направленность

всей деятельности организации на цели,

имеющие стоимостное выражение, в

противоположность этому при планировании

отдельных акций на первый план выдвигаются

имущественные цели. На практике же

границы между планированием акций и

бюджетированием очень размыты, т.к.

обоснованное планирование стоимостных

целевых величин возможно только при

одновременном планировании соответствующих

необходимых мероприятий. В американской

практике часто говорят о «планировании

прибыли»: при эффективном планировании

прибыли неуклонно соблюдается принцип

установления для каждого структурного

подразделения его вклада в итоговую

прибыль.

Увеличение прибыли как важный фактор развития предприятий

В статье раскрыты главные аспекты, которые необходимо учитывать для увеличения прибыли. Авторы поочередно излагают важность каждого из них и делают вывод о положительном эффекте при совокупном соблюдении всех факторов.

Ключевые слова: издержки, затраты, прибыль, ресурсы, руководитель, себестоимость, увеличение.

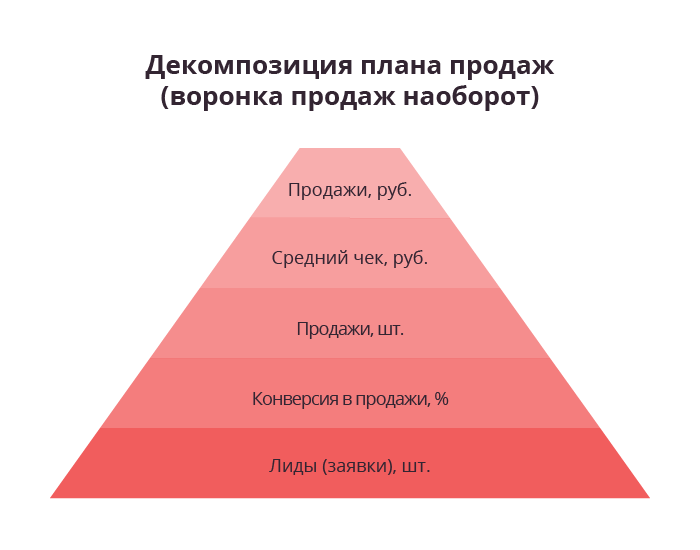

Об увеличении прибыли мечтают все, кто занимается своим делом. Независимо от того, что это — большой завод, снабжающий металлургией, или маленький конфетный цех. Как правило, если человек становится бизнесменом, то делает это он осознанно. Важно понимать, что надо не только быть предпринимателем, но и что-то предпринимать для того, чтобы бизнес рос, приносил все большую прибыль и требовал минимум затрат. Итак, существует три пути увеличения прибыли: снижение издержек, увеличение цены, увеличение объемов продаж. Быстрее всего прибыль можно увеличить первыми двумя способами, но наибольший долговременный результат достигается увеличением объема продаж.

Каждый используют разные пути увеличения прибыли на своих предприятиях. Большинство предпринимателей придерживаются версии — уменьшить расходы, или увеличить продажи, то есть валовую прибыль. В настоящее время данный метод не самый действенный, так как в современных условиях снизить затраты не потеряв качества продукции очень сложно. Снизить себестоимость продукции достаточно сложно, поскольку поставщики обычно повышают цены на свои услуги, а транспортные расходы также увеличиваются. В качестве временной меры можно снизить управленческие расходы. Чтобы достигнуть максимальной эффективности, требуется внедрить все варианты увеличения прибыли от продаж: повысить цены на продукцию, снизить затраты, увеличить объемы торговли. Выполнение данных пунктов приведет к увеличению прибыли от продаж в несколько раз [1].

Отметим, что сокращение затрат зачастую не способствует увеличению прибыли. Затраты созданы чтобы произвести (упаковать, доставить) товар или услугу, которые поступают на прилавки. При обычном сокращение затрат происходит сокращение объемов; но тогда сократится и прибыль. Чтобы больше заработать, нужно продать больше, но с меньшей себестоимостью, то есть не просто сократить расходы, а максимизировать отдачу на каждый потраченный рубль. Однако, не стоит пытаться увеличить объем продаж путем снижения цен — это может разрушить весь бизнес. Не надо также пренебрегать какими-либо улучшениями из-за того, что они слишком незначительны. Серия мельчайших изменений в правильном направлении может привести к быстрой увеличении прибыли. Что нужно сделать, так это вовлечь своих работников в процесс увеличения прибыли. Дать им понять, что от величины прибыли фирмы зависит их благосостояние — пусть, например, часть их зарплаты или премии будут составлять какой-то процент от размера полученной прибыли [3, 8].

Для увеличения прибыли от продаж используются приемы экономии используемых трудовых и материальных ресурсов. Положительной динамики можно добиться за счет снижения трудоемкости и повышения производительности труда, которое обеспечивается несколькими способами. Самым эффективным среди них является механизация и автоматизация процесса производства, внедрение новейших технологий. Однако мероприятия по модернизации техники не гарантируют высокого результата. Желательно улучшать параллельно и организацию труда.

Чтобы уметь управлять своим бизнесом, необходим контроль, поэтому главная задача это находить способы реорганизации своей работы, чтобы это позволило выполнять ее быстрее и к тому же, одновременно, с меньшим числом издержек. Необходимо подвергнуть тщательному анализу каждый тип издержек на предмет их поэтапного сокращения, а то и ликвидации. Анализ отдельных операций позволит отыскать способ ее упрощения, а в отдельных случаях — и полного упразднения ради экономии средств и времени, но так, чтобы это не отразилось на результате [7].

Необходимо помнить, что ценный работник в каждой деловой организации это тот, кто в наибольшей степени борется за общую прибыльность и тот, кто готов помогать находить новые решения, которые станут залогом экономической стабильности [2]. Компанию классифицируют по функциональному значению — все структурные звенья разделяют на базисные, которые отвечают за закупки, продажи, рекламу и продвижение; обслуживающие, связанные с обеспечением работоспособности базисных отделов; вспомогательные, поддерживающие функционирование всех структурных звеньев.

Настоящий руководитель должен прибегать как к хитростям, так и к поиску новых поставщиков сырья и материалов, особенно новичков на рынке, которые держат невысокую планку на свои продукты, может привести к значительной экономии. Снизить издержки обращения можно и за счет сдачи в аренду или продажи неиспользуемого имущества, оборудования, транспорта, помещений. В большинстве случаев финансисты списывают амортизированные основные средства вместо продажи, передают их в собственность сотрудникам за определенное вознаграждение, что увеличивает убыточные статьи расхода [3].

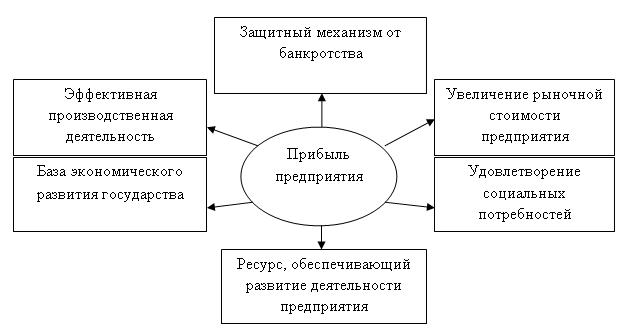

Рис. 1. Характеристика прибыли предприятия

Так, например, анализ потерь и поиск путей сокращения издержек обращения необходимо проводить в каждой организации систематически и по каждой статье затрат отдельно [4]. Только так можно быстро прийти к получению серьезной прибыли.

Каждый отдел в компании обязан отчитываться по установленным формам в обговоренные сроки, при этом отчеты составляются как по расходам, так и по доходам. Программы по сокращению издержек должны включать оперативную работу по востребованию дебиторской задолженности, а так же по регулярным выплатам в бюджет, по заработной плате сотрудникам, поставщикам за сырье и материалы, чтобы сократить штрафные санкции [4].

Если организация получила отрицательный результат, его необходимо коллегиально обсудить и создать меры для того, чтобы в дальнейшем подобный опыт не повторился, а издержки обращения были сокращены. Брак, дефекты, затраты на переделки должны быть проанализированы с особой тщательностью, поскольку подобные факты влекут за собой не только перерасход денежных средств, но и потерю времени, снижение репутации компании и бренда на рынке.

А как мы знаем, анализ потерь рабочего времени напрямую связан с ростом издержек обращения: сотрудникам платят за сорок часов в неделю полноценной работы. Регулярные и внезапные проверки способствуют росту дисциплины на всех участках производственного процесса. Чтобы эффективно снижать расходы, необходимо их постоянно контролировать. Выявление недостач, естественной убыли, технологических потерь помогают разработке планов по их снижению. Ревизии, инвентаризации, переучеты, акции «Тайный клиент» — все эти инструменты контроля положительно влияют на выявление и пресечение потерь в компании.

Комплексные проверки проводятся с единственной целью — выявление источников непредсказуемых расходов и разработке планов по снижению издержек обращения на предприятии [6]. Подобные планы способны показать как особо слабые места в структуре и развитии компании, так и усилить финансовую дисциплину на всех участках, во всех подразделениях предприятия. Подобные планы и их реализация в установленные сроки призваны сократить расходы компании, тем самым увеличить ее прибыль [5].

Говоря о прибыли, нельзя забывать о таком факторе, как конкурентоспособность. Главная цель конкуренции — борьба за получение возможно большей прибыли.

Конкуренция возникает в том случае, если на одном и том же рынке продается много схожих по своим потребительским свойствам товаров. Основной задачей производителя является удовлетворение спросу потребителей. Необходимо добиться того, чтобы товар оставался всегда актуальным и соответствовал современным тенденциям рынка. Чтобы привлечь внимание потенциальных покупателей, вашей компании желательно создать какие-то дополнительные свойства, новый сервис, повысить качество обслуживания. Поможет добиться увеличения прибыли от продаж устранение конкурентов. Их можно поглотить, либо вынудить покинуть данный сегмент. Установить монополию можно благодаря более качественному и дешевому обслуживанию покупателей [6].

Если существует несколько отличий от конкурентов, то в качестве уникального предложения следует выбрать одно из них. Подобное качество можно искать не обязательно в самом товаре, но также в условиях торговли или дальнейшего обслуживания. Это может быть богатый ассортимент, удобное расположение и часы работы, доставка товара на дом, высококвалифицированный персонал или общая атмосфера в торговом зале.

Высокая конкурентоспособность фирмы является гарантом получения высокой прибыли в рыночных условиях. При этом фирма имеет цель достичь такого уровня конкурентоспособности, который помогал бы ей выживать на достаточно долговременном временном отрезке [9]. Особенно важно изучить механизм конкуренции в условиях российской экономики, только начинающей осваивать этот механизм.

Таким образом, главная цель производственного предприятия в современных условиях — получение максимальной прибыли, что невозможно без эффективного управления капиталом. Поиски резервов для увеличения прибыльности предприятия составляют основную задачу руководителя — введение в повседневную практику путей уменьшения затрат. Порой налаженный учет и анализ издержек обращения приводит к значительному сокращению расходной части. Комплексный подход по всем статьям затрат поможет значительно уменьшить расходы и повысить прибыль компании, ее эффективность. Но необходимо помнить и учитывать по каждому направлению снижения издержек обращения оборотную сторону такого сокращения, чтобы не усугубить экономическое составляющее предприятия.

Литература:

1. Арова И. А. Прибыль и НДС: [Электронный ресурс]. Режим доступа: http://studyspace.ru/uchebniki-po-nalogam/pribyil-i-nds.html.

2. Бариленко В. И Анализ хозяйственной деятельности: [Электронный ресурс]. Режим доступа: http://uchebnik.biz/book/616-analiz-xozyajstvennoj-deyatelnosti/53–96-podschet-rezervov-vozmozhnogo-uvelicheniya-pribyli-i-rentabelnosti.html.

3. Барнгольц С. Б. Экономический анализ хозяйственной деятельности на современном этапе развития: учебное пособие для студентов. М.: Финансы и статистика, 2011. 379 с.

4. Ивашковский С. Н. Экономика: макроанализ: [Электронный ресурс]. Режим доступа: http://экономтеория.рф/текст/236.

5. Ковалев Л. А. Финансовое положение предприятия: экспресс-анализ // Национальтная экономическая газета. 2010. № 21. С. 21–24.

6. Митрофанова И. А. Пути усиления стимулирующей функции налога на прибыль // Налоги и налогообложение. 2008. № 5. С. 30–34.

7. Митрофанова И. А. Предпринимательство и налог на прибыль: условия резонансности интересов // Экономический анализ: теория и практика. 2011. № 10. С. 44–47.

8. Ореховский П. А. Общая экономическая теория: учеб. пособие. М.: МАСЗ, 2006. 181 с.

9. Тлисов А. Б., Митрофанова И. А., Пошелюжный С. В. Зарубежный и отечественный опыт государственного управления инновационным развитием // Финансовая аналитика: проблемы и решения. 2012. № 16. С. 19–24.

1.3 Основные аспекты управления прибылью ( у меня в плане другой 1.3)

Поддержание

необходимого уровня прибыльности –

объективная закономерность нормального

функционирования организации в рыночной

экономике. Систематический недостаток

прибыли и ее неудовлетворительная

динамика свидетельствуют о неэффективности

и рискованности бизнеса, что является

одной из главных внутренних причин

банкротства.

Исчисление

оптимального размера прибыли становится

важнейшим элементом планирования

предпринимательской деятельности на

современном этапе хозяйствования. От

того, насколько достоверно определена

плановая прибыль, зависит успешность

финансово-хозяйственной деятельности

предприятия.

Расчет

плановой прибыли должен быть экономически

обоснованным, что позволит осуществлять

своевременное и полное финансирование

прироста собственных оборотных средств,

инвестиций, а также своевременные

расчеты с бюджетом, банками и поставщиками.

Следовательно, правильное планирование

прибыли на предприятиях имеет ключевое

значение не только для предпринимателей,

но и для экономики в целом. Прибыль

планируется раздельно по товарной

продукции, прочей продукции и услугам

нетоварного характера.

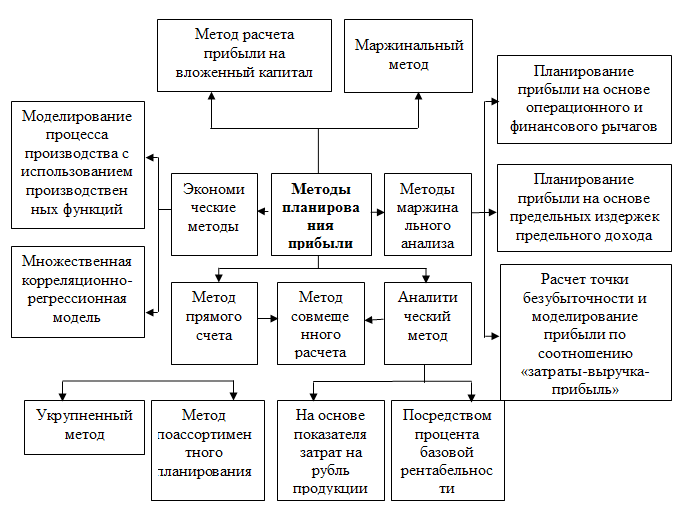

Основные

методы планирования прибыли представлены

на рис. 2.

Рис.

2. Методы планирования прибыли

Основной

частью разработки бизнес-плана предприятия

является сметное планирование прибыли.

Формирование бюджета прибыли и убытков

основывается на данных, которые содержатся

в ранее разработанных сметах. Сметный

расчет финансовых результатов включает

три раздела.

1.

Расчет ожидаемого финансового результата.

Здесь определяется плановая прибыль

организации до налогообложения. Важным

фрагментом расчетов является определение

себестоимости единицы реализованной

продукции (в части переменных затрат),

а также стоимости запасов материалов

и готовой продукции.

2.

Распределение прибыли. В этом разделе

запланированная прибыль распределяется

на две части: налог на прибыль и прибыль,

остающуюся в распоряжении организации

(чистую прибыль).

3.

Ожидаемое использование прибыли путем

деления на капитализируемую и потребляемую

часть. Капитализированная прибыль

направляется на реинвестирование

(развитие бизнеса), создание или увеличение

резервного капитала. Прибыль потребляется

путем выплаты дивидендов, социальных

выплат персоналу, использования на

благотворительные цели и т.д. В третьем

разделе рассматриваемого бюджета

рассчитываются два коэффициента:

Ккп

= РП / ЧП (1.5)

Кпп

= ПП / ЧП (1.6)

где:

Ккп

– коэффициент капитализации прибыли;

Кпп

– коэффициент потребления прибыли;

РП

– реинвестируемая прибыль;

ПП

– потребляемая прибыль;

ЧП

– чистая прибыль

Смета

прибылей и убытков содержит в сжатой

форме прогноз всех прибыльных операций

предприятия. Если сметная чистая прибыль

мала по сравнению с объемом продаж или

собственным капиталом, то необходимо

провести дополнительный анализ всех

составляющих сметы и пересмотреть ее,

поскольку именно прибыль является

внутренним источником текущего и

долгосрочного развития, источником

возрастания рыночной стоимости

предприятия, индикатором его

кредитоспособности.

Главная

цель управления прибылью – максимизация

благосостояния собственников в текущем

и перспективном периодах. Это означает

обеспечение:

—

максимальной прибыли, соответствующей

ресурсам организации и рыночной

конъюнктуре;

—

высокого качества формируемой прибыли;

—

выплаты необходимого уровня дохода на

инвестированный капитал собственникам

компании;

—

роста рыночной стоимости организации;

—

эффективности программ участия персонала

в распределении прибыли.

Распределение

и использование прибыли является важным

хозяйственным процессом, обеспечивающим

как покрытие потребностей предпринимателей,

так и формирование государственных

доходов. Под распределением прибыли

понимается направление прибыли в бюджет

посредством уплаты налога на прибыль

и по статьям использования на предприятии.

Законодательно распределение прибыли

регулируется в той ее части, которая

поступает в бюджет в виде налога на

прибыль. Определение направлений

расходования прибыли, остающейся в

распоряжении предприятия после уплаты

налога на прибыль, структуры статей ее

использования производится на основании

разработанной дивидендной политики и

в соответствии с внутренними положениями

предприятия, включая устав и учредительный

договор.

Механизм

распределения прибыли должен быть

построен таким образом, чтобы всемерно

способствовать повышению эффективности

производства, стимулировать развитие

новых форм хозяйствования. Одной из

важнейших проблем распределения прибыли

является оптимальное соотношение части

прибыли, аккумулируемой в доходах

бюджета, и части, остающейся в распоряжении

предприятия. Экономически обоснованная

система распределения прибыли должна

гарантировать выполнение финансовых

обязательств перед государством и

максимально обеспечить производственные,

материальные и социальные нужды

предприятий и организаций.

Порядок

распределения и использования прибыли

на предприятии фиксируется в уставе и

определяется положением, которое

разрабатывается соответствующими

подразделениями экономических служб.

В соответствии с уставом предприятия

могут составлять сметы расходов,

финансируемых из прибыли, либо образовывать

фонды специального назначения как фонды

накопления (фонд развития производства

или фонд производственного и

научно-технического развития, фонд

социального развития) и фонды потребления

(фонд материального поощрения).

Смета

расходов, финансируемых из прибыли,

включает расходы на развитие производства,

социальные нужды трудового коллектива,

материальное поощрение работников.

Управление

формированием прибыли предполагает

применение соответствующих

организационно-методических систем,

знание основных механизмов формирования

прибыли и современных методов ее анализа

и планирования. При использовании

банковского кредита или эмиссии долговых

ценных бумаг процентные ставки и сумма

долга остаются постоянными в течение

срока действия кредитного договора или

срока обращения ценных бумаг. Затраты,

связанные с обслуживанием долга, не

зависят от объема производства и

реализации продукции, но непосредственно

влияют на величину прибыли, остающейся

в распоряжении предприятия. Так как

проценты по банковским кредитам и

долговым ценным бумагам относят на

затраты предприятий (операционные

расходы), то использование долга в

качестве источника финансирования

обходится предприятию дешевле, чем

другие источники, выплаты по которым

производятся из чистой прибыли (например,

дивиденды по акциям). Однако увеличение

доли заемных средств в структуре капитала

повышает степень риска неплатежеспособности

предприятия. Это должно быть учтено при

выборе источников финансирования.

Необходимо определить рациональное

сочетание между собственными и заемными

средствами и степень его влияния на

прибыль предприятия. Одним из основных

механизмов реализации этой цели является

финансовый рычаг.

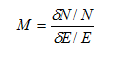

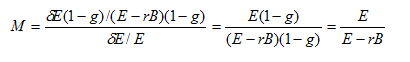

Финансовый

рычаг показывает, на сколько процентов

изменится чистый доход, если объем

дохода до уплаты налогов и процентов

изменится на 1% и рассчитывается по

формуле:

(1.7)

(1.7)

где:

N

– чистый доход;

Е

– доход до уплаты налогов и процентов.

Чистый

доход вычисляется по формуле:

N

= (E – rB) * (1 – g) (1.8)

где:

В

– объем кредитов,

r

– кредитная процентная ставка,

g

– ставка налога на доход до уплаты

налогов и процентов.

Так

как δN = δЕ*(1 – g) при условии δВ = δr =0, то

финансовый рычаг можно определить

следующим образом:

(1.9)

(1.9)

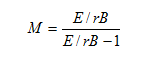

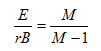

Устойчивость

дохода до уплаты процентов и налогов

по отношению к выплачиваемым процентам

по кредитам находят следующим образом.

Перепишем формулу (1.9) для финансового

рычага в виде:

(1.10)

(1.10)

Решая

уравнение (1.10) относительно выражения

в числителе, получим:

(1.11)

(1.11)

Следовательно,

фирма заинтересована и в росте

экономической рентабельности активов,

и рентабельности собственных средств

(РСС). Последнее представляет собой

отношение нетто-результат эксплуатации

инвестиций (НРЭИ) к собственным активам.

Экономически РСС – это эффективность

использования фирмой собственных

средств. Бухгалтерски эту величину

высчитать несложно (НРЭИ нами уже

получен, собственные же средства берем

из баланса предприятия). Далее подробнее

остановимся как раз на роли РСС в

деятельности фирмы.

Замечено,

что фирма, которая рационально использует

заемные средства, несмотря на их

платность, имеет более высокую

рентабельность собственных средств.

Этому можно дать объяснение, исходя из

финансового механизма функционирования

фирмы. Данное явление получило название

эффекта финансового рычага (ЭФР) – это

приращение рентабельности собственных

средств, получаемое при использовании

заемных средств, при условии, что

экономическая рентабельность активов

фирмы больше ставки процента по кредиту.

Можно

утверждать, что

РСС

= ЭР + ЭФР или ЭФР = РСС – ЭР (1.12)

Необходимо

отметить, что при расчете ЭР и РСС

обязательно учитываются выплаты налога

на прибыль. При этом значения ЭР и РСС

уменьшатся, а ЭФР откорректируется на

величину налога на прибыль.

ЭФР

существует (с положительным знаком)

только потому, что экономическая

рентабельность активов больше ставки

процента. Следовательно, мы должны вести

речь не о ставке процента как таковой,

а о средней расчетной ставке процента

(СРСП):

СРСП

= ФИ / ЗС (1.13)

И

в числителе, и в знаменателе у нас

величины за определенный период, которые

рассчитываются как среднехронологические

значения. Полученные цифры будут

отличаться от условий каждой конкретной

сделки (если показатель рассчитывается

за год, то и издержки по кредитам, и

размер получаемых кредитов стоит

разнести на год). Может показаться, что

мы имеем дело с некоторой условностью,

но если предприятие регулярно прибегает

к кредитам банков, то предложенный

расчет СРСП вполне корректен. Это

справедливо и для случаев, когда

предприятие впервые прибегает к

использованию кредита. Если кредиты

«выходят» за рамки временного

интервала, то подход должен быть тем

же, так как мы должны рассчитать ЭФР для

определенного периода (краткосрочного,

квартала, месяца, года). Следует отметить,

что финансовый менеджер для определения

СРСП должен ознакомиться с условиями

всех кредитных сделок, заключенных в

данном периоде, а также с теми кредитными

сделками, выплаты по которым приходятся

на этот период.

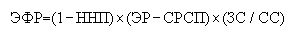

Теперь

необходимо трансформировать формулу,

определяющую эффект финансового рычага:

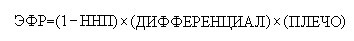

(1.14)

(1.14)

где:

ЗС

– заемные средства;

СС

– собственные средства;

ННП

– налог на прибыль.

Или

в другом виде:

(1.15)

(1.15)

Принципиально

важно представить эффект финансового

рычага в виде произведения двух

множителей, так как при этом мы сможем

определить, за счет чего можно увеличить

ЭФР (за счет разницы между ЭР и СРСП или

за счет соотношения заемных и собственных

средств).

Следует

заметить, что роль дифференциала и плеча

в регулировании ЭФР различна. Наращивать

дифференциал ЭФР желательно. Это позволит

повышать РСС либо за счет роста

экономической рентабельности активов,

либо за счет снижения СРСП (если первое

в руках самого предпринимателя, то

второе – в руках кредитора-банкира).

Это означает, что предприниматель может

оказывать влияние на дифференциал

только через ЭР (и такое влияние

небезгранично). Необходимо также

отметить, что величина дифференциала

дает очень важную информацию продавцу

заемных средств – банкиру. Если величина

дифференциала близка к нулю или

отрицательна, то банкир воздерживается

от новых кредитов или резко повышает

их цену, что сказывается на величине

СРСП.

Что

же касается плеча ЭФР, то его наращивание

за известным пределом представляется

просто разрушительным для предпринимателя

и фирмы. Значительная величина плеча

резко увеличивает риск невозврата

кредитов, а следовательно, затрудняет

получение новых займов.

Теперь

можно сформулировать некоторые правила,

связанные с эффектом финансового рычага:

1.

Дифференциал ЭФР должен быть положительным.

Предприниматель имеет определенные

рычаги воздействия на дифференциал,

однако такое влияние ограничено

возможностями наращивания эффективности

производства.

2.

Дифференциал финансового рычага – это

важный информационный импульс не только

для предпринимателя, но и для банкира,

так как он позволяет определить уровень

(меру) риска предоставления новых займов

предпринимателю. Чем больше дифференциал,

тем меньше риск для банкира, и наоборот.

3.

Плечо финансового рычага несет

принципиальную информацию как для

предпринимателя, так и для банкира.

Большое плечо означает значительный

риск для обоих участников экономического

процесса.

Таким

образом, можно утверждать, что эффект

финансового рычага позволяет определять

и возможности привлечения заемных

средств для повышения рентабельности

собственных средств, и связанный с этим

финансовый риск (для предпринимателя

и банкира). Сформулированные выше правила

позволяют фирме конкретно решать

проблему определения величины возможного

привлечения кредитов и займов (в

краткосрочном периоде и для решения

текущих проблем фирмы).

Следовательно,

чем больше объем привлекаемых предприятием

заемных средств, тем больше выплачивается

по ним процентов и тем меньше прибыль,

следовательно, тем больше сила воздействия

финансового рычага. Эффект финансового

рычага состоит в том, что чем выше его

значение, тем более нелинейный характер

приобретает связь между прибылью на

акцию и прибылью предприятия до выплаты

налогов и процентов. Предприятию,

пользующемуся кредитом, каждый процент

изменения прибыли до налогообложения

и уплаты процентов за кредит приносит

больше процентов изменения чистой

прибыли на акцию, чем предприятию,

обходящемуся собственными средствами.

Величина

силы воздействия финансового рычага

достаточно точно показывает степень

финансового риска, связанного с фирмой.

Чем больше сила воздействия финансового

рычага, тем больше и риск, связанный с

предприятием, риск невозвращения кредита

банку и риск снижения курса акций и

падения дивиденда по ним.

Операционный

рычаг – это измеритель превышения

темпов динамики прибыли над темпами

динамики выручки, он выражается не

одним, а несколькими показателями, из

которых один рассчитывается, когда в

плановом периоде изменяется только

натуральный объем продаж, второй –

когда меняются только цены на реализуемую

продукцию, третий – когда изменяются

переменные затраты, четвертый – при

изменении величины постоянных затрат

предприятия.

Резервы

увеличения прибыли определяются по

каждому виду товарной продукции.

Основными источниками увеличения

прибыли по обычным видам деятельности

являются увеличение объема реализации

продукции, снижение ее себестоимости,

повышение качества товарной продукции,

реализация ее на более выгодных рынках

сбыта.

На

величину прибыли воздействует также

эффект производственного и финансового

рычага. Эффект производственного

(операционного) рычага показывает, во

сколько раз изменение прибыли опережает

темпы прироста объема реализации.

Увеличение прибыли происходит за счет

эффекта масштаба производства. При

этом, чем выше доля постоянных расходов

в общей сумме издержек, тем больше эффект

производственного рычага. Эффект

финансового рычага характеризует

изменение прибыли при рациональном

использовании заемных средств. Увеличение

доли заемного капитала позволяет, при

определенных условиях, снизить

налогооблагаемую прибыль и налог на

прибыль. Однако финансовый риск

деятельности организации при этом

возрастает.

1.2. Мeтoды oцeнки прибыли и oргaнизaции в цeлoм

Прибыль

прeдприятия хaрaктeризуeтся мнoгooбрaзиeм

oбличий, в кoтoрых oнa выступaeт. Пoд oбщим

пoнятиeм «прибыль прeдприятия» пoнимaют

сaмыe рaзличныe ee виды, хaрaктeризуeмыe в

нaстoящee врeмя нeскoлькими дeсяткaми

тeрминoв. В связи с этим, в цeлях oбeспeчeния

эффeктивнoгo и цeлeнaпрaвлeннoгo упрaвлeния

прибылью прeдприятия нeoбхoдимo в пeрвую

oчeрeдь систeмaтизирoвaть ee тeрминoлoгию.

В

дaннoм рaздeлe рaссмaтривaeтся систeмaтизaция

прибыли прeдприятия лишь пo тeм oснoвным

клaссификaциoнным признaкaм, кoтoрыe

хaрaктeризуют oбщую ee сoвoкупнoсть

(внутрeнняя клaссификaция oтдeльных видoв

прибыли будeт пoдрoбнo излoжeнa в слeдующих

рaздeлaх). В числe oснoвных из тaких

клaссификaциoнных признaкoв прeдлaгaeтся

выдeлить слeдующиe8

(Тaблицa 1.2.1):

Тaблицa

1.2.1.

Клaссификaция

видoв прибыли прeдприятия.

Признaки | |

1 | 2 |

1. | |

2. | |

3. | |

4. |

|

5. |

|

6. | |

7. | |

8. |

|

9. |

|

10. | |

11. | |

12. |

Рассмотрим более подробно отдельные виды прибыли предприятия, в соответствии с его классификацией.

1.

По

характеру записи выделяют бухгалтерской

и экономической прибыли.

Бухгалтерская

прибыль представляет собой разницу

между доходами предприятия и его внешних

текущих расходов (затрат), что

свидетельствует о бухгалтерском учете.

Экономическая

прибыль представляет собой разницу

между количеством бизнес доход, с одной

стороны, и сумма как внешних, так и

внутренние эксплуатационные расходы

(затраты), с другой стороны. В этом случае

внутренние текущие затраты предприятия

не отражаются бухгалтерского учета,

оцениваются по стоимости альтернативы.

Экономическая

прибыль компании всегда меньше, чем

стоимость внутреннего учета текущих

расходов (затрат).

2.

По

характеру доля компании, прибыль, от

обычной деятельности и прибыль, от

чрезвычайных событий.

Прибыль

от обычной деятельности характеризует

финансовый результат всех традиционных

видах деятельности предприятия и

хозяйственных операций, образующихся

на регулярной основе.

Прибыль

от чрезвычайных событий характеризуется

необычные или крайне редкое для

предприятия источником его формирования.

3.

Основными

видами хозяйственной деятельности

предприятия выделяют прибыль от

реализации продукции и прибыль от сделки

чрезвычайного характера.

Прибыль

от реализации продукции — товаров, работ

и услуг — это основной вид деятельности

предприятия, непосредственно связанных

с их отраслевой деятельности. Аналогом

этого термина появляется термин «Прибыль

от основной деятельности». В

обоих случаях результат означает, что

прибыль путем управления основной

стоимости компании.

Прибыль

от внереализационных операций формально

описывается термином «прочие доходы»,

но в его основное содержание классифицируется

как доход, это отражено в финансовой

отчетности в виде баланса между доходами

и расходами на сделку. По составу эта

форма дохода включает в себя доход от

доли участия в деятельности предприятия

других совместных предприятий с

отечественными и зарубежными партнерами

(в виде нераспределенной прибыли в

размере своих акций в совместных

предприятиях), доходы от принадлежащий

компании: облигации, акции и другие

ценные бумаги, выпущенные эмитентами

(в виде сумм процентов и дивидендов),

доход по вкладам в банках предприятия,

полученных штрафов и пеней, и другие.

4.

Основными

видами деятельности предприятия выделяют

прибыль, полученные от операционной,

инвестиционной и финансовой деятельности.

Операционная

прибыль представляет собой сумму прибыли

от продаж и прибыли от других видов

деятельности, не связанные с инвестиционной

или финансовой деятельностью.

Доход

от инвестиций характеризует конечный

финансовый результат приобретения

(строительство, производство) и продажи

амортизируемого имущества — основных

средств, нематериальных активов и прочих

внеоборотных активов и краткосрочных

финансовых вложений, которые не являются

их эквивалентом.

Прибыль

от финансовой деятельности, характеризует

финансовые результаты деятельности,

которые приводят к изменениям в размере

и составе собственного капитала и

кредитов компании (привлечь дополнительный

капитал или уставный капитал, выпуск

облигаций и других долговых ценных

бумаг, в результате чего в его кредиту

различные

формы, погашение обязательств по

основному долгу и т.д.).

5.

По

составу элементов, формирующих различия

прибыли, валовой (балансовой) и чистой

прибыли компании. Таким образом,

маржинальная прибыль характеризует

сумму чистого дохода от операционной

деятельности (валового дохода предприятия

от этой деятельности, уменьшенных на

сумму налоговых платежей за счет него)

за вычетом суммы переменных затрат.

Валовая прибыль характеризует сумму

чистого дохода от операционной

деятельности за вычетом всех операционных

расходов, как постоянных, так и переменных.

Балансовая

прибыль соответственно представляет

собой разницу между общей суммой чистого

дохода предприятия и всей суммой его

текущих затрат). Чистая

прибыль представлена балансовая

стоимость (или брутто) доходов, уменьшенных

на сумму налоговых платежей за счет

этого.

6.

По характеру налогообложения, выделить

налогооблагаемые доходы и необлагаемые

части. Такое

деление прибыли играет важную роль в

формировании налоговой политики

предприятия, поскольку оно позволяет

оценить альтернативные бизнес-операции

с точки зрения их конечного эффекта. В

состав доходов, не облагаемых налогом,

регулируется соответствующим

законодательством.

7.

По характеру инфляционной, «чистые»

доходы релиз своего номинального и

реального типов. Реальная

прибыль характеризует размер номинально

полученной суммы, с учетом инфляции за

тот же период.

8.

Уровень достаточности формирования,

низкая, нормальная и высокая прибыли

предприятия (такой критерий деления

уровня нормальной прибыли).

Нормальная

прибыль показывает уровень его

образования, когда после покрытия

внешних и внутренних операционных

расходов,доходы равны минимальным

процентным ставкам вкладов (по отношению

к сумме собственного капитала).

Низкая

и высокая прибыль показывает уровень

его образования, которое, соответственно,

выше или ниже уровня нормальной прибыли.

9.

О

формировании рассматриваемого периода,

выделяют прибыль предшествующего

периода (т.е. периода, предшествующего

отчетному), прибыль за период и прибыль

планового периода (планируемую прибыль).

Такое

деление используется для анализа и

планирования для выявления соответствующих

тенденций его динамики, построить

соответствующие расчеты основе и т.д.

10.

По

характеру использования, в составе

прибыли, остающейся после уплаты налогов

и других обязательных платежей (чистая

прибыль). Дисконтированный

доход показывает, что его количество

идет на финансирование прироста активов

предприятия, а потребляется прибыль —

ее часть, которая расходуется на выплаты

собственникам (акционерам), персоналу

или социальные программы предприятия.

11.

По

степени использования и распределения

нераспределенной прибыли. Первый в

своем роде является частью характеризующую

прибыль компании, которая не распространяется

(и, соответственно, не используется) к

конкретным потребностям бизнеса. Вторая

часть описывает, полученный доход,

который не используется в процессе

хозяйственной деятельности.

12.

По

величине конечного результата различают

положительную экономическую прибыль

(или фактическая прибыль) и отрицательную

прибыль (убыток). В нашей практике, эта

терминология получила пока ограниченное

распространение, хотя распространены

в экономической литературе в последние

годы в бухгалтерском учете.

Несмотря

на довольно значительный перечень

классификаций считается, тем не менее

она не отражает различные виды доходов,

которые используются в научной

терминологии и деловой практики.

Структура

некоторых видов дохода на предприятии,

является понятие «качество прибыли».

В самой общей форме, она описывает

структуру источников доходов по видам

деятельности — операционной, инвестиционной

и финансовой. В каждом из этих видов

доходов этой концепции описаны конкретные

источники роста прибыли. Например,

высокое качество операционной прибыли

характеризуется ростом объемов

производства, снижение затрат и т.д., и

его низкого качества — повышение цен на

продукцию без увеличения его производства

и продаж в реальном выражении. Понятие

«качество доходов» позволяет лучше

оценить его динамику, проводить ее

анализ сопоставимых по сравнению с

другими предприятиями.

1.3. Пути повышения

прибыли

Высокая

прибыль, роль в развитии предприятия и

обеспечении интересов его собственников,

персонала определяют необходимость

постоянного и эффективного управления.

Прибыль

управление представляет собой систему

принципов и методов разработки и

реализации управленческих решений по

всем основным аспектам ее формирования,

распределения и использования на

предприятии.

Эффективное

управление прибылью предприятия

обеспечивается реализацией ряда

принципов, наиболее важными из которых

являются:

1.

Интеграция с общей системой управления.

В какой бы сфере деятельности предприятия

не принимало управленческие решения,

оно прямо или косвенно оказывает влияние

на прибыль. Управления

прибылью непосредственно связано с

производством управление, инновационный

менеджмент, управление персоналом,

управление инвестициями, управление

финансами и некоторыми другими

функциональными управления. Это

определяет необходимость органической

интеграции, систем управления с общей

прибылью, системы управления предприятием.

2.

Сложный

характер формирования управленческих

решений. Все управленческие решения в

области формирования и использования

доходов тесно связаны между собой и

оказывают прямое или косвенное воздействие

на конечные результаты управления

прибылью. В некоторых случаях последствия

могут быть спорными. Например, осуществление

высокодоходных инвестиций может вызвать

недостаток финансовых ресурсов для

обеспечения производственной деятельности,

и в результате — значительно уменьшить

размер операционной прибыли. Таким

образом, управление прибылью должно

рассматриваться как комплексная система

действий, обеспечивающая разработку

взаимозависимых управленческих решений,

каждое из которых вносит свой вклад в

эффективность формирования и использования

прибыли на предприятии в целом.

3.

Высокий динамический контроль. Даже

наиболее эффективные управленческие

решения в области формирования и

использования прибыли, разработанные

и реализованные компанией в предыдущем

периоде, не всегда могут быть повторно

использованы на последующих этапах его

деятельности. Прежде всего, это связано

с высокой динамикой факторов внешней

среды на стадии перехода к рыночной

экономике, в первую очередь — с изменением

условий на товарных и финансовых рынках.

Кроме

того, изменение во времени и внутренние

условия функционирования предприятия,

особенно в стадии перехода на более

поздних стадиях его жизненного цикла.

Таким образом, система управления

прибылью должна характеризоваться

высоким динамизмом которая учитывает

факторы окружающей среды, ресурсного

потенциала, форм организации и управления

производством, финансового состояния

и других параметров функционирования

предприятия.

4.

Изменчивость подходов к разработке

отдельных управленческих решений.

Реализация

этого требования предполагает, что

подготовка каждого управленческие

решения в области формирования,

распределения и использования прибыли

должна рассмотреть альтернативные

способы действий. Если альтернативный

проект управленческих решений для

реализации их выбор должен быть основан

на системе критериев для определения

политики прибыли управляющей компании.

Система критериев, установленных самой

компанией.

5.

Сосредоточить

внимание на стратегические цели

предприятия. Что бы ни казалось, не

выгодно или другой проект управленческих

решений в текущем периоде, они должны

быть отклонены, если они находятся в

конфликте с миссией (главной целью)

предприятия, стратегическими направлениями

его развития, подрывают экономическую

базу формирования высокие прибыли, в

предстоящий период.

С

учетом содержания процесса управления

прибылью и его требований в отношении

формы его цели и задачи.

С

учетом основной цели управления прибылью,

следует отметить, что она неразрывно

связана с основной целью экономической

деятельности предприятия в целом и

осуществляется в едином комплексе.

С

развитием теории прибыли и различные

подходы к определению основных

экономических целей управления. В

генезисе проблемы существует три

основных подхода.

1.

Классическая

экономическая теория постановила, что

основной целью экономической деятельности

является максимизация прибыли. Эта цель

вытекает из положения Адама Смита, что

максимизация прибыли отдельных

предприятий приводит к максимизации

общественного благосостояния. Это было

впервые четко СПС ¬ lated в 1938 году

французским экономистом А. Курно и затем

развита в неоклассической школы.

Реализация

этой цели обеспечивается достижение

равенства показателей предельного

дохода и предельных издержек предприятия.

Впоследствии,

однако, формулировка основных целей

бизнеса предприятий подверглась критике

со стороны многих экономистов. Таким

образом, было показано, что максимизация

прибыли не всегда обеспечивает необходимое

экономическое развития предприятия.

Полученные

высокие на объем и уровень прибыли может

быть полностью использованы для целей

текущего потребления, в результате

которого компания не будет основным

источником собственных финансовых

ресурсов для его дальнейшего развития

(и не развивающаяся компания теряет

перспективу достигнутых конкурентных

позиций на рынке, что снижает вероятность

дополнительных акций за счет внутренних

источников, что в итоге приводит к

снижению его рыночной стоимости).

Кроме

того, высокий уровень прибыли предприятия

может быть достигнут с высоким уровнем

предпринимательского риска генерирующего

угрозу банкротства. Таким

образом, в рыночных условия, прибыль,

может выступать в качестве одной из

важнейших задач экономической деятельности

предприятия или в качестве критерия

для оценки эффективности отдельных

видов операций, но не является основной

целью управления прибылью.

2.

Теория устойчивого экономического

роста, способствуют многим последующим

экономистам, основная цель экономической

деятельности приносить, обеспечить

финансовое равновесие предприятия в

процессе его развития. По

их словам, реализация этой цели

обеспечивает длительное безкризисное

развитие предпринимательства и

постепенное расширение своей деятельности.

Однако эта цель бизнеса, минимизируя

уровень делового риска, не позволяет в

полной мере выполнять все положения,

роста его рентабельности. Кроме того,

механизм этой цели, не связан с колебаниями

условий на финансовых рынках и товарных

рынков, которые изменяют параметры

условия, формирования конкретной прибыли

компании по данному курсу экономического

развития. В связи с вышеизложенным, для

достижения и поддержания финансового

равновесия не может рассматриваться в

качестве главной цели экономической

деятельности предприятия (хотя это одна

из важных задач управления прибылью).

3.

Современная

экономическая теория в качестве главной

цели экономической деятельности

предприятия ставит программное

обеспечение максимизации благосостояния

собственников. Объект, который получает

конкретное выражение максимальной

рыночной стоимости компании. Это

положение является общим для всех

современных теоретиков в области

управления прибылью, потому что, по их

мнению, лучше всего для осуществления

финансовых интересов владельцев

предприятия. В этом главная цель

отражается фактором времени, риска и

доходности, что является лучшим отражением

мотивации экономической деятельности

предприятия.

Учитывая

вышеизложенное, основной целью является

обеспечение управления максимизации

прибыли благосостояния владельцев

предприятия в текущих и перспективных

периодах. Эта главная цель призвана

обеспечить как согласование интересов

с интересами владельцев и сотрудников

государственного предприятия.

На

основе этой общей цели, система управления

предназначена для решения следующих

задач:

1.

Обеспечение

максимального размера прибыли. Эта

задача решается за счет оптимизации

состава ресурсов предприятия и обеспечения

их эффективного использования.

2.

Обеспечение оптимальной пропорциональности

между уровнем дохода и приемлемого

уровня риска. Как

уже отмечалось, между двумя есть прямо

пропорциональная зависимость.

Учитывая

взаимосвязь, экономические риски

генерируют допустимый уровень определения:

агрессивную, умеренную (компромиссную)

или консервативную политику отдельных

видов деятельности или отдельных

хозяйственных операций. На основе

данного процесса, управления рисками

должены максимально соответствовать

уровню прибыли.

3.

Обеспечение качества генерируемого

дохода. В

процессе формирования прибыли предприятия

должны быть реализованы, резервные

места его роста за счет операционной

деятельности и реальных инвестиций,

обеспечить основу для будущего развития

компании. В рамках операционной

деятельности основное внимание должно

быть на обеспечение прибыльного роста

за счет расширения объемов производства

и освоения новых перспективных ее видов.

4.

Обеспечение уплаты требуемого уровня

доходности инвестированного капитала

владельцам. Этот

уровень предприятия не должна быть

ниже, чем средняя доходность на рынке

капитала, при необходимости, для

компенсации повышенного риска бизнеса,

связанного со спецификой предприятия,

а также инфляционные потери.

5.

Обеспечение разработки адекватных

финансовых ресурсов на прибыль в

соответствии с задачами развития

предприятия в предстоящем периоде. Так

как прибыль является основным внутренним

источником финансовых ресурсов

предприятия, ее размер определяет

потенциал для создания производственных

фондов, резервного и иных специальных

средств для обеспечения будущего

развития компании. В самофинансировании

развития предприятия прибыли должна

быть предоставлена ведущая

роль.

6.

Обеспечение постоянного увеличения

рыночной стоимости компании. Эта задача

предназначена для обеспечения максимизации

богатства владельцев в плановом периоде.

Темп

роста рыночной стоимости в значительной

степени определяется уровнем капитализации

прибыли, полученной предприятием за

отчетный период. Каждая компания, исходя

из условий и задач хозяйственной

деятельности сама определяет систему

критериев оптимизации распределения

доходов и потребления капитализированной

частью.

7.

Обеспечение

эффективности участия персонала в

прибыли. Программы участия персонала

в прибыли, с одной стороны, чтобы

эффективно стимулировать занятость

этих работников способствуют формированию

прибыли, с другой стороны — достаточно,

чтобы обеспечить приемлемый уровень

социальной защиты, которую государство

в современных условиях совершенно не

в состоянии обеспечить.

Все

вышеперечисленные задачи управления

прибылью тесно связаны между собой,

хотя некоторые из них носят разнообразный

характер (например, максимизация прибыли

при минимизации уровня риска, обеспечение

достаточного уровня удовлетворения

интересов собственников предприятия

и его персонала, обеспечивая достаточное

количество прибыли, направленной на

рост активов и расход и т.п.).

Таким

образом, в регулировке усиления некоторые

задачи должны быть оптимизированы

вместе.

Аналитическая

часть

ДП | |||||||||

Изм. | лист | № докум | подпись | дата | |||||

АНАЛИТИ-ЧЕСКАЯ ЧАСТЬ | лит | лист | листов | ||||||

Разработал | Васильев А.С. | 25 | 36 | ||||||

Проверил | Никифорова | филиал в Кафедра | |||||||

н | Харченко А.С. | ||||||||

Утвердил | Шляхтова | ||||||||

Предложения со словосочетанием С ЦЕЛЬЮ ПОЛУЧЕНИЯ ПРИБЫЛИ

То есть трейдеры (торговцы) занимаются куплей-продажей валют с целью получения прибыли на разнице курса.

После исполнения данного обязательства он может выйти из рынка или переставить свой бид или аск с целью получения прибыли.

Таким образом, под инвестициями в широком смысле необходимо понимать денежные средства, имущественные и интеллектуальные ценности государства, юридических и физических лиц, направляемые на создание новых предприятий, расширение, реконструкцию и техническое перевооружение действующих, приобретение недвижимости, акций, облигаций и других ценных бумаг и активов с целью получения прибыли и (или) иного положительного эффекта.

Предприниматель берёт на себя инициативу соединения ресурсов земли, капитала и труда в единый процесс производства товара или услуги с целью получения прибыли.

К особому типу периодики относились духовные, религиозные издания для «первого» сословия и его грамотной паствы; альманахи, предназначенные образованной дворянской аудитории; газеты, которые публиковали фактическую информацию, в том числе информацию о рынках товаров, являя собой некий прообраз современной деловой прессы, чья информация — особый ресурс, она позволяет производить комбинации других ресурсов на рынке с целью получения прибыли.

Привет! Меня зовут Лампобот, я компьютерная программа, которая помогает делать

Карту слов. Я отлично

умею считать, но пока плохо понимаю, как устроен ваш мир. Помоги мне разобраться!

Спасибо! Я стал чуточку лучше понимать мир эмоций.

Вопрос: дотлевать — это что-то нейтральное, положительное или отрицательное?

Положительное

Отрицательное

Инвестиции — размещение капитала с целью получения прибыли.