Проценты за пользование кредитной картой: Как начисляются проценты по кредитным картам и ставки Ситибанка

Кредитная карта 120 дней без процентов

Как пополнить кредитную карту

Будьте внимательны, вносите сумму для досрочного погашения заранее, чтобы денежные средства вовремя поступили на ваш счет.

Важно: если вы вносите платеж через партнеров банка, даты внесения средств и зачисления на счет могут не совпадать. Мы рекомендуем погашать задолженность в интернет-банке или мобильном приложении «ОТП Банк» — это мгновенно и удобно.

Оплатить задолженность можно любым удобным способом:

С карты другого банка в мобильном приложении ОТП Банка

Зачисление

Моментально

Комиссия

0 ₽

Ограничение в сутки

Согласно тарифам счета или карты

Банкоматы ОТП Банка

Зачисление

В день внесения платежа

Комиссия

0 ₽

Ограничение в сутки

Согласно тарифам счета или карты

Терминалы самообслуживания

ОТП Банка

Зачисление

В день внесения платежа

Комиссия

Согласно тарифам счета или карты

Ограничение в сутки

Согласно тарифам счета или карты

ОТП Банк рекомендует осуществлять оплату кредита только через каналы, представленные

на

сайте банка или в других информационных материалах банка.

через

другие

каналы, ОТП Банк ответственности не несет.

Льготная кредитная карта для снятия наличных

Часто клиентов банков интересует льготная кредитная карта для снятия наличных. Предлагаем вам разобраться, какие особенности у кредиток и выгодно ли снимать с них деньги.

Как устроены кредитки

Кредиткой считается такая карта, со счета которой можно тратить не собственные деньги, а средства банка. Кредитно-финансовая организация устанавливает определенный лимит, из которого вы можете расходовать разные суммы по частям или целиком. Затем вы возвращаете долг и за использование денег банка платите проценты.

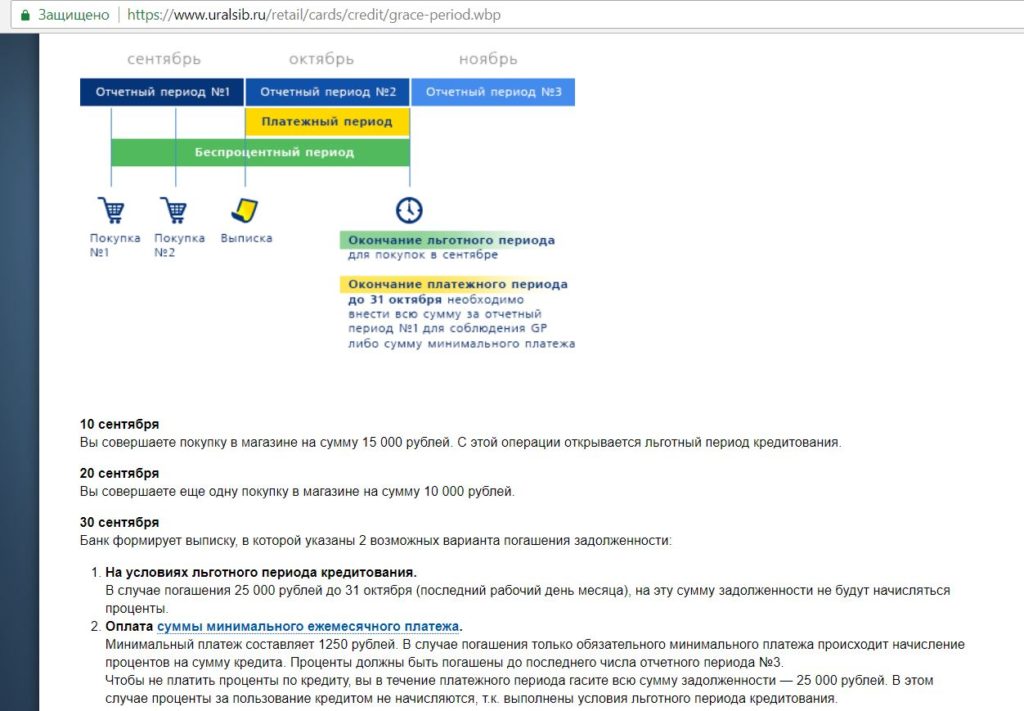

У большинства кредиток есть грейс-период — время, когда можно потратить средства и вернуть долг без процентов. Но даже льготная кредитная карта для снятия наличных не очень подходит.

Выгода использования кредитных карт

Оптимально кредиткой именно расплачиваться. Финансовым организациям, которые затрачивают ресурсы на выпуск кредитных карт, выгодно, чтобы ими пользовались для оплаты. Есть много доводов в пользу того, чтобы льготная кредитная карта для снятия наличных не применялась:

- как правило, банк начисляет кэшбэк, мили или другие бонусы за оплату покупок;

- платежные системы и магазины — партнеры банка предоставляют по картам скидки, подарки, дополнительные преимущества;

- часто к карте предлагаются бесплатные страховки для путешественников, Priority Pass для доступа в бизнес-залы аэропортов и другие привилегии.

Особенности снятия наличных с кредитных карт

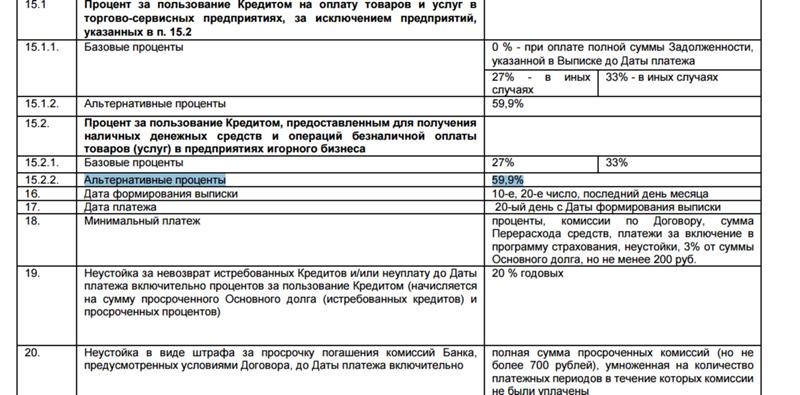

В большинстве банков операции по картам предоставляются на разных условиях. По этой причине льготная кредитная карта для снятия наличных не всегда подходит. Как правило, кредитка может иметь:

- комиссию за выдачу кредитных средств с карты;

- исключение снятия наличных из перечня операций, на которые распространяется льготный период;

- сочетание обоих подходов к снятию наличных — применение комиссии и исключение из льготного периода.

Такой продукт, как льготная кредитная карта для снятия наличных на бесплатной основе практически не встречается. Например, в Банке ЗЕНИТ на снятие наличных с кредитной карты может распространяться льготный период. Если снять деньги с карты и вернуть до окончания грейс-периода, то платить проценты за пользование этой суммой не придется. Однако за саму выдачу наличных в банкомате взимается комиссия. Некоторые банки делают иначе: предлагают бесплатную выдачу наличных с кредитки, но при этом со следующего дня начинает начисляться процент за пользование заемными средствами.

Если вам нужна льготная кредитная карта для снятия наличных, обращайте внимание на тарифы по карте. В зависимости от необходимой вам суммы может оказаться выгоднее заплатить либо разовую комиссию за выдачу, либо процент за пользование заемными средствами. Универсального совета здесь нет, необходимо просчитать затраты в обоих вариантах.

Кредитка или потребительский кредит

Предложения на финансовом рынке разнообразны, поэтому льготная кредитная карта для снятия наличных может иметь альтернативу — потребительский кредит. У него нет льготного периода, но процент за пользование деньгами обычно существенно ниже, чем в случае с кредиткой.

Размер переплаты по кредиту будет зависеть от суммы и срока кредитования. Если сумма большая и срок возврата долга ощутимо больше, чем продолжительность льготного периода по кредитке, то потребительский кредит может оказаться значительно выгоднее.

Принимая решение, помните, что льготная кредитная карта для снятия наличных подойдет не всегда. Обязательно делайте предварительные расчеты, учитывая сумму, сроки использования заемных средств и процентные ставки.

Поделиться с друзьями:

Кредитные карты | АО КБ «Интерпромбанк»

Заполняя и направляя в Банк данную электронную форму моего обращения, даю согласие на обработку АО КБ «ИНТЕРПРОМБАНК», место нахождения: 119019, г. Москва, Гоголевский бульвар, д. 9, стр. 1

Москва, Гоголевский бульвар, д. 9, стр. 1

(далее – «Банк»), а также лицу, действующего от имени и (или) в интересах Банка, всех моих персональных данных, содержащихся в данной электронной форме и любых иных документах, представляемых в

Банк, в том числе: ФИО; год, месяц, дата и место рождения; гражданство; пол; паспортные данные; данные водительского удостоверения; ИНН; данные заграничного паспорта, СНИЛС, данные визы и

миграционной карты, адрес регистрации и фактического места жительства; номера телефонов, факсов, электронного адреса и иной контактной информации; сведения о месте работы и должности; сведения о

доходах/расходах и имуществе в собственности, сведения, составляющие налоговую тайну в соответствии со статьей 102 Налогового кодекса Российской Федерации, а также любой иной информации,

относящейся прямо или косвенно ко мне (далее – «Персональные данные») в целях получения необходимой мне информации от Банка, заключения с Банком любых договоров и их дальнейшего исполнения,

оказания Банком услуг, подтверждения достоверности представленных мной сведений и Персональных данных способом по выбору Банка, совершения действий, направленных на возврат просроченной

задолженности, продвижения Банком и/или третьими лицами своих услуг на рынке путем осуществления прямых контактов с помощью любых средств связи, которая включает любое действие (операцию) или

совокупность действий (операций), совершаемых с использованием средств автоматизации или без использования таких средств с моими персональными данными, включая: сбор, запись, систематизацию,

накопление, хранение, уточнение (обновление, изменение), извлечение, использование, передачу (распространение, предоставление, доступ), обезличивание, блокирование, удаление, уничтожение.

Персональные данные обрабатываются смешанным способом обработки персональных данных. Банк вправе поручать обработку Персональных данных третьим лицам на основании договоров, заключенных между

Банком и третьими лицами.

Согласие на обработку персональных данных предоставляется с момента заполнения и направления мной в Банк данной электронной формы моего обращения и действительно в

течение 5 (пяти) лет, но не менее 5 (пяти) лет после прекращения договорных отношений между мной и Банком. По истечении указанного срока его действие считается продленным на каждые следующие 5

По истечении указанного срока его действие считается продленным на каждые следующие 5

(пять лет) при отсутствии сведений о его отзыве. Согласие может быть отозвано в любой момент путем передачи Банку письменного уведомления.

Клиенты Сбербанка рассказали об использовании кредитных карт

11 декабря 2020 года, 14:45

Сегодня Сбербанк уже давно воспринимается как большая цифровая компания, которая предлагает населению не только финансовые услуги. Однако, в преддверии новогодних праздников, мы поинтересовались у нижегородцев, используют ли они традиционные финансовые продукты, а в частности — кредитные карты. Ведь при грамотном использовании, проценты за пользование заемными средствами можно вовсе не платить. При этом кредитка выручает, когда не хватает денег на важную покупку или просто нужно перехватить немного до зарплаты. Жители г. Нижний Новгород делятся собственным опытом использования кредитной карты Сбербанка.

Светлана Горева, специалист отдела кадров:

«На работе сотрудник Сбербанка рассказал о возможностях кредитной карты, и я, не долго думая, согласилась. Карту оформили очень быстро, прямо на работе, такое преимущество есть у компаний, где сотрудники получают зарплату на карту Сбербанка. На денежные средства по кредитной карте я отметила свой юбилей, устроила большой праздник, и очень довольна. С помощью такой карты я могу реализовать все свои желания. Впереди новогодние праздники, и карта мне еще очень пригодится. У моей карты льготный период 50 дней, поэтому я точно успею внести платеж».

София Михайленко, продавец-консультант:

«Кредитная карта — хороший вариант „быстрых“ денег. Я пользуюсь ей постоянно, совершая обычные ежедневные покупки — в магазинах, на заправках, в интернете. Во-первых, я не ограничена в финансах, во-вторых — получаю повышенные бонусы. Секрет использования кредиток прост — своевременно вносить платеж, я его вношу к концу льготного периода. А к началу нового месяца, я вновь становлюсь активным пользователем кредитной карты».

Анастасия Казакова, контролер:

«Кредитную карту я оформила в приложении СберБанк онлайн. Она виртуальная, и я ее использую для покупок на зарубежных сайтах. Сейчас многие говорят о безопасном использовании карт, в принципе, на мой взгляд, такая карта и удобна и безопасна. Ее я точно не потеряю, а если вдруг потребуется, ее можно получить в офисе в физическом воплощении. По мой карте накапливается много бонусов, я ими также оплачиваю покупки. Поэтому кредитная карта — это не финансовая кабала, а наоборот грамотный финансовый механизм, который очень выгоден клиентам банка».

Кредитные карты банка Александровский

Текст соглашения

Настоящим я даю свое согласие ПАО Банк «АЛЕКСАНДРОВСКИЙ», место нахождения: Россия, 191119, Санкт-Петербург,

Загородный пр., д. 46, лит.Б, корп.2:

• на обработку своих персональных данных в соответствии с требованиями Федерального закона «О персональных

данных»

№152-ФЗ от 27.07.2006 (под обработкой персональных данных в соответствии со ст. 3 ФЗ «О персональных данных»

понимаются действия (операции) совершаемые с использованием средств автоматизации или без использования таких

средств с персональными данными физических лиц, включая сбор, запись, систематизацию, накопление, хранение,

уточнение (обновление, изменение), извлечение, использование, передачу (распространение, предоставление,

доступ),

обезличивание, блокирование, удаление, уничтожение персональных данных) с целью рассмотрения заявки на услуги

ПАО

Банк «АЛЕКСАНДРОВСКИЙ» (кредитование, открытие счета, выпуск платежной карты или других услуг), а также

получения

информации о продуктах и услугах банка. Персональные данные, предоставленные мною Банку, включают в себя мои

фамилию, имя, отчество, год, месяц, дата и место рождения, телефон, адрес электронной почты, паспортные данные,

адрес регистрации по месту проживания;

• на получение ПАО Банк «АЛЕКСАНДРОВСКИЙ» необходимой информации, в том числе содержащейся в основной части

кредитной истории, в одном или нескольких Бюро кредитных историй в соответствии с Федеральным законом «О

кредитных

историях» № 218-Ф3 от 30. 12.2004 для проверки благонадежности клиента. Срок действия настоящего согласия – 60

12.2004 для проверки благонадежности клиента. Срок действия настоящего согласия – 60

календарных дней

Я проинформирован (а) Банком о том, что для отзыва настоящего Согласия я должен (должна) явиться в Банк с

документом, удостоверяющим личность, и подать уполномоченному сотруднику Банка заявление об отзыве настоящего

Согласия. В случае отзыва мною настоящего Согласия Банк вправе обрабатывать мои персональные данные в целях

исполнения возложенных на Банк законодательством Российской Федерации функций и обязанностей в соответствии с

федеральными законами и иными нормативно-правовыми актами.

Я подтверждаю, что указанная в заявке информация является достоверной, а размещенные персональные данные

принадлежат

мне. Я понимаю, что в случае предоставления заведомо ложных и (или) недостоверных сведений с целью получения

кредита

я буду нести ответственность в соответствии с законодательством Российской Федерации.

Банковский надзор за деятельностью ПАО Банк «АЛЕКСАНДРОВСКИЙ», рег.№53, осуществляет Служба текущего банковского

надзора Банка России. Телефоны Контактного центра Центрального банка Российской Федерации: 8 800 300 30 00 и

8 (499) 300 30 00.

Надзор за соблюдением требований законодательства Российской Федерации в сфере защиты прав потребителей

финансовых

услуг осуществляет Служба по защите прав потребителей и обеспечению доступности финансовых услуг Банка России.

Обращение

о нарушении действиями (бездействием) кредитной организации законодательства Российской Федерации, а также

охраняемых

законом прав и интересов физических или юридических лиц может быть направлено для рассмотрения в Банк России

через

интернет-приемную www.cbr.ru/Reception

Жизнь в долг по кредитной карте. Как сделать это с выгодой?

Главный принцип разумного использования кредитной карты – понимание, что этот банковский инструмент не является потребительским кредитом. Проценты намного выше, поэтому залезать в крупные долги по кредитной карте очень неразумно. Если хотите взять крупную сумму на долгий срок – обращайтесь в банк за потребительским кредитом. Карты же используются для краткосрочных займов.

Проценты намного выше, поэтому залезать в крупные долги по кредитной карте очень неразумно. Если хотите взять крупную сумму на долгий срок – обращайтесь в банк за потребительским кредитом. Карты же используются для краткосрочных займов.

Отсюда следующий принцип разумного использования кредитных карт: выплачивать долг нужно как можно быстрее! Если вы будете платить минимальными платежами, то отдача долга растянется на 2–3 года, за которые вы переплатите 100 – 300% от взятой суммы. Минимальный платеж – это не способ гасить кредит. Это, скорее, выплата, подтверждающая вашу добросовестность в выполнении обязательств перед банком. Минимальный платеж почти полностью состоит из процентов, тело кредита гасится по минимуму. По сути, внося минимальный платеж, вы делаете это для того, чтобы банк разрешил вам пользоваться картой дальше.

Выгодное использование кредитной карты

В первую очередь погашать весь долг следует или с ближайшей зарплаты, или в течение льготного периода.

Грейс – это льготный период. Если вы в течение него полностью гасите долг, то проценты не начисляются! Выгодно? Несомненно. Некоторые карты имеют очень большой льготный период – до 100 дней. То есть вам на 100 дней дается беспроцентный кредит – это очень выгодное предложение. Но только в том случае, если вы вовремя расплатитесь, не допустите просрочек и четко выполните все условия банка.

К сожалению, большинство клиентов не вчитываются в условия договора. А там много подводных камней! Например, может стоять такое условие: каждый месяц вносить небольшую сумму для подтверждения вашей платежеспособности. Не внес? Грейс аннулируется. Еще один подводный камень – начисление процентов на снятые в банкомате наличные. Большинство банков не распространяет грейс на снятие наличных. Кроме того, нужно точно выяснить, с какого времени начинается отсчет льготного периода – у всех банков свои условия. Будьте внимательны, иначе придется платить проценты!

Будьте внимательны, иначе придется платить проценты!

Источники прибыли

Если же вы умело пользуетесь картой, грейс может стать для вас золотым дном! Например, для клиентов банков, обладающих кредиткой со стодневным льготным периодом, а зарплату получающих в долларовом эквиваленте, резкий скачок курса доллара оказался очень выгоден. Использовав рубли до резкого скачка, они спокойно погашают долг, выиграв около 15% суммы. Конечно, в долларах зарплата не у каждого. Но в выгоде оказались и те, кто потратил деньги с кредитки на товары до повышения стоимости бивалютной корзины – цены-то выросли, покупательная способность рублевой зарплаты упала. Теперь на нее можно купить меньше товаров, поэтому вовремя использованные кредитные деньги очень пригодились.

В спокойные времена обладатели кредиток с большим льготным периодом (в 60–100 дней) используют для ежедневных покупок кредитные деньги, а свои кладут на депозит, по которому начисляются проценты. Если вы, к примеру, тратите на жизнь треть доходов, то получается, что две зарплаты вы откладываете на депозит, а третьей погашаете долг. Депозиты «работают» дольше, процент выше. И это не считая выгоды за счет инфляции, которая в России довольно высока.

Кроме того, грейс позволяет бесплатно перехватить денег до зарплаты или купить что-то на распродаже, когда нет своих денег, получить займ на срочное лечение зуба или замену протекшего крана, починить сломавшуюся стиральную машину или купить новую… Не надо обзванивать знакомых и тем более бежать в ломбард или брать займ в микрофинансовой организации под дикие проценты. Этакий форс-мажорный запас.

Почему же банки раздают такие щедрые беспроцентные кредиты? Да потому, что для большинства клиентов грейс – это «завлекалочка». На деле они не гасят долг в течение льготного периода, допускают просрочки, превышают кредитный лимит, снимают наличные… Банк получает огромные доходы! На этом фоне банку не жалко выделить немного беспроцентных кредитных средств тем, кто умеет пользоваться кредитной картой с выгодой для себя. Все равно таких людей меньшинство.

Все равно таких людей меньшинство.

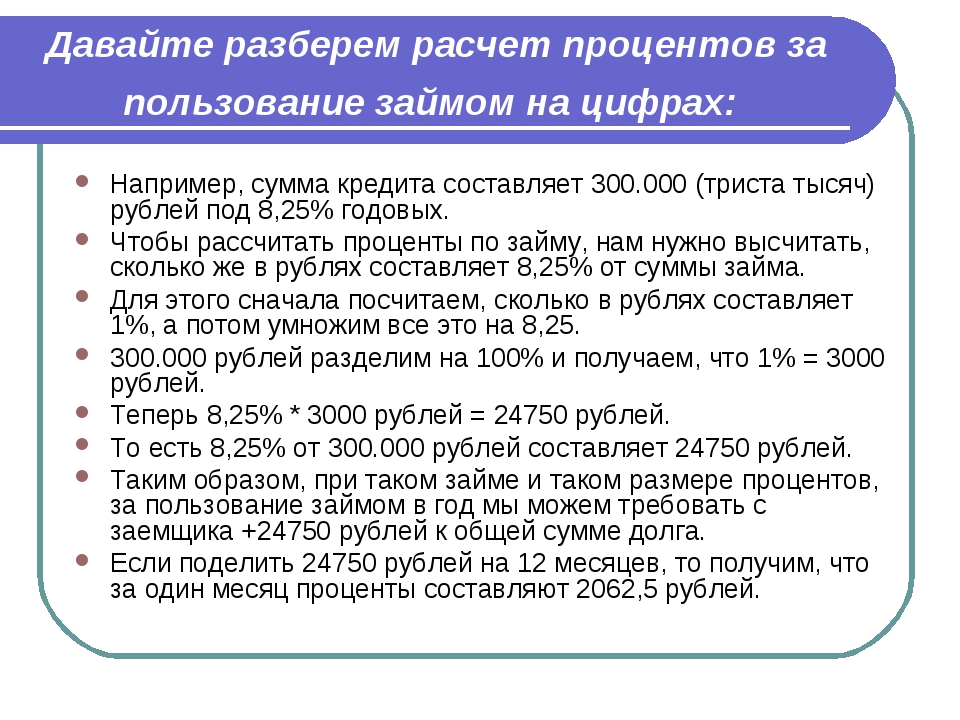

Общие сведения о процентах по кредитной карте

Компании, выпускающие кредитные карты, зарабатывают деньги двумя способами. Во-первых, они меняют розничных торговцев, ресторанов и других продавцов товаров и услуг, когда вы используете свою карту для покупки чего-либо. Другой — это проценты и сборы, которые они взимают с вас. Вот как работают проценты по кредитной карте и как вы можете платить меньше.

Ключевые выводы

- Компании-эмитенты кредитных карт взимают с вас проценты, если вы не оплачиваете остаток в полном объеме каждый месяц.

- Проценты по большинству кредитных карт переменные и время от времени меняются.

- Некоторые карты имеют несколько процентных ставок, например одну для покупок, а другую для аванса наличными.

- Ваш кредитный рейтинг может повлиять на процентную ставку, которую вы будете платить, а также на то, на какие карты вы имеете право.

Что такое проценты по кредитной карте?

Процент — это сумма, которую компании-эмитенты кредитных карт взимают с вас за привилегию занимать деньги. Обычно это выражается в виде годовой процентной ставки или годовых.

Большинство кредитных карт имеют переменную годовую процентную ставку, которая будет колебаться в зависимости от определенного ориентира, такого как основная ставка. Так, например, если основная ставка составляет 4%, а с вашей кредитной карты взимается основная ставка плюс 12%, ваша годовая процентная ставка составит 16%. Недавно средняя годовая процентная ставка кредитных карт, отслеживаемых в базе данных Investopedia, составляла 19,62%.

По большинству кредитных карт с вас взимаются проценты только в том случае, если вы не оплачиваете свой счет полностью каждый месяц. В этом случае компания-эмитент кредитной карты взимает проценты с вашего невыплаченного баланса и добавляет эту сумму к вашему балансу.Так что, если вы не выплатите свой баланс полностью в следующем месяце, вы в конечном итоге будете платить проценты по процентам. Таким образом, остатки на кредитных картах могут быстро расти и иногда выходить из-под контроля.

Таким образом, остатки на кредитных картах могут быстро расти и иногда выходить из-под контроля.

Чтобы еще больше усложнить ситуацию, некоторые кредитные карты взимают несколько процентных ставок. Например, они могут взимать одну ставку за покупки, а другую (обычно более высокую) — за денежные авансы.

Общие сведения о процентах по кредитной карте

Как работают проценты по кредитной карте

Если у вас есть остаток на кредитной карте, компания, выпускающая карту, будет умножать его каждый день на дневную процентную ставку и добавлять к сумме вашей задолженности.Дневная ставка — это ваша годовая процентная ставка (APR), деленная на 365.

Например, если годовая процентная ставка вашей карты составляет 16%, дневная ставка будет 0,044%. Если бы у вас был непогашенный остаток в размере 500 долларов в день 1, вы бы понесли 0,22 доллара в виде процентов в этот день, а всего в день 2 вы получите 500,22 доллара. Этот процесс продолжается до конца месяца. Если в начале месяца у вас был баланс в размере 500 долларов США, и вы не добавляли никаких других сборов, вы получили бы баланс в размере 506,60 долларов США, включая проценты.

Что такое хорошая процентная ставка по кредитной карте?

Кредитные карты сильно различаются по процентным ставкам, что является одной из причин делать покупки, если вы ищете новую карту.Как правило, чем лучше ваш кредитный рейтинг, который представлен вашим кредитным рейтингом, тем выше ставка, на которую вы имеете право. Это потому, что компания, выпускающая кредитные карты, посчитает, что вы представляете меньший риск, чем кто-то с более низким баллом.

При покупке кредитной карты знание вашего кредитного рейтинга и диапазона, в который он попадает (например, отличный, хороший, удовлетворительный, плохой), может помочь вам определить, на какие карты и какие процентные ставки вы можете иметь право, прежде чем подавать заявление. . Вы можете получить свой кредитный рейтинг бесплатно на нескольких веб-сайтах, а также в некоторых компаниях, выпускающих кредитные карты. Обратите внимание, что ваши кредитные отчеты, которые вы также можете бесплатно получить на AnnualCreditReport.com, не включают ваш кредитный рейтинг.

Обратите внимание, что ваши кредитные отчеты, которые вы также можете бесплатно получить на AnnualCreditReport.com, не включают ваш кредитный рейтинг.

Погашение долга по кредитной карте: два сценария выплаты процентов

Предположим, у Джона и Джейн есть остатки на кредитных картах по 2000 долларов, для чего требуется минимальный ежемесячный платеж в размере 3% или 10 долларов, в зависимости от того, что больше. У обоих нет денег, но Джейн удается доплатить 10 долларов сверх минимального ежемесячного платежа. Джон платит только минимум.

Каждый месяц с Джона и Джейн начисляются проценты по непогашенному остатку на карточках в размере 20% годовых.Когда Джон и Джейн производят платежи, часть их платежа идет на выплату процентов, а часть — на основную сумму (их баланс).

Вот разбивка чисел за первый месяц задолженности Джона по кредитной карте. (Для простоты мы показываем проценты, рассчитываемые на ежемесячной, а не ежедневной основе.)

- Основная сумма: 2 000 долл. США

- Оплата: 60 $ (3% от баланса)

- Процентная ставка: (2000 долларов x 20%) / 12 месяцев = 33,33 доллара США

- Выплата основного долга: 60-33 доллара.33 = $ 26,67

- Остаток: 1973,33 доллара (2000 — 26,67 доллара)

Эти расчеты производятся каждый месяц до погашения задолженности по кредитной карте.

Если Джон продолжит платить только минимум, он потратит в общей сложности 4241 доллар за 15 лет, чтобы погасить свою задолженность по кредитной карте в размере 2000 долларов. Только проценты обойдутся ему в 2241 доллар.

Поскольку Джейн вносит дополнительно 10 долларов в месяц, она заплатит в общей сложности 3276 долларов в течение семи с половиной лет, чтобы покрыть свой первоначальный долг по кредитной карте в размере 2000 долларов.Ее проценты составят 1276 долларов.

Дополнительные 10 долларов в месяц экономят Джейн почти 1000 долларов по сравнению с Джоном и сокращают срок ее выплаты более чем на семь лет.

Урок здесь в том, что важна каждая мелочь. Выплата вдвое или более минимума может значительно сократить время, необходимое для выплаты остатка, что приводит к снижению общих процентных платежей.

Конечно, хотя платить больше минимума — это хорошо, лучше вообще не иметь на счету остаток средств.

Зачем полностью оплачивать баланс?

Как инвестор, вы были бы рады получить годовой доход от 17% до 20% от портфеля акций, верно? Фактически, если вам удавалось поддерживать такую доходность в течение длительного времени, вам, вероятно, следовало бы управлять своим собственным хедж-фондом.

Выплата остатка по кредитной карте во многом похожа на получение гарантированной нормы прибыли на ваши инвестиции. Если с вашей кредитной карты взимается 20% годовых, а вы оплачиваете остаток, вы гарантированно сэкономите 20%, что в некотором смысле эквивалентно 20% прибыли.

Итак, когда у вас есть лишние деньги, почти всегда лучше использовать их для уменьшения задолженности по кредитной карте, чем вкладывать их. Если вы сможете погасить свой баланс и вообще перестать платить проценты по кредитной карте, вы обнаружите, что у вас есть больше денег для инвестирования в будущем.

Одна из промежуточных стратегий, которую следует рассмотреть, если вы имеете право, — это перевод остатков на вашей текущей кредитной карте на кредитную карту для переноса остатка с более низкой процентной ставкой. Многие из этих карт имеют рекламные периоды от шести до 18 месяцев, когда они взимают 0% процентов с вашего баланса, что может остановить часы на дальнейших начислениях процентов и позволить вам быстрее выплатить свой баланс.Просто следите за любыми комиссиями за перевод баланса, которые могут добавить от 3% до 5% к вашему существующему балансу.

И что бы вы ни делали, не забывайте продолжать платить!

Калькулятор процентов по кредитной карте

При ответственном использовании кредитные карты могут стать невероятно ценным инструментом. Однако, если вы платите только минимальный ежемесячный баланс, процентные платежи могут быстро выйти из-под контроля.

Однако, если вы платите только минимальный ежемесячный баланс, процентные платежи могут быстро выйти из-под контроля.

Это может быть особенно верно, если у вас есть бонусная кредитная карта. Легко упустить из виду проценты, когда вы накапливаете мили, баллы или кэшбэк каждый месяц; однако, если вы не выплачиваете слишком много средств, процентные платежи могут быстро компенсировать любые вознаграждения, которые вы можете заработать.

Самый очевидный способ избежать уплаты процентов — ежемесячно полностью оплачивать счет по кредитной карте, но мы понимаем, что это не всегда реалистичный вариант. Иногда бывает трудно даже заплатить сумму, превышающую причитающийся минимальный остаток.

Если вы можете, то сделайте все возможное, чтобы ежемесячно оплачивать выписку в полном объеме или, по крайней мере, выплачивать как можно большую часть своего баланса. И чтобы быть активным, лучше не взимать с вашей карты каждый месяц больше, чем вы знаете, что можете позволить себе выплатить, когда выпадает выплата.Но опять же, мы понимаем, что это не всегда возможно, и иногда что-то случается.

Одним из факторов, побуждающих к погашению остатка, является то, чтобы увидеть, сколько дополнительных процентов вы ежемесячно платите каждый месяц. Калькулятор процентов по кредитной карте CardRatings — простой способ сделать это.

Как рассчитать проценты по кредитной карте?

Есть только три части информации, которые необходимы, чтобы увидеть, сколько процентов вы заплатите на основе вашего ежемесячного платежа или за определенный период времени:

Шаг 1: Введите текущий баланс кредитной карты.Найдите общую сумму вашего текущего баланса в выписке по кредитной карте и введите эту сумму в первое поле. Не включайте в запись знак доллара или запятые.

Шаг 2: Введите текущую процентную ставку, взимаемую с вашей кредитной карты. Ваша процентная ставка может быть указана в вашем отчете как годовая процентная ставка или годовая процентная ставка. Это могло измениться с тех пор, как вы впервые зарегистрировали карту, поэтому проверьте текущую ставку в своей последней выписке. Введите процентную ставку без добавления знака процента.

Это могло измениться с тех пор, как вы впервые зарегистрировали карту, поэтому проверьте текущую ставку в своей последней выписке. Введите процентную ставку без добавления знака процента.

Шаг 3: Введите среднюю ежемесячную сумму платежа в долларах без запятых и знака доллара; или, чтобы узнать, сколько процентов вы получите за определенный период времени, введите это число в месяцах в последнем поле. Например, если вы хотите узнать, сколько процентов будет взиматься за двухлетний период, введите «24» за 24 месяца. Примечание. Если оставить поле «Средний ежемесячный платеж» пустым, калькулятор будет использовать выбранный период времени в этом расчете.

Теперь нажмите кнопку «Рассчитать», и на темно-синей полосе чуть ниже вы увидите сумму, которую вы заплатите в качестве процентов при погашении остатка по кредитной карте.

Как избежать начисления процентов по кредитной карте?

Как мы упоминали выше, лучший способ избежать уплаты процентов по кредитной карте — это вообще не держать баланс, но, опять же, мы понимаем, что это не всегда возможно.

Если вы не можете полностью погасить свой баланс, обязательно постарайтесь оплатить его как можно больше, а если это все еще невозможно, подумайте о переводе вашего баланса на кредитную карту с переводом баланса с вводом 0%. Годовой период, чтобы дать себе больше времени.

Citi ® Double Cash Card — предложение BT на 18 месяцев, например, предлагает начальную годовую ставку 0% на переводы баланса в течение 18 месяцев. Восемнадцать месяцев — солидный период времени, чтобы погасить остаток, сэкономив при этом немного денег на выплате процентов. Просто имейте в виду, что по истечении вступительного периода применяется стандартная годовая процентная ставка 13,99% — 23,99% (переменная), поэтому важно полностью погасить свой баланс в течение вступительного периода, чтобы избежать выплаты процентов по истечении срока. Citi — рекламодатель CardRatings.

Эта карта также приносит до 2% кэшбэка — неограниченный кэшбэк в размере 1% при покупке, плюс дополнительный 1% при оплате этих покупок. Чтобы заработать кэшбэк, просто заплатите вовремя хотя бы минимальную сумму.

Имейте в виду, что на эти новые покупки будут начисляться проценты, если вы не выплачиваете их полностью каждый месяц, поэтому, если ваша основная цель — избежать уплаты процентных сборов, и вы не можете полностью погашать свой баланс каждый месяц. , возможно, будет лучше просто использовать эту карту для вступительного предложения о переводе баланса с 0% годовых, пока вы не сможете взять свои финансы под контроль.

Также важно отметить, что существует комиссия за перевод баланса в размере 5 долларов или 3% от суммы каждого перевода, в зависимости от того, что больше. Однако этого следовало ожидать с кредитными картами с переводом баланса.

Если вы беспокоитесь о новых начислениях процентов по своим покупкам, Citi также предлагает другой вариант, который может иметь для вас больше смысла: карта Citi ® Diamond Preferred ® .

С этой картой вы можете получить начальную годовую ставку 0% на переводы баланса в течение 18 месяцев с даты первого перевода, а также начальную годовую ставку 0% на новые покупки в течение 18 месяцев с даты открытия счета.По истечении периодов акции будет применяться обычная переменная годовая процентная ставка 14,74–24,74%.

Существует комиссия за перевод баланса в размере 3% от каждого перевода баланса; Минимум 5 долларов, но это средний показатель, и опять же, этого следует ожидать с кредитными картами с переводом баланса.

Не забудьте изучить все наши кредитные карты для перевода баланса, чтобы узнать о дополнительных возможностях.

При определении того, как минимизировать сумму выплачиваемых вами процентов, просто помните, что минимальный платеж в выписке по вашей кредитной карте предназначен для достижения цели компании-эмитента кредитной карты по максимальному увеличению суммы процентов, которые они зарабатывают. Используя этот калькулятор и визуализируя, сколько денег вы можете сэкономить, вы на один шаг ближе к своей цели — выбраться из тени задолженности по кредитной карте.

Используя этот калькулятор и визуализируя, сколько денег вы можете сэкономить, вы на один шаг ближе к своей цели — выбраться из тени задолженности по кредитной карте.

Как мы рассчитываем экономию: Наш алгоритм учитывает начальную скорость перевода баланса, продолжительность вводного периода, плату за перевод баланса, текущую процентную ставку, годовую плату и данные, введенные в фильтр, чтобы рассчитать экономию и время, необходимое для оплаты вне баланса. Алгоритм разработан для получения достаточно точных результатов.

Как и когда начисляются проценты по кредитной карте

Изображение Бейли Маринер © The Balance 2019

Большинство людей стремятся сохранить стоимость своей кредитной карты на уровне 0 долларов, особенно поощряют пользователей кредитных карт, которые работают над оптимизацией льгот для своих кредитных карт. Получение кредитной карты без годовой платы — это начало для минимизации расходов по кредитной карте. Однако, если у вас есть баланс, вы все равно можете понести расходы в виде процентов. Знание, как и когда взимаются проценты по кредитной карте, — лучший способ избежать уплаты процентов и сохранить свою кредитную карту бесплатной.

Эмитент вашей кредитной карты будет взимать проценты всякий раз, когда у вас остается остаток после истечения льготного периода. Проценты по кредитной карте — это тоже не разовая вещь. Каждый месяц, когда вы переносите остаток с предыдущего месяца, к вашему балансу будет добавляться финансовая комиссия.

С вас не будут взиматься проценты, если к вашему остатку применяется промо-ставка 0%.

Когда с вас начисляются проценты по кредитной карте

С вас будут взиматься проценты, если вы не заплатите полную сумму из предыдущего платежного цикла.Например, если остаток в выписке по кредитной карте составляет 1000 долларов, вам придется заплатить полную 1000 долларов, чтобы избежать начисления процентов. В противном случае в вашу следующую выписку по кредитной карте будут включены проценты, начисленные на невыплаченную сумму.

Выплата баланса в полном объеме каждый месяц дает вам льготный период для отправки платежа и избежания выплаты процентов. Однако не для всех транзакций предусмотрен автоматический льготный период, даже если вы полностью оплатили в предыдущие месяцы. С вас будут взиматься проценты в любой месяц, когда вы вносите денежный аванс или другой тип транзакции, не имеющий льготного периода, или если ваша кредитная карта не имеет льготного периода вообще.Взаимодействие с другими людьми

Если у вас есть два разных остатка на вашей кредитной карте, один с 0% годовой процентной ставкой и один без него, вы все равно будете получать проценты на остаток, по которому установлена процентная ставка.

Иногда переводы баланса имеют рекламную ставку, в то время как покупки получают обычную годовую процентную ставку. Вы можете понести финансовые расходы, если вы перевели остаток, чтобы воспользоваться ставкой 0%, а затем совершили покупку с помощью кредитной карты, прежде чем выплачивать перевод остатка.

Когда проценты по кредитной карте не начисляются

С вас не будут взиматься проценты по вашим покупкам, если вы начали платежный цикл с нулевым балансом или полностью оплатили остаток по последней выписке.С вас также не взимаются проценты по остаткам с промо-годовой ставкой 0%.

В вашей самой первой выписке по счету по новой кредитной карте не будет финансовых затрат, если вы не внесете аванс наличными или на вашу кредитную карту не будет установлен льготный период (это бывает редко). Если вы заплатите полную сумму до истечения льготного периода, вы не будете платить проценты.

В любом месяце вы начинаете платежный цикл с балансом 0 долларов США для новых и старых кредитных карт, независимо от того, открыта или закрыта ваша кредитная карта.Льготный период начнется в день окончания платежного цикла и длится около 25 дней, в зависимости от условий вашей кредитной карты.

Сколько вы заплатите?

Сумма процентов по кредитной карте, которую вы платите каждый месяц, может колебаться в зависимости от баланса вашей кредитной карты и любых изменений вашей процентной ставки. Ваш финансовый сбор, то есть то, как проценты применяются к вашему балансу, может быть рассчитан по-разному в зависимости от вашей годовой процентной ставки и остатка на кредитной карте.

Ваш финансовый сбор, то есть то, как проценты применяются к вашему балансу, может быть рассчитан по-разному в зависимости от вашей годовой процентной ставки и остатка на кредитной карте.

Прочтите обратную сторону выписки по кредитной карте, чтобы узнать, как рассчитываются ваши финансовые расходы.

Как рассчитываются проценты по кредитной карте?

Редакционная группа Select работает независимо, чтобы анализировать финансовые продукты и писать статьи, которые, по нашему мнению, будут полезны нашим читателям. Мы можем получать комиссию, когда вы переходите по ссылкам на продукты наших аффилированных партнеров.

Если вы когда-либо носили остаток средств на своей кредитной карте, вы, вероятно, можете вспомнить ощущение, что вас накрыли процентами. И если вы попытались его вычислить, вы, вероятно, быстро поняли, что это не так просто.

Эмитенты кредитных карт называют годовую процентную ставку по карте как вашу годовую процентную ставку (APR), но в большинстве случаев ваши проценты увеличиваются ежедневно.

Единственная ситуация, которая может привести к отсутствию начисления процентов на баланс за пределами льготного периода, — это если у вас период годовой процентной ставки 0% или если эмитент вашей карты в настоящее время отказывается от процентов из-за коронавируса.

Достаточно сказать — важно, чтобы вы нашли момент, чтобы понять, как работает процент.

Ниже CNBC Select предоставляет пошаговое руководство о том, как рассчитать проценты по вашей кредитной карте, чтобы вы могли понять стоимость сохранения задолженности по кредитной карте.

Как рассчитать проценты по кредитной карте

- Преобразовать годовую процентную ставку в дневную ставку

- Определить средний дневной баланс

- Рассчитать процентные расходы

1. Преобразовать годовую процентную ставку в дневную ставку

Большинство кредитных карт сложные проценты эмитентов на ежедневной основе. Это означает, что ваши проценты добавляются к вашему основному (первоначальному) балансу в конце каждого дня.

Это означает, что ваши проценты добавляются к вашему основному (первоначальному) балансу в конце каждого дня.

Чтобы убедиться, что проценты начисляются ежедневно, просмотрите свое соглашение о держателе карты.Под таблицами процентов и комиссий будет раздел, в котором написано что-то вроде: «Как мы будем рассчитывать ваш баланс».

Например, условия для карты Blue Cash Preferred® от American Express гласят: «Как мы рассчитаем ваш баланс: мы используем метод, называемый« средний дневной баланс (включая новые покупки) »».

И условия для Citi ® Состояние карты Double Cash: «Как мы будем рассчитывать ваш баланс: мы используем метод, называемый« дневной баланс (включая текущие транзакции) ».'»

Для целей наших расчетов мы предполагаем, что годовая процентная ставка составляет 20,24%. Чтобы преобразовать это значение в дневную ставку, просто разделите 20,24% на 365. Имейте в виду, что сначала вам нужно преобразовать процент в десятичную дробь, так разделите на 100.

Вот математика: (20,24 / 100) / 365 = 0,00055

Ваша дневная ставка будет 0,000555.

2. Найдите свой средний дневной баланс

Этот шаг является самым утомительным, поскольку вам нужно будет знать, какой у вас баланс каждый день в течение платежного цикла.Например, если ваш платежный цикл длится 25 дней, вам необходимо знать свой точный баланс за все 25 дней. Вам также необходимо будет учесть любые остатки, оставшиеся от предыдущего платежного цикла, и любые новые платежи, сделанные в течение текущего платежного цикла.

Если у вас нет остатка в предыдущем платежном цикле и вы не производили никаких платежей в течение текущего цикла, вычисления немного проще.

Давайте возьмем пример, где ваш платежный цикл составляет 25 дней, и вы совершили эти покупки:

Остаток на вашей кредитной карте

| Дата | Транзакция | Баланс | |||

|---|---|---|---|---|---|

| 3/1 | Приобретение 2500 долларов | 2500 долларов США | |||

| 3/2 | 300 долларов США при покупке | 2800 долларов США | |||

| 3/3 | Нет | 3 800 долларов США | |||

| 3/4 | |||||

| 3/4 | |||||

| 3/4 | покупка 1050 долларов | 3850 долларов | |||

| 3/6 | Нет | 3850 долларов | |||

| 3/7 | 1000 долларов покупка | 4850 | |||

| 3/9 | Нет | 4850 долларов | |||

| 3/10 | 50 долларов | 4900 долларов | |||

| 3/11 | Нет | 4900 долларов | |||

| 3/12 | 100 долларов | 5000 долларов | |||

| 3/13 | Нет | 5000 долларов | |||

| 3/15 | Нет | 5000 долларов | |||

| 3/16 | Нет | 5000 долларов | |||

| 3/17 | 500 долларов при покупке | 5,57 9025 | 9025 | 5,500 долларов | |

| 3/19 | Нет | 5,500 долларов | |||

| 3/20 | 350 долларов при покупке | 5,850 долларов | |||

| 3/21 | |||||

| 3/21 | 9025 | Нет | 5950 долларов | ||

| 3/23 | 50 долларов | 6000 долларов | |||

| 3/24 | Нет | 6000 долларов | |||

| 3/25 | Нет | 6000 долларов |

Вам нужно будет добавить остатки за каждый день 25-дневного платежного цикла и разделить на продолжительность вашего платежного цикла (в нашем сценарии 25 дней ).

Вот математика: (2500 долларов + 2800 + 2800 долларов …) / 25 = 4808 долларов

Ваш средний дневной баланс составит 4808 долларов.

Если у вас был остаток в предыдущем платежном цикле, вы должны включить его в дополнительную часть расчета баланса. И если вы производили какие-либо платежи в течение текущего платежного цикла, не забудьте вычесть их при суммировании текущих балансов.

3. Рассчитайте процентные расходы

Теперь, когда вы определили и ваш средний дневной остаток, и дневную ставку, вы можете рассчитать ваши процентные расходы.Это можно сделать, умножив свой средний дневной баланс на дневную ставку, а затем умножив эту сумму на количество дней в вашем платежном цикле.

Вот математика: (4808 долларов x 0,00055) x 25 = 66,11 доллара

В результате в течение этого платежного цикла будут начислены проценты в размере 66,11 доллара.

От редакции: Мнения, анализы, обзоры или рекомендации, выраженные в этой статье, принадлежат только редакции Select, и не были рассмотрены, одобрены или иным образом одобрены какой-либо третьей стороной.

Когда начинают начисляться проценты по кредитной карте?

Понимание того, как с вас начисляются проценты по кредитной карте, является ключом к пониманию того, как управлять своим долгом по карте. Вот как это работает.

Кредитные карты взимают проценты по любому остатку, который вы не оплачиваете в установленный срок каждый месяц. Когда вы переносите баланс из месяца в месяц, проценты начисляются ежедневно на основе так называемой дневной периодической ставки (DPR).

DPR — это просто еще один способ сказать, какова ваша ежедневная процентная плата.Это рассчитывается путем деления годовой процентной ставки (APR) вашей кредитной карты на 365 для всех дней в году.

Итак, если ваша карта имеет годовую ставку 15,99%, ваш DPR будет 0,0438%.

Причина, по которой остатки на кредитных картах могут быстро накапливаться на картах с высокой годовой процентной ставкой, заключается в ежедневных начислениях сложных процентов.

В конце каждого дня проценты рассчитываются и добавляются к вашему балансу на следующий день. Это продолжается каждый день в течение расчетного периода, поэтому проценты, которые вы начисляете в один день, становятся частью баланса, с которого начисляются проценты на следующий день и т. Д.В конце месяца кредитор суммирует все эти ежедневные процентные платежи и помещает их на вашу карту в качестве финансового платежа.

Как скоро начисляются проценты с кредитной карты?

Большинство кредитных карт предоставляют беспроцентный льготный период продолжительностью около 21 дня — начиная со дня составления ежемесячной выписки и до дня, когда должен быть произведен платеж. Однако, если вы не заплатите его в течение этого времени, вступит в силу процентная ставка, и вы получите баланс, который переносится на следующий месяц.

Взимаются ли проценты по кредитной карте ежемесячно?

Проценты начисляются ежемесячно в виде финансовых сборов по вашему счету. Если у вас есть возобновляемый баланс, вы потеряете 21-дневный беспроцентный льготный период для покупок. Проценты будут начисляться ежедневно, между моментом выпуска выписки и датой платежа, что означает, что у вас будет еще больший остаток, даже если вы не использовали свою карту в течение этого месяца.

Допустим, вы не полностью оплатили свою карту в августе, и у вас есть баланс в размере 1000 долларов США, который переносится до тех пор, пока вы не получите новую выписку 1 сентября.Несмотря на то, что ваш платеж не должен быть произведен до 30 сентября, проценты будут начисляться каждый день с 1 сентября до момента его выплаты, поскольку вы потеряли льготный период.

Это означает, что даже если вы погасите всю сумму на балансе в 1000 долларов к 30 сентября, на вашем счете от 1 октября будет остаток, состоящий из процентов, начисленных на этот баланс с 1-29 сентября.

Как мне оплатить мою кредитную карту?

Вы можете оплатить остаток по:

- Оплата счета сразу после его получения .Не ждите последней даты платежа, чтобы оплатить его, потому что между выставлением счета и датой платежа есть задержка, в течение которой с вас взимаются проценты на остаток за предыдущий месяц.

- Оплата счета несколько раз в течение месяца. Это также уменьшит сумму начисленных ежедневных сложных процентов.

- Перевод остатков на карту 0%. Существуют карты перевода баланса, которые предлагают периоды годовой ставки 0%. Перед переводом остатка:

- Рассчитайте сумму, которую вам нужно будет платить каждый месяц, чтобы избавиться от остатка до окончания периода годовой процентной ставки 0%, а затем переведите сумму, которую, по вашему мнению, вы можете позволить себе заплатить.Высокие годовые процентные ставки обычно вступают в силу после окончания акции.

- Поместите эти ежемесячные платежи на автоплату, потому что вы можете потерять 0%, если опоздаете с оплатой счета. Учтите любые комиссии, связанные с переводом баланса, и включите их в общую стоимость.

Начисление процентов — сложная задача, и кредитные карты могут стать дорогим финансовым инструментом, если остатки на балансе со временем увеличиваются. Понимание того, как начисляются проценты на карту, может помочь вам лучше понять, как применяются ваши платежи, и помочь вам точно определить способы выплаты ваших карт.

Рост процентных ставок и комиссий по кредитной карте

Рост процентных ставок и комиссий по кредитной карте

ОПОВЕЩЕНИЕ ПОТРЕБИТЕЛЯ

ДАНА НЕССЕЛ

ГЕНЕРАЛЬНЫЙ АДВОКАТ

Генеральный прокурор предоставляет уведомления для потребителей, чтобы информировать общественность о несправедливых, вводящих в заблуждение или вводящих в заблуждение методах ведения бизнеса, а также предоставлять информацию и рекомендации по другим вызывающим озабоченность вопросам. Уведомления для потребителей не являются юридической консультацией, юридическим основанием или юридическим заключением, имеющим обязательную силу, от Генерального прокурора.

Рост процентных ставок и комиссий по кредитным картам

Новые федеральные правила, регулирующие кредитные карты, должны вступить в силу в феврале 2010 года. Несмотря на повышенное внимание федерального правительства к кредитной практике, некоторые эмитенты кредитных карт повышают процентные ставки и увеличивают существующие комиссии или добавляют новые комиссии к счетам кредитных карт потребителей в Мичиган и по всей стране. Это предупреждение для потребителей дает потребителям советы о том, как опасаться и, надеюсь, избегать чрезмерно высоких процентных ставок и сборов.

Процентные ставки по кредитной карте от 100 до 300 ?! Это законно?

Да, в большинстве случаев это законно. Большинство кредитных карт, предоставляемых розничными торговцами, наряду с банковскими кредитными картами и другими, на самом деле выпущены национальными банками или банками, зарегистрированными в штатах с очень высоким лимитом суммы процентов, которые могут взиматься, или которые не имеют ограничения. по процентным ставкам вообще! Как правило, эмитенты кредитных карт могут взимать с вас любую процентную ставку.

Хотя большинство эмитентов кредитных карт могут взимать с вас любую процентную ставку, которую они хотят, или вводить любые новые сборы или увеличивать любые сборы, которые они хотят, они должны предоставить вам письменное уведомление за 45 дней о повышении ставок и определенных повышений комиссий.Письменное уведомление должно также информировать вас о вашем праве аннулировать свою карту до того, как повышение ставки вступит в силу. Если вы аннулируете свою карту, вы сможете погасить ее по более низкой ставке, и от вас нельзя будет требовать немедленного погашения непогашенного остатка по карте.

Есть несколько обстоятельств, при которых компании-эмитенты кредитных карт могут не отправлять вам это письменное уведомление. Компания, выпускающая кредитную карту, не обязана уведомлять вас в письменной форме, если процентная ставка для вашей карты с переменной ставкой, привязанная к такому индексу, как основная ставка, увеличивается в результате повышения индекса.Кроме того, компания, выпускающая кредитную карту, не должна уведомлять вас, если срок действия вашей начальной ставки истекает, а ставка по вашей кредитной карте возвращается к ранее раскрытой ставке.

Предположим, у вас есть карточка с переменной процентной ставкой, по которой процентная ставка составляет 1% плюс 9%. Эмитент вашей кредитной карты не должен будет уведомлять вас, если ваша процентная ставка повышается, потому что повышается основная ставка. Например, если прайм в настоящее время составляет 3,25%, то процентная ставка по кредитной карте будет 12,25%. Если в следующем месяце основная ставка вырастет до 4%, вашей компании-эмитенту кредитной карты не придется уведомлять вас о повышении вашей процентной ставки до 13%.

Однако, если, используя приведенный выше пример, компания, выпускающая вашу кредитную карту, хочет изменить вашу процентную ставку на начальную плюс 75%, они должны будут уведомить вас, прежде чем они изменят вашу процентную ставку.

Но в большинстве других случаев эмитент кредитной карты должен уведомить вас перед изменением существенного условия вашего счета кредитной карты.

Что я могу сделать, чтобы избежать повышения процентных ставок и комиссий?

Хотя не существует гарантированного способа избежать уплаты более высоких процентных ставок и сборов, следующие шаги, которые вы можете предпринять, чтобы попытаться избежать или решить проблему резкого роста ставок и сборов по кредитным картам:

Будьте бдительны! Ключ для всех потребителей — быть бдительными при просмотре выписок по кредитной карте.Это включает в себя тщательный просмотр любых вкладышей, которые компания-эмитент кредитной карты может отправить вам вместе со счетом, или любых уведомлений, которые компания-эмитент кредитной карты отправляет вам отдельно. Обязательно внимательно ознакомьтесь с вашим заявлением и вкладышами или уведомлениями по получении! Чем дольше вы оставите уведомления, тем меньше у вас шансов отклонить изменение условий вашей кредитной карты.

Если вы получили уведомление о том, что ваша процентная ставка будет увеличена, убедитесь, что вы следуете инструкциям в уведомлении, если вы хотите отказаться от этого изменения в своей учетной записи.Если вы решите отказаться от изменения в течение срока, указанного в уведомлении, эмитент кредитной карты, как правило, закроет ваш счет кредитной карты. Убедитесь, что вы не совершаете никаких новых покупок в закрытом аккаунте. Если вы отклоняете изменение ставки, но все еще имеете остаток на закрытом счете, у вас должно быть пять лет, чтобы полностью погасить этот остаток — но только если вы будете следовать процедуре отказа!

Важно помнить, что закрытие кредитных карт обычно временно снижает ваш кредитный рейтинг.Если вы собираетесь совершить крупную покупку, например, дома или автомобиля, и вам нужно будет подать заявку на внешнее финансирование, закрытие счета основной кредитной карты может затруднить получение этого финансирования. Прежде чем вы решите, отклонять ли изменение срока кредитной карты и закрывать ли счет, подумайте о любых будущих финансовых планах — это может быть в ваших интересах, по крайней мере, до тех пор, пока вы не завершите свою крупную покупку — чтобы принять условия, оставьте счет открыт и либо выплачивает остаток до того, как изменение ставки вступит в силу, либо переводит остаток на другую карту с более низкой процентной ставкой.

Обратитесь в компанию, обслуживающую вашу кредитную карту, если вы заметили, что ваша ставка изменилась, но вы не получили предварительного уведомления: возможно, вы пропустили уведомление, отправленное вам компанией-эмитентом кредитной карты относительно предстоящего изменения условий вашей кредитной карты или компания-эмитент кредитной карты, возможно, не отправила вам необходимое уведомление. В любом случае позвоните в компанию, обслуживающую вашу кредитную карту, как только заметите повышение ставки, и узнайте, смогут ли они решить проблему за вас.

Если вы не можете решить проблему самостоятельно, подайте жалобу: если в названии эмитента вашей кредитной карты есть слово «национальный» или если после имени стоит «NA», в Федеральное управление финансового контролера Валюты (OCC) регулирует эти эмитенты или банки. Чтобы получить дополнительную информацию или подать жалобу в Интернете, посетите веб-сайт OCC.

Если OCC не регулирует деятельность эмитента вашей кредитной карты или банка, вы можете подать жалобу в Федеральную корпорацию страхования депозитов (FDIC).Чтобы получить дополнительную информацию или подать жалобу в FDIC, посетите веб-сайт FDIC.

Если какое-либо из этих агентств или веб-сайтов не предоставляет вам необходимую информацию, вы можете подать жалобу в Управление защиты прав потребителей Мичиганского генерального прокурора, и мы можем попытаться урегулировать вашу жалобу в компании, обслуживающей вашу кредитную карту.

Если у вас есть вопросы или опасения по поводу деловой практики эмитента кредитной карты: В большинстве случаев регулирующие полномочия в отношении эмитентов кредитных карт имеют федеральные агентства, а не генеральные прокуроры штата, особенно если они являются национальными банками.Если у вас есть вопросы или опасения относительно федеральных правил и законов, регулирующих деятельность эмитентов кредитных карт, рассмотрите возможность обращения к вашим федеральным представителям или федеральным регулирующим органам (например, OCC и FDIC, упомянутым выше).

Если у вас общая проблема с потребителем, подайте жалобу:

С общими вопросами или жалобами потребителей вы можете связаться с отделом защиты прав потребителей генерального прокурора по телефону:

Отдел защиты прав потребителейП.О. Box 30213

Лансинг, Мичиган 48909

517-335-7599

Факс: 517-241-3771

Бесплатный номер: 877-765-8388

Онлайн-форма жалобы

Какой хороший годовой процент для кредитной карты? — Советник Forbes

Редакционное примечание: Forbes может получать комиссию за продажи по партнерским ссылкам на этой странице, но это не влияет на мнения или оценки наших редакторов.

Pexels

Возможно, вы видели сокращенный термин «годовая процентная ставка», или годовая процентная ставка, как ее обычно называют в отношении автокредитов, ипотечных кредитов и кредитных карт.Когда дело доходит до кредитных карт, годовая процентная ставка — это процентная ставка, которую взимают банки, когда вы держите баланс на их кредитной карте. Хотя годовая процентная ставка выражена как годовая ставка, банки используют годовую процентную ставку для расчета процентов, взимаемых на ежемесячной основе.

Давайте углубимся в годовую процентную ставку кредитной карты и узнаем, как определить хорошую годовую процентную ставку для вашего следующего предложения по кредитной карте.

Как определяется ваша годовая процентная ставка

Годовая процентная ставка, назначенная вам при открытии кредитной карты, определяется не только вашим кредитным рейтингом, но и другими факторами, такими как U.С. прайм тариф. Основная ставка — важный показатель, используемый крупными банками, который устанавливает ставку по продуктам потребительского кредитования, таким как кредитные карты. Кредиторы берут основную ставку и используют собственную дополнительную маржу, чтобы снизить риск дефолта и получить прибыль от невыплаченных остатков в виде процентов.

По состоянию на ноябрь 2020 года основная федеральная ставка в США составляет 3,25%. Если заемщик имеет хорошую кредитоспособность, ему может быть предложена годовая процентная ставка (3,25%) плюс маржа кредитора в размере 10%, что равняется 13.25% годовых на новую учетную запись. Напротив, заемщик с плохой кредитной историей может представлять более высокий риск и, следовательно, может получить годовую ставку текущей основной ставки (3,25%) плюс маржу кредитора в размере 20% при высокой годовой процентной ставке 23,25%.

Помимо кредитоспособности заемщика и основной ставки, кредиторы также изучают финансовые записи, такие как история платежей, кредитный отчет и отношение долга к доходу (DTI) при назначении годовой процентной ставки заемщика.

Кредитные карты, которые предлагают вознаграждения, такие как баллы, мили или возврат наличных за покупки, как правило, имеют более высокую годовую ставку по сравнению с картами без вознаграждения.Хорошая новость заключается в том, что если вы вовремя оплачиваете счет по кредиту каждый месяц, получаемая вами годовая процентная ставка может быть незначительной, поскольку вы вообще не платите проценты.

Типы кредитных карт APR

Большинство компаний, выпускающих кредитные карты, предлагают различные кредитные продукты с разными типами годовых. Если вы посмотрите на условия кредитной карты, вы заметите ряд различных годовых ставок. Почти все кредитные карты имеют переменные ставки, и понимание различных типов предлагаемых годовых является критически важным при оценке вариантов карты.

Некоторые из наиболее распространенных годовых процентных ставок по кредитным картам включают:

- Начальная годовая процентная ставка или рекламная годовая процентная ставка: Более низкая ставка (иногда до 0%), предлагаемая новым клиентам для покупок или переводов остатка на ограниченный срок. Начальные предложения могут длиться от нескольких месяцев до 18 месяцев (или более), после чего годовая процентная ставка повысится до переменной ставки в зависимости от вашей кредитоспособности.

- Годовая ставка за покупку: Ставка, применяемая, когда вы делаете новые покупки по кредитной карте и переносите остаток на следующий платежный цикл.Это наиболее распространенный тип годовой процентной ставки, с которым вы столкнетесь с кредитными картами.

- Денежный аванс APR: Ставка за использование кредитной карты для снятия наличных в банкомате или банке. Годовая процентная ставка по операциям с выдачей наличных может быть непомерно высокой, и мы не рекомендуем использовать вашу кредитную карту для этих транзакций.

- Перенос остатка Годовая процентная ставка: Ставка, применяемая при перемещении существующего остатка долга с одного счета кредитной карты на другой карточный счет. Перевод баланса с одной карты с высокой годовой процентной ставкой на карту с более низкой процентной ставкой может быть разумным способом более быстрого погашения долга.

- Penalty APR: Ставка, применяемая к вашему карточному счету, когда вы нарушаете свое соглашение, не производя платежи вовремя. Годовая ставка штрафа может достигать 29,99% или выше по истечении 60 дней за просрочку платежа.

Как получить хороший годовой доход

На годовую процентную ставку, которую вы получаете при открытии кредитной карты, влияет множество факторов. Первая деталь, которую хочет знать любой кредитор, — своевременно ли вы производили платежи с прошлых счетов. История платежей составляет 35% вашего кредитного рейтинга и остается наиболее важным фактором риска, когда кредитор определяет вашу кредитоспособность.Кредиторы с большей вероятностью выставят вам более низкую годовую процентную ставку, если у вас есть давняя история своевременной оплаты счетов.

Наряду с историей платежей, коэффициент использования кредита составляет большую часть вашего кредитного рейтинга — 30%, если быть точным. Коэффициент использования кредита рассчитывается путем деления суммы вашей задолженности на общий лимит кредита. Обычно считается, что хороший коэффициент использования кредита составляет менее 30% — как по отдельным картам, так и по всем вашим счетам.

Использование небольших сумм доступного кредита в вашем кредитном лимите и ежемесячная полная погашение баланса — хороший способ получить право на более низкую годовую процентную ставку.

Разумный подход к обеспечению хорошей годовой процентной ставки по кредитной карте — рассмотреть возможность подачи заявки с вводным или рекламным предложением. Банки будут регулярно представлять предложения 0% годовых на покупки и переводы баланса на срок от 6 до 18 месяцев.

Кредитная карта с начальной процентной ставкой 0% является жизнеспособным вариантом, если вы хотите профинансировать крупную покупку или хотите погасить долг с помощью кредитной карты с высокой процентной ставкой.Просто имейте в виду, что по истечении периода действия 0% годовая процентная ставка повысится до обычной ставки.

Вы также можете обсудить более низкую годовую процентную ставку напрямую со своим банком. Если вы продемонстрировали доказательство своевременной оплаты и ваш кредитный рейтинг повысился с тех пор, как вы стали клиентом, попросите их проверить ваш счет на предмет возможности более низкой процентной ставки. Упомяните любые другие карты, на которые вы были предварительно одобрены с более низкой годовой процентной ставкой, чтобы убедить их. Если просто спросить свой банк, это может привести к снижению годовой процентной ставки по кредитной карте.

Какая годовая процентная ставка для кредитной карты?

Поскольку годовые процентные ставки сильно различаются, нет краткого ответа на вопрос, что представляет собой хороший годовой процент. Как правило, чем ниже ваша годовая процентная ставка, тем лучше. По данным Федеральной резервной системы, по состоянию на август 2020 года средняя процентная ставка по текущим кредитным картам США составляет 14,58% по всем счетам. На счетах кредитной карты, которые поддерживают баланс и выплачивают проценты, средняя процентная ставка заметно выше и составляет 16,43%.

Банки регулярно предлагают годовую процентную ставку по кредитным картам в диапазоне от 12% до 24%.Вообще говоря, чем выше ваш кредитный рейтинг, тем больше у вас шансов получить процентную ставку в нижней части диапазона. И наоборот, чем ниже ваш кредит, тем более высокую годовую процентную ставку вы можете рассчитывать на получение. Если вы хотите определить, есть ли у кредитной карты хороший годовой доход, сравните его со средними процентными ставками по кредитной карте сегодня.

Годовая процентная ставка ниже среднего по стране составляет очень хороший годовой доход. Тем не менее, некоторые карты продаются потребителям с невысокими кредитными рейтингами и сопровождаются аномально высокими годовыми доходами.Нередко для этих карт переменная годовая процентная ставка превышает 25%. Если вам удастся избежать использования одной из этих карт с высокой годовой процентной ставкой, которые взимают проценты намного выше среднего по стране, вы можете в конечном итоге сэкономить значительную сумму на процентных сборах и быстрее погасить свой кредитный баланс.