Процесс ipo: Первичное размещение на бирже (IPO). Примеры и суть IPO – Этапы IPO | | Статьи iTeam

что это такое? Как происходит первичное размещение акций

При просмотре блоков экономических новостей в информационных телевизионных программах или чтении на интернет-порталах обзоров, посвященных финансам и бизнесу, многие интересуются вопросом об IPO – что это такое, что может в одночасье принести компаниям сотни миллионов или миллиарды долларов, а человека в один день перемесить в ТОПы, публикуемые журналом Forbes. О подробностях же этого мероприятия и том, какие шаги следует предпринять, чтобы действительно успешно привлечь в бизнес инвестиционные капиталы знают единицы.

Понятие IPO

IPO (расшифровка англ. Initial Public Offering – начальное публичное предложение, читается аббревиатура как АйПиОу) –процедура, которую необходимо пройти, чтобы акции компании получили возможность свободно торговаться (публичное котирование) на рынке ценных бумаг (бирже). Другими словами, это размещение акций на бирже, которое подразумевает старт их продаж любому желающему (при условии, что он сможет оплатить покупку) по рыночной, установившейся на основе баланса спроса и предложения цене.

В результате часть компании, соответствующая пакету акций, выпущенному в свободное обращение, переходит из рук первоначальных собственников владельцам купленных акций. Компания при этом меняет собственный статус – превращается из частной, с узким кругом собственников-акционеров (в России применяется термин закрытое акционерное общество) в публичную (открытое общество по отечественной терминологии).

Одновременно со сменой статуса компанию, прошедшую IPO ожидают и другие перемены, прежде всего, возросшие требования к финансовой отчетности и пристальное внимание со стороны регулирующих органов. Однако оно того стоит – не зря любой владелец компании мечтает об успешном IPO для своего бизнеса.

Выгоды проведения IPO

Не секрет, что IPO – мероприятие достаточно затратное. Подготовка к размещению занимает, как правило, несколько месяцев (затраты времени могут быть и намного больше) и требует вложения средств. Но компании, выходящие на биржу готовы нести такие издержки. Естественно, такие действия имеют определенную цель. Эксперты утверждают, что компания, успешно проведшая IPO, получает серьезные преимущества:

- Возможность привлечь за счет продажи ценных бумаг значительные объемы инвестиций. Как правило, привлеченные средства направляются на развитие бизнеса, вкладываться в современные разработки, инвестируются в инфраструктурные проекты.

- Получение представления о капитализации компании (ее справедливой стоимости). Фактически, реально оценить стоимость бизнеса можно только при его оценке для продажи. Реализация части компании в виде акций является одним из вариантов таких действий. Точное знание капитализации значительно упрощает множество процедур, например, получение кредитов.

- Возможность вербовки высококлассных специалистов для руководства компанией (вплоть до уровня топ-менеджмента). Заинтересовать таких наемных работников позволят опционы на выгодных условиях.

- Использование акций при совершении сделок как платежного средства на выгодных для компании и контрагента условиях.

- Улучшение репутации и имиджа при появлении в листингах мировых бирж.

Дополнительным стимулом для размещения служит и тот факт, что в долгосрочной перспективе цена акций компании, длительное время успешно работающей на рынке стремиться к росту.

Справедливости ради стоит отметить, что возможен и противоположный вариант развития событий. Примером может служить первичное размещение акций Twitter, с ценой размещения в $26. В первый день торгов цена сформировала максимум выше отметки $50, и в дальнейшем в течение долго времени держалась возле отметки $40. Однако в 2015 г. акции просели ниже цены размещения, а на сегодня их цена едва превышает $20.

В удачном IPO есть и личная заинтересованность владельцев компании. За счет удорожания ценных бумаг после размещения их капиталы могут возрасти многократно. К примеру, более 300 человек (директоров и сотрудников) Apple, являвшихся держателями акций на момент размещения, после IPO в течение одного дня оказались владельцами миллионных капиталов.

Процесс подготовки к IPO

Теоретически, провести весь комплекс подготовительных мероприятий для выхода на биржу компания может и собственными силами. На практике решение этой задачи получают профессиональной команде посредников. Компания или группа компаний, которая принимает на себя выполнение таких действий, называется андеррайтерами. Чаще всего в их роли выступают представители финансового сектора — крупные инвестиционные банки, брокерские конторы и т.д.

Привлечение андеррайтера и определение параметров размещения

В функции андеррайтера входит представление эмитента избранным инвесторам (чаще всего из круга собственных доверенных клиентов) и определение начальной цены размещения ценных бумаг.

Андеррайтер предоставляет услуги компании-эмитенту далеко не бескорыстно. Его деятельность вознаграждается значительными комиссионными выплатами, сумма которых исчисляется как процент от стоимости размещения (как правило, в пределах 5-7%). Есть у инвестиционных банков и брокеров и более реальная заинтересованность – зачастую, по условиям договора они могут рассчитывать на приобретение некоторого пакета акций компании еще до размещения (по цене размещения).

Поскольку при выводе на биржу крупной успешной компании цена может подниматься весьма существенно, заработок андеррайтера на сделке по перепродаже акций может оказаться намного выше полученного за подготовку IPO гонорара.

В случае, когда требуется провести IPO для крупной, уже получившей признание компании конкуренция среди потенциальных андеррайтеров может быть высокой.

После принятия решения о привлечении андеррайтера и определения компании или группы компаний, которые возьмут на себя эти функции, определяют пакет акций, подлежащий размещению, желаемую цену и, соответственно, объемы привлеченного капитала.

Следует отметить, что андеррайтер может принимать часть рисков размещения. Сотрудничество эмитента с ним возможно в рамках договоров двух типов:

- Договор с твердыми обязательствами. Его суть в том, что посредник гарантирует продажу всего выпуска акций предназначенных для размещения по обусловленной цене. В случае, если покупатели не заинтересуются предложенными ценными бумагами, он осуществляет их выкуп за собственные средства, неся при этом прямые убытки.

- Договор «максимальных усилий». В соответствии с его условиями в обязанности андеррайтера входит продажа только той части пакета, на которую найдутся покупатели. Соответственно, компания-эмитент принимает риски, обусловленные невостребованной частью выпуска, на себя.

Инвестиционный меморандум

Следующим шагом является формирование и предоставление в регулирующие органы основного для IPO документа — инвестиционного меморандума.

В нем содержатся все необходимые сведения об эмитенте:

- Собственная финансовая отчетность компании за несколько последних лет, дополнительно могут прикладываться результаты проверок независимыми аудиторскими компаниями;

- Список собственников (акционеров) компании с указанием размеров пакетов акций;

- Целевое назначение средств, привлеченных в результате размещения;

- Данные о руководстве (топ-менджменте) компании;

- Форма организации эмитента.

После одобрения регулятором (в России эти функции выполняет Центральный банк РФ, в Соединенных Штатах — SEC — The United States Securities and Exchange Commission), полученного по результатам проверки содержащейся в меморандуме, и, при необходимости, дополнительной информации принимается решение о дате размещения.

Road Show

Нередко до начала размещения компания-эмитент и андеррайтер привлекают заинтересованных крупных инвесторов. Процесс, по сути, является рекламной кампанией и носит название Road Show.

Он позволяет выходящей на IPO компании определить в первом приближении реальную цену размещения и обеспечить привлечь часть средств еще о начала свободных торгов. Как правило, первичное привлечение инвесторов ориентировано на крупных (институциональных) игроков рынка – инвестиционные банки, хедж-фонды и пр. Большинство из них заинтересовано в быстром получении спекулятивной прибыли, получаемой за счет роста цены актива в первое время после размещении и перепродажи выкупленных по цене размещения пакетов акций.

Чаще всего участниками процесса (и первыми покупателями) становятся доверенные клиенты посредника. Для эмитента такой вариант может оказаться менее выгодным, поскольку и андеррайтер и инвесторы заинтересованы в снижении цены размещения для получения максимума прибыли.

Существует и другой вариант – провести первичное размещение на свободном аукционе (именно так поступила перед IPO компания Google). В этом случае цена размещения приближается к справедливой, а эмитенту проще оценить заинтересованность игроков рынка в ценных бумагах. Немаловажен и тот факт, что комиссия посредника в этом случае может быть значительно снижена по сравнению со стандартной процедурой.

Определение цены размещения и выбор площадки

Список бирж по количеству IPO

Список бирж по количеству IPO

При приближении даты IPO производится прием заявок от инвесторов и уточнение цены размещения. Она может подвергаться значительной коррекции и под влиянием других факторов, например, текущей рыночной ситуации, оценки перспектив развития компании и т.д.

Схема проведения IPO на ММВБ (кликабельно)

Схема проведения IPO на ММВБ (кликабельно)

При выборе биржи также учитывается множество условий. Чаще всего, предпочтение отдается площадке, на которой уже котируются акции представителей того же направления бизнеса. Однако, бывают и исключения. К примеру, IPO перспективной компании может послужить поводом для конкурентного соревнования между биржами.

Имеет место и обратный процесс – эмитент выбирает площадку с условиями, которые оценивает как оптимальные. К примеру, некоторые крупные российские компании при размещении делают выбор в пользу не Московской биржи (что было бы естественно), а иностранных рынков ценных бумаг. Обосновывается это стремлением достичь быстрого успеха на площадках, где обращаются бОльшие объемы капитала.

IPO и частные инвесторы

В момент начала официальных торгов цена акции может отличаться от оговоренной цены размещения. Решение о ней принимается «назначенным маркет-мейкером» на основании оценки количества поданных заявок и объема пакета предложенных к размещению ценных бумаг. При заинтересованности участников рынка в покупках цена может вырасти и по сравнению со стартовой. Возможен и обратный вариант. К примеру, при IPO BATS Global Markets в 2012 г. котировки после начала торгов (по техническим причинам, но сути это не поменяло) упали с 15 долларов до 4 центов, что повлекло остановку торгов и дальнейшую отмену размещения.

Для частных инвесторов доступ к новому инструменту открывается только после фактического начала торгов. Следует понимать, что цена акций в первое время подвержена значительным колебаниям, что значительно увеличивает долю риска при совершении сделок. Опытные трейдеры и эксперты фондового рынка рекомендуют частным инвесторам дождаться стабильности котировок акции и только поле этого принимать решение о покупках.

процесс IPO, его польза для компании, основателей и владельцев, а также почему у руководства компании при открытии торгов такой замученный вид / Habr

Начало и оглавление см. в первой части.

С акциями разобрались, теперь снова про IPO Яндекса… А откуда акции берутся изначально, при IPO, кто источник? Сам Яндекс?

Да.

Точнее, источником может стать любой, у кого есть акции. Теоретически, основатели так или иначе уменьшают свою долю акций, а значит, как бы продают их. Практически, смысл IPO в привлечении денег в компанию, а не в карман основателям. Такое вероятнее всего оформляется как дополнительный выпуск акций (допэмиссия). Хотя никто не мешает в рамках IPO параллельно с допэмиссией и кому-то из основателей или инвесторов явно продать свою долю, полностью или частично.

Кстати, Яндекс именно так и поступил. Из привлеченных $1.43 млрд в компанию пришло чуть менее $400 млн за вычетом трат на размещение. Остальной без малого миллиард отправился напрямую акционерам.

Как же так получается, что акции продают основатели, а деньги попадают в компанию, а не им на руки?

Предположим, у Пети и Васи, начинающих стартаперов, было по пол-компании. В какой-то момент они решили, для простоты математики, что ценность всей компании выражена 10-ю акциями, а у каждого из них — по 5 акций, соответственно.

В рамках IPO они могли бы продать на бирже по 3 своих акции. Тогда у Пети осталось бы две акции, у Васи — две акции, на бирже торговалось бы 6 акций. Доля владельцев стала меньше, у каждого осталось только 20% компании.

Пока Петя и Вася вдвоем, это ещё ничего. Продадут каждый по три своих акции и на полученные деньги выпьют пива. Проблема, если кроме Пети и Васи есть ещё кучка инвесторов с ранних пред-IPO-шных фаз. С каждого акции не выпросишь, бюрократии будет куча. Да и суть IPO — не Петю с Васей пивом напоить, а деньги в компанию привлечь. В компанию, а не Пете и Васе!

Получается, что для привлечения денег в компанию (а не владельцам) на IPO продаются акции, которыми виртуально владеет сама компания, а не владельцы.

Пусть Петя с Васей решили оставить себе по 20% акций (как в предыдущем случае), но привлечь деньги в компанию. В таком случае надо сделать так, чтобы их первичные 5 акций соответствовали 20 процентам. Если 5 акций соответствуют 50 процентам, то ста процентам соответствуют 10 акций (как и было). А когда 5 акций соответствуют 20 процентам, ста процентам соответствуют 25 акций.

Лёгким движением ручки Паркер превращаем 10 акций компании (5 акций у Пети, 5 акций у Васи) в 25 акций компании (5 акций у Пети, 5 акций у Васи, 15 акций продаются на бирже). Компания довыпустила 15 акций, размыв долю хозяев с 50% до 20%. А раз эти акции выпустила компания, то она деньги с их продажи и получит. Хотя решение об этом приняли владельцы компании, то есть Петя с Васей.

Пусть какая-нибудь компания выпустила 100 акций на продажу; 100 человек купили их по цене 10$; компания заработала 1000$; через год акции подорожали и стали стоить 20$; их перепродали, но заработали уже владельцы акций. Не компания. Какая тогда выгода ей?

Хороший, ожидаемый вопрос.

А разгадка проста. Компания выпустила 100 акций на продажу и привлекла 1000 долларов.

На ровном месте.

Это не кредит, его не надо будет отдавать, тем более с процентами. Это свободные деньги, пришедшие в бизнес, с которыми можно сделать что угодно. Что будет через год — интересно в первую очередь владельцам акций, но уже не компании (хотя отдельно взятые миноритарии, обученные в Йеле, постараются заинтересовать и компанию). А прямо сейчас компания получит мощный boost в развитии.

Или, если в компанию был влит большой объём сторонних инвестиций на предыдущих фазах, инвесторы могут сейчас (или в рамках IPO, или чуть позднее) продать свои акции и, наконец, окупить инвестицию, выйти из компании.

Да, и ещё одна забавная история. Выход на биржу — это хорошая объективная оценка компании. С этого момента акции компании стали прекрасно конвертируемым имуществом с хорошей ликвидностью. Их можно заложить. Их в любой (ну, почти) момент можно продать. Можно довыпустить новых акций или перераспределить на рынок ещё немного уже существующих. С ними можно сделать много интересных экспериментов.

Например, если бизнес такой сильный, что развивается намного быстрее процентной ставки по кредитам в банке, владелец акций бизнеса с оценочной доходностью в 50% годовых может а) заложить акции в банке по 10% годовых, б) на полученные деньги купить ещё как минимум столько же (а если кредит дали на бóльшую сумму, чем стоят акции, то и больше) акций, в) через год продать их с 50%-ной прибылью, г) выплатить комиссию 10% и выкупить назад свои акции из банка, заложенные в пункте А. По сути мы описали «депозит наоборот»: берём чужие деньги (банка), зарабатываем на них, делимся частью прибыли с «вкладчиком»; только тут уже мы сами берём на себя поведение банка.

Да, если кто-то заметил, то после пункта Б у нас ещё есть как минимум столько же акций, сколько было до пункта А, поэтому пункты А и Б можно повторять в цикле, пока не надоест, или пока вы не попадёте со своей махинацией в статью Forbes 😉

А вот если сразу после выпуска акции подскочили в цене, кому тогда выгода? Кто получит основную прибыль от недооценённости акций при IPO?

Инвесторы, получившие акции по «предзаказу», цене предложения, ещё до начала торгов. И, возможно, компания, которая помогает стартапу выйти на IPO: андеррайтер (underwriter).

Упс, а кто такой «андеррайтер»? Как он помогает при IPO? И что это за «цена предложения»?

Ну смотрите, вы же не думали, что во время IPO Яндекса на бирже акциями начинает торговать главбух? Яндекс — это высокотехнологичная Интернет-ориентированная компания, они специализируются на обработке информации, а не на биржевой и финансовой деятельности. Настолько не специализируются, что сервис «Яндекс Котировки» у них еле найдёшь, а tikr.ru они так пока и не купили.

Намного лучше биржу понимают специальные инвестиционные компании и инвестбанки. У них столько опыта, что тому же Яндексу удобнее договориться с такой компанией о помощи в выходе на биржу (решении организационных вопросов, помочь расторговаться), чем разбираться в этом самостоятельно. Разделение труда, каждый делает то, что делает лучше всего: Яндекс обрабатывает информацию и приносит прибыль акционерам, инвестиционная компания помогает умения Яндекса конвертировать в большую кучу денег от IPO.

Помните картофельную биржу? На ней торгуют и частники, и фермеры, и крупные хозяйства, и повара. Но целый ряд складов с картошкой занимает группа «Картофэль от Гоги», специалисты которой рассредоточены по всему рынку, умеют громко горланить новые заявки на продажу или покупку и бесцеремонно влезать в толпу, чтобы сунуть заявку в кучу. Есть и компания «Тарасова бульба», у которой налажены прямые связи с несколькими ресторанами украинской кухни, всегда нуждающимися в картофеле. Так что если вы вырастили новый сорт картошки, вероятно имеет смысл отдать его на реализацию кому-то из крупных компаний, а не пытаться приучить к нему покупателей самому.

Так и андеррайтер. Перед началом торгов он тщательно проанализировал состояние компании и её перспективы (как деловые, так и перспективы торговли на бирже), обговорил с выходящей на IPO компанией условия начала торгов: общее количество акций и примерный диапазон цены акции, которую можно предлагать инвесторам. Теперь андеррайтер, как с писаной торбой, будет носиться с компанией, чтобы помочь ей выйти на биржу.

Едва ли не самое главное — андеррайтер помогает организовать роадшоу: поездки руководства компании по городам и весям, во время которых руководство прыгает на мотоцикле в горящий обруч и засовывает голову в пасть дельфину общается с различными крупными инвестиционными компаниями, которые потенциально могут быть заинтересованы в покупке акций на IPO и рассказывает им как про свою компанию, так и про определённые на предыдущем этапе условия начала торгов. Представьте: несколько недель подряд, в разных городах, по две встречи в день, маркер скрипит по доске, рисуя график ожидаемой прибыли, галстук сбивается на бок, противный инвестор с задней парты хихикает и плюётся в тебя бумажкой из трубочки… и только светлый образ Lamborghini Gallardo в автосалоне придаёт тебе сил справиться с этим.

В процессе подготовки к выходу составляется также книга заявок, которую потенциальные покупатели акций подписывают. Не то чтобы физически, ручкой на бумажке — это термин такой (а как, вы думали, переводится слово underwriting?). Он обозначает заказ, сколько акций и почём (внутри заранее определённого диапазона) они бы купили. Как и в торговле на бирже, тут тоже есть варианты: можно заказать «500 акций, но не дороже, чем по 50 долларов за акцию»; можно попросить «столько акций, сколько получится на 6 килобаксов», можно сконструировать какой-нибудь сложный заказ в духе «если окончательная цена предложения будет от $43 до $43.6, то мне 17 акций, а если от $43.6 до $44.15, то 14, а если…»

После завершения гастролей руководства роадшоу андеррайтер смотрит в книгу заявок, офигевает от того, что покупатели хотят купить в 15 раз больше акций, чем компания собирается продать, радостно пишет об этом пресс-релиз в газеты, выбирает окончательную цену реализации (по которой, как он посчитает, продастся больше всего заявок — точнее, на наибóльшую сумму), и начинает понемногу распределять акции среди заказчиков. Кстати, сразу уйдут не все акции из тех, что компания выдала для реализации на бирже: часть акций он оставит себе для того, чтобы в качестве маркет-мейкера «запустить» торги на бирже.

А, вот ещё: в зависимости от перспективы открытия торгов андеррайтер может пообещать компании-эмитенту разное. Если перспективы радостные, рынок бодрый, а компания на полученные с IPO деньги втайне собирается купить Facebook, андеррайтер может дать твёрдое обязательство (firm commitment) компании, что продаст все её акции по заранее обговорённой цене. А если этого по той или иной причине не случится, то андеррайтер тупо выкупит все акции у компании по цене размещения, а дальше уже сам будет разруливать, что с ними делать. Может будет вынужден продать их дешевле и окажется в минусе. Если же андеррайтер в чём-то не уверен, то он пообещает всего лишь

приложить максимальные усилия (best efforts commitment) продать эти акции, но своими деньгами рисковать не будет.

Но так или иначе, андеррайтер за свою деятельность (и по роадшоуингу, и по андеррайтингу, и по маркетмейкингу) возьмёт комиссию в размере нескольких процентов от суммарного размера IPO. И поэтому, теоретически, он постарается, чтобы оно прошло получше. Практически, отношения андеррайтера и эмитента — весьма неоднозначная тема, чего стоит только выпендрёжное IPO Google-а, хорошо описанное в книге «Google. Прорыв в духе времени»…

В конце концов, если андеррайтер дал firm commitment, а все акции распродать не удалось, ему становится очень грустно. А вот что будет, если книга заявок

Ещё раз вкратце можно повторить, у кого и когда находятся акции, и как они в каждом случае оцениваются?

В самом начале жизни компании акции есть только у основателей.

Чуть попозднее часть акций они наверняка продают одному или нескольким венчурным инвесторам, «ангелам». Круг людей по-прежнему очень близкий.

В процессе подготовки к IPO с компанией знакомится андеррайтер. Он тщательно обследует её деятельность, договаривается, сколько и каких акций выйдет на биржу (и откуда они возьмутся: довыпустит их их компания, отдадут ли их основатели и венчурные инвесторы), и примерно предсказывает, в каком диапазоне может находиться их стоимость при выходе.

В процессе роадшоу руководители компании и андеррайтер рассказывают про акции крупным потенциальным инвесторам, заинтересованным в покупке акций по какой-то цене в выбранном диапазоне. Каждый из слушателей сам для себя решает, сколько бы акций и на каких условиях он купил ещё до выхода, и оставляет соответствующую заявку.

После роадшоу и по его результатам андеррайтер решает, какой же будет официальная цена реализации (ну, типа, если первоначальный диапазон был $15-$20, а книга заявок переподписана в разы, причём исключительно заявками в духе «да мы эти акции хоть по $30 купим в любом количестве», то было бы глупо не поднять цену реализации, скажем, до $25), получает от основателей/первых инвесторов/из довыпуска компании выданные ему на реализацию акции и начинает распределять их, удовлетворяя заявки (продавая акции подписавшимся по $25 за акцию).

Часть акций — процентов, может, 10 от выданных ему — он оставляет себе, и в день начала торгов выходит с ними на биржу. Там он выступает как маркетмейкер, стараясь наиболее успешно реализовать эти акции, в идеале — не хуже, чем по объявленной цене реализации (вышеупомянутые $25). На бирже их покупают те, кому их не досталось по предварительным заявкам (ну, плюс целая свара ботов, арбитражеров, скальперов, спекулянтов, и прочая типичная рыночная фауна). Именно в этот момент цена на ажиотаже может подняться до $30, $35 и выше.

Постепенно рынок успокаивается (те, кто хотел купить по какой-то цене — покупают или грызут локти, что цена ушла; те, кто хотел продать — аналогично), цена стабилизируется в районе какого-то значения и начинает отражать рыночный консенсус.

Так, выгода компании, выгода основателю, выгода андеррайтеру, выгода инвесторам, купившим до IPO… А обычному человеку, не успевшему купить акции до IPO, есть выгода в покупке акций, реальная выгода, не 5 баксов за год, я имею в виду?

У вас есть шикарный способ получить профит от любого развития Яндекса. Если он получит прибыль и не сможет вложить её в производство — то выплатит её дивидендами. Если он получит прибыль и вложит её всю в производство — поднимется стоимость акций. Если вы считаете, что Яндекс в течение какого-то времени будет прибыльным — надо брать и не спрашивать 🙂

А вообще, пять старушек — рупь любая прибыль — это прибыль. 5 долларов прибыли с одной акции (купленной за 20 долларов) — это 5 тысяч долларов прибыли с тысячи акций (купленных за 20 тысяч долларов). У вас есть двадцать тысяч долларов (да ведь найдётся, если поискать)? Вас устроит годовая доходность вашего вклада в 25%?

А если человек рисковый, то это 5 тысяч долларов прибыли с тысячи акций, купленной за тысячу долларов с плечом 20. 500% прибыли. Или шанс потерять всё до копейки, если в течение года стоимость акций просядет хотя бы на доллар.

В следующей части: влияние IPO на доход от адулт-партнёрок.

Процесс IPO. — FINetwork

Таким образом, в процессе «построения книги» постепенно копится определенное количество заявок на покупку акций. Обычно это происходит в течение нескольких недель. В определенный момент книга «закрывается». В этот момент, если вы использовали процесс определения цены с помощью «построения книги», вам (точнее вам совместно с букраннером) надо будет определить финальную цену, по которой вы будете продавать акции.

Если заявок меньше, чем акций, то вам придется либо отменить IPO, либо изменить объем размещения. Если их больше (что всегда хорошо), вам надо будет определить цену отсечения и далее распределить акции между инвесторами.

Теоретически цену отсечения вы можете определить, выстроив все заявки по убыванию цены и выбрав самую высокую цену, которая позволит вам разместить требуемое количество акций. Если цена вас устраивает, то все ОК. На практике цену отсечения устанавливают несколько ниже требуемого для «теоретического» отсечения уровня. Таким образом, книга остается несколько «переподписанной». Это делается для того, чтобы создать определенный ажиотаж вокруг IPO – инвесторы не получат столько акций, сколько хотели и вынуждены будут докупать их на открытом рынке после IPO. Ажиотаж должен повысить ликвидность акций и обеспечить успех IPO в глазах инвесторов. После определения цены отсечения вы выпускаете финальную версию проспекта эмиссии, в которой указываете цену отсечения.

Поскольку в результате определения цены отсечения заявок у вас обычно будет больше, чем акций, вам (точнее букраннерам) придется каким-то образом распределить акции между инвесторами, которые подали заявки. Это называется аллокацией акций.

Аллокация

Первый принцип аллокации, который приходит на ум – это распределение акций между инвесторами pro rata в зависимости от объема заявки. Например, если книга по цене отсечения переподписана на 20%, а вы (инвестор) заказали 100 акций, pro rata вы получите 80 акций (на 20% меньше своей заявки). На практике у букраннера есть возможность распределить акции между инвесторами по своему усмотрению. Обычно при аллокации букраннеры:

- консультируются с эмитентом и другими участниками синдиката на предмет их предпочтений

- распределяют акции между инвесторами в зависимости от типа инвестора. Обычно андеррайтеры знают, с какой целью инвестор покупает акции – чтобы держать их долго или чтобы быстро продать. Букраннеру выгодно набрать такой пул инвесторов, который обеспечил бы с одной стороны ликвидность акций, а с другой – наличие долгосрочных крупных инвесторов. Если «выдать» слишком много акций долгосрочным инвесторам, то нарушится ликвидность рынка акций компании – долгосрочные инвесторы не будут их продавать. Поэтому на практике оптимален некий микс краткосрочных и стратегических инвесторов

- иногда используют свое право аллокации для действий сомнительной этичности. Например, аллокируют акции топ-менеджерам компаний, которые являются или будут являться их крупными клиентами (так называемый спиннинг – spinning)Очевидно, что распределение торговой комиссии между участниками синдиката будет зависеть от реальной аллокации акций их клиентам.

Итак, после аллокации акций их счастливые обладатели перечисляют остаток денег (обычно вместе с заявкой они перечисляют аванс), и через несколько дней начинается торговля. При этом синдикат получает свою согласованную комиссию в виде разницы между ценой продажи акций и ценой акций, которую получает компания (так называемый gross spread).

Стабилизация в начальный период торговли

В первые дни торговли после IPO на рынке обычно царит ажиотаж. Инвесторы, которые хотели получить акции в ходе IPO, но не смогли, начинают покупать их на рынке. Краткосрочные инвесторы в случае сильного роста курса в первые дни стараются продать акции и зафиксировать свою прибыль. Задача букраннера в начальный период – организовать ликвидность торговли и обеспечить плавность движения курса.

Для этого букраннер может аллокировать часть акций себе для поддержания курса. Но чаще всего букраннеры получают от компании так называемый «опцион гриншу» (green shoe option). Опцион гриншу позволяет букраннеру дополнительно для поддержания ликвидности акций выкупить у компании по цене размещения дополнительные акции, не выше оговоренного процента (обычно 10%-15% от объема выпуска). Опцион гриншу позволяет букраннеру избежать резких колебаний курса. Например, если спрос очень высок, после выпуска букраннер может за счет дополнительных акций удовлетворить этот спрос и избежать чрезмерного роста курса, который потом может привести к резкому падению акций эмитента.

Отношения с инвесторами

Жизнь в качестве публичной компании налагает на вас определенные обязательства. Прежде всего, это обязательства по регулярному предоставлению отчетности инвесторам. Сюда обычно включается финансовая отчетность, но некоторые биржи требуют предоставления информации и о других событиях (например, о продаже акций инсайдерами, то есть менеджерами и членами совета директоров компании).

Кроме того, задачей менеджеров теперь становится поддержание и повышение курса акций компании. Эта задача достигается не только за счет постоянной работы и улучшения финансовых результатов компании, но и за счет ликвидации асимметричности информации между менеджерами и инвесторами. Для этого публичные компании обычно устраивают регулярные встречи с аналитиками и конференц-звонки, на которых менеджеры комментируют важные события в жизни компании, такие как ее периодическая финансовая отчетность или крупные сделки.

IPO, SPO и допэмиссия: в чем разница — Рамблер/финансы

МОСКВА, 22 фев — ПРАЙМ. При ведении крупного бизнеса у компании может быть две формы организации акционерного общества — публичная и непубличная. Публичной является компания, акции и ценные бумаги которой размещаются на бирже путем открытой подписки (для каждого желающего). Непубличные компании распределяют свои акциями между несколькими владельцами.

Размещение акций на бирже производится для привлечения инвестиций в компанию, сокращение стоимости обслуживания кредитов и повышения узнаваемости бренда.

Первичное публичное размещение акций, или IPO (Initial Public Offering), представляет собой продажу ценных бумаг определенной компании на бирже неограниченному кругу лиц. То есть помимо инвестиционных фондов и специализированных инвесторов, акционером компании может стать любой человек, открыв брокерский счет и купив через него ценные бумаги.

С таким предложением на рынок выходят компании, заинтересованные в привлечении существенного притока средств, а также для получения доступа к более дешевым деньгам, нежели заимствования. Также IPO поднимает престиж организации и увеличивает узнаваемость бренда, что в дальнейшем ведет к удешевлению кредитов.

Однако у публичности, помимо достоинств, есть и риски. Чаще всего в первый раз размещается небольшая доля бумаг — от 5% до 20%.

Процесс IPO требует значительных затрат как времени — от полугода до года, так и денег. Компания должна найти андеррайтера — банк или другого профессионального участника рынка, который оценит справедливую стоимость актива и необходимый объем размещения, а также займется юридической подготовкой документов. За свои услуги организаторы IPO могут взять комиссию в размере 2-10% от объема размещения. Помимо этого, у каждой биржи есть свои требования по финансовому состоянию активов.

Для инвесторов участие в IPO также сопровождается более существенным риском, помимо возможности получить более высокую прибыль. Необходимо оценивать потенциал размещающейся компании, его вероятную долговую нагрузку, состояние отрасли, а также учитывать политическую и экономическую ситуацию в стране.

Вторичное публичное размещение акций, или SPO (Secondary Public Offering), происходит в случае, если совладельцы компании выходят с продажей оставшегося у них капитала. То есть, если акционеры (чаще всего это создатели компании, венчурные фонды или государство) готовы продать частично или полностью свой пакет акций. При вторичном размещении акций компания не должна проводить повторный андеррайтинг.

При проведении SPO растет количество акций в свободном обращении (free float), что способствует росту ликвидности компании и повышению интереса к ней со стороны крупных инвесторов. Важная особенность SPO заключается в том, что при его проведении, общее количество выпущенных изначально акций не меняется.

ДОПЭМИССИЯ

Дополнительная эмиссия, или FPO (Follow-on Public Offering), представляет собой выпуск дополнительных акций к изначальному количеству, который может быть как предложен по закрытой подписке ограниченному кругу инвесторов, так и неограниченному кругу лиц. Допэмиссия требует повторного проведения андеррайтинга. Чаще всего мера является вынужденной, которая означает, что компания испытывает финансовые трудности и критически нуждается в притоке новых средств. Мера является негативной для акционеров, так как при допэмиссии доля акций каждого владельца размывается. При объявлении допэмисии стоимость акций сразу падает.

В российской практике допэмиссию часто путают с SPO, что в корне неверно.

ИНТЕРЕСНЫЕ ФАКТЫ

Чтобы провести IPO на Нью-Йоркской фондовой бирже, совокупная стоимость обращающихся на рынке акций должна для локальных игроков равняться 40 млн долларов, для иностранцев — 100 млн долларов. Минимальная цена акции на момент первичного размещения должна составлять 4 доллара. При этом за последние три финансовых года компания должна генерить прибыль на уровне 10 млн долларов для местных игроков и на уровне 100 млн долларов для иностранцев.

Если саудовская нефтяная компания Saudi Aramco проведет IPO, то ее рыночная капитализация, по оценкам экспертов, составит 2 трлн долларов.

Первой в мире компанией, капитализация которой превысила 1 трлн долларов, является не Apple или Amazon, как часто ошибочно принято считать, а китайская нефтегазовая PetroChina. Любопытно, что такая капитализация была у компании еще в ноябре 2007 года, тогда как американские технологические гиганты перешагнули этот рубеж только в 2018 году. Однако по состоянию на февраль 2019 года ни одна компания в мире не стоит больше 1 трлн долларов.

Престиж компании не всегда помогает при ее размещении. Например, акции создателя машины Джеймса Бонда, Aston Martin, который провел IPO в октябре 2018 года, упали сразу на 7% в первую торговую сессию — с 19 до 17,75 фунтов стерлингов.

Видео дня. Эксперт оценил решение ЦБ сохранить ключевую ставку

Читайте также

Недооценка компании > Процесс IPO > Выход из инвестиций и распределение прибыли

Вне зависимости от цены, установленной на момент размещения, цена акций, скорее всего, вырастет на следующий день торгов — на самом деле, даже в первый день торгов обычно достигается существенная премия к цене IPO.

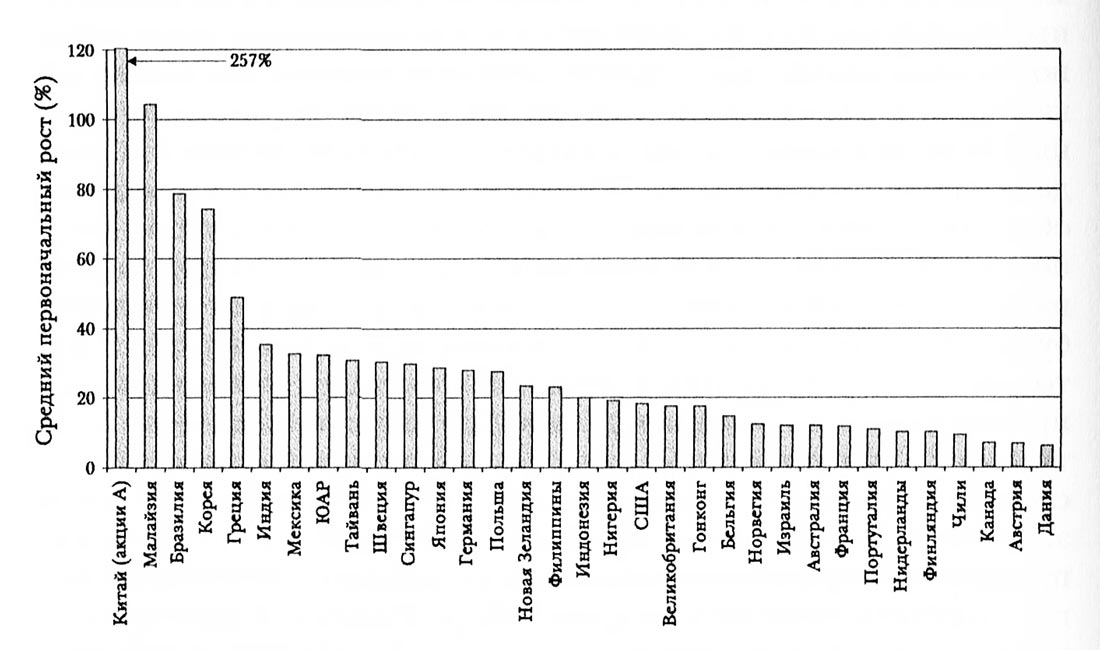

Средний рост цен акций.

Средний рост цен акций.

На рисунке выше демонстрируется средняя сумма недооценки, рассчитанная в различных исследованиях в различные периоды времени. Множество из самых невероятных случаев недооценки IPO в США — такой как недооценка TheGlobe.com на 900% — произошло во время бума доткомов.

Недооценка встречается не только на американских биржах, исследования по IPO от Австралии до Греции, Нигерии и Великобритании подтверждают этот феномен. Средняя фирма на американской бирже проходит лишь через небольшой скачок цен, но небольшое (но все же существенное) число фирм испытали значительное подорожание акций.

Недооценка представляет собой существенные затраты для компании и её инвесторов, поскольку она «выкидывает деньги на ветер», то есть инвестиционный банк мог бы установить и более высокую цену, позволив компании и инвесторам привлечь больше денег.

Как мы отмечали ранее, считается, что чем выше репутация инвестиционного банка и чем больше опыта у инвесторов, осуществляющих прямые инвестиции, тем меньше недооценка. Но всё же она имеет место.

Этот эффект стал темой множества академических исследований. Было предложено много объяснений — от опасений судебных исков до характера процесса сбора заявок. Ниже мы представляем три ведущих объяснения.

1. Компенсация за информационные пробелы. Если это молодая технологическая компания, о которой никто никогда не слышал, чтобы убедить инвесторов купить ее акции, может быть необходим дисконт. Неинформированные или неквалифицированные инвесторы могут опасаться, что более информированные инвесторы купят более привлекательные акции, а им оставят менее привлекательные.

Такое объяснение может быть резюмировано подходом Граучо Маркса к IPO: «Я бы не хотел иметь акции, которые я мог бы купить во время IPO». Чтобы стимулировать этих потенциальных инвесторов к покупке, им надо предложить дисконт, а он означает недооценку. Изначальный рост, который получает инвестор, может быть компенсацией за любое последующее снижение цены.

2. Стадный эффект? Экономистов все больше интересуют «каскады», в которых отдельные инвесторы принимают решения скорее на основании действий других, нежели на основании своей собственной информации. IPO могут послужить еще одним примером такого эффекта. В контексте IPO, если размещение продвигается успешно, другие инвесторы могут решить принять в нем участие, а если спрос слабый, они могут остаться в стороне.

Для построения такого каскада инвестиционные банки могут продавать акции в рамках IPO по более низкой цене квалифицированным инвесторам. Видя это, менее квалифицированные инвесторы поспешат принять участие и купят акции на вторичном рынке по более высокой цене.

3. Власть инвестиционного банка на рынке. Эта гипотеза утверждает, что инвестиционные банки намеренно устанавливают низкие цены, чтобы передать материальные блага избранным клиентам, которым разрешено участвовать в IPO.

Эти инвесторы платят банкам за такую услугу, ведя бизнес в том направлении, в котором им нужно. Это утверждение небезосновательно, как доказывают судебные разбирательства в отношении «выделения» акций, продаваемых на IPO, избранным клиентам инвестиционных банков.

Непосредственно после IPO (часто в течение 30 дней) андеррайтеры в США должны стабилизировать цену акций и удерживать ее выше цены предложения. Для этого банки практически всегда используют положение «зеленая туфелька», условие, названное в честь размещения 1963 г., когда оно было представлено.

По сути, банк сохраняет за собой возможность продать на 15% больше акций, чем заявленный размер размещения. То есть, если размер размещения составил 2 млн. акций, банк продаст 2,3 млн. акций. Если цена растет после размещения, банк объявит, что объем размещения был на 15% больше, чем изначально предполагаемый объем.

Если цена падает ниже цены размещения, банки выкупят дополнительные 15% акций. Предполагается, что такая активность должна стимулировать рост цен, позволяя банку выполнять свое обязательство по поддержке цены. В то же самое время банк получит прибыль от разницы между ценой продажи акций на IPO и ценой, по которой он их выкупает обратно.

Если банк особенно беспокоит снижение цен акций, он может продать даже больше 15%, позволенных условием «зеленая туфелька».

Выделение акций в IPO

В конце 1990-х, когда наблюдался бум IPO технологических компаний, стало известно, что инвестиционные банки выделяют акции избранным клиентам. То есть банки отдавали акции, продаваемые в рамках привлекательного размещения, руководителям другой компаний, иногда предоставляя акции по цене IPO, когда они уже начали торговаться и выросли в стоимости.

В одном примере, Robertson Stephens, уважаемый инвестиционный банк, выделил 100 тыс. акций из IPO Pixar Animation Джозефу Кайру, генеральному директору и основному владельцу GT Interactive Software. Принадлежащие Кайру акции Pixar в первый день торгов подорожали на 77%. Месяцем позже GT Interactive Software вышла на биржу, используя Robertson Stephens в качестве ведущего андеррайтера, а затем наняла банк для консультаций относительно некоторых поглощений.

Robertson Stephens заработал на комиссиях за работу с GT Interactive Software свыше 5 млн. долларов. В отличие от типичного распределения акций во время IPO институциональным инвесторам, эти «выделенные» акции ушли к отдельным лицам в корпорациях, которые могли вести бизнес с инвестиционным банком.

Одни эксперты назвали эту практику взяточничеством; другие рассматривали ее как маркетинговую технологию, сродни промо-выездам для партий в гольф. Как ее ни называй, эта практика оказалась эффективной, как показывает проведенное Лиу и Риттером исследование 56 компаний, вышедших на биржу в период с 1996 по 2000 г., где руководители компаний получили акции в рамках других популярных IPO.

Только 6% эмитентов, руководители которых получили выделенные акции, впоследствии сменили инвестиционный банк, в то время как среди других эмитентов этот показатель составил 31%. Более того, Лиу и Риттер обнаружили, что эти размещения были сильнее недооценены, чем остальные, которые не были выделены, примерно на 23% больше, чем в среднем по рынку.

Это оставляет банк в «непокрытой короткой» позиции, при которой он будет вынужден выкупать акции, вне зависимости от движения цен. Если цена акций продолжает падать, банк вновь поддерживает цену, а также получает прибыль от разницы цены, но, если цена растет, ему придется покупать акции в убыток.

Андеррайтеры продолжают взаимодействовать с компанией и в дальнейшем, обеспечивая аналитическое покрытие, выступая основным маркетмейкером и, часто, продолжая предоставлять финансовые консультации. Эти отношения являются долгосрочными. Приблизительно 70% компаний, проводя повторные размещения в США в течение трех лет после IPO, использовали того же андеррйатера, что и для IPO.

Влияние непубличного капитала на IPO

Мы отметили, что поддержка венчурных инвесторов влияет на выбор андеррайтеров и на сертификацию компаний. Кроме того, их поддержка, похоже, влияет и на динамику акций компании во время IPO и после.

Несколько исследований продемонстрировали, что участие венчурных инвесторов, которым принадлежало существенное количество акций при IPO и которые сохраняют эти акции, помогает снизить недооценку, а также помогает показать более благоприятную динамику в следующие после размещения годы.

И все же фирмы прямых инвестиций иногда торопятся вывести компании на рынок. Давайте рассмотрим некоторые исследования, которые оценивают общий вклад фирм прямых инвестиций в их только что ставшие публичными портфельные компании.

Берри и соавторы проанализировали 433 первичных размещений, проведенных финансируемыми при помощи венчурного капитала компаниями в период с 1978 по 1987 г., и обнаружили, что ценность этого продолжающегося участия и сопровождающего управления различалась в зависимости от качества венчурной фирмы.

Степень недооценки падала вместе с ростом числа венчурных инвесторов, которые вложили деньги в компанию, и количеством акций компании, которыми они владели, возможно, из-за того, что инвестиционные банки хотели сохранить с ними хорошие отношения.

Она также падала с увеличением периода времени, в течение которого ведущие венчурные инвесторы были членами совета директоров, возрастом ведущей венчурной фирмы и числом прошедших IPO портфельных компаний ведущего инвестора — все это индикаторы качества венчурного капитала.

Подтверждая выводы Меггинсона и Вайсса, Берри и соаворы обнаружили, что IPO, поддерживаемые венчурными компаниями, имели более высокую медианную стоимость, чем не поддерживаемые венчурным капиталом, и чаще организовывались более престижными андеррайтерами. Кроме того, венчурные фирмы обычно выводили компании на биржу на более ранних этапах развития, что демонстрируется более высокой вероятностью сохранения отрицательной прибыли в первый год после IPO.

Они могли это делать, поскольку, как мы отмечали ранее, венчурные инвесторы оставались в совете директоров, чтобы продолжать осуществлять контроль и давать рекомендации.

- Но что происходит в долгосрочной перспективе?

- Если поддержка венчурного капитала оказала положительное влияние на IPO (уменьшив недооценку), может ли ситуация поменяться, когда венчурная фирма продаст свои позиции и выйдет из совета директоров?

- Больше ли у финансируемых венчурным капиталом компаний шансов на успех на публичной арене или их ранний выход приводит к «выгоранию»?

- И как рынок реагирует на сохранение отрицательной прибыли, что часто случается с молодыми компаниями, демонстрирующими быстрый рост?

Многочисленные исследования установили, что в последние 20 лет компании, которые провели первичное размещение акций, в целом демонстрируют динамику значительно ниже рынка.

Это может предполагать, что инвесторы в публичные бумаги чересчур оптимистичны в отношении успехов таких новых публичных компаний. В этом случае мы можем задать вопрос о том, усугубляет ли эту тенденцию поддержка венчурным капиталом.

Сравнивая динамику выборки из 934 поддерживаемых венчурным капиталом IPO в период с 1972 по 1992 г. и 3407 не поддерживаемых венчурным капиталом IPO в период с 1975 по 1992 г., Алон Брав и Поль Гомперс установили, что финансируемые при помощи венчурного капитала компании обгоняли компании без венчурной поддержки в течение пяти лет, если брать равновзвешенную прибыль (то есть взвешенную не по рыночной стоимости компании).

Взвешивание по стоимости улучшало динамику не поддерживаемых венчурным капиталом акций и сокращало разрыв в динамике. Проанализировав вопрос далее, авторы обнаружили, что отставание IPO в целом объяснялось тем, что не поддерживаемые венчурным капиталом компании были меньше и что эта плохая динамика сохранялась вне зависимости от того, вышла ли компания недавно на рынок.

Говоря коротко, поддерживаемые венчурным капиталом IPO не отставали от рынка, скорее данные по динамике IPO занижались из-за включения размещений от очень маленьких, не поддерживаемых венчурным капиталом компаний.

Кроме того, как и во многих других аспектах непубличного капитала, многое зависит от участвующих венчурных инвесторов. Используя данные по инвестициям, реализованным в период с 1991 по 2001 г., Раджариши Нахата установил, что компании, финансируемые более авторитетными венчурными инвесторами, обычно показывали динамику выше рынка в течение как минимум четырех лет после IPO.

Не только сами компании были изначально более перспективными, но и венчурные фирмы также создали операционные улучшения. Нахата вывел репутационный фактор, который он назвал «доля в капитализации IPO», на основании общей рыночной капитализации IPO, поддерживаемых данной венчурной компанией.

Компании, поддерживаемые фирмами с более высокой капитализацией IPO, были менее склонны к неудачам и имели больше шансов на IPO. Ведущие венчурные фирмы (по доле в капитализации IPO) чаще ассоциировались с IPO, средние венчурные фирмы — с поглощением, а наименее авторитетные фирмы — с закрытием компании.

Компании, финансируемые ведущими венчурными инвесторами, не только имели больше шансов выхода на бижу, но и выходили на биржу на более ранних этапах своего существования, и эти размещения были более успешными.

методика проведения и анализ результата

Initial Public Offering (сокр. IPO, первичное публичное предложение/размещение). Распределение пакета акций среди внешних инвесторов до их свободного обращения на бирже. Размещение последующих выпусков уже будет называться публичным размещением или PO (Public Offering).

Сегодня успешное проведение процедуры первичного размещения акций на фондовой бирже (IPO) позволяет вывести компанию на новый уровень развития. На российском фондовом рынке термин IPO иногда также используется при публичной продаже на бирже долей крупных акционеров.

Преимущества IPO

Процесс преобразования компании из закрытой в публичную формирует следующие основные цели IPO:

- Увеличение финансирования. Публичность деятельности и ее прозрачность для инвесторов позволяет получить внешнее финансирование в объеме, значительно превышающим возможности владельцев.

- Свободное определение цены акций. Позволяет более адекватно оценить текущую капитализацию фирмы для возможных слияний или поглощений.

- Свободный оборот. Возможность свободной реализации повышает стоимость ценных бумаг;

- Значительное повышение ликвидности. Расширяются возможности частного, государственного и банковского кредитования, повышается лояльность клиентов и другие нефинансовые выгоды;

В итоге должны быть максимально учтены интересы всех участвующих в IPO

Варианты организации IPO

В финансовой практике наиболее часто используются следующие три варианта организации первичного предложения:

- Фиксированная цена. Второе название «открытое предложение» — в этом варианте стоимость акций известна заранее. Заявки принимаются, пока весь объем выпуска не будет размещен полностью.

- Определение цены через аукцион. В основном используется при продаже казначейских облигаций и приватизации. Для IPO частных компании используется редко, так как всегда существует риск «недоразмещения». Аукционы наиболее эффективны для акционирования больших компаний, данные по которым имеются в широком доступе и могут быть получены всеми участниками.

- Книга заявок. Данный вариант позволяет андеррайдеру полностью контролировать процедуру IPO –это выглядит примерно так:

- Задается начальный ценовой коридор (Price Range), внутри которого идет прием заявок на покупку. Диапазон пересчитываться в зависимости от интереса, то есть итоговая цена покупки может быть выше или ниже первоначальной.

- В заявке, кроме количества приобретаемых акций, указывается максимальная цена (Limit Price), на которую согласен покупатель. Дополнительно заявки разделяются на три типа:

обычная (Strike Bid) – покупка производится по конечной цене;

максимально допустимая цена (Limit Bid) – покупка, только если итоговая цена не превысит заданный уровень;

ступенчатая (Step Bid) – количество покупаемых акций меняется в зависимости от роста или падения цены;

Для каждого отдельного выпуска может быть использован отдельный метод или комбинированные схемы: например, вариант «открытое предложение (первый транш)+аукцион (все последующие)» или «книга заявок (первый транш)+открытое предложение (второй транш)».

Обязательные этапы IPO

В данном разделе кратко опишем главные этапы процесса IPO. Это обязательная последовательность, но конкретные сроки и детали, безусловно, могут быть разными для каждой компании:

Принимается решение о начале IPO

Выполнение обязательных требований и процедур регуляторных органов к процесс достаточно сложный и длительный, и, как показывает практика, занимает минимум 1-2 года с момента принятия первоначального решения.

Проведение общего собрания и создание управленческого органа координирующего процесс IPO

На втором этапе необходимо определиться с инвестиционным банком, а также компаниями для проведения юридического и финансового аудита. Банк, кроме консультирования и поиска потенциальных инвесторов, также берет на себя функции андеррайтинга – гарантирования эмитенту получение предварительного оговоренной минимальной выручки от размещения («твердое обязательство», firm commitment) или продажи максимально возможного количества акций («максимальное усилие»). Функции андеррайтинга могут выполняться одновременно несколькими компаниями или банками.

Создание эмиссионного проспекта

Предварительный вариант предоставляется в Комиссию по ценным бумагам и дополнительно к финансовой отчетности, подтвержденной независимым аудитом, и должен включать всю необходимую информацию для принятия решения: на каких рынках работает компания, основные конкуренты, стратегия деятельности на ближайшие несколько лет и другие данные.

В создании проспекта обязательно участие андеррайдеров, которые затем будут использовать полученную информацию для презентации IPO для потенциальных инвесторов.

«Road Show» или «Дорожное шоу»

Сленговое обозначение мероприятий по убеждению клиентов приобрести акции будущего выпуска. Происходит в виде переговоров о продаже крупных пакетов, различных собраний, рекламы, публикаций в СМИ, презентаций и других маркетинговых мероприятий.

От того, насколько эффективно прошел данный этап, в конечном итоге зависит общий успех. Именно здесь начинается первоначальное наполнение книги заявок и согласуется окончательное количество и первоначальная цена бумаг. Результатом всех доработок будет финальный вариант эмиссионного проспекта и, при необходимости, поправка цены (Рrice Аmendment).

Передача акций для начала торговли

Не позднее двух дней после принятия окончательного варианта проспекта IPO считается состоявшимся, и акции поступают в управление андеррайдеров. Свободное заключение сделок на бирже начинается на следующий день после окончания последнего распределения.

Окончание процесса первоначального размещения

После передачи акций андеррайтеру и в случае «твердого обязательства», он переводит компании заранее оговоренную сумму, после чего сделка считается завершенной. Через семь дней после начала торговли размещение официально подтверждается как состоявшееся, и еще через 25 дней завершается «период молчания», во время которого андеррайтерам запрещаются публикация каких-либо прогнозов и оценка стоимости компании.

Размещение на фондовых рынках США и Европы

Фондовый рынок США — самый крупный и ликвидный в мире, с огромной инвестиционной базой, позволяющей проводить первоначальное размещение акций практически любого объема. Для компаний- нерезидентов доступ к бирже осуществляется с помощью Американских депозитарных расписок (ADR) – ценных бумаг, дающих право владения иностранными ценными бумагами, но с обращением только внутри США.

Правовое регулирование процедуры IPO в РФ

Регулирование процедуры проведения первоначального размещения акций находится в ведении ФСФР (Федеральная служба по финансовым рынкам). Основными нормативными документами являются законы «О рынке ценных бумаг», «Об акционерных обществах» и «О защите прав и законных интересов инвесторов на рынке ценных бумаг». Большинство первоначальных ценных бумаг обращается на объединенной бирже «РТС-ММВБ». На схеме показана процедура первичного размещения, которая применялась на ММВБ и сейчас используется на объединенной «Московской бирже»:

Несколько примеров успешных IPO:

- «Яндекс». После закрытия первого торгового дня 24.05.2016 на бирже Nasdaq был зафиксирован рост акций на 55,4 %, что позволило компании получить 1,67 млрд. долларов инвестиций;

- «Facebook». 18.05.2012 г. – результат $18,4 млрд. долларов при цене $38 за акцию.

- «Alibaba». Китайский онлайн-ритейлер привлек в 2014 году 25 млрд. долларов на IPO, что является рекордом на текущий момент.