Просуженная задолженность это: Неплатежеспособность и просуженный долг | БК – зачем заемщику нужно привлекать юриста для подтверждения своей неплатежеспособности?

Юристы раскрывают секреты: как взыскать проблемные долги

Контроль за должником

Все эксперты сходятся во мнении: чем раньше начать работу с должниками, тем проще получить деньги. Поэтому рекомендуем отслеживать финансовое и правовое состояние должника. Например, через такие открытые источники:

Партнер ПБ

Федеральный рейтинг

группа

Банкротство

6

место

По выручке на юриста (Меньше 30 Юристов)

32-33

место

По количеству юристов

33

место

По выручке

Профайл компании

×

Магомед Газдиев советует реагировать не только на нарушения платежной дисциплины, но и на утрату залога, предоставление должником недостоверной информации, проблемы с обслуживанием долгов других кредиторов, судебные процессы должника, изменения в составе его руководства.

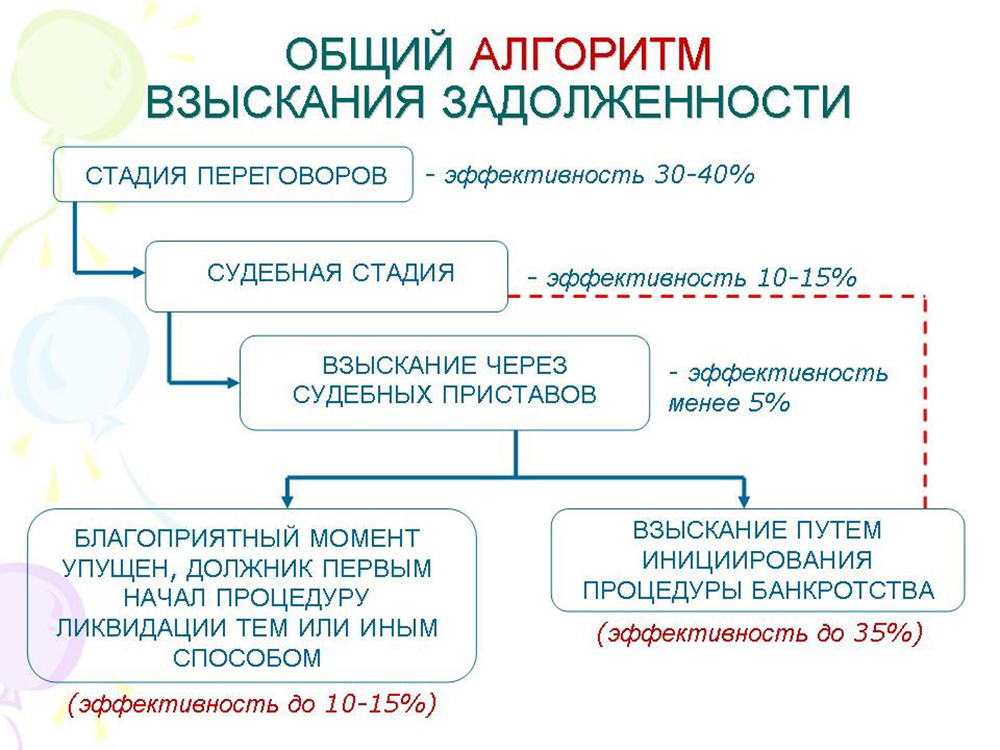

Переговоры, претензия, суд

Начинать лучше с переговоров. «Желательно занять позицию настойчивого, но готового к разумным компромиссам кредитора. Нельзя надолго исчезать из поля зрения должника: он может воспользоваться этой заминкой в своих целях и, например, вывести имущество в преддверии банкротства», – предупреждает юрист ЮФ

Федеральный рейтинг

группа

Банкротство

группа

Корпоративное право/Слияния и поглощения

Профайл компании

×

Иоанна Щербакова. «Стоит вести переговоры без чрезмерного давления. Это позволит сохранить партнерские отношения с контрагентом и не утратить шанс на удовлетворение требований, если у должника появятся деньги», – считает юрист практики банкротства

Федеральный рейтинг

группа

Антимонопольное право

группа

Банкротство

группа

ГЧП/Инфраструктурные проекты

группа

Транспортное право

группа

Цифровая экономика

группа

Арбитражное судопроизводство (крупные споры — high market)

группа

Интеллектуальная собственность

группа

Коммерческая недвижимость/Строительство

группа

Корпоративное право/Слияния и поглощения

группа

Налоговое консультирование

группа

Налоговые споры

4

место

По выручке на юриста (Больше 30 Юристов)

6

место

По выручке

15

место

По количеству юристов

×

Мария Терёшкина.

Актуальные темы

Нужно определиться, будете ли вы работать с этим долгом или уступите право требования специализированной организации. «Коллекторские агентства чаще всего действуют более агрессивно, чем судебные приставы. Возможно, если взыскатель пригрозит передачей вопроса специалистам, должник сам произведет все необходимые выплаты», – предположила Щербакова.

Если решили взыскать долг через суд, стоит направить письменную претензию, чтобы потом не ждать месяц на соблюдение обязательного досудебного порядка в арбитражном процессе. Затем уже можно подавать иск о взыскании долга – только «просуженная» задолженность дает право на заявление о банкротстве.

Иск можно подать к должнику или к лицам, которые несут субсидиарную ответственность – то есть обязаны возместить долг, не выплаченный основным должником. «Привлечение контролирующих должника лиц к субсидиарной ответственности помогает получить деньги, но занимает много времени, требует существенных усилий и при этом не гарантирует положительный результат», – предупредил Шикунов.

Актуальные темы

Реструктуризация долга

Реструктуризация долга предполагает изменение сроков и размеров платежа, обмен долга на долю в собственности и списание части долга. «Реструктуризация – один из наиболее действенных инструментов решения проблемы», – считает Газдиев. «Бывает, предложение о реструктуризации спасает должника от банкротства. Но реструктуризацию стоит предлагать, только если она поможет кредитору получить хотя бы необходимый минимум имущества, который невозможно будет получить впоследствии», – сообщила Щербакова. «Если в отношении заемщика нависла угроза банкротства или уже возбуждено банкротное дело, от реструктуризации стоит отказаться, чтобы не наращивать сумму безнадежного долга. При банкротстве сделки по реструктуризации, в том числе по дополнительному кредитованию, могут быть оспорены», – заявил руководитель практики банкротства

Федеральный рейтинг

группа

Антимонопольное право

группа

Банкротство

группа

ГЧП/Инфраструктурные проекты

группа

Транспортное право

группа

Цифровая экономика

группа

Арбитражное судопроизводство (крупные споры — high market)

группа

Интеллектуальная собственность

группа

Коммерческая недвижимость/Строительство

группа

Корпоративное право/Слияния и поглощения

группа

Налоговое консультирование

группа

Налоговые споры

4

место

По выручке на юриста (Больше 30 Юристов)

6

место

По выручке

15

место

По количеству юристов

×

Станислав Петров. Кроме того, выбирая реструктуризацию, должник может попытаться выиграть время для вывода активов или истечения срока исковой давности на оспаривание совершенных сделок. По словам Спесивова, предложения должника о реструктуризации нередко направлены на снижение суммы задолженности ниже порога, при котором возможно инициировать банкротство.

При реструктуризации можно потребовать от должника дополнительное обеспечение, например залог или личное поручительство. «Реструктуризировать долг при отсутствии дополнительного обеспечения от заемщика нецелесообразно», – считает Петров. «Эффективная мера реструктуризации – создание должником и кредитором совместного предприятия. На период погашения долга кредитор становится временным совладельцем бизнеса, контролирует выполнение бизнес-плана по выходу из кризиса, влияет на принятие ключевых решений, не вмешиваясь при этом в операционную деятельность. В ответ должник сохраняет активы и получает время для восстановления платежеспособности. После погашения долга кредитор выходит из бизнеса и передает свою долю в совместном предприятии уже бывшему должнику», – отметил старший юрист корпоративной практики ЮФ

Федеральный рейтинг

×

Владимир Данилевский. По его словам, эта схема успешно используется крупным бизнесом. Корпоративные договоры сособственников предприятия гарантируют должнику самостоятельность, совместную с кредитором ответственность при принятии решений и отсутствие конкуренции со стороны других кредиторов. Кредитор получает контроль и возможность принятия ключевых бизнес-решений. Опционы акций и долей в уставных капиталах обществ обеспечивают выход кредитора из бизнеса после погашении долга либо, напротив, увеличение доли в предприятии при нарушении договоренностей.

Ведущий юрист практики разрешения споров ЮФ

Федеральный рейтинг

×

Евгений Шикунов советует оформить реструктуризацию в форме утвержденного судом мирового соглашения. Тогда в случае нарушения условий соглашения кредитор может сразу получить исполнительный лист.

Обеспечительные меры

«Добиться наложения обеспечительных мер в арбитражном процессе практически невозможно, в то время как в гражданском процессе суды достаточно легко их накладывают», – говорит Спесивов. «Арбитражные суды отказывают в принятии обеспечительных мер там, где это, казалось бы, очевидно необходимо. В то же время суды общей юрисдикции часто применяют избыточные меры – просто по факту поступления соответствующего ходатайства от кредитора», – отметил Газдиев.

Важно не только добиться наложения обеспечительных мер, но и обеспечить их реальное исполнение (чтобы решение дошло до банков и Росреестра). По словам Спесивова, если кредитор не берёт на себя функцию курьера, должник успевает «вывести» имущество уже после того, как узнаёт о принятии обеспечительных мер.

Должник может ходатайствовать о предоставлении встречного обеспечения – возмещении возможных убытков путем внесения денег на депозитный счет суда, предоставлении банковской гарантии, поручительства или иного финансового обеспечения (ст. 94 АПК). Спесивов сообщил, что с помощью внесения на депозит суда взыскиваемой суммы можно спасти от ареста и успеть реализовать недвижимость и другие активы, которые потом приставы оценят и продадут гораздо дешевле.

Фото: pravoza.ru

Фото: pravoza.ru

Работа с приставами

«Добиться исполнения от приставов очень сложно», – говорит Спесивов. По его мнению, главное – чтобы пристав оперативно направил запросы в Росреестр для выявления недвижимости должника по ЕГРН, в ГИБДД – для поиска машин должника, в ФНС – для определения долей в уставном капитале общества по ЕГРЮЛ и изучения счетов должника, в банки – для ареста этих счетов, в ЗАГС – для получения сведений о супруге должника-физического лица (чтобы затем выявить имущество супруга и выделить из него долю должника), в Пенсионный фонд – с целью выяснения места работы должника. «Еще можно направить запросы в 30–40 топовых банков для поиска счетов физлица», – добавил Спесивов. Если удастся найти имущество, ранее принадлежавшее должнику, можно оспорить сделки с ним.

«Источники информации об имуществе должника, используемые судебным приставом-исполнителем, довольно ограничены. Если кредитору известны сведения об имуществе должника, которые нельзя получить из публичных реестров, или сведения о задолженности перед должником третьих лиц, их нужно письменно сообщить приставу», – считает Шикунов. «На практике бывают случаи, когда по фотографиям и геолокации должника в соцсетях удается найти его имущество (от меховых изделий и драгоценных украшений до машины и дома)», – рассказала Щербакова. По ее словам, взыскатели часто оказывают приставу посильную помощь: не только ищут информацию об имуществе, но и самостоятельно готовят проекты запросов. «Универсальная рекомендация: тесно контактируйте с приставом», – заявил Газдиев.

Если пристав сам не направил все вышеуказанные запросы, кредитор может познакомиться с материалами исполнительного производства и заявить ходатайства о розыске счетов и имуществе должника или вообще предложить свою стратегию взыскания задолженности (например, ограничить выезд должника из России). Бездействие и незаконное действие пристава можно оспорить вышестоящему должностному лицу или в суде. «Нередко нарушения устраняются до принятия решения по жалобе», – заявил Шикунов. С ним не согласился Спесивов: «Чаще всего не помогают даже выигранные дела о признании бездействия пристава незаконным: к моменту вступления решения в силу всё имущество уже «выведено», а сам пристав уволился». Однако не стоит забывать: ущерб, причиненный судебным приставом, подлежит возмещению в порядке ст. 1069 ГК.

Практика

Банкротство

Если в результате исполнительного производства добиться выплаты не удалось, остается только банкротство. «Важно быть первым кредитором, заявившем о несостоятельности, – тогда получишь право указать кандидатуру временного управляющего. Последний даст заключение о финансовом состоянии должника, созовет и проведет первое собрание кредиторов, примет решение о необходимости оспаривания тех или иных сделок», – объяснила Щербакова. «Нередко в случае банкротства идет борьба должника и основных кредиторов за назначение конкурсного управляющего. В таких ситуациях должник и основные кредиторы даже готовы расплатиться с миноритарным кредитором, чье заявление рассматривается судом раньше их заявлений и дает право предложить свою кандидатуру. Я знаю случаи, когда выплата даже превышала размер задолженности», – рассказал Шикунов.

О банкротстве физических лиц в России

Самой процедуре банкротства физического лица и признанию гражданина банкротом предшествуют определенные нормы и правила, главным из которых считается подтверждение физическим лицом своей неплатежеспособности. Основной признак для вступления гражданина в процедуру банкротства (по определению Закона о банкротстве физических лиц и Пленума Верховного суда РФ) – сумма задолженности.

Самой процедуре банкротства физического лица и признанию гражданина банкротом предшествуют определенные нормы и правила, главным из которых считается подтверждение физическим лицом своей неплатежеспособности. Основной признак для вступления гражданина в процедуру банкротства (по определению Закона о банкротстве физических лиц и Пленума Верховного суда РФ) – сумма задолженности.

Какими бывают долговые обязательства?

Долги могут быть самыми разнообразными. Полный перечень составить невозможно – каждый случай рассматривается в индивидуальном порядке. Долговую «палитру» может составлять как банальная задолженность по коммунальным платежам, так и просроченные оплаты по ипотечному кредитованию. На сегодняшний день подтверждение такой задолженности является возможным, при наличии просуженной задолженности – она влечет за собой возбуждение исполнительного производства.

Что представляет собой просуженная задолженность?

Просуженная задолженность – это имеющее юридическую силу судебное постановление, которое предписывает взыскание с физического лица в пользу кредитора сумм задолженности. Судебные решения такого типа могут быть вынесены в том случае, если есть исковое заявление со стороны потерпевшего (кредитора) о расторжении договорных обязательств и компенсации причитающихся денежных средств.

О выгодах должника

Если физическое лицо признается банкротом в законодательном порядке, происходит фиксация суммы долговых обязательств на конкретном уровне. Также могут быть уменьшены процентные суммы, гибкий подход к взысканию задолженности (если брать в расчет причины невыплат задолженности и материальное состояние физического лица-должника).

О правах и обязанностях должника на стадии судебного разбирательства

В судебной инстанции должник в обязательном порядке должен доказать, что его платежная несостоятельность случилась из-за сложных жизненных обстоятельств, но, несмотря на это, он добросовестно относится к сложившейся ситуации и готов погашать свою задолженность – только уже на других, более мягких условиях (допустим, может быть назначена процедура реструктуризации задолженности и так далее).

В судебной инстанции должник в обязательном порядке должен доказать, что его платежная несостоятельность случилась из-за сложных жизненных обстоятельств, но, несмотря на это, он добросовестно относится к сложившейся ситуации и готов погашать свою задолженность – только уже на других, более мягких условиях (допустим, может быть назначена процедура реструктуризации задолженности и так далее).

Если же кредитором не предъявлен исполнительный лист должнику, это вовсе не препятствие для запуска процедуры банкротства – единственный нюанс заключается в возможном затруднении процесса сбора доказательств неплатежеспособности физического лица — должника.

Процедура исполнительного производства, а также самостоятельная организация процесса доказательства несостоятельности предполагает предоставление физическим лицом – должником, необходимых документов (в обязательном порядке):

Физическое лицо, являющееся должником, должно обязательно знать, что наличие официально имеющейся просуженной задолженности не обязательно может стать условием возбуждения процедуры банкротства. Несмотря на этом, существующее судебное решение о взыскании сумм задолженности оказывает существенное влияние на обоснованность подачи заявления на запуск процедуры признания гражданина банкротом.

Во всех тонкостях по вашему делу помогут разобраться грамотные юристы компании «ФИНЭКСПЕРТЪ 24». Они проведут полный анализ документов и сделают все для того чтобы избавить вас от долгового рабства. Доверяйте свои дела опытным юристам!

Хотите стать банкротом и списать все долги? Пишите!

Подтверждение неплатежеспособности должника

В принятом не так давно законе, позволяющем гражданину вступить в процедуру банкротства, вполне доступно прописаны те признаки, которыми гражданин должен обладать для этого. Их довольно много, но основное условие — долг от 500 тысяч и задержка платежа по нему от 3-х месяцев.

Виды долговых обязательств

Долги бывают разные: взятие в займы у другого человека с выдачей расписки, неоплата коммунальных услуг, задолженность банку по кредитным картам (банковским подаркам) и кредитам, в том числе, ипотечным. А доказать человеку, что за ним числится значительный долг, не так сложно. Подтвердить данный факт может наличие у претендента на банкротство просуженной задолженности.

Что это такое — просуженная задолженность?

Под этим термином понимается вступление в силу судебного решение по иску от пострадавшей стороны, то есть, начинает действовать исполнительное производство.

Должник может отказаться в подобном состоянии (заиметь просуженную задолженность) только после обращения кредитора в судебные инстанции с иском против должника о расторжении договорных обязательств и возвращении средств.

Что дает гражданину просуженная задолженность?

Такое положение выгодно должнику. Будет зафиксирован на определенном уровне его долг, банки перестанут начислять проценты — а они это любят делать, также исчезнут штрафы. Судьи учитывают материальные возможности человека, когда выносят судебное определение должнику. Рассматривается и причина, способствующая образованию долга, насколько добросовестен должник и наличие у него семьи.

Доказываем свою добросовестность

Под добросовестностью понимаются многие факторы. Должника могут признать добросовестным в следующих случаях:

• он не пытается скрыться или уйти от неприятного разговора с кредиторами;

• он не старается сделать вид, что не получил уведомления о долге;

• он ставит в известность того, кому должен, что не в состоянии гасить долговые платежи, при этом, он укажет причину этого и подтвердит ее соответствующими документами;

• он трудоустроен или является официально признанным безработным;

• он извещает банк, как предусмотрено договором, о переменах в личных данных — о тех, которые имеют значение для невозможности платить по долговым обязательствам.

Должник обязан в письменной форме известить заинтересованное лицо о наличии подобных фактов и обязательно иметь на руках подтверждающие документы об их получении.

При отсутствии у должника документа, подтверждающего заем, следует позаботиться о получении его копии. Также в банке надо запросить справку с расчетом выплаченных сумм и оставшегося долга, подготовленную на момент подачи заявления о своей неплатежеспособности.

Эти действия послужат подготовительными действиями для доказательства своей добросовестности.

Подготовка и отправка письма кредитору

Следующим действием служит подготовка письма и его отправка кредитору, где сказано, что должник не забыл о долге, но не в состоянии платить именно сейчас. В письме следует озвучить просьбу об отсрочке долга, проведении его реструктуризации. Отправив письмо кредитору, следует позаботиться об отметке, что оно вручено указанному лицу.

Эти действия предваряют судебное заседание, считаясь досудебной возможностью погасить конфликт между сторонами. Это необходимо и кредитору — без них он не имеет права подать иск в суд, и должнику — его добросовестность без них не подтверждается.

Должнику не стоит отказываться от получения претензии со стороны кредитора. Это плохо сказывается на образе ответчика в суде. Закон гласит, что претензия считается полученной, если она отослана и есть отметка почты об этом. А то, что человек не пришел за ней на почту, не проблема кредитора.

По окончанию досудебного этапа у должника возникает ряд обязательств. К основным обязанностям (их можно рассматривать первоочередными задачами) относится необходимость доказать, что должник добросовестен, не отказывается от оплаты и не имеет того финансового состояния, которое дает возможности платить прежние суммы по взносам.

Эти факторы позволяют суду уменьшить применяемые штрафные санкции, вынесенные кредитором в отношении должника.

После суда

По окончанию судебного заседания будет принято решение. Но вступает в силу оно не сразу, а только через месяц. В этот срок кредитор может подать заявление с просьбой обжаловать судебное решение.

Если должнику не предъявят исполнительный лист (кредитор не сделает этого по каким-то причинам), то это не означает невозможности начала процедуры банкротства. Но вот доказать собственную неплатежеспособность будет гораздо труднее.

Самостоятельно доказать неплатежеспособность должнику помогут следующие документы:

• справки об имеющихся доходах — при отсутствии работы у человека (хоть трудоустройство — дело добровольное), не имеющего на то уважительных причин, он будет рассматриваться как недобросовестный должник, уклоняющийся от оплаты долга;

• справки о количестве членов семьи и их совокупном доходе;

• выписки по имеющимся счетам в банках;

• документы, способные подтвердить наличие имущества, приобретенного за 3 последних года.

Для признания гражданина банкротом не обязательно иметь просуженную задолженность. Но с ней данный процесс пройдет гораздо легче.

Нюансы и сложности взыскания дебиторской задолженности

Согласно статистике в России исполняется от 18 до 22 % судебных решений. Это говорит не только о том, что кредиторы чаще всего так и не получают своих денежных средств, но и о том, что сам процесс взыскания может занимать от 1,5 до 2-3 лет. Что обычно любым кредитором не учитывается при расчете сроков и перспектив взыскания.

В нашей компании мы делим процесс возврата долга на 2 части:

- просуживание долга

- взыскание долга.

Давайте подробнее остановимся на первой части.

Просуживание долга

Если мы обратимся к Гражданскому кодексу средний срок для просуживания долга должен быть от 4-х до 6-ти месяцев, на практике же данный срок можно смело умножать в 2 или 3 раза. С чем это связано?

Есть как обстоятельства, которые не зависят от участников судебного процесса, это, например, отпуск или болезнь судьи или загруженность судов, в результате чего судебные акции назначаются от 1,5 до двух месяцев, либо, например, изготовление судебных актов от двух месяцев, и такие случаи за последнее время не редкость.

Либо это специальные действия, бездействие сторон процесса, третьих лиц, которые участвуют в процессе, которые специально направлены на затягивание этого процесса.

Например:

- На каждом заседании предоставляются новые доказательства по делу, в связи с чем заседание подлежит отложению.

- Часто используется такой способ, когда перед заседанием должник якобы выходит с вами на переговоры с целью мирного урегулирования спора. А в итоге заседание откладывается, а переговоры не проводятся, и как следствие должник получает дополнительное время для неуплаты долга.

- Неявка в суд одной из сторон

- Назначаются экспертизы, которые не имеют важного значения для этого дела.

- Ответчик часто просит у суда отложения в связи с тем, что он хочет дать какую-нибудь письменную позицию, аргументацию на какой-то ваш тезис, довод или документ.

- Ответчик может не получать письменную корреспонденцию, в результате чего истец, который направил эту корреспонденцию не успевает её получить назад. Как следствие ответчик не успевает ознакомится с содержанием этой корреспонденции или доводом, и также заседание откладывается.

- Либо ответчик подает кассационную жалобу и просит, чтобы приостановили исполнение судебного акта, в данный момент решение суда тоже не исполняется.

Многообразие способов затянуть судебный процесс поражает, и очень редко подобные действия квалифицируются судом как злоупотребление права, в связи с чем срок гражданского или арбитражного процесса, который касается исключительного просуживания долга может составлять от 1,5 до двух лет.

Есть просуженная задолженность — долг о разделу имущества (долг денежный делились денежные средства на счетах в банках)

Срок исковой давности в данном случае вообще не причем.

Вы можете обратиться в ОСП УФССП России с Заявлением (2 экземпляра) на имя старшего судебного пристава начальника ОСП УФССП, главное чтобы на Вашем экземпляре поставили оттиск печати, вх. № и подпись. Если не поможет, то Вы можете обратиться с Жалобами на бездействие пристава и старшего судебного пристава начальника ОСП УФССП России в Прокуратуру или сразу в Суд (госпошлиной не облагается).

Вы можете обратиться с Исковым заявлением в Суд.

Цитата:

Статья 99 Федерального закона «Об исполнительном производстве» от 02.10.2007 N 229-ФЗ. Размер удержания из заработной платы и иных доходов должника и порядок его исчисления 1. Размер удержания из заработной платы и иных доходов должника, в том числе из вознаграждения авторам результатов интеллектуальной деятельности, исчисляется из суммы, оставшейся после удержания налогов 2. При исполнении исполнительного документа (нескольких исполнительных документов) с должника-гражданина может быть удержано не более пятидесяти процентов заработной платы и иных доходов. Удержания производятся до исполнения в полном объеме содержащихся в исполнительном документе требований.

Статья 200 Гражданского кодекса Российской Федерации. Начало течения срока исковой давности 1. Если законом не установлено иное, течение срока исковой давности начинается со дня, когда лицо узнало или должно было узнать о нарушении своего права и о том, кто является надлежащим ответчиком по иску о защите этого права. 2. По обязательствам с определенным сроком исполнения течение срока исковой давности начинается по окончании срока исполнения. По обязательствам, срок исполнения которых не определен или определен моментом востребования, срок исковой давности начинает течь со дня предъявления кредитором требования об исполнении обязательства, а если должнику предоставляется срок для исполнения такого требования, исчисление срока исковой давности начинается по окончании срока, предоставляемого для исполнения такого требования. При этом срок исковой давности во всяком случае не может превышать десять лет со дня возникновения обязательства. 3. По регрессным обязательствам течение срока исковой давности начинается со дня исполнения основного обязательства.

Какие дальнейшие действия после покупки просуженной дебиторской задолженности?

Екатерина, здравствуйте.

Во-первых, Вам необходимо уведомить должника об уступке права требования.

Уведомление направляется почтой, желательно с описью вложения, с документами, подтверждающими уступку (акт приема-передачи, договор уступки право требования (цессии))

В уведомлении сообщите, что первоначальный кредитор признан банкротом, право требование к должнику перешло к Вам в результате торгов.

ГК РФ Статья 385. Уведомление должника о переходе права

1. Уведомление должника о переходе права имеет для него силу независимо от того, первоначальным или новым кредитором оно направлено.

Во-вторых, обратитесь в суд, который вынес решение о взыскании задолженности, с заявлением о процессуальном правопреемстве.

В заявлении также обозначить, что первоначальный кредитор признан банкротом, право требование к должнику перешло к Вам в результате торгов.

Подтвердите Ваши требования письменными доказательствами.

Суд должен рассмотреть Ваше заявление и вынести определение о процессуальном правопреемстве, в соответствии с которым взыскателем по делу в настоящее время являетесь Вы.

Получите копию определения суда с отметкой о вступлении в законную силу.

ГПК РФ Статья 44. Процессуальное правопреемство

1. В случаях выбытия одной из сторон в спорном или установленном решением суда правоотношении (смерть гражданина, реорганизация юридического лица, уступка требования, перевод долга и другие случаи перемены лиц в обязательствах) суд допускает замену этой стороны ее правопреемником. Правопреемство возможно на любой стадии гражданского судопроизводства.

АПК РФ Статья 48. Процессуальное правопреемство

1. В случаях выбытия одной из сторон в спорном или установленном судебным актом арбитражного суда правоотношении (реорганизация юридического лица, уступка требования, перевод долга, смерть гражданина и другие случаи перемены лиц в обязательствах) арбитражный суд производит замену этой стороны ее правопреемником и указывает на это в судебном акте. Правопреемство возможно на любой стадии арбитражного процесса.

В-третьих, обратитесь к судебному приставу исполнителю, который ведет исполнительное производство на основании исполнительного документа, с заявлением о замене стороны исполнительного производства.

К заявлению приложите копию определения суда с отметкой о вступлении в законную силу.

В заявлении также обозначьте Ваши банковские реквизиты.

Судебный пристав исполнитель должен вынести поставленные о замене стороны исполнительного производства, в соответствии с которым Вы будете считаться взыскателем.

Статья 52 Закон об исполнительном производстве. Правопреемство в исполнительном производстве

1. В случае выбытия одной из сторон исполнительного производства (смерть гражданина, реорганизация организации, уступка права требования, перевод долга) судебный пристав-исполнитель производит замену этой стороны исполнительного производства ее правопреемником.

2. Судебный пристав-исполнитель производит замену стороны исполнительного производства:

1) на основании судебного акта о замене стороны исполнительного производства правопреемником по исполнительному документу, выданному на основании судебного акта или являющегося судебным актом;

В-четвертых, работа в рамках исполнительного производства.

Для начала рекомендую Вам ознакомиться с материалами исполнительного производства, чтобы понимать на какой стадии находится исполнительное производства.

Далее, предлагаю Вам, обратиться с заявлением о направлении (обновлении) запросов в рамках исполнительного производства с целью установления имущественного положения должника.

Кроме того, Вам необходимо будет ходатайствовать перед приставами о совершении исполнительных действий, обозначенных в ст. 64 Закона об исполнительном производстве, а также отслеживать их исполнение.

В случае, нарушения приставами Ваших прав и законных интересов, обжаловать действие (бездействие) пристава в судебном порядке, путем подачи административного искового заявления.

Если Вам необходима дополнительная юридическая консультация относительно Вашего вопроса, либо помощь в составлении необходимых документов, то Вы можете обратиться ко мне в чат. Услуги в чате оказываются на платной основе

Просроченная задолженность это задолженность

На чтение 6 мин. Просмотров 473 Опубликовано

Любой человек, ведущий предпринимательскую деятельность, периодически сталкивается с таким явлением, как просроченная задолженность. Это задолженность, не погашенная в сроки, установленные договором или законодательными актами, самим предпринимателем, или его клиентами. Появление такой задолженности может нанести серьезный урон финансовой стабильности компании. Поговорим подробнее о данном понятии.

Когда задолженность считается просроченной

Любые финансовые или товарно-денежные отношения юридического лица сопровождаются заключением соответствующих договоров. В этих документах указываются не только обязательства сторон, но и сроки их исполнения. Если сторона, обязанная по договору внести денежные средства до дня Х, не выполнила данного обязательства, за ней возникает просроченная задолженность (ПЗ).

Важно! Нет никаких законодательных норм, определяющих срок возникновения ПЗ. Все решает только дата, указанная в договорном соглашении. Если на следующий день после нее денежные средства не внесены на счет предпринимателя, возникший долг переходит в разряд просроченных.

Следует понимать, что статус просроченной у задолженности возникает после истечения крайнего срока внесения денежных средств. К примеру, если в договоре указано, что покупатель должен оплатить товар в течение 5 дней после его получения, то на протяжении этих 5 дней долга, как такового не существует. Зато на шестой день у предприятия образуется просроченная задолженность.

Иногда стороны при заключении договора не указывают конкретную дату проведения платежа, а привязывают его совершение к какому-то событию (например, к получению товара, подписанию акта и т. д.). Кроме того, договор может быть заключен в упрощенной форме (устной, в виде обмена письменной корерспонденцией и т. д.). Тогда конкретные сроки исполнения финансовых обязательств в нем, зачастую отсутствуют.

В таких ситуациях срок проведения расчетов определяют одним из следующих способов:

- исходя из даты наступления соответствующего события;

- ориентируясь на статьи 200 и 314 ГК РФ.

Важно! Согласно Гражданскому кодексу РФ, в указанных ситуациях задолженность считается просроченной по истечении семи дней с момента получения должником требований о ее погашении от кредитора.

Типы задолженностей

Просроченная задолженность подразделяется на две категории:

- дебиторская;

- кредиторская.

Если говорить упрощенно, то первый тип – это когда вашей компании кто-то должен деньги. Второй вариант – кредиторская задолженность – это когда вы должны кому-то из своих поставщиков или контрагентов.

Важно! Вне зависимости от типа, просроченная задолженность негативно влияет на стабильность и финансовой благополучие организации, поэтому большинство компаний формируют специальные резервные фонды для погашения убытков от ПЗ.

Дебиторская задолженность – классификация и особенности

Как уже пояснялось ранее, просроченная дебиторская задолженность – это долг, образовавшийся у предпринимателя в результате нарушения его контрагентами условий договорных соглашений. Данный тип долгов классифицируют по следующим характеристикам:

- вид – срочный, просроченный и безнадежный долг;

- сроки – краткосрочная и долгосрочная задолженность;

- форма – товарная или денежная.

Под срочной подразумевается задолженность, которую должник обязан погасить в определенный период. Для примера можно привести ситуацию, когда покупатель обязан внести деньги за товар на счет продавца в течение 3 дней с момента отгрузки. До окончания трехдневного периода задолженность считается срочной. После этого она переходит в разряд просроченных.

К категории безнадежных относят долги, вернуть которые невозможно. Причиной отсутствия возможности взыскания может выступать:

- ликвидация компании-должника;

- окончание срока исковой давности для востребования долга;

- вынесение судебными инстанциями постановления о списании ПЗ.

В иных случаях долг относят к категории сомнительных.

Важно! Срок исковой давности для востребования ПДЗ, согласно закону, составляет три года с даты ее возникновения. При этом не принимается в расчет, пытался ли кредитор до обращения в суд урегулировать проблему иными способами. Отсчет будет вестись именно с даты появления просрочки.

Как списывают просроченную ДЗ

Задолженности безнадежного типа в обязательном порядке должны быть списаны с баланса организации. Данная операция проводится в сопровождении следующих документов:

- акта инвентаризации расчетов с данным контрагентом;

- приказа руководителя компании-кредитора о списании;

- справки из бухгалтерии о результатах списания.

Порядок проведения процедуры будет зависеть от того, имеется ли в организации резерв сомнительных долгов. Если таковой присутствует, списание проводится за счет его средств. В иных случаях сумму ПДЗ относят к внереализационным расходам.

Как определяется сумма ПДЗ

Востребование просроченной дебиторской задолженности предприятием может осуществляться в досудебном порядке или с привлечением судебных инстанций. В первом случае размер долга определяется на основании договора. От суммы, указанной в нем, отнимают суммы проведенных в счет данного документа оплат и получают искомый результат.

При передаче дела в суд расчет ПДЗ производится несколько иначе. В этом случае к телу задолженности добавляются пени и штрафы за просрочку. Их размер, опять же, определяется договором.

Важно! В ряде случаев с должника также можно потребовать возмещения судебных издержек.

Просроченная кредиторская задолженность

К категории кредиторских относят долги, возникшие у компании вследствие неисполнения ею договорных обязательств перед партнерами, контрагентами и т. д. Как и дебиторская, такая задолженность считается просроченной, если истек срок ее погашения, установленный в договоре.

Появление ПКЗ влечет за собой дополнительные убытки для предпринимателя – штрафы, пени и т. д. Кроме того, кредиторы вправе обратиться в суд, чтобы принудительно взыскать возникший долг. Но предприниматель всегда может договориться о предоставлении рассрочки или отсрочки выплат. В этом случае стороны заключают дополнительное соглашение, в котором прописывают новые условия взаимодействия.

Срок исковой давности по данному типу задолженности составляет те же три года с момента возникновения. Но, согласно законодательству, этот срок может быть прерван. Причиной прерывания могут выступать действия должника, направленные на фактическое признание им своих долгов. Примером таких действий обычно выступают:

- официально оформленное признание требований кредитора;

- выплата части долга;

- оплата процентов и штрафов по задолженности;

- подписание акта сверки с кредитором;

- оформление отсрочки или рассрочки выплат.

В перечисленных ситуациях срок исковой давности каждый раз начинают отсчитывать заново с даты последнего прерывания. Но, согласно пункту 2 статьи 200 ГК РФ, с учетом всех прерываний общий период, в течение которого можно обратиться в суд, не может быть больше десяти лет с момента образования долга. Об этом также следует помнить.

Списание кредиторской задолженности

ПКЗ в обязательном порядке должна быть погашена либо списана с баланса предприятия. Причем для списания необходимо наличие документов, подтверждающих безнадежность долга данного типа. Это может быть:

- приказ о ликвидации компании;

- документ, подтверждающий банкротство должника;

- постановление судебных инстанций о списании по причине невозможности взыскать долг;

- справка, подтверждающая истечение срока исковой давности.

Списание производится по истечении трех лет с момента образования долга. Если по ПКЗ проводилось прерывание срока исковой давности, описанное в предыдущем разделе сроки ее списания, соответственно, переносятся. Данная процедура должна сопровождаться оформлением следующих документов:

- акта инвентаризации расчетов с кредитором с указанием общей суммы долгов и размера просроченной задолженности;

- бухгалтерской справки о списании ПКЗ, в которой будут указаны реквизиты кредитора, дата и причины возникновения долга, а также сумма к списанию;

- приказ руководителя о списании.

Вне зависимости от размеров общего долга предприятия, списанию подлежать только те ПКЗ, которые возникли не менее трех лет назад. Данная операция должна быть отражена компанией не только в бухгалтерском, но и в налоговом учете.