Работа на фондовой бирже: Реально ли заработать на бирже по интернету (как и сколько)? – Матчасть: как работает биржа? :: Новости :: РБК Quote

Матчасть: как работает биржа? :: Новости :: РБК Quote

Матчасть: как работает биржа?

В 2019 году Московская биржа зафиксировала настоящий бум инвестирования. Интерес к торгам проявляют миллионы частных инвесторов. РБК Quote изучила, как работает сложный механизм биржи, и подготовила подробную инструкцию

Фото: Владислав Шатило / РБК

Биржа — это наиболее удобное и безопасное место, где встречаются покупатели и продавцы ценных бумаг и активов. На ней можно купить и продать акции,

облигации

, валюту, контракты на золото и серебро, нефть, газ и другие активы.

Самая крупная торговая площадка в России — Московская биржа, основным владельцем которой является Центральный банк. Она проводит торги в электронном режиме, вашего личного присутствия (как в старые добрые времена) не потребуется.

Во всем мире физические лица не могут сами торговать на бирже. Для того чтобы их заявка о покупке или продаже поступила в систему торговой площадки, нужен посредник. В качестве посредника может выступать банк, инвестиционная или брокерская компания. Смысл их существования в том, что они упрощают процесс участия в торгах и платят налоги за своего клиента, но при этом берут с него комиссию. У финансового посредника всегда есть лицензия, выданная Центральным банком. Без нее он не может существовать. Это дополнительная гарантия надежности ваших вложений.

Брокер открывает для частного инвестора брокерский счет, на который тот перечисляет деньги. Раньше эта процедура занимала несколько дней и требовала личного визита в офис для прохождения идентификации. Но сейчас все стало гораздо удобнее — счет можно открыть дистанционно с телефона, планшета или ноутбука, а пополнить — безналичным переводом или пластиковой картой.

Как происходят сделки?

В наши дни брокеры предоставляют доступ к торгам через мобильные приложения или специальные программы — терминалы. Также заявку на покупку или продажу можно подать «с голоса», то есть позвонить брокеру по телефону и дать ему поручение на совершение операции.

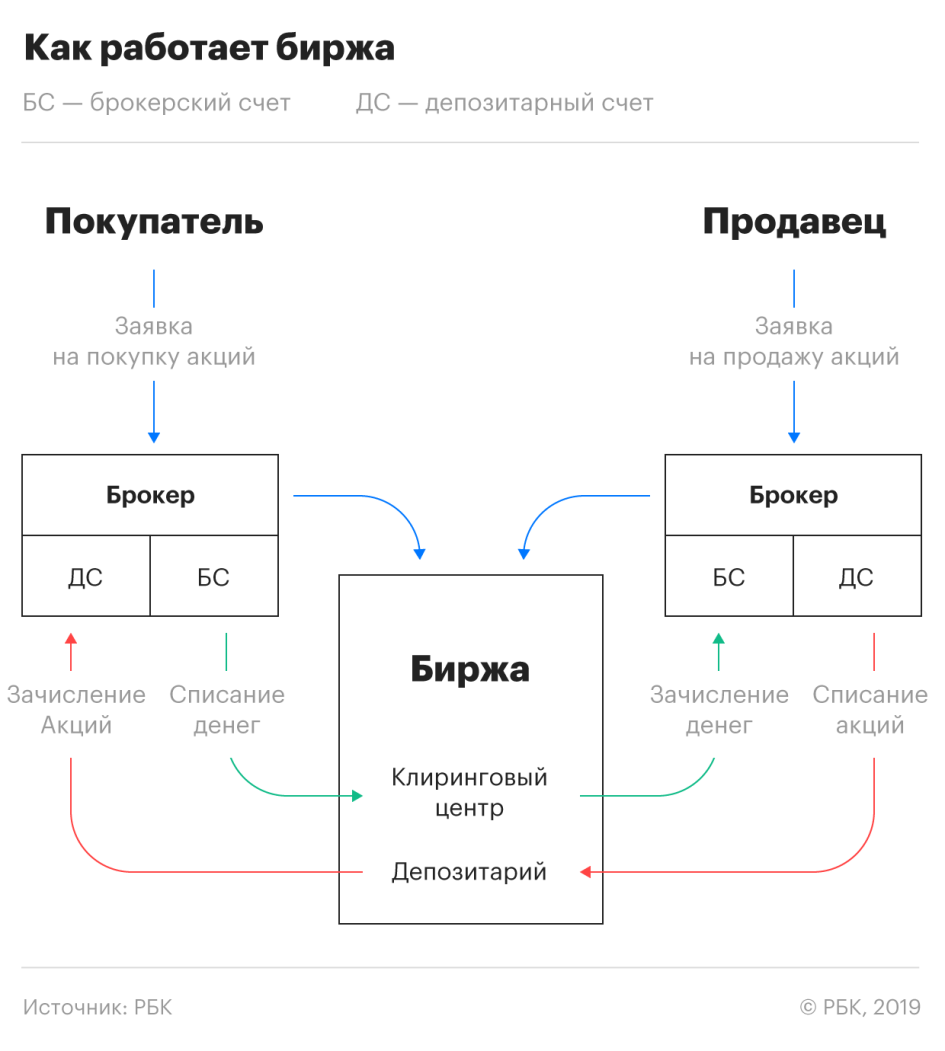

При подаче заявки нужно указать количество ценных бумаг и цену, по которой мы хотим их купить. Например, 100 акций «Газпрома» по цене ₽250. Подаем соответствующую заявку брокеру, а он в свою очередь направляет ее на биржу. Биржа соберет 100 акций среди встречных заявок на продажу и закроет сделку на ₽25 тыс. Интересно, что в одной сделке может участвовать один покупатель и несколько продавцов, например, в нашем случае два продавца с пакетами по 20 и 80 акций. Или наоборот — один продавец и несколько покупателей.

Фото: РБК

В момент заключения сделки брокер спишет с нашего счета ₽25 тыс., точно такую же сумму получит брокер продавца. Но эти расчеты происходят не напрямую между брокерами, для этого есть еще один специальный институт — Национальный клиринговый центр (НКЦ). Он отвечает за взаимозачет денег и акций по итогам торгового дня. Последующие выплаты и переход прав на ценные бумаги происходят по результатам взаимозачета.

Далее в игру вступает депозитарий, где хранятся купленные ценные бумаги. В нашем случае это Национальный расчетный депозитарий (НРД), который входит в группу Московской биржи. Это максимально надежный институт, который в случае краха брокера или банка сохранит право инвестора на владение активами. По итогам торгового дня депозитарий производит перевод ценных бумаг.

Московская биржа работает по расписанию с выходными и праздничными днями. Основная сессия начинается в 10:00 мск и длится до 18:40 мск. После этого проводится аукцион закрытия.

Открыть счет онлайн за несколько минут можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Документ, удостоверяющий имущественное право, который может покупаться и продаваться. Наиболее распространенные ценные бумаги акции, облигации и депозитарные расписки. Акция — удостоверяет долю участия в имуществе компании, включая долю в нераспределенной прибыли. Акции бывают обыкновенными и привилегированными. Обыкновенная акция наделяет владельца правом голоса на собрании акционеров компании, причем количество голосов пропорционально количеству акций. Привилегированная акция наделяет преимущественным правом на распределение прибыли, но не наделяет правом голоса на собрании акционеров. Облигация удостоверяет право на часть долга эмитента, который возник путем размещения этих облигаций. Часто акции и облигации торгуются на специальных торговых площадках — биржах (обращаются на биржах) и являются предметом инвестиций портфельных инвесторов.

Автор:

Марина Мазина.

механизм и функции, получение доступа

Помните кадры из документальной хроники, полные драматизма фотографии, изображающие работу трейдеров в «яме» (место на бирже, где трейдеры заключали сделки)?

Помните кадры из документальной хроники, полные драматизма фотографии, изображающие работу трейдеров в «яме» (место на бирже, где трейдеры заключали сделки)?

Такой способ торговли уходит в прошлое. Более удобной становится электронная торговля – она быстрее и дешевле.

Оглавление статьи

Основные понятия

Развитие телекоммуникаций, в том числе интернета, позволяет инвесторам совершать сделки с ценными бумагами в реальном времени, даже находясь в разных концах земного шара.

Фондовая биржа – место, где встречаются продавцы и покупатели ценных бумаг и где заключаются сделки между ними.

Итак, одним из ключевых участников рынка ценных бумаг являются фондовые биржи, на которых совершаются сделки, связанные с покупкой и продажей ценных бумаг.

Задача фондовой биржи — создать комфортные условия участникам рынка для проведения операций с ценными бумагами.

Функции

Специалисты, работающие на бирже, выполняют следующий комплекс работ:

- производят отбор ценных бумаг, которые могут торговаться на бирже. Эту процедуру называют листингом. К торговле на бирже допускаются акции хороших компаний, которые работают с прибылью. Акции этих компаний достаточно легко купить и продать;

- осуществляют расчет фондовых индексов по результатам торгов. Фондовый индекс показывает, как в среднем изменилась цена акций, торгуемых на бирже, за истекший период;

- определяют правила проведения торгов;

- обеспечивают проведение расчетов между продавцами и покупателями ценных бумаг.

Для того, чтобы инвесторы могли совершать операции купли-продажи, нужно место, где эти операции могли бы проводиться. Фондовые биржи созданы именно для этого.

Биржевую торговлю в России сегодня представляет Московская биржа. Это целая группа компаний, в состав которой входит помимо торговых площадок еще и клиринговый центр и центральный депозитарий. Благодаря созданной инфраструктуре Московская биржа предоставляет клиентам полный цикл услуг, связанных с биржевой торговлей.

Рядовому инвестору попасть на биржу невозможно.

Допуск к торгам

В России насчитывается около 500 тысяч частных инвесторов, причем их число растет с каждым годом. В США количество индивидуальных инвесторов составляет несколько миллионов человек.

Где можно найти такое помещение, чтобы в нем разместить всех желающих торговать ценными бумагами? Наверное, создать такое помещение невозможно. Да и не нужно. Механизм торговли построен таким образом, что допуск на биржу имеют только брокерские компании.

Частный инвестор может совершать операции с ценными бумагами через брокерскую компанию.

При осуществлении сделок купли-продажи ценных бумаг продавец и покупатель напрямую не встречаются. Частный инвестор-продавец подает заявку на продажу ценных бумаг брокерской компании.

Брокерская фирма поручает заказ клиента своему представителю на торговой площадке по телефону или по компьютерным системам связи, который передает ее торговому брокеру. Торговый брокер работает в операционном зале, и он выставляет эту заявку для всеобщего обозрения.

Аналогичным образом поступает инвестор, желающий купить ценные бумаги. Он будет подавать заявку на покупку ценных бумаг своей брокерской компании, а та выставит ее в торговом зале.

Если параметры заявок сойдутся по цене и количеству ценных бумаг, то сделка состоится. Покупатель получит ценные бумаги, а продавец — деньги.

Механизм торгов

В последнее время в механизме биржевой торговли произошли существенные изменения, обусловленные развитием компьютерных технологий. Раньше биржа представляла собой большой зал, в котором торговля велась с голоса, т. е. брокеры выкрикивали, какие акции, сколько и по какой цене они хотят купить или продать.

В результате в зале стоял невообразимый шум и свою голосовую заявку брокер подкреплял специальными жестами. Появился особый язык жестов биржевой торговли, которому обучали брокера, прежде чем его допустить в торговый зал.

В настоящее время торговля с голоса практически не ведется.

Брокерская компания по компьютерным сетям выставляет заявку, которая высвечивается на мониторе компьютера для всеобщего обозрения. Если появляется встречная заявка, совпадающая по параметрам (по количеству и по цене), то заявки автоматически удовлетворяются.

С появлением Интернета кардинально изменились условия работы частных инвесторов — подключившись к Интернету, инвестор может совершать сделки, не выходя из дома.

Для этого достаточно на компьютере установить программное обеспечение, которое предлагают многие брокерские компании. Благодаря этой технологии инвестор может:

- получать все последние новости о происходящих на фондовом рынке событиях;

- видеть котировки ценных бумаг в реальном времени;

- видеть котировки ценных бумаг в реальном времени;

- отдавать приказы на покупку и продажу ценных бумаг.

Дополнительно ознакомьтесь с кратким видео о том, как работает фондовая биржа:

«Как заработать на бирже?» – Яндекс.Знатоки

Однозначного ответа на ваш вопрос не существует – подобно несчастным семьям из романа Толстого, каждый успешный трейдер идет своим уникальным путём. Конечно, как представитель брокера я бы должен вам рассказывать, что научиться успешному трейдингу легко, достаточно только прослушать наш учебный курс, можно даже дистанционно. Но поскольку нормальный брокер меньше всего заинтересован в клиентах, которые с разбегу врезаются в рынок и всё теряют, поскольку хлопот с таким клиентом больше, чем доходов, я вам отвечу иначе. Да, тщательное и глубокое обучение с тестированием своих идей на исторических графиках и демо-счёте повышают вероятность вашего успеха. Впрочем, вероятность, даже высокая, никогда не равна единице. Так что лучше не спешить нырять в рынок с головой, даже если на этапе обучения у вас все прекрасно получалось. Часть средств лучше вложить в консервативные инструменты, например, облигации. Это могут быть те же «евробонды», номинированные в основных мировых валютах. Эта часть ваших инвестиций обеспечит какое-то время вашу семью при негативном раскладе. В то же время наибольшую доходность потенциально могут принести как раз наиболее рисковые инвестиции.

Могу лишь предложить вам несколько советов по успешному инвестирования:

а) не складывайте все «яйца» в одну корзину – вы можете открыть счета сразу у нескольких ведущих брокеров, распределив свои активы по ним – потом определитесь, чьи условия для вашей манеры инвестирования лучше подойдут и окажутся оптимальными по комиссиям;

б) начните инвестирование с вариантов низкорисковых, но обеспеченных дополнительной доходностью, например, с открытия ИИС и покупки на него евробондов – это позволит вам втянуться в процесс инвестирования с наилучшим соотношением риска и доходности, а попутно ознакомиться с рыночными реалиями;

в) пройдите обучение в учебном центре одной из ведущих брокерских компаний (это можно сделать даже удалённо) – возможно, уже на этом этапе вы поймёте, что непосредственная активная спекуляция на бирже вам не очень подходит, зато с этим багажом знаний вы сможете затем выбрать для себя подходящую надёжную западную брокерскую компанию.

« Как работает биржа?» – Яндекс.Кью

Биржа это площадка для проведения торгов, чтобы примерно понимать, как происходит работа на бирже, необходимо знать ключевых участников торгов и примерное устройство финансового рынка:

Финансовый рынок

Финансовый рынок в целом можно сравнить с Робином Гудом – главная их функция — это перераспределение капитала от тех, у кого он в излишке, и они не знают, как его использовать тем, у кого есть идеи, но для их реализации недостаточно капитала

Инфраструктура рынка, соответственно, все то, что помогает рынку правильно функционировать. Существуют проф. участники и (как думаете, кто?) не профучастники финансового рынка. Кто такие профучастники, нам рассказывает федеральный закон о рынке ценных бумаг. Их задача – оказание услуг на коммерческой и компетентной основе, но только при наличии лицензии от центрального банка(ЦБ) – органа, регулирующего финансовую деятельность. Не профучастники – все остальные структуры, так или иначе помогающие участникам рынка осуществлять их деятельность. Основные из них это: коммерческие банки, рейтинговые агентства (их роль – оценивать надежность компаний, на этот рейтинг смотрят и ссылаются инвесторы на финансовом рынке), аудиторы (занимаются проверкой финансовой отчетности), разработчики ПО (разрабатывают специальные программы «биржевые терминалы» через которые, собственно, и совершаются сделки). Все участники прямо или косвенно влияют на финансовый рынок.

Брокеры

Именно те, к кому приходят, чтобы покупать или продавать на финансовом рынке. Торговля осуществляется с помощью заявок и сделок. Заявка – это крик одного из брокеров в биржевом зале (как из фильмов про брокеров, где они торгуют в одном большом шумном помещении). В наше время уже никто не кричит, но понятие заявки осталось. Заявки отображаются в стакане заявок – окне биржевого терминала (программы, через которую мы и участвуем в финансовых торгах). Еще одна функция брокера – он может быть вашим налоговым агентом. Что это значит? Брокер за вас заполняет документы, взаимодействует с налоговыми органами. Большинство доходов облагаются налогом на доходы физических лиц (НДФЛ), он составляет 13% от дохода. Если вы разрешаете брокеру быть вашим налоговым агентом, то с вашей прибыли брокер и удержит эти 13% на налоговый период, то есть до окончания календарного года. Для брокера такая схема является некой «страховкой», если вы выведете свои деньги и убежите, не заплатив налога (разбираться по этому поводу будут с ним, ведь через него вы ведете сделки). Если брокер удержал чуть больше чем надо, то не волнуйтесь, по окончании года он обязан вернуть вам лишнее. Лайфхак из лекции: с дивидендов, брокер тоже обязан заплатить налог, но, если договориться выводить деньги на ваш банковский счет, брокер будет отсутствовать как звено в этой операции и не будет удерживать проценты. Существуют налоговые послабления, например, если вы для сбережения и приумножения своих финансовых средств выбираете купоны ОФЗ (облигации федерального займа – по сути долг нашей страны), то с купонов вы налог платить не будете, но курсовая разница все равно облагается налогом (если вы получили доход играя на курсе)

Депозитарии и регистраторы — тоже профучастники. Депозитарии хранят ценные бумаги, регистраторы – ведет учет всех владельцев ценных бумаг. Конечно же, сейчас это уже не бумаги, а просто электронные записи. Депозитарии удобны лицам, так как на них можно хранить свои ценные бумаги без контракта с брокером, а регистраторы удобны скорее компаниям – он предоставляет им информацию о том, кто владеет их бумагами и в каком количестве

Управляющие компании

Брокер это всего лишь посредник, решения о заявках и сделках вы принимаете сами. Заключая договор с управляющей компанией, вы разрешаете компании оперировать своими средствами под процент больше чем у банка. В отличие от банков управляющие компании не могут гарантировать вам доход, они лишь могут предоставить ориентир по доходности и ориентир по риску – сколько вы можете получить и сколько потерять. Уровень защиты ваших вложений определяется договором, и поддается простому правилу – кто не рискует, тот не… потеряет свои деньги, хотя и получит меньше. Управляющие компании имеют большой штат аналитиков, поэтому они могут показывать хорошие доходности. У таких компаний есть 2 модели работы с инвесторами:

1) Коллективные инвестиции: модель с наиболее комфортным порогом входа (от 5000 р). Все средства инвесторов идут в ПИФ (паевой инвестиционный фонд), которым управляет одна команда и все средства распределяются по одной стратегии. К ПИФам предъявляют большие требования по прозрачности, и вы всегда можете посмотреть сколько тот или иной фонд заработал для своих инвесторов . Еще один лайфхак: очень важно кто является капитаном этого финансового корабля, поэтому обращайте внимание не только на результаты фонда, но и на результаты конкретной команды.

2) Работа с персональным управляющим. Здесь ключевое слово «персональным». Оно подразумевает больший порог входа (от 300 000) и меньшую прозрачность (все индивидуально). Это отдельная индустрия, со своими плюсами и минусами.

А кому интересно детально все просмотреть и изучить, вот полное видео https://youtu.be/2CKrR_uUQa4

Расписание торговых сессий (время работы) фондовых бирж

Несмотря на то, что сегодня большая часть торгов акциями происходит онлайн, непосредственно все сделки проходят через реальные биржи, имеющие свое физическое представительство и фиксированное время работы – биржи не торгуют круглосуточно.

Фондовые биржи имеются почти во всех странах, и каждая работает по собственному локальному расписанию, зависящему от часового пояса и принятых правил конкретного государства.

- Все фондовые биржи работают с понедельника по пятницу, а суббота и воскресение являются выходными днями. Что касается перерыва на обед, то он распространен только в Азии.

Ниже мы рассмотрим все основные торговые сессии международных торгов.

Расписание торговых сессий на фондовом рынке

Торговая сессия – это время работы биржи. Торговая сессия делится на три части – пре-маркет, основная торговая сессия и пост-маркет.

Помимо локального расписания работы каждой конкретной биржи, существуют четыре основные торговые сессии:

В 10:00 (по Москве), в Лондоне начинается европейская биржевая сессия. Заканчивает торговую эстафету сессия в 16:00 США, где основные рынки располагаются в Нью-Йорке. Именно в этот период на рынках наблюдается основная волатильность.

Тихоокеанской сессией называется период работы бирж данного региона, основными из которых являются NZX (Новозеландская фондовая биржа) в Веллингтоне и ASX (Австралийская биржа) в Сиднее. Вследствие малого распространения среди трейдеров из России и СНГ торговли на площадках Австралии и Океании, данная сессия не представляет особого интереса.

На NZX торгуются акции всего около 178 компаний, большинство из которых являются местными или австралийскими (Telstra, Air New Zealand и др.). Сиднейская биржа является более крупной и популярной, тем не менее, все равно относится к разряду экзотики среди инвесторов из постсоветского пространства.

Азиатская сессия, в первую очередь, представлена Токийской (TSE), Сингапурской (SGX) и Гонконгской (HKSE) биржами, чуть более популярными у наших соотечественников, чем тихоокеанские (особенно токийская). Например, на TSE торгуется индекс NIKKEI 225 и акции известных японских производителей авто и электроники: Honda, Toyota, JVC, Hitachi, Isuzu, Canon, Casio, Sony и др.

Европейская и американская сессии являются наиболее объемными как в мировом масштабе, так и среди трейдеров из СНГ, поскольку во время них работают такие биржи как MOEX, NYSE, NASDAQ, LSE, FWR, SWX и другие из числа крупнейших и популярнейших в Европе и США.

Опрос: Какую(ие) торговую сессию вы предпочитаете?Poll Options are limited because JavaScript is disabled in your browser.

Американскую 56%, 226 голосов

226 голосов 56%

226 голосов — 56% из всех голосов

Европейскую 37%, 148 голосов

148 голосов 37%

148 голосов — 37% из всех голосов

Азиатскую 4%, 15 голосов

15 голосов 4%

15 голосов — 4% из всех голосов

Тихоокеанскую 3%, 12 голосов

12 голосов 3%

12 голосов — 3% из всех голосов

Всего голосов: 401

Голосовало: 336

×

Вы или с вашего IP уже голосовали.Голосовать

Время работы бирж

- Чикагская товарная биржа (CME). Торговая сессия проходит с 18:00 до 02:00;

- Нью-Йоркская товарная биржа (NYMEX). Работает с 16:20 до 22:30;

- Нью-Йоркская биржа металлов (COMEX). Работает с 15:50 до 21:30;

- Межконтинентальная биржа (ICE). Работает с 16:00 до 23:00;

- Консорциум европейских бирж (EURONEXT). Работает с 11:00 до 19:30;

- Лондонская международная биржа финансовых фьючерсов (LIFFE). Работает с 04:00 до 00:00;

- Европейская биржа деривативов (EUREX). Работает с 10:00 до 00:00;

- Российские торговые системы (РТС и RTS). Проводит сессию с 10:30 до 18:45;

- Московская межбанковская валютная биржа (ММВБ и MICEX). Работает с 10:30 до 18:45;

- Токийская зерновая биржа (TGE). Работает с 3:00 до 10:45;

- Нью-Йоркская фондовая биржа (NYSE). Работает с 17:30 до 00:00;

- Электронная система торговли акциями (NASDAQ). Работает с 17:30 до 00:00;

- Американская фондовая биржа (AMEX). Работает с 17:30 до 00:00;

- Лондонская фондовая биржа (LSE). Проводит торговую сессию с 11:00 до 19:30;

- Франкфуртская фондовая биржа (FWR). Работает с 11:00 до 22:00;

- Токийская фондовая биржа (TSE). Работает с 3:00 до 9:00;

- Гонконгская фондовая биржа (HKSE). Работает с 5:00 до 11:00;

- Миланская фондовая биржа (MIB). Работает с 11:00 до 19:30;

- Швейцарская фондовая биржа (SWX). Работает с 11:00 до 19:30;

- Мадридская фондовая биржа (MSE). Проводит торговую сессию с 11:00 до 19:30.

Особенности торговли между торговыми сессиями

По расписанию торговых сессий можно заметить, время работы фондовых бирж накладывается друг на друга. Между торговыми сессиями нет временных разрывов. Благодаря разнице во времени торговля может принимать круглосуточный оборот. Особенно это важно при реализации непрерывной торговли автоматизированными системами.

К примеру, торговый алгоритм рассчитан на работу с акциями Apple. Если робот будет функционировать только на одном рынке, неминуемо на графике цены будут появляться гэпы (разрывы). Ведь Apple будут торговаться и на других площадках, которые только открылись, изменяясь в цене. Когда тот рынок, на котором работает наш торговый советник, вновь откроется, цена уже будет другая и произойдет тот самый «разрыв», а котировки примут значение последней сделки.

Подобные «гэпы» могут негативно отражаться на качестве работы автоматизированной системы и портить всю статистику финансовой стратегии. Логичным решением было бы настроить систему на работу с несколькими терминалами, по мере открытия торговых сессий. Как только один рынок закрывается, то робот автоматически может закрыть все свои позиции по текущей цене, тут же открыть их на открывшемся рынке и спокойно продолжить работу.

Календарь выходных дней на биржах

Помимо этого, праздничные дни тоже могут сказываться на рабочем графике, в частности торговые площадки США не работают в день независимости 4 июля. Точно также биржа не функционирует в рождественские праздники и на новый год. Общий календарь праздников выглядит так:

| Дата | Страна | Биржа | Праздник |

|---|---|---|---|

| 16.01 | США | Нью-Йоркская фондовая биржа | День Мартина Лютера Кинга |

| 26.01 | Австралия | Австралийская фондовая биржа | День Австралии |

| 27.01 | Китай | Шанхайская фондовая биржа | Новый год по лунному календарю |

| 28.01 | Китай | Шанхайская фондовая биржа | Новый год по лунному календарю |

| 29.01 | Китай | Шанхайская фондовая биржа | Новый год по лунному календарю |

| 30.01 | Китай | Шанхайская фондовая биржа | Новый год по лунному календарю |

| 31.01 | Китай | Шанхайская фондовая биржа | Новый год по лунному календарю |

| 01.02 | Китай | Шанхайская фондовая биржа | Новый год по лунному календарю |

| 02.02 | Китай | Шанхайская фондовая биржа | Новый год по лунному календарю |

| 11.02 | Япония | Токийская фондовая биржа | День основания государства |

| 20.02 | Канада | Канадская биржа ценных бумаг | День семьи |

| 20.02 | США | Нью-Йоркская фондовая биржа | Президентский день |

| 20.03 | Япония | Токийская фондовая биржа | День весеннего равноденствия |

| 28.03 | Китай | Шанхайская фондовая биржа | Праздник чистого света |

| 03.04 | Китай | Шанхайская фондовая биржа | Праздник чистого света |

| 04.04 | Китай | Шанхайская фондовая биржа | Праздник чистого света |

| 14.04 | Австралия | Австралийская фондовая биржа | Страстная пятница |

| 14.04 | Великобритания | Лондонская фондовая биржа | Страстная пятница |

| 14.04 | Германия | Франкфуртская фондовая биржа | Страстная пятница |

| 14.04 | Канада | Канадская биржа ценных бумаг | Страстная пятница |

| 14.04 | Нидерланды | Амстердамская фондовая биржа | Страстная пятница |

| 14.04 | США | Нью-Йоркская фондовая биржа | Страстная пятница |

| 14.04 | Франция | Парижская фондовая биржа | Страстная пятница |

| 14.04 | Швейцария | Швейцарская биржа | Страстная пятница |

| 17.04 | Австралия | Австралийская фондовая биржа | Светлый понедельник |

| 17.04 | Великобритания | Лондонская фондовая биржа | Светлый понедельник |

| 17.04 | Германия | Франкфуртская фондовая биржа | Светлый понедельник |

| 17.04 | Италия | Итальянская фондовая биржа | Пасха |

| 17.04 | Нидерланды | Амстердамская фондовая биржа | Светлый понедельник |

| 17.04 | Франция | Парижская фондовая биржа | Светлый понедельник |

| 17.04 | Швейцария | Швейцарская биржа | Светлый понедельник |

| 25.04 | Австралия | Австралийская фондовая биржа | День АНЗАК |

| 29.04 | Япония | Токийская фондовая биржа | День Сёва |

| 01.05 | Великобритания | Лондонская фондовая биржа | Первый понедельник Мая |

| 01.05 | Германия | Франкфуртская фондовая биржа | День труда |

| 01.05 | Италия | Итальянская фондовая биржа | День труда |

| 01.05 | Китай | Шанхайская фондовая биржа | День труда |

| 01.05 | Нидерланды | Амстердамская фондовая биржа | День труда |

| 01.05 | Франция | Парижская фондовая биржа | День труда |

| 01.05 | Швейцария | Швейцарская биржа | День труда |

| 03.05 | Япония | Токийская фондовая биржа | День Конституции |

| 04.05 | Япония | Токийская фондовая биржа | День Зелени |

| 05.05 | Япония | Токийская фондовая биржа | Всемирный день ребёнка |

| 22.05 | Канада | Канадская биржа ценных бумаг | День Виктории |

| 25.05 | Швейцария | Швейцарская биржа | Праздник Вознесения |

| 29.05 | Великобритания | Лондонская фондовая биржа | Банковские каникулы |

| 29.05 | Китай | Шанхайская фондовая биржа | Праздник драконьих лодок |

| 29.05 | США | Нью-Йоркская фондовая биржа | День памяти |

| 05.06 | Германия | Франкфуртская фондовая биржа | Духов день |

| 05.06 | Швейцария | Швейцарская биржа | Духов день |

| 12.06 | Австралия | Австралийская фондовая биржа | День рождения королевы |

| 03.07 | Канада | Канадская биржа ценных бумаг | День Канады |

| 03.07 | США | Нью-Йоркская фондовая биржа | День независимости – Раннее Закрытие в 13:00 |

| 04.07 | США | Нью-Йоркская фондовая биржа | День независимости |

| 17.07 | Япония | Токийская фондовая биржа | День моря |

| 01.08 | Швейцария | Швейцарская биржа | Национальный праздник |

| 07.08 | Канада | Канадская биржа ценных бумаг | Гражданский праздник |

| 11.08 | Япония | Токийская фондовая биржа | День гор |

| 15.08 | Италия | Итальянская фондовая биржа | Праздник Успения Богородицы |

| 28.08 | Великобритания | Лондонская фондовая биржа | Августовский день отдыха |

| 04.09 | Канада | Канадская биржа ценных бумаг | День труда |

| 04.09 | США | Нью-Йоркская фондовая биржа | День труда |

| 18.09 | Япония | Токийская фондовая биржа | День почитания старших |

| 23.09 | Япония | Токийская фондовая биржа | День осеннего равноденствия |

| 02.10 | Китай | Шанхайская фондовая биржа | Национальный день |

| 03.10 | Германия | Франкфуртская фондовая биржа | День объединения |

| 03.10 | Китай | Шанхайская фондовая биржа | Национальный день |

| 04.10 | Китай | Шанхайская фондовая биржа | Национальный день |

| 05.10 | Китай | Шанхайская фондовая биржа | Национальный день |

| 06.10 | Китай | Шанхайская фондовая биржа | Национальный день |

| 09.10 | Канада | Канадская фондовая биржа венчурного капитала | День благодарения |

| 09.10 | Япония | Токийская фондовая биржа | День физкультуры |

| 03.11 | Япония | Токийская фондовая биржа | День культуры |

| 23.11 | США | Нью-Йоркская фондовая биржа | День благодарения |

| 23.11 | Япония | Токийская фондовая биржа | День благодарности труду |

| 24.11 | США | Нью-Йоркская фондовая биржа | Чёрная пятница – Раннее Закрытие в 13:00 |

| 25.11 | США | Нью-Йоркская фондовая биржа | Чёрная пятница |

| 22.12 | Великобритания | Лондонская фондовая биржа | Канун Рождества – Раннее Закрытие в 13:00 |

| 23.12 | Япония | Токийская фондовая биржа | День рождения императора |

| 25.12 | Австралия | Австралийская фондовая биржа | Рождество |

| 25.12 | Великобритания | Лондонская фондовая биржа | Рождество |

| 25.12 | Германия | Франкфуртская фондовая биржа | Рождество |

| 25.12 | Италия | Итальянская фондовая биржа | Рождество |

| 25.12 | Канада | Канадская биржа ценных бумаг | Рождество |

| 25.12 | Нидерланды | Амстердамская фондовая биржа | Рождество |

| 25.12 | США | Нью-Йоркская фондовая биржа | Рождество |

| 25.12 | Франция | Парижская фондовая биржа | Рождество |

| 25.12 | Швейцария | Швейцарская биржа | Рождество |

| 26.12 | Австралия | Австралийская фондовая биржа | День подарков |

| 26.12 | Великобритания | Лондонская фондовая биржа | День подарков |

| 26.12 | Германия | Франкфуртская фондовая биржа | День подарков |

| 26.12 | Италия | Итальянская фондовая биржа | Рождество |

| 26.12 | Канада | Канадская биржа ценных бумаг | День подарков |

| 26.12 | Нидерланды | Амстердамская фондовая биржа | День подарков |

| 26.12 | Франция | Парижская фондовая биржа | День подарков |

| 26.12 | Швейцария | Швейцарская биржа | День подарков |

| 29.12 | Великобритания | Лондонская фондовая биржа | Канун Нового года – Раннее Закрытие в 12:30 |

| 31.12 | Япония | Токийская фондовая биржа | Биржевые каникулы |

Пре-маркет и пост-маркет

Однако рабочее время на торговых площадках не всегда ограничивается рамками основной торговой сессии. Существуют такие понятия, как пре-маркет (pre-market) и пост-маркет (post-market или after-market). Они призваны решить проблему тех инвесторов, которые не успели своевременно закрыть свои позиции.

До и после работы основной торговой сессии проводится недолгий аукцион. На разных рынках он составляет от 15 до 30 минут. На NYSE, к примеру, он длится целых 60 минут. В ходе этого аукциона можно выставлять и снимать заявки, формируя картину первых секунд открывшейся торговли. Рассмотрим эти режимы более подробно.

- Основная задача трейдеров, работающих на пре-маркете, это приобретение акций по наилучшей цене. Особенным спросом пользуются те эмитенты, которые выпускают свою отчетность до старта основной фазы торговли. В итоге бумаги таких компаний активно отрабатывают вышедшие новости ценовым скачком на самом открытии. Своевременное выставление заявки на пре-маркете дает инвестору возможность заблаговременно войти в рынок и заработать на грядущем движении.

- Трейдеры, работающие на пост-маркете, изучают данные, готовящиеся к выходу на следующий день. Если прогноз неблагоприятный, то инвесторы заранее выставляют на продажу свои активы, используя аукцион пост-маркета. К тому же, этим режимом могут воспользоваться те участники рынка, которые не успели вовремя выйти из рынка.

Понимание основных временных рамок в торговле на бирже позволяет трейдеру грамотно планировать свои инвестиции и избавляться от дополнительных рисков, связанных с открытием и закрытием международных площадок. Кроме того, работа на нескольких биржах позволяет получать дополнительную прибыль и реализовывать очень интересные торговые стратегии, рассчитанные на беспрерывную торговлю.

Лучшие брокеры для торговли и инвестиций

TOPCFDБинарные опционыАкцииФорекс

| Брокер | Тип | Мин. депозит | Регуляторы | Просмотр |

|---|---|---|---|---|

| Бинарные опционы | $250 | ЦРОФР | Далее… |

| Форекс, CFD на Акции, Сырьё, ETF, Индексы, Крипто | $200 | CySEC | Далее… |

| Форекс, CFD на Акции, Сырьё, Индексы, Крипто | $250 | VFSC, ЦРОФР | Далее… |

| Акции, Фьючерсы, Крипто, Облигации, Форекс | $100 | ESMA, CySEC, MiFID | Далее… |

| Форекс, Инвестиции, Фиксированные контракты | $100 | FSA, TFC | Далее… |

| Акции, Инвестиции, Крипто, Товары, ETF | $200 | CySEC, FCA, MiFID, ASIC | Далее… |

Брокер FiNMAX — брокер от профессиональной команды трейдеров. В платформе и условиях торговли были учтены все недостатки существующих брокеров, в итоге FiNMAX сразу стал одним из лучших. Регулируется ЦРОФР. Минимальный депозит $250, минимальная сделка $10.

Официальный сайт: FiNMAX

Брокер FinmaxFX предлагает огромное количество акций. Большинство брокеров стремится дать доступ только к самым популярным NYSE или NASDAQ, но у FinmaxFX есть огромное количество европейских и азиатских компаний, большое количество индексов со всего мира, и конечно, ценные бумаги с американских бирж, включая и отечественные компании. В России регулируется ЦРОФР.

Брокер предоставляет профессиональную торговую платформу и лучшие условия. Минимальный депозит для открытия счета $250.

Официальный сайт: FinmaxFX

Влияние торговых сессий на биржи и активы

Нужно учитывать начало американской, азиатской или европейской торговой сессии, чтобы вовремя закрывать позиции, если трейдер не планирует переносить ее на следующий день. Также важно понимать, что существуют ведомые и ведущие биржи. К примеру, российский MICEX является ведомой площадкой, поэтому, когда открывается американская сессия, курсы акций могут значительно корректироваться.

Приведем пример. С 14:00 на Московской Бирже акции Яндекса торгуются с положительной динамикой. В 16:00 открываются американские рынки и там бумаги желтого поисковика значительно теряют в цене. Трейдеры в Москве смотрят на поведение своих заокеанских коллег и тоже начинают распродавать эти бумаги. Конечно, происходит это все моментально, и никаких значимых задержек нет. Этот пример наглядно демонстрирует, насколько важно следить за сессиями, чтобы не потерять средства на открытии ведущих рынков.

Из этого примера выходит следующий вывод: а стоит ли вообще торговать на ведомых биржах, в то время, когда основные торговые площадки еще (или уже) закрыты? Конечно же, да.

Полезные статьи:

Зачастую торговля на ведущих биржах недоступна простому обывателю в силу дороговизны, языковых барьеров и юридических проволочек. Унификация фондовых рынков в нашей современности привела к тому, что те же акции компании Apple можно приобрести как в США, так и в других странах, таких как Россия, Германия, Япония и др. Более того, очень часто трейдер может дополнительно заработать, если знает о том, когда и какие рынки начинают свою работу.

Вместо вывода

Как отражаются торговые сессии и расписание работы бирж на реальной практике интернет-трейдинга на фондовом рынке?

- Во-первых, торговля через интернет-терминал, по сути, позволяет заходить на биржу в любое время: до начала торгов, после, в выходные и праздники.

- Во-вторых, вы можете не просто посмотреть котировки, но отправлять своему брокеру приказы на открытие и закрытие сделок, даже если биржа в какой-то момент не работает. Естественно, в подобном случае ордер исполнится только тогда, когда откроется биржа и начнется ее основная торговая сессия.

Но понимание работы всех бирж на которых торгуется ваш актив, может улучшить ваши торговые результаты.

Вакансии компании Московская Биржа — работа в Москве

Елизавета Фёдорова,

старший специалист управления разработки тарифов

— Расскажи, как ты попала на биржу? Почему из всех стажировок выбрала именно нашу?

Первый раз я посетила Московскую Биржу во время учебы на 2-ом курсе. Мой университет и Биржа организовывали конференцию для студентов, на которой каждый желающий мог представить свое исследование или курсовую работу, если они касались финансовых рынков в целом или российского рынка в частности. Помню, как первый раз зашла в здание и была поражена – экраны с котировками и новостями, конференц-зал и переговорные комнаты, торопящиеся куда-то сотрудники – все это было, как в кино 🙂

Во время конференции перед нами выступали сотрудники HR, которые и рассказали о возможности на 3-ем курсе пройти стажировку. Я была настолько впечатлена самой биржей, ее сотрудниками и всей этой атмосферой, что сразу поняла, что через год попробую пройти отбор и стать частью всего этого. Собственно, так я и поступила.

— Что делала на стажировке?

Задания на стажировке были очень разными – и в основном степень их сложности и интересности была пропорциональна времени, проведенному на бирже. Если в начале я могла заниматься чем-нибудь вроде доделывания за коллегами слайдов, то уже через пару месяцев мне доверяли построение моделей и руководство собственными мини-проектами.

— Долго ли думала, когда получила предложение перейти в штат?

Не думала вообще – мне сделали предложение, от которого невозможно отказаться. Предложили остаться в той же команде с интересными, веселыми и умными людьми, заниматься проектами, которые мне казались крайне перспективными и, кроме того, пообещали лояльно относиться к моей продолжающейся учебе. В общем, лучшего и не придумаешь.

— Чем занимаешься теперь, когда стала штатным сотрудником?

Суть моей работы не изменилась – я сотрудник департамента продуктового маркетинга, и продолжаю развивать продукты биржи. Конечно, выросли уровень ответственности и доля моей самостоятельной работы над проектами (вместе с их сложностью), но принципиально то, чем я занимаюсь, не изменилось.

— Как вас приняли в коллективе в ваш первый рабочий день?

Несмотря на то, что в первый день я ужасно волновалась, прошел он просто замечательно. Коллеги мгновенно приняли меня, все показали и объяснили, познакомили с ребятами из других департаментов. Уже через пару часов я ушла с ними обедать, вечером сыграла в настольный футбол и была невероятно счастлива, что буду работать с людьми, с которыми чувствую себя «в своей тарелке»

— Как коллеги поздравляют вас с днем рождения? Может быть, дарят необычные подарки?

Буквально месяц назад я первый раз отмечала день рождения на бирже. День оказался наполнен сюрпризами с самого начала: коллеги подарили море внимания, цветов и вкусной еды. Ну а в конце ждал еще один приятный бонус – руководитель отпустил с работы пораньше, посоветовав хорошо отдохнуть и намекнув, что поймет, если на следующий день я приду позже обычного 🙂

— Как проходят корпоративные праздники в компании? Что делаете на празднике: конкурсы, необычные награждения, оригинальные поздравления?

Наверное, больше всего мне запомнились 23 февраля и 8 марта в компании. Мы поздравляли мужчин пиццей и шоколадками, они нас – тюльпанами и тортами, мы болтали, смеялись и поднимали командный дух совместным поеданием вкусняшек.

— Вспомните случай, когда коллеги/начальство вас по-настоящему удивили.

Наверное, мне сложно выделить какой-то конкретный случай, но я опишу свои общие впечатления от компании – впечатления, которые, не знаю почему, я не ожидала получить. Прежде всего, это открытость и дружелюбие со стороны коллег, даже если они существенно старше и выше по карьерной лестнице. Так, в самом начале стажировки, в рамках помощи по одному из проектов я ездила с главами рынков на встречи со внешними клиентами. Я была очень удивлена: несмотря на то, что все они – аксакалы финансовых рынков, с огромным багажом опыта и знаний, а я – девушка-стажер, студентка третьего курса — со мной они держались крайне просто и открыто, абсолютно так же, как и между собой. Это крайне подкупало и делало наши поездки гораздо приятнее – во всяком случае, для меня.

« Как работает биржа?» – Яндекс.Знатоки

Биржа это площадка для проведения торгов, чтобы примерно понимать, как происходит работа на бирже, необходимо знать ключевых участников торгов и примерное устройство финансового рынка:

Финансовый рынок

Финансовый рынок в целом можно сравнить с Робином Гудом – главная их функция — это перераспределение капитала от тех, у кого он в излишке, и они не знают, как его использовать тем, у кого есть идеи, но для их реализации недостаточно капитала

Инфраструктура рынка, соответственно, все то, что помогает рынку правильно функционировать. Существуют проф. участники и (как думаете, кто?) не профучастники финансового рынка. Кто такие профучастники, нам рассказывает федеральный закон о рынке ценных бумаг. Их задача – оказание услуг на коммерческой и компетентной основе, но только при наличии лицензии от центрального банка(ЦБ) – органа, регулирующего финансовую деятельность. Не профучастники – все остальные структуры, так или иначе помогающие участникам рынка осуществлять их деятельность. Основные из них это: коммерческие банки, рейтинговые агентства (их роль – оценивать надежность компаний, на этот рейтинг смотрят и ссылаются инвесторы на финансовом рынке), аудиторы (занимаются проверкой финансовой отчетности), разработчики ПО (разрабатывают специальные программы «биржевые терминалы» через которые, собственно, и совершаются сделки). Все участники прямо или косвенно влияют на финансовый рынок.

Брокеры

Именно те, к кому приходят, чтобы покупать или продавать на финансовом рынке. Торговля осуществляется с помощью заявок и сделок. Заявка – это крик одного из брокеров в биржевом зале (как из фильмов про брокеров, где они торгуют в одном большом шумном помещении). В наше время уже никто не кричит, но понятие заявки осталось. Заявки отображаются в стакане заявок – окне биржевого терминала (программы, через которую мы и участвуем в финансовых торгах). Еще одна функция брокера – он может быть вашим налоговым агентом. Что это значит? Брокер за вас заполняет документы, взаимодействует с налоговыми органами. Большинство доходов облагаются налогом на доходы физических лиц (НДФЛ), он составляет 13% от дохода. Если вы разрешаете брокеру быть вашим налоговым агентом, то с вашей прибыли брокер и удержит эти 13% на налоговый период, то есть до окончания календарного года. Для брокера такая схема является некой «страховкой», если вы выведете свои деньги и убежите, не заплатив налога (разбираться по этому поводу будут с ним, ведь через него вы ведете сделки). Если брокер удержал чуть больше чем надо, то не волнуйтесь, по окончании года он обязан вернуть вам лишнее. Лайфхак из лекции: с дивидендов, брокер тоже обязан заплатить налог, но, если договориться выводить деньги на ваш банковский счет, брокер будет отсутствовать как звено в этой операции и не будет удерживать проценты. Существуют налоговые послабления, например, если вы для сбережения и приумножения своих финансовых средств выбираете купоны ОФЗ (облигации федерального займа – по сути долг нашей страны), то с купонов вы налог платить не будете, но курсовая разница все равно облагается налогом (если вы получили доход играя на курсе)

Депозитарии и регистраторы — тоже профучастники. Депозитарии хранят ценные бумаги, регистраторы – ведет учет всех владельцев ценных бумаг. Конечно же, сейчас это уже не бумаги, а просто электронные записи. Депозитарии удобны лицам, так как на них можно хранить свои ценные бумаги без контракта с брокером, а регистраторы удобны скорее компаниям – он предоставляет им информацию о том, кто владеет их бумагами и в каком количестве

Управляющие компании

Брокер это всего лишь посредник, решения о заявках и сделках вы принимаете сами. Заключая договор с управляющей компанией, вы разрешаете компании оперировать своими средствами под процент больше чем у банка. В отличие от банков управляющие компании не могут гарантировать вам доход, они лишь могут предоставить ориентир по доходности и ориентир по риску – сколько вы можете получить и сколько потерять. Уровень защиты ваших вложений определяется договором, и поддается простому правилу – кто не рискует, тот не… потеряет свои деньги, хотя и получит меньше. Управляющие компании имеют большой штат аналитиков, поэтому они могут показывать хорошие доходности. У таких компаний есть 2 модели работы с инвесторами:

1) Коллективные инвестиции: модель с наиболее комфортным порогом входа (от 5000 р). Все средства инвесторов идут в ПИФ (паевой инвестиционный фонд), которым управляет одна команда и все средства распределяются по одной стратегии. К ПИФам предъявляют большие требования по прозрачности, и вы всегда можете посмотреть сколько тот или иной фонд заработал для своих инвесторов . Еще один лайфхак: очень важно кто является капитаном этого финансового корабля, поэтому обращайте внимание не только на результаты фонда, но и на результаты конкретной команды.

2) Работа с персональным управляющим. Здесь ключевое слово «персональным». Оно подразумевает больший порог входа (от 300 000) и меньшую прозрачность (все индивидуально). Это отдельная индустрия, со своими плюсами и минусами.

А кому интересно детально все просмотреть и изучить, вот полное видео https://youtu.be/2CKrR_uUQa4