Рентабельность сто: Из чего складываются доходы и расходы автосервиса

Из чего складываются доходы и расходы автосервиса

Прибыль бизнеса — главный показатель его востребованности. Рентабельность нового автосервиса в среднем составляет 25%, затем показатель может быть увеличен до 40 — 60%. Как этого добиться? Мы подскажем.

Из статьи вы узнаете, как обеспечить высокую прибыльность автосервиса. Мы собрали лучшие советы практиков. Их опыт в ваших руках.

Доход СТО: предварительные замечания

Оговорим несколько специфических условий работы СТО, которые влияют на заработок автосервиса.

Во-первых, сезонность. Показатель сезонности во многом формирует предложение автосервисов. Осенью и весной количество заказов возрастает в два раза. В центре внимания — работы по ремонту подвески, замена масла и антифриза. Шиномнтаж актуален только в этот период. Зимой высок спрос на кузовные работы.

Во-вторых, анализ целевой аудитории. В частные автосервисы обращаются владельцы поддержанных авто и машин с истекшей гарантией.

Доля авто в столице все время растет. При этом в условиях падения спроса на новые машины почти на 30%, автомобилисты предпочитают приобретать поддержанные авто. Это и обеспечивает высокий трафик автосервисам.

Формируем основной доход автосервиса

Не секрет, что прибыль бизнеса связана с качеством предоставляемых услуг и их ассортиментом. Это простое правило на практике соблюдается далеко не всегда. Несмотря на количество автосервисов, большая часть предлагает некачественные услуги без гарантии. Поэтому, хотя рынок насыщен, качественного предложения фактически нет.

Базовая доходность автосервиса складывается из слесарных работ, кузовного ремонта, шиномонтажа и диагностики. Небольшие сервисы начинают свою деятельность со слесарного цеха. Со временем бизнес расширяется за счет реинвестирования прибыли.

Небольшие сервисы начинают свою деятельность со слесарного цеха. Со временем бизнес расширяется за счет реинвестирования прибыли.

Извлечение прибыли за счет системности

Перечень услуг может меняться в зависимости от сезона. Однако, чем шире возможности автосервиса, тем больше будет клиентская база. Мало оказывать различные услуги, важен комплексный подход к их выполнению. Казалось бы, тоже очевидная истина.

Системное предложение услуг позволит увеличить прибыль СТО. Клиент будет возвращаться в тот автосервис, где смогут выполнить все работы по ремонту авто.

Как это работает? К примеру, если у заказчика проблемы с электрикой, помимо ее ремонта целесообразно предложить компьютерную диагностику. Кузовные работы предполагают и рихтовку, и покраску.

Специализация автосервиса тоже влияет на прибыль

Опытные предприниматели советуют выбрать какую-либо специализацию для автосервиса. Это выделит бизнес среди прочих. Анализ рынка предложения поможет подобрать профиль, слабо представленный в выбранном районе.

Анализ рынка предложения поможет подобрать профиль, слабо представленный в выбранном районе.

Например, автосервис может оказывать срочный ремонт электрики, или ремонт ходовой на высокоточном оборудовании. На выделенные услуги снизьте стоимость, либо создайте уникальное предложение. За счет этого доход СТО возрастет.

Автосервис: дополнительный доход

Организация дополнительного дохода — важный момент в формировании прибыли СТО. Мы рассмотрим несколько наиболее популярных способов. Со временем дополнительный доход может вырасти в самостоятельный бизнес.

Продажа запасных частей и комплектующих

Открыть магазин запчастей несложно. Благодаря работе по системе дропшиппинг не обязательно хранить все детали у себя на складе. В наличии всегда должны быть ходовые товары и комплектующие. Под заказ можно наладить поставку редких или дорогостоящих деталей.

Актуально создание интернет-магазина с пунктом самовывоза на территории автосервиса. Повысит его популярность организация скидок для постоянных клиентов автосервиса.

Повысит его популярность организация скидок для постоянных клиентов автосервиса.

Зона ожидания для клиентов

На свободной площади или участке земли часто организуют комфортную зону ожидания для посетителей. Здесь можно установить вендинговые автоматы или организовать небольшое кафе. Либо сдать площадь под кафетерий в аренду. В высокий сезон это позволит значительно увеличить средний доход автосервиса.

Хранение шин

Хранение шин для жителей многоквартирных домов — настоящая головная боль. Услуги по сезонному хранению на территории автосервиса решают эту проблему. К тому же, велика вероятность, что автовладельца в случае ремонта будет «тянуть» туда, где находится его добро.

Кадровая политика

Квалифицированные специалисты в автосервисах на вес золота. Это знают как автолюбители, так и предприниматели. Опытный специалист имеет свою постоянную клиентскую базу. Поэтому подбор кадров напрямую влияет на доход СТО.

Прежде чем набирать неопытных молодых сотрудников, которым можно платить меньше, стоит хорошо поразмыслить. Скорее всего, такая экономия негативно скажется на прибыли. Лучшее сочетание — опытный мастер и ученик. Заработная плата традиционно состоит из минимального оклада и процента, так заработок в автосервисе будет пропорционален выполненной работе.

Очевидные неочевидные истины

Казалось бы, всем известны перечисленные истины. При этом профессиональные автосервисы в Москве можно пересчитать по пальцам.

На правах рекламы. Напоминаем, что в нашем каталоге осуществляется продажа автосервисов от собственников в Москве и других городах России. Для многих предложений характерна высокая доходность. Информация о прибыльности и другие важные характеристики — в карточках готового бизнеса.

Чтобы бизнес стал успешным, необходимо организовать широкий спектр услуг:

- Создайте комплексные и эксклюзивные предложения

- циализируйтесь на каком-то виде работ, это сделает автосервис узнаваемым

- Подбирайте мастеров, мотивируйте и контролируйте их

Дополнительные источники прибыли можно развить в отдельный бизнес. На основе вышесказанного осталось только заметить: сколько прибыли будет приносить автосервис — зависит от того, сколько сил вы в него вложите.

На основе вышесказанного осталось только заметить: сколько прибыли будет приносить автосервис — зависит от того, сколько сил вы в него вложите.

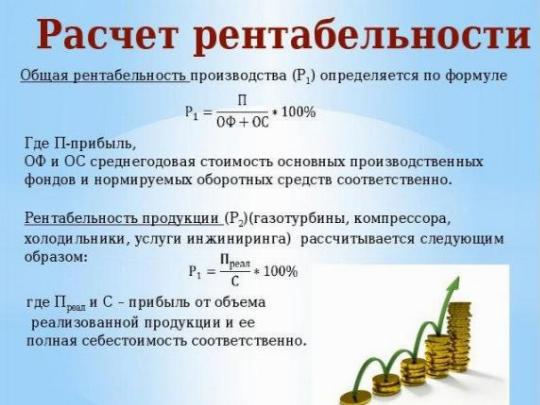

Рентабельность продукции: формула расчета и анализ

Рентабельность – одно из самых широко используемых экономических понятий. В нем отражена основная суть экономической деятельности – получение прибыли. Коэффициент рентабельности, собственно, и показывает нам, насколько эффективен тот или иной бизнес-процесс, насколько велика отдача от того или иного ресурса (материального, трудового или денежного). Иными словами, сколько прибыли на единицу измерения они приносят.

Коэффициент рентабельности чего именно, спросите вы? Да чего угодно. Этот коэффициент высчитывается делением прибыли на любой из показателей деятельности предприятия. И умножением на 100%, соответственно.

Делим чистую прибыль на размер собственного капитала (не забывая умножить на 100%) – получаем рентабельность собственного капитала. Делим чистую прибыль на размер активов – получаем рентабельность активов. На размер основных средств – рентабельность основных средств. На фонд оплаты труда и прочие затраты на сотрудников – рентабельность персонала. И так далее.

Делим чистую прибыль на размер активов – получаем рентабельность активов. На размер основных средств – рентабельность основных средств. На фонд оплаты труда и прочие затраты на сотрудников – рентабельность персонала. И так далее.

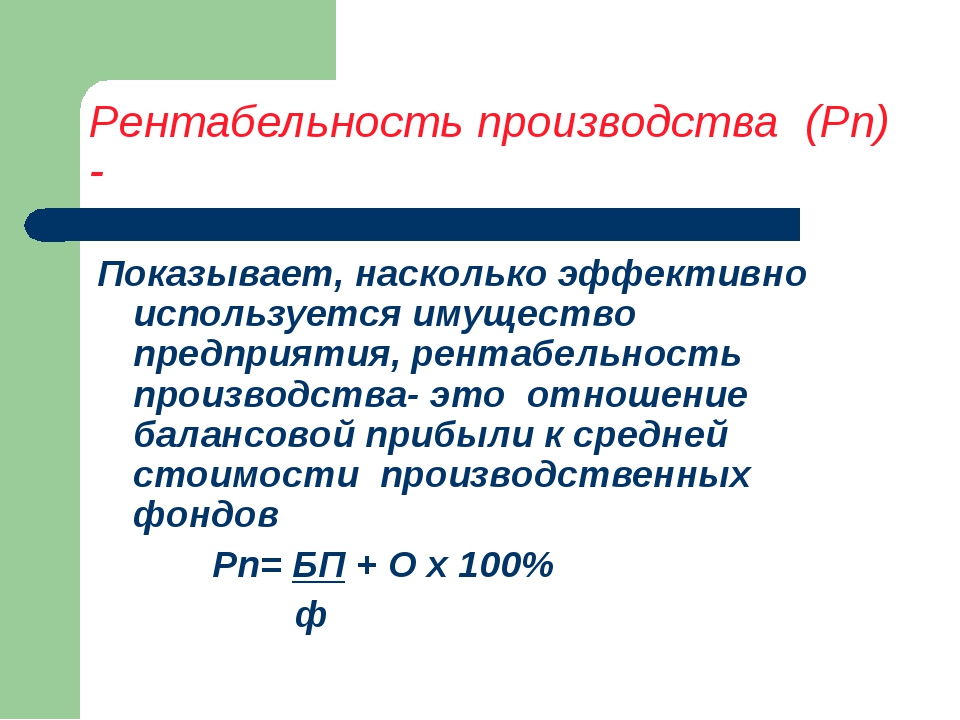

Можно посчитать рентабельность производства (делением валовой прибыли на объединенную стоимость основных фондов и оборотных средств). Рентабельность продаж (делением операционной прибыли на размер выручки).

Существует термин «порог рентабельности». Он означает минимальную прибыль, которая покрывает затраты по той или иной статье расходов. Очень важно найти этот порог, чтобы строить бизнес по правильным ориентирам и всегда понимать, за какую грань заходить нельзя.

Кстати, вы заметили, что при расчете разных видов рентабельности в расчет принимаются разные виды прибыли? Об отличиях между ними мы поговорим чуть позже.

А сейчас перейдем к основной теме.

Рентабельность реализуемой продукции – очень важный для производственной компании показатель. Он как бы «встроен» в рентабельность продаж. Разница в том, что прибыль в этом случае надо соотносить не с выручкой, а с себестоимостью продукции (этот показатель по умолчанию меньше выручки).

Он как бы «встроен» в рентабельность продаж. Разница в том, что прибыль в этом случае надо соотносить не с выручкой, а с себестоимостью продукции (этот показатель по умолчанию меньше выручки).

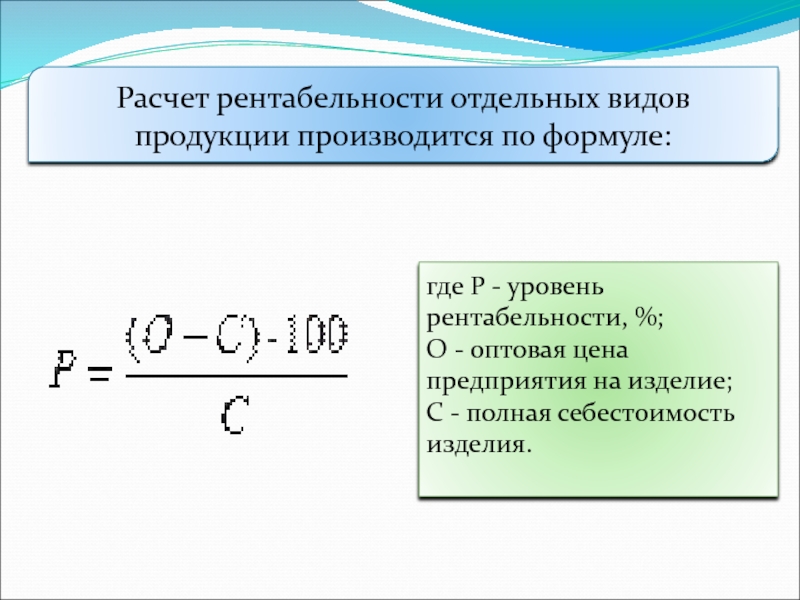

Рентабельность товарной продукции может быть рассчитана как в целом по ассортименту, так и по отдельным видам изделий.

Есть четыре основных формулы расчета рентабельности продукции. Варианты зависят от того, какая прибыль берется для расчета: чистая или прибыль от продаж. То же самое относится к себестоимости: она может быть либо полной, либо только производственной.

Подробнее о расчёте чистой прибыли

Вся необходимая информация есть в «Отчете о финансовых результатах» (форма 2 бухгалтерского баланса), который каждая компания обязана сдавать в налоговую инспекцию.

Соответственно, все приведенные ниже коды строк баланса относятся к форме 2. Условно обозначим рентабельность продукции как Rпр.

Итак, четыре формулы показателя рентабельности продукции.

1. По чистой прибыли и производственной себестоимости:

Rпр = (Строка 2400 / Строка 2120) Х 100%.

2. По чистой прибыли и полной себестоимости:

Rпр = (Строка 2400 / Сумма строк 2120, 2210 и 2220) Х 100%.

3. По прибыли от продаж и производственной себестоимости:

Rпр = (Строка 2200 / Строка 2120) Х 100%.

4. По прибыли от продаж и полной себестоимости:

Rпр = (Строка 2200 / Сумма строк 2120, 2210 и 2220) Х 100%.

Чтобы было нагляднее, приведем фрагмент «Отчета о финансовых результатах».

Наименование показателя | Код |

|---|---|

| Выручка | 2110 |

| Себестоимость продаж | 2120 |

| Валовая прибыль (убыток) | 2100 |

| Коммерческие расходы | 2210 |

| Управленческие расходы | 2220 |

| Прибыль (убыток) от продаж | 2200 |

| Доходы от участия в других организациях | 2310 |

| Проценты к получению | 2320 |

| Проценты к уплате | 2330 |

| Прочие доходы | 2340 |

| Прочие расходы | 2350 |

| Прибыль (убыток) до налогообложения | 2300 |

| Налог на прибыль | 2410 |

в т. ч. текущий налог на прибыль ч. текущий налог на прибыль | 2411 |

| отложенный налог на прибыль | 2412 |

| Прочее | 2460 |

| Чистая прибыль (убыток) | 2400 |

В бухгалтерской отчетности выделяют три основных уровня прибыли: валовую (балансовую), операционную (она же прибыль от продаж) и чистую.

Валовая прибыль (2100) – это выручка минус себестоимость (2110 минус 2120).

Прибыль от продаж (2200) – это валовая прибыль (2100) минус коммерческие (2210) и управленческие расходы (2220).

Коммерческие расходы включают в себя, к примеру, оплату транспорта, стоимость упаковки товара, заплату продавцов, затраты на рекламу и так далее. Управленческие расходы, в свою очередь – это зарплаты административного персонала (плюс представительские расходы), вложения в переподготовку кадров, оплата аудиторских и консалтерских услуг, и т.д.

Наконец, чистая прибыль (2400) образуется, когда из прибыли от продаж вычитают сумму налога на прибыль. Это упрощенная трактовка, более полная (но не окончательная формула выглядит как 2400 = 2200 + 2310 (доходы от участия в других организациях) + стр. 2320 (проценты к получению) – 2330 (проценты к уплате) + 2340 (прочие доходы) – 2350 (прочие расходы) – 2410 (налог на прибыль). Просто во многих случаях значения строк в середине формулы оказываются нулевыми, а значит, не оказывают влияния на результат.

Это упрощенная трактовка, более полная (но не окончательная формула выглядит как 2400 = 2200 + 2310 (доходы от участия в других организациях) + стр. 2320 (проценты к получению) – 2330 (проценты к уплате) + 2340 (прочие доходы) – 2350 (прочие расходы) – 2410 (налог на прибыль). Просто во многих случаях значения строк в середине формулы оказываются нулевыми, а значит, не оказывают влияния на результат.

С прибылью (первой частью формулы) разобрались. Теперь разберемся с себестоимостью продукции.

Чем различаются производственная себестоимость и полная себестоимость?

Производственная себестоимость, как мы уже выяснили, отражается в строке 2120 «Отчета о финансовых результатах».

Как правило, в нее включают следующие статьи затрат:

- стоимость сырья и материалов;

- стоимость потребляемой энергии;

- зарплата рабочих;

- отчисления с ФОТ рабочих;

- содержание и эксплуатация машин и оборудования;

- иные производственные расходы, в том числе на подготовку и освоение производства.

При расчете полной себестоимости к строке 2120 добавляются значения строк 2210 и 2220 (коммерческие и управленческие расходы).

Зачем нужно измерять рентабельность продукции?

Особенно стоит отметить вычисление по прибыли от продаж и полной себестоимости (в нашем варианте это формула №4). Именно ее результат стоит сравнивать с теми средними показателями рентабельности по отраслям, которые ежегодно в своем приказе публикует Федеральная налоговая служба. Значительное отклонение вашей рентабельности от среднего уровня будет служить для налоговиком сигналом к повышенному вниманию.

К примеру, за 2019 год средний по экономике уровень рентабельности продукции составил 11,4%. А вот по отраслям разброс очень велик: от 66,3% в добыче металлических руд до 2,4% в производстве автотранспорта.

Но конечно же, дело не только в том, чтобы жить в ладу с налоговой инспекцией. Измерение рентабельности единицы продукции позволяет понять свою рыночную устойчивость, во-первых, по сравнению с конкурентами (на текущий момент), а во-вторых, проанализировать ее с развитием времени.

Конечно же, в идеале коэффициент рентабельности продукции с годами должен увеличиваться (до разумных пределов). Если ситуация обратная, это серьезный повод для беспокойства.

Как повысить рентабельность продукции

У нас есть числитель (прибыль) и есть знаменатель (себестоимость). Соответственно, надо наращивать первое (увеличивая наценку или улучшая маркетинговую стратегию), либо сокращать второе (более тщательно подходя к закупке материалов, оптимизируя затраты на персонал и т.д.).

Это не делается мановением пальца или по щучьему велению, рынок всегда накладывает свои ограничения. Но, по крайней мере, путь нам ясен.

Анализ финансового состояния компании, инвестиционного проекта. InvestGo24

Анализ финансового состояния:

Показатели рентабельности,

Оценка ликвидности.

Показатели рентабельности

CP, ROI, OP, ROS, ROE, ROA, ROCA, RONA, ROFA, ROIC, Te

Оценка ликвидности

NWC, WCT, CLR, QR, ATR, CATA, WCCA, ICAR, WCIR, ICR, K(Beaver)

Показатели рентабельности

Общая рентабельность CP

Общая рентабельность (Common Profitability), %:

CP=(Прибыль до налогообложения / Выручка от продаж)*100%

Рентабельность больше 0% — значит, что проект прибыльный. Чем меньше рентабельность, тем меньше предприятие зарабатывает. Нулевая рентабельность означает, что предприятие тратит на производство продукции столько же, сколько получает от его продажи, тоесть работает в ноль.

Чем меньше рентабельность, тем меньше предприятие зарабатывает. Нулевая рентабельность означает, что предприятие тратит на производство продукции столько же, сколько получает от его продажи, тоесть работает в ноль.

Если рентабельность отрицательная, то себестоимость превышает выручку от продаж, предприятие работает себе в убыток, производя и продавая эту продукцию. Понятие средней рентабельности сильно отличается в зависимости от отрасли. Так, в банковской сфере рентабельность может доходить до 100% и более, в торговле этот показатель находится в диапазоне 20–30%, в пищевой промышленности — 10–15%, в легкой промышленности 7–10%, в тяжелом машиностроении — 2–5%.

Показатель показывает какую часть от выручки составляет прибыль до налогообложения, анализируется в динамике и сравнивается со среднеотраслевыми значениями этого показателя.

Рентабельность инвестиций ROI

Возврат инвестиций ROI (Return On Investment) или ROR

Коэффициент рентабельности инвестиций (ROI) = Прибыль / Сумма инвестированная.

Рентабельность инвестиций как относительный показатель очень удобна при выборе одного проекта из ряда альтернативных, имеющих примерно одинаковые значения чистой текущей стоимости инвестиций, либо при комплектовании портфеля инвестиции, т.е. выборе нескольких различных вариантов одновременного инвестирования денежных средств, дающих чистую текущую стоимость.

Рентабельность основной деятельности OP

Рентабельность основной деятельности (Operating Profitability), %:

OP =(Прибыль от продаж / Затраты (Себестоимость, коммерческие и управленческие расходы))*100%

Показывает, сколько прибыли (убытка) от реализации приходится на единицу денежных средств затрат от деятельности компании. Например, если рентабельность основной деятельности составляет 13%, т.о. на 1 единицу денежных средств затрат от основной деятельности предприятие имело 13 копеек прибыли. Показатель «рентабельность продукции», не должен быть ниже величины «12%» (12% — рентабельность продукции по кредитным операциям комерческих банков России).

Рентабельность продаж по EBIT ROS

Рентабельностьпродаж (Return On Sales, Operating Margin), %:

ROS=(Прибыль от продаж / Выручка от продаж)*100%

Демонстрирует долю прибыли в каждой заработанной единице денежных средств. К примеру, ROS=22%, это значит, что предприятие в отчетном году получало 22 цента прибыли с каждого доллара реализации. Рентабельность продаж является индикатором ценовой политики компании и её способности контролировать издержки. Различия в конкурентных стратегиях и продуктовых линейках вызывают значительное разнообразие значений рентабельности продаж в различных компаниях

Рентабельность собственного капитала ROE

Рентабельность собственного капитала (Return on shareholders’ equity), %:

ROE=(Чистая прибыль / Средняя стоимость собственного капитала)*100%

Позволяет определить эффективность использования капитала, инвестированного собственниками предприятия. Обычно этот показатель сравнивают с возможным альтернативным вложением средств в другие ценные бумаги. Рентабельность собственного капитала показывает, сколько денежных единиц чистой прибыли заработала каждая единица, вложенная собственниками компании.

Рентабельность собственного капитала показывает, сколько денежных единиц чистой прибыли заработала каждая единица, вложенная собственниками компании.

Рентабельность активов ROA

Рентабельность активов (Return On Assets), %:

ROA=(Прибыль до налогообложения / Средняя величина активов за период)*100%

Показывает способность активов компании порождать прибыль. То есть, сколько единиц прибыли получено предприятием с единицы стоимости активов. Применяется для сравнения предприятий одной отрасли.

Рентабельность текущих активов ROCA

Рентабельность текущих активов (Return On Current Assets), %:

ROCA=(Чистая прибыль / Средняя величина оборотных активов за период)*100%

Показывает, сколько прибыли получает предприятие с одного доллара, вложенного в текущие (оборотные) активы. Чем выше значение этого коэффициента, тем более эффективно используются оборотные средства.

Рентабельность чистых активов RONA

Рентабельность чистых активов (Return On Net Assets), %:

RONA=(Чистая прибыль / Средний за период собственный и заемный капитал)*100%

Показывает рациональность управления структурой капитала, способность организации к наращиванию капитала через отдачу каждого единицы вложенных средств, вложенного собственниками

Рентабельность основных средств и прочих внеоборотных активов ROFA

Рентабельность основных средств и прочих внеоборотных активов (Return On Fixed Assets), %:

ROFA=(Чистая прибыль / Средняя величина основных средств и прочих внеоборотных активов за период)*100%

Показывает, насколько эффективна отдача производственных фондов. Чем выше значение данного коэффициента, тем более эффективно используются основные средства.

Рентабельность собственного и долгосрочного заемного капитала ROIC

Рентабельность собственного и долгосрочного заемного капитала (Return On Invested Capital), %:

ROIC=(Чистая прибыль / Средний за период собственный и долгосрочный заемный капитал)*100%

Показывает, насколько эффективно предприятие ведет инвестиционную деятельность. То есть, сколько денежных единиц потребовалось предприятию для получения одной денежной единицы прибыли. Этот показатель является одним из наиболее важных индикаторов конкурентоспособности.

Период окупаемости Te

Период окупаемости собственного капитала, лет:

Te=Средняя стоимость собственного капитала за период / Чистая прибыль

Показывает число лет, в течение которых полностью окупятся вложения в данную организацию. Имеет важное значение для собственников и акционеров, поскольку через оценку его величины и динамики они, как правило, делают выводы об эффективности управления их капиталом.

Оценка ликвидности

Величина собственных оборотных средств NWC

Величина собственных оборотных средств, Net Working Capital (NWC).

NWC = (Оборотные активы — долгосрочная дебиторская задолженность) — краткосрочные обязательства

Характеризует ту часть собственного капитала предприятия, которая является источником покрытия его текущих активов (т.е. активов, имеющих оборачиваемость менее одного года). Это расчетный показатель, зависящий как от структуры активов, так и от структуры источников средств. Показатель имеет особо важное значение для предприятий, занимающихся коммерческой деятельностью и другими посредническими операциями. При прочих равных условиях рост этого показателя в динамике рассматривается как положительная тенденция.

Маневренность собственных оборотных средств WCT

Маневренность собственных оборотных средств, Working Capital Turnover (WCT).

WCT = Денежные средства / Функционирующий капитал

Характеризует ту часть собственных оборотных средств, которая находится в форме денежных средств, т.е. средств, имеющих абсолютную ликвидность. Для нормально функционирующего предприятия этот показатель обычно меняется в пределах от нуля до единицы. При прочих равных условиях рост показателя в динамике рассматривается как положительная тенденция. Приемлемое ориентировочное значение показателя устанавливается предприятием самостоятельно и зависит, например, от того, насколько высока ежедневная потребность предприятия в свободных денежных ресурсах.

Коэффициент текущей ликвидности CLR

Коэффициент текущей ликвидности (Коэффициент покрытия), Current Liquidity Ratio (CLR).

CLR = (Оборотные активы — Долгосрочная дебиторская задолженность) / Краткосрочные обязательства (не включая доходы будущих периодов)

Дает общую оценку ликвидности активов, показывая, сколько денежных средств текущих активов предприятия приходится на единицу вложенных средств текущих обязательств. Логика исчисления данного показателя заключается в том, что предприятие погашает краткосрочные обязательства в основном за счет текущих активов; следовательно, если текущие активы превышают по величине текущие обязательства, предприятие может рассматриваться как успешно функционирующее (по крайней мере теоретически). Размер превышения и задается коэффициентом текущей ликвидности. Значение показателя может варьировать по отраслям и видам деятельности, а его разумный роств динамике обычно рассматривается как благоприятная тенденция. В западной учетно-аналитической практике приводится критическое нижнее значение показателя — 2; однако это лишь ориентировочное значение, указывающее на порядок показателя, но не на его точное нормативное значение.

Коэффициент быстрой ликвидности QR

Коэффициент быстрой (срочной) ликвидности, Quick Ratio (QR).

QR = (Оборотные активы — Запасы — НДС по пробретенным ценностям — Долгосрочная дебиторская задолженность) / Краткосрочные обязательства (не включая доходы будущих периодов)

По смысловому назначению показатель аналогичен коэффициенту текущей ликвидности; однако исчисляется по более узкому кругу текущих активов, когда из расчета исключена наименее ликвидная их часть — производственные запасы. Логика такого исключения состоит не только в значительно меньшей ликвидности запасов, но, что гораздо более важно, и в том, что денежные средства, которые можно выручить в случае вынужденной реализации производственных запасов, могут быть существенно ниже затрат по их приобретению. В частности, в условиях рыночной экономики типичной является ситуация, когда при ликвидации предприятия выручают 40% и менее от учетной стоимости запасов. В западной литературе приводится ориентировочное нижнее значение показателя — 1, однако эта оценка также носит условный характер. Кроме того, анализируя динамику этого коэффициента, необходимо обращать внимание и на факторы, обусловившие его изменение.

Коэффициент абсолютной ликвидности ATR

Коэффициент абсолютной ликвидности (платежеспособности), Acid-Test Ratio (ATR).

ATR = Денежные средства / Краткосрочные обязательства (не включая доходы будущих периодов)

Является наиболее жестким критерием ликвидности предприятия; показывает, какая часть краткосрочных заемных обязательств может быть при необходимости погашена немедленно.

Рекомендательная нижняя граница показателя, приводимая в западной литературе, — 0,2. В отечественной практике фактические средние значения рассмотренных коэффициентов ликвидности, как правило, значительно ниже значений, упоминаемых в западных литературных источниках.

Доля оборотных средств в активах CATA

Доля оборотных средств в активах, Current Assets to Total Assets

CATA = Оборотные активы / Сумма всех активов (Баланс)

Доля оборотных средств в активах характеризует наличие оборотных средств во всех активах предприятия. Показывает чистое отношение текущих затрат к хозяйственным средствам, активам.

Доля собственных оборотных средств WCCA

Доля собственных оборотных средств в общей их сумме, Working Capital to Current Assets

WCCA = (Оборотные активы — Краткосрочные обязательста) / Оборотные активы

Отношение собственного оборотного капитала к общей его сумме называется коэффициент маневренности капитала, которой показывает, какая часть собственного капитала находится в обороте, т.е. в той форме, которая позволяет свободно маневрировать этими средствами. Коэффициент должен быть высоким, чтобы обеспечить достаточную гибкость в использовании собственных средств предприятия.

Нормальное значение: 0,5-0,6

Доля запасов в оборотных активах ICAR

Долязапасоввоборотныхактивах, Inventory to Current Assets Ratio

ICAR = Запасы и затраты / Оборотные активы

Этот показатель отображает долю запасов в оборотных активах — слишком высокая их доля может быть признаком затоваривания, либо пониженным спросом на продукцию.

Нормальная величина: <0,5

Доля собственных оборотных средств в покрытии запасов WCIR

Доля собственных оборотных средств в покрытии запасов, Working Capital to Inventory Ratio

WCIR = (Оборотные активы — краткосрочные обязательства) / Запасы и затраты

Этот показатель характеризует ту часть стоимости запасов, которая покрывается собственными оборотными средствами, а также традиционно имеет большое значение в анализе финансового состояния. Значение этого коэффициента должно превышать величину 0,5.

Коэффициент покрытия запасов ICR

Коэффициент покрытия запасов, Inventory Coverage Ratio

ICR = (Оборотные собственные средства + краткосрочные займы и кредиты + краткосрочная кредиторская задолженность) / Запасы и затраты

Показатель характеризует за счет каких средств приобретены запасы и затраты предприятия: его положительное значение говорит о том, что запасы и затраты обеспечены «нормальными» источниками покрытия, в то время как его отрицательное значение показывает на то, что часть запасов и затрат — в процентном соотношении, приобретена за счет краткосрочной кредиторской задолженности.

Коэффициент Бивера К(Бивера)

К(Бивера)=(Чистая прибыль + Амортизация) / (Долгосрочные + текущие обязательства)

Отношение чистого денежного потока к сумме долга может определить риск банкротства предприятия.

1-(0.4-0.45), Финансово устойчивое

2-(0.17), Вероятное банкротство в течении пяти лет

3-(-0.15) Вероятное банкротство в течении одного года

Следущая статья Предыдущая статья

Как увеличить прибыль автосервиса, СТО

Основные принципы увеличения прибыли автосервиса

Для увеличения прибыли автосервиса необходимо минимизировать издержки и повысить обороты. Для этого Вам необходимо:

- Организовать правильные бизнес процессы,

- Настроить компьютерную программу на контроль этих бизнес процессов.

Некоторые способы минимизации издержек:

Способы повышения оборотов:

- Планирование и загрузка ремзоны (в этом поможет модуль предварительной записи),

- Поддержание широкой номенклатуры и оптимального количества запчастей на складе (за это отвечает модуль оптимизации складских запасов),

- Эффективная организация работы и высокая производительность.

Подробнее Вы можете прочитать в разделах Академии эффективного сервиса.

Программа ТурбоСервис позволит Вам внедрить передовые бизнес-процессы и упростить процедуры их контроля.

Давайте приведем примеры на конкретных компаниях и цифрах.

Пример 1: Крупный Тойота Центр в Сибири.

Среди проблем, которые решил ТурбоСервис было два ярких примера:

1. Проблема должников.

Под разными предлогами автомобили уезжали без оплаты. После того, как были предложены механизмы контроля должников через ТурбоСервис:

- Установить пост охраны и выпускать только оплаченные автомобили по документу «Разрешение на выезд»,

- Привязка зарплаты мастеров приемщиков к закрытию заказ-нарядов,

- Внедрение отчетов по должникам.

Надо отметить цепкое и активное участие руководства компании к процессу внедрения передовых идей. Когда была поднята проблема должников, и обсудили процедуру контроля, в этот же день было прорублено окно в стене и на следующий день установлен шлагбаум и пост охраны.

За год работы дебиторская задолженность снизилась в 5 раз!

2. Оборачиваемость склада составляла всего 25%.

Эти цифры почему-то считаются нормальными в России. Сотрудники объясняли их руководству длительными сроками доставки запчастей из Москвы.

Что увидели мы при аудите:

- Неструктурированность склада, которая выражалась в отсутствии четкого разделения товаров на группы в зависимости от применимости, неаккуратного заведения part-номеров товаров, многократные повторения одного и того же товара в разных группах, полная неопределенность в местах хранения на складах. Продавцы запчастей не ориентировались в номенклатуре, кладовщица не могла найти на складе товары с неверно заведенными кодами.

Через год использования ТурбоСервис и грамотной работе с оптимизацией склада, складские запасы снизились в 2 раза, а обороты повысились в 1.5 раза. Неликвиды были распроданы, склад стал почти оптимальным и с широким ассортиментом запчастей.

Только от этих двух функций экономия в абсолютных величинах составила $800 000.

Плюс повышение эффективности за счет внедрения контроля производства и другие полезные функции программы позволили через 1.5 года активизировать $1 000 000 замороженных средств собственников.

Пример 2:

Когда мы разработали модуль предварительной записи мы внедрили его в трех автоцентрах с первого сентября. Интересно было отметить, что с августа по сентябрь у всех наших клиентов в Санкт-Петербурге и регионах обороты выросли на 10%, а у трех автосервисов, где внедрили наш модуль предварительной записи, обороты по сервису повысились на 20%.

Пример 3:

В одном из сервисов, когда поставили преграду хищениям и настроили контроль должников, обороты повысились на 20%.

Вывод:

Мы знаем, как оптимизировать Ваш бизнес — давайте работать вместе!

Тот, кто хоть раз попробовал работать на ТурбоСервис, никогда не променяет его на другую программу, т.к. ТурбоСервис позволяет больше зарабатывать.

Рейтинг: 5, голосов: 5

Рентабельность затрат. Формула рентабельности затрат предприятия, показатели окупаемости

06.10.2020

26942

Автор:

Редакция Myfin.by

Фото: pexels.com

Рентабельность затрат – это коэффициент который показывает количество получаемого дохода с одного потраченного рубля и рассчитывается как соотношение чистой прибыли к совокупной сумме затрат на создание и последующую реализацию продукции. Рентабельность вычисляется на основе данных бухгалтерского баланса и может применяться как ко всей организации, так и к её отдельным подразделениям.

Последние новости:

Рентабельность затрат (формула)

В общем виде рентабельность затрат – это чистая прибыль, деленная на совокупные декапитализированные расходы (т.е. ресурсы, которые уже были затрачены, вычтены из актива баланса и подсчитаны в отчете о прибылях и убытках):

Что же следует относить к декапитализированным расходам? На практике расходы – это движение денежных средств за пределы организации. Однако бухгалтерский учет не все понесенные затраты признает формирующими прибыль, поэтому то что в отчетах указано в статье «расходы» зачастую заметно отличается от реальных денежных потоков. Таким образом, при расчете коэффициента рентабельности основных затрат прибыль организации сравнивается лишь с частью расходов, которые, в соответствии с бухгалтерскими принципами, обусловили формирование прибыли.

Особенности таких подсчетов определяются принятой в организации учетной политикой, а состав декапитализированных расходов может быть различным в зависимости от того, рентабельность затрат по какому направлению необходимо вычислить. В связи с эти можно выделить три показателя, которые отражают:

- Окупаемость себестоимости произведенных товаров/услуг:

- Эффективность продаж:

- Окупаемость совокупных расходов

Нормативные значения показателя рентабельности затрат

Итак, коэффициент рентабельности не отражает окупаемость всех понесенных предприятием расходов в отчетном периоде, а демонстрирует лишь отдачу тех материальных ресурсов, которые участвовали в формировании прибыли. Предельные уровни рентабельности доминирующих в ряде отраслей предприятий определяются Постановлениями Совета Министров: для молочных и хлебобулочных производств – 15%, для производителей лекарственных средств – 25%, для предприятий легкой промышленности – 35% и т.д.

В целом высокий (для разных отраслей различный) показатель рентабельности затрат говорит об эффективном использовании ресурсов и максимальной окупаемости расходов.

Если вы заметили ошибку в тексте новости, пожалуйста, выделите

её и нажмите Ctrl+Enter

100 надежных российских банков — 2021. Рейтинг Forbes | Финансы и инвестиции

100 надежных российских банков — 2021. Рейтинг Forbes

Forbes изучил рейтинги и финансовые показатели ведущих российских банков и выбрал самые надежные среди них. Рейтинг одного из агентств — самый простой способ оценить надежность банка. При возникновении проблем и последующем снижении рейтинга банки часто разрывают контракты с агентствами. Отсутствие рейтинга не означает, что у банка проблемы, но наличие высокого рейтинга можно считать определенной гарантией надежности. Лакмусовой бумажкой для банка могут быть и некоторые показатели, такие как излишняя концентрация операций на отраслях или клиентах на фоне небольшого запаса капитала и ликвидности, низкая рентабельность в сочетании с низкой достаточностью капитала на фоне значительной доли депозитов населения, фондирование долгосрочных кредитов юрлиц за счет вкладов физлиц.

Как мы считали

Первичные данные по рейтингам, активам и другим показателям, фигурирующим в рейтинге, для Forbes собрало рейтинговое агентство «Эксперт РА». Для рейтинга мы учитывали данные международных и российских рейтинговых агентств, которые аккредитованы в Банке России. На первом этапе выбрали банки исходя из наличия рейтинга от любого из агентств. Внутри групп банки расположены по убыванию рейтингов, банки с одинаковым наивысшим рейтингом — в порядке убывания активов.

Надежность ***** Самые надежные участники рейтинга — «дочки» иностранных банков и крупнейшие российские банки. В группу вошли банки с рейтингами по международной шкале BBB и BBB– и рейтингом по национальной шкале AAA.

Надежность **** В группу вошли банки с рейтингами по международной шкале BB+ и BB, по российской шкале AA+ и AA. Они оцениваются как довольно надежные, но их устойчивость во многом зависит от благоприятной деловой среды. В случае ухудшения конъюнктуры банки этой группы сохранят доступ к альтернативным финансовым ресурсам, что позволит им выполнить обязательства.

Надежность *** Банкам этой группы в случае финансовых проблем придется рассчитывать на свои силы. При этом у них сохраняется ограниченная подушка ликвидности, в случае их банкротства у кредиторов есть шанс получить свои вложения в процессе банкротства. В группу вошли банки с рейтингами по международной шкале BB– и B+, по национальной шкале АА– и А+.

Надежность ** В группу включены банки с рейтингами по международной шкале B и B– и по национальной шкале А и А–.

Надежность * В эту группу включены банки, которые не имеют рейтингов от международных агентств, но имеют российские рейтинги BBB+ и ниже. В этой группе все зависит от конкретного уровня рейтинга. Уровень BBB означает умеренную кредитоспособность, рейтинг же уровня BB+ и ниже означает хорошую устойчивость банка только в краткосрочной перспективе.

Автор рейтинга Татьяна Ломская. При участии Натальи Колотович

Верстка: Юля Сапронова, Артур Арутюнов, Софья Лозовая

В журнале Forbes (№4) при публикации рейтинга была допущена техническая ошибка. Приносим извинения читателям бумажной версии издания.

Рентабельность — что это. Формула расчета

Рентабельность – один из важнейших показателей, которые могут показать эффективность работы компании, направить внимание на слабые места и дать возможность скорректировать действия во всех направлениях. Но обо всём по порядку.

Для чего рассчитывать рентабельность?

Финансовая рентабельность проекта часто является ключевым показателем в анализе работы фирмы. Говоря простым языком, рассчитав настоящую рентабельность, можно понять, насколько хорошо окупаются вложенные в проект средства.

И нельзя забывать, что рентабельность как показатель крайне важна в проекте, который ещё даже не начал действовать. Любой стартап будет оцениваться по его предполагаемой (на основе цифр и анализа) рентабельности. И не только, когда речь идёт об оценке инвестором. Предприниматель, составляющий бизнес-план сам должен оценить, насколько его дело будет рентабельным, чтобы понять, нужно ли что-то изменить, или может быть вообще не стоит вкладывать ресурсы.

Показатель этот высчитывается в виде числового коэффициента – чем выше число, тем больше рентабельность фирмы.

Основных причин высчитать рентабельность, кроме того, о чём мы уже упомянули, несколько:

- Чтобы суметь спрогнозировать прибыль следующего периода.

- Чтобы была возможность сравнить показатели с конкурентами.

- Чтобы была возможность обосновать инвестиции. Особенно важно это, когда в сделке участвует третье лицо, которое вкладывает свои деньги с целью получить прибыль в будущем.

- Чтобы определить реальную рыночную стоимость компании. Часто используется при подготовке к продаже.

Рентабельность предприятия

Ещё раз простыми словами определим, что же такое рентабельность для фирмы и для чего он нужен:

Рентабельность предприятия – один из основных экономических показателей, который способен показать прибыльность фирмы от своей деятельности (или предпринимателя). Расчёт рентабельности покажет – насколько обоснованным и выгодным является проект, или направление деятельности.

Нужно понимать, что в экономической деятельности фирмы задействовано очень много разных ресурсов – трудовые, экономические, финансовые, природные. Использование каждого из них должно быть обосновано с точки зрения экономической целесообразности. То есть все они должны приносить доход, или результат, который приведёт к увеличению дохода.

Оценивая рентабельность, можно понять, использование каких ресурсов не приносит нужного результата и скорректировать их использование.

Если попробовать выразиться ещё проще, то рентабельность – это соотношение между затратами на процесс производства и полученной в его результате прибылью.

Если за определённый период времени бизнес принёс прибыль, то его называют рентабельным. А соответственно – выгодным для владельца.

Факторы рентабельности

На рентабельность влияет множество факторов. И с ними нужно быть знакомым, чтобы понимать, как этот процесс складывается и как его можно просчитать.

Специалисты выделяют экзогенные и эндогенные факторы.

Экзогенные факторы рентабельности

К экзогенным (возникшим под влиянием чего-то извне) относят, например, налоговую политику государства. Потому что траты компании на оплату обязательных платежей непосредственно влияют на рентабельность фирмы. Также, к экзогенным относят географическое расположение предприятия, общий уровень конкуренции на рынке, политическую ситуацию в стране, конъюнктуру рынка и другие факторы.

Эндогенные (внутренние) факторы

Ясно, что в отличие от экзогенных, эти факторы появляются внутри самой компании. Так, например, условия труда персонала непосредственно влияют на качество выпускаемой продукции.

Логистическая система фирмы имеет прямое влияние на статьи расходов компании, работа маркетингового отдела. Да и в общем, финансовая и управленческая деятельность руководства также имеет ко всему этому отношение.

Нюансов очень много. Практически любое действие фирмы так или иначе сказывается на других процессах. И для понимания нужно проводить анализ.

Факторный анализ рентабельности фирмы

Как раз для того, чтобы понимать какие факторы на что влияют и проводится факторный анализ. С помощью него можно определить и точную сумму дохода фирмы, которая была получена под влиянием эндогенных факторов. Для определения есть специальные формулы:

Рентабельность = (Прибыль от реализации продукта или услуг / Себестоимость) * 100%

Есть и другая формула:

Рентабельность = ((Цена товара или услуги – Себестоимость) / Себестоимость)) * 100%

В классическом варианте анализа используется либо три, либо пять факторов. Для трёхфакторного анализа нужно взять прибыльность продукции, фондоёмкость, а также оборачиваемость средств.

Для пятифакторного анализа используется в том числе трудоёмкость, материалоёмкость, амортизация, оборачиваемость капитала.

Благодаря тому, что при анализе все факторы разделяются на количественные показатели и качественные, специалистам удаётся увидеть развитие фирмы с разных сторон.

Но давайте для лучшего понимания, сначала разберёмся, какие виды рентабельности существуют.

Виды рентабельности

Нужно понимать, что показатели рентабельности могут отличаться в зависимости от сферы, в которой действует предприятие. Поэтому экономисты обычно выделяют три группы:

Рентабельность продукции и услуг. Тут главную роль играют затраченные средства на проект, а также прибыль от него. Рассчитывается как для всей фирмы, так и для конкретного товара или услуги.

Рентабельность предприятия. Здесь можно найти множество различных показателей, каждый из которых будет с той или другой стороны давать характеристику происходящим в фирме процессам. Оценка этого вида рентабельности нужна для оценки работы всего проекта инвесторами или владельцами.

Рентабельность активов. Также большой набор разных показателей, способных отразить целесообразность использования фирмой конкретного ресурса. Так, например, предприниматель может увидеть, насколько рационально применять кредитные средства, собственные вложения, или другие активы.

Как правило, анализируется рентабельность не только для внутренних нужд. Это важный этап при подготовке проекта для презентации инвестору или кредитору. Он также используется в подготовке бизнес-плана для получения спонсирования.

Виды показателей рентабельности

Всегда, чтобы получить более полную картину того, как обстоят дела у фирмы, проводится анализ по нескольким показателям. Такой подход даёт возможность взглянуть на процессы, их актуальность и обоснованность под несколькими углами.

Так, например, анализ даст возможность понять – почему и по каким позициям было увеличение расходов. Для того, чтобы было проще ориентироваться и осуществлять анализ, были введены несколько основных коэффициентов.

Расчёт рентабельности

Самый крупный показатель, это, конечно, рентабельность всей фирмы. Чтобы его высчитать, обычно используется бухгалтерские и статистические документы за один период.

Упрощённый вариант расчёта выглядит так:

Р = БП / СА * 100%

Р – рентабельность предприятия

БП – балансовая прибыль. Вычисляется она путём вычета себестоимости продукта из полученной выручки. Но делается это до вычета налогов!

СА – общая стоимость всех активов, как оборотных, так и вне оборотных, а также производственных мощностей и ресурсов. Данные берутся из бухбаланса.

Если по результатам анализа, рентабельность будет невысокой, то предпринимателю срочно следует принимать меры. Может быть нужно будет скорректировать затраты на производство, или пересмотреть методы, которыми пользуется руководство, а может быть найти другого поставщика.

Рентабельность активов (ROA)

Предыдущий анализ показывал полную картину. Но сделать его невозможно без предварительного анализа эффективности использования активов. Потому что их использование непосредственно влияет на прибыль всего предприятия.

Если после анализа результат показывает, что показатель низкий, то можно сделать вывод, что капитал, а также другие активы работают слабо. Точнее – недостаточно. А вот высокий показатель будет свидетельствовать, что фирма использует верную тактику.

ROA показывает финансовую отдачу всего проекта. Поэтому такой анализ необходимо проводить часто. Это позволит понять, какой из объектов не приносит должной прибыли, принять меры – модернизировать его, или вообще отказаться от использования.

Формула тут простая:

ROA = P / A

Р – прибыль за весь временной отрезок, используемый для анализа

А – среднее значение по видам активов за тот же период

Один из самых нужных и показательных коэффициентов. В случае, если результатом станет значение меньше нуля, это будет означать, что фирма работает себе в убыток.

Рентабельность основных средств (ROFA)

К основным средствам обычно относят средства труда, которые используются в процессе работы фирмы. Срок использования таких средств не должен быть более 12 месяцев, а сумма амортизации должна входить в расчёт себестоимость товара или услуги. Чтобы было понятнее, приведём примеры таких средств:

- Здания, постройки, где расположены ваши цеха, склады, офисы и т.д.

- Оборудование, которое как раз и производит товар.

- Транспортировочные средства – погрузчики, большегрузы.

- Мебель из офиса или рабочая мебель.

- Остальной транспорт.

- Дорогой инструмент.

Формула для расчёта используется следующая:

R = (ЧП / ОС) * 100%

ЧП – чистая прибыль

ОС – стоимость основных фондов

Такой показатель играет большую роль на коммерческих предприятиях, давая им представление о прибыли, приходящейся на один рубль вложенных средств.

Коэффициент не должен опускаться ниже нуля. Если такое произошло, нужно что-то менять, потому что предприятие работает себе в убыток и нерационально использует основные средства.

Рентабельность реализованной продукции (ROM)

Формула для расчёта этого показателя также проста:

ROM = Чистая прибыль / себестоимость

Значение этого показателя может продемонстрировать, сколько может принести каждый вложенный рубль.

Схема просчёта проста:

- Сначала нужно определить период времени, за который будет проводиться анализ. Обычно берётся промежуток от одного месяца, до одного года.

- Далее идёт просчёт всей прибыли, поступившей от продаж. Для этого складываются доходы.

- Далее определяется чистая прибыль.

- Последним этапом применяется формула ROM.

Чтобы улучшить эффективность анализа, можно сравнить показатели такой рентабельности сразу за несколько периодов. Это даст понимание того, насколько эффективно действует фирма.

Рентабельность продаж (ROS)

Такой показатель призван отразить процент общей выручки, которой приходится на прибыль предприятия.

Формула для просчёта:

ROS = (Прибыль / Выручка) * 100%

Для просчёта применяются различные виды прибыли, в зависимости от компании. Всё зависит от ассортимента продукции, сферы деятельности и многих других параметров.

Также рентабельность продаж часто называют нормой прибыли. Так как она показывает долю удельного веса прибыли в общей выручке.

Сравнение этого показателя за разные отрезки времени также является полезным инструментом для понимания динамики роста или снижения показателей фирмы.

Если же рассматривать краткосрочный период, стоит вычленить операционную рентабельность продаж. Формула для этого:

Операционная рентабельность продаж = (Прибыль до налогов / Выручка) * 100%

Чем выше значение, тем лучше действует компания, и тем больше прибыли получает её владелец.

Рентабельность прибыли

Если вы хотите узнать, насколько прибыльным является ваш проект, рассчитывайте этот показатель. Также нужно понимать, что без его расчёта, например, невозможно составить качественный бизнес-план.

Формула:

R = ВП / В

ВП – валовая прибыль (полученная выручка минус себестоимость).

В – выручка от продаж

Рентабельность персонала (ROL)

Это относительный показатель. Но не менее важный. На самом деле, все давно уже поняли, насколько важным в деятельности фирмы является элемент управления трудом. Потому что он влияет на всё производство в целом. И чтобы эффективно управлять персоналом, нужно отслеживать численность, уровень подготовки, навыков, мастерства, повышения квалификации каждого и т.д.

Формула:

ROL = ЧП / ЧШ

ЧП – чистая прибыль

ЧШ – численность персонала

Для более подробного анализа высчитывается соотношение затрат на содержание сотрудников к чистой прибыли. А также проверяется рентабельность одного сотрудника. Делается это с помощью деления затрат, которые уходят на его содержание, на долю прибыли, которую он приносит фирме.

Такие расчёты могут показать состояние управления трудом, открыть слабые и сильные места, указать на необходимость сокращения или расширения штата.

Особенно важно просчитывать этот показатель для небольших предприятий, чтобы можно было эффективнее оптимизировать расчёты.

Порог рентабельности

Этот термин означает минимальный размер продаж, при котором выручка с этих продаж будет перекрывать все расходы на производство и доведение товара / услуги до потребителя. Но прибыль тут не учитывается.

Такой показатель может помочь предпринимателю спланировать количество продаж, которое потребуется ему совершить, чтобы действовать без убытка.

Часто такой показатель называют точкой безубыточности, либо критической точкой (не путать с точкой выхода на чистую прибыль!)

Подробнее об этом вы можете прочитать в материале Точка безубыточности.

Формула для расчёта:

ПР = ПЗ / Квм

ПР – порог рентабельности

ПЗ – постоянные затраты на производство товара / услуги и на их реализацию

Квм – коэффициент валовой маржи. Рассчитать его можно с помощью другой формулы:

Квм = (В – Зпр) * 100%

В – выручка

Зпр – сумма переменных затрат

Огромное значение для этого показателя имеют такие критерии, как цена за товар, а также любые переменные и постоянные расходы фирмы. О них — так же в статье Точка безубыточности.

Рентабельность проекта

Каждый предприниматель стремится к тому, чтобы увеличить масштабы своего дела, чтобы нарастить мощности, развиться и в конечном итоге получить больше прибыли. Оценка рентабельности на каждом из этапов способна показать, в верном ли направлении движется развитие, и какие показатели требуют корректировки и вмешательства.

Чаще всего используется несколько методов расчёта рентабельности:

- Метод, позволяющий рассчитать чистую текущую стоимость, которая поможет определить чистую прибыль от проекта.

- Метод, применяющийся для расчёта индекса доходности. Используется, когда нужно узнать соотношение затрат и доходов.

- Метод, рассчитывающий маржинальную эффективность капитала (внутренняя норма рентабельности). Используется для вычисления возможного уровня капитальных затрат в новый проект.

Формула:

ВНР = (чистая текущая стоимость / сумма стартовых инвестиций) * 100%

Цели, для которых используется расчёт:

- Определить расходы, если проект делается за счёт привлечённых средств.

- Подтвердить рентабельность и выгоду проекта.

Если для реализации проекта берётся банковский кредит, то расчёт внутренней нормы рентабельности покажет, какой будет максимально допустимая процентная ставка. Всё что будет выше этого значения говорит о невыгодности взятого курса.

Пути повышения рентабельности

Как мы уже выяснили, после анализа рентабельности может случится так, что результаты будут указывать на необходимость мер.

А для того, чтобы определить, как можно повысить рентабельность, нужно сначала разобраться, почему она недостаточно высока.

Чтобы это выяснить, нужно изучить показатели за отчётный период и сравнить их с показателями за предыдущий период. Стоит обратить внимание на такие факторы, как сезонность, конкуренция, простои.

Для увеличения прибыли применяются разные способы:

- Повышается качество продукта или услуги, упаковки, проводится модернизация, переоснащение производства. Конечно на всё это требуются, как правило, инвестиции. Но по плану они должны спокойно окупиться в дальнейшем с помощью снижения количества используемого сырья, повышением спроса и так далее.

- Разрабатывается новая маркетинговая стратегия и политика.

- Снижается себестоимость товара или услуги, чтобы можно было конкурировать с другими фирмами. Но конечно, это не должно наносить вред качеству продукции.

Суть в том, чтобы найти определённый баланс, который поможет снизить издержки и повысить эффективность, не ухудшая качество. Таким образом, показатели рентабельности должны будут оставаться на должном уровне.

Маржа прибыли

— личный MBA

Личный MBA

Овладейте искусством бизнеса

Джоша Кауфмана, автора бестселлеров № 1

Бизнес-образование мирового уровня в одном томе. Изучите универсальные принципы, лежащие в основе каждого успешного бизнеса, а затем используйте эти идеи, чтобы зарабатывать больше денег, делать больше и получать больше удовольствия от жизни и работы.

Купить книгу:

Маржа прибыли (часто сокращенно «маржа») — это мера того, сколько вы удерживаете от дохода, полученного от продажи.Компании часто используют маржу прибыли для сравнения предложений.

Джош Кауфман объясняет «маржу прибыли»

Маржа прибыли (часто сокращенно «маржа») — это разница между тем, какой доход вы получаете и сколько вы тратите на его получение, выраженная в процентах. Вот формула для расчета прибыли:

((Выручка — Стоимость) / Выручка) * 100 =% прибыли

Если вы потратите 1 доллар, чтобы получить 2 доллара, это будет 50-процентная маржа прибыли.Если вы можете создать продукт за 100 долларов и продать его за 150 долларов, это будет прибыль в размере 50 долларов и маржа прибыли в 33 процента. Если вы можете продать тот же продукт за 300 долларов, это будет 66% прибыли. Чем выше цена и ниже стоимость, тем выше размер прибыли.

В любом случае ваша маржа никогда не может превышать 100 процентов, что происходит только в том случае, если вы можете продать что-то, что вам ничего не стоит.

Маржа

— это не то же самое, что наценка , которая показывает, как цена предложения сравнивается с его общей стоимостью.Вот формула наценки:

((Цена — Стоимость) / Стоимость) * 100 =% наценки

Если стоимость предложения составляет 1 доллар, а вы продаете его за 2 доллара, ваша наценка составляет 100%, но ваша маржа прибыли составляет только 50%. Маржа никогда не может превышать 100 процентов, но наценка может составлять 200, 500 или 10 000 процентов, в зависимости от цены и общей стоимости предложения. Чем выше ваша цена и чем ниже ваша стоимость, тем выше ваша наценка.

Большинство предприятий стараются поддерживать максимально высокую маржу прибыли по каждому предложению, что имеет смысл: чем выше маржа, тем больше денег бизнес получает от каждой продажи.Тем не менее, существует множество факторов рыночного давления, которые могут со временем привести к снижению прибыльности: агрессивное ценообразование со стороны конкурентов, новые предложения, снижающие спрос на старые предложения, и рост производственных затрат.

Компании часто используют маржу прибыли для сравнения предложений. Если у компании есть более одного предложения на рынке, они склонны отдавать предпочтение предложениям с самой высокой маржой. Если бизнесу необходимо сократить расходы, он часто начинает с устранения предложений с самой низкой маржой.

При изучении бизнеса обратите особое внимание на маржу прибыли.Чем выше маржа, тем сильнее бизнес.

Вопросы о «марже прибыли»

- Какова норма прибыли вашего предложения?

- Какова наценка вашего предложения?

«Я никогда не терял деньги, получая прибыль».

Бернар Барух , финансист и филантроп

Поделиться концепцией:

https://personalmba.com/profit-margin/

Личный MBA

Овладейте искусством бизнеса

Джоша Кауфмана, автора бестселлеров № 1

Бизнес-образование мирового уровня в одном томе.Изучите универсальные принципы, лежащие в основе каждого успешного бизнеса, а затем используйте эти идеи, чтобы зарабатывать больше денег, делать больше и получать больше удовольствия от жизни и работы.

Купить книгу:

О Джоше Кауфмане

Джош Кауфман — признанный эксперт в области бизнеса, обучения и приобретения навыков. Он является автором двух международных бестселлеров: The Personal MBA и The First 20 Hours . Исследования и работы Джоша помогли миллионам людей во всем мире изучить основы современного бизнеса.

Подробно Джош Кауфман →

Маржа прибыли

— Руководство, примеры, как рассчитать маржу

Что такое маржа прибыли?

В бухгалтерском учете и финансах маржа прибыли — это показатель дохода (или прибыли) компании относительно ее выручки. Доход от продаж. Выручка от продаж — это доход, полученный компанией от продажи товаров или оказания услуг. В бухгалтерском учете используются термины «продажи» и. Три основных показателя маржи прибыли: маржа валовой прибыли (общая выручка минус себестоимость проданных товаров (COGS)), маржа операционной прибыли (выручка минус COGS и операционные расходы) и маржа чистой прибыли (выручка минус все расходы. , включая проценты и налоги).В этом руководстве будут рассмотрены формулы и примеры, и даже будет предоставлен шаблон Excel, который вы можете использовать для самостоятельного расчета чисел.

Формула прибыли

При оценке прибыльности компании необходимо учитывать три основных коэффициента маржи: валовая, операционная и чистая. Ниже приводится разбивка каждой формулы прибыли.

Маржа валовой прибыли = Валовая прибыль / Выручка x 100

Маржа операционной прибыли = Операционная прибыль / Выручка x 100

Маржа чистой прибыли = Чистая прибыль / Выручка x 100

Как видно из приведенного выше примера, разница между брутто и нетто довольно велика.В 2018 году валовая прибыль составляет 62%, то есть 50 907 долларов, разделенные на 82 108 долларов. Чистая маржа, напротив, составляет всего 14,8% — сумму 12 124 долларов чистой прибыли, деленную на 82 108 долларов прибыли.

Пример прибыли

Давайте рассмотрим пример и воспользуемся формулами, показанными выше. Компания XYZ занимается розничной онлайн-продажей футболок с индивидуальными принтами. Выручка от продажи рубашек в 2018 году составила 700 тысяч долларов, стоимость проданных товаров Стоимость проданных товаров (COGS) Стоимость проданных товаров (COGS) измеряет «прямые затраты», понесенные при производстве любых товаров или услуг.Он включает в себя материальные затраты, прямые (прямые затраты на производство рубашек) составляют 200 тысяч долларов, а все другие операционные расходы (такие как коммерческие, общие, административные (SG&A), проценты и налоги) составляют 400 тысяч долларов. Рассчитайте валовую и чистую прибыль компании XYZ в 2018 году.

Отчет о прибылях и убытках:

Доход 700000 долларов

(200000 долларов США) стоимость проданных товаров

500000 долларов валовая прибыль

(400000 долларов США) прочие расходы

100000 долларов чистой прибыли

Исходя из приведенных выше цифр отчета о прибылях и убытках, ответы таковы:

Валовая прибыль равна 500 тысячам долларов валовой прибыли, разделенным на 700 тысяч долларов дохода, что равняется 71.4% .

Чистая маржа — это 100 тысяч долларов чистой прибыли, разделенные на 700 тысяч долларов дохода, что равняется 14,3% .

Что такое хорошая норма прибыли?

Вы можете спросить себя: «Какова хорошая норма прибыли?» Хорошая маржа будет значительно варьироваться в зависимости от отрасли, но, как правило, маржа чистой прибыли 10% считается средней, маржа 20% считается высокой (или «хорошей»), а маржа 5% — низкой. Опять же, эти правила сильно различаются в зависимости от отрасли и размера компании, и на них может влиять множество других факторов.

Формула прибыли в Excel (и калькулятор)

Ниже приведен снимок экрана калькулятора прибыли CFI в Excel. Как видно из изображения, файл Excel позволяет вводить различные предположения за пятилетний период. Все ячейки с синим шрифтом и светло-серой заливкой можно использовать для ввода собственных чисел. Все ячейки, выделенные черным шрифтом, являются формулами и не нуждаются в редактировании.

Как видно на скриншоте, если вы введете выручку компании, стоимость проданных товаров и другие операционные расходы, вы автоматически получите маржу для валовой прибыли, EBITDAEBITDAEBITDA или прибыли до вычета процентов, налога, амортизации, амортизации — это прибыль компании. до того, как будет произведен какой-либо из этих чистых вычетов.EBITDA фокусируется на операционных решениях бизнеса, потому что он смотрит на прибыльность бизнеса от основных операций до влияния структуры капитала. Формула, примеры и чистая прибыль. EBIT (прибыль до уплаты процентов и налогов) — это то же самое, что и операционная прибыль; EBITDA немного уточнена, ближе к чистой прибыли.

Для редактирования калькулятора Excel вы можете вставлять или удалять строки по мере необходимости в зависимости от имеющейся у вас информации.Например, чтобы добавить дополнительные статьи расходов, такие как «Заработная плата», просто вставьте строку для каждой и добавьте соответствующие числа.

Загрузите бесплатный шаблон

Введите свое имя и адрес электронной почты в форму ниже и загрузите бесплатный шаблон прямо сейчас!

Шаблон прибыли

Загрузите бесплатный шаблон Excel, чтобы углубить свои знания в области финансов!

Другие показатели эффективности компании

При анализе компании хороший аналитик будет смотреть на широкий диапазон коэффициентов, финансовых показателей и других показателей эффективности.Ниже приведен список часто используемых показателей производительности, которые аналитики часто рассматривают для проведения полного и тщательного анализа бизнеса.

Дополнительные показатели эффективности включают:

- Скорость роста выручки

- Рентабельность капитала (ROE)

- Рентабельность активов (ROA)

- Внутренняя норма доходности (IRR)

- Доходность денежного потока

- Дивидендная доходность

- Нетто Текущая стоимость (NPV)

Какие финансовые показатели являются наиболее важными, зависит от компании и отрасли.Например, ROE может быть ключевым показателем при определении эффективности компании A, в то время как наиболее полезным показателем при анализе компании B может быть темп роста выручки.

Ключевыми показателями часто являются показатели, в которых эффективность компании, на что указывает показатель, существенно отличается (лучше или хуже) от показателей большинства ее конкурентов. Принимая во внимание вышеперечисленные факторы наряду с показателями рентабельности, описанными в этой статье, вы будете на правильном пути к выполнению полного финансового анализа.

Дополнительные ресурсы

CFI является официальным поставщиком услуг глобального аналитика финансового моделирования и оценки (FMVA) Стать сертифицированным аналитиком финансового моделирования и оценки (FMVA) ®® Стать сертифицированным аналитиком финансового моделирования и оценки (FMVA) ®. программа, призванная помочь любому стать финансовым аналитиком мирового уровня. Чтобы продолжить карьеру, ознакомьтесь с этими дополнительными ресурсами CFI:

- Методы оценки Методы оценки При оценке компании как непрерывно действующей компании используются три основных метода оценки: DCF-анализ, сопоставимые компании и предыдущие транзакции. Финансовая отчетностьКак проводить анализ финансовой отчетности.Это руководство научит вас выполнять анализ финансовой отчетности отчета о прибылях и убытках,

- Маржа EBITDA Маржа EBITDA Маржа EBITDA = EBITDA / Выручка. Это коэффициент рентабельности, который измеряет прибыль, которую получает компания до вычета налогов, процентов, износа и амортизации. В этом руководстве есть примеры и загружаемый шаблон.

- Проектирование статей балансаПроектирование статей балансаПроектирование статей баланса включает анализ оборотного капитала, основных средств, долевого акционерного капитала и чистой прибыли.В этом руководстве подробно рассказывается, как рассчитать коэффициент рентабельности

с помощью формулы и примеров

.

1. Важность

Рентабельность представляет собой конечные показатели компании, т.е. насколько прибыльна компания. Он также показывает, насколько прибыльные средства владельца были использованы в компании.

2. Типы коэффициента рентабельности

I. Рентабельность капитала

II. Прибыль на акцию

III. Дивиденды на акцию

IV.Соотношение цены и прибыли

V. Рентабельность вложенного капитала

VI. Рентабельность активов

VII. Валовая прибыль

VIII. Чистая прибыль

I. Рентабельность капитала

Этот коэффициент измеряет рентабельность собственного капитала, вложенного компанией. Он также измеряет, насколько прибыльно средства владельца были использованы для получения доходов компании. Высокое соотношение означает, что компания лучше.

Формула: прибыль после налогообложения ÷ чистая стоимость

Где,

Чистая стоимость = акционерный капитал, а также резерв и профицит

II.Прибыль на акцию

Этот коэффициент измеряет прибыльность с точки зрения обыкновенного акционера. Высокое соотношение означает, что компания лучше.

Формула: Чистая прибыль ÷ Общее количество акций в обращении

III. Дивиденды на акцию

Этот коэффициент измеряет размер дивидендов, выплачиваемых компанией своим акционерам. Высокий коэффициент означает, что у компании есть излишки денежных средств.

Формула: Сумма, распределенная между акционерами ÷ Количество акций в обращении

IV.Соотношение цены и прибыли

Этот коэффициент используется инвестором для проверки заниженной и переоцененной стоимости акций компании. Это соотношение также указывает на ожидания инвесторов относительно прибыльности компании и срока окупаемости.

Формула: Рыночная цена акции ÷ Прибыль на акцию

V. Рентабельность вложенного капитала

Этот коэффициент рассчитывает процентную доходность компании от средств, вложенных в бизнес ее владельцами. Высокое соотношение означает, что компания лучше.

Формула: Чистая операционная прибыль ÷ задействованный капитал × 100

Вложенный капитал = акционерный капитал, резерв и излишек, долговые обязательства и долгосрочные ссуды

Вложенный капитал = Общая сумма активов — Текущие обязательства

VI. Рентабельность активов

Этот коэффициент измеряет прибыль на рупию активов, вложенных в компанию. Высокое соотношение означает, что компания лучше.

Формула: Чистая прибыль ÷ Общие активы

VII.Валовая прибыль

Этот коэффициент измеряет маржинальную прибыль компании. Этот коэффициент также используется для измерения выручки сегмента. Чем выше коэффициент, тем выше размер прибыли, и это хорошо для компании.

Формула: Валовая прибыль ÷ Объем продаж × 100

Валовая прибыль = Продажи + Конечные запасы — Операционные запасы — Закупки — Прямые расходы

VIII. Чистая прибыль

Этот коэффициент измеряет общую прибыльность компании с учетом всех прямых и косвенных затрат.Высокий коэффициент означает положительную доходность компании и лучшую компанию.

Формула: Чистая прибыль ÷ Объем продаж × 100

Чистая прибыль = Валовая прибыль + Косвенный доход — Косвенные расходы

Пример:

| Сведения | Сумма |

| Акционерный капитал | |

| обыкновенных акций, 2346 акций в обращении, номинальная стоимость 0,05 | 118 |

| Оплаченный капитал | 5858 |

| Нераспределенная прибыль | 13826 |

| Итого акционерный капитал | 19802 |

| Итого активы | 30011 |

| Текущие обязательства | 8035 |

| Общий объем продаж | 53553 |

| Валовая прибыль | 16147 |

| Чистая операционная прибыль | 3028.65 |

| Чистая прибыль | 3044 |

Показатели рентабельности:

1) Рентабельность капитала = прибыль после уплаты налогов / чистая стоимость,

= 3044/19802

= 15,37%

2) Прибыль на акцию = Чистая прибыль / Общее количество акций в обращении

= 3044/2346

= 1.30

3) Рентабельность задействованного капитала = Чистая операционная прибыль / задействованный капитал * 100

= 3028,65 / (30011-8035) * 100

= 13,78%

4) Рентабельность активов = Чистая прибыль / Общие активы

= 3044/30011

= 10.14%

5) Валовая прибыль = Валовая прибыль / продажи * 100

= 16147/53553 * 100

= 30,15%

6) Чистая прибыль = Чистая прибыль / Продажи * 100

= 3044/53553 * 100

= 5,68%

Определение коэффициента рентабельности в финансах.

Примеры коэффициентов рентабельности по темам:

Показатели рентабельности

- Прибыльность Коэффициенты используются для оценки способности бизнеса генерировать прибыль.

- Прибыльность Коэффициенты показывают, сколько прибыли компания получает на каждый доллар продаж или выручки.

- Прочие прибыльность коэффициенты включают:

- Прибыль Маржа: Прибыль Маржа является одним из наиболее часто используемых коэффициентов прибыльности .

- Прибыль Прибыль Отношение в целом соотношение от прибыли к общему объему продаж, умноженное на сто процентов.

Метод валовой прибыли

- Имейте в виду, что валовая прибыль . Метод предполагает, что коэффициент валовой прибыли остается стабильным в течение периода.

- Определить валовую прибыль коэффициент .

- Валовая прибыль Соотношение равняется валовой прибыли , деленной на объем продаж.

- Использовать прогнозируемую валовую прибыль соотношение или историческую валовую прибыль соотношение в зависимости от того, что является более точным и надежным.

- Умножьте объем продаж, осуществленных в течение периода, на валовую прибыль и коэффициент для получения оценочной стоимости проданных товаров.

Маржа прибыли

- Прибыль Маржа — один из наиболее часто используемых коэффициентов прибыльности .

- Прибыль маржа Отношение в целом соотношение от прибыли к общему объему продаж, умноженное на 100%.

- Чистая прибыль — это валовая прибыль за вычетом всех прочих расходов.

- При расчете валовой прибыли при расчете маржи используется валовая прибыль , а при расчете чистой прибыли при расчете маржи используется чистая прибыль .

- Трудно точно сравнить чистую прибыль с соотношением для разных организаций.

Коэффициент базовой доходности (BEP)

- Базовый коэффициент доходности (BEP) — это прибыль до уплаты процентов и налогов (EBIT), деленная на общие активы.

- Еще один показатель прибыльности Коэффициент — это коэффициент базовой доходности (BEP).

- Коэффициент BEP — это просто EBIT, деленная на общие активы.

- BEP, как и все показатели прибыльности , не дает полной картины того, какая компания лучше или привлекательнее для инвесторов.

- BEP рассчитывается как отношение прибыли до уплаты процентов и налогов к общей сумме активов.

Анализ соотношения

- Сюда могут входить коэффициенты рентабельности , коэффициенты эффективности , коэффициенты активности и коэффициенты долга .

- Коэффициенты , используемые для определения работоспособности проекта, включают операционную маржу, доходность , маржу , коэффициенты эффективности , и долг.

- Операционная маржа и общая маржа рассчитывают доход, который проект приносит над расходами (соотношение прибыльных результатов ).

- Целью управления технологическим процессом является повышение эффективности; Соотношение Анализ использует множество точек в аналогичных проектах в качестве критериев, чтобы указать, где можно повысить эффективность, и подчеркивает различия в рентабельности , и эффективности, которые могут повлиять на распределение ресурсов для организации в будущем.

- Цель любой организации — прибыли , а анализ отношения позволяет организациям увидеть, куда вкладываются доллары, и результаты этих инвестиций с точки зрения прибыльности процентов.

Классификация

- Коэффициент Анализ состоит из расчета финансовых результатов с использованием пяти основных типов коэффициентов : прибыльности , ликвидности, активности, долга и рынка.

- Анализ финансовой отчетности — это процесс понимания риска и прибыльности фирмы посредством анализа представленной финансовой информации.

- Прибыльность Коэффициенты измеряют использование фирмой своих активов и контроль над своими расходами для получения приемлемой нормы прибыли.

- Коэффициенты активности , также называемые коэффициентами эффективности , измеряют эффективность использования компанией ресурсов или активов.

- Рыночные коэффициенты касаются аудитории акционеров.

- Анализ соотношения

и прибыль на акцию

- Прибыльность Коэффициенты измеряют использование фирмой своих активов и контроль над своими расходами для получения приемлемой нормы прибыли.

- Валовая прибыль, валовая прибыль Маржа или валовая прибыль Ставка : валовая прибыль / Чистый объем продаж

- Прибыль Маржа, чистая маржа или чистая прибыль Маржа : Чистая прибыль / Чистые продажи

- Рентабельность активов (коэффициент ROA или коэффициент Du Pont ): чистая прибыль / средняя сумма активов

- Анализ коэффициента включает коэффициенты рентабельности , коэффициенты активности (эффективности) , коэффициенты долга , коэффициенты ликвидности и рыночные коэффициенты (стоимости)

Рентабельность совокупных активов

- Коэффициент рентабельности активов (ROA) измеряет, насколько эффективно активы используются для получения прибыли .

- Это также показатель того, насколько компания полагается на активы для получения прибыли .

- ROA — это произведение двух других обычных коэффициентов — прибыли маржи и оборачиваемости активов.

- Когда прибыль маржа и оборачиваемость активов умножаются вместе, знаменатель прибыли маржа и числитель оборачиваемости активов компенсируют друг друга, возвращая нам исходное отношение чистой прибыли к совокупным активам.

- Прибыль Маржа — это чистая прибыль, разделенная на объем продаж, измеряющая процент от каждого доллара в продажах, что составляет прибыли для компании.

Избранные финансовые показатели и анализ

- Финансовые коэффициенты и их анализ предоставляют информацию о прибыльности фирмы и позволяют проводить сравнения между фирмой и ее отраслью.

- Анализ финансовой отчетности компании позволяет заинтересованным сторонам (инвесторам, кредиторам и руководству компании) получить общую картину финансового состояния и прибыльности компании.

- Коэффициенты могут определять различные финансовые характеристики компании, такие как платежеспособность и ликвидность, прибыльность, (качество дохода) и рентабельность собственного капитала.

- Например, финансовые аналитики вычисляют финансовые коэффициенты и публичных компаний, чтобы оценить их сильные и слабые стороны и определить, какие компании являются прибыльными, а какие — нет.

- Цена акций публично торгуемой компании также может быть переменной, используемой при вычислении определенных соотношений , таких как отношение цена / прибыль .

Показатели эффективности

- Коэффициенты эффективности для инвентаризации измеряют, насколько эффективно бизнес использует свои ресурсы инвентаря.

- Показатель эффективности или коэффициент , иногда называемый коэффициентом активности , является типом финансового коэффициента .

- Коэффициенты могут быть выражены в виде десятичного числа, например 0,10, или в виде эквивалентного процентного значения, например 10%.

- Некоторые отношения обычно указываются в процентах, особенно отношения , которые обычно или всегда меньше 1, в то время как другие обычно указываются как десятичные числа, особенно отношения , которые обычно больше 1.

- Когда есть избыточные запасы, компания может иметь более высокие эксплуатационные расходы из-за более высоких требований к хранению запасов, что уменьшит прибыль .

Определение маржи прибыли

— Что такое маржа прибыли

Что такое маржа прибыли?

Маржа прибыли указывает на прибыльность продукта, услуги или бизнеса. Выражается в процентах; чем больше цифра, тем прибыльнее бизнес.

Виды прибыли

Малые предприятия, включая розничных торговцев, часто рассматривают два типа прибыли:

- Маржа валовой прибыли

- Маржа чистой прибыли

Маржа валовой прибыли

Норма валовой прибыли обычно применяется к конкретному продукту или линии, а не ко всему бизнесу.Расчет маржи валовой прибыли помогает компании принять решение о ценообразовании, поскольку низкая валовая прибыль может означать, что компании нужно взимать больше, чтобы продавать конкретный продукт было выгодно.