Ставка по кредиту что такое: Что такое процентная ставка по кредиту

От чего зависит процентная ставка на потребительский кредит

Процентная ставка — один из основных критериев, по которым потенциальные заемщики оценивают кредитные предложения. Зачастую клиенты банков ориентируются на наименьшую ставку, но это не всегда верно. Предлагаем разобраться, от чего зависит процентная ставка на потребительский кредит и как выбрать оптимальную кредитную программу.

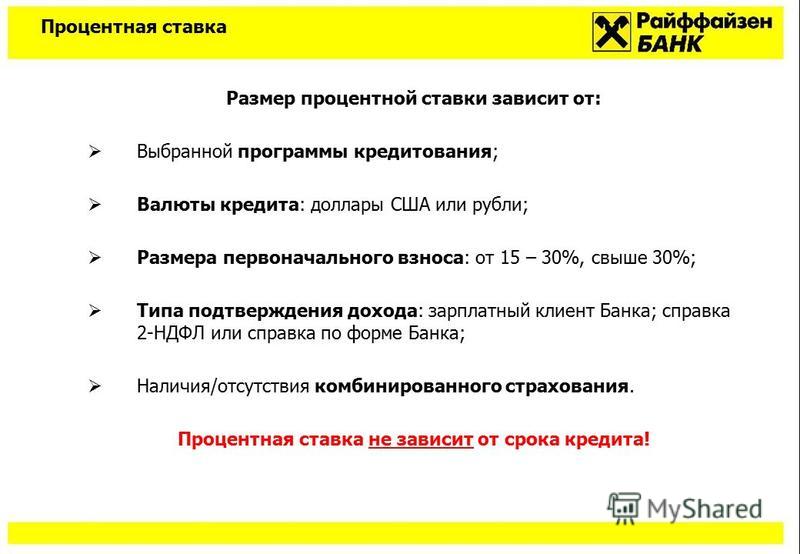

Факторы, которые влияют на ставки по кредитам, условно можно разделить на несколько категорий:

- общая экономическая ситуация, а также ключевая ставка Центрального банка Российской Федерации;

- кредитная стратегия каждого отдельного банка;

- выбранные параметры кредитной программы;

- финансовые обстоятельства заемщика.

Экономические факторы

Ключевая ставка Центробанка РФ — это инструмент регулирования в финансовой системе страны. Последние несколько лет ключевая ставка находилась на уровне 6-8%.

Стратегия банка

Также процентная ставка на потребительский кредит зависит от стратегии, принятой в банке. Некоторые кредитно-финансовые организации нацелены на увеличение кредитного портфеля, поэтому активно привлекают клиентов и нередко снижают требования к заемщикам. Другие банки могут быть заинтересованы в привлечении депозитов и ограничивают выдачу кредитов через установление консервативных условий и более высоких ставок.

Кредитные параметры

В большинстве случаев процентная ставка на потребительский кредит также зависит от суммы и сроков кредитования. В банке долгосрочный крупный кредит может выдаваться под меньшую ставку, чем небольшой краткосрочный. Перед оформлением договора имеет смысл уточнить, как меняются проценты по кредиту с учетом сроков и сумм. В отдельных случаях, чтобы получить выгодную ставку, может оказаться разумным взять чуть больший кредит, чем планировалось изначально, с возможностью погашать его досрочно.

В банке долгосрочный крупный кредит может выдаваться под меньшую ставку, чем небольшой краткосрочный. Перед оформлением договора имеет смысл уточнить, как меняются проценты по кредиту с учетом сроков и сумм. В отдельных случаях, чтобы получить выгодную ставку, может оказаться разумным взять чуть больший кредит, чем планировалось изначально, с возможностью погашать его досрочно.

Финансовые обстоятельства заемщика

Стоит отметить, что процентная ставка на потребительский кредит определяется индивидуально для каждого клиента. При этом банк учитывает много факторов:

- кредитную историю заемщика;

- факт трудоустройства и наличие постоянного дохода;

- соотношение доходов и расходов;

- наличие движимого и недвижимого имущества в собственности;

- наличие в семье заемщика детей и взрослых на иждивении;

- возможность предоставить залог или пригласить поручителей;

- и другие обстоятельства.

В виду того, что каждому заемщику процентная ставка на потребительский кредит утверждается персонально, не имеет особо смысла сравнивать минимальные ставки в разных банках. Гораздо эффективнее обратиться за консультацией в интересные вам банки и попросить сделать предварительный расчет с учетом вашей финансовой ситуации. Это позволит более точно оценить доступные вам программы кредитования и выбрать наиболее подходящую.

Гораздо эффективнее обратиться за консультацией в интересные вам банки и попросить сделать предварительный расчет с учетом вашей финансовой ситуации. Это позволит более точно оценить доступные вам программы кредитования и выбрать наиболее подходящую.

Поделиться с друзьями:

Ставка по кредиту — урок. Основы финансовой грамотности, 7-9 класс.

Ставка по кредиту

При выборе типа кредитования заёмщики (вне зависимости от целей кредита) в первую очередь обращают внимание на процентную ставку. Чем ниже процент по кредиту, тем меньше будет его конечная стоимость и размер ежемесячного платежа.

Обрати внимание!

Однако не все заёмщики до конца осознают, из чего складывается процентная ставка по кредиту, также не все понимают, как произвести расчёт стоимости займа, зная это значение.

Процент годовых — это тот процент, который высчитывается от всей суммы долга за один год.

Если, например, срок кредитования \(5\) лет, то проценты взимаются за каждый год пользования займом и рассчитываются от остатка основного долга.

При оформлении кредита необходимо обращать внимание на условия договора.

Обрати внимание!

Разные финансовые организации начисляют проценты по разным схемам. Так, например, микрофинансовые организации проценты за пользование заёмными средствами начисляют ежедневно, а банки, как правило, рассчитывают процент на один год.

Формула расчёта ежемесячных платежей по кредиту зависит от системы погашения долга.

Система погашения может быть:

Разница между ними заключается в том, что при аннуитетной системе размер ежемесячных платежей одинаков на протяжении всего срока кредитования, а при дифференцированной системе он ежемесячно снижается.

Как повлиять на процентную ставку

Банки дают деньги в кредит каждому клиенту на разных условиях, хотя по одной и той же программе кредитования, поскольку возможны специальные условия для:

- постоянных клиентов;

- клиентов, получающих заработную плату на карту данного банка;

- клиентов, уже бравших кредит в данном банке и успешно его погасивших.

На итоговую стоимость кредита также оказывают влияние:

- размер заработной платы клиента;

- наличие обеспечения;

- кредитная история;

- возраст и семейное положение заёмщика.

Чтобы получить максимально выгодное предложение, нужна стабильная и высокооплачиваемая работа, большой трудовой стаж и «чистая» кредитная история.

Обрати внимание!

Если же у заёмщика есть досрочно погашенные кредиты, то для него зачастую процент по новым займам будет выше, поскольку банки теряют прибыль, когда клиент рассчитывается ранее запланированного.

Таким образом, прежде чем брать кредит, необходимо уточнить не только процентную ставку, но и дополнительные условия кредитования.

Потребительские кредиты 2021 ТОП 100 лучших кредитов по процентной ставке для физических лиц

Сегодня на рынке потребитель сталкивается с предложением различных программ кредитования, на что следует обратить внимание?

Как выбрать выгодный кредит?

Потенциальный заемщик должен:

- Учитывать финансовую нагрузку, которая ляжет на его плечи при погашении банковского продукта.

- Предварительно ознакомиться с предложениями банков, которые могут предоставить клиенту льготные условия — более низкие ставки для физических лиц. Прежде всего, следует обратить внимание на организации, в которых у клиента обслуживается зарплатная карта, открыт вклад или есть положительная кредитная история.

- Необходимо внимательно изучить все условия выбранной программы. Зачастую сумма, которую заемщик должен вернуть банку, складывается не только из суммы основного долга и процентов, но включает в себя дополнительные платежи, не очевидные на первый взгляд. Комиссии могут взиматься банком единовременно при получении ссуды или ежемесячно в течение всего срока. Иногда вместо комиссии банки устанавливают повышенные проценты за первый месяц. При этом в течение остального срока действуют более низкие ставки, которые и указываются в качестве базовых.

Кроме того, зачастую в первый месяц не происходит погашение основного долга.

Погашается только сумма начисленных процентов. В результате проценты дважды начисляются на одну и ту же сумму кредита, что заметно увеличивает итоговый размер переплаты. Банк нередко предлагает заемщику заключить договор личного страхования. Если он согласен застраховать свою жизнь, здоровье, риск потери работы, то клиент может взять заемные средства на более выгодных условиях. Обычно ставки по предложениям с личным страхованием на 1—2 процентных пункта ниже по сравнению с предложениями без страховки. Какой вариант выбрать, заемщик решает сам: личное страхование является добровольной услугой, навязывать ее банк не имеет права.

На нашем сайте вы можете детально сравнить все параметры продуктов с помощью калькулятора. В этом сервисе вы сможете распечатать график платежей, посчитать переплату и размер ежемесячного платежа, относительно срока кредитования.

Какая самая низкая ставка на 01.

06.2021?

06.2021?

В каталогах нашего сервиса на сегодня самая низкая ставка от 0.1% годовых.

Сколько предложений действует на сегодня?

На сайте 706 кредитов от крупнейших банков России.

Банки допустили рост ставок по кредитам и вкладам после решения ЦБ :: Финансы :: РБК

В Сбербанке допустили повышение ключевой ставки ЦБ уже в марте

Реакция других банков

Читайте на РБК Pro

РБК направил запрос в топ-20 банков. Некоторые из них сообщили о возможном пересмотре условий по депозитам и кредитам, не назвав конкретных сроков.

- «ВТБ не исключает повышения ставок в рамках своей линейки депозитов, однако решение будет принимать с учетом действий других игроков», — сказал представитель ВТБ.

- «Повышение ключевой ставки ЦБ приведет к тому, что ряд банков повысит ставки по своим продуктам. Тем не менее революционного изменения текущей ситуации мы не ожидаем», — отметил руководитель управления клиентского счастья и монетизации Райффайзенбанка Кирилл Матвеев, не раскрыв планов самого Райффайзенбанка.

- Рост ключевой ставки ЦБ «не вполне заложен банками», поэтому ценовые условия будут корректироваться, замечает руководитель казначейства Альфа-банка Артем Павлов. «Вероятность повышения ставок по розничным сберегательным продуктам, безусловно, существует, особенно в части срочных пассивов», — указывает он.

- «В первую очередь стоит ожидать повышения ставок по вкладам свыше года. Эта тенденция наметилась еще до изменения ключевой ставки ЦБ», — говорит руководитель службы пассивов и комиссионных продуктов Почта Банка Геннадий Чаусов.

Но банки сейчас не испытывают острой необходимости в привлечении денег от населения, а значит, реакция на решение ЦБ будет небыстрой, добавляет он.

Но банки сейчас не испытывают острой необходимости в привлечении денег от населения, а значит, реакция на решение ЦБ будет небыстрой, добавляет он. - «Мы ожидаем, что ставки на рынке как по вкладам, так и по кредитам вырастут на 0,25–0,5%, и будем принимать решения, исходя из тенденций рынка», — оценивает зампред правления Абсолют Банка Антон Павлов.

- «Повышение ключевой ставки Банком России с большой вероятностью приведет к повышению рыночных ставок по ипотеке и в автокредитовании», — допускает представитель Росбанка. По вкладам банк уже поднимал ставки в феврале, напомнил он.

- ОТП Банк рассматривает возможность повторного повышения депозитных ставок, сообщил его представитель. «В потребительском кредитовании мы будем точечно подходить к нашему портфелю предложений и определять возможности повышения с учетом изменения ключевой ставки», — добавил он.

- В «Уралсибе» отметили, что пока никаких решений по изменению ставок, кроме ранее запланированных, банк принимать не готов.

Зампред правления банка «Зенит» Дмитрий Юрин сказал, что рост ключевой ставки уже заложен в тарифы по кредитным продуктам банка, а повышение доходности вкладов в ближайшее время не планируется. В Промсвязьбанке также сообщили, что опция пересмотра условий по вкладам и кредитам пока не рассматривается, хотя позиция может скорректироваться.

Зампред правления банка «Зенит» Дмитрий Юрин сказал, что рост ключевой ставки уже заложен в тарифы по кредитным продуктам банка, а повышение доходности вкладов в ближайшее время не планируется. В Промсвязьбанке также сообщили, что опция пересмотра условий по вкладам и кредитам пока не рассматривается, хотя позиция может скорректироваться. - Банк «Открытие» будет «действовать в соответствии с ситуацией», сообщил его представитель.

Крупные российские банки начали повышать ставки по вкладам и накопительным счетам с середины февраля, после того как председатель ЦБ Эльвира Набиуллина заявила, что цикл смягчения денежно-кредитной политики завершен.

В Сбербанке допустили повышение ключевой ставки ЦБ уже в марте

С того момента сезонные депозиты, в частности, запускали Сбербанк, ВТБ, Промсвязьбанк, «Юникредит», Азиатско-Тихоокеанский Банк, а также банки «Дом. РФ», «Санкт-Петербург» и «Россия», следует из данных портала banki.ru. Россельхозбанк, Ситибанк, МТС Банк поднимали ставки, а Хоум Кредит Банк и Экспобанк сообщали о пересмотре условий по депозитам физлиц.

РФ», «Санкт-Петербург» и «Россия», следует из данных портала banki.ru. Россельхозбанк, Ситибанк, МТС Банк поднимали ставки, а Хоум Кредит Банк и Экспобанк сообщали о пересмотре условий по депозитам физлиц.

По данным ЦБ, в первой декаде марта средняя максимальная ставка по вкладам в топ-10 российских банках составила 4,53%. Показатель скорректировался по сравнению с последней декадой февраля, но лишь на 0,2 п.п. превышает исторический минимум.

Февральское решение ЦБ не привело к повышению кредитных ставок коммерческих банков. По статистике Объединенного кредитного бюро, в феврале полная стоимость кредитов (ПСК), выданных физлицам, снизилась практически по всем видам продуктов. Так, ставки по ипотеке обновили исторический минимум, упав до 8,6%, а по потребительским ссудам сохранились на уровне 15,8%.

Каких изменений ждут аналитики

Идея повышения доходности вкладов «витала в воздухе» в последнее время, и депозитные ставки вырастут скорее и ощутимее, чем кредитные, говорит вице-президент агентства Moody’s Ольга Ульянова. «На кредитном рынке царит сейчас клиент, и банки остро конкурируют за качественных заемщиков, а на депозитном рынке до недавнего времени клиентам диктовали условия банки, но как минимум на протяжении 2021 года эта ситуация будет меняться», — поясняет эксперт.

«На кредитном рынке царит сейчас клиент, и банки остро конкурируют за качественных заемщиков, а на депозитном рынке до недавнего времени клиентам диктовали условия банки, но как минимум на протяжении 2021 года эта ситуация будет меняться», — поясняет эксперт.

По ее словам, участники рынка в первую очередь будут поднимать доходность срочных депозитов, чтобы зафиксировать относительно низкие ставки привлечения на длительный срок. «Движение вверх будет очень плавным, но может составить 10–15 б.п. (0,1–0,15 п.п.) на протяжении месяца-двух», — добавляет Ульянова.

В Moody’s считают, что ставки по розничным кредитам вряд ли сильно поднимутся после решения ЦБ, хотя «цикл снижения, безусловно, закончен».

Директор группы рейтингов финансовых институтов АКРА Ирина Носова, напротив, считает, что реакция банков сначала затронет кредитование. «Повышение в первую очередь отразится на кредитных ставках ввиду желания банков повысить уровень процентной маржи. По депозитам реакция будет менее оперативной, а коррекция — менее заметной», — пояснила она. По оценкам АКРА, доходность сберегательных продуктов вырастет не более чем на 0,2 п.п., а повышение ставок по кредитам составит 0,3–0,5 п.п. в ближайшее время.

По оценкам АКРА, доходность сберегательных продуктов вырастет не более чем на 0,2 п.п., а повышение ставок по кредитам составит 0,3–0,5 п.п. в ближайшее время.

Банки предупредили о росте кредитных ставок из-за защиты дохода должников

«Наиболее волатильными будут ставки по необеспеченным потребительским кредитам, ставки же по ипотеке будут повышаться достаточно медленно, возможно, даже отставая от повышения ключевой ставки ЦБ», — полагает старший управляющий директор рейтингового агентства НКР Александр Проклов. Он отмечает, что на прошедшем заседании Банк России обозначил для участников рынка направление движения ставок на 2021 год, и у банков появилась «свобода маневра».

Он отмечает, что на прошедшем заседании Банк России обозначил для участников рынка направление движения ставок на 2021 год, и у банков появилась «свобода маневра».

ЦБ считает, что применение плавающих ставок по кредитам в России должно быть ограничено — Экономика и бизнес

МОСКВА, 3 марта. /ТАСС/. Применение плавающих ставок по кредитам в РФ должно быть строго ограничено только надежными заемщиками, следует из доклада ЦБ о рисках, связанных с возможным распространением плавающих процентных ставок в ипотечном кредитовании.

«Применение плавающих ставок должно быть строго ограничено — только теми заемщиками, у которых есть запас по показателю долговой нагрузки и которые останутся платежеспособными в случае повышения процентных ставок», — отмечает регулятор. При этом банки, по мнению ЦБ, должны в основном полагаться на другие инструменты управления процентными рисками — привлечение долгосрочных пассивов, хеджирование с помощью деривативов и так далее.

По мнению Банка России, необходимо определить приемлемые границы этой практики до того, как рынок ипотеки по плавающим ставкам достигнет значимых масштабов и возникнут предпосылки для социальных рисков и рисков финансовой стабильности.

«Важно обеспечить, чтобы использование таких продуктов банками предоставляло гражданам дополнительные преимущества, повышало доступность кредитования, а не несло дополнительные риски», — отмечает регулятор.

Риски плавающих ставок

Помимо этого, по оценке ЦБ, применение плавающих ставок по кредитам несет риски роста долговой нагрузки граждан, мисселинга и иные. «Кредитование и иные формы заимствований по плавающим процентным ставкам несут существенные дополнительные риски для его сторон. В ситуации широкого распространения ипотечных кредитов с плавающими ставками повышение ставок могло бы привести к чрезмерному росту долговой нагрузки значительной части заемщиков и их неплатежеспособности», — указывает регулятор, отмечая, что также такие кредиты представляют собой более сложный для понимания потребителя продукт, чем традиционные кредиты с фиксированными ставками, и несут риски мисселинга.

«При большой доле кредитов с плавающими ставками в активах банков и особенно в отношении заемщиков, чувствительных к изменению ставки, возникают угрозы для эффективности трансмиссионного механизма денежно-кредитной политики», — отмечает ЦБ.

Банк России рассматривает шесть вариантов дальнейшего развития регулирования в области ипотечного кредитования физических лиц с использованием плавающих ставок. В качестве одного из путей развития регулятор допускает полный запрет на кредитование физлиц по плавающим вставкам. В этом случае заемщики полностью защищены от процентных рисков, а для банков в свою очередь исключается вероятность трансформации процентного риска в кредитный в случае существенного роста ставок.

Также ЦБ рассматривает введение законодательного ограничения на величину изменений процентной ставки или срока до погашения кредита с плавающей ставкой. Это позволит ограничить рост долговой нагрузки для заемщиков в случае существенного увеличения ставки. Однако в этом случае, по мнению регулятора, у банков возникает необходимость доработки информационных систем и трансформации бизнес-процессов.

В числе прочих вариантов в докладе допускается наделение совета директоров Банка России полномочиями на установление количественных ограничений на кредитование по плавающий ставке, а также законодательное ограничение круга потенциальных заемщиков, которые могут рассчитывать на получение такого кредита. В частности, ЦБ может ввести определение «квалифицированных заемщиков» для тех граждан, чье финансовое состояние с большой долей вероятности останется устойчивым, если ставки резко вырастут. Подобная категория граждан будет иметь доступ к большому перечню банковских продуктов, а также будет иметь возможность получить кредит по сниженной ставке.

Президент РФ Владимир Путин поручил кабинету министров совместно с Банком России подготовить поправки, регулирующие порядок изменения сроков и переменных процентных ставок по потребительским кредитам. Поручение дано правительству совместно с Банком России. Срок исполнения установлен до 15 июля 2021 года.

Банки начали повышать ставки по кредитам — Frank RG

Ставки растут по ипотеке, автокредитам, кредитам наличными и картам

pxhere

Банки поднимают ставки по кредитам, показал мониторинг тарифов Frank RG.

Детали. За последние 2 недели ставки повысили несколько крупных банков, включая Сбербанк.

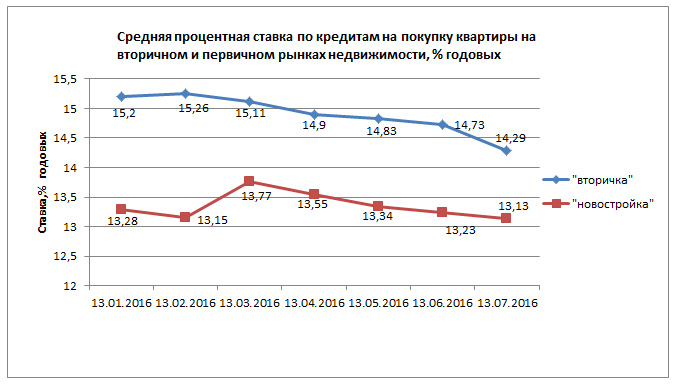

- Сбербанк с 7 мая повысил ставки по ипотечным кредитам. Повышение по программам покупки жилья в новостройке и на вторичном рынке составило 0,4 п.п. Теперь минимальная ставка по ипотеке на покупку квартиры в новостройке составляет 8%, ставка по ипотеке на вторичном рынке — 8,1%.

- Азиатско-тихоокеанский банк повысил ставки по ипотеке на готовое и строящееся жилье на 0,7 п.п. — минимальные ставки теперь составляют 8% и 8,3% соответственно.

- Банк Дом.РФ поднял ставки по военной ипотеке на 1 п.п. — минимальная ставка теперь 8,2%. Банк также увеличил ставки по программам, связанным с покупкой квартиры, таунхауса или готового дома — на 0,1-0,7 п.п. (минимальная ставка составит 5,8% при взносе от 50%).

- Совкомбанк с 9 мая повысил ставки по ряду автокредитных программ (с Hyundai, KIA, Cherry и другими). Повышение ставок составило 0,5-0,6 п.

п.

п.

- Банк Зенит также повысил ставки по автокредитам. По программе «Кредит на покупку нового автомобиля» минимальная ставка увеличилась на 2 п.п до 12%, по программе «Кредит на покупку подержанного автомобиля» минимальная ставка выросла на 1,9 п.п до 12,9%.

- МТС банк с 7 мая повысил ставки по кредитам наличными для зарплатных клиентов, а также по программе для надежных заемщиков. Ставки были увеличены на 0,5 п.п. и их минимальные значения составляют 8,9% и 7,4% по двум программам соответственно.

- Банк Санкт-Петербург повысил минимальную ставку по кредиту для зарплатных клиентов на 0,6 п.п. до 7%.

- Альфа-банк повысил ставки по кредитным картам Alfa Travel, «100 дней без %», а также кобрендовым картам с Аэрофлотом, Перекрестком и Пятерочкой. Ставка увеличилась на 2,09 п.п и теперь составляет по всем картам 11,99%.

Мнения экспертов. «Ставки по всем продуктам следуют за ключевой, также на них влияют ожидания рынка, соответственно, если ключевая ставка продолжит расти, то можно ожидать роста ставок и по всем кредитам», — комментирует динамику старший директор аналитической группы по финансовым организациям Fitch Антон Лопатин.

«Одновременно с этим последние несколько месяцев наблюдается быстрый рост не только ипотеки, но и остальных розничных кредитов, что во многом объясняется ставками ниже, чем, скажем, в 2018-2019 годах, и отложенным спросом после пандемии», — добавляет Лопатин.

Управляющий директор рейтингового агентства НКР Александр Проклов замечает, что темпы роста ставок примерно соответствуют темпам изменения ключевой ставки, причем банки исходят из того, что до конца года она будет повышена еще как минимум на 0,25-0,5 п.п. «Вероятнее всего, мы в обозримом будущем не увидим прежних чрезвычайно низких ставок по кредитам, которые соответствовали периоду очень мягкой денежно-кредитной политики ЦБ 2020 года», — считает эксперт.

Статистика по теме

«Увеличение ставки не должно оказать существенного влияния на темпы ипотечного кредитования, ведь банки имеют запас маржинальности и могут позволить себе не повышать ставки синхронно с ключевой ставкой или у них есть возможность занять выжидательную позицию по решению о повышении ставок», — считает руководитель дирекции развития ипотечного кредитования Банка Уралсиб Екатерина Жженова.

По мнению директора дирекции ипотечного кредитования ТКБ Вадима Пахаленко, вероятность роста ставок по ипотеке в ближайшие месяцы очень высокая: ЦБ увеличил ключевую ставку, растут ставки депозитов, вслед за ними будет происходить рост ставок и по кредитам. Он отмечает, что ещё несколько лет назад средняя ставка по ипотеке была около 11%, но это не останавливало клиентов от решения в пользу оформления ипотеки — кредиты все равно брали.

«В настоящий момент такого сильного скачка в 11% точно не предвидится. Главное, чтобы каждый интересующийся в ипотеке клиент мог для себя соизмерять свои финансовые возможности, понимал ситуацию с работой, доходом и первоначальным взносом. Если же при увеличившихся ставках у клиентов есть потребность и возможность взять ипотеку, то не стоит откладывать это решение — когда начнётся новый цикл снижения ставок, эту, чуть более дорогую ипотеку, можно будет рефинансировать. Мы уже наблюдали несколько волн активного рефинансирования, будет так и далее», — отмечает Пахаленко.

Контекст. ЦБ дважды поднял ключевую ставку в этом году, последний раз — сразу на 0,5 п.п. НРА прогнозировало, что ЦБ, скорее всего, продолжит повышать ставку, а инфляция достигнет своего пика в апреле-мае. До повышения ставок по кредитам банки активно поднимали ставки по вкладам, и продолжают это делать. Индекс FRG100, отражающий динамику ставок по депозитам в более чем 50 банках, вырос за месяц на 2054 пункта до 4,3790%.

Зачем вам это знать. Начавшееся повышение кредитных ставок продолжится — это может привести к повышенному спросу на кредиты со стороны граждан и ускорению в кредитовании.

Подпишитесь на наш телеграм-канал @frank_rg, чтобы оперативно получать данные о ситуации в банках и экономике. Не пропустите, когда начнется!

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Российские банки повысят ставки по кредитам

МОСКВА, 24 апр — ПРАЙМ. Российские банки повысят ставки по кредитам, однако увеличение будет плавным и не повлияет на активность заемщиков, показал опрос РИА Новости кредитных организаций.

ЦБ в пятницу повысил ключевую ставку на 0,5 процентного пункта — до 5% годовых. «Естественно, повышение ключевой ставки повлияет на ситуацию на рынке розничных финансовых продуктов: можно прогнозировать рост ставок, приток вкладов и рост выдач ипотеки по госпрограмме», — заявил директор департамента розничных продуктов «Абсолют банка» Виталий Костюкевич. Вместе с тем, сам банк пока не принял решения по изменению ставок.

Набиуллина рассказала, когда ключевая ставка может быть выше 6%

В банке «Русский Стандарт» также заявили, что рост ключевой ставки безусловно вызовет коррекцию кредитных ставок в сторону увеличения «с поправкой на конкурентную среду». В розничных российских банках на протяжении этого года ожидается плавный рост ставок по кредитным продуктам, говорит аналитик банка «Хоум Кредит» Станислав Дужинский.

«Наш банк будет ориентироваться на рыночную конъюнктуру и принимать дальнейшие решения, основываясь на всестороннем ее анализе», — сказал Дужинский.

Такой же политики придерживаются в ПСБ, банках «Зенит», «Открытие», Райффайзенбанке. В Альфа-банке не исключили пересмотра ставок по кредитам вслед за действиями регулятора, заявил зампредседателя правления кредитной организации Майкл Тач.

Вместе с тем в Райффайзенбанке пояснили, что повышение ключевой ставки скорее сигнал рынку, чем существенная материальная разница.

«В марте, например, банки в большинстве своём не спешили пересматривать свои тарифы вслед за изменением ключевой. Со второго полугодия 2018 года, когда ЦБ повышал ставки, и реакция банков в части кредитных ставок была более оперативной и ярко выраженной», — указал управляющий директор по кредитным розничным продуктам банка Андрей Спиваков.

В свою очередь в «ОТП банке» заявили, что в ближайшее время менять ставки по кредитам не планируют. В кредитной организации не прогнозируют снижения активности в ближайшие месяцы на рынке потребительского кредитования.

Читайте также:

Решение Банка России повысить ключевую ставку было ожидаемым

Страница не найдена

Образование

Общий

Словарь

Экономика

Корпоративные финансы

Рот ИРА

Акции

Паевые инвестиционные фонды

ETFs

401 (к)

Инвестирование / Торговля

Основы инвестирования

Фундаментальный анализ

Управление портфелем ценных бумаг

Основы трейдинга

Технический анализ

Управление рисками

Рынки

Новости

Новости компании

Новости рынков

Торговые новости

Политические новости

Тенденции

Популярные акции

Яблоко (AAPL)

Тесла (TSLA)

Amazon (AMZN)

AMD (AMD)

Facebook (FB)

Netflix (NFLX)

Симулятор

Твои деньги

Личные финансы

Управление благосостоянием

Бюджетирование / экономия

Банковское дело

Кредитные карты

Домовладение

Пенсионное планирование

Налоги

Страхование

Обзоры и рейтинги

Лучшие онлайн-брокеры

Лучшие сберегательные счета

Лучшие домашние гарантии

Лучшие кредитные карты

Лучшие личные займы

Лучшие студенческие ссуды

Лучшее страхование жизни

Лучшее автострахование

Советники

Ваша практика

Управление практикой

Продолжая образование

Карьера финансового консультанта

Инвестопедия 100

Управление благосостоянием

Портфолио Строительство

Финансовое планирование

Академия

Популярные курсы

Инвестирование для начинающих

Станьте дневным трейдером

Торговля для начинающих

Технический анализ

Курсы по темам

Все курсы

Курсы трейдинга

Курсы инвестирования

Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом

О нас

Условия эксплуатации

Словарь

Редакционная политика

Рекламировать

Новости

Политика конфиденциальности

Свяжитесь с нами

Карьера

Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Investopedia является частью издательской семьи Dotdash.

Страница не найдена

Образование

Общий

Словарь

Экономика

Корпоративные финансы

Рот ИРА

Акции

Паевые инвестиционные фонды

ETFs

401 (к)

Инвестирование / Торговля

Основы инвестирования

Фундаментальный анализ

Управление портфелем ценных бумаг

Основы трейдинга

Технический анализ

Управление рисками

Рынки

Новости

Новости компании

Новости рынков

Торговые новости

Политические новости

Тенденции

Популярные акции

Яблоко (AAPL)

Тесла (TSLA)

Amazon (AMZN)

AMD (AMD)

Facebook (FB)

Netflix (NFLX)

Симулятор

Твои деньги

Личные финансы

Управление благосостоянием

Бюджетирование / экономия

Банковское дело

Кредитные карты

Домовладение

Пенсионное планирование

Налоги

Страхование

Обзоры и рейтинги

Лучшие онлайн-брокеры

Лучшие сберегательные счета

Лучшие домашние гарантии

Лучшие кредитные карты

Лучшие личные займы

Лучшие студенческие ссуды

Лучшее страхование жизни

Лучшее автострахование

Советники

Ваша практика

Управление практикой

Продолжая образование

Карьера финансового консультанта

Инвестопедия 100

Управление благосостоянием

Портфолио Строительство

Финансовое планирование

Академия

Популярные курсы

Инвестирование для начинающих

Станьте дневным трейдером

Торговля для начинающих

Технический анализ

Курсы по темам

Все курсы

Курсы трейдинга

Курсы инвестирования

Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом

О нас

Условия эксплуатации

Словарь

Редакционная политика

Рекламировать

Новости

Политика конфиденциальности

Свяжитесь с нами

Карьера

Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Investopedia является частью издательской семьи Dotdash.

Страница не найдена

Образование

Общий

Словарь

Экономика

Корпоративные финансы

Рот ИРА

Акции

Паевые инвестиционные фонды

ETFs

401 (к)

Инвестирование / Торговля

Основы инвестирования

Фундаментальный анализ

Управление портфелем ценных бумаг

Основы трейдинга

Технический анализ

Управление рисками

Рынки

Новости

Новости компании

Новости рынков

Торговые новости

Политические новости

Тенденции

Популярные акции

Яблоко (AAPL)

Тесла (TSLA)

Amazon (AMZN)

AMD (AMD)

Facebook (FB)

Netflix (NFLX)

Симулятор

Твои деньги

Личные финансы

Управление благосостоянием

Бюджетирование / экономия

Банковское дело

Кредитные карты

Домовладение

Пенсионное планирование

Налоги

Страхование

Обзоры и рейтинги

Лучшие онлайн-брокеры

Лучшие сберегательные счета

Лучшие домашние гарантии

Лучшие кредитные карты

Лучшие личные займы

Лучшие студенческие ссуды

Лучшее страхование жизни

Лучшее автострахование

Советники

Ваша практика

Управление практикой

Продолжая образование

Карьера финансового консультанта

Инвестопедия 100

Управление благосостоянием

Портфолио Строительство

Финансовое планирование

Академия

Популярные курсы

Инвестирование для начинающих

Станьте дневным трейдером

Торговля для начинающих

Технический анализ

Курсы по темам

Все курсы

Курсы трейдинга

Курсы инвестирования

Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом

О нас

Условия эксплуатации

Словарь

Редакционная политика

Рекламировать

Новости

Политика конфиденциальности

Свяжитесь с нами

Карьера

Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Investopedia является частью издательской семьи Dotdash.

APR Vs. Процентная ставка: в чем разница?

Когда вы берете ипотеку, есть два числа, которые отражают ее стоимость: процентная ставка и годовая процентная ставка, или годовая процентная ставка. Хотя оба они описывают, сколько вы заплатите, это не одно и то же.

Годовая процентная ставка по сравнению с процентной ставкой

- Процентная ставка — это стоимость заимствования основной суммы кредита. Ставка может быть переменной или фиксированной, но всегда выражается в процентах.

- годовых — это более широкая мера стоимости ипотеки.Он включает процентную ставку плюс другие расходы, такие как брокерские сборы, пункты дисконтирования и некоторые затраты на закрытие сделки, выраженные в процентах.

И годовая процентная ставка, и процентная ставка позволяют потребителям сравнивать цены, а также определять доступность ссуды. Процентная ставка определяется преобладающими ставками и кредитным рейтингом заемщика. Например, чем выше ваш кредитный рейтинг, тем ниже будет процентная ставка. Ваш ежемесячный платеж основан на процентной ставке и основной сумме долга, а не на годовой процентной ставке.

Годовая процентная ставка, наоборот, определяется кредитором, поскольку она состоит из комиссионных и других расходов, которые варьируются от кредитора к кредитору. Закон о правде в кредитовании (TILA) требует, чтобы кредиторы раскрывали годовую процентную ставку в каждом соглашении о потребительском кредите. Однако важно отметить, что кредиторы могут не включать все комиссии в годовую процентную ставку. Например, они не обязаны включать определенные расходы, такие как сборы за кредитную отчетность, оценку и инспекцию.

Обязательно спросите своего кредитора, что входит, а что не входит в годовую процентную ставку при сравнении магазинов, чтобы иметь точное представление о том, сколько будет стоить каждая ссуда.

В целом, вы можете думать о процентной ставке как о способе измерения ваших ежемесячных затрат, тогда как годовая процентная ставка дает вам общую оценку стоимости ссуды.

При поиске ипотечного кредита годовая процентная ставка и годовая процентная ставка являются двумя наиболее важными числами, которые следует учитывать, потому что даже кажущаяся небольшая разница в ставках может оказать значительное влияние на ваши общие расходы.

Показательный пример: средний заемщик мог бы сэкономить 9000 долларов в течение 30 лет или более 300 долларов в год, если бы он обнаружил самую низкую ставку на момент получения кредита, согласно исследованию

Бюро финансовой защиты потребителей.

Почему продолжительность вашей ссуды имеет значение

Если вы планируете оставаться в своем доме на десятилетия, имеет смысл взять ссуду с самой низкой годовой процентной ставкой, потому что в конечном итоге вы будете платить меньше всего для финансирования своего дома.Если вы не планируете оставаться дома так долго, возможно, имеет смысл платить меньше авансовых платежей и получать более высокую ставку — и более высокую годовую ставку — потому что общие затраты будут меньше в течение первых нескольких лет.

«Поскольку годовая процентная ставка распределяет комиссию на весь срок кредита, его стоимость оптимизируется только в том случае, если заемщик планирует оставаться в доме на протяжении всего срока ипотеки», — говорит Глория Шульман, основатель CenTek Capital Group в Беверли-Хиллз, Калифорния. .

| Процентная ставка | 4.5% | 4,25% | 4% |

|---|---|---|---|

| Пункты скидок | 0 | 1,5 | 3 |

| Баллы и комиссии | 2 800 долл. США | $ 5 800 | $ 8 800 |

| АПРЕЛЯ | 4,619% | 4,492% | 4,36% |

| Ежемесячный платеж | $ 1 013 | $ 984 | $ 955 |

| Все затраты, 3 года | 39 281 долл. США | 41220 долл. США | 43 174 долл. США |

| Все затраты, 10 лет | 124 404 долл. США | $ 123 866 | $ 123 380 |

| Все затраты, 30 лет | $ 367 613 | 354 197 | $ 343 739 |

Если вы планируете остаться дома на более короткий период и хотите приобрести дисконтные баллы, чтобы снизить ставку, вам нужно выполнить математические вычисления, чтобы определить точку безубыточности.В этом вам поможет калькулятор ипотечных баллов Bankrate.

Например, если вы выбрали более низкую ставку на 0,25 процента для дополнительных 1,5 пункта из-за более низкой годовой процентной ставки, но переехали через пять лет, вы заплатили больше, чем должны. Ваш безубыточность по пунктам составляла семь лет.

К сожалению, эти расчеты часто сбивают с толку домовладельцев, поэтому важно тщательно взвесить все варианты или получить совет специалиста, прежде чем платить баллы.

Как сравнивать ипотечные предложения

Годовая процентная ставка и процентная ставка — лучшие отправные точки при сравнении ипотечных кредитов.Bankrate имеет последние ставки по ипотеке от нескольких кредиторов с разбивкой по годовой процентной ставке и процентной ставке, включая расходы и расчетный ежемесячный платеж.

Также важно сравнить ипотечные предложения в целом, включая требования кредитора, такие как кредитный рейтинг, первоначальный взнос и минимальные резервы. Имейте в виду, что ваш кредитный рейтинг оказывает огромное влияние на процентную ставку, на которую вы претендуете, поэтому, если у вас есть работа, чтобы улучшить свое положение, сделайте все возможное, чтобы решить эту проблему, прежде чем подавать заявку на ссуду.

Когда ваш кредит в форме, вы можете (и должны) получить оценку кредита от нескольких кредиторов, но постарайтесь сделать это в относительно короткие сроки — около 45 дней, рекомендует CFPB.

Это потому, что, когда кредитор извлекает ваш кредитный отчет, проверка кредитоспособности добавляется в вашу кредитную историю, что влияет на ваш рейтинг. Получение котировок от нескольких кредиторов в течение нескольких недель друг от друга будет считаться одним запросом, однако, чтобы свести к минимуму влияние, так что вы можете сравнить столько предложений, сколько вам удобно.

Резюме: в чем разница между годовой процентной ставкой и процентной ставкой?

Подробнее:

Что такое процентная ставка по ипотеке?

Покупка дома состоит из нескольких этапов. Помимо поиска подходящей собственности, вы пройдете через процесс получения ипотеки, в идеале с самой выгодной процентной ставкой. Чем ниже ваша ставка, тем меньше ежемесячный платеж и меньше расходы по ипотеке.

Если вы впервые получаете ипотеку, вот основные сведения о процентных ставках.

Что такое процентная ставка по ипотеке?

Процентная ставка по ипотеке определяет, сколько вы будете платить, чтобы занять деньги у кредитора, выраженные в процентах.

Как правило, краткосрочные ссуды, такие как ипотека на 15 лет, имеют более низкую процентную ставку, но более высокие ежемесячные платежи. Долгосрочные ссуды, такие как 30-летняя ипотека, предоставляются по более высокой ставке, но с меньшими ежемесячными выплатами. Краткосрочные ссуды обычно стоят меньше по общей процентной ставке.

Процентные ставки по ипотеке определяются многими факторами, включая ваш кредитный рейтинг.Если у вас более высокая оценка, у вас гораздо больше шансов получить благоприятную оценку.

Как работают проценты по ипотеке?

Процентная ставка по ипотеке — это процент от вашего баланса. Выплачивая ипотечный кредит, вы будете производить ежемесячные платежи в соответствии с графиком погашения кредита. По мере наступления срока погашения кредита большая часть платежа идет в счет основной суммы или фактической суммы, которую вы взяли в долг. Первоначально большая часть вашего платежа идет на проценты.

Допустим, у вас есть ипотека с фиксированной процентной ставкой на 30 лет, балансом 300 000 долларов и процентной ставкой 3.2 процента.

Ваш ежемесячный платеж по ипотеке (основная сумма и проценты) останется на уровне 1297 долларов в течение 30-летнего срока, но для вашего первого платежа 497 долларов из этой суммы будут отнесены на основную сумму долга, а 800 долларов — на проценты. Примерно к 15 году эти пропорции меняются: 824 доллара из вашего платежа будут отнесены на основную сумму долга, а 477 долларов — на проценты. Вы будете продолжать платить больше в счет основной суммы долга и меньше в счет процентов до тех пор, пока ссуда не будет полностью погашена.

Допустим, вы выбрали другого ипотечного кредитора, и ваша ставка теперь равна 3.5 процентов. Вы будете платить 1347 долларов в месяц в счет основной суммы долга и процентов, что на 50 долларов больше в месяц по сравнению с приведенным выше примером. Вы также заплатите примерно 185 000 долларов в качестве процентов в течение срока кредита, что почти на 18 000 долларов больше, чем при более низкой ставке.

Годовая процентная ставка по сравнению с процентной ставкой

Годовая процентная ставка, или годовая процентная ставка, учитывает как процентную ставку по ипотеке, так и другие расходы, включая комиссии кредитора и пункты дисконтирования. Годовая процентная ставка также выражается в процентах, но, поскольку она включает эти другие сборы, она всегда выше процентной ставки.

С другой стороны, процентная ставка может быть фиксированной или регулируемой и учитывает только стоимость заимствования ссуды.

По закону кредиторы должны раскрывать годовую процентную ставку для данной ссуды, чтобы заемщики заранее имели точную информацию о затратах.

Годовая процентная ставка

отличается от кредитора к кредитору, поэтому важно спросить, что включает в себя годовая процентная ставка. Некоторые годовые процентные ставки, например, не включают кредитный отчет или плату за оценку.

Какие текущие ставки по ипотеке?

В настоящее время ориентир 30-летней ипотеки с фиксированной ставкой составляет 3.080%, согласно последнему опросу кредиторов Bankrate. Ставки по ипотеке в последнее время немного выросли, но остаются на рекордно низком уровне.

С помощью Bankrate вы можете сравнить текущие ставки по ипотечным кредитам на 30 лет и по другим типам ссуд.

Какая хорошая ставка по ипотеке?

Ставки по ипотеке часто меняются, поэтому то, что считается «хорошим», со временем меняется. Хотя сравнение ставок по ипотечным кредитам в Интернете — это разумная идея, вам также необходимо сравнить расценки, специально адаптированные к вашей ситуации, чтобы найти хорошую ставку.Одно практическое правило — получить как минимум три предложения, чтобы вы знали, какие ставки доступны в зависимости от вашего кредитного и финансового профиля.

Как получить лучшую ставку по ипотеке

Чтобы получить максимальные шансы на самую низкую ставку по ипотеке, следуйте этим советам:

- Повысьте свой кредитный рейтинг — Кредиторы предлагают самые низкие ставки тем, у кого хорошая кредитоспособность. Некоторые способы повысить свой рейтинг включают своевременную оплату счетов и снижение коэффициента использования кредита, то есть отношения вашего кредитного баланса к вашему кредитному лимиту.

- Запишите свою историю работы — Кредиторы обычно благосклонно относятся к заемщикам, имеющим как минимум два года постоянной работы. Если в вашей истории работы есть значительные пробелы или вы работаете не по найму, вам, возможно, придется предоставить больше документов, чтобы получить одобрение по наилучшей возможной ставке.

- Сэкономьте больше на первоначальном взносе — Внесение большего количества денег вперед может помочь вам получить более низкую ставку. Один из способов приумножить свои сбережения — это автоматически откладывать часть своего дохода на сберегательный счет.Вы также можете изучить программы помощи при первоначальном взносе, которые помогут вам получить необходимые средства.

- Сравните ставки — Сравнение предложений для поиска самой низкой ставки по ипотеке может сэкономить вам тысячи в течение 30-летнего кредита.

- Рассмотрите ипотеку с низким уровнем кредита. — Если ваш кредитный рейтинг не так высок, как вам хотелось бы, подумайте о получении ссуды FHA. Ссуды FHA иногда могут иметь более низкую процентную ставку, примерно на полпункта или более, по сравнению с обычной ссудой.

- Работа с ипотечным брокером — Брокер может помочь вам найти лучшую сделку и договориться о более низкой ставке, и многие из них не взимают никаких комиссий. Обязательно найдите брокера, у которого есть опыт работы с тем типом ссуды, который вам нужен.

Итог

Процентная ставка по ипотеке влияет на размер ипотечного кредита, как ежемесячно, так и в целом. Вот почему так важно получить максимально низкую ставку. Некоторые из лучших способов сделать это — регулярно сравнивать ставки, повышать свой кредитный рейтинг и подумать о работе с ипотечным брокером, чтобы найти лучшие предложения.

Подробнее:

Что такое годовая процентная ставка и как она влияет на вашу ипотеку?

Годовая процентная ставка или годовая процентная ставка отражает истинную стоимость заимствования. Годовая процентная ставка по ипотеке включает процентную ставку, баллы и комиссии, взимаемые кредитором. Годовая процентная ставка выше, чем процентная ставка, потому что она включает в себя все эти расходы по ссуде.

Вот пример разницы между годовой процентной ставкой и процентной ставкой, а также то, как ее использовать для оценки ипотечных предложений.

Процентная ставка vs.APR

Понимание этих пунктов имеет решающее значение при выборе лучших ипотечных кредиторов для работы. Процентная ставка — это процент, который кредитор взимает за ссуду вам денег. Годовая процентная ставка отражает процентную ставку плюс комиссии, которые вы уплатили напрямую кредитору или брокеру, или и то, и другое: сборы за оформление, пункты дисконтирования и любые другие расходы. Эти комиссии увеличивают стоимость кредита, и годовая процентная ставка учитывает их. Поэтому годовая процентная ставка выше процентной ставки.

Сравнение годовых

годовых — это инструмент, позволяющий сравнивать ипотечные предложения с различными комбинациями процентных ставок, точек дисконтирования и комиссий.Сравнение годовых наиболее полезно, если вы планируете хранить ссуду более шести или семи лет. Но если вы планируете хранить ссуду менее шести или семи лет, сравнение годовых может ввести в заблуждение. Это потому, что расчет годовой процентной ставки предполагает, что вы сохраните ссуду в течение всего срока ее действия. Но не каждый заемщик так поступает. Большинство людей продают дом или рефинансируют ссуду до ее выплаты.

В качестве гипотетического примера предположим, что вы сравниваете два предложения по ссуде на 200 000 долларов на 30 лет:

Ссуда A: вы можете взять ссуду на 200 000 долларов с процентной ставкой 4.25%, уплата комиссии за создание 1%, без баллов скидки и 1000 долларов США в виде других сборов. Комиссия за создание 1% стоит 2000 долларов, а другие сборы составляют 1000 долларов. Общие сборы: 3000 долларов США.

Заем B: вы можете заплатить пункт дисконтирования, чтобы снизить процентную ставку. В этом предложении вы можете взять взаймы 200 000 долларов США с процентной ставкой 4%, уплатив 1% комиссии за создание, 1 пункт дисконтирования и 1 000 долларов США в качестве других сборов. Комиссия за создание 1% стоит 2000 долларов, 1 дисконтная точка стоит еще 2000 долларов, а другие сборы составляют 1000 долларов.Общие сборы: 5000 долларов.

Итог: Заем A имеет более высокую процентную ставку (4,25%) и меньшую комиссию (3000 долларов США), а заем B имеет более низкую процентную ставку (4%) и более высокую комиссию (5000 долларов США), потому что вы можете заплатить 2000 долларов США. купите 1 пункт дисконтирования, чтобы снизить процентную ставку на 0,25%. Как видно из приведенной ниже таблицы, годовая процентная ставка для ссуды B ниже, а это означает, что в конечном итоге вы будете платить меньше в течение 30-летнего срока ссуды, если включить основную сумму, проценты и авансовые сборы.

Имеет значение, как долго у вас есть ссуда

Ссуда с более низкой годовой процентной ставкой стоит меньше в течение 30-летнего срока ипотеки.Но что, если вы планируете оставить ссуду на меньшую сумму?

Заем А без дисконтных баллов стоит меньше в первые пять лет и восемь месяцев. Ссуда B с дисконтными точками стоит меньше, если у вас есть ссуда на пять лет и девять месяцев или дольше.

В этом примере период окупаемости для выплаты баллов составляет пять лет и девять месяцев, что означает, что потребуется столько времени, чтобы увидеть экономию от выплаты этих баллов. Не у каждой ссуды одинаковый период безубыточности, который варьируется в зависимости от суммы ссуды, процентных ставок и стоимости комиссий и пунктов дисконтирования.

APR полезно для сравнения в некоторых случаях, но не во всех. К счастью, есть еще один способ сравнить кредитные предложения. Он находится в разделе оценки ссуды, в котором рассчитывается, сколько будет стоить ссуда в первые пять лет.

Использование оценки ссуды для сравнения предложений по ипотеке

Когда вы подаете заявку на ипотеку, кредитор должен предоставить вам трехстраничный документ, называемый ссудой. На странице 3 сметы ссуды есть раздел «Сравнения», в котором указывается не только годовая процентная ставка, но также и то, сколько будет стоить ссуда в первые пять лет: стоимость ссуды, плюс 60 месяцев основной суммы, процентов и любого ипотечного страхования.

В предыдущем примере заем A (4,38% годовых) будет стоить 62 033 доллара в первые пять лет, а заем B (4,21% годовых) будет стоить 62 290 долларов. Таким образом, заем А будет стоить на 257 долларов меньше в первые пять лет. Несмотря на то, что годовая процентная ставка по ссуде А выше, было бы лучше, если бы вы держали ссуду всего на пять лет.

Когда вы получаете несколько предложений ссуды, выровняйте разделы «Сравнения» оценки ссуды рядом, чтобы помочь вам принять решение.

Текущие ставки по ипотечным кредитам: сравните сегодняшние ставки

Жилищные ссуды бывают разных категорий, и ставки по ипотечным кредитам могут варьироваться в зависимости от типа ссуды:

условные

Ссуды, обеспеченные государством, состоят из ипотечных кредитов, застрахованных Федеральной жилищной администрацией (ссуды FHA), и ипотечных ссуд, гарантированных Департаментом по делам ветеранов (ссуды VA) и Министерством сельского хозяйства (ссуды USDA). Эти ссуды имеют мягкие квалификационные критерии и привлекательны для новых покупателей жилья.

Хотя в основе этих программ лежат низкие ставки по ипотечным кредитам, кредиторы могут корректировать ставки выше из-за риска, который, по их мнению, присущ ссудам с низким первоначальным взносом или без него.

Обычные ипотечные кредиты, как правило, представляют собой обычные ипотечные кредиты, соответствующие требованиям, установленным ипотечными гигантами Fannie Mae и Freddie Mac. У них обычно более высокий минимальный кредитный рейтинг, чем у кредитов, обеспеченных государством.

Ставки по ипотечным кредитам по этим займам могут быть благоприятными, поскольку кредиторы обычно считают, что они ссужают заемщиков с более низким уровнем риска.

Ипотека с фиксированной ставкой и ипотека с регулируемой ставкой:

Ссуда с фиксированной ставкой имеет одну процентную ставку в течение срока действия ипотеки, так что ежемесячные платежи по основной сумме и процентам остаются неизменными до тех пор, пока ссуда не будет выплачена.Ипотека с регулируемой ставкой, или ARM, имеет процентную ставку, которая может периодически повышаться или понижаться. ARM обычно начинают с низкой процентной ставки в течение первых нескольких лет, но эта ставка может быть выше.

»БОЛЬШЕ: Сравните ссуды с фиксированной ставкой и ARM

30-летние по сравнению с другими условиями

Срок — это количество лет, которое потребуется для погашения ипотеки. Самый распространенный срок ипотеки — 30 лет. Другой вариант — это популярный для рефинансирования срок 15 лет.

30-летняя ипотека имеет меньшие ежемесячные выплаты, чем 15-летняя, что делает ее более доступной.Но в течение срока ссуды вы платите больше процентов за 30-летний срок, чем за 15-летний срок, потому что вы делаете в два раза больше платежей.

Краткосрочные ипотечные кредиты обычно имеют более низкие ставки по ипотечным кредитам, чем долгосрочные.

Заемщики могут выбрать другие сроки, например 20 или 10 лет.

Соответствующие и крупные ссуды

Существует ограничение на размер ссуды, которую Fannie Mae и Freddie Mac могут вернуть.

Но банки сейчас не испытывают острой необходимости в привлечении денег от населения, а значит, реакция на решение ЦБ будет небыстрой, добавляет он.

Но банки сейчас не испытывают острой необходимости в привлечении денег от населения, а значит, реакция на решение ЦБ будет небыстрой, добавляет он. Зампред правления банка «Зенит» Дмитрий Юрин сказал, что рост ключевой ставки уже заложен в тарифы по кредитным продуктам банка, а повышение доходности вкладов в ближайшее время не планируется. В Промсвязьбанке также сообщили, что опция пересмотра условий по вкладам и кредитам пока не рассматривается, хотя позиция может скорректироваться.

Зампред правления банка «Зенит» Дмитрий Юрин сказал, что рост ключевой ставки уже заложен в тарифы по кредитным продуктам банка, а повышение доходности вкладов в ближайшее время не планируется. В Промсвязьбанке также сообщили, что опция пересмотра условий по вкладам и кредитам пока не рассматривается, хотя позиция может скорректироваться. п.

п.