Зачем россия вкладывает деньги в облигации сша: почему не направить все вложения в свою экономику и сколько страна купила американских долговых бумаг – Вложения России в облигации США — Русский эксперт

почему не направить все вложения в свою экономику и сколько страна купила американских долговых бумаг

Поделись полезной страницей:

Наверняка вы сталкивались с новостями о том, что Центральный банк России в очередной раз вложил деньги в долговые обязательства США. Многие люди расценивают такие новости в качестве предательства национальных интересов. Однако это мнение является ошибочным, поскольку от вложения денег в американскую экономику в первую очередь выигрывает именно Россия. Но в чем именно заключается выгода? Не опасно ли вкладывать в экономику США? И может ли Россия потерять деньги, вложенные в американскую экономику? Ниже вы узнаете ответы на эти вопросы.

В какие американские отрасли инвестирует Россия?

Центральный банк РФ инвестирует в экономику США уже более 25 лет, а общий объем инвестиций в 2017 году составлял около 100 миллиардов долларов. Основными областями является государственный долг США и реальный сектор экономики:

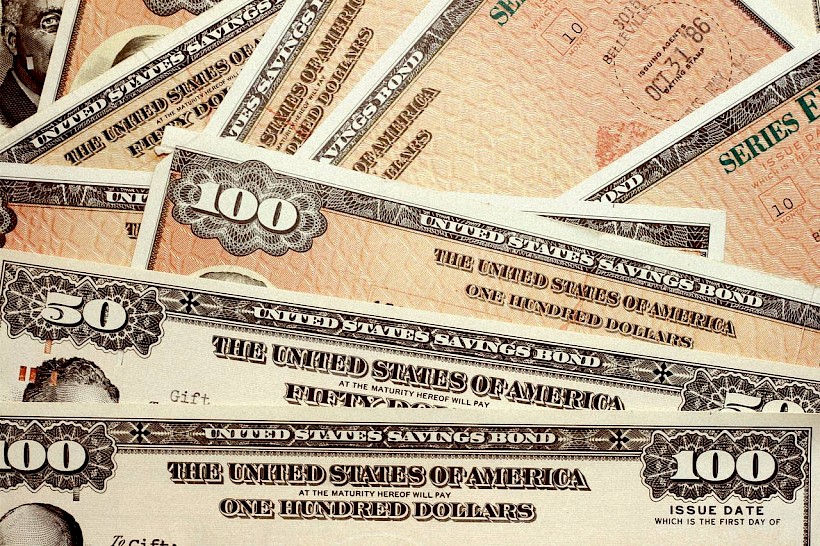

- Государственный долг. Периодически американское правительство выпускает в продажу специальные ценные бумаги, которые называют облигациями Казначейства США. Срок погашения составляет от 1 месяца до 20-30 лет. Купить их может практически любое частное или юридическое лицо, однако большая часть облигаций выкупается различными государствами.

После продажи США получает дополнительные деньги, которые могут быть потрачены на финансирование государственных программ, на погашение задолженностей по старым кредитам, на покупку иностранной военной техники и так далее. В ноябре 2017 года Россия выкупила облигаций США на сумму около 109 миллиардов долларов. Другими крупными вкладчиками является Китай (около 1,2 триллионов долларов), Япония (1,1 трлн $), Ирландия (почти 300 млрд $) и так далее.

После продажи США получает дополнительные деньги, которые могут быть потрачены на финансирование государственных программ, на погашение задолженностей по старым кредитам, на покупку иностранной военной техники и так далее. В ноябре 2017 года Россия выкупила облигаций США на сумму около 109 миллиардов долларов. Другими крупными вкладчиками является Китай (около 1,2 триллионов долларов), Япония (1,1 трлн $), Ирландия (почти 300 млрд $) и так далее. - Реальный сектор. Также Россия вкладывает деньги в американские частные компании, которые задействованы в сфере недвижимости, информационных технологий, нефтяной добычи и так далее. В конце 2016 года общий объем инвестиций РФ в частные компании США составил почти 400 млн долларов.

Следует отметить, что Центральный банк может инвестировать деньги российских налогоплательщиков только в сверхнадежные компании, которые хорошо себя зарекомендовали на рынке. Это правило зафиксировано в нормативных документах, в соответствии с которыми работает ЦБ РФ, а вкладывать деньги в фирмы с сомнительной репутация Россия не может.

Почему логично покупать бумаги Соединенных Штатов?

На первый взгляд может показаться, что инвестирование в США является абсурдом, поскольку более разумно вкладывать деньги в отечественную экономику. Этот подход отчасти оправдан, поскольку в России действительно существует большое количество компаний, которые испытывают нехватку инвестиций, однако в целом эта точка зрения является ошибочной, поскольку она не учитывает некоторые другие важные моменты.

На первый взгляд может показаться, что инвестирование в США является абсурдом, поскольку более разумно вкладывать деньги в отечественную экономику. Этот подход отчасти оправдан, поскольку в России действительно существует большое количество компаний, которые испытывают нехватку инвестиций, однако в целом эта точка зрения является ошибочной, поскольку она не учитывает некоторые другие важные моменты.

- Получение пассивного дохода за счет процентных отчислений. Допустим, Россия собрала налоги или продала какой-нибудь государственный объект — полученные деньги можно хранить, а можно инвестировать. Последний метод является более предпочтительным, поскольку он позволяет получить дополнительный доход.

-

Формирование валютного резерва и так называемой «подушки безопасности».

Формирование валютного резерва и так называемой «подушки безопасности».Многие российские инвестиционные проекты (например, инфраструктура) окупаются очень долго, а для их финансирования требуется большое количество денег. Важно держать такие деньги в разной валюте, чтобы в случае изменения валютного курса имелась возможность продолжить финансирование.

- Международная торговля. Если Россия запланировала купить у США какой-либо объект (например, военную технику или научную технологию), то для этого необходимо иметь на своем счету доллары.

- Регулирование валютного курса. С помощью покупки и продажи ценных бумаг Центробанк может регулировать курс обмена долларов в стране.

- Выплата долларовых долгов. Если Россия взяла деньги в долг у США или какой-либо другой страны, которая осуществляет международные расчеты в долларах, то для возврата долга придется иметь на руках валюту.

Как видите, Центробанк вкладывает деньги в экономику США по вполне рациональным причинам. Однако читатель может задать вполне логичный вопрос: окей, у инвестирования в американскую экономику есть свои плюсы — но разве мы многое потеряем, если откажемся от валютных резервов и начнем производить все расчеты в рублях? Да, теоретически мы можем полностью отказаться от доллара прямо сейчас, наложив запрет на свободный оборот американской валюты. Однако у этого решения есть масса недостатков:

- Резко усложнится международная торговля. Многие иностранные компании не захотят производить расчеты в рублях, что резко снизит активность международной торговли.

-

Российскому правительству придется искать новый способ резервирования денег.

Российскому правительству придется искать новый способ резервирования денег.Курс рубля постоянно меняется, поэтому экономически выгодно держать резервы в различной валюте (а доллар является одной из самых стабильных валют). Если курс рубля резко поменяется, то может возникнуть бюджетный дефицит. Правительству придется либо делать заем, либо повышать налоги, либо урезать зарплаты бюджетникам. Иными словами, от этого проиграют все.

- Снижение доверия потенциальных кредиторов. Допустим, Россия сделала заем у США — если отказаться от выплаты долгов по этим обязательствам из-за запрета на доллар, то в будущем иностранные кредиторы вряд ли захотят давать деньги России.

- Повышение количества валютных спекуляций. Любой запрет приводит к появлению черного рынка, а запрет на доллар приведет к усилению активности валютных спекулянтов, из-за деятельности которых усилится нестабильность рубля.

Есть отдельная статья про доходность облигаций США.

Популярные мифы и заблуждения

Могут ли американцы отказаться от выплаты займов по облигациям?

Перефразируем знаменитую фразу «Ланнистеров» из популярного сериала «Игра Престолов»

Теоретически это возможно, однако американцы слишком дорожат своей экономической репутацией. Если они откажутся выплачивать деньги России, то другие вкладчики (например, Китай) могут задать себе закономерный вопрос — а вдруг и я не получу свои вклады обратно? На практике Казначейство США стабильно платит по своим долгам уже почти 100 лет, а последний крупный отказ случился во времена Великой Депрессии.

Может ли США арестовать российские деньги в своей экономике?

Опять же — это возможно теоретически, но маловероятно на практике, поскольку такой поступок повлечет за собой репутационные потери. Однако не следует путать деньги Центробанка и деньги компаний. Правительство США действительно может арестовать «грязные» деньги нечестных предпринимателей или наложить санкционные ограничения на торговлю с некоторыми российскими компаниями, однако арестовать деньги Центробанка оно не может.

Окей, от доллара нельзя отказаться полностью — но сколько мы инвестируем, разве нельзя уменьшить объём?

У вас неверная информация — за последние 10 лет Россия сократила инвестирование в госдолг США на 40 млрд долларов. Также Россия планирует постепенно уменьшить роль доллара в международных расчетах, когда в качестве торгового партнера выступает не США. Однако определенную часть резервов в долларах Россия планирует сохранить в качестве подушки безопасности.

Зачем нужна такая большая подушка безопасности?

У России и США тесные экономические связи, поэтому наличие подушки безопасности требуется для минимизации смежных расходов. Представьте, что вы решили купить в американском интернет-магазине некий товар на сумму 10.000 долларов — чтобы оформить покупку, вам нужно иметь эти 10 тысяч долларов у себя «в резерве».

Почему многие СМИ говорят о том, что в экономику США лучше не вкладывать?

В профессиональных СМИ этот вопрос рассматривается только с точки зрения плюсов и минусов. Консенсус экономистов заключается в том, что вкладывать деньги в экономику США выгодно и безопасно, когда получателями инвестиционных денег являются надежные компании и организации. Однако в интернете есть большое количество «желтых» СМИ, где журналисты, не разобравшись во всех тонкостях, начинают утверждать, что вкладывать деньги в США опасно. На такие заметки лучше не обращать внимания, потому что они пишутся непрофессионалами.

В профессиональных СМИ этот вопрос рассматривается только с точки зрения плюсов и минусов. Консенсус экономистов заключается в том, что вкладывать деньги в экономику США выгодно и безопасно, когда получателями инвестиционных денег являются надежные компании и организации. Однако в интернете есть большое количество «желтых» СМИ, где журналисты, не разобравшись во всех тонкостях, начинают утверждать, что вкладывать деньги в США опасно. На такие заметки лучше не обращать внимания, потому что они пишутся непрофессионалами.

Заключение

Держать часть государственных денег в облигациях США это рациональный способ сохранить капитал и устоявшаяся практика большинства стран. Так как доллары это валюта для международной торговли, государству нужно большое количество этой валюты. США слишком дорожит своей репутацией и за всю историю не было ещё ни одного случая невыплаты долгов. Тем не менее, Россия постепенно уменьшает роль доллара в международных расчетах в пользу национальных валют.

6252 просмотра

Вам необходимо включить JavaScript, чтобы проголосовать

Заметили ошибку в тексте? Пожалуйста, выделите её и нажмите Ctrl + Enter

Понравилась статья? Поделись с друзьями:

Почему Россия хранит деньги в Америке? Потому что не хочет разориться

В марте 2017 года российские власти инвестировали в гособлигации США 13,5 млрд долларов и довели общую сумму вложений в этот актив примерно до 100 млрд. Четверть российских зарубежных вложений тем самым хранится в бумагах страны, с которой мы находимся в состоянии затяжного внешнеполитического конфликта. Конспирологи рассуждают о том, что финансируя «геополитического противника», мы тем самым мешаем развиваться собственной экономике: дескать, деньги лучше было бы оставить дома.

Экономист Андрей Мовчан рассказал «Новой» о том, почему российские финансовые власти предпочитают гособлигации США, могут ли американцы использовать их как инструмент политического давления, и на каких принципах построено управление золотовалютными резервами (ЗВР) России. По словам Мовчана, тут действует простая прагматика: в США вкладывают те, кто не хотят разориться.

— Многих удивляет, что Россия продолжает вкладываться в гособлигации США, несмотря на политическую напряженность. Почему так происходит?

— Экономика — вещь циничная.

«Не циничных игроков на финансовом рынке не бывает — они быстро разоряются. Вне зависимости оттого, как мы относимся к санкциям и Трампу, мы знаем, что 45% мировых расчетов идет в долларах, а американская экономика сегодня самая мощная в мире».

И ее рост самый быстрый — не в процентах (они часто вводят в заблуждение), а в реальных долларах на душу населения, которые экономика прибавляет каждый год. Плюс американская экономика самая стабильная: ее колебания легче всего предсказывать. Она и самая диверсифицированная с точки зрения отраслевой структуры. США обеспечены природными ресурсами, генерируют огромный объем инноваций, у них высокая добавленная стоимость, они обеспечены сбалансированными трудовыми ресурсами.

При этом США наращивают портфель внешнего долга, используя его для покрытия дефицита бюджета. В последние годы политика поддержания дефицита бюджета стала в США определяющей. Это для них — политика провокации роста: «за счет внешнего долга мы вернем вам больше, чем вы дали в виде налогов. Завтра вы произведете еще больше, мы вернем эти деньги, опять займем и так далее». Эта политика сегодня позволяет американскому обществу потреблять больше, чем оно производит, но она является и важнейшим фактором поддержания позитивной динамики в условиях предельно низкой инфляции и близкой к нулю ставки рефинансирования. Можно спорить о долгосрочных последствиях этой ситуации, но на сегодняшний день такая модель выглядит наиболее продуманной. Поэтому с точки зрения того, кому одолжить денег, США — это выбор номер один. Конечно, есть еще развивающиеся рынки с интересными темпами роста, но вспомним о том, что азиатский кризис 1998 года был всего 20 лет назад. Я бы не хотел, чтобы Россия инвестировала свои резервы в страны, которые его пережили и могут пережить снова.

— С конца 2016 года Россия непрерывно наращивала инвестиции в американский госдолг (US Treasuries) до максимума за 2,5 года ($108,7 млрд) в мае, но в июне снова сократила их почти на $6 млрд. С чем связаны эти колебания?

— ЗВР — это находящиеся в распоряжении Банка России средства (то есть средства, переданные в Банк России в обмен на рубли или просто на хранение), выраженные в валюте и золоте, которые Банк России может использовать только для поддержания платежного баланса страны и обеспечения устойчивости рубля. Фактически ЗВР используются для того, чтобы импортеры могли свободно приобретать товары, даже если приход валюты в страну ниже, чем их потребности (тогда ЦБ продает им валюту за рубли из ЗВР), и для того, чтобы в момент паники на валютном рынке начать скупать рубли за валюту, чтобы поддержать курс рубля.

Банк России инвестирует ЗВР в консервативные финансовые инструменты, выраженные в валюте, и балансирует портфель этих инструментов в соответствии с естественными принципами диверсификации и с целью снижения рисков потери их стоимости. То есть вкладывает в самые надежные и ликвидные бумаги, примерно сохраняя пропорцию между различными валютами.

Размеры инвестиций ЗВР в тот или иной актив, в частности в госдолг США, меняются по четырем причинам. Во-первых, меняется рыночная стоимость купленных бумаг, например, когда на рынках идет сокращение доходностей, стоимость бумаг растет (и наоборот). Во-вторых, меняется стоимость доллара относительно других валют (а мы только что видели ослабление доллара на 10% по отношению к евро), а когда это происходит, относительная доля бумаг в долларах падает, и чтобы сохранить пропорцию, ЦБ покупает бумаги в долларах. В-третьих, ЦБ может периодически принимать решение об изменении доли той или иной валюты в резервах. Если это происходит, то приходится покупать или продавать часть позиции, чтобы привести портфель резервов в соответствие с новыми правилами. Наконец, в-четвертых, по мере роста резервов (а они у нас растут) необходимо их вкладывать пропорционально во все инструменты, которые ЦБ считает пригодными для инвестирования.

В целом, изменение доли того или иного инструмента в портфеле резервов не должно вызывать вопросов: принципы управления ЦБ меняет редко и всегда публично озвучивает изменения, а остальное — технические реакции на изменения рыночных цен и объемов резервов.

— Почему нельзя инвестировать в более доходные индексные фонды и в иностранные акции, как это делает, например, Норвежский пенсионный фонд?

— ЗВР это не собственность ЦБ, которой он может рисковать, а всего лишь активы в распоряжении ЦБ, грубо говоря — средства во временном управлении. Поэтому ЦБ поддерживает в составе ЗВР валютные инструменты в нескольких наиболее ликвидных валютах, отдавая предпочтение государственным обязательствам, и в физическом золоте. И конечно большая доля «принадлежит» доллару как самой большой по объему эмиссии и доле в международных расчетах валюте, и казначейским облигациям США как самому ликвидному инструменту.

У Пенсионного же фонда совсем другие задачи и другая ответственность. Их деньги не обременены безусловными обязательствами: сколько они заработали, столько и выплачивают. Резервы же — это подушка безопасности, которая обеспечивает стабильность государства. Резервы косвенно принадлежат экономическим агентам внутри страны, они сформированы счетами субъектов экономики: правительства, экспортеров, населения. Что делать, если рынок, в который вы проинвестировали, упал на 15%? Как вы будете отвечать по обязательствам? Поэтому во всем мире резервы вкладываются в самые консервативные продукты. Даже китайцы, у которых золотовалютные резервы составляют $3 трлн, делают то же самое. Да и Норвежский пенсионный фонд инвестирует достаточно консервативно, с долгосрочной доходностью около 4% годовых, в то время как US Treausuries обычно приносят 2—3%.

— Нет ли риска, что при очередном ужесточении санкций США просто арестуют российские вложения?

— Теоретически такой риск есть, но арест резервов парализует внешнеэкономическую деятельность государства и невозможен в качестве изолированной меры — только в совокупности, в частности, с эмбарго на российский экспорт: если это произойдет, у импортера не получится расплатиться за первую же цистерну российской нефти, которая уйдет за границу. Для Европы это достаточно большой вопрос, поскольку российский экспорт занимает большую долю их рынка энергоносителей и ситуация не меняется и вряд ли изменится в скором времени.

С другой стороны, арест резервов — мера экстраординарная, которая в новейшей истории применялась пару раз против совсем уж каннибальских режимов. Россия пока не относится (в американском табеле о рангах) к числу самых ужасных стран, таких как Северная Корея, или просто ужасных стран, как Иран. Скорее ее воспринимают как страну беспокоящую, неправильную. Поэтому и санкции против России пока скорее декоративные, больше похожие на моральное давление и отчет перед своими избирателями.

Чтобы добиться эмбарго и ареста резервов нужно активно спонсировать международный терроризм и напрямую угрожать Америке, да еще и быть достаточно «маленьким», чтобы в случае если санкции вызовут серьезные проблемы, это не дестабилизировало бы регион или всю планету. Из-за территориального спора с другой, далекой от Америки, страной, не членом НАТО и не стратегическим партнером США, Штаты такие санкции никогда не вводили и вряд ли будут, тем более в адрес страны, чья дестабилизация угрожает мировой катастрофой.

— Популярная конспирологическая теория гласит, что мы спонсируем экономику США, покупая американский госдолг, хотя могли бы вложить эти деньги в собственную страну.

— Первый вопрос, который бы я задал: «А кто эти мы?» Резервами управляет Центральный Банк. У него есть мандат на управление, от которого он не может отступить. Так что к нему претензий быть не может. Соответственно речь идет о том, чтобы изменить мандат, а скорее — забрать у ЦБ часть или все резервы и передать их некоему органу, который будет производить эти вложения путем кредитования или покупки акций российских компаний.

И вот тут надо вспомнить, как формируются резервы. Резервы в основном растут за счет превышения сумм в валюте, вырученных за экспорт над суммами в валюте, потраченными на импорт. То есть некие экспортеры вывезли товаров на Х долларов, Х долларов пришло в страну, осело на счетах этих экспортеров в банках, некие импортеры решили купить товаров на Y долларов, купили у банков эти Y долларов (а банки купили их в свою очередь у экспортеров, чтобы не брать на себя риски открытой валютной позиции), Y долларов ушли за границу, осталось Х минус Y долларов на счетах у банков, банки держат эти доллары на своих счетах в ЦБ, ЦБ держит их, в частности, в американском госдолге. То есть резервы — это не средства ЦБ, это, грубо говоря, и не учитывая частности, средства каких-то экспортеров (ну и конечно тех, кто внутри страны просто купил себе валюту и держит в банках).

И сразу становятся понятны две причины, почему говорить об использовании резервов для вложения в своей стране бессмысленно. Во-первых, если бы такие вложения были бы нужны (то есть кому-то в России было бы нужно импортировать товары или услуги сверх того, что и так происходит — иначе зачем еще нужна валюта?), то те, кому эти вложения нужны, взяли бы средства в рублях, купили бы валюту, как и остальные импортеры, и ввезли бы импорт, даже не спрашивая ЦБ — ЗВР уменьшились бы без всякого решения об изменении правил оперирования с ними. Если этого не происходит, значит, либо нет спроса, либо — средств, но средств не «из резервов», а нормальных, выраженных в рублях.

Отдельно можно обсудить, надо ли, скажем, давать льготные кредиты или затевать государственные экономические проекты в долг (то есть кредитовать правительство), но резервы тут ни при чем. Во-вторых, представьте себе, что будет, если экспортеры придут за своей валютой, а ЦБ вложил ее в российскую экономику, и вместо ликвидных американских облигаций она вложена, например, в строительство «Зенит-Арены», то есть ее фактически нет? ЦБ придется печатать рубли и покупать валюту на внешнем рынке — это вызовет всплеск инфляции, падение стоимости рубля и прочие прелести «Венесуэльского сценария». Вряд ли мы хотим проводить такие эксперименты.

— Что насчет покупки реальных товаров вместо ценных бумаг? Это помогло бы российской экономике?

— Я могу только повторить: если бы субъекту экономики было что-то нужно, он самостоятельно взял бы валютный кредит или купил бы доллары за свои рубли, пошел бы на рынок и купил этот товар. Это касается и правительства. В этом отношении ЦБ никак не влияет на поведение субъектов экономики и не может этого делать — у него нет такого мандата. ЦБ может только консервативно менять структуру резервов, но не перенаправлять их на покупку реального товара. Если же сами субъекты этого не делают, то, видимо, по каким-то причинам, не зависящим от ЦБ, им это не надо. И на кого тогда мы пеняем?

Есть, конечно, правительство, которое теоретически может взять «кредит на развитие экономики» у ЦБ — и есть много желающих толкнуть правительство на такое «вольное» использование средств. Тут возникает сакраментальный вопрос об эффективности государственных трат на развитие экономики. Мы видим инвестиции в «Роснано», ОАК, «Уралвагонзавод», ситуацию с ВЭБом, ВТБ, проекты типа «Сибирского Кремния», да хоть «Зенит-Арену», и так далее. Везде, где оказывается государство, как правило, возникают убытки, потому что у государственного чиновника нет мотивации развивать экономику: его мотивация отчитаться в срок и, если получится, заработать на потоке.

Если бы вложения, которые хочет сделать государство, были реально эффективными, бизнес бы сам занял эти ниши. Если же никто кроме государства не идет в тот или иной проект, — значит, проект не выгоден. Государство может помочь льготами и даже, в редких и исключительных случаях, дотациями, но точно не должно создавать бизнесы. И если в России мало кто готов инвестировать, потому что у нас очень плохие институты и плохое законодательство — заниматься бизнесом неудобно, дорого, страшно и так далее, то государственные инвестиции тем более не помогут. Вместо того чтобы тратить резервы, лучше задуматься над проблемами бизнеса.

— Рост золотовалютных резервов ЦБ, который происходит в этом году, отражает какие-то позитивные сдвиги в экономике?

— Динамика золотовалютных резервов связана с балансом потребления и получения валюты в России. Новые доллары в резервах появляются двумя основными путями: когда вы продали больше за валюту, а купили — меньше, и когда население и компании в стране уменьшают долю своих валютных сбережений и увеличивают долю рублевых.

Таким образом, рост резервов может отражать позитивные изменения в экономике (экспорт растет), увеличение доверия к рублю (инвесторы уходят из доллара и покупают рубли) или — ухудшение состояния внутреннего рынка (уменьшается импорт).

Сегодня рост резервов в большой степени обусловлен именно стагнацией экономики: падением потребительского спроса в сочетании с падением инфляции и потому — ростом доверия к рублю. Уровень жизни и потребление падают, внутренние инвестиции нулевые — мы не закупаем оборудование из-за рубежа. При более или менее стабильном уровне экспорта мы меньше импортируем. Все это вызывает уменьшение спроса на валюту. Назвать это улучшением экономики нельзя, разве что увеличением экономии.

В этом смысле стабильность государства и надежность финансового рынка мерить размером резервов можно, а экономическую успешность — нельзя. В нашем случае рост резервов — это скорее признак нездоровья экономики.

— Резервные фонды правительства, которые можно тратить на покрытие дефицита бюджета, кончатся через пару лет. После этого Минфин планирует практически полностью финансировать дефицит за счет внутреннего долга. Как вы относитесь к этой идее?

— Финансировать дефицит бюджета как-то надо; количество способов, известных человечеству, невелико, точнее их всего пять: можно печатать деньги, можно увеличивать внутренний долг, можно увеличивать внешний долг, можно увеличивать налоги, наконец — можно сокращать расходы бюджета. Последний способ мы уже используем: бюджет ужался значительно; при этом, поскольку в России от бюджета прямо или косвенно зависят более 80% населения, у страны огромные внешнеполитические амбиции, требующие громадных трат на военные расходы, а использование бюджетов очень неэффективно из-за высокого уровня коррупции, ресурс сокращения расходов крайне мал.

Увеличение налогов в России тоже не выглядит разумным: у нас и так налоговая нагрузка значительно выше, чем в среднем в Европе, более 70% населения платит больший подоходный налог, чем они платили бы, если бы жили в США, уровень налогов предприниматели называют среди основных факторов, мешающих экономическому росту.

Рост внешнего долга возможен (его уровень сегодня относительно невелик), но затруднен внешнеполитической позицией России, добровольно избравшей статус страны-изгоя; к тому же привлечение долга в валюте чревато рисками в обстоятельствах девальвации внутренней валюты. Печатание же денег всегда опасно: оно фактически является «налогом на всех», поскольку обесценивает деньги, поэтому оно сочетает все негативные свойства увеличения налогообложения с провокацией роста инфляции.

Так что увеличение внутреннего долга — самый разумный вариант, тем более что его размер сегодня невелик, ставки государственных заимствований низкие, а в экономике России благодаря стагнации есть значительный избыток денежных средств.

— Высказывается мнение, что России нужно наращивать совокупный долг, в том числе и внешний, чтобы заместить выпавшие нефтяные доходы и запустить экономический рост.

— Экономический рост, который мы наблюдали в 2009—2011 годах, носил компенсационный характер (мы возвращали объемы, потерянные в 2008 году) и в основном состоял в приросте добычи углеводородов и производства их производных. При этом после 2008 года неуглеводородного роста фактически не было. В 2013 году, когда нефть стоила очень дорого, ВВП уже не рос, а его неуглеводородная часть падала, инвестиции падали, объемы строительства падали, зато инфляция была высокой, зарплаты и тарифы монополий росли быстрее инфляции и росли объемы торговли.

Уже в 2013 году страна откровенно проедала нефтяные доходы, сокращая все остальные производительные сферы. Поэтому говорить о замещении нефтяных доходов не стоит: нельзя шиковать в долг, ничего не создавая. Создавать же мы начнем тогда, когда создадим в стране соответствующий инвестиционный климат, и поверьте, нам не потребуется брать средства в долг; они сами потекут в страну. При сегодняшних низких ставках в мире, как только кто-то в России решится развивать экономику, от инвесторов не будет отбоя; главное чтобы изменилась среда: остались в прошлом чудовищные бюрократические препоны, архаика законодательства, произвол властей, силовиков и бандитов, атрофированное или “позвоночное” правосудие, отношение к бизнесменам одновременно как к преступникам и дойным коровам. Из России за 21 век выведен триллион долларов. Как только среда позволит, эти деньги вернутся.

— Что стоит за последними данными Росстата о рекордном росте ВВП на 2,5% во втором квартале этого года? На основании этих цифр многие сделали вывод о том, что российская экономика, наконец, пошла на подъем.

— Квартальных результатов не бывает — это иллюзия. На такой короткой перспективе даже сдача нового километра Керченского моста меняет ВВП. Чтобы увидеть что-то реальное, надо смотреть скользящие средние за один-два года. Кроме того, выросло производство и цена углеводородов. Год назад средняя цена нефти на мировом рынке была на 7% ниже, чем во втором квартале 2017 года. Производство нефти выросло примерно на 1,6% (2-й квартал 2017-го ко 2-му кварталу 2016-го), производство газа в России за год выросло на 7,7%. Так что у этого роста ВВП вполне старые причины — мы как были нефтяной компанией, так и остались.

Наконец, на показатели 2017 года действует и еще один фактор. Когда в экономике возникает шок, как было в 2014—2015 годах, потребители резко откладывают покупки. Крупные потребители переносят планы по модернизации, мелкие откладывают покупки сковородок или автомобилей. Если вы раньше меняли автомобиль каждые 4 года, но из-за шока приняли решение подождать, вы все равно сделаете это — но потом. И когда волна замены автомобилей такими, как вы, наложится на волну регулярных покупок, возникнет пик отложенного спроса. Сейчас наступил именно такой момент, возник пик отложенного спроса: потребители несколько успокоились, их ожидания несколько улучшились, и они пошли покупать то, что отложили в прошлые периоды. Это, однако, не значит, что рост спроса устойчив. Пройдет волна, он продержится еще некоторое время, но потом мы вернемся к реальной кривой, а она медленно сползает вниз, вслед за падающими доходами.

Тем временем индекс промышленного производства без углеводородов в России падает на 2% уже несколько лет, реальные доходы домохозяйств по итогам года опустятся еще на 2-3%. Так что говорить о том, что мы вышли из рецессии, я бы не стал.

Зачем Россия вкладывает резервы в облигации США

В течение длительного времени Россия наращивала инвестиции в американский государственный долг, приобретая государственные ценные бумаги. Вопрос, зачем Россия вкладывает деньги в облигации США, вызывает много споров, учитывая сложные и напряженные отношения с этим государством.

Вложение резервов в облигации США: общая информация

Приобретение американских облигаций Центральным Банком России на регулярной основе и в больших количествах отмечалось с 2007 года. Наращивание объемов продолжалось вплоть до конца 2010 года, достигнув исторического максимума – свыше $176 млрд. С 2011 по 2013 динамика приобретения американских казначейских облигаций в целом развивалась равномерно. Согласно данным, которые приводятся Минфином США, после 2012 года интенсивность вложений пошла на спад, что дает основания полагать: ЦБ РФ начал уменьшать свои резервы, хранящиеся в ценных бумагах США.

Следует отметить, что мировой экономический кризис 2008 года существенно не повлиял на объем финансовых вложений со стороны России. На протяжении всего года РФ держала $100 млрд в долговых бумагах США. Также в 2014 году, вопреки пессимистичным прогнозам скептиков, на фоне резкого ухудшения взаимоотношений между двумя странами из-за присоединения Крыма к России, в течение года российские вложения в американские облигации составляли более $100 млрд.

РФ несколько увеличивала финансирование госдолга США в течение 2017 по сравнению с предыдущим отчетным периодом, но в дальнейшем к середине 2018 года Россия резко вывела свои инвестиции и свела их до рекордного минимума. К весне этого года вложено оставалось порядка $14,9 млрд. Россия оказалась за пределами рейтинга 30-ки крупнейших кредиторов США.

Причины, по которым Россия вкладывает деньги в американские ценные бумаги

Инвестирование в национальный внешний долг США необходимо не только с целью сбережения имеющихся средств и получения прибыли, но и объясняется специалистами, как объективная необходимость. Определенная доля международных резервов, которую ЦБ РФ хранит в казначейских облигациях США, служит своеобразной подушкой безопасности для проведения торговых сделок и осуществления выплат по внешним обязательствам.

Приобретение казначейских облигаций, выпускаемых и гарантированных Федеральной Резервной Службой США, обосновывается их высокой ликвидностью и надежностью по сравнению с другими формами хранения долларов. Необходимость хранения долларов на балансе объясняется и потребностью постоянного и регулярного использования доллара при осуществлении международных расчетов.

С помощью этой валюты:

- происходят покупки импортных товаров;

- оплачиваются расходы, возникающие при продаже углеводородов и прочих российских товаров;

- происходит выплата долларовых долговых обязательств;

- осуществляется реализация долларов собственным гражданам.

Внезапный отказ Банка РФ от резервных долларовых запасов может создать определенные сложности в ведении торговых дел для российских компаний. Выплата долгов будет осуществляться с переплатой из-за отсутствия возможности приобрести доллары напрямую без участия посредников. Также это чревато тем, что на дефиците долларовой денежной массы произойдет необоснованное обогащение определенного круга лиц за счет спекулятивных сделок на фоне ухудшения позиций рубля.

Кроме того, хранение средства в облигациях, выпускаемых ФРС США, – это вопрос мобильности денежных отношений. Валюта в долларах требуется в том виде, в котором ее удобнее мгновенно применять для покрытия государственных нужд.

Почему РФ снизила вложения в госдолг США

Согласно статистическим исследованиям Минфина США, доля владения облигациями ЦБ РФ продолжает неуклонно и стремительно падать. В начале 2018 года вложения России еще составляли $100 млрд., а к середине года эта сумма сокращена до $15 млрд.

Российские эксперты отмечают, что из-за особенностей предоставляемых данных, нельзя с точностью утверждать, какая доля владения облигациями приходится на Банк России. В регулярной отчетности отражаются сведения обо всех российских резидентах, а ими могут являться и коммерческие банки. Однако бесспорным остается факт: российское участие, как держателя и инвестора американского внешнего долга, сокращается.

Эксперты называют две основные причины. Во-первых, это напряженная геополитическая ситуация в связи с новой волной санкции, которые приняли еще более ожесточенный характер с 2014 года. Существует определенный риск заморозки активов Центрального Банка, как например, это произошло в Иране. Во-вторых, экономическая ситуация, связанная с ужесточением денежно-кредитной политики США и растущей на этом фоне доходности облигаций. В этих условиях продажа облигаций выгодна во избежание обесценивания долгосрочных бумаг. Экономисты отмечают, что при повышении процентных ставок цена облигаций падает.

В марте 2018 г. Федеральная Резервная Служба США увеличила ключевую ставку до 1,5–1,75% годовых, в июне продолжила курс повышения — 1,75–2%. Доходность десятилетних казначейских облигаций США на сегодня около 2,86%.

Урезание объема приобретенных Россией американских трежерис повысило долю свободных активов ЦБ, что выражается в появлении большого объема наличной валюты и открытие депозитов в других центральных банках, в Банке международных расчетов и в МВФ. К 1 июня сумма этих активов достигла $140 млрд. ЦБ распределил часть резервов, полученных от казначейских облигаций США по зарубежным, как центральным, так и коммерческим банкам.

Помимо приобретения облигаций в 2007 году наблюдалось увеличение вложений в золото, которое продолжается по сегодняшний день. По прогнозам экспертов, ЦБ России продолжит увеличивать свои запасы золота за счет части освободившихся средств, а также в дальнейшем перенаправит резервы в европейские государственные облигации. Также допускается, что средства могут быть вложены в евро, швейцарские франки, японские иены или даже снова в трежерис, зависит от того, почему Россия выходила из американских бумаг.

Дополнительный материал: о нюансах покупки еврооблигаций физлицами.

Читайте также

Зачем Россия хранит государственные миллиарды в США

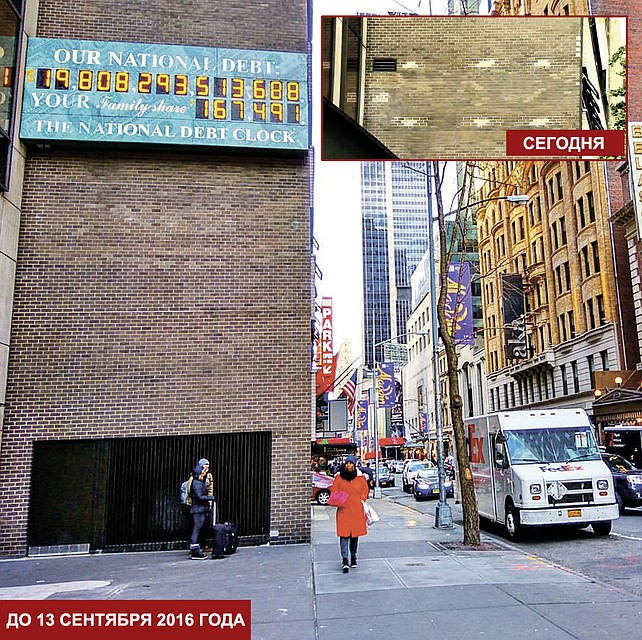

Государственный долг Соединенных Штатов впервые за всю историю превысил отметку в двадцать триллионов долларов. Это примерно 125 годовых бюджетов Евросоюза в нынешнем году. Так зачем мы держим часть нашей заначки на черный день за океаном?

1. ПОЧЕМУ ГОСДОЛГ ТАКОЙ БОЛЬШОЙ?

— Американские расходы превышают доходы, — говорит кандидат экономических наук, директор аналитического департамента «Альпари» Александр Разуваев. — Возьмите хотя бы их военный бюджет — он просто космический (в 2018-м составит 692 млрд. долларов против наших 69 млрд. — Ред.). Чтобы справиться с этой нагрузкой, они и занимают деньги во всем мире. Американское казначейство продает свои облигации, а другие страны их покупают. Соответственно Америка получает деньги в долг под достаточно маленький процент, потому что их облигации считаются безрисковыми — при желании их всегда можно продать.

— США вслед за Британской империей создали систему, при которой за их существование платит весь мир, — продолжает экономист Михаил Делягин. — Так уж вышло, что американский госдолг на данный момент — действительно самый надежный финансовый инструмент.

2. ЗАЧЕМ ЗАНИМАТЬ, КОГДА ЕСТЬ ДЕНЕЖНЫЙ СТАНОК?

— Во-первых, печатание долларов спровоцирует высокую инфляцию в самих США, — рассказал независимый экономический эксперт Антон Шабанов. — Во-вторых, доллар — мировая резервная валюта, и если напечать такое количество лишних купюр, стоимость доллара и остальных активов в мире сильно понизится.

В Нью-Йорке даже демонтировали легендарные часы госдолга, потому что уже не хватает места, чтобы его отсчитывать… Фото: Instagram.com, youtube.com/Russia Today

3. ЭТО БЕЗОПАСНО?

— Это ловушка, — уверен Делягин. — Вашингтон не собирается выплачивать госдолг — это попросту невозможно, поэтому пирамида будет расти, пока не разрушится. И такое уже было в 71-м году во время так называемого Никсоновского шока: Штаты отказались от обязательств по обмену долларов на золото и наоборот, что фактически означало банкротство страны. В тот раз им это сошло с рук, из-за безнаказанности подобное может повториться.

— Риски есть всегда, — подтверждает слова коллеги Разуваев. — Когда началась Первая мировая война, безрисковыми облигациями считались облигации Германии и России. Но большевики объявили дефолт и вообще от долгов отказались, немцы сделали то же самое.

4. А ЕСЛИ ВСЕ ПЕРЕСТАНУТ ПОКУПАТЬ ЭТИ БУМАГИ?

— Чтобы этого не произошло, вся внешняя политика США направлена на создание управляемого хаоса в разных точках мира, — отвечает Делягин. — Происходят вторжения в разные страны — Сирию, Ирак, Ливан, устраиваются «цветные» революции — на Украине, в Грузии, Египте. В итоге США предлагают себя напуганному капиталу в качестве единственной тихой гавани. И это работает!

5. ДОЛГ БУДЕТ РАСТИ БЕСКОНЕЧНО?

— Американцев все устраивает, поэтому такая система будет работать и дальше, — говорит Александр Разуваев. — Более того, федеральный резерв (аналог российского Центробанка. — Ред.) потихоньку повышает процентную ставку. То есть расходы по обслуживанию долга у США будут расти, и по-любому придется за счет новых займов все это закрывать.

— Никто в мире не пойдет на банкротство Америки, — уверен Михаил Делягин.

6. ЧЕМ ЭТО СВЕТИТ НАМ?

— Госдолг США и российская экономика связаны хотя бы тем, что в их 20 триллионах долларах порядка 109 миллиардов долларов наши, — говорит Делягин. — При этом в августе Соединенные Штаты приняли закон об антироссийских санкциях, где среди прочего — исследование последствий от замораживания этих наших 109 миллиардов. Президент Дональд Трамп под этим документом подписался. И пока нет никаких признаков, что российские либералы делают хоть что-то для спасения российских денег. А деньги в опасности, учитывая, что недавно американцы уже отобрали у нас дипломатическую недвижимость.

— Не думаю, что США арестуют наши средства, иначе они потеряют статус первоклассного заемщика — возражает Александр Разуваев. — И облигаций американских у нас не так много. Мы имеем 109 миллиардов в американских ценных бумагах при резервах более чем 400 миллиардов долларов. Ну а если предположить, что арест все-таки произошел, то Россия может просто перестать платить по своим внешним долгам.

ВОПРОС — РЕБРОМ

А для чего держать деньги во враждебной к нам стране?

— За политикой и идеологией надо ходить на митинги, а экономика работает по совсем другим законам — законам рациональности, — считает экономист Александр Разуваев. — Доллар — единственная мировая резервная валюта, и соответственно то, что мы держим в долларе 25% нашего резерва, — это совершенно нормально. Это, если хотите, поддержание стабильности курса рубля. Пока Штаты остаются самой крупной экономикой мира и самым надежным заемщиком, мы будем хранить у них свои 25%. И не важно, что происходит в политике, денег это не коснется, потому что США тут же потеряют лицо. Хотя, конечно, существуют и надежные немецкие государственные облигации, золото — все это тоже есть в резервах нашего ЦБ.

ЕЩЕ МНЕНИЕ

«Все не так страшно, как кажется»

— Не нужно ничего бояться, — уверен экономист Никита Кричевский. — Нынешняя величина госдолга США имеет два обстоятельства, которые существенно снижают остроту проблемы. Во-первых, американский госдолг не самый высокий в соотношении с ВВП страны. После войны величина их задолженности составляла 125 — 126% к ВВП, а сейчас 105% (иными словами, сумма долга США больше, чем стоимость всех производимых американцами за год товаров и услуг. — Ред.). А во-вторых, как бы кому ни хотелось, но американская экономика сильная. Гособлигации США сегодня являются наиболее устойчивым и надежным способом вложений свободных средств. Этим и объясняется то, что проценты по этим гособлигациям весьма малы, то есть процент по обслуживанию американского госдолга минимален. Для сравнения: российские облигации в прошлом году продавались по ставке до 10% годовых. В Соединенных Штатах 1,5 — 2% в зависимости от срока.

Зачем Россия в кризис вкладывает свои деньги в экономику США?

Как следует из данных, которые опубликовал Минфин США, Россия в ноябре докупила американских гособлигаций аж на $6 млрд, наши вложения в долговые обязательства Штатов увеличились до $88 млрд с $82 млрд в октябре.

Правда, за год, с ноября 2014 г., объем резервов, которые мы храним в штатовских ценных бумагах, сократился почти на $20 млрд. Но все равно осадочек остается. Это ведь что получается — США против нас санкции вводят, а мы им деньги одалживаем? Неужто российской экономике в ноябре $6 млрд были не нужны? У нас все дороги уже построены, новые предприятия открыты и нет никаких проблем с бюджетом?

— Тут какое дело: вложения в крупные инфраструктурные проекты типа строительства дорог окупаются в среднем где-то через 25 лет. А некая финансовая «подушка безопасности» нам нужна сегодня, — объясняет Михаил Королюк, начальник отдела управления инвестициями инвестиционно-финансовой компании «Солид». — Скажем, если вдруг не будет хватать денег на выплаты пенсий, вы участок скоростной дороги Москва-Казань или пролет строящегося моста в Крым не продадите. А гособлигации США можно быстро продать — и закрыть брешь Пенсионного фонда. Почему именно американские ценные бумаги? Если без политики, а смотреть лишь на выгодность инвестиций, то логика тут есть. Во-первых, они достаточно надежные. А во-вторых, в конце года все ждали повышения учетной ставки ФРС США (а значит вырастет и процент по ценным бумагам). Поэтому многие страны в ноябре и докупили американских гособлигаций — зачем же пропускать возможность подзаработать.

Но как тогда быть, если США решат усилить санкции против России и возьмет — да и арестует эти наши вложения?

— Это возможно только в том случае, если купленные Россией бумаги хранятся в США — лежат в американском депозитарии, — продолжает Михаил Королюк. — И такое было с Ираном, когда США ввели санкции. Но эти облигации могут лежать где угодно — скажем, в депозитарии в Китае. В этом случае американцы знают только то, сколько денег им надо перевести в конкретный депозитарий в качестве процентов. Где именно какая страна хранит облигации, информация обычно не разглашается. Так что здесь вопрос только в том, насколько те, кто у нас отвечает за Резервный фонд, в состоянии просчитать простейшие юридические риски, чтобы обезопасить наши вложения.