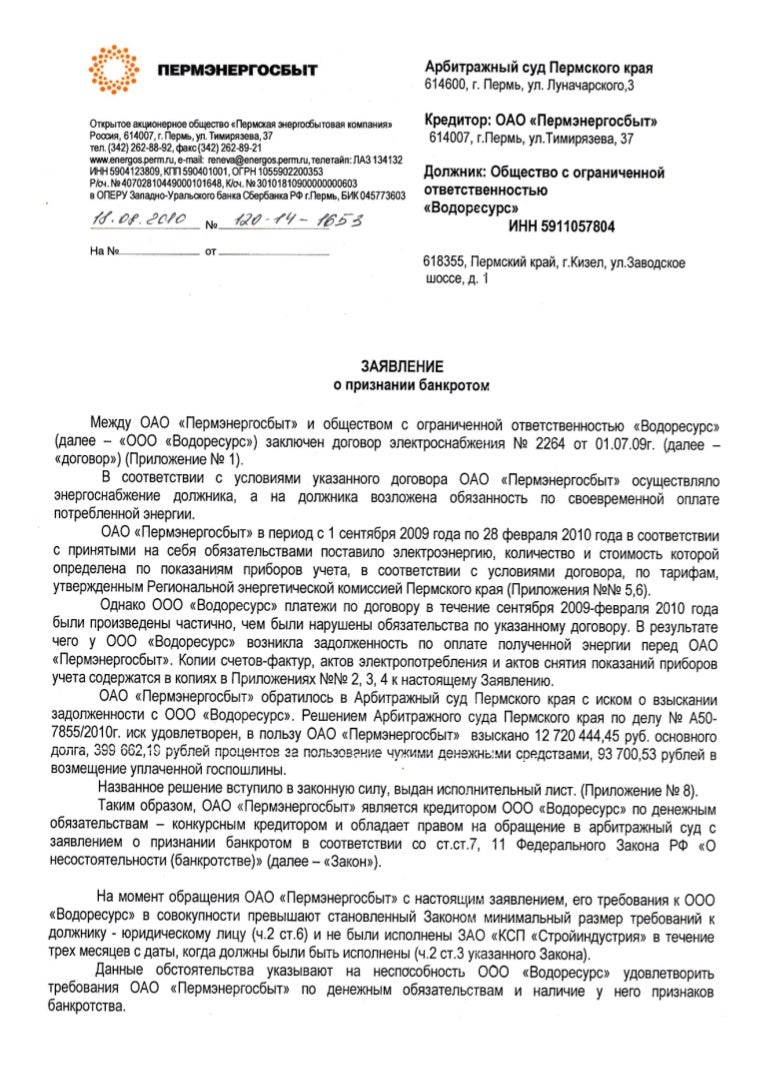

Иск о признании банкротом юридического лица: Образец заявления о банкротстве юридического лица в арбитражный суд 2020 года

Несколько заявлений о банкротстве

ПОРЯДОК РАССМОТРЕНИЯ СУДОМ НЕСКОЛЬКИХ ЗАЯВЛЕНИЙ О БАНКРОТСТВЕ

Согласно новой редакции «Закона о банкротстве», при инициации банкротства самостоятельно, отсутствует возможность выбрать управляющего.

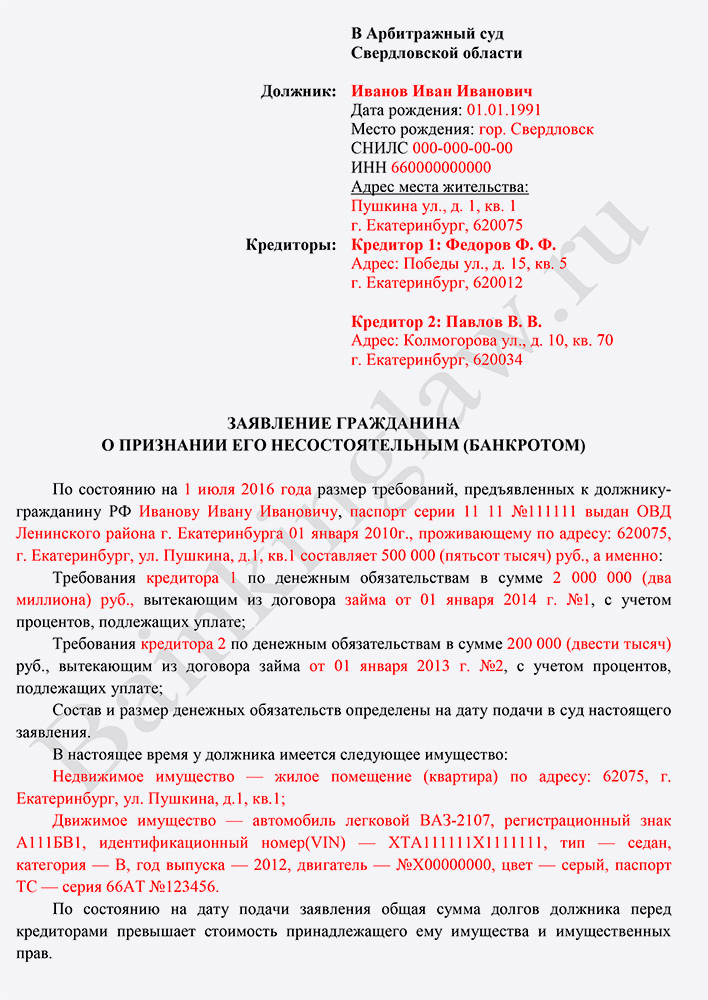

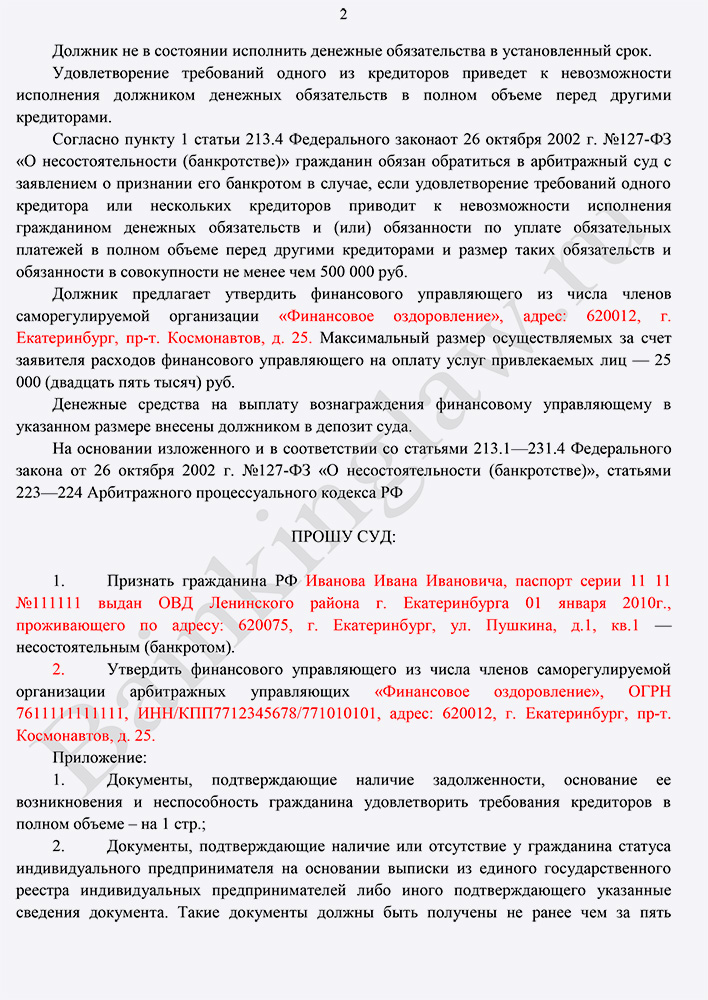

Статья 37. Заявление должника

1. Заявление должника подается в арбитражный суд в письменной форме. Указанное заявление подписывается руководителем должника — юридического лица или лицом, уполномоченным в соответствии с учредительными документами должника на подачу заявления о признании должника банкротом, либо должником — гражданином.

наименование и адрес саморегулируемой организации, из числа членов которой должен быть утвержден временный управляющий, определенный в порядке, установленном в соответствии с пунктом 5 настоящей статьи;

(в ред. Федерального закона от 29.12.2014 N 482-ФЗ)

(см. текст в предыдущей редакции)

5. В целях указания саморегулируемой организации арбитражных управляющих в заявлении должника она определяется посредством случайного выбора в порядке, установленном регулирующим органом, при опубликовании уведомления об обращении в арбитражный суд с заявлением должника.

(п. 5 введен Федеральным законом от 29.12.2014 N 482-ФЗ)

При этом конкурсные кредиторы не лишены права выбирать управляющего:

Статья 39. Заявление конкурсного кредитора

1. Заявление конкурсного кредитора о признании должника банкротом (далее — заявление кредитора) подается в арбитражный суд в письменной форме. Заявление кредитора — юридического лица подписывается его руководителем или представителем, заявление кредитора — гражданина этим гражданином или его представителем.

2. В заявлении кредитора должны быть указаны:

кандидатура временного управляющего (фамилия, имя, отчество арбитражного управляющего, наименование и адрес саморегулируемой организации, членом которой он является) или наименование и адрес саморегулируемой организации, из числа членов которой должен быть утвержден временный управляющий;

После подачи первого заявления кредитора о банкротстве, заявления остальных кредиторов будут рассматриваться как заявления на участие в деле о банкротстве, а не как инициирующие банкротство заявления.

ПЛЕНУМ ВЫСШЕГО АРБИТРАЖНОГО СУДА РОССИЙСКОЙ ФЕДЕРАЦИИ

ПОСТАНОВЛЕНИЕ от 22 июня 2012 г. N 35 О НЕКОТОРЫХ ПРОЦЕССУАЛЬНЫХ ВОПРОСАХ, СВЯЗАННЫХ С РАССМОТРЕНИЕМ ДЕЛ О БАНКРОТСТВЕ

Рассмотрение вопросов о принятии и обоснованности каждого заявления о признании должника банкротом должно происходить в той последовательности, в которой они поступили в суд.

Если суд принял одно заявление о признании должника банкротом (возбудил дело о банкротстве), то все аналогичные заявления, поступившие позже первого заявления, принимаются судом как заявления о вступлении в то же дело о банкротстве по правилам статей 42 — 44 и 48 Закона о банкротстве, на что указывается в заявлении об их принятии. При наличии одного незавершенного дела о банкротстве второе дело о банкротстве того же должника возбуждению не подлежит. При этом датой возбуждения дела о банкротстве является дата принятия судом первого заявления независимо от того, какое заявление впоследствии будет признано обоснованным.

Если суд возбудил два или более дел о банкротстве одного должника, такие дела на основании части 2 статьи 130 АПК РФ подлежат объединению в одно производство для совместного рассмотрения, при этом заявителем является лицо, чье заявление первым поступило в суд.

В случае, когда одно заявление о признании должника банкротом признано необоснованным, поступившее в суд следующим за ним заявление рассматривается далее как заявление о признании должника банкротом по правилам статьи 48 Закона о банкротстве. После признания одного заявления о признании должника банкротом обоснованным и введения процедуры банкротства все поданные после него и до даты введения такой процедуры заявления рассматриваются далее на основании пункта 4 статьи 48 как требования кредиторов в порядке статьи 71 Закона о банкротстве. При поступлении заявления о признании должника банкротом после введения процедуры банкротства суд отказывает в его принятии на основании абзаца третьего статьи 43 Закона о банкротстве.

При поступлении заявления о признании должника банкротом после введения процедуры банкротства суд отказывает в его принятии на основании абзаца третьего статьи 43 Закона о банкротстве.

У первого подавшего заявление кредитора есть возможность процессуально затянуть процедуру введения наблюдения – пока вопрос о введении наблюдения не будет принят по первому заявлению, остальные заявления не будут рассматриваться.

О НЕКОТОРЫХ ВОПРОСАХ, СВЯЗАННЫХ С ПРИНЯТИЕМ ФЕДЕРАЛЬНОГО ЗАКОНА

ОТ 30.12.2008 N 296-ФЗ «О ВНЕСЕНИИ ИЗМЕНЕНИЙ В ФЕДЕРАЛЬНЫЙ ЗАКОН «О НЕСОСТОЯТЕЛЬНОСТИ (БАНКРОТСТВЕ)»

21. Судам при применении пунктов 8 и 9 статьи 42 Закона необходимо учитывать, что при наличии нескольких заявлений о признании должника банкротом они рассматриваются арбитражным судом в порядке их поступления в суд. Суд утверждает временного управляющего, кандидатура которого указана в заявлении о признании должника банкротом, которое будет признано обоснованным первым, или временного управляющего, кандидатура которого представлена саморегулируемой организацией, указанной в таком заявлении.

Если после оставления заявления о признании должника банкротом без движения поступает заявление о признании должника банкротом от другого лица, суд в определении о принятии второго заявления указывает, что дата рассмотрения его обоснованности будет определена после решения вопроса о принятии первого заявления.

Для уменьшения риска возложения ответственности на должника за неподачу заявления о признании себя банкротом, должник может подать заявление, рассчитав что оно будет принято судом после первого заявления кредитора.

Футбольный клуб «Тамбов» подал иск о банкротстве :: Футбол :: РБК Спорт

Сумма финансовых требований, указанная в заявлении о банкротстве, — ₽322,45 млн

Читайте нас в

Новости

Новости

Фото: пресс-служба «Тамбова»

Ассоциация «Футбольный клуб «Тамбов» подала в региональный арбитражный суд иск о признании банкротом некоммерческого партнерства «ФК «Тамбов» (прежнее юридическое лицо клуба).

Общая сумма финансовых требований составила ₽322,45 млн, сообщается в картотеке арбитражного суда.

Отмечается, что исковое заявление российского футбольного клуба пока не принято к судопроизводству.

Как пояснила в разговоре с «РИА Новости» генеральный директор клуба Ольга Коновалова, обращение было подано в арбитраж еще 1 февраля. По ее словам, если будут выполнены договоренности, которых команда в последние дни достигла с Российским футбольным союзом (РФС) и Российской премьер-лигой (РПЛ), «Тамбов» отзовет заявление о банкротстве.

Премьер-лига пообещала дать оставшемуся без денег «Тамбову» ₽120 млн

Глава «Тамбова» заявила о 99-процентной вероятности снятия с Премьер-лиги

В свою очередь, президент казанского «Рубина» Рустем Сайманов предложил бесплатно дать «Тамбову» игроков в аренду. По его словам, это поможет футболистам, которым не хватает игрового времени в их команде, получить практику в клубе Премьер-лиги.

Ранее на этой неделе главный тренер «Тамбова» Сергей Первушин заявил, что в команде осталось лишь девять футболистов. По его словам, остальные игроки команды ушли из-за долгов по зарплате. На прошлой неделе генеральный директор «Тамбова» Ольга Коновалова заявила о несоответствии команды ни одному из критериев регламента Премьер-лиги и предположила с вероятностью 99% фактическое снятие клуба с текущего розыгрыша РПЛ после возобновления чемпионата после зимней паузы.

В «Тамбове» отреагировали на сообщения о девяти игроках в составе

В прошлый раз «Тамбов» сумела одержать победу в середине октября прошлого года в выездной игре против волгоградского «Ротора» (2:0). В семи последних матчах клуб набрал лишь одно очко, сыграв вничью в домашнем матче 19-го тура против «Урала» (1:1). Клуб выдал серию из шести подряд поражений и ушел на зимний перерыв на последнем, 16-м месте. Следующий матч в РПЛ команда должна провести в Саранске на стадионе «Мордовия Арена» (на этом стадионе «Тамбов» проводит домашние игры) вечером 26 февраля против «Ротора», начало встречи в 19:00 мск.

Больше новостей о спорте вы найдете в нашем Telegram-канале.

Автор

Анатолий Акулов

Что делать если должник уже в процедуре банкротства?

Чаще всего получить с должника причитающуюся кредитору денежную сумму в процессе банкротства не столь сложно, как может показаться. Достаточно грамотно и своевременно подать заявление в суд о том, чтобы Вас включили в формирующийся реестр требований кредиторов в отношении конкретного должника. Но что если, планируя взыскать задолженность, Вы обнаружили, что процесс банкротства давным-давно запущен, но при этом Вас, как потенциального кредитора, никто об этом не уведомил?

Достаточно грамотно и своевременно подать заявление в суд о том, чтобы Вас включили в формирующийся реестр требований кредиторов в отношении конкретного должника. Но что если, планируя взыскать задолженность, Вы обнаружили, что процесс банкротства давным-давно запущен, но при этом Вас, как потенциального кредитора, никто об этом не уведомил?

Подобные случаи нередки в юридической практике ликвидации компаний. В большинстве случаев за ними стоят попытки недобросовестного должника, не желающего исправно платить по счетам, инициировать и провести процедуру банкротства на максимально выгодных для себя условиях.

Можно ли обратить в свою пользу тот факт, что должник уже находится в процедуре банкротства? Можно ли, что не менее важно, в принципе избежать возникновения подобных ситуаций? Попробуем разобраться.

Внимание: первые «звоночки»!

Порядок закрытия ООО и других юридических лиц предполагает, что ликвидация компании происходит далеко не в один день. Именно потому в арсенале у нечестного кандидата на банкротство достаточно времени для того, чтобы полностью обрести контроль над процедурой банкротства. Чтобы этого не произошло, стоит обратить внимание на следующие тревожные симптомыделового поведения Вашего должника:

- Обещания вернуть задолженность чуть позже, «потерпеть» еще неделю, месяц-другой и т. д.

- Следующая за этим «веская причина» отсрочить выплату долга еще на месяц

- И, наконец, последний сигнал – подача должником заявления в суд на признание его банкротом

Даже если исковое заявление на признание Вашего должника финансово несостоятельным подал не он сам, а некий другой кредитор, расслабляться не стоит. Ведь не исключено, что это подставное юридическое лицо, вступившее в сговор с должником, или подконтрольное ему предприятие. Согласно Федеральному закону о банкротстве, именно заявитель получает возможность выбирать арбитражного управляющего, а также обладать решающим голосом при формировании и проведении иных процессов, которые предусматривает порядок закрытия ООО и прочих предприятий. Таким образом, законодательный «перевес» в этой ситуации окажется всецело на стороне должника.

Согласно Федеральному закону о банкротстве, именно заявитель получает возможность выбирать арбитражного управляющего, а также обладать решающим голосом при формировании и проведении иных процессов, которые предусматривает порядок закрытия ООО и прочих предприятий. Таким образом, законодательный «перевес» в этой ситуации окажется всецело на стороне должника.

Что делать, чтобы Вас не вытеснили из процедуры банкротства?

Как мы видим, часто потенциальный банкрот проявляет заинтересованность по поводу того, чтобы основную часть кредиторов не оповестили о начавшейся процедуре признания финансовой несостоятельности. К подобным трюкам не раз прибегали различные ГУПы, МУПы и другие организации, занятые не только в сфере ЖКХ. Тем не менее, можно застраховать себя от нежелания должника платить, проделав, как минимум, следующие манипуляции:

- Регулярно просматривайте специализированную рубрику газеты «Коммерсантъ»: еще в 2008 году эта газета была официально аккредитована Правительством РФ как единственное издание, публикующее всю информацию о грядущих ликвидациях компаний по всей России.

- В обязательном порядке включайте в договоры пункт о том, что Ваш деловой партнер обязуется предварительно информировать Вас о любой существующей угрозе банкротства

- Кроме того, за нарушение данного пункта договора следует предусмотреть определенные санкции. Подобный текст договора сыграет вам на руку при возможном обращении с жалобой в адрес арбитражного суда.

- Проводите мониторинг финансового положения своих деловых партнеров. Для этого используйте сведения, публикуемые на интернет-сайтах арбитражных судов, а также в ФНС, расположенных по месту юридической регистрации партнера.

Если процесс уже запущен…

Предположим, Вы выяснили, что должник или некий кредитор уже обратился с исковым заявлением в суд по поводу признания его банкротом. Для спасения положения Вам следует без промедления предпринять аналогичные действия. Ведь в случае признания первого заявления необоснованным, суду ничего другого не останется, как утвердить арбитражного управляющего, кандидатура которого будет обозначена в следующем заявлении, которое будет признано обоснованным.

Если интересующий Вас должник уже находится в процедуре наблюдения, Вам следует обратиться с заявлением в суд на Ваше включение в реестре требований кредиторов. Медлить с этим также не следует, ведь сразу же после принятия судом решения о Вашем включении в реестр, Вы сможете полноправно влиять на процедуру банкротства посредством присутствия и голосования на собрании кредиторов и др.

В то же время стоит подать также и заявление о том, что Ваши права как кредитора были нарушены. Так Вы повысите вероятность того, что дружественный должнику управляющий будет уже не в состоянии скрыть факт умышленного банкротства.

Как догадаться о том, что кредитор «подставной»?

Будучи полноправным членом собрания кредиторов, Вы сможете без труда определить мнимого кредитора или группу подставных лиц. Наиболее часто их финансовые требования насчитывают около 70% от общей стоимости заявленных активов должника. Таким образом, на собраниях кредиторов те самые дружественные должнику 70% голосов будут определять конечный результат процедуры.

Не допустив того, чтобы даже 20% фальшивых голосов присутствовали в реестре, реальные кредиторы существенно облегчат борьбу за свои финансовые права, обращая порядок закрытия ООО и юридических лиц в пользу реальных долговых требований. Главное – это Ваши решительные и согласованные действия против мнимых заимодавцев.

Главное – это Ваши решительные и согласованные действия против мнимых заимодавцев.

Другие методы отстаивания прав кредитора

Если даже все вышеперечисленное не возымело действия, сдаваться не стоит. Например, можно предпринять следующие шаги:

- Направить жалобу в адрес существующего арбитражного управляющего(это возможно, если Вам удастся подтвердить ущемление Ваших прав и нанесенный Вашей компании ущерб по его вине).

- Обжаловать итоги решения по результатам собрания кредиторов, а такжеоспорить финансовый анализ должника, доказав впоследствии факт преднамеренного банкротства. Для этого следует более внимательно изучить то, что арбитражные суды обычно проверяют крайне редко – содержание различных графиков, коэффициентов и других документов, поясняющих, в каком направлении утекали активы должника. Также можно уличить во лжи финансового управляющего, выявив неполный список документов, выборочное раскрытие сведений, относящихся к сделкам, осуществленным должником и т. п.

- Ходатайствовать в МВД России и другие специализированные органы о проверке наличия в действиях управляющего либо должника действий, подпадающих под действие УК РФ.

В заключение следует сказать, что практика борьбы с контролируемыми банкротствами в России еще только складывается, и многие формулировки и доказательства до сих пор выглядят слишком размытыми для того, чтобы быть безоговорочно принятыми судом. Однако не стоит радовать недобросовестных банкротов, опуская руки. Благодаря собственным активным действиям и помощи специалистов компании «СВ-банкротство» Вы получите реальный шанс на возврат активов, принадлежащим Вам по праву.

Узнайте больше о взыскании задолженности по ссылке: http://svbankrotstvo.ru/vzyskanie-dolga-cherez-bankrotstvo/

Бизнесмен из списка российского Forbes решил себя обанкротить :: Бизнес :: РБК

Первое заявление о банкротстве Исмаилова было подано Банком Москвы в Московский арбитражный суд 5 октября. Исмаилов стал одним из первых, против кого был подан иск о банкротстве после вступления в силу закона о банкротстве физических лиц. В исковом заявлении банка указывалось, что с сентября 2012 года по февраль 2014 года банк предоставил $230 млн кредитов двум компаниям, связанным с группой АСТ, а Исмаилов дал по кредитам личное поручительство. В итоге ни процент, ни основной долг возвращены не были. Банк требует с Исмаилова более $286 млн с учетом процентов.

Исмаилов стал одним из первых, против кого был подан иск о банкротстве после вступления в силу закона о банкротстве физических лиц. В исковом заявлении банка указывалось, что с сентября 2012 года по февраль 2014 года банк предоставил $230 млн кредитов двум компаниям, связанным с группой АСТ, а Исмаилов дал по кредитам личное поручительство. В итоге ни процент, ни основной долг возвращены не были. Банк требует с Исмаилова более $286 млн с учетом процентов.

Поправки к закону «О несостоятельности», согласно которому кредитор имеет право через суд инициировать запуск процедуры банкротства физлица, действуют с 1 октября. В случае признания физлица банкротом суд может наложить на него ряд ограничений: запретить выезд за границу, запретить в течение пяти лет получить кредиты и покупать товары в рассрочку. Кроме того, банкрот не имеет права участвовать в управлении юридическим лицом.

Читайте на РБК Pro

Как правило, при процедуре банкротства важнее всего, кто из кредиторов первым подал заявление о банкротстве, говорит руководитель судебной практики юридической фирмы «Самета» Николай Строев. «Тот, чье заявление будет рассмотрено первым, имеет приоритетное право предложить суду саморегулируемую организацию, из числа участников которой судом должен быть выбран финансовый управляющий, — говорит Строев. — Финансовый управляющий оценивает активы, организует торги по их продаже и может оспаривать сделки, поэтому эта фигура является важной. Именно поэтому многие должники стараются первыми подать заявление, чтобы предложить суду «своего» финансового управляющего».

Банк Москвы подал заявление в Московский арбитражный суд, а Зубков и Исмаилов — в Арбитражный суд Московской области, обращает внимание партнер юридического бюро «Падва и Эпштейн» Антон Бабенко. «Дело о банкротстве должно рассматриваться по месту жительства банкрота, — объясняет он. — Возможно, Банк Москвы подал заявление не по месту жительства Исмаилова, и у Исмаилова есть шанс, что заявление Банка Москвы будет в итоге рассмотрено позже, чем заявление Зубкова и самого Исмаилова».

Компании — детям

Сейчас Тельман Исмаилов владеет торговым центром АСТ на Измайловском шоссе, бизнес-центром «Тропикано» на Красной Пресне, бизнес-центром на Малой Грузинской, ресторанами «Прага» на Арбате и «Сафиса» на Воробьевском шоссе.

Головная компания группы АСТ — ООО «Группа АСТ-89Г». Раньше Тельману Исмаилову принадлежали 25% компании, остальные доли были в собственности у его сыновей Алекпера и Сархана и племянника Заура Марданова. Однако в декабре 2015 года Исмаилов-старший пропал из списка собственников компании. Сейчас доли в «Группе АСТ-89Г» распределены следующим образом: 37,5% принадлежат Алекперу Исмаилову, 37,5% — Сархану Исмаилову, 25% — Зауру Марданову, следует из данных ЕГРЮЛ. В апреле 2014 года газета «Ведомости» со ссылкой на свой источник писала, что сделка была технической. Исмаилов продолжает оставаться владельцем компании, говорил изданию один из кредиторов «Группы АСТ».

В других компаниях группы АСТ сейчас Тельман Исмаилов совладельцем тоже не числится, следует из базы данных СПАРК.

В ноябре 2015 года принадлежавший Исмаилову пятизвездочный отель Mardan Palace, расположенный в турецкой Анталье, был продан на аукционе за $124 млн. При этом отель был оценен в $248 млн. Покупателем стал банк Halkbank.

Даже если окажется, что фактически Тельман Исмаилов не владеет ничем, суд может оспорить сделки по выводу активов, говорят юристы. «Закон о банкротстве дает возможность инициировать процедуру оспаривания сделок должников, если при этом был нанесен ущерб кредиторам, — комментирует партнер юридического бюро «Падва и Эпштейн» Антон Бабенко. — Особенно вероятно оспаривание сделок в том случае, когда имущество было продано по сильно заниженной цене».

Бизнес Исмаилова

В списке богатейших бизнесменов российского Forbes Исмаилов в 2015 году занял 144-е место — его состояние оценили в $0,6 млрд. По подсчетам «Ведомостей» в октябре этого года, сейчас долги Исмаилова и его бывших компаний превышают $586 млн.

Основой бизнеса Исмаилова долгие годы был Черкизовский рынок в Москве. Столичные власти пытались закрыть его с 2001 года, но сделать это получилось только после вмешательства Владимира Путина. «На одном из рынков стоят товары более чем на $2 млрд, до сих пор [их] не уничтожили, и хозяев нет», — заявил Путин на президиуме правительства в июне 2009-го. Контрабанда — «это отдельная тема, и борьба вроде бы ведется, а результатов мало», результатом должны быть «посадки» в тюрьму, заключил он: «Где посадки?» (цитата по «Интерфаксу»).

После этого на Черкизовском рынке начались проверки Роспотребнадзора, которые выявили нарушения санитарных норм. Поначалу рынок закрыли временно, а потом окончательно.

Закрытие Черкизовского рынка нанесло бизнесу Исмаилова непоправимый урон. «Все свои активы Исмаилов купил на деньги, заработанные на Черкизовском рынке, — говорил источник «Ведомостей» в октябре этого года. — Как только выяснилось, что этого потока больше нет, … бизнес Исмаилова пошел гораздо хуже».

В апреле 2010 года Исмаилов подписал соглашение с корпорацией «Олимпстрой» о строительстве отелей в Сочи на 4 тыс. номеров стоимостью $800 млн. Но своих денег у него не было, а банки кредитовать проект отказались, писали «Ведомости». В итоге проект передали структурам Виктора Вексельберга.

Авторы

Георгий Перемитин,

Анастасия Стогней,

Анна Дерябина

АО находится в стадии банкротства (процедура наблюдения).

Юридическое лицо, подавшее иск о банкротстве АО, является единственным акционером общества. Составляются ли в данной ситуации промежуточный ликвидационный баланс, ликвидационный баланс? Если составляются, то в строке «Кредиторская задолженность» отражается полная задолженность по обществу или только сумма задолженности, заявленная кредиторами? Необходимо ли отразить сумму задолженности, не предъявленную кредиторами, в последней бухгалтерской отчетности?

Юридическое лицо, подавшее иск о банкротстве АО, является единственным акционером общества. Составляются ли в данной ситуации промежуточный ликвидационный баланс, ликвидационный баланс? Если составляются, то в строке «Кредиторская задолженность» отражается полная задолженность по обществу или только сумма задолженности, заявленная кредиторами? Необходимо ли отразить сумму задолженности, не предъявленную кредиторами, в последней бухгалтерской отчетности?

28 апреля 2017

Вопрос:

АО находится в стадии банкротства (процедура наблюдения). Юридическое лицо, подавшее иск о банкротстве АО, является единственным акционером общества. Составляются ли в данной ситуации промежуточный ликвидационный баланс, ликвидационный баланс? Если составляются, то в строке «Кредиторская задолженность» отражается полная задолженность по обществу или только сумма задолженности, заявленная кредиторами? Необходимо ли отразить сумму задолженности, не предъявленную кредиторами, в последней бухгалтерской отчетности?

Ответ:

28 апреля 2017

По данному вопросу мы придерживаемся следующей позиции:

Законодательство не предусматривает требования о формировании должником, в отношении которого проводится процедура конкурсного производства, промежуточного ликвидационного баланса и ликвидационного баланса (исключения предусмотрены лишь применительно к процедуре банкротства кредитных организаций).

При составлении заключительной бухгалтерской отчетности организация, ликвидированная вследствие признания ее банкротом, должна отразить в пассиве баланса неудовлетворенные требования кредиторов (в том числе те, которые не были заявлены). Одновременно в пассиве баланса отражаются убытки. Итоговая строка баланса должна быть равна нулю.

Обоснование позиции:

Необходимость составления АО промежуточного ликвидационного баланса и ликвидационного баланса

По общему правилу хозяйственные общества (в том числе АО) ликвидируются в порядке, предусмотренном ст.ст. 61-64.2 ГК РФ. Этот порядок предполагает, в частности, необходимость составления промежуточного ликвидационного баланса и ликвидационного баланса (п. 2 и п. 6 ст. 63 ГК РФ).

О составлении промежуточного ликвидационного баланса руководитель ликвидационной комиссии (ликвидатор) уведомляет регистрирующий орган по форме N Р15001 (утверждена приказом ФНС России от 25.01.2012 N ММВ-7-6/25@), представлять в регистрирующий орган сам промежуточный ликвидационный баланс при этом не требуется.

Ликвидационный баланс составляется после завершения расчетов с кредиторами и вместе с иными необходимыми документами представляется в регистрирующий орган по месту нахождения ликвидируемой организации для государственной регистрации прекращения деятельности юридического лица и внесения соответствующих сведений в ЕГРЮЛ (п. 1 ст. 21 Федерального закона N 129-ФЗ от 08.08.2001 «О государственной регистрации юридических лиц и индивидуальных предпринимателей», далее — Закон N 129-ФЗ).

В случае возбуждения дела о несостоятельности (банкротстве) юридического лица его ликвидация, осуществляемая по правилам ГК РФ, прекращается. Требования кредиторов в случае прекращения ликвидации юридического лица при возбуждении дела о его несостоятельности (банкротстве) рассматриваются в порядке, установленном законодательством о несостоятельности (банкротстве) (п. 3 ст. 63, абзац второй п. 4 ст. 62 ГК РФ). При этом общие правила о ликвидации юридических лиц, содержащиеся в ГК РФ, применяются к ликвидации юридического лица в порядке конкурсного производства в случаях, если ГК РФ или законодательством о несостоятельности (банкротстве) не установлены иные правила (п. 6 ст. 61 ГК РФ).

Законодательство не предусматривает требования о формировании должником, в отношении которого завершена процедура конкурсного производства, промежуточного ликвидационного баланса и ликвидационного баланса (исключения предусмотрены лишь применительно к процедуре банкротства кредитных организаций) (ст. 189.98 Федерального закона от 26.10.2002 N 127-ФЗ «О несостоятельности (банкротстве)», далее — Закон N 127-ФЗ). Согласно п. 1 ст. 147 Закона N 127-ФЗ после завершения расчетов с кредиторами конкурсный управляющий обязан представить в арбитражный суд отчет о результатах проведения конкурсного производства. К такому отчету должны быть приложены, в частности, документы, подтверждающие погашение требований кредиторов (п. 2 той же статьи, смотрите также приложение 4 к приказу Минюста РФ от 14.08.2003 N 195). Как показывает судебная практика, к таким документам относится и заключительный («ликвидационный») баланс (постановление Девятого арбитражного апелляционного суда от 14.02.2017 N 09АП-895/17). Такой подход обосновывается, в частности, тем, что законодательством прямо не установлено, что должником, в отношении которого открыто конкурсное производство, промежуточный ликвидационный баланс и ликвидационный баланс не формируются. Однако нужно учитывать, что функция балансов, составляемых в ходе конкурсного производства и по его итогам, отличается от функции промежуточного ликвидационного баланса и ликвидационного баланса.

В силу п. 1 ст. 149 Закона N 127-ФЗ после рассмотрения отчета арбитражного управляющего арбитражный суд выносит либо определение о прекращении производства по делу о банкротстве, либо определение о завершении конкурсного производства. В первом случае решение арбитражного суда о признании должника банкротом и об открытии конкурсного производства не подлежит дальнейшему исполнению, а во втором случае арбитражный суд направляет определение о завершении конкурсного производства в регистрирующий орган. Указанное определение является основанием для внесения в Единый государственный реестр юридических лиц записи о ликвидации должника. Соответствующая запись должна быть внесена в этот реестр не позднее чем через пять дней с даты представления указанного определения арбитражного суда в регистрирующий орган (п.п. 2 и 3 той же статьи, а также п. 2 ст. 21 Закона N 129-ФЗ). Составлять и представлять в регистрирующий орган для государственной регистрации промежуточный ликвидационный баланс и ликвидационный баланс при этом не требуется (смотрите, например, постановления ФАС Поволжского округа от 14.09.2009 N А65-25680/2008, Девятнадцатого арбитражного апелляционного суда от 08.05.2014 N 19АП-859/10).

Бухгалтерская отчетность лица, ликвидируемого в порядке, установленном законодательством о несостоятельности (банкротстве)

Порядок составления и представления бухгалтерской отчетности организаций регламентируется Федеральным законом от 06.12.2011 N 402-ФЗ «О бухгалтерском учете» (далее — Закон N 402-ФЗ), Положением по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденным приказом Минфина России от 29.07.1998 N 34н (далее — Положение N 34н), ПБУ 4/99 «Бухгалтерская отчетность организаций» (далее — ПБУ 4/99).

Отметим, что законодательство о бухгалтерском учете не содержит особых правил составления отчетности организациями, находящимися в состоянии банкротства.

Согласно ч. 3 ст. 6 Закона N 402-ФЗ бухгалтерский учет ведется непрерывно с даты государственной регистрации до даты прекращения деятельности в результате ликвидации.

Ликвидация юридического лица считается завершенной, а юридическое лицо — прекратившим свою деятельность после внесения об этом записи в ЕГРЮЛ (п. 9 ст. 63 ГК РФ, п. 6 ст. 22 Закона N 129-ФЗ).

Соответственно, до момента внесения в ЕГРЮЛ записи о ликвидации организация в общем порядке осуществляет формирование документированной систематизированной информации об объектах бухгалтерского учета, в том числе доходах и расходах, и составление на ее основе бухгалтерской (финансовой) отчетности (ч. 2 ст. 1, ст. 5 Закона N 402-ФЗ).

Особенности бухгалтерской (финансовой) отчетности при ликвидации юридического лица предусмотрены ст. 17 Закона N 402-ФЗ. В ч. 1 данной статьи указано, что отчетным годом для ликвидируемого юридического лица является период с 1 января года, в котором в ЕГРЮЛ внесена запись о ликвидации, до даты внесения такой записи.

Согласно ч.ч. 2, 3 ст. 17 Закона N 402-ФЗ, если юридическое лицо ликвидируется вследствие признания его банкротом, последняя бухгалтерская (финансовая) отчетность составляется арбитражным управляющим на дату, предшествующую дате внесения в ЕГРЮЛ записи о ликвидации юридического лица.

Последняя бухгалтерская (финансовая) отчетность составляется на основе утвержденного ликвидационного баланса*(1) и данных о фактах хозяйственной жизни, имевших место в период с даты утверждения ликвидационного баланса до даты внесения в ЕГРЮЛ записи о ликвидации юридического лица (ч. 4 ст. 17 Закона N 402-ФЗ).

В пп. 9 ч. 3 ст. 21 Закона N 402-ФЗ указано, что состав последней бухгалтерской отчетности, порядок ее составления и денежного измерения объектов в ней должны устанавливать федеральные стандарты. Однако в настоящее время соответствующие федеральные стандарты отсутствуют, в связи с чем до их утверждения применяются правила ведения бухгалтерского учета и составления бухгалтерской отчетности, утвержденные до 1 января 2013 года (ч. 1 ст. 30 Закона N 402-ФЗ).

Так, п. 9 Методических указаний по формированию бухгалтерской отчетности при осуществлении реорганизации организаций, утвержденных приказом Минфина России от 20.05.2003 N 44н, определено, что заключительная бухгалтерская отчетность составляется в соответствии с ПБУ 4/99 и приказом Минфина России от 02.07.2010 N 66н «О формах бухгалтерской отчетности организаций» (далее — Приказ N 66н) в объеме форм годовой бухгалтерской отчетности, принятых ранее организацией. Смотрите также письма ФНС России от 07.08.2012 N СА-4-7/13101, УФНС России по г. Москве от 24.05.2012 N 16-15/045927.

Согласно п. 9 ст. 142 Закона N 127-ФЗ требования кредиторов, не удовлетворенные по причине недостаточности имущества должника, считаются погашенными (смотрите также постановление ФАС Центрального округа от 12.10.2011 N Ф10-3463/11 по делу N А62-7890/2009).

Полагаем, что при составлении заключительной бухгалтерской отчетности валюта баланса должна быть равной нулю.

По нашему мнению, при составлении заключительной бухгалтерской отчетности организация, ликвидированная вследствие признания ее банкротом, должна отразить в пассиве баланса неудовлетворенные требования кредиторов (в том числе те, которые не были заявлены). Одновременно в пассиве баланса отражаются убытки. Итоговая строка баланса должна быть равна нулю.

Обращаем Ваше внимание, что в ответе выражено наше экспертное мнение.

Рекомендуем ознакомиться со следующими материалами:

— Энциклопедия решений. Бухгалтерская отчетность при реорганизации (ликвидации) юридического лица;

— Энциклопедия решений. Отчетный период, отчетная дата в целях составления бухгалтерской отчетности при реорганизации и ликвидации юридических лиц;

— Энциклопедия решений. Формирование промежуточного ликвидационного и ликвидационного баланса.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

аудитор Овчинникова Светлана

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

Королева Елена

6 апреля 2017 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

————————————————————————

*(1) На практике в ходе конкурсного производства промежуточный ликвидационный баланс и ликвидационный баланс все же составляются.

В законодательстве отсутствуют четкие разъяснения о порядке составления промежуточного ликвидационного и ликвидационного балансов. При этом по вопросу необходимости отражать в этих документах не заявленную и не востребованную в процессе ликвидации организации кредиторскую задолженность существуют противоположные точки зрения.

По мнению некоторых судов, основания для включения в промежуточный ликвидационный баланс и в ликвидационный баланс должника требований кредиторов, которые не были предъявлены ликвидатору, отсутствуют (например, постановления ФАС Поволжского округа от 31.07.2009 N А12-2551/2009, ФАС Западно-Сибирского округа от 08.12.2008 N Ф04-6748/2008(17478-А02-37)).

В то же время ряд специалистов придерживается позиции, что в промежуточном ликвидационном балансе и в ликвидационном балансе подлежит отражению вся кредиторская задолженность должника (как заявленная, так и не заявленная). Находит поддержку такая позиция и в судах (например, постановление ФАС Дальневосточного округа от 01.03.2013 N Ф03-488/13 по делу N А51-5671/2012).

Предупрежден о подаче банкротного иска – значит вооружен…

С 01.01.2018 г. вступает в силу новая редакция ФЗ «О банкротстве», в том числе изменяющая порядок обращения в суд с заявлением о банкротстве. С 2018 года право на обращение в арбитражный суд с заявлением о признании должника банкротом возникает у конкурсного кредитора, должника, работника, бывшего работника должника только после предварительного опубликования на ЕФРСБ (далее Федресурс) сообщения о намерении обратиться в суд с таким заявлением. Срок опубликования – не менее чем за 15 дней до момента обращения в суд с таким заявлением.

Данное положение не является новым для российского законодательства о банкротстве. Ранее такая обязанность была установлена только для конкурсного кредитора — кредитной организации.

Изменения направлены на обеспечение открытости информации о потенциальном банкротстве компании и исключение практики получения должниками судебных решений о взыскании в пользу аффилированных структур с тем, чтобы подать заявление о банкротстве, «перехватив» инициативу у кредитора (в первую очередь, кредитной организации), которая в настоящее время не может подать заявление без соответствующей публикации.

Однако нельзя не сказать о негативных сторонах данных изменений, не столь очевидных на первый взгляд. Видится, что данное нововведение продолжает цепь изменений, направленных на лоббирование интересов банков и иных кредитных организаций. Ранее подобные конкурсные кредиторы уже получили преимущество перед другими кредиторами при обращении в Арбитражный суд для признания должника банкротом – их избавили от обязанности получения судебного решения о взыскании денежных средств по кредитному договору. Для подачи заявления о признании должника банкротом было достаточно публикации сообщения о таком намерении на сайте Федресурс.

Интересы иных конкурсных кредиторов окажутся еще более ущемленными по сравнению с кредитными организациями после вступления рассматриваемых положений в силу. Обращение в суд с заявлением о признании должника банкротом дает конкурсному кредитору определенные преимущества по сравнению с другими кредиторами, в первую очередь, потому что именно заявитель имеет право предложить суду кандидатуру арбитражного управляющего. Фактически это означает возможность контролировать процесс процедуры банкротства, дает дополнительные гарантии кредитору, в том числе миноритарному, на соблюдение их интересов в деле о банкротстве, и при этом не нарушает права иных кредиторов.

Более того, теперь получить заранее подготовленную возможность обратиться с иском о банкротстве может любой кредитор. Ведь совсем не обязательно обращаться с таким иском сразу по истечении 15 дней – кредитор может параллельно с таким объявлением месяцами пытаться взыскивать долг с помощью судебных приставов и решиться на банкротный иск, только увидев на ЕФРСБ объявление кредитора-конкурента.

Возникает вопрос: возможно ли конкурсному кредитору опередить другого конкурсного кредитора, включая кредитную организацию, при подаче заявления о признании должника банкротом?

Обратимся к действующей судебной практике – пока она больше касается банков, но в скором времени распространиться и на других кредиторов.

Что если банк подал заявление о признании должника банкротом, но не приложил доказательства о публикации на Федресурсе?

В судебной практике встречается два подхода судов к последствиям несоблюдения этого требования:

1) оставление заявления без движения ( ст 128 АПК РФ). При этом подходе арбитражные суды дают срок на устранение обстоятельств, в том числе на публикацию уведомления. Соответственно, банки могут инициировать банкротство, не дожидаясь публикации, в расчете на дальнейшее устранение соответствующих обстоятельств. Само собой, это дает преимущество перед иными заявителями. Любопытно, что такая правовая позиция доминирует в судебной практике (постановление АС МО от 27.10.2016 по делу №А41-17859/2016, постановление АС ВВО от 24.01.2017 по делу №А28-8728/2015, постановления АС ЗСО от 26.02.2016 по делу №А81-3458/2015, от 28.10.2016 по делу №А27-11995/2016)

2) оставление без рассмотрения ввиду несоблюдения досудебного порядка ( п.2 ч.1ст.148АПК РФ). В качестве примера такого подхода можно привести постановление АС МО от 26.10.2016 по делу №А41-21962/2015.

Предполагается, что заявление о признании должника банкротом может быть подано без публикации сообщения, и «обездвижено» судом. Кредитор после подачи заявления может опубликовать сообщение, а после предоставить суду соответствующее доказательство, тем самым устраняя пороки своего заявления. Так, конкурсный кредитор может опередить другого конкурсного кредитора при подаче заявления о признании должника банкротом.

Сохранят ли суды данную позицию после вступления в силу изменений в Закон о банкротстве, покажет время.

25.12.2017

Олег Проскурин, руководитель практики «Банкротство и реструктуризация» Юридической фирмы «JBI Эксперт»

Что является доказательством требований о банкротстве?

Кредитор должен представить документ, называемый доказательством требования о выплате в ходе процедуры банкротства должника. Доказательство претензии содержит информацию о характере долга и сумме долга. Получив этот документ, конкурсный управляющий определит, сколько платить кредитору. Независимо от того, подал ли должник в соответствии с главой 7, главой 13 или главой 12, практически любой обеспеченный или необеспеченный кредитор должен пройти этот процесс.Частные кредиторы должны подать заявление в течение 70 дней с момента подачи заявления о банкротстве должником, в то время как у государственных кредиторов есть 180 дней с даты подачи заявления о банкротстве. Продления очень редки, но могут быть предоставлены в чрезвычайных обстоятельствах.

Если доверительный управляющий определил, что должник по главе 7 не имеет активов, он уведомит кредиторов о том, что они не получат никакого возмещения, поэтому нет необходимости подавать доказательство требования. Однако, если доверительный управляющий позже узнает, что у должника есть активы, которые изначально не были раскрыты, он свяжется с кредиторами на этом этапе, чтобы сообщить им, чтобы они представили доказательство требования.

Формальные и неформальные доказательства утверждений

Форма 410 предоставляет официальное доказательство претензии. Кредитору необходимо будет идентифицировать себя и указать имя должника, номер дела, тип требования, характер долга и сумму долга. Он должен включать дополнительные документы, подтверждающие информацию в форме, и представитель кредитора должен подписать форму.

В некоторых случаях судья по делам о банкротстве может принять неофициальное доказательство иска. Это должен быть письменный документ, поданный в суд по делам о банкротстве, и он должен содержать требование в отношении конкурсной массы должника.Если документ демонстрирует намерение привлечь конкурсную массу к ответственности за долг, и было бы справедливо принять документ в данных обстоятельствах, судья будет иметь право принять его по своему усмотрению. Однако от них не требуется принимать его, поэтому кредитор должен пройти формальный процесс, если это возможно.

Возражения на требование кредитора

Любой, кто имеет финансовую заинтересованность в исходе судебного разбирательства, может подать возражение против иска. Обычно это конкурсный управляющий, но иногда возражает должник или другая сторона.Они должны подать возражение в письменной форме и подать его в суд по делам о банкротстве. Возражение и уведомление о слушании должны быть доставлены кредитору, должнику и доверительному управляющему за 30 дней до слушания.

Возражение против требования может возникнуть, если доверительный управляющий или должник считает, что сумма долга чрезмерна, кредитор классифицировал требование как обеспеченное, когда оно необеспечено, требование не имеет подтверждающей документации или кредитор ненадлежащим образом требует процентов или пени.Сторона, подавшая возражение, несет первоначальное бремя производства, а это означает, что ей необходимо предоставить доказательства в поддержку отклонения требования кредитора. Если они справятся с этим бременем, то бремя доказывания в конечном итоге ложится на кредитора.

При банкротстве в соответствии с главой 7 должник передает все свое имущество, не освобожденное от налогообложения, ликвидируемому управляющему. Это может означать, что только конкурсный управляющий сможет подать возражение. Однако в некоторых ситуациях должник может возразить.Долги, основанные на алиментах на ребенка или супруга, студенческие ссуды или невыплаченные налоги, обычно не погашаются при банкротстве, поэтому должник может оспорить сумму этих приоритетных долгов, чтобы уменьшить сумму, которую они должны после погашения. В других случаях должник может возразить, если он считает, что доверительный управляющий необоснованно отказался возразить против иска.

Проблемы для обеспеченных кредиторов

Обеспеченный кредитор, не представивший доказательство требования, все же может иметь право удержания актива, прикрепленного к его долгу.В результате должник сможет сохранить этот актив только в том случае, если он будет выполнять свои платежи по ссуде. Это верно, даже если они подали в соответствии с главой 13 или главой 12, которые технически позволяют должнику сохранить все свои активы, если они могут выплатить свои долги в соответствии с планом погашения. Чтобы решить эту проблему, должник может представить доказательство требования от имени кредитора. Затем управляющий банкротством откладывает средства из ежемесячных платежей должника для выплаты обеспеченному кредитору. Или должник может производить платежи напрямую кредитору, но это редкость, потому что у должника обычно не остается денег, чтобы покрыть что-либо, кроме необходимых, и запланировать платежи.

Понимание возражений против иска о банкротстве

Лара Э. Шипковиц, эсквайр.

Обычно первый шаг, который кредитор предпринимает, узнав о деле о банкротстве должника, — это подать доказательство требования о выплате причитающихся денег. Иск или интерес, который был подан в суд, будет разрешен и послужит основанием для распределения требования кредитора, если только заинтересованная сторона не возражает.После подачи доказательство претензии является убедительным доказательством действительности и суммы претензии. Часто проходят месяцы или даже годы, прежде чем кредитор узнает что-либо о своем требовании от должника, доверительного управляющего или любой другой стороны. Следовательно, возражения по иску могут подаваться спустя долгое время после подачи иска. В Кодексе или Правилах нет абсолютного срока для подачи возражения на претензию. В случаях главы 7 возражения должны быть поданы до любого распределения доверительным управляющим, а в случаях главы 11 часто план реорганизации включает крайний срок для возражения против претензий.Обычно возражению по претензии предшествует письмо с запросом дополнительной документации от истца от должника или доверительного управляющего.

Если Доверительный управляющий или Должник подает возражение против требования, возражение становится «оспариваемым вопросом». Если возражение объединяется с требованием о судебной защите такого рода, как указано в Правиле 7001 о банкротстве (регулирующее состязательное производство), оно становится состязательным разбирательством. Для возражения против иска требуется уведомление о слушании не менее чем за тридцать дней. После подачи возражения бремя доказывания перекладывается на кредитора, чтобы доказать сумму и обоснованность требования.Истец несет конечное бремя обоснования обоснованности претензии на основании большинства доказательств.

Возражение может утверждать, что требование не отражено в бухгалтерских книгах и записях должника, сумма требования или классификация требования неверны или имеются другие основания, специфичные для характера требования. Кредиторы сталкиваются с трудностями, когда возражение против их требования явно не связано с их требованием, поскольку оно может быть объединено с десятками других требований в Омнибусном возражении.Часто Омнибусное возражение является результатом наличия множества требований, которые уязвимы для возражений на одном и том же основании, и, таким образом, будет содержать основу возражения и соответствующий список или диаграмму, определяющую требование кредитора, к которому относится возражение.

На этом этапе кредитору может быть выгодно нанять опытного адвоката по банкротству для защиты своего требования. Если на возражение не будет дан своевременный ответ, требование, скорее всего, будет отклонено, и, таким образом, кредитор ничего не получит от конкурсной массы, несмотря на наличие действительного требования.Если поступит своевременный ответ, Суд по делам о банкротстве проведет слушание по доказательствам для установления действительности иска, а также его суммы на дату подачи ходатайства. Слушание обычно назначается на момент подачи возражения. Однако суд может составить график раскрытия информации до слушания, если того требует спор по иску. Обычно, если выдвигается возражение против иска, суд (после уведомления и слушания) определяет сумму иска на дату подачи заявления о банкротстве и удовлетворяет иск, если он не сочтет это недопустимым в соответствии с Раздел 502, например, иск, не имеющий исковой силы из-за действительной защиты, и требование о выплате процентов после подачи петиции по необеспеченному требованию.

Конечно, если не будет возражений, кредитор будет иметь право получать выплаты из имущественной массы должника для удовлетворения своего требования.

Доказательство иска о банкротстве: что нужно знать

Подача доказательств иска имеет важное значение в процессе банкротства. Неправильное выполнение этого важного шага может повлиять на его принятие судом по делам о банкротстве, а также ограничить или даже свести на нет ваши шансы на получение выплаты. К счастью, требования, регулирующие представление доказательств претензии, являются одними из самых простых разделов U.S. Кодекс о банкротстве (статьи 501 и 502).

Если у вас не было клиентов-банкротов в прошлом году, имейте в виду, что форма претензии и ее информационные требования изменились с 1 декабря 2011 года. Вы захотите отметить это, поскольку могут быть наложены санкции за несоблюдение новые правила. Дополнительные сведения об этих изменениях описаны далее в этой статье.

Когда требуются формы подтверждения претензии (Форма 10)?

Единственными кредиторами, имеющими право на распределение в любом деле о банкротстве, являются те, которые представили своевременное и точное Доказательство иска в соответствующий суд по делам о банкротстве.Однако существуют особые требования к подаче документов для каждого типа банкротства.

Требования к доказательствам требований о банкротстве по главам 7 и 13

Глава 7 обычно представляет собой ликвидацию активов и, как следствие, закрытие компании.

Глава 13 — это форма реорганизации долга, доступная только физическим лицам. Однако, если физическое лицо работает не по найму или ведет некорпоративный бизнес и имеет связанные с бизнесом долги, за которые они несут личную ответственность, глава 13 может быть подана с учетом обеспеченных и необеспеченных долларовых ограничений.(См. Суды США, глава 13)

Если кредиторы желают участвовать в любом возможном распределении активов, они должны, согласно главам 7 и 13, подать формы подтверждения требования в течение 90 дней после первого запланированного собрания кредиторов.

Требования к доказательствам требований главы 11 о банкротстве

Глава 11 предназначена исключительно для компаний, которые планируют реорганизовать и продолжить бизнес после завершения процедуры банкротства.

Кредиторы, указанные в главе 11, не обязаны подавать Доказательство требования, потому что должник должен подавать Перечень активов и обязательств.Если в Таблице обязательств клиента указано требование кредитора в правильной сумме и не указана претензия как «оспариваемая, непогашенная или условная», кредитор сможет участвовать в любых распределениях для своей категории (обеспеченные, необеспеченные. Приоритет, супер приоритет).

Если требование кредитора указано неверно (по сумме или категории) или обозначено как оспариваемое, непогашенное или условное, следует подать Доказательство требования. Если она не будет подана, Суд по делам о банкротстве сочтет Таблицу обязательств клиента точной и произведет соответствующее распределение.

Бар Дата доказательства претензии

Срок давности — это последняя дата, когда кредиторы могут подать Доказательства иска против клиента.

Уведомление о дате вступления в силу дается в официальном Уведомлении о банкротстве, выданном секретарем суда по делам о банкротстве. Уведомление обычно включает форму доказательства претензии и инструкции по ее заполнению.

Доказательства иска, поданного после Даты адвоката, как правило, не рассматриваются судом по делам о банкротстве. Однако допускаются некоторые исключения.

Что делать, если вы пропустите дату подачи?

Если вы не представите доказательство претензии до истечения срока, и ваши отношения с клиентом по-прежнему хорошие, вы можете потребовать, чтобы клиент подал претензию за вас. Однако в большинстве случаев на вас ложится бремя убедить суд в том, что у вас была законная причина для пропуска крайнего срока. Незнание закона или оправдание того, что Уведомление о банкротстве так и не было получено, обычно не считается адекватным.

Согласно решению Верховного суда от 1993 года, есть четыре фактора, которые определяют, является ли просроченная подача оправданной: «(1) нанесет ли разрешение на просрочку требования предубеждение должнику; (2) продолжительность задержки в подаче иска и возможное влияние на судебное разбирательство; (3) причина задержки, включая то, находилась ли задержка в пределах разумного контроля кредитора, подавшего требование; и (4) действовал ли кредитор, подавший иск, добросовестно.”

Что делать, если должник возражает против вашего требования?

Когда клиент подает возражение против претензии, бремя доказывания снова ложится на вас, чтобы доказать ее действительность. Вам необходимо будет предоставить письменный ответ. Если оно не получено в отведенное время, суд может удовлетворить возражение без получения аргументов или доказательств. Если ответ будет предоставлен своевременно, суд назначит слушание, чтобы определить, требуются ли дополнительные доказательства и в какой форме они должны быть представлены »аффидевит, заявление или устные показания.

Ключевые изменения в Доказательстве претензии (Форма 10)

Как отмечалось выше, форма «Доказательство претензии» и правила ее заполнения изменились 1 декабря 2011 года. Некоторые ключевые изменения включают:

- Новая форма подтверждения требования (Официальная форма 10) теперь должна использоваться для всех требований о банкротстве. Ранее Доказательство претензии должно было «существенно соответствовать» официальной форме.

- Документы (вставка 7): До введения новых правил разрешалось сводить документы, подтверждающие требование, особенно в случаях, когда документация была объемной.Официальная форма 10, однако, требует, чтобы «отредактированные копии любых документов, подтверждающих требование, таких как векселя, заказы на поставку, счета-фактуры, детализированные выписки из счетов, контракты, судебные решения…». быть включенным в форму.

- Отредактированные копии — это документы, которые были изменены с целью удаления конфиденциальной информации. В инструкциях к Форме 10 слово «отредактировано» означает, что доказательства полного номера социального страхования, налогового идентификатора и номера счета были удалены, оставив только последние четыре цифры.

- Подпись (Графа 8): До 1 декабря 2011 года в форме доказательства требования требовались только подпись и титул лица, подписавшего. Подписавшееся лицо могло быть фактическим кредитором или другим лицом, уполномоченным представлять доказательство требования. Требования к подписи после 01.12.2011 включают:

- Указание основания для подачи претензии (через ряд флажков):

- «Я кредитор».

- «Я уполномоченный агент кредитора».

- «Я являюсь доверенным лицом или должником, или их уполномоченным агентом.”

- «Я поручитель, поручитель или иное лицо».

- Напечатанное имя, должность и название компании подписавшего.

- Адрес и номер телефона, если они отличаются от имени и адреса, по которому должны быть отправлены Уведомления.

- Согласие с этим заявлением: «Я заявляю под страхом наказания за лжесвидетельство, что информация, представленная в этом иске, является правдивой и правильной, насколько мне известно, насколько мне известно и разумно полагается» (находится над строкой подписи).Хотя подписание Доказательства иска всегда подлежало наказанию за лжесвидетельство, включение этого заявления убедительно указывает на серьезность подачи неточного или мошеннического иска. Наказанием за подачу мошеннического иска является штраф в размере до 500 000 долларов США или тюремное заключение на срок до 5 лет или и то, и другое.

Заключение

Если ваш клиент заявляет о банкротстве, и вы надеетесь участвовать в любых возможных дистрибутивах, вы должны подать точное, полное и своевременное Подтверждение претензии.

Джерримандеринг голосов в банкротстве? Классификация необеспеченного требования | ТОО «Дечерт»

Для подтверждения плана согласно Главе 11 обычно требуется согласие каждой категории кредиторов, подвергшихся обесценению. Однако должник может «свернуть» план из-за несогласия кредитора, если план принимает хотя бы один класс обесценившихся требований. Это может быть сложно, когда необеспеченное требование о покрытии дефицита несогласного обеспеченного кредитора достаточно велико, чтобы действовать как «блокирующая позиция». Чтобы не допустить, чтобы несогласный обеспеченный кредитор наложил вето на акцепт необеспеченных кредиторов и, следовательно, на подтверждение, должники обычно пытаются классифицировать необеспеченное требование дефицита несогласного обеспеченного кредитора отдельно от класса обычных необеспеченных кредиторов.В этих случаях обеспеченные кредиторы обычно возражают против подтверждения и утверждают, что должник спровоцировал акцепт необеспеченного класса, отдельно классифицируя требование в отношении дефицита в отдельный класс. В зависимости от обстоятельств такие возражения пользуются разной степенью успеха. Вместо того, чтобы следовать этому образцу, Tara Retail Group попыталась сделать что-то еще — она просто не разделила требование обеспеченного кредитора на обеспеченные и недостаточно обеспеченные части — вместо этого она сохранила все требование в своем собственном классе.Это может сработать?

Фон

В случае Tara Retail Group, LLC Должник владел и управлял торговым центром Crossings Mall — мультитенантной коммерческой недвижимостью. Публичный доступ к собственности первоначально был ограничен единственным мостом, перекинутым через ручей. В июне 2016 года из-за сильных дождей на мосту скопились обломки и вода, а ручей вылился из берегов и затопил прилегающие территории, прежде чем смыть мост. После наводнения арендаторы Должника перестали работать, и в конечном итоге арендная плата прекратилась.Когда Должник был не в состоянии обслуживать свой долг, его основной кредитор и залогодержатель Comm2013 подал гражданский иск против Должника и попытался назначить управляющего. Этот иск ускорил процедуру банкротства Должника.

Напряжение между Должником и Comm2013 продолжалось в деле о банкротстве, и стороны предложили конкурирующие планы Главы 11 — план Должника был направлен на реорганизацию его финансовых дел, в то время как план Comm2013 был направлен на ликвидацию собственности Должника. Оба плана получили одобрение голосующих кредиторов, но Comm2013 возражал против плана Должника, утверждая, что план неправильно классифицировал все (неполное) обеспеченное требование как один класс и, таким образом, отделил его требование о дефиците от общего необеспеченного класса.Comm2013 утверждала, что план Должника, таким образом, является неподтвержденным с точки зрения закона о банкротстве, поскольку он спровоцировал классы необеспеченных требований для получения по крайней мере одного согласного, ослабленного класса.

Обсуждение

Раздел 506 (а) Кодекса о банкротстве

предусматривает, что требование недостаточно обеспеченного кредитора разделяется на обеспеченное требование в сумме, равной стоимости залога, и требование необеспеченного дефицита для остатка долга. Требование о дефиците обычно помещается в общий необеспеченный класс.Однако, поскольку для принятия плана требуется, чтобы за него проголосовали держатели двух третей долларовой суммы требований, несогласный кредитор с достаточно крупным требованием может иметь право вето, не позволяющее необеспеченному классу принять план. Без класса с нарушением согласия не может быть тесноты и план не может быть подтвержден.

В случае тара , если бы Должник раздвоил необеспеченное требование Comm2013 и классифицировал его с другими необеспеченными требованиями, отказ Comm2013 от плана помешал бы подтверждению.

Вместо того, чтобы отдельно классифицировать требование Comm2013 о дефекте, Должник поместил требование Comm2013 целиком, как обеспеченную, так и необеспеченную части, в один класс. Таким образом, хотя Comm2013 проголосовал за отклонение плана, принятие незащищенным классом было использовано для сокращения плана на Comm2013.

Суд отклонил возражение Comm2013 против плана Должника. Поскольку Должник не предлагал раздвоить иск, суд не усмотрел никаких препятствий для подтверждения.Хотя суд согласился с Comm2013, что раздел 506 (а) включает определение обеспеченного интереса кредитора, он пришел к выводу, что он не имеет отношения к предлагаемому режиму, классификации или подтверждению плана. Суд также постановил, что в Кодексе о банкротстве нет требования о том, чтобы инициатор плана относился к недостаточно обеспеченному кредитору раздвоенным образом.

Заключение

Хотя Кодекс о банкротстве предоставляет должнику некоторую гибкость при классификации требований, он требует, чтобы в основном аналогичные требования рассматривались одинаково.Суды обычно спрашивают, действительно ли отдельно классифицированное необеспеченное требование существенно похоже на другие необеспеченные требования. Если это так, претензия не может быть отдельно классифицирована, если нет законного коммерческого или экономического обоснования. В то время как некоторые суды разрешили должникам разделять классы необеспеченных требований, попытки подтасовывать голоса, чтобы добиться принятия плана, в целом были безуспешными. Однако в заключении суда по делу Tara возникает вопрос, может ли должник пропустить раздвоение и ограничить требование необеспеченного кредитора, не согласившегося с ним, одним классом, содержащим как обеспеченную, так и недостаточную части его требования, для достижения одного и того же результата.Comm2013 обжаловал решение о банкротстве. Обеспеченным кредиторам следует с интересом следить за дальнейшим развитием событий.

Прочитать отзыв >>

Возражений по искам и судебного преследования

Судебные тяжбы по делу о банкротстве Mark Anchor Albert and Associates успешно рассматривают возражения по искам и судебное преследование в суде по делам о банкротстве.

Кредитор, желающий взыскать деньги с должника, признанного банкротом, должен представить «доказательство требования», которое представляет собой письменное заявление с описанием причины и суммы долга, предположительно имеющего задолженность должника перед кредитором.Доказательством требования является «письменное заявление, излагающее требование кредитора», которое должно в основном соответствовать соответствующей официальной форме. См. Федеральные правила процедуры банкротства («Правила банкротства») 3001 (a). Официальная форма B10 доступна на официальных сайтах большинства судов по делам о банкротстве. Порядок представления кредиторами и держателями долевых ценных бумаг своих требований или интересов в суде по делам о банкротстве регулируется 11 U.S.C. §§ 501 и 502 и Правила банкротства 3001, 3002, 3003, 3005, 3006, 3007 и 3008.

Если претензия основана на письменной форме, «« оригинал или дубликат должен быть подан вместе с доказательством претензии ». Правило о банкротстве 3001 (c). В соответствии с Правилом 3001 (c) кредитор, заявляющий требование на основании письменной формы, несет процессуальное бремя по представлению и приложению к доказательству требования документального доказательства в поддержку требования.

Существуют разные правила доказательства требований в зависимости от соответствующей главы, в которой должник ищет защиты. 11 U.S.C. § 501 и Правило о банкротстве 3001 обычно регулируют, кто может подавать доказательства требования.В то время как кредиторы обычно представляют доказательства требований к должнику, раздел 501 Кодекса о банкротстве разрешает доверительному управляющему, должнику или любому лицу, несущему ответственность перед кредитором по долгу, причитающемуся должнику, подавать доказательства требования, если кредитор не Сделай так.

Доказательство иска должно быть подано в срок, установленный судом в соответствии с Правилом о банкротстве 3003 (c) (3). Суд устанавливает крайний срок подачи иска на основании ходатайства должника или другой заинтересованной стороны, например, кредитора или комитета кредиторов.После того, как это ходатайство удовлетворено и установлен срок запрета, должник или доверительный управляющий отправляет Уведомление о дате запрета, которое является уведомлением для всех кредиторов и заинтересованных сторон за последний день о своевременном представлении доказательства требования в соответствии с запретом. дата, установленная судом.

Подача доказательства иска запускает процесс разрешения и отклонения требований и, соответственно, основной юрисдикции суда по делам о банкротстве в соответствии с 28 U.S.C. § 157 (b) (2) (B). Таким образом, обычно считается, что кредитор, представивший доказательство требования, отказался от права на суд присяжных, подчинившись основной юрисдикции суда по делам о банкротстве.

Кредитор может отозвать доказательство права требования, если (i) не было подано возражение против требования, (ii) жалоба была подана против кредитора в ходе состязательной процедуры, (iii) кредитор принял или отклонил план, или (iv) кредитор иным образом принимал существенное участие в деле, и в этом случае кредитор должен иметь постановление суда об отзыве своего требования. См. Правило о банкротстве 3006.

Все кредиторы и другие заинтересованные стороны обычно имеют право возражать против любых доказательств иска, поданного в суд по делам о банкротстве.Для того чтобы оспорить доказательство требования, Правило 3007 о банкротстве требует, чтобы возражение было оформлено в письменной форме, было подано и вручено кредитору за тридцать (30) дней до даты слушания, установленной для такого возражения. Возражения по искам оспариваются, вопросы доказывания регулируются Правилом о банкротстве 9014. Хотя ни Кодекс о банкротстве, ни Правила о банкротстве не устанавливают дату запрета или крайний срок для подачи возражений по искам, суд по делам о банкротстве обычно устанавливает крайний срок для подачи таких возражений. .

Раздел 502 (b) Кодекса о банкротстве перечисляет девять исключительных оснований для отказа в удовлетворении иска, которые включают следующие общие примеры:

1. Несвоевременные требования : 11 U.S.C. § 502 (b) (9) отклоняет несвоевременные претензии. В случаях, предусмотренных главой 11, требования, которые не были поданы своевременно, обычно отклоняются, и любому кредитору, подавшему просроченное требование, запрещается участвовать в деле и получать какие-либо платежи в отношении его просроченного требования. См. Правило 3003 о банкротстве. Однако есть исключение «извинительное пренебрежение» из этого правила отклонения заявления о несвоевременном удовлетворении требований.Правило 9006 (b) (1) о банкротстве позволяет суду увеличить время для подачи доказательств иска, если истец докажет, что задержка с подачей вызвана «простительным пренебрежением».

2. Не имеющие исковой силы претензии : 11 U.S.C. §502 (b) (l) отклоняет иски к должнику, которые не могли бы быть предъявлены должнику в судебном порядке в соответствии с соглашением или применимым законодательством на момент подачи ходатайства о банкротстве. В этом разделе не принимаются иски, которые не подлежали бы принудительному исполнению, если бы дело о банкротстве не было подано.

3. Претензии инсайдеров и поверенных : 11 U.S.C. §502 (b) (4) предусматривает, что требование «об услугах инсайдера или адвоката должника» отклоняется, если требование «превышает разумную стоимость таких услуг».

4. Незрелые требования о выплате процентов : 11 U.S.C. § 502 (b) (2) запрещает выплату невыплаченных процентов (или процентов после подачи петиции) по необеспеченным требованиям.

5. Претензии об отказе в аренде : 11 U.S.C. § 502 (b) (6) ограничивает требования домовладельцев, аренда которых отклонена должниками во время процедуры банкротства.Раздел 502 (b) (6) возмещает домовладельцу убытки, понесенные в результате прекращения аренды, не разрешая при этом крупных претензий за нарушение условий долгосрочной аренды, что помешало бы другим обычным необеспеченным кредиторам взыскать с имущества. Раздел 502 (b) (6), по сути, ограничивает требования домовладельца после смягчения ущерба домовладельцем, требуемого в соответствии с действующим законодательством штата.

Как управлять иском о личной травме и банкротством — NWSidebar

Иск о возмещении вреда может быть защищен или не защищен, если вы подаете заявление о банкротстве, и будет зависеть от нескольких факторов, обсуждаемых ниже.Часто потребители, подумывающие о возбуждении дела о банкротстве, получили какие-либо телесные повреждения или попали в аварию. Это могло быть связано с потерей заработной платы или накоплением различных медицинских долгов.

Как правило, если потребитель получает травму до подачи заявления о банкротстве и считает, что у него может быть иск о возмещении личного вреда, он будет частью так называемой имущественной массы при банкротстве, которая включает все активы должника. Требование о возмещении личного вреда должно быть указано в документах о банкротстве и раскрыто конкурсному управляющему в рамках процедуры банкротства.

Существует два типа личного банкротства, которые подают потребители: банкротство по главе 7, дело о ликвидации, в котором не производятся выплаты кредиторам, и вам разрешается оставить ограниченное количество активов в соответствии с правилами, называемыми исключениями (обсуждаемыми ниже), и 13 банкротства, который представляет собой план личной реорганизации, при котором долги выплачиваются в зависимости от платежеспособности должника, размера семьи и стоимости активов, подпадающих под действие различных исключений.

Если стоимость иска о возмещении личного вреда не освобождена (защищена), то доверительный управляющий в деле по главе 7 может встать на место должника и урегулировать требование за должника и использовать средства, превышающие освобожденные от налога, для выплаты кредиторам должника .В случае главы 13 никакие активы не ликвидируются или не продаются, но не освобожденная от налога стоимость требования должна быть возвращена кредиторам в рамках плана платежей, рассчитанного на три-пять лет.

Если дело о банкротстве подано после того, как произошел несчастный случай с телесным повреждением, то управляющий банкротством в главе 7 теперь владеет иском и принимает решения о том, как его урегулировать. Любой адвокат по травмам, работающий над иском о причинении личного вреда, должен будет связаться с управляющим банкротства и поверенным потребителя и не платить деньги для урегулирования до утверждения доверенным лицом и судом.

Кроме того, всем адвокатам, нанятым клиентом после подачи заявления о банкротстве, требуется разрешение суда для работы по делу. В случае главы 7 управляющий банкротством обычно ищет работу для получения имущества банкротства, в то время как в случае банкротства главы 13 потребитель через своего поверенного по банкротству должен будет попытаться нанять своего адвоката по личным травмам через суд по делам о банкротстве.

В Вашингтоне мы можем использовать федеральные льготы или льготы штата, но не можем их комбинировать. Если потребитель владеет домом с долевым участием, он, вероятно, будет использовать льготы штата для защиты собственного капитала на сумму до 125 000 долларов.

Федеральные льготы по банкротству допускают 13 900 долларов США (или в два раза больше, в некоторых случаях) в качестве защиты с использованием подстановочных знаков (используемых для всего, что пожелает должник, включая иск о возмещении вреда или банковские счета). Кроме того, существует освобождение от выплаты личного вреда в размере 25 150 долларов США, но оно ограничивается будущими расходами на уход и не покрывает боль и страдания или материальный ущерб. Большинство федеральных исключений о банкротстве можно найти в 11 USC §522.

Вашингтонские исключения банкротства говорят, что человек может защитить до 20 000 долларов с теми же ограничениями, что и федеральные исключения банкротства, которые говорят, что освобождение только для использования с осторожностью в будущем.Кроме того, в исключениях Вашингтона говорится, что будущие платежи должны быть разумно необходимыми для ухода за должником. Освобождение от подстановочных знаков штата также очень низкое — 3000 долларов.

Сможет ли кто-либо защитить доходы от физических травм, зависит от суммы, которую они могут ожидать в результате урегулирования, и стоимости их активов в целом, которая определяет размер освобождения от уплаты налогов. Также следует отметить, что существуют и другие исключения банкротства, помимо исключений подстановочного знака или освобождения от травм, для защиты других активов.

Если потребитель подает иск о возмещении телесных повреждений после подачи дела о банкротстве, результат будет зависеть от того, какой тип банкротства был подан. В деле о банкротстве согласно Главе 7 требование будет выходить за рамки конкурсной массы и не подлежать досягаемости управляющего банкротством или его ликвидации. С другой стороны, если должник подал заявление о банкротстве в соответствии с главой 13, о любой новой стоимости необходимо будет сообщить доверенному лицу по главе 13 и не освобожденным от налога средствам, направленным на выплату долгов кредиторам должника.

В заключение, то, может ли потребитель защитить иск о возмещении телесных повреждений в рамках дела о банкротстве, зависит от нескольких факторов и потребует сотрудничества со стороны поверенного по телесным повреждениям, поверенного по банкротству и доверенного лица, назначенного для рассмотрения дела о банкротстве, если он уже был подано.

Об авторе

Ричард Симмс. Ричард практикует закон о банкротстве потребителей с 2009 года и является владельцем Symmes Law Group, PLLC, в Сиэтле, где он помогает потребителям освободиться от долгов или прекратить продажу заложенного имущества посредством банкротства, урегулирования задолженности или других альтернативных вариантов решения проблемы.С ним можно связаться по адресу [email protected] или 206-682-7975.

Поделиться:

Нравится:

Нравится Загрузка …

Подача иска о банкротстве по долгу сверх установленного срока давности

Неожиданное банкротство и что с этим делать

Приходит утренняя почта, а вместе с ней — уведомление о банкротстве, сделанное клиентом, о котором вы не слышали уже много лет.Клиент должен вам деньги, и срок давности истек, поэтому вы больше не можете подавать иск о взыскании.

Заявление о банкротстве находится в соответствии с главой 13, и в уведомлении говорится, что для участия в любых распределениях вы должны подать доказательство иска к определенной дате. Что вы должны сделать?

В прошлом году Округ 7 -й вынес решение по этому вопросу. В деле Оуэнс против LVNV Funding LLC, суд постановил, что подача доказательства иска на основании просроченной задолженности не нарушает федеральный Закон о справедливой практике взыскания долгов («FDCPA»).

Суд рассмотрел Кодекс о банкротстве и его процедуры подачи и удовлетворения требований и пришел к выводу, что суд по делам о банкротстве отклонит любые требования с истекшим сроком давности по возражению должника. Поскольку у должников обычно есть юристы, а в каждом деле есть доверенное лицо, подача устаревшего иска, как правило, не будет вводящей в заблуждение, несправедливой или оскорбительной. Таким образом, FDCPA не несет ответственности.

Суд указал, однако, что результат мог бы быть другим, если бы должник не был представлен адвокатом.И результат, безусловно, был бы другим, если бы информация в доказательстве иска была ложной или вводящей в заблуждение.

В заключение, решение Owens заставит нас поверить в то, что можно подать доказательство иска, чтобы попытаться взыскать иск, иначе запрещенный сроком давности. Но дело Owens было основано на исках по законам Иллинойса и Индианы. А как насчет Висконсина?

Наш Статут § 893.05 касается срока давности и кодифицирует предыдущее прецедентное право.«Верховенство закона в этом государстве состоит в том, что действие закона аннулирует право… и что обязательство, таким образом, аннулируется так же полностью, как если бы оно было выплачено или иным образом выполнено».