Как инвестировать в золото в россии: плюсы и минусы, как вложить деньги в золото и выгодно ли покупать драгоценный металл? – Как вложить деньги в золото с выгодой

ТОП-7 способов инвестиций в золото + руководство для инвесторов |

С каждым днём растёт количество желающих приумножить свой капитал. К сожалению, все рекомендации с профильных СМИ и телеканалов обычно рекомендуют покупать доллары и ждать когда обвалится рубль. В редких случаях можно услышать действительно интересные идеи, среди которых иногда затрагивается тема драгоценных металлов. На примере золота мы рассмотрим различные варианты получения дохода, риски, связанные с этим и текущую ситуацию. Инвестиции в золото набирают популярность и это вполне обоснованное явление.

Из данной статьи Вы узнаете:

Из данной статьи Вы узнаете:

Инвестиции в золото: преимущества

Инвестиции в золото – вложения в драгоценный металл в том или ином виде. Расчёт может быть как на рост стоимости самого металла, так и на заработок на акциях добывающих и перерабатывающих компаний. То есть основой заработка является изменение стоимости.

По всему миру ежегодно добывается несколько тысяч тонн золота, часть из этого объёма отправляется в ювелирную промышленность, остальное расходится в виде слитков, то есть металл хранится как бы в виде сырья. На сегодняшний день реализация такой продукции значительно упрощена, каждый желающий (по крайней мере, в России) может придти в банк и приобрести золотой слиток такого веса, который ему по карману. Существует также и чёрный рынок, но подлинность никто не сможет гарантировать, металл может быть “разбавленным”.

Почему именно золото?

Есть множество параметров, по совокупности показателей которых, вложение денег в золото стало наиболее интересным для инвесторов. Рассмотрим основные:

- Редкость. Тут всё просто – редкий металл изначально интересен как раз по причине малой доступности. И действительно, что такое 3000 тонн золота в сравнении с годовой добычей меди и других металлов. Даже серебра добывают в десятки раз больше. Можно также отметить платину, которой добывается гораздо меньше, но ещё в недалёком прошлом она стоила дороже золота.

- Исторический аспект. Золото на протяжении всей истории было универсальным платёжным средством. Это сейчас мы легко меняем рубли на доллары, а доллары на евро (по сути просто бумагу). До отмены золотого стандарта всё было намного проще, привязка к золоту существовала очень долго. И даже запасы центрального банка называются “золотовалютными”.

- Востребованность. Золото актуально всегда. Ежегодно производятся сотни тонн ювелирных украшений, золото используется в приборостроении. То есть металл всегда и везде нужен. Тот факт, что с каждым годом добыча растёт, напрямую указывает на растущий спрос.

Если всё выше сказанное не убедило в обоснованности инвестиций в золото, то перейдём к основополагающему.

Итак, золото относится к категории защитных активов. На практике это означает следующее. Представим себе ситуацию, когда экономические показатели в главных экономиках ухудшаются, надвигается кризис (можно вспомнить ипотечный кризис в США 2007-2008 годов). Кризис по определению ведёт к падению всех рисковых активов – акции снижаются в цене, с валютами творится неразбериха. В этот момент инвесторы, желая сохранить свои капиталы, переводят их в наиболее защищённые, мало подверженные падению активы. К таким относятся японская иена и швейцарский франк. То есть падение происходит по следующей схеме:

- Евро, фунт, австралийский доллар и другие падают по отношению к доллару. Доллар является мировой резервной валютой, пользуется (незаслуженным!) доверием.

- Доллар падает по отношению к франку и иене. Кто бы что ни говорил, а по стабильности американской экономике до швейцарской очень далеко. И крупные инвесторы это прекрасно понимают. Сюда же относится и японская иена, но там дела обстоят чуть похуже – у страны огромный государственный долг. Тем не менее, иена исторически относится к защитным активам.

Предлагаю обсудить!

Высказывайте свое мнение по теме статьи, задавайте вопросы. Мы ответим)Перейти к обсуждению>>

Наиболее осторожные инвесторы в такие периоды вкладываются в золото. При чём, чем масштабнее кризис, тем больший интерес проявляется к золоту. 30 лет назад никто и не мог предположить, что этот драгоценный металл взлетит до таких высот, которые мы наблюдаем сейчас. Кризис давно прошёл, но цены по-прежнему держатся очень высоко, нет никаких оснований полагать, что временное явление.

Каждый раз после падения рынков наиболее продвинутые инвесторы начинают скупать акции и подешевевшие валюты, так как экономика циклична – рост сменяется снижением, затем всё повторяется снова. Соответственно, защитные активы должны дешеветь, а рисковые расти. Но с золотом такого не произошло, оно уверенно держится на отметках 1300-1500 долларов за тройскую унцию.

Факторы, влияющие на цену золота

Теперь рассмотрим все те аспекты, которые могут сыграть на руку потенциальному инвестору, решившему сделать вложение денег в золото. Правильно подобранный момент зачастую избавляет от необходимости длительного ожидания роста стоимости. Хотя, нужно понимать, что это не биткоин, тут не будет мгновенных движений на десятки процентов.

То есть инвестиции в золото в полной мере отражают характер подобной деятельности у крупных инвесторов. Вложились, дальше терпеливо ждём. Основная идея заключается в том, что обесцениться золото не может в принципе, а для масштабного падения предпосылок нет.

Перейдём к факторам, оказывающим воздействие на стоимость золота:

- Публичная нестабильность. Тут может быть что угодно – от обмена артиллерийскими ударами между двумя Кореями до технического дефолта в США, то есть всё то, что с громкими заголовками преподносится в СМИ. Именно такая возможность дефолта привела к тому, что золото выросло выше 1900$ за тройскую унцию в период, когда демократы и республиканцы не могли согласовать повышение потолка государственного долга в Соединённых Штатах. Об этом в то время в экономической среде не говорил разве что немой.

- Непубличная нестабильность. Здесь речь идёт о том, что мелькает в новостях, но на что широкая общественность не особенно обращает внимание. Например, конфликт интересов всё тех же Соединённых Штатов с Россией и Китаем привёл к тому, что доля долларов в наших резервах сократилась до совсем незначительных значений, в то время как золотые запасы (именно физическое золото, то есть, в слитках) растут ускоренными темпами. Аналогичная история и в Китае. Игнорировать такие факты не стоит, они поначалу кажутся совсем не заслуживающими внимания, а в итоге могут оказаться решающими.

- Настроение инвесторов по отношению к доллару. Да, золото обычно оценивают в долларах, поэтому и вся торговля рассчитана именно на такое выражение стоимости. Но, в отличие от самого металла, доллар по сути просто бумажка. Поэтому в те периоды, когда он дорожает, снижается стоимость золота в долларах – тут всё просто, это обычная дробь. В то же время ослабление доллара по какой-либо причине ведёт к удорожанию металла. Многие проводят параллели с тем, как двигаются валюты по отношению к доллару и тем как движется золото. Они далеко не всегда коррелируют, поэтому ориентироваться только на это не стоит. Инвестиции в золото – это совершенно отдельная тема.

- Состояние мировой экономики. Нет никакой необходимости тщательно отслеживать все показатели(инфляцию, безработицу, производство, ВВП и так далее). Если всё действительно начнёт замедляться, как, например, сейчас это происходит в Германии, то такие события могут стать хорошей предпосылкой к тому, что золото в скором времени станет привлекательным активом, и, как следствие, начнутся активные покупки со стороны крупняка. Это всё обычно освещается в СМИ, по телевидению. При чём нужно просто отличать обычную болтовню от действительно важных сведений. Единичное снижение какого-либо показателя ничего не значит, а вот комплексное снижение должно заставить задуматься.

На первый взгляд может показаться, что всё описанное довольно сложно. Но это не так. Достаточно раз в неделю поглядывать на основные рынки – валютный, фондовый. Опять же, всё это относится к тем, кто хочет купить в максимально удобное время, перед самым ростом. Для остальных инвесторов покупка золота так или иначе впоследствии будет прибыльной, всё зависит от целей. О них мы и поговорим далее.

Интересный опрос в конце статьи!

Не уходите раньше времени — пройдите опрос) И полезно и познавательно)

Перейти к опросу>>

Цели покупки золота

Многих интересует вопрос: выгодно ли инвестировать деньги в золото? Практически всегда можно сказать, что да, выгодно. Но все люди разные и имеют разное представление о прибыльности. Например, матёрый спекулянт скажет, что 3% в месяц – это копейки, а для любителей валютных депозитов такая доходность покажется заоблачной. Поэтому важно определить, какие цели мы преследуем. Для этого рассмотрим основные варианты, которые охватывают 99% всей аудитории инвесторов:

- Долгосрочное инвестирование. Это может показаться странным, но сюда относятся и миллиардеры, и некоторые из нас. Первые хотят держать капитал в серьёзном активе, который всегда будет востребован как физическое платёжное средство. Вторые просто хотят не потерять. В принципе оно и понятно – по логике многих людей доллар сегодня есть, а завтра его нет, в то время как золото всегда одинаковое. Правда, речь идёт о хранении своих средств в физическом золоте либо на металлических счетах. О разнице и нюансах поговорим далее.

- Спекуляция. Описанная выше ситуация с возможным дефолтом США в 2011 году привела к тому, что золото стало объектом спекуляций. Волатильность и размахи колебаний с тех пор значительно снизились, но металл по-прежнему подвержен довольно высокой активности. Здесь работает тот же принцип, что и с акциями после падений – актив остаётся привлекательным, но стоит гораздо меньше, разогнанный спекулянтами вниз. Такие периоды прекрасно используются для покупки и удержания, ведь возвращение к росту неизбежно по одной простой причине – такие гиганты как центральные банки только рады выгодно скупать дешёвое золото. Кстати, это довольно легко заметить по активности на азиатской торговой сессии, когда золото начинает бурно расти.

- Вложения в предприятия. Нельзя сказать, что это прямые инвестиции в золото, но сам металл играет свою роль безусловно. Также как и на спот рынке, здесь есть колебания, так как всё завязано на реальном производстве. С другой стороны, спрос на золото только растёт, поэтому недостатка в потребителях у таких производств попросту не может быть, это и ювелирная промышленность, и глобальное инвестирование, создание запасов.

Нельзя однозначно сказать, какой из перечисленных подходов можно считать наиболее разумным, так как все работают по-разному. Вообще, спекулянты и долгосрочные инвесторы – две противоположности. Но спекуляция требует определённых знаний, внимания, изучения информации. Наверное, не каждый готов этим заниматься, в то время как покупка слитков золота не очень обременительна – примерно как сходить в магазин. Далее перейдём к методам инвестирования в золото.

ТОП-7 способов инвестирования в золото

Современные технологии дают нам огромные возможности. Мы можем совершать практически любые финансовые операции даже не выходя из дома. И инвестиции в золото не являются исключением. Работать с этим драгоценным металлом можно в следующем виде:

1. Вложение денег в физическое золото. Самый незамысловатый способ приобрести золото – пойти в банк и купить слитки золота. Для начала можно зайти на сайт банка или же позвонить для получения информации о наличии нужного слитка (а перед этим определить для себя вес) и его стоимости.

Совет!

Нужно понимать, что банк тоже хочет заработать, поэтому зачастую стоимость золота может сильно отличаться от рыночной. Конечно, никто не продаст слиток по цене, которая в данный момент на спот рынке, но сильных расхождений быть не должно. Можно обзвонить несколько банков и выбрать наиболее выгодный курс. Если нет большой разницы между стоимостью, например, слитка в 100 грамм и двух слитков по 50 грамм, то предпочтение стоит отдать слиткам золота меньшего размера.

2. Металлические счета. Их можно сравнить с виртуальной пластиковой картой банка или ЭПС. Деньги, переведённые на такой счёт конвертируются в “виртуальный” металл. Вырастает стоимость металла – вырастает количество денег. И наоборот, если металл дешевеет, то и сумма становится меньше. Преимущество налицо – нет необходимости связываться с хранением. Всё можно сделать прямо в интернете, если в банке уже есть счёт.

Основной плюс – отсутствие НДС, так как физического металла у нас нет, поэтому облагать налогами нечего. Ещё один плюс – возможность быстро совершать операции по покупке и продаже, это подойдёт тем, кто занимается активными инвестициями и предпочитает короткие сроки удержания таких “позиций”.

3. Акции компаний, связанные с добычей золота. Об этом подробно говорилось выше. Просто покупаем акции и держим их. Как всегда, есть два способа получения дохода от таких инвестиций:

- получение прибыли в виде дивидендов. Это становится очень актуальным на фоне разговоров о законодательном увеличении дивидендных выплат;

- получение прибыли за счёт того, что акции увеличиваются в цене. Любопытно то, что если планку дивидендов действительно повысят, то приведёт к росту всех ходовых акций, то есть заработать получится сразу по обоим направлениям. Правда, прибыль будет только тогда, когда бумага будет продана после роста.

За последний год акции компаний сильно росли, например, вот график Полиметалла:

4. ETF. Ещё более сбалансированная инвестиционная идея. Может случиться так, что у какой-то отдельно взятой компании начнутся проблемы. И инвестору не повезёт вложиться именно в неё. Покупая же ETF, мы сразу охватываем целую отрасль, которая в принципе стабильна и весьма востребована. То есть предположить какие-то катаклизмы сложно, а подобные явления в мировой экономике, наоборот, приведут к большому спросу на металл и, как следствие, значительному улучшению дел у золотодобывающих компаний.

Желательно выбирать так, чтобы в списке инвестиций были крупные компании. Например, российская золотодобывающая компания Полюс год назад стоила почти в два раза меньше, чем сейчас в 2019 году. То есть почти 100% годовых по второму типа заработка на акциях.

5. ПИФы. Примерно такая же история как и с ETF, только более привычная и давно присутствующая на нашем рынке. К описанному ранее добавить почти нечего, кроме того факта, что с такими ПИФами часто связаны крупные банки, например, достаточно известен золотой фонд Сбербанка, который инвестирует в зарубежный инвестиционный фонд SPDR Gold Trust. Динамика неплохая, и чем напряжённее обстановка в мире, тем лучше дела у фонда. Последний всплеск активности – торговые споры всё тех же Соединённых Штатов с Китаем.

6. Торговля через брокера. Может показаться, что это для “молодых и активных”, но весь процесс очень прост. Здесь нет необходимости торговать через московскую биржу, сгодится любой крупный и надёжный форекс брокер. Открываем счёт, заводим капитал и далее торгуем инструментом XAU/USD. Минусов у такого способа вложить деньги в золото нет, зато есть существенные плюсы.

Например, мы всегда будем иметь дело с рыночной ценой, а разница между покупкой и продажей составит порядка 30 центов. Второй момент – наличие кредитного плеча (оно же, правда, и главный соблазн зайти в рынок большим объёмом). С плечом мы можем оперировать гораздо большими суммами, чем у нас есть. Хорошо пойманное дно позволит наращивать покупки при движении цены вверх, имея защиту в виде безубыточного стоп приказа по всем позициям в совокупности.

7. Спекуляция на бинарных опционах. Опционы на золото весьма популярны, они есть практически у каждого брокера бинарных опционов. Основная идея та же, что и в случае с другими финансовыми инструментами – правильно рассчитать время. Но нужно понимать, что это не имеет отношения к инвестированию, бинарные опционы далеки от этого. К тому же следует учитывать, что золото крайне волатильно на малых тайм фреймах, так что с турбо опционами будет тяжело заработать. Но зато можно начать спекулировать прямо сейчас, зарегистрировавшись у брокера, и пополнив счет через любую электронную ЭПС.

В то же время, прежде чем перейти к реальной торговле бинарными опционами, рекомендуется изучить правила манименеджмента, а также основы торговли БО.

Оценка текущего состояния цены на золото

Делать прогноз цены золота – дело совершенно неблагодарное. Сегодня скажем одно, а завтра Трамп чихнёт в твиттере и оно вырастет на 4%. А послезавтра упадёт на 6%. В общем, это бессмысленно. В общих чертах можно сказать следующее:

- Ситуация на Ближнем Востоке далека от спокойствия, инциденты с Ираном происходят регулярно, Саудовскую Аравию атакуют дроны, периодически кто-то задерживает чьи-то танкеры с нефтью. Всё это, безусловно, заставляет предполагать возможное разгорание конфликта, возможные военные действия.

- Переговоры США и Китая не особенно продвигаются в 2019 году. Платёжный баланс меняется, совершенно неясно, что будет дальше. О военных действиях речи не идёт, но “торговая война” и упрёки со стороны американцев подстёгивают интерес инвесторов к защитным активам.

- Курс на дедолларизацию уж достаточно давно не является локальным направлением в России. Всё больше стран отказываются использовать в расчётах доллар, поэтому его роль снижается. У нас есть договоры с Индией, Китаем, Ираном. Список стран далее будет только расти.

Из всего сказанного можно сделать простой вывод, который сам напрашивается – золото в диапазоне от 1400$ до 1450$ можно назвать привлекательным для покупок. И делать их можно, дробя общую сумму на составляющие. Например, купить немного по 1450 и подождать, может, дадут купить и по 1440, и так далее.

Загрузка …

Заключение

Инвестиции в золото как способ заработка или сохранения капитала набирает популярность, во многом этому способствует доступность и развитие российского финансового рынка, а также новые технологии и средства коммуникации. Вложение денег в золото можно осуществлять любым из перечисленных выше способов, каждый из них имеет свои сильные и слабые стороны. Нужно просто взвесить все “за” и “против”, выбрать оптимальный и наиболее подходящий.

Стоит ли вкладывать в золото?

Золото всегда занимало особое место в финансово-экономических отношениях людей. Но уже более 40 лет оно выведено из системы взаиморасчетов и торгуется на бирже. Котировки желтого металла представляют большой интерес. В данном обзоре будут даны ответы на вопросы – стоит ли вкладываться в золото, на каких уровнях следует это делать и к какому движению цен необходимо быть готовым. Но сначала разберемся с практической стороной дела.

Как можно вкладываться в золото в России?

В России вложение в золото сопряжено с определенными трудностями. При покупке физического слитка необходимо уплачивать НДС в размере 18%. На слиток дается сертификат, который нужно предъявлять в случае обратной реализации металла. Если сертификат будет утерян, то слиток можно будет разве что сдать в ломбарде по цене лома.

Инвестиционные монеты не облагаются НДС. Но спред (разница курсов купли-продажи) довольно высокий. Поэтому и в случае со слитками, и в случае с монетами покупатель теряет 30% от стоимости металла.

Налог можно не платить, если при покупке слитка у банка оставить его на хранение в ячейке (в том же банке). Но тогда придется платить за обслуживание ячейки. При этом в случае банкротства банка нет абсолютной гарантии, что слиток удастся продать и получить назад деньги.

При открытии ОМС (обезличенного металлического счета) тоже имеются риски, связанные с тем, что золото находится у банка, а не на руках у клиента. Однако операции по ОМС проходят по облегченной схеме. Такой счет в целом можно использовать для спекуляций на рынке. Но при покупке-продаже также существует спред, хотя он и значительно меньше, чем в случае с приобретением слитков и монет. В Сбербанке этот спред составляет 10%. Но ОМС даже не защищен государством, в отличие от депозита.

Альтернативным вариантом можно считать игру на бирже с золотыми деривативами (производные финансовые инструменты). Это опционы, фьючерсы, а также ETF. Однако такая игра сопряжена с определенным риском. Она требует финансовой грамотности. При этом клиент также не владеет физическим металлом, а лишь спекулирует на движении котировок.

Какой вариант вложений наиболее подходящий – каждый для себя решает сам.

Какова динамика котировок золота и когда его следует покупать?

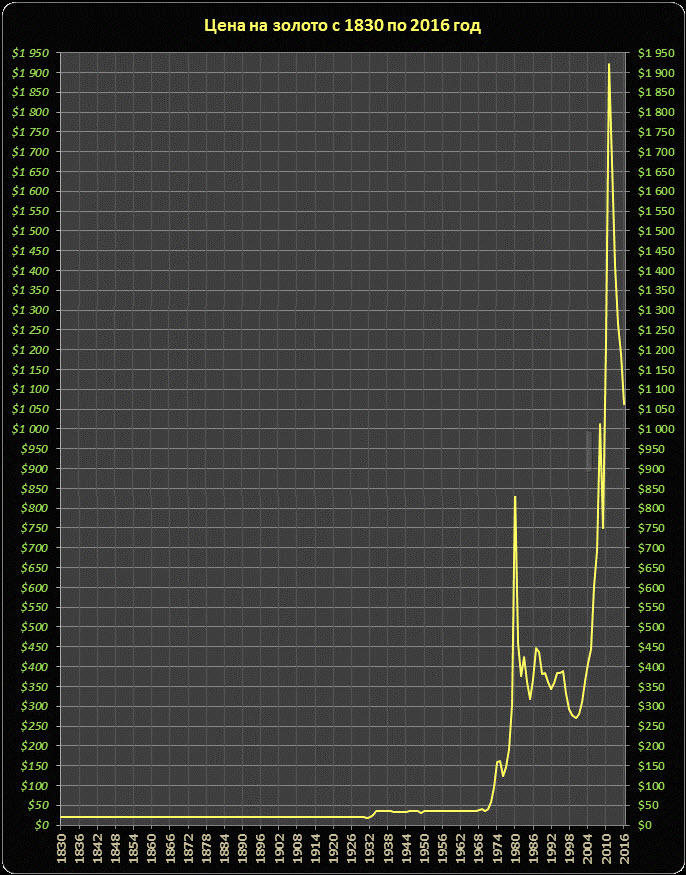

Если посмотреть на долгосрочный график, то можно увидеть, что золото неизменно растет в своей стоимости на протяжении десятков лет. При этом существуют и периоды спада. Однако каждому такому спаду предшествует грандиозный взлет цен. Крупнейшее падение стоимости золота произошло в 80-ом году XX века – с 850 до 300 долларов. Но перед этим был рост с 35 $ до 850 $ в период 1971-1980 гг. Связано это было с отменой Бреттон-Вудской системы, которая обеспечивала привязку курса доллара к желтому металлу. После того, как курс доллара отвязали от золота – он девальвировался, а в США начался кризис. В 80-ые и 90-ые годы цена колебалась в диапазоне 250-500 долларов. Но уже в 2001 г. сформировался устойчивый тренд на повышение. Этот тренд закончился в 2011 г. на отметке 1900 $.

Читайте также: Куда вложить деньги? Бюджетный автомат «Web Dealer»

Последний 10-летний цикл повышения цен был обусловлен ростом мировой экономики и популяризацией торгов деривативными инструментами (фьючерсами, опционами и проч.). Когда мировой ВВП увеличивается – возрастает спрос на сырье, также растет инфляция. А популяризация торгов (в том числе и в золоте) обеспечивает приток на рынок большого количества денег.

Поскольку доллар сейчас мировая резервная валюта, то именно долларовая инфляция играет в ценообразовании ключевую роль.

Физические спрос и предложение тоже имеют значение. На инвестиции уходит около 40-50% желтого металла (слитки, монеты, покупки со стороны ЦБ, ETF). На ювелирное дело – 50-60%. Доля может меняться во времени. В промышленности используется менее 10%. Как видно, ювелирный спрос (половину которого обеспечивают Китай и Индия) – тоже важный фактор. Но даже дефицит в 4% в 2013 г. не смог спасти котировки желтого металла от обвала. Этому обвалу предшествовало надувание пузыря на рынке золота (2001-2011 гг.). А снижение инфляции в США послужило спусковым курком. В итоге массовый исход инвесторов из ETF привел к обвалу на бирже.

Несмотря на понижательный тренд, который сейчас сформировался, вложение в золото на текущих уровнях в целом выглядит рациональным на долгосрочном горизонте. Но дальнейшие просадки не исключены. Поэтому есть смысл дождаться оптимальной точки входа. Дело в том, что в Америке сейчас идет ужесточение монетарной политики. ФРС свернула стимулирующие программы, предполагающие вливание денег в экономику. Также начала повышать ставки, что сокращает предложение денег. Это должно привести к укреплению доллара и снижению инфляции. В таких условиях золото расти не будет.

Однако сильный доллар уже негативно сказывается на американской экономике. Прибыль компаний сокращается. А инфляция практически отсутствует. То есть ФРС ужесточает монетарную политику в то время, когда и так наблюдаются дефляционные процессы. Это может запустить настоящую дефляционную спираль. И тогда ФРС придется менять вектор своей монетарной политики, снова опускать ставки и даже запускать новые стимулирующие программы. Если это произойдет, то цена на золото устремится вверх.

Читайте также: Калькулятор Рантье

В то же время согласно отчетам золотодобытчиков в ближайшие годы начнется процесс сокращения производства. Текущие цены находятся на уровнях себестоимости. Инвестиции в отрасль падают. Часть шахт закрывается. В будущем ожидается недостаток металла на рынке.

Образование дефицита золота, а также высокая возможность смены вектора монетарной политики ФРС – вот факторы для роста котировок. Дефицит не даст ценам упасть слишком сильно. В случае дефляции ФРС вынуждена будет смягчать свою денежно-кредитную политику. А в случае позитивного развития экономики США – инфляция вернется сама собой. Поэтому текущие уровни выглядят привлекательными для долгосрочного инвестирования. Но просадки в золоте еще возможны. Вкладываться в него в 2016 г. для краткосрочной спекуляции не рекомендуется. Идеальный момент для входа в рынок – новость о смягчении ДКП Федрезервом. Также летние месяцы традиционно характеризуются снижением цен на драгметаллы и укреплением рубля для россиян. Поэтому лето может стать неплохим моментом для покупки на длительный период.

Вложение в золото в долгосрочной перспективе

Именно долгосрочное инвестирование в желтый металл как раз является рациональным. Текущие уровни довольно низкие.

Здесь стоит упомянуть про теорию суперциклов. Согласно ей цены на сырье растут в течение 10-15 лет, а потом 10-15-20 лет снижаются. Если мы посмотрим долгосрочный график цен на медь, нефть и золото, то увидим такой цикл в период 1930-1970 гг. (40 лет). А также в период 1970-2000 гг. (30 лет) и даже в период 1890-1930 гг. (40 лет). Последний суперцикл начался в 2000-ых. Значит, нас ждет 10-15 лет низких цен на сырьевые товары.

Данная теория строится на экстраполяции. Но сейчас экономика в мире другая, кое-что изменилось (отсутствует золотой стандарт) – поэтому нет гарантии, что суперциклы будут повторяться.

Кроме того, даже в самой теории есть много нюансов:1. Внутри больших 30-40 летних суперциклов наблюдаются еще кратковременные всплески активности в 3-5-10 лет (минициклы). 2. В 70-ые годы рост цен был обусловлен не ростом экономики и не повышенным спросом на сырье, а банальной девальвацией доллара – после того, как его отвязали от золота. 3. Цены при достижении пиков и последующем снижении не возвращаются в прежний диапазон, а выходят на новый уровень. То есть график имеет вид не синусоиды, а лесенки, новый цикл – следующая ступенька.

Читайте также: Карта МИР vs Visa и Mastercard — подробное сравнение

Таким образом, даже в теории суперциклов на долгосрочном горизонте вложение в золото является неплохой стратегией. Хотя небольшое снижение цен в течение следующих 2-3 лет не исключено.

Альтернатива золоту

На данный момент альтернативы золоту нет. После отказа от золотого стандарта (в 1970-ых) в мире выбрана инфляционная модель развития экономики. В такой модели инфляция в 2-3% считается желательной. Более низкая инфляция – повод для беспокойства. Для защиты сбережений от обесценивания валюты рекомендуется вложение в золото. Для этих целей можно использовать и другое сырье. Но золото – это не просто сырье. Оно выполняет монетарные функции (пусть и исключено из взаиморасчетов). Оно защищено от потери своей актуальности в промышленности.

А колебания в ценах все же значительно меньше, чем на нефть и другие металлы. Заменителем золота могли бы стать алмазы. Но их уже научились выращивать искусственно. А ценообразование в них довольно сложное. Желтый металл удобен для обмена, транспортировки и хранения. В отличие от жидкой нефти он не растекается и не горит. Он не ржавеет и химически очень инертен. У него высокая температура плавления. А его цена позволяет аккумулировать в небольших слитках значительное состояние. Золоту могли бы составить конкуренцию платиноиды. Но они были открыты сравнительно недавно.

После краха Бреттон-Вуда американские власти пропагандируют идею о том, что золото – это пережиток прошлого. Но их заинтересованность в подобной риторике объяснима. Ведь доллар является мировой резервной валютой. Однако ни одна мировая валюта не может быть заменителем золота. Причина – наличие единого эмитента. Если какая-то одна страна становится хозяином мировой валюты, то все остальные страны оказываются в невыгодном положении. Риски в отношении страны эмитента ложатся на весь мир. Проблемы в экономике через угрозу инфляции и дефляции отражаются на других государствах. Также страна эмитент может манипулировать ценами на сырьевые товары.

Но кроме экономических и финансовых рисков есть еще и геополитические риски. В случае войны США с Китаем или Россией – исход неизвестен. Империи уходили и приходили. А золото выполняет монетарные функции уже тысячи лет. Оно не имеет единого эмитента. Месторождения разбросаны по всему миру. Никто не может быть хозяином желтого металла. Америка закономерно говорит о том, что доллар заменил золото. Но это очевидная ангажированная пропаганда. В США никогда не упоминают, что доллар стал мировой резервной валютой именно через привязку к золоту.

Автор статьи

Привет, я автор этой статьи. Имею высшее образование. Специалист по финансам и банкам. Более 3-х лет работал в коммерческих банках РФ. Пишу про финансы более 5 лет. Всегда в теме по лучшим вкладам и картам. Делаю выгодные вклады и получаю высокий кешбек по картам. Поставьте пожалуйста оценку моей статье, это поможет улучшить ее.

Написано статей

Материалы по теме

Инвестиции в золото — способы вложения и так ли все радужно

Инвестиции в золото считаются наиболее безопасными во времена кризисов в экономике. В этот период спрос на драгоценный металл и его стоимость сильно растёт. Все государства мира таким способом диверсифицируют накопления, ведь даже финансовые резервы стран называются золотовалютным запасом.

Выгодно инвестировать денежные средства в золото имеют возможность и частные лица. Для этого нужно иметь представление о способах покупки золота, о подвохах и тонкостях этого варианта вложения средств, о прибыли, которую можно ожидать от этого актива.

Способы применения

«Жёлтый металл» пользуется большим спросом всегда, даже в самое тяжёлое время. Запасы его, наоборот, уменьшаются, а добыча становится дороже. В него инвестируют чаще всего консервативные инвесторы, которые не хотят рисковать. Но иметь этот металл в инвестиционном портфеле полезно и остальным категориям вкладчиков.

Золото активно используют в экономической сфере, из него изготавливают монеты, слитки, украшения. Развитие науки привело к применению этого драгоценного металла в ряде технологичных сфер, к примеру, электронике и фармакологии. Спрос на металл стабильно высок у инвесторов разного плана: от крупных банков до частных лиц.

Исторически сложилось, что половина добытого золота направляется в ювелирную отрасль. Драгоценный металл уникален красивым желтоватым цветом и много тысячелетий является символом богатства и статуса. Вторая по использованию золота область применения — изготовление монет и слитков, то есть инвестиционного золота. Ещё одной значимой сферой является спрос крупнейших банков, так как этот металл – подходящая инвестиция при любых экономических ситуациях. Поэтому он находится в финансовых резервах всех государств мира.

Каждый год добыча золота возрастает на 3%, наиболее высокий темп наблюдается в Африке. На мировые рынки золото поставляется из множества регионов. В пятидесяти странах мира добывается более десяти тонн драгоценного металла в год.

Каждый год добыча золота возрастает на 3%, наиболее высокий темп наблюдается в Африке. На мировые рынки золото поставляется из множества регионов. В пятидесяти странах мира добывается более десяти тонн драгоценного металла в год.

Первая пятёрка стран по добыче золота за год:

- Китай – 400 тонн.

- Австралия – 312 тонн.

- Россия – 281 тонн.

- США – 253 тонн.

- Канада – 193 тонн.

Причины интереса инвесторов

Существует ряд характеристик, совокупность которых делает инвестиции в золото наиболее интересными для вкладчиков. Основные из них заключаются в:

- редкости. Тут и объяснять нечего – редко встречающийся металл представляет интерес по причине малодоступности. Действительно, что значит 3 000 тонн золота по сравнению с ежегодной добычей меди и других цветных металлов. Даже серебро добывается в масштабах в десятки раз больших;

- историческом аспекте. Золото во все времена являлось универсальным платёжным средством. Это сегодня легко обменять рубли на любую валюту (которая, по сути, является просто бумагой). До того, как был отменён золотой стандарт, было проще. Длительное время существовала привязка к золоту;

- востребованности. Постоянная актуальность золота вне сомнений. Каждый год изготавливаются тонны ювелирных изделий, драгоценный металл применяется в приборостроении. Золото всегда востребовано, то обстоятельство, что каждый год объёмы добычи растут, указывает на рост спроса.

В преддверии экономического кризиса самые осмотрительные инвесторы вкладывают деньги в золото. При этом, чем масштабней кризис, тем больше интереса к этому драгоценному металлу.

Факторы, влияющие на стоимость

Теперь об аспектах, играющих на руку потенциальным инвесторам, решившим вложить деньги в золото. Удачно выбранный момент может избавить от необходимости долго ожидать повышения стоимости. Инвестирование в драгоценный металл наглядно отражает особенности работы крупных инвесторов в этой сфере: сделали вложения, запаслись терпением и ждём. Основной идеей является то, что золото никогда не обесценится, а для грандиозного падения причин нет.

Факторы, которые влияют на стоимость золота:

| Фактор | Комментарий |

| Публичная нестабильность | Здесь может подразумеваться всё что угодно (например, артиллерийские удары между Северной и Южной Кореей или технический дефолт в США). Другими словами всё, что преподносится средствами массовой информации в статьях с громкими заголовками |

| Непубличная нестабильность | В этом случае подразумевается то, о чём говорится в выпусках новостей, но на это широкая аудитория не обращает особого внимания. К примеру, конфликт интересов США, России и Китая привёл к сокращению доли доллара в резервах страны и росту запасов в физическом золоте (слитках) |

| Настроенность инвесторов относительно доллара | Золото чаще всего оценивается в долларах, по этой причине при торговле рассчитываются в этом выражении стоимости. Но доллар отличается от драгоценного металла тем, что по сути является просто бумагой. Поэтому в периоды, когда он дорожает, понижается цена золота в долларовом эквиваленте. А во время ослабления доллара по какой-либо причине золото дорожает. Многими проводятся параллели движения валюты относительно доллара и золота. Однако они двигаются не всегда взаимосвязано, и ориентироваться на такой показатель лучше не стоит |

| Положение в мировой экономике | Не обязательно заниматься тщательным отслеживанием всех экономических показателей (инфляции, безработицы, производства, ВВП и прочего). Если ситуация в экономике начнёт действительно ухудшаться, это может привести к тому, что золото станет наиболее привлекательным активом. В итоге его начнут активно скупать крупные инвесторы. Всё это обычно освещают СМИ и телевидение. При этом нужно уметь отличать обычные разговоры от важных событий. Единичное понижение какого-то из показателей ничего не обозначает, а при комплексном снижении нужно задуматься |

Следить за всеми вышеописанными факторами не сложно. Для этого достаточно один раз в течение недели смотреть за ситуацией на основных рынках – валютном и фондовом. Но это нужно тем, кто хочет приобрести золото в максимально удобный момент, перед предполагаемым ростом. Остальным инвесторам покупка драгоценного металла в любом случае принесёт прибыль в зависимости от цели.

Цели приобретения

Многие задаются вопросом: выгодны ли инвестиции в золото? Практика показывает, что выгодны. Но люди по-разному представляют прибыльность. Для матёрого спекулянта доход 3% в месяц считается копейками, а для тех, кто имеет валютные депозиты, такой доход кажется заоблачным. Поэтому очень важно определиться с преследуемыми целями.

Основные цели, охватывающие 99% всех инвесторов:

| Цель | Комментарий |

| Долгосрочное инвестирование | Сюда можно отнести как миллиардеров, так и простых инвесторов. Первые держат капиталовложения в серьёзном и надёжном активе, который постоянно востребован в качестве физического платёжного средства. Вторые стараются не потерять свои деньги. Это вполне объяснимо, так как ситуация с долларом может быть двоякой, а золото всегда постоянно. Это в том случае, если средства хранятся в физическом металле или на металлическом счёте |

| Спекуляция | Вышеупомянутый дефолт в США в 2011 г. привёл к тому, что «жёлтый металл» стал объектом спекуляций. С того времени произошло значительное снижение волатильности и размаха колебаний, однако золото так же подвержено значительной активности. Здесь происходит то же, что и с ценными бумагами после падения – актив останется привлекательным, но стоимость намного снижается, так как спекулянты опустили её вниз. Такие моменты выгодно используются для приобретения и удержания, потому что возвращение роста неизбежно и причина этому одна – крупнейшие банки охотно скупают подешевевшее золото |

| Вложения в промышленность | Это хоть и не прямое инвестирование в золото, но драгоценный металл важен и в этом случае. Здесь тоже наблюдаются колебания, так как всё зависит от реального производства. У таких предприятий никогда нет недостатка в потребителях вследствие того, что происходит постоянный рост спроса на золото. Например, производство ювелирных изделий, создание запасов, глобальное инвестирование |

Невозможно однозначно решить, какая из вышеперечисленных целей считается наиболее разумной, потому что все люди работают по-своему. Долгосрочные инвесторы и спекулянты являются противоположностями. При спекуляциях требуются определённые знания, сосредоточенность и внимание, изучение и анализ информации. Не у каждого человека получится заниматься подобной деятельностью, а приобретение золотого слитка совсем не обременительно, например, как покупка в магазине.

Способы инвестирования

Развитие современных технологий предоставляет большие возможности. Люди могут совершать практически все денежные операции прямо из дома. Инвестирование в золото не исключение. Существует несколько способов работы с этим активом:

Способ №1. Вложения в физический металл

Самым простым способом приобретения золота является посещение банка и покупка золотого слитка. Прежде всего следует зайти на официальный сайт банковской организации или позвонить, чтобы получить информацию о наличии слитка нужного веса и уточнить его стоимость. Нужно учитывать, что банки тоже хотят заработать, поэтому часто продают золото по сильно завышенной цене. Больших расхождений с рыночной стоимостью не должно быть.

Для выбора наиболее выгодного курса следует позвонить в несколько банков. К примеру, если разница стоимости стограммового слитка и двух пятидесятиграммовых небольшая, то предпочтительнее приобрести слитки с меньшим весом.

Способ №2. Металлический счёт (ОМС)

Такой счёт сравним с ЭПС или виртуальной банковской картой. Деньги, находящиеся на этом счёте конвертируются в виртуальное золото. Растёт цена металла – увеличивается количество денежных средств. И обратная ситуация, драгоценный металл становится дешевле, средства на счёте уменьшаются. Отсутствует необходимость хранения активов, всё делается онлайн, если имеется счёт в банке. Основное преимущество такого счёта заключается в отсутствии НДС.

Поскольку физического золота не имеется, то и взимать налоги не с чего. Ещё одним плюсом является возможность быстрого совершения операций по купле/продаже. Это подходит тем, кто активно инвестирует и предпочитает краткосрочное удержание подобных позиций.

Способ №3. Акции предприятий, добывающих золото

Об этом уже писалось чуть выше. Инвестор приобретает акции и держит их. Имеется два варианта получения прибыли от подобных вложений:

- в форме дивидендов. Этот способ становится очень актуален на фоне разговоров о повышении дивидендных вознаграждений на законодательном уровне;

- за счёт увеличения стоимости акций. Если планка дивидендов действительно повысится, это может привести к росту ходовых ценных бумаг, а значит, у инвестора появится возможность получить прибыль одновременно по двум направлениям. Но прибыль можно получить только в том случае, когда акция будет продана после роста.

Способ №4. ETF

Ещё более сбалансированный способ инвестирования. Случается так, что у какого-то конкретного предприятия начинаются сложности, и инвестор вложился именно в него. При приобретении ETF охватывается целая отрасль, которая в целом отличается стабильностью и востребованностью. Предположить возможность каких-либо катаклизмов трудно, а сложная ситуация в экономике, наоборот, приводит к увеличению спроса на золото и, как результат, улучшению финансового положения компаний, добывающих «жёлтый металл».

Следует выбирать для инвестирования крупные предприятия. К примеру, акции российской золотодобывающей компании «Полюс» годом раньше стоили в 2 раза дешевле по сравнению с 2019 годом. То есть прибыль составляет около 100% годовых по второму варианту получения дохода по акциям.

Способ №5. ПИФ

Схожая история с ETF, только привычней, так как давно присутствует на отечественном рынке. Добавить можно тот факт, что ПИФы связаны с крупнейшими банками и отличаются неплохой динамикой. Чем сложнее экономическая ситуация в мире, тем лучше состояние дел фонда.

Способ №6. Торговля с помощью брокера

Многим кажется, что это способ предназначен лишь для активных и молодых инвесторов. Последовательность действий очень проста. В этом случае можно не торговать через Московскую биржу, достаточно выбрать любого крупного и надёжного форекс-брокера. Необходимо открыть счёт, завести капитал и дальше торговать при помощи инструмента XAU/USD.

Этот вариант имеет существенные преимущества:

- возможность приобретения активов по рыночной цене, разница покупки/продажи может составлять 30 центов;

- предоставление кредитного плеча (которое является главным соблазном участвовать в торгах большими объёмами денежных средств). Кредитное плечо даёт возможность оперировать большей суммой, чем имеется у инвестора в настоящий момент. Удачно пойманное дно способствует наращиванию покупок при движении стоимости вверх, при этом безубыточный стоп-приказ защищает все позиции в совокупности.

Способ №7. Спекуляция бинарными опционами

Опционы на «жёлтый металл» пользуются популярностью и имеются практически у всех брокеров бинарных опционов. Основная задача аналогична использованию других финансовых инструментов – правильный расчёт времени. Следует понимать, что бинарные опционы далеки от инвестирования. Кроме того, нужно учитывать, что золото отличается крайней волатильностью на малом временном периоде (тайм-фрейме) и будет трудно заработать на турбо опционах.

Однако, можно заниматься спекуляцией. Для этого нужно зарегистрироваться у брокера и пополнить счёт через электронную платёжную систему.

Преимущества и недостатки

Инвестиции в золото считаются классическим способом хранения и приумножения капиталовложений. Они имеют как определённые преимущества, так и недостатки:

| Преимущества | Недостатки |

| Разнообразие набора инструментов. Не обязательно приобретать реальный металл, можно приобрести металлический счёт и пр. Кроме того, имеется доступ к альтернативным инструментам (к примеру, акциям золотодобывающих предприятий), также существенно зависящим от стоимости золота | Долгосрочная перспектива получения прибыли. Главным минусом, останавливающим инвесторов, является вероятность падения стоимости актива в короткой и средней перспективе |

| Не обязательно вкладывать большие деньги. Металлический счёт и несколько других инструментов позволяют инвестировать при наличии свободных 1 000 – 10 000 р. | Сложность получения дохода по некоторым инструментам. По металлическому счёту (из-за высокого спреда) приходится длительное время ждать роста стоимости, достаточной для получения прибыли. Такая же ситуация и по некоторым другим видам вложений |

| Высокая степень надёжности. Безусловно, это является главным плюсом этого драгоценного металла. Золото отличается стабильностью в условиях экономического кризиса, падения фондового рынка и других чрезвычайных ситуациях | |

| Реальность актива. Золото отличается от криптовалюты и многих других финансовых инструментов осязаемостью. Металл широко применяется в производстве украшений, в производственных циклах и т. п. | Актив не пригоден для спекулятивных инвестиций. По причине высокого спреда инвестор легко может остаться без прибыли |

| Доступ к инвестированию даже для начинающих вкладчиков. Для многих видов инвестиций в золото (к примеру, ПИФов или ОМС) не требуется специальной подготовки. Это актуально для вкладчиков, которые не имеют возможности получить соответствующие знания или постоянно управлять активами |

В заключение

Каждый потенциальный инвестор интересуется степенью доходности вложений в золото. Этот драгоценный металл не предмет первой необходимости. В теории можно было бы обходиться и без него. Но в течение столетий приобрести золото на длительное время чаще всего выгодно. Оно реально приносит доход и пользуется популярностью у инвесторов, делающих долгосрочные вложения.

При оценке выгодности инвестирования, необходимо учитывать следующее:

- Цена драгоценного металла не отличается постоянностью. Она периодически может, как повышаться, так и снижаться.

- Стоимость золота устанавливается в долларовом эквиваленте.

- Степень выгодности инвестиций зависит от выбора финансового инструмента, а также от действий самого вкладчика.

Для получения прибыли, а не убытков от вложений, нужно принимать в расчёт некоторые нюансы:

- длительный срок хранения. Лучше инвестировать в золото при спокойной ситуации на рынке. Если инвестор планирует размещение средств на длительное время, то наступление кризиса может принести значительную прибыль. Продажа актива в спокойный период в лучшем случае только покроет инфляцию;

- траты на обслуживание, хранение и пр. При приобретении реального золота в слитках или монетах ему необходимо обеспечить правильное и бережное хранение. Обслуживание брокерского и других бумажных счетов с золотом предусматривает комиссии. Это делает возможным получение дохода лишь тогда, когда произойдёт значительный скачок стоимости;

- большая разница стоимости продажи и покупки.

Налогообложение является ещё одним из подвохов инвестиций в золото для инвесторов. При владении драгоценным металлом менее трёх лет, придётся оплатить НДФЛ. Существуют ситуации, позволяющие избежать налогов (к примеру, использование права на вычет). Но изучением всех тонкостей и сбором информации нужно заниматься самому инвестору.

«Стоит ли сегодня инвестировать в золото?» – Яндекс.Кью

С огромным удовольствием узнаю новое сама, с еще большим — хочу делиться…

Подписаться

Вообще можно сказать, что инвестиции в золото — это инвестиции на все времена. Однако волотильность рынка может преподносить не всегда приятные сюрпризы, тем более сейчас, когда мировая политическая обстановка не однозначна. Поэтому инвестиции в золото привлекают многих, но срок получения желаемой величины дохода от инвестирования может отличаться от ожидаемого.

7 · Хороший ответ3

Написать комментарий

БКС Экспресс 🚀 — информационно-аналитический портал, который помогает… · bcs-express.ruПодписаться

Золото находится сейчас на привлекательных ценовых уровнях, но перспективы роста его стоимости крайне сомнительны. В последнее время для товарного рынка характерен тренд, когда в цене растут металлы, которые реально задействованы в производстве и востребованы со стороны промышленности. Золото используется в основном в ювелирном деле и закупается Центробанками для… Читать далее

6 · Хороший ответ6

Написать комментарий

Золото во все времена являлось хорошем вложением денежных средств, в настоящие время когда курсы валют «скачут «, золото является приоритетным средством сохранения и приумножения денежных средст. Если рассматривать историю денег то до Второй мировой войны деньги развитых государств обеспечивались золотом , то есть государство гарантировало определенное количество… Читать далее

4 · Хороший ответ6

Написать комментарий

Кредитный интернет сервис, помощь в оформлении кредитов · kredit-nsk.comПодписаться

Чтобы понять, выгодно ли вкладывать деньги в золото, нужно оценить достоинства и недостатки вложения. Главным плюсом золота является устойчивость его цены. Правильное вложение будет своего рода убежищем для вашего капитала: золото не потеряет ценности даже в условиях экономических и политических кризисов любого масштаба в отличие от валюты, которая может обесцениться… Читать далее

5 · Хороший ответ

Написать комментарий

Эксперт в области финансовых рынков. Мой телеграм http://t.me/finpadre

Подписаться

Золото считается защитным активом. Цена на него резко растет когда наблюдается нестабильность на рынках. Кризис- самое лучшее время для инвестиций в драгметаллы.За последние 20 лет среднегодовая доходность золота составила порядка 9% годовых.

Однако, набор инструментов весьма ограничен. Физически золото в слитках купить очень проблематично.

2 · Хороший ответ2

Написать комментарий

Скромная неформалка, живу сама и не мешаю жить другим

Подписаться

С инвестициями в золото прогадать сложно, на мой взгляд) Это отличный способ сохранить и преумножить свои активы. Можете на сайте https://damoney.ru/ в разделе Инвестиции посмотреть динамику, графики цен на золото, чтобы убедиться, что с ним все в порядке и его можно смело покупать)

1 · Хороший ответ2

Написать комментарий

Консерватизм и налоги или еще разок о вариантах инвестирования в золото — Золотой Запас: ликбез инвестора

03.01.2020

На волне экономической нестабильности инвестирование в золото становится все популярнее, поскольку позволяет защитить средства от кризиса. Чтобы оградить инвестиционный портфель от потерь и правильно вложить деньги в драгметаллы, нужно четко понимать риски и знать, какие варианты для инвестирования в золото существуют сегодня на рынке.

Определенное беспокойство об ухудшении финансовой ситуации и близком экономическом кризисе присутствует в кругах инвесторов постоянно. Наличие признаков, указывающих на возможный обвал, высокая волатильность валют или обострение торговых противостояний между крупными державами вызывает отклик на фондовых и финансовых рынках, и, как следствие, изменение стоимости главного защитного актива — золота.

Большинство вкладчиков для защиты капитала держат золото в своем инвестиционном портфеле. Это связано с его надежностью, поскольку вероятность обесценивания золота крайне мала. В то же время инвестор в любой момент может оперативно продать благородный металл по хорошей цене вне зависимости от ситуации на фондовых или валютных рынках и поправить финансовое положение. Однако как эффективный актив, приносящий доход владельцу, золото раскрывается только при долгосрочном инвестировании.

Золото предоставляет инвесторам 2 группы активов: физические, которые предполагают покупку реального золота, и бумажные, где инвестирование происходит в финансовые инструменты, жестко привязанные к стоимости драгметалла.

Инвестирование в «бумажное» золото

В этом случае предполагается, что вкладчик оперирует металлом, не имея его на руках физически. Здесь существует два инструмента для инвестиций: обезличенные металлические счета и торговля через брокеров. Оба варианта сопряжены с определенным риском, поскольку вкладчик не владеет физическим активом, а фактически получает долговые обязательства финансовой организации. В этом случае необходим высокий уровень доверия банку или надежности брокера.

Обезличенные металлические счета

Это банковский счет, где определена масса золота, принадлежащая инвестору, но без уточнения чистоты, компании-изготовителя и формы выпуска. ОМС гарантируют владельцу право требовать с финансовой организации тот объем драгоценного металла, который был куплен. Следует помнить, что инвестиции в обезличенные металлические счета не страхуются, поэтому при их открытии стоит выбирать надежный банк.

В России завести такой счет можно за бумажную валюту или сдав в банк определенный объем физического металла, эквивалентно которому откроется ОМС. Издержки при покупке виртуального золота заключаются в курсовых разницах покупки–продажи, которые устанавливает банк. Зато такие сделки не облагаются НДС и не требуют оплаты ячейки для хранения металла. Вкладчик в любой момент может потребовать «обналичивания» счета и забрать физическое золото, но в этом случае ему придется заплатить налог на добавленную стоимость.

Торговля на биржах

Торговля на фондовых биржах предполагает большое количество финансовых инструментов, которые дают быстрый доход. Здесь можно купить драгметаллы или ценные бумаги ювелирных или золотодобывающих компаний, торговать фьючерсами или свопами. Заработать на колебаниях курса можно, но для этого нужно учитывать десятки факторов, влияющих на рост или снижение стоимости золота. Поэтому успех предприятия напрямую зависит от квалификации самого трейдера или брокера, которому инвестор доверяет активы. О том, как торговать золотом трейдеру мы писали подробно здесь.

Инвестирование в физическое золото

Имея на руках определенный объем золотого металла, инвестор страхует капитал — это позволит ему защитить вложенные средства и при необходимости вернуть их в случае непредвиденной финансовой ситуации.

Покупка слитков

Эта процедура доступна каждому инвестору. Свободно приобрести слиток массой от 1 грамма до 2–3 килограмм можно в каждом российском банке. Финансовая организация, которая продает благородный металл, обязательно снабжает его сопроводительной документацией с указанием основных параметров слитка и другой информацией в соответствии с требованиями законодательства. В состав пакета документов входит сертификат изготовителя, без которого невозможно продать слиток обратно банку, поэтому при покупке стоит внимательно проверять бумаги и в дальнейшем обязательно их хранить.

Для покупки физического золота главный критерий — его процентное содержание в слитке. Драгметалл, который покупают в слитках, отличается от ювелирного чистотой. У инвестиционного проба не может быть ниже 999-й, в то время как в украшениях используют 585-ю. Разрешение на выпуск слитков из чистого золота в России имеют 11 компаний, упомянутых в правительственном постановлении. Сиюминутные цены на золото можно посмотреть у нас либо на сайте Центробанка.

Стоимость золота, купленного в слитке, ниже цены продажи. Это обусловлено политикой банков, поэтому быстро получить прибыль с перепродажи металла не получится. Кроме того, инвестору придется оплатить НДС при покупке слитка. Поэтому чтобы окупить сделку при продаже физического золота, оно должно подорожать на 25%, а ждать такого момента можно годами.

Покупка монет

Фактически, в покупке золотых монет и слитков много общего. Тут так же приобретается определенная масса золота с рядом условий. Однако, в отличие от слитков, монеты не облагаются НДС и могут использоваться в качестве официального платежного средства на территории государства, где они были выпущены. Инвестировать в монеты из золота выгоднее, чем в слитки даже несмотря на маржу, устанавливаемую банком на покупку–продажу изделий.

Центробанк также устанавливает отпускную цену на российские инвестиционные монеты «Георгий Победоносец», исходя из биржевой стоимости золота и валютных котировок. Однако в отличие от обычного куска металла, монеты могут иметь еще и коллекционную ценность, что автоматически повышает их стоимость.

Различают инвестиционные и коллекционные монеты. Первые чеканятся практически из чистого металла большим тиражом и не несут художественной или нумизматической ценности: их стоимость напрямую связана с весом. Вторые выпускают лимитированными тиражами, что создает дефицит и автоматически увеличивает ценность монеты в глазах коллекционеров.

Покупка ювелирных украшений

Рассматривать эту категорию изделий из благородных металлов с точки зрения инвестирования некорректно, поскольку их цена мало зависит от стоимости золота. Главный критерий оценки ювелирных изделий — художественная ценность, поэтому здесь рынок схож с покупкой предметов искусства.

Еще статьи по теме:

Инвестиции в золото: как и куда вложить деньги?

02.08.2019

Фото: nytimes.com

Фото: nytimes.com

В 2019 году золото снова обрело высокую инвестиционную

привлекательность. С начала лета стоимость тройской унции стабильно превышает $1400.

Эксперты отмечают, что в перспективе драгметалл будет удерживать свои позиции

ещё как минимум следующие 6-7 лет.

«Сегодня, пожалуй, лучшее время для инвестиций в золотодобывающую отрасль», – сказал в июле крупнейший акционер компании Petropavlovsk Кенес Ракишев.

Безусловно, позитивный климат в золотодобывающей отрасли сформировался под воздействием множества факторов.

И если инвесторы знают все подводные камни инвестирования в драгметалл, то физическим лицам перед тем, как вложиться в золото, нужно тщательно проанализировать ситуацию на рынке и выбрать способ инвестирования.

С чего же начать начинающему инвестору?

Сперва инвестор должен определиться с тем, в какой сегмент он может вложить свои средства. Сегодня существует несколько основных способов инвестирования, давайте рассмотрим каждый более подробно.

«Реальное» золото

Любой человек может приобрести золотые слитки либо монеты. Сейчас этот вид инвестирования начинает набирать обороты: в июле 2019 года в России отменили налоги на покупку физического золота для привлечения инвестиций в данный сектор. Раньше покупка слитков и монет облагалась НДС, поэтому были высокие риски уйти в минус.

Золотые слитки

Золотые слитки физическое лицо может приобрести в банках, которые владеют лицензией на куплю-продажу драгметаллами. Сделка оформляется достаточно просто и занимает в среднем около 10 минут.

Человек выбирает подходящий банк, приходит туда с документом, удостоверяющим личность и решает для себя, сколько слитков хочет приобрести.

Представитель банка приносит слиток из хранилища, в присутствии клиента осматривает и взвешивает товар. Затем стороны заключают договор, вы вносите необходимую сумму и получаете свою покупку вместе с актом приёмки.

В документе обязательно приписывается название драгметалла, проба, вес, номер, сумма, дата и ФИО обеих сторон сделки. Вместе с актом человеку выдают чек и сертификат, которые нужно обязательно хранить.

Золотые монеты

Инвестору доступны для покупки в банке 2 вида монет: инвестиционные и коллекционные. Первый вид – это оформленное в виде монеты гарантированное золото, которое для инвестиций более надёжно.

Цена на коллекционные (или памятные) монеты варьируется в зависимости от роста/падения ценности среди коллекционеров, поэтому их приобретение чревато высокими рисками.

Иногда риски оправдывают себя: во время высокого спроса памятные монеты могут дать куда более высокую прибыль, нежели инвестиционные.

Цена золотых слитков или монет напрямую зависит от их

«внешнего» вида. Конечно, при покупке вы получаете товар в идеальном состоянии,

но с течением времени он «портится», особенно если не соблюдать правила

хранения золота.

Важно знать, что банк может купить слитки и монеты только в отличном или удовлетворительном состоянии. В идеале, при продаже на слитке (как и на сертификате) не должно быть никаких видимых повреждений.Допускается только наличие пятен, царапин или потёртостей, которые не влияют на массу изделия.

Сотрудники банка имеют право изъять товар и отправить на экспертизу, если сомневаются в его подлинности.

Если банк не принимает изделие, физическое лицо может найти

другого покупателя. Золотые слитки и монеты принимают скупщики, ювелирные

мастерские или же ломбарды – правда, по гораздо более низкой цене.

«Виртуальное» золото

Помимо покупки физического золота, есть множество способов вложения в «виртуальное» золото. Инвестор может сотрудничать с банками, фондами, биржами или же приобрести акции золотодобывающего предприятия.

ОМС

Любой человек вправе открыть в банке обезличенный металлический счёт (ОМС). По своей сути это такой же банковский счёт, только на вашем счету будут храниться «виртуальные» граммы золота, привязанные к курсу.

Данный вид инвестирования привлекателен тем, что физическое лицо может вложить абсолютно любую сумму, хоть 1 рубль. После открытия ОМС остаётся только ждать, когда драгметалл повысится в цене – тогда можно продать своё золото подороже.

ПИФы

В России также есть возможность инвестирования в золото посредством паевых инвестиционных фондов. Эти структуры формируются за счёт средств большого числа вкладчиков (пайщиков). Сегодня работает достаточно ПИФов – для примера, «Сбербанк Золото» или «Русский стандарт Золото».

Приобрести паи ПИФа можно лично в офисе управляющей компании,

на её официальном сайте или же в офисе агента. Часть фондов продаёт паи на биржах,

но покупать их там не так удобно.

Суть работы паевого фонда такова: управляющий ведёт торговлю на основе вложений пайщиков с целью получения прибыли. Средства обычно направляются в акции золотодобывающих компаний или акции других инвестиционных фондов.

По истечению срока инвестирования прибыль делится между вкладчиками в зависимости от размера вложений. Грубо говоря, физическое лицо «перекладывает» всю работу на компетентных в данной сфере лиц.

Начинающий инвестор должен внимательно изучить схему инвестирования выбранного ПИФа. Дело в том, что фонды могут инвестировать как в само золото, так и в паи заграничных фондов.

А некоторые зарубежные структуры вкладываются в ценные бумаги, за которыми не закреплён никакой драгметалл. Такая схема чревата большими издержками для пайщика, в результате человек получает меньше прибыли.

Кроме того, нужно учитывать, что руководство ПИФа берёт ежегодное

вознаграждение за управление в размере 3-4% от суммы активов.

ETF

Параллельно с паевыми инвестиционными фондами в России работают аналогичные структуры – биржевые инвестиционные фонды ETF.

В отличие от ПИФов, они берут комиссию в размерах менее 1% от среднегодовой стоимости активов, поэтому с ними выгоднее сотрудничать. И если в ПИФах весь контроль осуществляет управляющая компания, то в ETF паи можно не только покупать, но и продавать на бирже.

Чтобы приобрести акции в данной структуре, нужно открыть брокерский или индивидуальный инвестиционный счёт (ИСС) – для этого нужно воспользоваться услугами любой брокерской компании.

ETF

считаются более надёжным инструментом потому, что их деятельность контролирует

не только ЦБ РФ, но и иностранные банки.

Фьючерсы

Есть ещё один способ инвестирования в золото – покупка фьючерсов на биржах. Это контракт о купле-продаже золота по цене, которая устанавливается в момент приобретения, на объём и срок поставки в будущем.

Другими словами, продавец договаривается с покупателем о поставке на определённую дату и за обговорённую цену, при этом ставит на падение цены, а покупатель – наоборот, на рост.

В России можно приобрести фьючерсы посредством платформы для сделок с фьючерсами и опционами РТС Московской межбанковской валютной биржи (ММВБ).

Чтобы присоединиться к площадке, инвестор заключает договор с брокером, имеющим к ней доступ. Отметим, что за каждую сделку брокер берёт небольшой процент.

Базовый актив фьючерсного контракта – аффинированное золото

в слитках, один лот равен одной тройской унции (в долларах США). Окончательные

расчёты по контракту производятся в дату его исполнения.

Акции

На Московской бирже, опять же через брокеров, инвесторы могут приобретать и акции российских золотодобывающих компаний – «Полюс», Polymetal, «Петропавловск», «Лензолото», «Бурятзолото».

Покупая акции, вы становитесь акционером и получаете право на часть прибыли предприятия. Отметим, что акции, как правило, продаются не по одной, а минимальной партией – 10 единиц.

Перед выбором компании, в которую лучше всего вложиться,

нужно очень тщательно изучить мировой рынок, а затем проанализировать основные

показатели российских предприятий.

В частности, инвестор должен обратить внимание на себестоимость добычи компании: чем она ниже, тем больше шансов получить реальный доход. Ещё важно учесть доходность предприятия – при увеличении доходов повысится и стоимость золота.

Опасаться стоит компаний, у которых нет собственного запаса золота – иногда это говорит об отсутствии результатов добычи, что влечёт за собой снижение стоимости акций.

Начинающий инвестор должен понимать, что с покупкой акций он «приобретает» и риски золотодобывающего предприятия. Они непосредственно связаны с операционной деятельностью – например, на котировки акций негативно влияют различного рода нарушении производственного плана компании.

Кроме того, большую роль играет спрос и предложение на финансовых рынках.

Способов инвестиций в золото предостаточно. Этот драгметалл является дефицитным активом, поэтому никогда полностью не потеряет свою ценность.

Но любые вложения стоят того, только если инвестор планирует заниматься этим делом длительное время – в среднем от 4 до 10 лет.

Выгодно ли вкладывать деньги в золото

Доходность и ликвидность золота

Чтобы понять стоит ли вкладывать деньги в золото, необходимо оценить сколько вы сможете заработать на такой инвестиции и как просто это сделать. Для этого следует рассмотреть возможные варианты инвестирования и сравнить их с другими видами активов.

Виды инвестиций в драгметаллы

Существует целый ряд способов инвестировать в золото, каждый из которых имеет свои особенности:

- Покупка ювелирных изделий. Наименее рентабельный вариант вложения в драгоценные металлы. Украшения с течением времени значительно теряют в цене, за исключением случаев, когда они официально признаны произведением искусства. Это обусловлено вложением в начальную цену стоимости работы по изготовлению изделия. С другой стороны, ювелирные украшения обладают наибольшей ликвидностью и могут даже выступать в качестве залога по кредиту.

- Приобретение банковского золота с получением слитков на руки. В этом случае прибыль зависит от биржевого курса. При этом из ожидаемого дохода следует вычесть банковские комиссии за проведение операций и налогообложение. Физическое золото имеет среднюю ликвидность, поскольку может быть продано только банкам или как лом.

- Обезличенные металлические счета (далее ОМС). Текущий банковский счет в эквиваленте золота, выраженный в граммах. Такие счета могут пополняться и обналичиваться в любое удобное время. Доход инвестиции зависит от движения курса. Фактически сам металл владелец такого счета не получает, а лишь оформляет долгосрочный вклад в его эквиваленте. Начиная с 2007 года, помимо банков, открыть обезличенный счет в золоте также можно в системе WebM

- Оформление золотого депозита. Это наиболее рентабельный вид инвестиций в золото, поскольку предусматривает не только прибыль от роста курса, но и процент по депозиту от банка (до 5%). Такой вклад также может облагаться налогом на доход. Его ликвидность самая низкая, поскольку депозиты имеют строго оговоренные сроки, при нарушении которых существенно снижаются проценты по выплатам. Как и в случае с ОМС, физического эквивалента золота владелец депозита не получает, но по окончанию срока вклада он может потребовать его от банка.

- Коллекционные монеты. Они приравниваются к банковскому золоту и не теряют в стоимости как ювелирные украшения. Наиболее редкие монеты дополнительно к росту курса могут обеспечивать повышение цены за счет спроса у коллекционеров. Начальная цена таких монет выше стоимости содержащегося в ней золота, поскольку, как и в ювелирных украшениях в них заложена стоимость чеканки оригинального дизайна. Ликвидность такого актива очень низкая.

- Инвестиционные монеты. Это монеты, не имеющие коллекционной стоимости. Они выпускаются исключительно государством из металлов наивысшей пробы. Такие монеты имеют привязку к единицам веса и при продаже не теряют своей стоимости. Последняя зависит исключительно от текущего курса. Этот тип актива имеет среднюю ликвидность.

- Фьючерсы на покупку металлов. Этот инструмент доступен профессиональным биржевым игрокам и позволяет получить прибыль от изменения курса за определенный период (с момента покупки фьючерса до момента его исполнения), без непосредственной покупки самого золота. Этот вид инвестиций относится к высокорисковым, но отличается высокими ликвидностью и доходностью.

Сравнение золота с другими видами инвестирования

По отношению к другим типам активов для инвестиций доходность золота значительно ниже. Так, например, валютный банковский вклад может обеспечивать прибыль от 7% до 16% годовых. Существенно выше золота по прибыльности и ценные бумаги. Если же сравнивать его с инвестицией в недвижимость, рентабельность последней примерно вдвое выше. Так, если вложить 30000$ в депозит, вы сможете получать порядка 1000$ в год, тогда как доход от аренды равноценной квартиры в крупном городе составит около 2000$.

С другой стороны, на валюту существенно влияет инфляция, тогда как золото, перестав быть средством для расчета в торговых отношениях, практически не подвержено ее влиянию. Чтобы это произошло необходим резкий скачок уровня добычи металла в общемировом масштабе, вероятность которого крайне низка. Помимо этого, валюта может полностью обесценится, если к примеру, произойдет государственный переворот. Аналогичная ситуация с ценными бумагами, которые относятся к наиболее рисковым инвестициям. В свою очередь для недвижимости существует вероятность обесценивания актива в результате старения объектов, что обуславливает ее низкую ликвидность.

Золото – один из наиболее универсальных активов, имеющий независимую товарную ценность (за исключением депозитов, ОМС и фьючерсов), который не обесценивается в результате краха государства или банкротства акционерного общества. Его легко транспортировать и можно реализовать в любой стране мира, а потому на сегодняшний день — это самый надежный вид инвестиций. Если вы хотите иметь по-настоящему независимый капитал, вам стоит вложить деньги в золото в его физическом эквиваленте. При этом хранить его лучше дома в сейфе или, как минимум, в банковской ячейке.

Когда выгодно вкладывать в золото

Чтобы обеспечить доходность по этому виду актива, необходимо понимать, как инвестировать в золото правильно. Для этого нужно знать, что влияет на курс и фактические цены приобретения и продажи актива.

От чего зависит курс золота

Прогнозировать движение курса достаточно сложно даже для профессионала, а потому приумножать деньги с помощью золота — это кропотливое занятие. Наибольший спрос на драгоценные металлы наблюдается в периоды экономического спада, кризисов, а также политических переворотов (революций), когда для других видов инвестиций существенно возрастает риск. Также повышает курс падение доллара, что делает золото (слитки) более привлекательным для инвесторов.

Учитывая низкую динамику курса и минимальные проценты по депозитам, инвестировать в золото рентабельно только в долгосрочной перспективе (от 5 до 10 лет). Если же дело касается покупки физического банковского золота, то при краткосрочных инвестициях вы можете даже понести убытки до 30%, что обусловлено существенной разницей между банковскими курсами на покупку и продажу.

А потому многие профессиональные инвесторы, отвечая на вопрос: как правильно вложить деньги в золото, рекомендуют в этот вид актива вкладывать только 25% сбережений. Наиболее удачным временем для покупки являются периоды стабильности в экономике, тогда как продавать лучше в периоды кризиса. Конечно, при этом следует понимать, что продавать необходимо на бирже или в банках, а не в ломбардах или точках скупки драгоценных металлов.

Помимо основных факторов, на курс золота может оказывать влияние спрос на ювелирные изделия, объемы добычи металлов в мировом и государственном масштабе (ежегодно в мире добывается в среднем 2,5 тысячи тонн руды), политика центробанков стран-лидеров, а также уровень спекуляции на бирже.

Как наиболее выгодно покупать драгметаллы

Самый лучший формат этого вида инвестиций — это золотой слиток. При этом, чем больше он будет по весу, тем выгоднее для вас окажется вложение. Как и для большинства товаров, для драгоценных металлов актуально правило «оптом дешевле». Так, Сбербанк России на январь 2018 года предлагает купить слиток весом 1 г за 58$, а слиток в 100 г обойдется вам в 5300$, что ниже на 5$ за каждый грамм.

Выгодным способом купить золото являются также инвестиционные монеты, поскольку при их покупке не требуется уплата НДС 18%, как в случае с коллекционными с монетами или слитками. Высокую популярность набирают и фьючерсные контракты, которые считаются одним из основных активов при формировании доходных инвестиционных портфелей.

Металлические счета следует использовать только в тех случаях, когда другие виды валют либо недоступны, либо испытывают серьезные колебания курса. Также они являются отличным способом диверсификации рисков, если основные сбережения хранятся в валюте или ценных бумагах.

Основные риски инвестирования в золото

Несмотря на высокую надежность, на практике вложение денег в золото может иметь определенные риски, которые прежде всего зависят от формата вклада. К ним относятся:

- Падение курса. Ощутимые потери этот вариант развития событий может нанести при покупке фьючерсов и открытии металлического счета.

- Закрытие банка, в котором оформлен ОМС или депозит. Такие типы счетов не защищены государственными программами страхования вкладов и, если у банка будет отозвана лицензия, вы полностью потеряете свои инвестиции.

- Приобретение фальшивого золота. Слитки и монеты можно купить не только в банках, но и в ломбардах, а также у частных продавцов. Последние два варианта отличаются высоким риском подделки. Настоящие слитки, продаваемые через банки, как правило, имеют штамп производителя и сертификат подлинности.

Преимущества и недостатки золота как актива

Главным достоинством золота как сырьевого актива является ограниченность его запасов в недрах земли. Ежегодно себестоимость добычи этого металла возрастает, что оказывает весомое влияние на его курс на фондовом рынке. Так, согласно прогнозам, в 2018 году биржевая цена продолжит рост и может достигнуть гораздо больших показателей, нежели в предшествующих периодах.

Еще одним важным фактором можно назвать поддержание спроса на золото за счет промышленного сектора. Драгоценные металлы активно используются в производстве электроники, а значит сокращаются не только природные запасы, но и существующие резервы государств. Это означает, что в дальнейшем стоимость золота продолжит увеличиваться. Свои плюсы имеют и физические свойства металла. В отличие от ценных бумаг и наличной валюты он не изнашивается, не может быть уничтожен в результате пожаров или наводнений.

Отрицательной стороной инвестиции в золото можно назвать монополизацию цен на драгметаллы со стороны государства и банковских организаций. Рынок драгоценных металлов лишен открытой конкуренции, что делает актив менее динамичным. Существенно усложняет процесс получения прибыли высокое налогообложение. Так, при продаже банковского металла, хранящегося у вас менее трех лет, необходимо уплатить НДФЛ, при этом если золото было приобретено в слитках или в виде ювелирных украшений, к общей сумме инвестиций необходимо будет добавить НДС, который при обратной продаже вам не возвращается.

Чтобы понять выгодно ли вкладывать деньги в золото для вас лично, необходимо определить каких целей вы хотите достичь. Если вас интересуют активные спекуляции и быстрое приумножение капитала, следует отдавать предпочтение другим видам активов. Если же главной задачей является накопление капитала, наращивание и минимизация рисков, вклады в золото станут для вас наилучшим вариантом.