Можно ли взять кредит если уже есть кредит в другом банке: Дадут ли кредит, если есть непогашенные кредиты

Как получить кредит, если все банки вам отказали

МОСКВА, 20 дек – ПРАЙМ, Валерия Княгинина. Реклама выгодных кредитов сегодня повсюду. Банки и микрофинансовые организации пытаются привлечь клиентов любыми путями — выгодные предложения, персональные условия, удобное оформление. Однако на деле получить кредит не так просто. Эксперты рассказали агентству «Прайм», по каким причинам вам могут не одобрить кредит и что нужно сделать для получения заветного «одобрено» при следующем обращении в банк.

Эксперт рассказал, почему не стоит брать кредит под Новый год

ОСНОВНЫЕ ПРИЧИНЫ ОТКАЗА

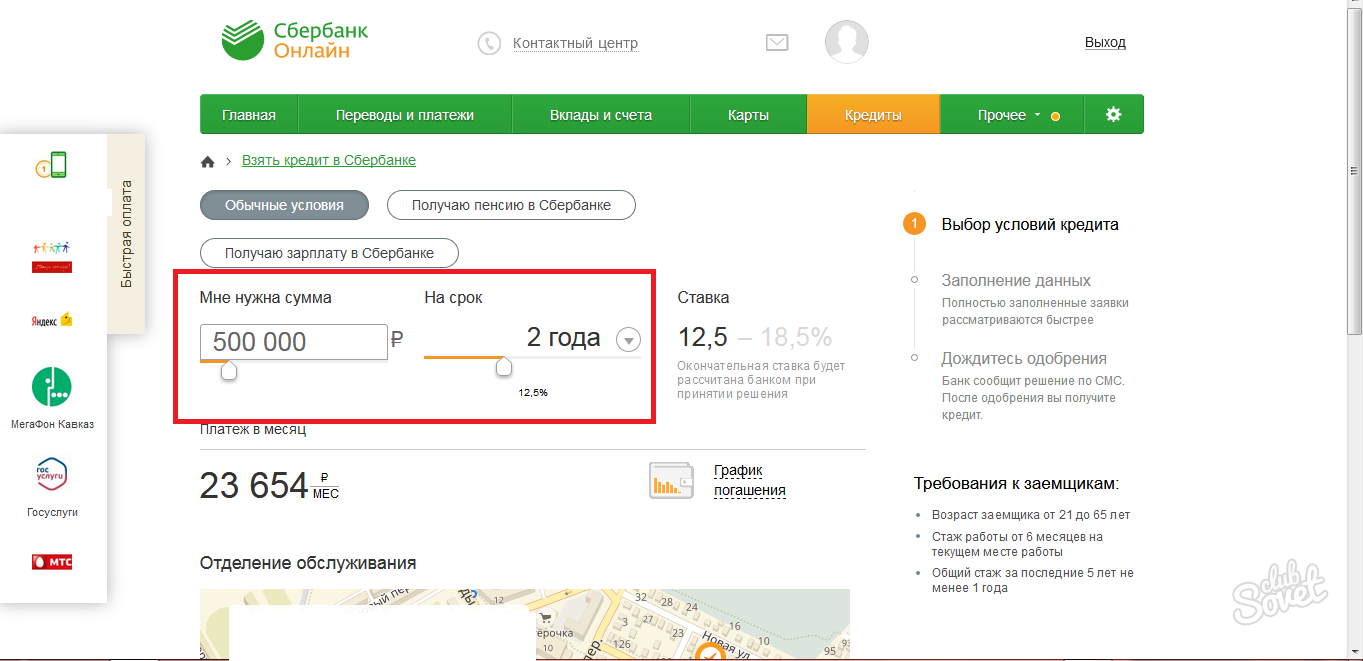

Причины для отказа в выдаче кредита одинаковы практически для каждого банка. Прежде чем принять решение, банк очень тщательно оценивает заемщика по ряду параметров. И чем больше сумма кредита, тем больше требований и более объемная оценка составляется. Так, например, банк может отказать в получении кредита, если заемщик не соответствует тому набору требований, которые указываются в конкретном предложении.

Самыми популярными причинами отказа в выдаче кредита служат недостаточный подтвержденный уровень дохода, высокая долговая нагрузка, а также плохая кредитная история — если заемщик ранее допускал просрочки по кредитам, поясняет первый вице-президент «Опоры России» Павел Сигал.

Кроме уровня зарплаты и кредитной нагрузки, банк оценивает профессию и место работы. Например, сложнее получить кредит людям рабочих специальностей, менее сложно – руководителям и офисным работникам.

«Если банк запрашивает копию трудовой книжки, то специалисты организации обязательно оценят трудовой стаж и то, насколько часто и по каким причинам заемщик меняет работу. Если клиент меняет работу часто, есть записи об увольнении из-за прогулов и других причин, то в кредите могут отказать – банк таким образом страхуется на случай, если заемщик останется без постоянного заработка», — объясняет Сигал.

Если нет «белого» дохода, банк также в большинстве случаев откажет в выдаче денег (за исключением пенсионеров), добавляет директор департамента рынка капиталов ИК «Универ Капитал» Артем Тузов.

Еще одна причина для отказа – закредитованность, когда клиент уже имеет один или несколько кредитов в других банках, и они занимают более 40% его доходов, отмечает Тузов.

Каждый седьмой россиянин делает ремонт в кредит

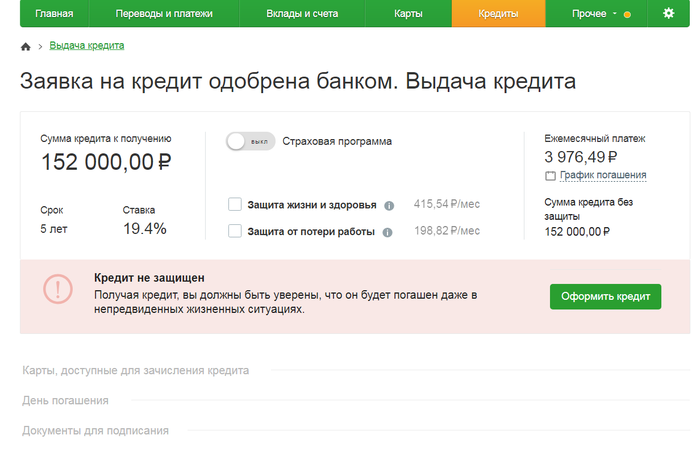

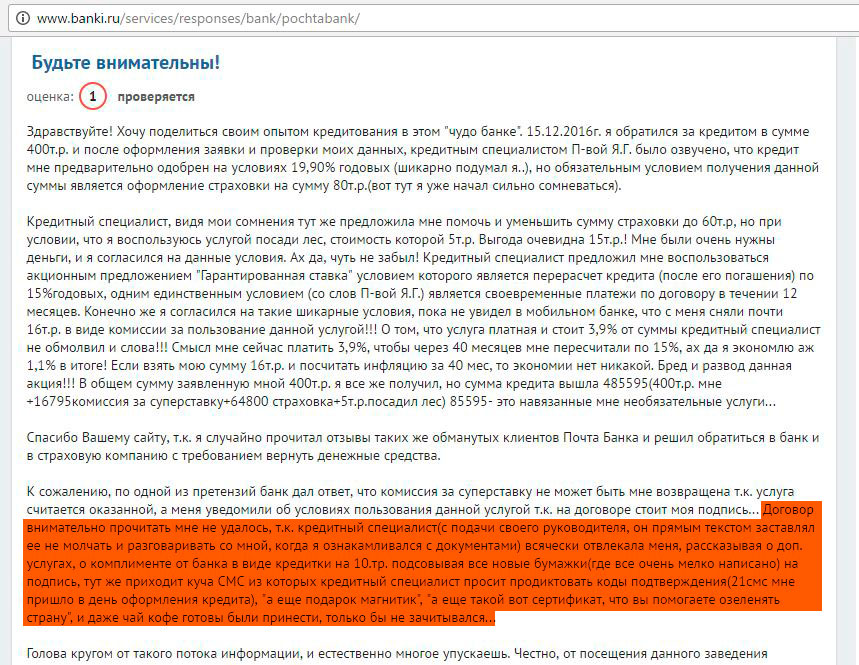

Причиной отказа также может служить нежелание заемщика пойти на дополнительные услуги, которые банк предлагает, чтобы снизить ставку по кредиту – например, страхование жизни и здоровья. «Это также страховка банка на случай, если заемщик не сможет вернуть кредит, и отказ становится поводом, чтобы не выдавать заемные средства», – добавляет Сигал.

КАК ИСПРАВИТЬ КРЕДИТНУЮ ИСТОРИЮ

Бывает, что плохая кредитная история образовалась из-за ошибки банка. Поэтому в первую очередь необходимо самостоятельно проверить свою кредитную историю.

Финансовый советник и эксперт по личным инвестициям Иван Капустянский советует заглянуть в Центральный каталог кредитных историй, где хранится информация о том, в каких бюро находится ваша история. После ответа можно направить запросы во все бюро кредитных историй и получить полную информацию.

После ответа можно направить запросы во все бюро кредитных историй и получить полную информацию.

«Если ошибка банка подтвердилась, необходимо направить заказным письмом заявление в БКИ. Там обязаны перепроверить данные на основании заявления и исправить ошибку», — говорит он.

В случае отказа в кредите из-за реально плохой кредитной истории, ни в коем случае нельзя обращаться к тем, кто обещает полностью ее очистить – это мошенники.

«Единственная возможность улучшить кредитную историю — сделать так, чтобы в нее были внесены новые записи о новых кредитах, а затем они были успешно погашены. Соответственно заемщик становится исправным плательщиком», — считает Капустянский.

Так как крупный банк вряд ли сразу одобрит даже маленький кредит неблагонадежному заемщику, начинать нужно с организаций, которые выдают мелкие и дорогие займы и отправляют данные о займе в БКИ.

«Обычно те, кому отказали в кредите, идут в МФО, там можно получить деньги, но нужно внимательно читать договор, так как бывают очень высокие процентные ставки», — предостерегает Тузов.

После получения небольшого кредита, нужно пробовать одобрить кредитную карту в крупном банке, затем потребительский кредит и так далее. Самое важное при восстановлении кредитной истории – ни в коем случае не нарушать условия кредитного договора, отмечает Капустянский.

Кредитную историю может начать восстанавливать даже человек, который прошел процедуру банкротства физического лица. «Для этого необходимо сначала начать получать стабильный доход, который будет видеть банк. Например, на карту. По истечению года можно пробовать брать мелкую электронику в рассрочку или кредитную карту. Далее по нарастающей», — поясняет эксперт.

ПРАВИЛА НАДЕЖНОГО ЗАЕМЩИКА

Однако даже этот тернистый путь не гарантирует полное исправление кредитной истории. Поэтому гражданам, у которых сейчас нет проблем с финансовой дисциплиной, все равно стоит заботится о своей кредитной истории.

Для этого необходимо соблюдать несколько простых правил:

1. Выплаты по всем вашим кредитам не должны превышать 30% от бюджета.

2. Сформируйте запас денег на счету, чтобы эта сумма могла покрыть все ваши расходы на период от трех месяцев. Это необходимо на случай временной потери работы или возникновения непредвиденных ситуаций.

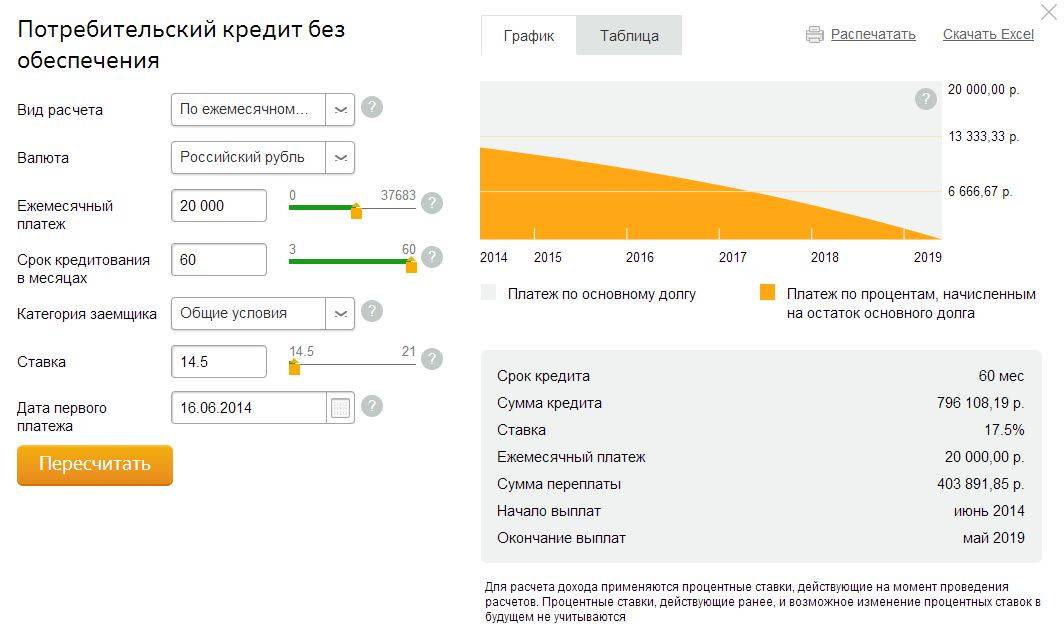

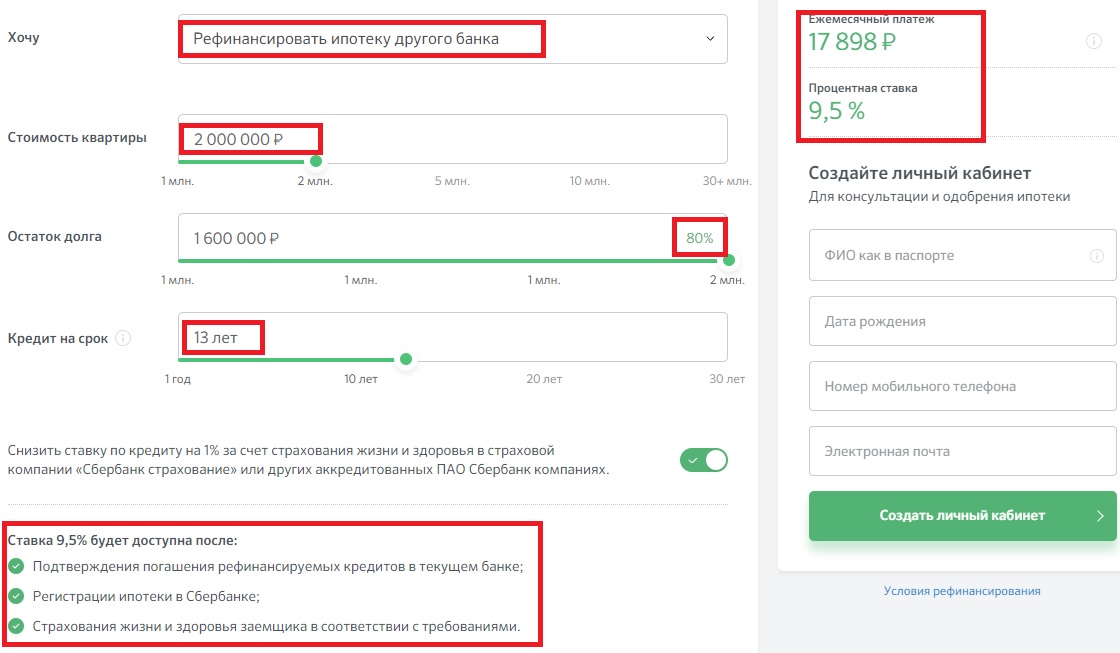

3. Попытайтесь оптимизировать ваши расходы, в том числе на обслуживание кредитов, например, рефинансировать их в случае снижения ставки, заключил Капустянский.

Возьмите кредит на погашение других кредитов в Ситибанке

Если Вы решили закрыть долг в другом банке раньше времени, прописанного в Вашем Договоре, Ситибанк поможет Вам погасить задолженность, а удобный сервис сформирует для Вас специальное предложение для рефинансирования кредита.

Сумма кредита

Срок кредитования (месяцев)

Годовая процентная ставка:

0%

Ежемесячный платеж:

0 руб

Подать онлайн-заявку

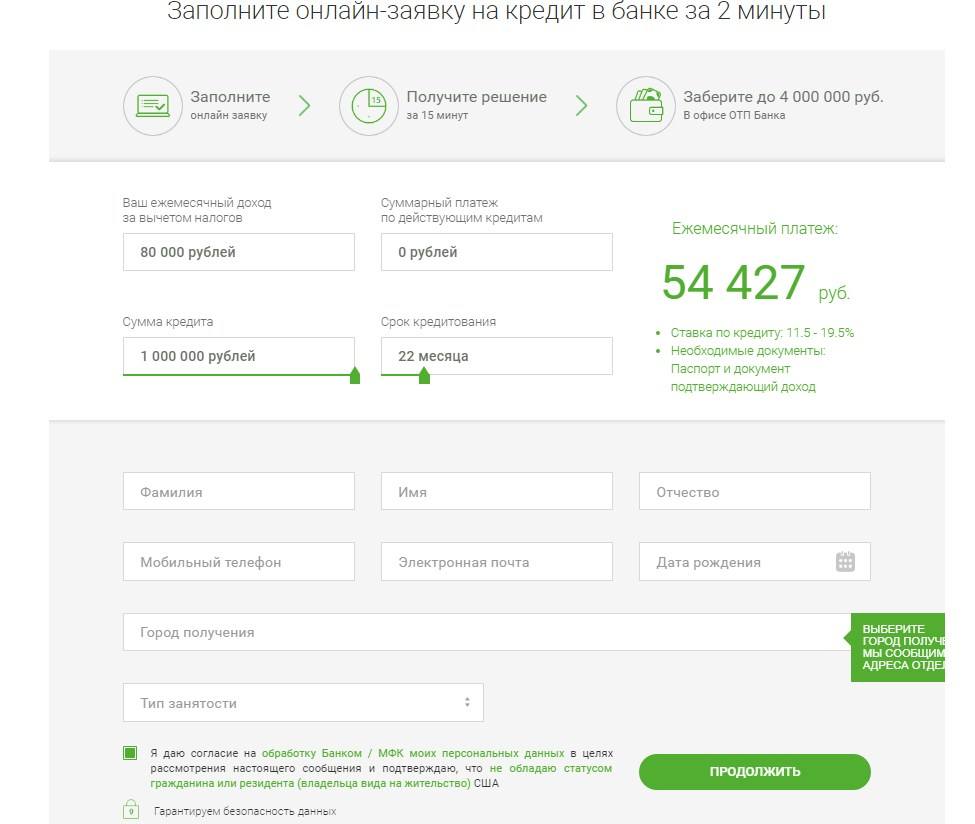

Вы можете получить всю необходимую информацию и оформить онлайн-заявку на получение денежных средств для погашения кредита, не выходя из дома. Предварительный расчет ставки, а также график платежей будет сформирован системой автоматически после заполнения всех полей формы Калькулятора.

Предварительный расчет ставки, а также график платежей будет сформирован системой автоматически после заполнения всех полей формы Калькулятора.

Как рассчитать проценты по кредиту и посчитать собственную выгоду, погасив кредит в другом банке?

Укажите свои персональные данные и подробную информацию по кредиту(ам) в другом банке(ах) (сумму задолженности, условия получения кредита, сроки погашения).

Калькулятор мгновенно обработает Ваши данные и ниже предложит варианты кредитования в Ситибанке для рефинансирования долга.

Если Вы согласны с условиями нашего предложения, заполните онлайн-заявку на получение денег.

Также воспользуйтесь другими калькуляторами Ситибанка

Кредитный калькулятор

Рассчитать

Калькулятор досрочного погашения кредита

Рассчитать

Внимание! Калькулятор рассчитывает максимально возможную сумму кредита. При расчетах используется округление до десятков тысяч. При оформлении кредитной заявки условия предоставления кредита (сумма выдаваемых денежных средств, процентная ставка, срок) могут быть скорректированы с учетом кредитной истории и других факторов. Ставка рассчитывается банком индивидуально на основании предоставленной информации. Кредит выдается по усмотрению Ситибанка. Все условия кредитного договора опубликованы на www.citibank.ru.

При расчетах используется округление до десятков тысяч. При оформлении кредитной заявки условия предоставления кредита (сумма выдаваемых денежных средств, процентная ставка, срок) могут быть скорректированы с учетом кредитной истории и других факторов. Ставка рассчитывается банком индивидуально на основании предоставленной информации. Кредит выдается по усмотрению Ситибанка. Все условия кредитного договора опубликованы на www.citibank.ru.

Расчет задолженности, произведенный с помощью калькулятора, является приблизительным и не может быть использован в качестве документального подтверждения каких-либо финансовых обязательств. Точная сумма задолженности определяется банком в каждом конкретном случае на основании соответствующих документов.

АО КБ «Ситибанк».

Просроченные платежи: почему важна «зеленая» кредитная история?

Если раз за разом вам отказывают в кредитах, а найти этому объективных причин вы не можете, значит настало время обратиться к истории. К вашей кредитной истории.

К вашей кредитной истории.

Каждая заявка на получение займа или кредитной карты, каждый подписанный кредитный договор, каждый платеж, каждый день просрочки — важно все. Эта информация десятилетиями хранится в Бюро кредитных историй, которые получают ваши данные непосредственно от кредитных организаций — банков, МФО, КПК и т.д.

В отчетах по кредитным историям от БКИ по умолчанию содержатся данные за 10 лет. В целом бюро собирают информацию о кредитных обязательствах с 2005 года.

Сейчас в нашей стране работают несколько десятков БКИ. Если вы не знаете, в каком из них хранятся данные по вашим кредитам и кредитным картам, направьте запрос в Центральный каталог кредитных историй — на сайте Центробанка РФ это можно сделать онлайн. После этого останется только обратиться в соответствующее бюро из списка ЦККИ и получить выписки из своей кредитной истории. Такой запрос можно сделать по почте, телеграммой, через интернет, лично при обращении в офис БКИ, а также через организации, оказывающие услуги по работе с кредитными историями.

Зеленый цвет — лучший

Данные в отчетах БКИ сортируются по каждому кредитному договору с датировкой. Все платежи имеют цветовые индикаторы, которые наглядно показывают, когда оплата происходила своевременно, а когда — нет.

Если платежи по кредитам и прочим обязательствам были сделаны вовремя, ставятся отметки зеленого цвета. Поэтому «зеленая» кредитная история — признак вашей надежности.

Какое все это имеет значение? Кредитная история — это те данные, к которым банки и другие кредитные организации обращаются при принятии решений об одобрении или отказе в новом кредите или увеличении лимита по кредитной карте. Это ваша репутация как надежного и дисциплинированного человека. И не секрет, что в наше время даже многие работодатели изучают кредитные истории при приеме на работу новых сотрудников.

Что может испортить кредитную историю

- задолженность. Если вы допускали просрочки (в особенности свыше 30 дней), это будет отмечено

- большое количество открытых кредитов.

Если вы слишком часто обращаетесь за получением займов, можно предположить, что вам не удается контролировать свой бюджет. Брать новый кредит, чтобы погасить предыдущий, — не всегда лучший выход, особенно если у вас уже есть два и более открытых кредитных договора в разных банках

Если вы слишком часто обращаетесь за получением займов, можно предположить, что вам не удается контролировать свой бюджет. Брать новый кредит, чтобы погасить предыдущий, — не всегда лучший выход, особенно если у вас уже есть два и более открытых кредитных договора в разных банках - выплаты по суду. Если вы смогли погасить задолженность только после продажи имущества и передачи ваших обязательств в ведение судебных приставов, рассчитывать на одобрение нового кредита не стоит

Почему нужно проверять свою кредитную историю?

Важен не только условный зеленый цвет истории, но и достоверность указанных в ней фактов. К сожалению, ошибки при передаче данных от кредитных организаций в БКИ случаются. Например, получая выписку из двух разных бюро, вы можете удивиться тому, что в одном документе ваш кредит указан как действующий, а в другом — как закрытый. Или на вас числится кредит однофамильца.

Если у вас нет открытых кредитов, проверяйте свою кредитную историю раз в год — один отчет БКИ предоставляют бесплатно.

Если кредиты есть и тем более если их несколько, проверяйте данные раз в 3-4 месяца. В этом случае за каждый новый запрос в течение календарного года придется заплатить.

Даже если в данные закралась ошибка, это можно исправить. Обратитесь с заявлением в организацию, которая выдала вам кредит, чтобы соответствующие изменения были внесены.

Если вы клиент банка «Открытие» и у вас возникли вопросы о состоянии вашего кредита, напишите в чат или позвоните по телефону 8 800 500-70-44. Кроме того, вы всегда можете прийти в отделение банка.

Всем, кто хотя бы раз пользовался кредитом, необходимо внимательнее отнестись к вопросу формирования своей кредитной истории и постараться сохранить ее в безупречном виде. Тогда это будут не просто данные о платежах, картах и договорах, а инструмент, благодаря которому можно избежать проблем с получением займов в будущем.

Можно ли второй раз рефинансировать кредит?

В последний год спрос на рефинансирование кредитов заметно упал. Это и не удивительно: так как ставки на кредиты вновь повысились, подскочили и ставки на рефинансирование. В итоге людям, которые брали кредиты за два-три года до этого, стало просто невыгодно перекредитовываться. На днях ЦБ РФ снова снизил ключевую ставку, соответственно, ставки на кредиты плавно поползли вниз, потянув за собой и рефинансирование.

Это и не удивительно: так как ставки на кредиты вновь повысились, подскочили и ставки на рефинансирование. В итоге людям, которые брали кредиты за два-три года до этого, стало просто невыгодно перекредитовываться. На днях ЦБ РФ снова снизил ключевую ставку, соответственно, ставки на кредиты плавно поползли вниз, потянув за собой и рефинансирование.

Так как одной из ведущих государственных программ обозначено доступное жилье, подразумевающее низкие ставки на жилищные кредиты, есть смысл полагать, что осенью регулятор снова снизит ключевую ставку – ставку рефинансирования, — и к концу года она может опуститься ниже семи процентов. То есть, уже в следующем году ипотеку (при сохранении всех благоприятных обстоятельств и самом положительном сценарии) можно будет взять за 7% годовых. Примерно по этой же ставке и рефинансировать уже существующую ипотеку и другие виды кредитов.

В чем смысл рефинансирования

Банки очень любят рефинансирование за то, что это почти безрисковый вид кредита – клиенты отбираются надежные, шанс, что человек просто перестанет платить ничтожен. По факту, одобряя рефинансирование, кредитная организация получает еще одного надежного клиента, который ежемесячно приносит им прибыль.

По факту, одобряя рефинансирование, кредитная организация получает еще одного надежного клиента, который ежемесячно приносит им прибыль.

Клиент, с другой стороны, тоже доволен: ставка по его кредиту стала ниже (как и переплата), несколько существующих кредитов можно свести в один и платить только по нему, один раз в месяц, при рефинансировании часто можно получить дополнительный кредит, который уже будет включен в ежемесячный платеж.

Рефинансирование: требование к клиенту

Во всех банках требования к клиентам немного разнятся. Но в общем они выглядят примерно так: по всем своим кредитам вы должны платить не менее года (по ипотеке – не менее трех лет), не задерживать и не пропускать платежи, иметь стабильный официальный доход. В общем-то, это все.

Плюсы рефинансирования:

- Сведение всех кредитов в один со снижением процентной ставки.

- Вы меньше переплатите за кредиты.

- Часто банки предлагают дополнительные деньги наличными, они также будут включены в ежемесячный платеж.

- Иногда рефинансировать свою ипотеку можно в том же банке: у некоторых кредитных организаций есть услуга «снижение процентов». В этом случае идти в другой банк и собирать документы не придется.

Как подсчитать, выгодно ли рефинансировать кредит

Заниматься рефинансированием выгодно только в одном случае – если сумма переплаты значительно сократится. Например, вы уже три года платите ипотеку под 13%. Сумма ваших переплат банку по завершению кредита составит пять миллионов. Однако, если вы сейчас рефинансируете кредит под 10%, то переплата сократится до трех миллионов. При сохранении суммы платежа, вы сможете выплатить кредит за жилье на несколько лет раньше.

Чтобы точно подсчитать все «за» и «против», лучше обратиться к специальному калькулятору.

Можно ли рефинансировать рефинансированный кредит

Если ставки продолжат снижаться, люди, которые в прошлом году рефинансировались под 12-13% также захотят снизить ставки. И это нормально! Возникает вопрос: можно ли рефинансировать рефинансированный кредит? Наш спецкор позвонил сразу в несколько банков, и ответ везде был положительный.

И это нормально! Возникает вопрос: можно ли рефинансировать рефинансированный кредит? Наш спецкор позвонил сразу в несколько банков, и ответ везде был положительный.

Рефинансировать ранее рефинансированный кредит можно в любом банке. Единственное условие – банки не рефинансируют кредиты, которые были ранее рефинансированы у них. Например, вы рефинансировались пару лет назад в одном банке. Но увидели, что в другом банке ставка сейчас ниже той, по которой вы платите. Другой банк с удовольствием снизит для вас ставку, если вы платите по кредиту от полугода и платите без просрочек.

что в нее входит и как исправить

В 2015 году Нацбанк начал выставлять «оценки» тем, кто хочет взять кредит: самая высокая — 400, самая низкая — 0. Исходя из этих оценок кредитополучателей распределяют по категориям от А1 (идеальный заемщик) до E3 (человек, которому кредит лучше не давать). Принимая решение о выдаче кредита, банки ориентируются в числе прочего и на эти категории. Такая методика называется скоринговой моделью, и ее используют во всем мире. «В этом году нашей скоринговой модели исполняется пять лет. Это предельный срок ее жизни, так что мы будем ее менять. В скоринговой оценке начнут учитываться займы в ломбардах, обязательства по договорам лизинга, по-другому будет оцениваться информация о картах рассрочки и овердрафтах», — рассказывает начальник управления «Кредитный регистр» Нацбанка Виктор Пленкин.

Такая методика называется скоринговой моделью, и ее используют во всем мире. «В этом году нашей скоринговой модели исполняется пять лет. Это предельный срок ее жизни, так что мы будем ее менять. В скоринговой оценке начнут учитываться займы в ломбардах, обязательства по договорам лизинга, по-другому будет оцениваться информация о картах рассрочки и овердрафтах», — рассказывает начальник управления «Кредитный регистр» Нацбанка Виктор Пленкин.

FINANCE.TUT.BY поговорил с экспертом о том, какую кредитную историю можно назвать идеальной, попадают ли в нее невыплаченные штрафы и долги по коммуналке, влияют ли на кредитный рейтинг возраст и пол и как на самом деле можно улучшить свою кредитную историю.

Снимок носит иллюстративный характер. Фото: Вадим Замировский, TUT.BY

«Чем больше человек заинтересован в кредитах, тем меньше вероятность, что он их выплатит»

— Скоринговая модель — это чистая математика, — объясняет Виктор Пленкин. — Это статистическая модель, формула, которая анализирует массив информации о прошлом периоде и прогнозирует поведение заемщиков в будущем. Скоринговые модели могут быть очень разными, но наша учитывает только то, что входит в кредитную историю. Это информация обо всех заключенных договорах и обязательствах по ним, данные о запросах кредитной истории со стороны банков, некоторые демографические сведения — возраст, место жительства.

— Это статистическая модель, формула, которая анализирует массив информации о прошлом периоде и прогнозирует поведение заемщиков в будущем. Скоринговые модели могут быть очень разными, но наша учитывает только то, что входит в кредитную историю. Это информация обо всех заключенных договорах и обязательствах по ним, данные о запросах кредитной истории со стороны банков, некоторые демографические сведения — возраст, место жительства.

Из личного архива

— Что из этого больше всего влияет на кредитный рейтинг?

— Один из ключевых параметров в нашей модели — это информация о просроченных платежах. Она составляет 25% скоринговой оценки. С одной стороны, это целых 25%, с другой — всего лишь 25%. Поэтому если кто-то считает, что просроченный платеж сразу обрушивает кредитный рейтинг, то это не так.

Информация об обязательствах — это еще 25% скоринговой оценки. Здесь имеется в виду то, сколько заемщику в настоящий момент остается выплатить по действующим кредитным обязательствам. Еще 24% приходится на данные о том, какие у человека были кредитные продукты и когда. Информация о количестве запросов кредитной истории со стороны банков — это 15% конечной оценки, демографические сведения — 11%.

Еще 24% приходится на данные о том, какие у человека были кредитные продукты и когда. Информация о количестве запросов кредитной истории со стороны банков — это 15% конечной оценки, демографические сведения — 11%.

— Почему запросы кредитной истории так сильно влияют на скоринговую оценку?

— С этим многие не согласны. Но нужно понимать, что эти пропорции не результат какого-то решения экспертов, а статистика, которая основывается на данных прошлого периода. Запросы кредитной истории — это косвенное подтверждение заинтересованности в кредитах, а каждый, кто работает с банковскими рисками, знает: чем больше человек хочет получить кредит, тем меньше вероятность, что он его выплатит.

— А из демографических показателей что самое важное с точки зрения кредитоспособности?

— Изначально мы оценивали три параметра — возраст, место жительства и пол. Возраст имеет большое значение. Чем старше человек, тем более осмысленно и предсказуемо он себя ведет, во всяком случае, с точки зрения кредитования. До 25 лет люди более импульсивны, подвержены эмоциональным покупкам, а это сказывается на их кредитоспособности. Но по мере увеличения возраст начинает положительно влиять на скоринговую оценку, и эта зависимость не преломляется вплоть до наступления пенсионного возраста.

До 25 лет люди более импульсивны, подвержены эмоциональным покупкам, а это сказывается на их кредитоспособности. Но по мере увеличения возраст начинает положительно влиять на скоринговую оценку, и эта зависимость не преломляется вплоть до наступления пенсионного возраста.

Связь кредитоспособности и места жительства тоже есть: жители крупных городов платят лучше, чем жители малых населенных пунктов или сельской местности. К сожалению, это отражение экономической ситуации в стране. Мы видим, что отличия в платежеспособности есть даже на уровне областей, регионов. Но в скоринговой оценке градация не такая детальная: крупный город, средний город, малый населенный пункт.

Пол (мужской, женский. — Прим. ред.) тоже есть в кредитной истории, и изначально мы анализировали этот фактор. Но выяснилось, что он не оказывает никакого влияния на платежеспособность, поэтому в скоринговой модели его нет. В этом плане у нас гендерное равенство.

Снимок носит иллюстративный характер. Фото: Ольга Шукайло, TUT. BY

BY

— Получается, ни зарплата, ни работа на кредитный рейтинг не влияют?

— Наша скоринговая оценка учитывает только данные кредитной истории, куда не входит ни работа, ни зарплата. Но эти данные могут интересовать каждый банк в отдельности, и точка отсечения по этим параметрам у каждого будет своя.

— Почему Нацбанк решил изменить свою скоринговую модель и что это будут за изменения?

— Предельный срок жизни скоринговой модели составляет пять лет, и эти пять лет истекают в нынешнем году. Сделать одну модель раз и навсегда невозможно: появляются новые важные переменные, приходят новые поколения со своим поведением, меняется экономическая ситуация в стране — и все это нужно учесть. Могу сказать, что мы точно планируем включить в скоринговую модель займы в ломбардах и обязательства по договорам лизинга. Сейчас они входят в кредитную историю, но не учитываются в скоринговой оценке. По картам рассрочки и овердрафтам будет учитываться объем фактической задолженности. Опять же, в кредитной истории уже видно, пользуется ли держатель такой карточкой или она лежит без дела, а теперь мы добавим эту информацию в расчет скоринговой оценки.

Опять же, в кредитной истории уже видно, пользуется ли держатель такой карточкой или она лежит без дела, а теперь мы добавим эту информацию в расчет скоринговой оценки.

«Если статистика подтвердит, что тот, кто сдает вещи в ломбард, плохо выплачивает кредиты, это станет отрицательным фактором»

— Доводилось слышать споры о том, что входит в кредитную историю, а что нет, и насколько сильно это влияет на скоринговую оценку. Давайте пройдемся по каждому пункту из самых обсуждаемых. Есть ли в кредитной истории информация о поручительстве по другим кредитам?

— Да, и на кредитную историю это влияет скорее положительно. Поручительство — особый вид договора, когда прямых обязательств на человеке нет, но при этом банк ему уже поверил. Поэтому с точки зрения нашей скоринговой модели поручительство идет в плюс. Но напомню, что каждый банк интерпретирует разные ситуации по-своему и руководствуется не только нашей оценкой.

— Рефинансирование кредита?

— Рефинансирование — скорее отрицательный фактор. С точки зрения математики это увеличение количества кредитных договоров за определенный период времени, поэтому рефинансирование кредита в текущем году может незначительно ухудшить кредитную историю.

С точки зрения математики это увеличение количества кредитных договоров за определенный период времени, поэтому рефинансирование кредита в текущем году может незначительно ухудшить кредитную историю.

— Досрочное погашение?

— С точки зрения банка это минус, с точки зрения нашей скоринговой оценки — однозначно плюс, потому что человек избавился от долговых обязательств.

— Будут ли видны в кредитной истории отказы в выдаче кредитов?

— Нет. Но будет видно, что отказавший банк запрашивал вашу кредитную историю.

Снимок носит иллюстративный характер. Фото: Вадим Замировский, TUT.BY

— Попадают ли в нее займы из серии «быстрые деньги до зарплаты»? Объявлений о них по-прежнему полно.

— Нет. Источниками информации, формирующей кредитную историю, являются только регулируемые Нацбанком организации. А деятельность подобных контор официально запрещена.

— Информация о невыкупленных в ломбарде вещах?

— Это интересный момент. С юридической точки зрения ломбард работает так: он предоставляет заём под залог имущества на некий срок, и если заём не был погашен в этот срок, то наступает просрочка. В кредитной истории сдача вещей в ломбард действительно отображается как заём, но при этом невыкупленные вещи не считаются ненадлежащим исполнением долговых обязательств. Мы понимаем, что человек, возможно, сдавал что-то только с целью получить деньги и не планировал ничего выкупать.

С юридической точки зрения ломбард работает так: он предоставляет заём под залог имущества на некий срок, и если заём не был погашен в этот срок, то наступает просрочка. В кредитной истории сдача вещей в ломбард действительно отображается как заём, но при этом невыкупленные вещи не считаются ненадлежащим исполнением долговых обязательств. Мы понимаем, что человек, возможно, сдавал что-то только с целью получить деньги и не планировал ничего выкупать.

Тем не менее в этом году мы планируем ввести займы в ломбарде в расчет скоринговой оценки. Это желание уйти от эмоций и перевести все на язык статистики, ничего личного. Если статистика подтвердит, что те, у кого есть договоры в ломбардах, плохо исполняют обязательства по банковским кредитам, то это станет отрицательным фактором.

— Учитываются ли в кредитной истории невыплаченные штрафы, долги по коммуналке, по алиментам?

— Всего этого в кредитной истории нет.

— На одном из форумов обсуждают и такое: у меня низкий кредитный рейтинг, наверное, поэтому я так долго не могу найти работу. Возможно ли, чтобы наниматель изучал кредитные истории потенциальных работников?

Возможно ли, чтобы наниматель изучал кредитные истории потенциальных работников?

— Теоретически проверить вашу кредитную историю может любое юридическое или физическое лицо — но только с вашего письменного согласия. Есть исключения, связанные с работой некоторых госорганов: суд, налоговые органы и так далее. Они могут получить доступ к кредитной истории без разрешения ее субъекта. Если при трудоустройстве вас попросили подписать согласие на доступ к кредитной истории и вы подписали, то такая ситуация возможна, но если согласия нет, то и доступ к вашей кредитной истории наниматель не получит.

В некоторых странах, например в США, изучение кредитной истории при трудоустройстве достаточно распространено. У нас это тоже встречается в некоторых сферах. Сами банки при приеме на работу очень часто запрашивают кредитные истории соискателей.

Снимок носит иллюстративный характер. Фото: Вадим Замировский, TUT.BY

«Нет ни одного фактора, который поставил бы крест на кредитной истории»

— Идеальный заемщик со скоринговой оценкой А1 — кто это?

— Чуть старше 30, живет в крупном городе, имеет опыт кредитования больше пяти лет. При этом у него были не только потребительские кредиты, но и, скажем, поручительство, кредит на недвижимость. То есть человек выступал в разных качествах и во всех проявил себя как добросовестный заемщик. И его кредиты должны быть не свежими, а взятыми два-три года назад.

При этом у него были не только потребительские кредиты, но и, скажем, поручительство, кредит на недвижимость. То есть человек выступал в разных качествах и во всех проявил себя как добросовестный заемщик. И его кредиты должны быть не свежими, а взятыми два-три года назад.

Здесь нужно понимать, что хорошая кредитная история не присваивается по умолчанию, а формируется со временем. У человека, который только начинает кредитоваться, никак не может быть рейтинга А1: будет, скажем, В1. А как только он оформит кредит, может стать и С1. Нам часто звонят молодые люди и возмущаются: мол, я взял один кредит, а кредитную историю уже испортил, как же так? Это неправильная формулировка. Во-первых, скоринговая оценка прогнозирует то, как вы будете выплачивать новый кредит, если возьмете его прямо сейчас. Если на вас уже висит долг, это ухудшает ситуацию в текущем моменте, но по мере уменьшения задолженности рейтинг будет восстанавливаться. А во-вторых, вы сами формируете свою кредитную историю. И если погасите этот кредит без просрочек, то в конечном итоге свою кредитную историю не ухудшите, а улучшите.

И если погасите этот кредит без просрочек, то в конечном итоге свою кредитную историю не ухудшите, а улучшите.

— У меня никогда не было кредитов, есть только карта рассрочки, которой я почти не пользуюсь. Просрочек нет. А скоринговая оценка при этом — В2. Почему так мало?

— С точки зрения банка человек, у которого был только один кредит или одна карта рассрочки, менее понятен и предсказуем, чем человек с разнообразными кредитными продуктами. Потому и оценка ниже. Но у тех, кто находится в категории В, шансы на получение кредита так же высоки, как у категории А. Статистически большинство белорусских заемщиков находятся как раз в категории В, у меня самого рейтинг В1. Так что не нужно гнаться за идеальной кредитной историей.

— В какой категории могут начаться проблемы с выдачей кредита? И что нужно сделать, чтобы в нее попасть?

— Категорию С можно назвать переходной, но это все еще скорее «да», чем «нет». Просто банк исходя из своих критериев может, например, попросить какие-то дополнительные справки. Человек из категории D с большой вероятностью кредит не получит, хотя и здесь хватает обратных примеров, а с категорией Е не получит совершенно точно. Есть еще отдельная группа F, куда попадают заемщики с текущей просрочкой более 90 дней.

Человек из категории D с большой вероятностью кредит не получит, хотя и здесь хватает обратных примеров, а с категорией Е не получит совершенно точно. Есть еще отдельная группа F, куда попадают заемщики с текущей просрочкой более 90 дней.

Молодежи проще всего скатиться до нижних уровней кредитного рейтинга. Как я уже говорил, начиная кредитоваться, они оказываются примерно в середине рейтинга, в категории В. Взял карту рассрочки в дополнение к кредиту, просрочил один платеж — и можно сразу попасть в D или даже в Е. Поэтому подчеркну: молодым людям нужно особенно серьезно отнестись к выплатам по кредитам, чтобы не испортить ситуацию на ближайшие пару лет.

Снимок носит иллюстративный характер. Фото: Вадим Замировский, TUT.BY

Скоринговую оценку всегда ухудшают новые текущие кредитные договоры. Например, у человека есть потребительский кредит и овердрафт, а он берет еще кредит — и опускается на категорию. Нехорошо, когда человек за короткий промежуток времени посещает нескольких кредиторов. Любая просрочка, конечно, сразу опускает вас в нижестоящую группу. Здесь также имеет значение, во-первых, то, насколько просрочка свежая. Текущая или погашенная в этом году будет влиять на кредитную оценку сильнее, чем двух-трехлетней давности. Во-вторых, наша модель учитывает динамику просроченных платежей. Если их сумма или продолжительность растет, это тоже минус.

Любая просрочка, конечно, сразу опускает вас в нижестоящую группу. Здесь также имеет значение, во-первых, то, насколько просрочка свежая. Текущая или погашенная в этом году будет влиять на кредитную оценку сильнее, чем двух-трехлетней давности. Во-вторых, наша модель учитывает динамику просроченных платежей. Если их сумма или продолжительность растет, это тоже минус.

— Но в целом просрочка — это не крест на кредитной истории?

— Нет ни одного фактора, который поставил бы крест на кредитной истории. В ее основе лежит возможность все исправить. И данные кредитной истории хранятся пять лет. Все, что было больше пяти лет назад, значения уже не имеет.

— Если у человека никогда не было кредитов, это плюс или минус?

— Однозначно минус. Когда у человека нет кредитной истории, банк не знает, чего от него ждать и как его классифицировать. Теоретически это может стать причиной отказа в выдаче кредита. Лучше кредитная история ниже среднего, чем никакая.

«Очень часто кредитная история сама улучшается со временем»

— В интернете есть много советов о том, как улучшить свою кредитную историю. Работают ли они?

— Многие из них для наших реалий совершенно не актуальны. Например, один из самых частых советов: взять кредит и полностью погасить его, это якобы докажет, что вы благонадежный заемщик. Но с точки зрения нашей скоринговой модели любой дополнительный кредит в текущем году только ухудшит кредитную историю.

Снимок носит иллюстративный характер. Фото: Вадим Замировский, TUT.BY

— Тогда что может ее улучшить?

— Первый совет, самый очевидный, — не допускать текущей просрочки. Второй — избавиться от лишнего. Если у вас есть 4−5 действующих кредитных договоров с учетом овердрафтов и карт рассрочки, лучше закрыть ненужные продукты или погасить что-то досрочно. Третий — перестать ходить по банкам. Очень часто кредитная история со временем улучшается сама собой, нужно просто какое-то время не пытаться получить новые кредиты. Эти три совета гарантированно улучшат кредитную историю и скоринговую оценку. Но не сразу, а через год.

Эти три совета гарантированно улучшат кредитную историю и скоринговую оценку. Но не сразу, а через год.

Если вам раз за разом отказывают в кредите, дело может быть вовсе не в кредитной истории. Многие забывают о такой вещи, как показатель долговой нагрузки. Согласно требованию Нацбанка, ежемесячные платежи по долговым обязательствам не могут превышать 40% дохода заемщика. Если совокупный платеж больше, то новый кредит вам не дадут, какой бы хорошей ни была кредитная история.

В целом я бы рекомендовал всем руководствоваться одним из основных принципов финансовой грамотности: любые финансовые действия, в том числе кредитование, должны быть не спонтанными, а плановыми. Если вы планируете в ближайшее время брать кредит на жилье, подумайте об этом в том числе с точки зрения кредитной истории. Изучите ее, посмотрите свой рейтинг, проверьте историю на наличие ошибок. Если балл не очень высокий, возможно, придется какое-то время подождать, чтобы его улучшить. Был случай, когда человек подал на нас в суд из-за того, что просрочил платеж по кредиту, получил низкую скоринговую оценку и из-за нее взял кредит на жилье на менее выгодных условиях, чем мог бы. Суд встал на нашу сторону. Это справедливо: в такой ситуации может быть виноват только сам человек, который не следил за своей кредитной историей и не планировал серьезные финансовые операции заранее.

Суд встал на нашу сторону. Это справедливо: в такой ситуации может быть виноват только сам человек, который не следил за своей кредитной историей и не планировал серьезные финансовые операции заранее.

Заказать свою кредитную историю можно онлайн на сайте creditregister.by. Один раз в календарном году это можно сделать бесплатно, за повторные разы физлицам нужно заплатить 2,79 рубля (если речь идет о кредитной истории в электронном виде).

Читайте также

можно ли взять кредит в двух банках

Идея оформить кредит сразу в двух банках, чтобы получить крупную сумму денег даже при небольшом уровне доходов, наверняка появлялась у многих заемщиков. Некоторые от нее сразу же отказывались, полагая, что такая операция относится к разновидности мошеннических схем. Другие, напротив, решались на риск. Возможно ли теоретически оформить ссуду в 2-х банках одновременно, насколько это законно и чем чревато для заемщиков? Об этом – далее.

Получение нескольких кредитов одновременно: юридические тонкости

Законность оформления 2-х кредитов зависит от того, каким именно образом потенциальный заемщик планирует это сделать. Существует несколько вариантов:

- Подать 2 и более заявки на кредиты в разные банки, не оповещая кредиторов о своих планах оформить несколько займов. Теоретически обвинить в мошенничестве заемщика нельзя, так как в анкете и заявке на кредит всегда есть пункт о наличии действующих кредитов, но пока еще лишь единичные кредитные организации добавляют пункт о поданных заявках в другие банки. Однако на практике клиент, умолчавший о том, что он планирует оформить еще несколько займов, может попасть в «Черный список» банка, даже если он рассчитывает исправно погашать свой долг. Правда может выясниться случайно, если кредитор получит извещение об открытии нового ссудного счета в другом банке, а также в случае, если материальное положение заемщика резко ухудшится, и он не сможет выполнять взятые на себя обязательства в полном объеме.

- Подать 2 заявки в один банк. К примеру, клиент может попытаться одновременно оформить ипотечный кредит и кредит наличными, или автокредит и кредитную карту. Это допустимо и не противоречит закону.

- Подать заявку на второй кредит сразу после подписания кредитного договора с первым кредитором. В таком случае факт умалчивания заемщиком о наличии действующего кредита будет рассматриваться как обман банка, следовательно, как попытка мошенничества. Если оба займа будут исправно погашаться, к административной ответственности физическое лицо никто привлечь не сможет, однако если дело дойдет до суда, это будет веским аргументом против должника.

На практике наиболее распространенным является первый вариант: заемщики подают заявки одновременно в несколько банков, рассчитывая, что смогут получить 2 и более займа. Такая ситуация сопровождается определенными рисками и для кредиторов, и для заемщика.

В процессе рассмотрения заявки на кредит банки оценивают платежеспособность заемщиков и показатели DTI (от «debt-to-income» — соотношение долговых обязательств к доходам). При выдаче потребительских необеспеченных займов максимальный DTI не должен превышать 40, максимум – 45%. Естественно, если заемщик умалчивает факт подачи заявки на еще один кредит, банк не может учесть его затраты на обслуживание второго займа, следовательно, расчеты не соответствуют действительности.

При выдаче потребительских необеспеченных займов максимальный DTI не должен превышать 40, максимум – 45%. Естественно, если заемщик умалчивает факт подачи заявки на еще один кредит, банк не может учесть его затраты на обслуживание второго займа, следовательно, расчеты не соответствуют действительности.

Если на погашение 2-х ссуд у человека будет уходить свыше 70-80% от его дохода, уже через пару месяцев могут возникнуть просрочки. Таким образом, не оценив здраво свои возможности и не позволив это корректно сделать банку при помощи скоринга, клиент рискует попасть в число должников и способствует ухудшению качества кредитных портфелей финансовых учреждений.

Чтобы застраховать себя от подобных рисков, кредиторы активно пользуются услугами бюро кредитных историй (БКИ). О том, что о клиенте могут узнать банки из кредитного отчета, – более подробно.

Где учитывается заявка на получение кредита, и могут ли банки о ней узнать

Как мы уже сказали, многие заемщики для получения кредита формируют одновременно несколько заявок в разных банках. Соответственно возникает вопрос, где учитывается факт подачи клиентом кредитной заявки.

Соответственно возникает вопрос, где учитывается факт подачи клиентом кредитной заявки.

На первый взгляд анкета клиента должна учитываться только в том банке, куда он ее подал. В действительности же это не совсем так. Банк, получив заявку, формирует запросы в бюро кредитных историй и согласно закону получает кредитное досье клиента – вернее, его основную часть, в которой содержатся сведения о действующих кредитах. БКИ в свою очередь отражает запрос банка в закрытой части кредитной истории заемщика. В итоге выходит, что каждая поданная заявка учитывается в кредитном досье клиента с указанием всей информации (сумма запроса, цель, ответ банка и т.п.). В тоже время стоит еще раз отметить, что вся эта информация хранится в закрытой части истории, которая по закону может быть раскрыта только по запросу заемщика. Эти нормы закреплены в федеральном законе от 30 декабря 2004 г. № 218-ФЗ «О кредитных историях» (ст. 4, ст. 9 и ст. 13).

Таким образом, может показаться, что банк не имеет доступа к информации о запросах клиента в другие кредитные организации. Однако это утверждение ошибочно.

Однако это утверждение ошибочно.

К примеру, на официальном сайте Национального бюро кредитных историй (НБКИ) в разделе «Продукты и услуги для кредиторов» (http://www.nbki.ru/servicescredit/monitoring/statistic/) содержится перечень критериев оценки заемщиков, который позволяет банкам получать списки клиентов других банков, соответствующих заданным параметрам. В том числе кредитор может узнать:

- появились ли у клиента счета в других банках с определенной даты;

- были ли у клиента просрочки по счетам в других банках;

- есть/были ли запросы кредитных отчетов от других банков;

- появились ли запросы кредитных отчетов от других банков.

Также у НБКИ есть специальная услуга для кредиторов под названием «Сигнал», которая предусматривает оповещение кредитора о появлении новых счетов его действующих заемщиков в других кредитных организациях.

Подводя итог, можно сделать вывод, что при необходимости БКИ предоставляют банкам информацию из закрытой части кредитного досье заемщика. Это подтверждают и сами финансисты, хотя теоретически это противоречит нормам ФЗ «О кредитных историях».

Это подтверждают и сами финансисты, хотя теоретически это противоречит нормам ФЗ «О кредитных историях».

Может ли подача нескольких кредитных заявок повлиять на решение банка

Начальник управления розничных кредитных рисков ЮниКредит Банка Виктория Полякова подтверждает, что в получаемых банком от БКИ отчетах содержатся сведения о том, сколько раз и с какой целью по потенциальному заемщику запрашивалась информация по кредитной истории другими банками. Каждый запрос от финансовых учреждений можно связать лишь с подачей данным клиентом заявки на кредит.

Не отрицает факт предоставления данной информации и генеральный директор НБКИ Александр Викулин: «Банк, обратившийся в бюро, видит количество запросов кредитной истории, их давность, цель кредита, в связи с которым осуществлялось обращение другого банка, сумму займа».

Вместе с тем, госпожа Полякова не рассматривает факт наличия многократных запросов досье как сигнал о возможном мошенничестве. Ее банк не откажет заемщику только потому, что он подал сразу несколько кредитных заявок одновременно. С Викторией Поляковой солидарен и Альберт Звездочкин — директор департамента розничного бизнеса банка «Жилфинанс». Финансист считает, что единых правил по допустимому количеству запросов у банков не существует – все кредиторы устанавливают свои собственные критерии оценки. Его банк, к примеру, допускает 2-3 одновременных обращения потенциального заемщика в разные кредитные организации.

С Викторией Поляковой солидарен и Альберт Звездочкин — директор департамента розничного бизнеса банка «Жилфинанс». Финансист считает, что единых правил по допустимому количеству запросов у банков не существует – все кредиторы устанавливают свои собственные критерии оценки. Его банк, к примеру, допускает 2-3 одновременных обращения потенциального заемщика в разные кредитные организации.

Сергей Капустин, руководитель дирекции оценки рисков ОТП Банка, не видит повода для отказа клиенту в связи с поданными заявками на кредиты в другие банки. Если заемщик «качественный», ссуду он все равно получит. По мнению финансиста, несколько кредитов пытаются оформить только проблемные клиенты, у которых не хватает доходов, есть или были просрочки и т.п. Они должны отсеиваться при проверке, независимо от того, стало банку известно об их намерении получить 2 ссуды, или нет.

Подводя итог, можно сказать, что идея оформить 2 кредита одновременно несет в себе слишком много рисков. Лучше предоставить банку полную достоверную информацию о целях кредитования и своем материальном положении и довериться финансистам. Как ни парадоксально, но при помощи беспристрастного анализа и современного программного обеспечения можно более точно определить, сможете ли вы «осилить» несколько кредитов, нежели если вы попытаетесь принять решение самостоятельно.

Как ни парадоксально, но при помощи беспристрастного анализа и современного программного обеспечения можно более точно определить, сможете ли вы «осилить» несколько кредитов, нежели если вы попытаетесь принять решение самостоятельно.

Отказ в получении кредита в банке: как узнать причину

В рекламе банки с такой готовностью помогают решить проблему недостатка денег на крупные покупки, что, столкнувшись с отказом в кредите, люди сильно удивляются. И даже обижаются на «плохих» банкиров.

Ни удивляться, ни обижаться на отрицательные решения кредиторов не стоит. Гораздо полезнее знать, по каким причинам банки отказывают потенциальным заемщикам и тщательней готовиться к рассмотрению заявки. Правильное использование таких инструментов, как Персональный кредитный рейтинг и кредитная история, помогут увеличить шансы на получение кредита.

По статистике до 80% обратившихся в банк за кредитом получают отказ. Это может произойти с любым потенциальным заемщиком – даже имеющим высокооплачиваемую работу со стабильным доходом. Никто от этого не застрахован.

Никто от этого не застрахован.

По закону банки не обязаны сообщать потенциальному клиенту причины отказа в кредите. Но с 1 марта 2015 года их обязали записывать эти причины в кредитную историю заемщика. Запросив кредитный отчет, можно узнать, почему банк не выдал заем, и попытаться улучшить качество истории. Кроме того, можно поискать альтернативные способы решения проблемы.В соответствии с законом 218-ФЗ причины банковских отказов по заявке на кредит помещаются в информационной части кредитной истории.

Как узнать причину отказа в кредите самому заемщику?

Все просто: В соответствии с законом «О кредитных историях» причины банковских отказов по заявке на кредит помещаются в информационной части кредитной истории. Любой заемщик после неудачного обращения может запросить свою историю (дважды в год это можно делать бесплатно), чтобы знать, как банк аргументировал свое решение.

Причина отказа в кредите фиксируется в вашей кредитной истории

Получить кредитную историю

Если у вас есть регистрация на портале Госуслуги, процедура займет 2-3 минуты.

Узнав причину отказа, уже можно определиться с дальнейшими действиями и целенаправленно работать над улучшением анкетных характеристик и кредитной истории, чтобы через некоторое время повторить попытку.

Какие причины указывают банки при отказе в кредите?

Список возможных оснований отрицательного решения рассмотрения кредитной заявки, т.е. причин отказа в получении кредита, определен Банком России.

Наиболее часто, примерно в половине случаев, банк указывает кредитную политику заимодавца – то есть свою собственную кредитную политику.

В этом случае узнать что-то подробней невозможно. Возможно, банк не кредитует людей определенной профессии, возраста, образования, или его не устроило имущественное положение претендента. Формулировка максимально размыта и заемщику в этом случае можно посоветовать обратиться в другую кредитную организацию, потому что этот пункт означает для банка принципиальную невозможность выдать кредит в силу неустранимых причин.

Кроме собственной кредитной политики частыми причинами отказа физическим лицам в кредите являются:

- Плохая кредитная история — довольно частая причина отказа физическим лицам в кредите. Улучшить ее качество можно, своевременно обслуживая имеющиеся кредиты. Главное – не допускать просрочки и соблюдать график. Некоторые заемщики специально для этих целей открывают кредитную карту, чтобы пользоваться грейс-периодом и не переплачивать за рост Персонального кредитного рейтинга.

- Недостоверные сведения, подаваемые заемщиком — еще одна, хоть и не такая частая причина. Что такое недостоверные сведения, всем понятно. Как правило, любая ошибка в анкете может стать послужить причиной негативного отношения, поэтому следует внимательно относиться к заполнению бумаг.

- Чрезмерная долговая нагрузка — четвертая причина отказов в кредитах.

Она указывается, если возникают сомнения, что доходы заемщика достаточны, чтобы обслуживать кредит и при этом поддерживать привычный образ жизни. Еще недавно банки самостоятельно могли определять, какие доходы достаточны для того, чтобы удовлетворить заявку на кредит. Но с 2019 года Банк России начал рассчитывать показатель долговой нагрузки (ПДН) для заемщика, определив, что совокупные ежемесячные выплаты по всем его долгам не могут превышать 50% дохода. Банк, который даст кредит такому заемщику, должен будет создавать дополнительные резервы, что ему совсем не выгодно.

Она указывается, если возникают сомнения, что доходы заемщика достаточны, чтобы обслуживать кредит и при этом поддерживать привычный образ жизни. Еще недавно банки самостоятельно могли определять, какие доходы достаточны для того, чтобы удовлетворить заявку на кредит. Но с 2019 года Банк России начал рассчитывать показатель долговой нагрузки (ПДН) для заемщика, определив, что совокупные ежемесячные выплаты по всем его долгам не могут превышать 50% дохода. Банк, который даст кредит такому заемщику, должен будет создавать дополнительные резервы, что ему совсем не выгодно. - Иные причины — последняя формулировка оснований для отказа в кредитах. В этом качестве может выступать, например, подозрительное поведение заемщика при подаче заявки. отсутствие официального трудоустройства.

Как видно из перечня, любому заемщику возможно добиться улучшений и положительного решения по кредиту в будущем. Главное – соблюдать финансовую дисциплину и не допускать снижения Персонального кредитного рейтинга. Но не менее важным может оказаться знание механизма принятия банком решения о кредитовании.

Главное – соблюдать финансовую дисциплину и не допускать снижения Персонального кредитного рейтинга. Но не менее важным может оказаться знание механизма принятия банком решения о кредитовании.

Как принимается решение по кредитованию физлица?

В банках, привыкших работать с множеством неизвестных претендентов на кредит, есть скоринг-системы. Так называют программы, которые по анкетным данным потенциального клиента и его кредитной истории при помощи математических моделей прогнозируют поведение заемщика по обслуживанию кредита и дают ответ на вопрос, насколько высока вероятность погашения долга в установленные сроки. Если риски небольшие, скоринг-система дает рекомендацию по кредитованию. Если нет – заемщик кредит не получает. В спорных случаях возможно участие сотрудников банка, которые смотрят на дополнительные факторы и принимают окончательное решение.

На что обратить внимание при запросе кредитной истории?

В том случае, если банк указал в качестве причины отказа плохую кредитную историю, можно попытаться ее улучшить. Но перед этим обязательно проверьте, все ли записи кредитного отчета корректны и соответствуют действительности.

Но перед этим обязательно проверьте, все ли записи кредитного отчета корректны и соответствуют действительности.

Не исключено, что отказ в кредите вызван недостоверными сведениями в результате действий мошенников. Это может произойти, если ваши документы или паспортные данные использовали для получения кредита, и вы имеете долг, о котором ничего не подозреваете. В этом случае надо обратиться к кредитору, выдавшему такой заем, чтобы он аннулировал запись в кредитной истории и снял с вас требования. Трудностей с исправлением такого рода ошибок быть не должно.

Если все записи в кредитной истории сделаны корректно, можно попытаться ее улучшить.

Как понять, что у вас хорошая кредитная история?

Качество кредитной истории оценивается Персональным кредитным рейтингом (ПКР). Это инструмент, который при помощи математической модели оценивает все записи вашей истории и выставляет заемщику оценку в баллах от 300 до 850.

При помощи рейтинга любой заемщик может не только оценить качество своей кредитной истории, но и следить за ее изменением, которое будет фиксироваться рейтингом.

Важно, что ПКР может быть запрошен бесплатно неограниченное количество раз, то есть следить за состоянием своей кредитной истории можно в режиме реального времени.

УЗНАЙТЕ СВОЙ ПКР ПРЯМО СЕЙЧАС

Как повысить Персональный кредитный рейтинг?

После того как вы ознакомились с кредитной историей и ПКР и удостоверились в корректности всех записей, можно начинать принимать действия по улучшению рейтинга.

Как правило, история ухудшается из-за того, что при обслуживании кредитов человек не соблюдал график платежей и допускал просрочки. Эти записи удалить нельзя, однако снизить их негативное воздействие можно, если соблюдать финансовую дисциплину при дальнейшем обслуживании кредита.

- Если активных кредитов у заемщика нет, для повышения рейтинга можно привлечь небольшой заем или оформить кредитную карту. Главное условие при этом – строго в соответствии с договором обслуживать эти кредиты, выплачивая долг. После каждого платежа вы сами сможете следить, как растет Персональный кредитный рейтинг, увеличивая ваши шансы на получение крупного кредита на выгодных условиях.

Может оказаться, что заемщику отказывают в кредите не потому, что у него недостаточно хорошая кредитная история, а из-за ее отсутствия.

- Если человек раньше не брал кредиты и обращается за ними впервые, то истории у него и не может быть. В этом случае можно посоветовать ту же стратегию, что при улучшении кредитной истории. То есть лучше не сразу претендовать на крупную сумму, ипотеку или автокредит, а запросить небольшой потребительский кредит или оформить кредитную карту.

После того как такой заем будет погашен в полном соответствии с условиями договора, у вас сформируется хорошая кредитная история, и вероятность отказа в выдаче более крупного кредита существенно уменьшится.

После того как такой заем будет погашен в полном соответствии с условиями договора, у вас сформируется хорошая кредитная история, и вероятность отказа в выдаче более крупного кредита существенно уменьшится.

ЭТО — как получить второй личный заем.

Раскрытие информации: Stilt — кредитная компания. Тем не менее, мы стремимся рекомендовать лучшие кредитные продукты нашим читателям, когда их потребности выходят за рамки кредитных предложений Stilt.

Кредит — потрясающий инструмент. Это может помочь профинансировать проект или покупку, которую вы никогда не сможете сделать самостоятельно. Вы можете получить личную ссуду, чтобы получить больше финансов, когда у вас кончатся деньги. Кредит — это хороший способ получить больше информации о наличных деньгах, в то время как вы со временем погасите задолженность и проценты.

Но что делать, если у вас уже есть личный заем и вам нужно больше денег для чего-то другого? Можно ли получить второй личный заем? Разрешают ли это кредиторы? Если да, то каких кредиторов вы можете рассмотреть для получения второй ссуды? Вот несколько ответов на ваши вопросы. Это намного проще, чем вы думаете.

Это намного проще, чем вы думаете.

Могу ли я взять второй личный заем, если он у меня уже есть?

Короткий ответ — да. Вы, безусловно, можете взять вторую личную ссуду, но есть несколько условий, которые необходимо выполнить, прежде чем она станет реальностью.

Вам по-прежнему необходимо иметь право на получение второго личного кредита, прежде чем кредитор переведет его на ваш банковский счет. Все те же критерии приемлемости по-прежнему применяются. Кредиторы проверит ваш кредитный рейтинг, они должны подтвердить ваш доход, и они хотели бы подтвердить вашу работу. Им также может потребоваться подтвердить ваш иммиграционный статус, проверив и подтвердив ваши визы или статус проживания.

Второй личный заем — хороший вариант, если вы соответствуете требованиям. Самое главное, это хорошая идея, если ваш долг к доходу может удерживать другой заем.Ваш доход должен быть больше, чем выплаты по долгу, которые вы должны обслужить. Это один из ключевых способов, с помощью которых кредиторы предотвращают чрезмерную задолженность людей.

Остерегайтесь заимствования

Второй личный заем — отличная идея. Но действительно ли оно того стоит, если учесть ежемесячные платежи? У вас уже есть личный заем, и вы уже привязаны к ежемесячным платежам. Второй заем может подтолкнуть вас к ситуации с отрицательным денежным потоком, если вы не будете правильно распоряжаться им.

Пересмотрите проект или покупку, которые вы хотите профинансировать с помощью второй личной ссуды. Не стоит слишком много задолжать за то, в чем вы действительно не нуждаетесь. С другой стороны, найдите более дешевые альтернативы, если вам действительно нужна вещь, на которую вы хотите получить ссуду. Чрезмерное заимствование — это не шутка, потому что это повредит вашим финансам. На этом не остановимся, ваш кредитный рейтинг также резко упадет, если вы начнете пропускать рассрочку по кредиту. Это помешает вашей заявке на получение кредита в будущем.

При этом предположим, что вы проверили свои финансы и можете взять второй личный заем. С чего начать поиск кредиторов? Кто будет рассматривать заемщика, просящего второй заем? Вот несколько кредиторов на ваше рассмотрение.

С чего начать поиск кредиторов? Кто будет рассматривать заемщика, просящего второй заем? Вот несколько кредиторов на ваше рассмотрение.

Лучший кредитор по второй личной ссуде

Используйте эту таблицу, чтобы найти лучшего кредитора для вашей ситуации. Их сравнивают бок о бок, чтобы вы могли лучше понять их ценностные предложения. Они следующие.

| Кредитор | Лучший | Можете ли вы получить вторую личную ссуду? | Как пройти квалификацию | Посетите |

| Stilt | Второй личный заем для держателей Visa | Да | Сделайте половину срока кредита с своевременными платежами и подайте заявку снова. | Посетите |

| Lending Club | Вторые личные займы | Да | Вам будет предложено подать заявку на получение второго займа, в противном случае вы должны подать заявку и соблюдать различные критерии приемлемости. | Посетите |

| Laurel Road | Вторые личные займы | Да | Ваш текущий заем должен быть активным и иметь хорошую репутацию. Андеррайтер также проверит ваше право на участие. | Посетите |

| Prosper | Вторые личные займы | Да | Минимальный кредитный рейтинг 640 и отсутствие просроченных платежей за последние 3 года. | Посетите |

| Upstart | Вторые личные ссуды | Да | Текущий остаток по кредиту не более 50 000 долларов и своевременные платежи за последние 6 месяцев. | Посетите |

Что следует учесть, прежде чем брать второй заем

Как упоминалось ранее, вы должны быть абсолютно уверены в получении второго личного кредита, прежде чем брать на себя такую ответственность. Вот две концепции, которые вы должны понять, которые могут помочь вам решить, является ли второй заем хорошей идеей.

Цикл долга

Хотите верьте, хотите нет, но долг находится в цикле. Заемщики испытывают нехватку денежных средств, поэтому они обращаются за займами и тем самым запускают свой собственный долговой цикл.

Упрощенный цикл долга работает следующим образом:

- Заемщикам нужны деньги

- Они получают кредит

- Платежи по кредитным требованиям

- Со временем у заемщиков заканчиваются деньги (только когда их доход меньше их расходов)

- Им нужны деньги, они берут больше кредитов, и цикл повторяется сам.

Нет ничего плохого в том, чтобы брать ссуды. Речь идет о том, сможете ли вы выйти из долгового цикла, погасив свои долги, прежде чем у вас возникнут новые финансовые нужды. Помните, что второй заем также требует процентов и рассрочки. И ваши ежемесячные выплаты по долгу увеличатся, особенно если вы еще не погасили свой первый личный заем.

Проверьте соотношение долга к доходу и убедитесь, что у вас достаточно ежемесячного дохода, оставшегося после того, как вы погасите свои долги. У вас должно быть достаточно денег, чтобы покрыть расходы на жилье и проживание, иначе второй заем может оказаться плохой идеей.

У вас должно быть достаточно денег, чтобы покрыть расходы на жилье и проживание, иначе второй заем может оказаться плохой идеей.

Влияние на кредитный рейтинг

Люди, которые не могут выйти из долгового цикла, неизбежно оказываются в чрезмерной задолженности. Им нужно больше денег, и они берут больше кредитов, чтобы покрыть финансовый дефицит. В краткосрочной перспективе это может показаться разумной идеей, но в будущем, когда их деньги истощатся, они снова столкнутся с нехваткой наличных денег. Эта нехватка заставляет их пропускать платежи, а пропущенные платежи отрицательно сказываются на их кредитном рейтинге.

Предприятия, которым они должны деньги, должны сообщать о своих платежах в кредитные бюро. О любых пропущенных платежах также сообщается в эти бюро. Пропустите слишком много платежей, и это серьезно повредит их кредитному рейтингу. Это опять-таки плохо сказывается на их долговом цикле, потому что, если они подадут заявку на какие-либо консолидированные займы, они получат очень низкие процентные ставки по сравнению с тем, что они получили бы, если бы их кредитные рейтинги были лучше (если бы они не пропустили никаких платежей).

Имеет ли смысл иметь более одной личной ссуды?

Ну, это зависит от того, действительно ли вам нужна вещь, которую вы хотите купить, или профинансировать на заемные деньги.Единственный способ получить второй личный заем имеет смысл — это поставить вас в положение, которое предоставит вам лучшие возможности избежать долгового цикла.

Допустим, вам нужен надежный вид транспорта, чтобы добраться до работы, или вы хотите воспользоваться возможностью, которая поможет вам расширить свои возможности для получения большего дохода. Тогда имело бы смысл получить второй кредит. И было бы больше смысла, если бы у вас был самый лучший и самый дешевый доступный кредит. Поищите вокруг, чтобы найти ссуду, которая предлагает вам лучший сервис, а также самую низкую процентную ставку.

Как получить вторую личную ссуду на ходулях

Вы можете получить вторую личную ссуду с Стилтом. Выполните своевременные платежи как минимум в течение половины текущего срока кредита и подайте заявку. Даже иностранец может подать заявку на получение личной ссуды для иммигранта. Убедитесь, что вы соответствуете простым критериям отбора, и подайте заявку онлайн. Это так просто.

Персональные ссуды

для держателей визы!

Кредиты на сумму до 35000 долларов США. Соруководитель не требуется.Без штрафа за предоплату.

Последние мысли

Персональные ссуды — прекрасные финансовые инструменты. Помогает финансировать всевозможные проекты и покупки. Но вы должны быть уверены в получении второго личного кредита, прежде чем брать на себя такую ответственность. Сможете ли вы урегулировать свои кредитные обязательства и избежать долгового цикла, если возьмете второй заем? В таком случае вы можете рассмотреть возможность получения второго личного кредита.

Вы все еще ищете второй личный заем? Вы можете иметь право на него.Прочтите приведенные выше советы и критерии отбора и подайте заявку сегодня.

Можете ли вы взять второй личный заем?

Существует множество неожиданных жизненных событий, которые могут вызвать необходимость одновременного получения нескольких личных займов. Персональные ссуды часто используются для консолидации других долгов или совершения крупных покупок. Но когда у вас уже есть один личный заем и вы оказались в ситуации, когда вам нужен другой, что делать? Сколько кредитов вы можете получить сразу?

Короткий ответ: вы можете взять более одного личного кредита одновременно.Но то, что вы можете это делать, не означает, что вы должны это делать, поскольку это может серьезно повлиять на ваш кредитный рейтинг и общее финансовое состояние.

Пройти предварительную квалификацию

Ответьте на несколько вопросов, чтобы узнать, на какие личные займы вы претендуете. Процесс быстрый и простой, и он не повлияет на ваш кредитный рейтинг.

Могу ли я взять два личных кредита одновременно?

Возможность взять несколько личных займов зависит от индивидуального кредитора. У ряда крупных онлайн-кредиторов есть четкая политика в отношении заемщиков, подающих заявку на получение нескольких личных займов.

LendingClub, например, говорит, что заемщики могут иметь два «активных» кредита от кредитора одновременно. Чтобы претендовать на второй заем, общая максимальная сумма непогашенного займа не может превышать 40 000 долларов, и вы должны совершить последовательные своевременные платежи на срок от трех до 12 месяцев по существующему займу.

Заемщики Prosper должны подождать не менее девяти месяцев после получения первой ссуды, прежде чем подавать заявку на другую ссуду. Также существует общий максимальный баланс в размере 40 000 долларов США.

Между тем, онлайн-кредитор Upstart сообщает, что вы можете подать заявку на второй личный заем только в том случае, если вы сделали свои последние шесть последовательных платежей вовремя и задолжали не более 50 000 долларов по существующей ссуде. При подаче заявки на другую ссуду после выплаты существующей ссуды Upstart кредитору требуется 60-дневный «период обдумывания».

Что следует учитывать перед получением другого кредита

Преимущества получения второго личного кредита полностью зависят от обстоятельств. Никогда не следует брать в долг больше, чем это абсолютно необходимо.Однако даже лучшие специалисты по финансовому планированию не всегда могут предсказать жизненные события, которые повлияют на ваши финансы. Прежде чем брать вторую личную ссуду, обратите внимание на следующие недостатки.

Вы рискуете попасть в долговой цикл

Будьте осторожны, чтобы не стать жертвой долгового цикла, когда вы постоянно берете дополнительные личные ссуды и копаете себя в финансовой яме. Это может быть одним из недостатков получения другого кредита. Если вы часто берете новые личные ссуды, возможно, пришло время проверить свои финансы.Посмотрите на свой ежемесячный доход и расходы и решите, можно ли внести фундаментальные изменения, которые улучшат ваше финансовое положение.

Это повлияет на ваш кредитный рейтинг

Еще одним серьезным недостатком получения нескольких займов является его влияние на ваш кредитный рейтинг. Запросы по вашему кредитному отчету обычно вызывают небольшое снижение вашего кредитного рейтинга. Это падение может появиться не сразу, но оно появится вскоре после того, как вы официально подадите заявку на ссуду. Если вы получите одобрение на получение второй личной ссуды, ожидайте еще одного запроса.

Имеет ли смысл иметь несколько личных займов?

Даже если вы считаете, что имеете право на получение нескольких займов, вам следует дважды подумать, прежде чем подавать заявление. Получение второй личной ссуды может быть сигналом того, что ваши финансы не в хорошем состоянии. Если вы используете личный заем для консолидации и погашения долга по кредитной карте, это может быть хорошо. Однако, если вы накапливаете счета по кредитной карте во второй раз, достаточные для получения второй личной ссуды, проблема может быть связана с вашими привычками в расходах или бюджетом.

Как управлять несколькими личными ссудами

Неуплаты и просроченные платежи по личным ссудам влияют на ваш кредит больше, чем дефолты и просрочки по кредитным картам. Поэтому, если вы находитесь в ситуации, когда вам нужно сделать сложный выбор в отношении того, какие счета оплачивать, в первую очередь расставьте приоритеты по платежам по своим личным займам.

Еще одна вещь, которую вам нужно сделать для управления несколькими личными ссудами, — это определить, в какую ссуду вы могли бы направить дополнительные платежи. Это может быть заем с наименьшей основной суммой займа с самой высокой процентной ставкой.Если вы выплатите эту ссуду досрочно, вы сэкономите деньги в виде процентов и сможете использовать ежемесячную сумму, которую вы платили по ссуде, и направить ее на другие ваши долги или в чрезвычайный фонд.

Альтернативы другому индивидуальному займу

Перед тем, как взять второй личный заем, рассмотрите следующие альтернативы:

- Выделенный сберегательный счет: Если расходы, которые вы рассматриваете, могут быть отложены, вам может быть лучше, если вы избегаете другого личного кредита. ссуду и копите деньги, чтобы заплатить за нее.

- Ссуда для консолидации долга: Вместо получения нескольких личных ссуд вы можете рассмотреть возможность объединения существующей ссуды и любой дополнительной задолженности по кредитной карте в одну ссуду для консолидации долга.

- Кредитная карта для перевода остатка: Вы можете иметь право на перевод остатка на новую или существующую кредитную карту. Многие кредитные карты предлагают вводный период с 0% годовых на новые покупки и / или переводы, поэтому вы можете начать погашение долга без дополнительных процентных расходов.

- План выплат: Если вы рассматриваете возможность получения второй личной ссуды для оплаты большого медицинского счета, узнайте у своего поставщика медицинских услуг, предлагает ли он план выплат.

Пройти предварительную квалификацию

Ответьте на несколько вопросов, чтобы узнать, на какие личные займы вы претендуете. Процесс быстрый и простой, и он не повлияет на ваш кредитный рейтинг.

Чистая прибыль

Сколько личных займов вы можете получить? Хотя, безусловно, можно открыть более одного кредита одновременно, на самом деле это следует делать только в тяжелой финансовой ситуации, когда выгода перевешивает риски.

Подробнее:

Сколько личных займов вы можете иметь одновременно?

У некоторых кредиторов может быть несколько личных кредитов или несколько личных кредитов у разных кредиторов.

Как правило, у вас больше шансов получить множественные ссуды от кредитора, чем по закону. Кредиторы могут ограничить количество ссуд — или общую сумму денег, — которые они вам предоставят.

Обычно они не отклоняют заявки только из-за существующей ссуды, но они могут отклонить вашу заявку, если у вас слишком большая существующая задолженность.

Лучший личный заем поможет вам достичь своей финансовой цели, не нанося ущерба вашему кредиту или создавая неуправляемый долг под высокие проценты.

Помня об этом, подумайте о других способах получить необходимые деньги, прежде чем обращаться за другой ссудой.

Получение нескольких ссуд от одного и того же кредитора

Некоторые кредиторы имеют максимальное количество ссуд, которое вы можете получить, максимальную сумму, которую вы можете ссудить, или и то, и другое.

В этой таблице показано количество личных займов, которые некоторые популярные кредиторы предоставят одному заемщику:

Некоторые кредиторы требуют, чтобы заемщик произвел определенное количество платежей перед подачей заявки на другой заем.LendingClub, например, требует, чтобы заемщики производили платежи в течение от трех до 12 месяцев, прежде чем получить вторую ссуду. SoFi требует три последовательных платежа в счет существующей ссуды перед повторной подачей заявки.

Upstart требует, чтобы заемщики совершили шесть своевременных платежей перед подачей заявки. Заемщики-выскочки должны ждать 60 дней перед повторной подачей заявки, если они выплатят ссуду менее чем за шесть месяцев или если они недавно выплатили ссуду, и любой из последних шести платежей не был вовремя.

Получение личной ссуды от другого кредитора не является автоматическим дисквалификацией, говорят кредиторы.Если вы почти выплатили одну ссуду и у вас мало других существующих долгов, вам может быть разрешено оформление другой ссуды.

Право на получение другого личного кредита

Нет никаких федеральных правил, запрещающих кому-либо иметь несколько личных кредитов, говорит Кэролин Картер, заместитель директора Национального центра защиты прав потребителей. По ее словам, в некоторых штатах регулируется количество ссуд до зарплаты, которые можно получить одновременно.

Более серьезным препятствием для получения другого личного кредита может быть право на его получение.

«Если ваш долг велик по сравнению с вашим доходом, препятствием для получения другого личного кредита может быть право на его получение».

При рассмотрении заявки на ссуду большинство кредиторов рассматривают отношение вашего долга к доходу, или DTI, которое учитывает весь ваш долг как часть вашего дохода.

Каждый раз, когда вы берете ссуду, вы повышаете свой DTI. Кредиторы обычно ожидают, что это число составляет около 40% или меньше.

Кредитор может отклонить вашу заявку или утвердить ее, но по высокой годовой процентной ставке, из-за вашей существующей задолженности.

Также стоит учесть, какой урон может нанести ваш кредитный рейтинг, когда вы подадите заявку на другую ссуду. Заявки на получение ссуды часто вызывают резкое увеличение кредита, которое может временно снизить ваш счет на несколько пунктов.

Если вы подаете заявку на несколько ссуд в быстрой последовательности, эффект на ваш кредит может умножиться, и вы можете увидеть большую вмятину в своем счете. (Твердый запрос происходит независимо от того, одобрено ли ваше заявление.)

Альтернативы личным ссудам

Личные ссуды могут быть долгосрочными финансовыми обязательствами и лучше всего подходят для крупных запланированных расходов.

Например, ссуда на консолидацию долга и ссуда на ремонт дома могут быть финансово выгодными, но их получение примерно в одно и то же время может привести к еще большему увеличению долгов.

Если вы не хотите брать еще один личный заем, вот несколько альтернатив:

Экономия: если расходы могут быть отложены — особенно если это дискреционные расходы, — сначала подумайте о том, чтобы сэкономить на них. А пока попробуйте найти другие способы заработать деньги, чтобы выплатить первоначальную ссуду.

Кредитная карта с нулевой процентной ставкой: Если у вас хороший кредитный рейтинг (обычно 690 или выше), вы можете претендовать на кредитную карту с нулевой процентной ставкой, которая может позволить вам финансировать большие расходы без процентов в течение вводного периода год или дольше.

Обязательно узнайте годовую процентную ставку после окончания вводного периода, на случай, если вы в конечном итоге произведете платежи после этого периода.

План оплаты: многие врачи, стоматологи и ветеринары позволяют пациентам разработать план оплаты. Некоторые поставщики медицинских услуг также предоставляют медицинские кредитные карты, чтобы помочь пациентам с дорогостоящими процедурами.

Обеспеченный заем или заем с совместной подписью: если вы определили, что личный заем является лучшим вариантом, у вас может быть больше шансов получить право на него, если вы предоставите обеспечение для обеспечения кредита или попросите друга или члена семьи совместно подписать кредит для вас. (Это серьезный вопрос; со-подписывающая сторона находится на крючке для получения кредита, и совместное подписание может уменьшить сумму, которую со-подписывающая сторона может самостоятельно заимствовать.)

10 вопросов, которые следует задать перед подачей заявки на получение личной ссуды Редакционная группа

Select работает независимо, чтобы анализировать финансовые продукты и писать статьи, которые, по нашему мнению, будут полезны нашим читателям.Мы можем получать комиссию, когда вы переходите по ссылкам на продукты наших аффилированных партнеров.

Персональные ссуды могут стать доступной альтернативой кредитным картам и помочь вам профинансировать крупные покупки, сэкономив на процентах.

Популярность индивидуальных займов растет, и по данным рынка онлайн-кредитования Lending Tree, в США насчитывается около 20,2 миллиона заемщиков.

Очень важно, чтобы у вас был четкий план погашения, независимо от того, хотите ли вы взять личную ссуду для консолидации долга, профинансировать ремонт дома, оплатить следующую большую поездку или оплатить переезд через страну.

Ниже CNBC Select предлагает 10 вопросов, которые вы должны задать себе, чтобы убедиться, что вы хорошо подготовлены к новой личной ссуде.

1. Сколько мне нужно?

Первый шаг при выборе личного кредита — это знать, сколько вам нужно. Наименьшие размеры личного кредита начинаются примерно с 500 долларов, но большинство кредиторов предлагают минимум от 1000 до 2000 долларов. Если вам нужно меньше 500 долларов, может быть проще накопить дополнительные деньги заранее или занять деньги у друга или члена семьи, если вы в затруднительном положении.

2. Хочу ли я платить своим кредиторам напрямую или деньги будут отправлены на мой банковский счет?

Когда вы берете личную ссуду, деньги обычно доставляются прямо на ваш текущий счет. Но если вы используете ссуду для консолидации долга, некоторые кредиторы предлагают возможность отправить средства напрямую другим вашим кредиторам и вообще пропустить ваш банковский счет.

Если вы предпочитаете практический подход или используете деньги для чего-то другого, кроме выплаты существующей задолженности, переводите средства на ваш текущий счет.

3. Как долго мне нужно будет вернуть деньги?